「リスクはなるべく避けたい」「でもどうしたらリスクを軽減できるのかわからない」という投資初心者は多いのではないでしょうか。投資には必ずリスクが伴い、それはつみたてNISAでも例外ではありません。しかし、「分散投資」をすればリスクをある程度軽減できます。

そこで本記事では、分散投資の考え方や具体的な銘柄、組み合わせ例などを解説します。正しく分散投資の知識を身につければ、過度にリスクを恐れずにすむようになるはずです。

- つみたてNISAでも分散投資はすべき リスクの軽減につながる

- バランス型なら、1本でも分散投資できる

- 株式のみの投資信託を組み合わせて分散したい場合は、国や地域が偏らないように選ぶといい

目次

- 積立NISAは分散投資すべき!

- 積立NISAで分散投資するなら、「バランス型」1本でもOK

- 積立NISAのバランス型銘柄5選

- eMAXIS Slim バランス(8資産均等型)

- たわらノーロード バランス(8資産均等型)

- <購入・換金手数料なし>ニッセイ・インデックスバランスファンド 6資産均等型

- <購入・換金手数料なし>ニッセイ・インデックスバランスファンド 4資産均等型

- つみたて4資産均等バランス

- 複数の銘柄を組み合わせて分散投資したいなら

- 株式に投資している投資信託は「地域」を意識して選ぶ

- 【組み合わせ例1】国内株式+米国株式

- 【組み合わせ例2】国内株式+先進国株式

- 【組み合わせ例3】先進国株式+新興国株式

- 【組み合わせ例4】国内株式+全世界株式(除く日本)

- 【組み合わせ例5】国内株式+先進国株式+新興国株式

- 株式のみを投資対象とした投資信託10選

- 国内株式に投資している銘柄

- eMAXIS Slim 国内株式(TOPIX)

- <購入・換金手数料なし>ニッセイ日経平均インデックスファンド

- 米国株式に投資している銘柄

- SBI・V・S&P500インデックス・ファンド

- 楽天・全米株式インデックス・ファンド

- 欧州株式に投資している銘柄

- フィデリティ・欧州株・ファンド

- 先進国株式に投資している銘柄

- SBI・先進国株式インデックス・ファンド

- eMAXIS Slim 先進国株式インデックス

- 新興国株式に投資している銘柄

- SBI・新興国株式インデックス・ファンド

- eMAXIS Slim 新興国株式インデックス

- 積立NISAにおすすめの証券会社

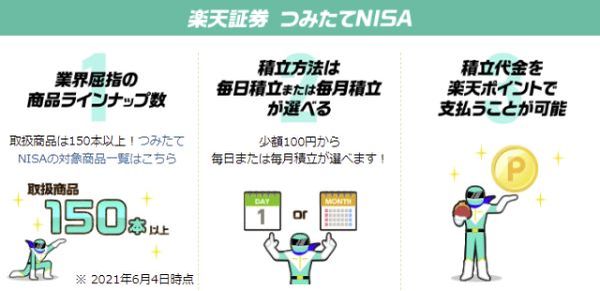

- 楽天証券

- 楽天証券の積立NISAに関するいい口コミ

- 楽天証券の積立NISAに関するよくない口コミ

- SBI証券

- SBI証券の積立NISAに関するいい口コミ

- SBI証券の積立NISAに関するよくない口コミ

- マネックス証券

- マネックス証券の積立NISAに関するいい口コミ

- マネックス証券の積立NISAに関するよくない口コミ

- auカブコム証券

- auカブコム証券の積立NISAに関するいい口コミ

- auカブコム証券の積立NISAに関するよくない口コミ

- 松井証券

- 松井証券の積立NISAに関するいい口コミ

- 松井証券の積立NISAに関するよくない口コミ

- 積立NISAの分散投資に関するQ&A

積立NISAは分散投資すべき!

つみたてNISAに限らず投資は、「分散投資」すべきです。まずは分散投資とは何なのか、しない場合とした場合とでどういう違いがあるのかを解説します。

分散投資とは、投資先を分散してリスクを減らすこと

分散投資とは、「資産」や「地域」、「時間」などを一つに偏らせず分けて投資することを指します。

| 資産の分散 | 地域の分散 | 時間の分散 |

|---|---|---|

| 株式、債券、REIT(リート)など、 特性の異なる資産を組み合わせる。 |

国内や米国、欧州、新興国など、 複数の地域を組み合わせる。 |

資金を一括で投資するのではなく、 複数回に分けて時間差で投資する。 |

投資ではリターンが期待できるのと同時にリスクも伴いますが、分散投資はリスクを減らす有効な方法の1つです。

つみたてNISAも投資なのでリスクはあります。そのため分散投資は必要です。投資先を偏らせず、ある程度のリスク抑制を狙います。

分散しないとどうなる?

1つの資産だけに投資をしているとどうなるでしょうか。下落している時に売却せざるを得ない状況では、分散していないと大きく損をする可能性があります。

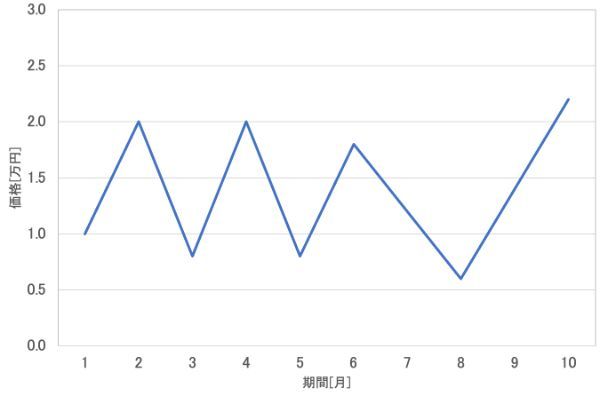

具体的にどういうことか、例を用いて説明します。次のグラフで示す資産を①とします。

この①の資産のみに投資しているケースを考えてみましょう。利益が増えている時に売却できればいいのですが、例えば8ヵ月目の下落タイミングで突然お金が必要になった場合は、資産が目減りしているときに売却しなければいけません。

リスクが高い資産1本に投資をしていると、タイミングによっては大きく損をする可能性があるのです。

分散投資をするとどうなる?

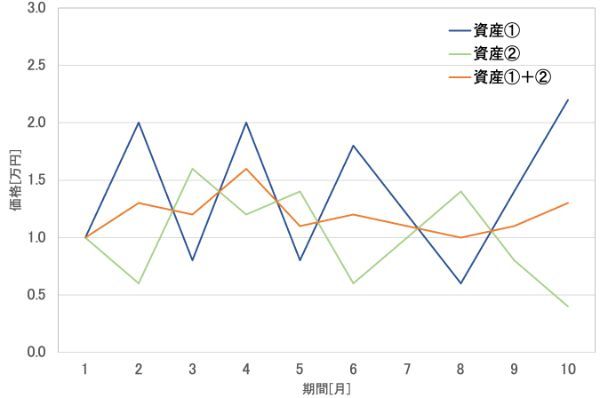

では先ほどの資産①に加え、値動きの異なる資産②に分散投資してみるとどうなるでしょう。

値動きが異なる資産①と資産②を組み合わせた資産の動き(下図オレンジ線)は、資産①だけ、もしくは資産②だけの値動きよりも小さくなりリスクを低減できていることがわかります。

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

積立NISAで分散投資するなら、「バランス型」1本でもOK

つみたてNISAで分散投資するならば、「バランス型」と呼ばれる投資信託を選んでみましょう。

投資信託には、株式のみを対象とするものと、複合資産(複数の資産)を対象とするものがあります。複合資産を対象にする投資信託は「バランス型」と呼ばれます。

バランス型なら1本の投資信託で複数の投資先に分散投資できるので、「自分で投資先を組み合わせるのはハードルが高い」と考える人に向いています。

| 資産 | 地域 | 対象資産 |

|---|---|---|

| 株式のみ | 国内 | 国内株式 |

| 海外 | 全世界株式 | |

| 先進国株式 | ||

| 米国株式 | ||

| 新興国株式 | ||

| 複合資産 (バランス型) |

国内 | 株式、債券、リートなどから2〜3指数に分散投資 |

| 海外 | 国内株式、国内債券、先進国株式、先進国債券、 新興国株式、新興国債券、国内リート、 海外リートなどから2〜8指数に分散投資 |

バランス型投資信託とは、株式だけとか債券だけというひとつの資産に偏ることなく、複数の資産や市場へバランス良く投資する投資信託のことです。例えば株式と債券、国内と海外といった異なる資産や市場で運用します。

バランス型投信の中には国内株式と国内債券の2つの資産に分散しているものや、外国株式、外国債券を加えた4つの資産に分散しているものなどさまざまな種類があります。

出典:SMBC日興証券『初めてでもわかりやすい用語集』

分散効果を高めるには、資産は「株式だけでなく債券を含めたもの」を、地域は「日本国内だけでなくアメリカや新興国を含める」など、できるだけ幅広い資産や地域に投資されているバランス型を選ぶといいでしょう。

積立NISAのバランス型銘柄5選

eMAXIS Slim バランス(8資産均等型)

- 1本で8つの資産に分散投資ができる

- バランス型投資信託の中でも信託報酬が0.154%以内と最低水準

三菱UFJ国際投信株式会社が提供する「eMAXIS Slim」シリーズは、「業界最低水準の運用コストを、将来にわたって目指し続けるファンド」をコンセプトとしています。

「eMAXIS Slim バランス(8資産均等型)」は、国内、先進国、新興国の株式と債券、そして国内と先進国のリート8つの資産に、それぞれ12.5%ずつ均等に分散投資できます。

| ファンド名 | eMAXIS Slim バランス(8資産均等型) |

|---|---|

| 投資対象資産 | 国内株式、先進国株式、新興国株式、国内債券、 先進国債券、新興国債券、国内リート、先進国リート |

| 信託報酬(税込) | 0.154%以内 |

| 基準価額 (2022年8月25日時点) |

1万3,768円 |

| 純資産 (2022年8月25日時点) |

1,600億円 |

| トータルリターン | 3.31%(1年)、7.47%(3年)、6.11%(5年) |

| 運用会社 | 三菱UFJ国際投信株式会社 |

| 販売会社 (つみたてNISA) |

SBI証券、楽天証券、マネックス証券、松井証券、 auカブコム証券、SMBC日興証券、LINE証券など |

たわらノーロード バランス(8資産均等型)

- これ1本で世界中の株式、債券、リートに分散投資できる

- 信託報酬が0.154%以内と低く設定されている

「たわらノーロード」を運用するアセットマネジメントOneは、みずほフィナンシャルグループと第一生命ホールディングスが出資している資産運用会社です。

「eMAXIS Slim バランス(8資産均等型)」と同様に8資産に均等に分散投資でき、信託報酬も他の同種の投資信託に比べて低い水準です。

| ファンド名 | たわらノーロード バランス(8資産均等型) |

|---|---|

| 投資対象資産 | 国内株式、先進国株式、新興国株式、国内債券、 先進国債券、新興国債券、国内リート、先進国リート |

| 信託報酬(税込) | 0.154%以内 |

| 基準価額 (2022年8月25日時点) |

1万3,537円 |

| 純資産 (2022年8月25日時点) |

345億9,200万円 |

| トータルリターン | 2.42%(1年)、7.44%(3年)、6.15%(5年) |

| 運用会社 | アセットマネジメントOne |

| 販売会社 (つみたてNISA) |

SBI証券、楽天証券、マネックス証券、松井証券、 auカブコム証券、SMBC日興証券など |

<購入・換金手数料なし>ニッセイ・インデックスバランスファンド 6資産均等型

- 日本と先進国の株式、債券、リートに均等に分散投資できる

- 投資割合は均等を基本としている

日本と先進国の株式、債券、リートにそれぞれ6分の1ずつ均等に分散投資します。新興国へは投資していません。

| ファンド名 | <購入・換金手数料なし> ニッセイ・インデックスバランスファンド 6資産均等型 |

|---|---|

| 投資対象資産 | 国内株式、先進国株式、国内債券、 先進国債券、国内リート、先進国リート |

| 信託報酬(税込) | 0.1749%以内 |

| 基準価額 (2022年8月25日時点) |

1万3,805円 |

| 純資産 (2022年8月25日時点) |

15億5,200万円 |

| トータルリターン | 4.70%(1年)、8.45%(3年) |

| 運用会社 | ニッセイアセットマネジメント |

| 販売会社 (つみたてNISA) |

SBI証券、楽天証券、マネックス証券、松井証券、 auカブコム証券、SMBC日興証券など |

<購入・換金手数料なし>ニッセイ・インデックスバランスファンド 4資産均等型

- 日本と先進国の株式と債券に均等に分散投資できる

- 信託報酬が0.154%以内と安い

投資資産のリスクは、一般的に投資地域が同じであれば「債券<株式<リート」の順で大きくなります。逆に投資資産が同じであれば、投資地域のリスクは「日本<先進国<新興国」の順に高くなります。

この投資信託では、リスクが高いとされるリートと新興国への投資を抑え、世界経済を引っ張る日本を含む先進国に分散投資できます。

| ファンド名 | <購入・換金手数料なし> ニッセイ・インデックスバランスファンド 4資産均等型 |

|---|---|

| 投資対象資産 | 国内株式、先進国株式、国内債券、先進国債券 |

| 信託報酬(税込) | 0.154%以内 |

| 基準価額 (2022年8月25日時点) |

1万4,538円 |

| 純資産 (2022年8月25日時点) |

232億7,600万円 |

| トータルリターン | 3.91%(1年)、8.16%(3年)、6.02%(5年) |

| 運用会社 | ニッセイアセットマネジメント |

| 販売会社 (つみたてNISA) |

SBI証券、楽天証券、マネックス証券、松井証券、 auカブコム証券、SMBC日興証券など |

つみたて4資産均等バランス

- 日本と先進国の株式と債券に均等に分散投資できる

- 新興国やリートなど、リスクの高い資産を避けて投資できる

この投資信託1本で、日本株式、先進国株式、国内債券、先進国債券に4分の1ずつ均等に分散投資できます。

| ファンド名 | つみたて4資産均等バランス |

|---|---|

| 投資対象資産 | 国内株式、先進国株式、国内債券、先進国債券 |

| 信託報酬(税込) | 0.242% |

| 基準価額 (2022年8月25日時点) |

1万3,404円 |

| 純資産 (2022年8月25日時点) |

115億2,900万円 |

| トータルリターン | 4.05%(1年)、7.90%(3年) |

| 運用会社 | 三菱UFJ国際投信株式会社 |

| 販売会社 (つみたてNISA) |

SBI証券、楽天証券、マネックス証券、松井証券、 auカブコム証券、SMBC日興証券など |

複数の銘柄を組み合わせて分散投資したいなら

初心者にはバランス型をおすすめしましたが、投資に慣れている人や分散する資産や地域を自分で決めたいという人もいるでしょう。その場合は、自分で複数の投資信託を組み合わせて運用します。

つみたてNISAの対象商品は、バランス型以外は株式のみで運用している投資信託なので、ここでは株式に投資している投資信託の組み合わせ方を紹介します。

株式に投資している投資信託は「地域」を意識して選ぶ

株式のみで運用されている投資信託を組み合わせる場合、最も重要なのが「地域の分散」です。ある一つの国の株式にのみ投資すると、例えばその国でリスクが生じた場合に大きな損失を招く可能性があるからです。しかし複数の国に投資していれば、リスクが軽減できるでしょう。

例えばロシア株式は、2022年2月にロシアとウクライナ間で緊張が高まると急落しました。もしロシア株式型の投資信託に集中投資していた場合、資産を大きく減らしていたでしょう。

しかし、別の地域の株式にも投資する投資信託だった場合、ロシア株式の下落による影響は少なかったはずです。

※「積立NISAは20年後に暴落する?その時どうするか徹底解説」より fuelle編集部にて引用

つみたてNISAには、「日本の株式」や「アメリカの株式」など1つの国の株式に分散投資するものから、「先進国の株式」や「全世界の株式」に投資するものまで、さまざまな種類の投資信託があります。

| 国内 | 先進国(除く日本) | 新興国 |

|---|---|---|

| 日本株式 | 米国株式 | 新興国株式 |

| 欧州株式 | ||

| 先進国株式 | ||

| 先進国株式(日本含む) | ||

| - | 全世界株式(除く日本) | |

| 全世界株式 | ||

一般的に、地域ごとのリターンとリスクは「国内<先進国<新興国」の順で大きくなっていくといわれています。

一つの地域や国に偏らないような、具体的な組み合わせ例を紹介します。

【組み合わせ例1】国内株式+米国株式

今後の日本の成長性に不安があって少しは海外資産を持っておきたいという人は、国内株式に加えて米国株式を対象とした投資信託を組み合わせてみましょう。

アメリカは長年世界の経済を牽引してきた世界一の経済大国です。 日本経済との結びつきも強いため、これまで海外の資産に投資したことがない人にとっては、初めての投資先として最もおすすめの地域といえるでしょう。

| 国内株式 | 米国株式 |

|---|---|

| • eMAXIS Slim 国内株式(TOPIX) • <購入・換金手数料なし>ニッセイTOPIXインデックスファンド • <購入・換金手数料なし>ニッセイ日経平均インデックスファンド |

• SBI・V・S&P500インデックス・ファンド • SBI・V・全米株式インデックス・ファンド • 楽天・全米株式インデックス・ファンド |

【組み合わせ例2】国内株式+先進国株式

先進国とは、主にアメリカと欧州諸国のことを指します。日本とアメリカと欧州諸国に満遍なく投資できます。日本とアメリカに分散投資し、さらにヨーロッパも含めたい人はこの組み合わせを選びましょう。この組み合わせでは、先進国株式の中に日本株式が含まれていない方が配分を調整しやすくなります。

「先進国株式」を対象とした投資信託の中には、日本も含めて先進国という括りになっているものもあるので注意が必要です。

| 国内株式 | 先進国株式 |

|---|---|

| • eMAXIS Slim 国内株式(TOPIX) • <購入・換金手数料なし>ニッセイTOPIXインデックスファンド • <購入・換金手数料なし>ニッセイ日経平均インデックスファンド |

• eMAXIS Slim 先進国株式インデックス • <購入・換金手数料なし>ニッセイ外国株式インデックスファンド • たわらノーロード 先進国株式 |

【組み合わせ例3】先進国株式+新興国株式

同じ株式という資産に投資する場合、期待できるリターンは「日本<先進国<新興国」の順で大きくなります。つみたてNISAで大きな利益を狙いたい人は、「先進国株式+新興国株式」の組み合わせがおすすめです。ただし、大きなリターンが狙えるということは、リスクもそれなりに高くなる点は注意しましょう。

| 国内株式 | 新興国株式 |

|---|---|

| • SBI・先進国株式インデックス・ファンド • eMAXIS Slim 先進国株式インデックス • <購入・換金手数料なし>ニッセイ外国株式インデックスファンド |

• SBI・新興国株式インデックス・ファンド • eMAXIS Slim 新興国株式インデックス • たわらノーロード 新興国株式 |

【組み合わせ例4】国内株式+全世界株式(除く日本)

広い範囲に分散投資しつつも日本と海外資産の割合は自分で決めたいという人は、「国内株式+全世界株式(除く日本)」の組み合わせがおすすめです。

全世界株式では先進国や新興国を含めた全世界の地域に分散投資できるので、より安定的に世界経済の成長利益を得ることが期待できます。

| 国内株式 | 全世界株式 |

|---|---|

| • eMAXIS Slim 国内株式(TOPIX) • <購入・換金手数料なし>ニッセイTOPIXインデックスファンド • <購入・換金手数料なし>ニッセイ日経平均インデックスファンド |

• SBI・全世界株式インデックス・ファンド • eMAXIS Slim 全世界株式(除く日本) |

【組み合わせ例5】国内株式+先進国株式+新興国株式

【組み合わせ4】に加え、主に新興国株式の割合を増やしたい人や先進国と新興国の割合を自分で決めたい人は、国内株式と先進国株式、そして新興国株式を対象とした投資信託をそれぞれ組み合わせましょう。

【組み合わせ例4】の全世界株式の投資信託でも広い地域に分散投資が可能ですが、上で紹介した全世界株式を対象とした投資信託では、新興国株式への投資は「SBI・全世界株式インデックス・ファンド」で9.8%、「eMAXIS Slim 全世界株式(除く日本)」で11.7%と、それほど高くはありません。

世界株式を先進国株式と新興国株式に分けることで、成長率の高い新興国株式の割合を自分で決められます。ただし、この組み合わせを考える場合も、先進国株式の投資信託では先進国の中に日本が入っていない投資信託を選びましょう。

| 国内株式 | • eMAXIS Slim 国内株式(TOPIX) • <購入・換金手数料なし>ニッセイTOPIXインデックスファンド • <購入・換金手数料なし>ニッセイ日経平均インデックスファンド |

|---|---|

| 先進国株式 | • eMAXIS Slim 先進国株式インデックス • <購入・換金手数料なし>ニッセイ外国株式インデックスファンド • たわらノーロード 先進国株式 |

| 新興国株式 | • SBI・新興国株式インデックス・ファンド • eMAXIS Slim 新興国株式インデックス • たわらノーロード 新興国株式 |

株式のみを投資対象とした投資信託10選

上で紹介したように、自分で銘柄を組み合わせて分散投資をしたいという人はここで紹介する銘柄を候補にしてみてはいかがでしょうか。

つみたてNISAで株式に投資している投資信託はバランス型に比べてリスクは高いものの、大きなリターンが期待できます。

国内株式に投資している銘柄

eMAXIS Slim 国内株式(TOPIX)

- 2,000を超える日本企業に分散投資できる

- 信託報酬が0.154%以内と安い

- TOPIXに連動する投資信託の中で純資産が545億8,700万円と大きい

業界最安値の信託報酬を常に追求するeMAXISシリーズの、TOPIXに連動を目指す投資信託です。TOPIXは日本を代表する経済指標で、2,170社が対象銘柄(2022年7月末時点)です。

| ファンド名 | eMAXIS Slim 国内株式(TOPIX) |

|---|---|

| 投資対象資産 | 国内株式 | 連動する指数 | TOPIX |

| 信託報酬(税込) | 0.154%以内 |

| 基準価額 (2022年8月25日時点) |

1万4,355円 |

| 純資産 (2022年8月25日時点) |

545億8,700万円 |

| トータルリターン | 4.38%(1年)、9.84%(3年)、5.96%(5年) |

| 運用会社 | |

| 販売会社 (つみたてNISA) |

SBI証券、楽天証券、マネックス証券、松井証券、 auカブコム証券、SMBC日興証券、LINE証券など |

<購入・換金手数料なし>ニッセイ日経平均インデックスファンド

- 日経平均株価に連動した運用成果が期待できる

- 信託報酬が0.154%以内と安い

日経平均株価はTOPIXと並ぶ日本を代表する経済指標です。日本の代表的な企業225社で構成されているので、TOPIXからさらに厳選した企業に分散投資できます。

| ファンド名 | <購入・換金手数料なし> ニッセイ日経平均インデックスファンド |

|---|---|

| 投資対象資産 | 国内株式 | 連動する指数 | 日経平均株価 |

| 信託報酬(税込) | 0.154%以内 |

| 基準価額 (2022年8月25日時点) |

1万7,486円 |

| 純資産 (2022年8月25日時点) |

375億7,000万円 |

| トータルリターン | 3.70%(1年)、10.80%(3年)、8.80%(5年) |

| 運用会社 | ニッセイアセットマネジメント |

| 販売会社 (つみたてNISA) |

SBI証券、楽天証券、マネックス証券、松井証券、 auカブコム証券、SMBC日興証券など |

米国株式に投資している銘柄

次に、米国株式に投資しているつみたてNISAの銘柄を紹介します。

SBI・V・S&P500インデックス・ファンド

- アメリカの中・大企業に分散投資できる

- 信託報酬が0.1%未満と業界最安水準

アメリカの代表的な経済指標であるS&P500に連動する投資信託です。

-S&P500種指数 (エスアンドピーごひゃくしゅしすう)-

米国株式市場の動向を示す株価指数のひとつ。S&P ダウ・ジョーンズ・インデックス・エル・エル・シーによって算出される、時価総額をベースにした指数です。工業株400種、運輸株20種、公共株40種、金融株40種の各指数で構成されていて、採用銘柄は約40業種に及んでいます。ニューヨーク市場の時価総額の約75%をカバーしていて、市場全体の動きを表す指標として機関投資家などに広く利用されています。

出典:SMBC日興証券『初めてでもわかりやすい用語集』

世界経済を牽引するアメリカを代表する企業500社にまとめて分散投資ができます。特に2000年以降のアメリカ経済指標は、Google、Appleなどのビックテックと呼ばれる巨大企業の台頭もあり、急速に値を伸ばしています。

| ファンド名 | SBI・V・S&P500インデックス・ファンド |

|---|---|

| 投資対象資産 | 米国株式 | 連動する指数 | S&P500 |

| 信託報酬(税込) | 0.0938%程度 |

| 基準価額 (2022年8月25日時点) |

1万8,260円 |

| 純資産 (2022年8月25日時点) |

6,640億530万円 |

| トータルリターン | 14.52%(1年) |

| 運用会社 | SBIアセットマネジメント |

| 販売会社 (つみたてNISA) |

SBI証券、マネックス証券、松井証券、 auカブコム証券、SMBC日興証券など |

楽天・全米株式インデックス・ファンド

- 1本でアメリカの企業約4,000社に分散投資できる

- アメリカ経済全体の動きを捉えたい人におすすめ

楽天・全米株式インデックス・ファンドが連動を目指すCRSP US トータル・マーケット・インデックスは、米国株式市場の投資可能銘柄のほぼ100%をカバーする指標です。

| ファンド名 | 楽天・全米株式インデックス・ファンド |

|---|---|

| 投資対象資産 | 米国株式 | 連動する指数 | CRSP USトータル・マーケット・インデックス |

| 信託報酬(税込) | 0.162%以内 |

| 基準価額 (2022年8月25日時点) |

2万573円 |

| 純資産 (2022年8月25日時点) |

6,791億3,200万円 |

| トータルリターン | 10.76%(1年)、19.30%(3年) |

| 運用会社 | 楽天投信投資顧問 |

| 販売会社 (つみたてNISA) |

SBI証券、楽天証券、マネックス証券、松井証券、 auカブコム証券、SMBC日興証券など |

欧州株式に投資している銘柄

ここでは、欧州株式に投資しているつみたてNISAの銘柄を紹介します。

フィデリティ・欧州株・ファンド

- ヨーロッパの会社の株式に限定して投資できる

- 欧州株を個別に組み入れられるのは、つみたてNISA対象商品の中で唯一この商品のみ

つみたてNISA対象商品の中には、先進国株式や全世界株式を通じて欧州の株式に投資できるものが数多くありますが、欧州地域だけに投資できるのはこの「フィデリティ・欧州株・ファンド」のみです。

信託報酬は比較的高めですが、欧州株の割合を自分で決めたい人には貴重な投資信託です。

| ファンド名 | フィデリティ・欧州株・ファンド |

|---|---|

| 投資対象資産 | 欧州株式 | 連動する指数 | MSCIヨーロッパ・インデックス |

| 信託報酬(税込) | 1.65% |

| 基準価額 (2022年8月25日時点) |

3万7,629円 |

| 純資産 (2022年8月25日時点) |

272億4,600万円 |

| トータルリターン | -4.97%(1年)、9.76%(3年)、9.84%(5年) |

| 運用会社 | フィデリティ投信 |

| 販売会社 (つみたてNISA) |

SBI証券、楽天証券、マネックス証券、松井証券、 auカブコム証券、SMBC日興証券など |

先進国株式に投資している銘柄

ここでは、日本をはじめとして米国や欧州諸国などの先進国株式に投資しているつみたてNISAの銘柄を紹介します。

SBI・先進国株式インデックス・ファンド

- 日本を含む先進国の会社の株式に分散投資できる

- 信託報酬が業界最安値水準

SBI・先進国株式インデックス・ファンドは、通称「雪だるまシリーズ」と呼ばれる人気シリーズの1つです。この雪だるまシリーズには、投資も長期に値上がりする株式を選んで長期的に保有することで雪だるまのように大きくなって欲しいという思いが込められています。

| ファンド名 | SBI・先進国株式インデックス・ファンド (愛称:雪だるま(先進国株式) |

|---|---|

| 投資対象資産 | 先進国株式 | 連動する指数 | FTSEディべロップド・オールキャップ・インデックス |

| 信託報酬(税込) | 0.1022%程度 |

| 基準価額 (2022年8月25日時点) |

1万5,995円 |

| 純資産 (2022年8月25日時点) |

120億9,100万円 |

| トータルリターン | 7.92%(1年)、15.94%(3年) |

| 運用会社 | SBIアセットマネジメント |

| 販売会社 (つみたてNISA) |

SBI証券、楽天証券、マネックス証券、松井証券、 auカブコム証券、SMBC日興証券など |

eMAXIS Slim 先進国株式インデックス

- 日本を除く先進国の会社の株式に分散投資できる

- 信託報酬が0.1023%以内と業界最安値水準

業界最低水準の信託報酬を追求するeMAXIS Slimシリーズの先進国を対象とした投資信託です。上述の雪だるまシリーズの先進国ファンドと異なる点は、日本の株式が含まれていない点です。

あくまで日本資産と海外資産を分け、割合を調整したい人におすすめの投資信託です。

| ファンド名 | eMAXIS Slim 先進国株式インデックス |

|---|---|

| 投資対象資産 | 先進国株式 | 連動する指数 | MSCIコクサイ・インデックス |

| 信託報酬(税込) | 0.1023%以内 |

| 基準価額 (2022年8月25日時点) |

2万490円 |

| 純資産 (2022年8月25日時点) |

3,653億5,700万円 |

| トータルリターン | 10.20%(1年)、17.60%(3年)、13.63%(5年) |

| 運用会社 | 三菱UFJ国際投信株式会社 |

| 販売会社 (つみたてNISA) |

SBI証券、楽天証券、マネックス証券、松井証券、 auカブコム証券、SMBC日興証券、LINE証券など |

新興国株式に投資している銘柄

ここでは、新興国株式を中心に投資しているつみたてNISAの銘柄を紹介します。

SBI・新興国株式インデックス・ファンド

- 高い成長が期待できる新興国の株式に分散投資できる

- 信託報酬が0.176%以内と業界最安値水準

SBIアセットマネジメントが提供する人気の「雪だるまシリーズ」の中で、新興国株式を対象とした投資信託です。

新興国はリスクが高い反面、大きなリターンも期待できます。資金に余裕があり投資でリターンを狙いたい人は、分散投資の1銘柄に加えてみましょう。

| ファンド名 | SBI・新興国株式インデックス・ファンド (雪だるま(新興国株式)) |

|---|---|

| 投資対象資産 | 新興国株式 | 連動する指数 | FTSE・エマージング・インデックス |

| 信託報酬(税込) | 0.176%以内 |

| 基準価額 (2022年8月25日時点) |

1万2,724円 |

| 純資産 (2022年8月25日時点) |

161億3,200万円 |

| トータルリターン | 1.98%(1年)、8.74%(3年) |

| 運用会社 | SBIアセットマネジメント |

| 販売会社 (つみたてNISA) |

SBI証券、楽天証券、マネックス証券、松井証券、 auカブコム証券、SMBC日興証券など |

eMAXIS Slim 新興国株式インデックス

- 高い成長が期待できる新興国株式に分散投資できる

- 新興国株式を対象とした投資信託の中でも特に人気がある

業界最安値の信託報酬を追求するeMAXIS Slimシリーズの新興国を対象とした投資信託です。雪だるまシリーズより信託報酬は若干高くなりますが、設定日がより古いため純資産額が格段に高く、人気がある商品です。

| ファンド名 | eMAXIS Slim 新興国株式インデックス |

|---|---|

| 投資対象資産 | 新興国株式 | 連動する指数 | MSCIエマージング・マーケット・インデックス |

| 信託報酬(税込) | 0.187%以内 |

| 基準価額 (2022年8月25日時点) |

1万2,587円 |

| 純資産 (2022年8月25日時点) |

901億6,300万円 |

| トータルリターン | -3.00%(1年)、7.86%(3年)、4.79%(5年) |

| 運用会社 | 三菱UFJ国際投信株式会社 |

| 販売会社 (つみたてNISA) |

SBI証券、楽天証券、マネックス証券、松井証券、 auカブコム証券、SMBC日興証券、LINE証券など |

積立NISAにおすすめの証券会社

楽天証券

- 取扱銘柄数がSBI証券と並びトップクラス

- 楽天ポイントが貯まる

楽天証券のつみたてNISA取扱銘柄数は181本と非常に充実しています(2022年6月16日時点)。より多くの選択肢から選びたい人は楽天証券でつみたてNISAを始めましょう。楽天ポイントを貯めている人にもおすすめです。

| 取扱銘柄数 | 181本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | 楽天ポイント |

| クレジットカード決済ポイント還元率 | 1.0%(※1) |

| 積立コース | 毎日、毎月 |

※1.2022年9月以降は0.2%または1.0%

楽天証券株式会社は、2022年2月25日(金)に金融庁が発表した「NISA口座の利用状況調査」より、NISA(※1)の2021年新規口座開設数が業界最多(※2)であったことをお知らせします。

※1:一般NISA、つみたてNISA、ジュニアNISAの合算

※2:NISAは、主要ネット証券(口座数上位5社:auカブコム証券、SBI証券、松井証券、マネックス証券、楽天証券(五十音順))で、iDeCoは、主要運営管理機関でそれぞれ比較(2022年3月30日、楽天証券調べ)

(引用元:PR TIMES|楽天証券|楽天証券、NISA・iDeCo 2021年新規口座開設数が業界最多に!)

楽天証券の積立NISAに関するいい口コミ

- 楽天カードを使って満足度アップ

-

楽天カードを使うとポイントが発生するので、とても助かっています。取扱銘柄が多いのもメリットです。選べない銘柄も中にはありますが、それでも現状で満足できています。

30代・男性

- おおむね満足

-

楽天カードで積み立ての設定をすると、楽天ポイントが貯まります。楽天経済圏で生活している人には、とても良いと思います。1週間に1回程度、積み立てている投資信託の基準価額メールが届くので、自分が積み立てている投資信託がどの程度利益を出しているかを確認できます。それが楽しみです。

20代・男性

- 取り扱い銘柄が豊富です

-

銘柄のラインアップが豊富で、かなり選びやすいと思います。楽天証券と楽天銀行をマネーブリッジ設定すると優遇金利を受けられ、とてもお得です。自動入金機能を利用できるので、一度設定すると楽に買い付けできます。

40代・女性

楽天証券の積立NISAに関するよくない口コミ

- アプリがつみたてNISAには向いていない

-

楽天証券のiSPEEDというアプリがあるのですが、つみたてNISAの確認には向いてないと思います。個別株など専用に作られているようで、確認できるのは、投資金額とか変動利率、買付可能額ぐらいです。詳細を確認したい場合は、パソコンサイトに飛んで確認するので手間です。

40代・女性

- つみたてNISA専用アプリがないので不便

-

何かを確認したいときに、都度ブラウザを開いて利用しないといけない点が不満です。楽天は、楽天市場のアプリや楽天銀行のアプリなど、数多くのアプリを提供していますが、つみたてNISAには専用アプリがありません。そのせいで確認する手間がかかり不便を感じます。

20代・女性

- 楽天ポイントの改悪が残念

-

楽天ポイントの改悪が続くので、すべてもとに戻してほしいです。楽天市場、楽天証券、楽天銀行、楽天カードと、すべてをまとめて連携することでお得になっているから楽天を選んでいるので、改悪はやめてほしいと切に思います。

30代・男性

出典:fuelle編集部がクラウドワークスで調査

SBI証券

- 受け取りポイントを3つから選べる+Vポイントも受け取れる

- 「毎週積立」を選べるのは5社でSBI証券だけ

SBI証券は受け取れるポイントを「Tポイント」「dポイント」「Pontaポイント」の3つから選べ、さらに三井住友カードから手続きを行うと「Vポイント」も受け取れます。好きなポイントを指定して受け取れるのは、5社のなかでSBI証券だけです。

さらに「毎週積立」もSBI証券でしか選べません。積立タイミングを柔軟に設定したいならSBI証券につみたてNISAを申し込みましょう。

| 取扱銘柄数 | 183本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | Tポイント、dポイント、Pontaポイント、Vポイント |

| クレジットカード決済ポイント還元率 | 0.5%(※1) |

| 積立コース | 毎日、毎週、毎月 |

※1.一部のカードは1.0%または2.0%

「三井住友カード つみたて投資」は、投資信託積立額の最大2.0%分のポイントが貯まるお得さと、最短5分でのクレジットカード発行や一度設定すれば入金の手間や万が一の購入漏れがなく継続して投資が行える利便性などが高く評価され、幅広い世代のお客さまに利用いただいています。

(引用元:PR TIMES|株式会社SBI証券|「三井住友カード つみたて投資」の積立設定金額100億円突破のお知らせ)

SBI証券の積立NISAに関するいい口コミ

- 投資初心者におすすめ

-

100円という少額からでも積み立てられるので、投資初心者でも安心できます。SBI証券でつみたてNISAを始めてみて、銀行の普通預金で貯蓄するよりもはるかにお得だと感じています。

40代・男性

- すべてがハイレベルで満足!

-

SBI証券は、取扱銘柄がとても多いので、つみたてNISAはもちろんのこと、その他の取引でも国内で一番といっていい優良証券会社だと思います。アプリの使いやすさもいいです。クレカでの積み立てもでき、PontaポイントやTポイントと連携しているなど、付随するサービスがどれも秀逸で素晴らしいです。

30代・男性

- 使いやすく知名度の高い証券会社です

-

知名度が高い証券会社なので安心感があり、少額でも積み立てできることが最大のメリットだと思います。積み立ての設定を一度してしまえば、後はお金を入金するだけ。1ヵ月に1回、運用を確認するくらいで、ほとんどほったらかしにできているので安心して使っています。

40代・男性

SBI証券の積立NISAに関するよくない口コミ

- アプリが使いにくい

-

積み立てアプリがWealthNaviに比べて使いにくいです。つみたてNISA専用のアプリが別なら、長期積立用として銀行代わりに使えるのでいいのではと思います。

- 問合せ対応がいまいち

-

SBI証券のホームページがわかりにくい点がデメリットです。どこでつみたてNISAの銘柄を購入すればいいのかが非常にわかりづらく、苦労しました。購入資金の自動振り替えを利用していますが、手続きが面倒でした。進め方が理解できずSBI証券に質問しましたが、いろいろな部門や他の会社に電話するように言われ、たらいまわしにされました。

40代・男性

- ポイントを貯められるカードが少ない

-

三井住友カードナンバーレスのポイント還元率がもっと高いとうれしいです。また、つみたてNISAでポイントを貯められるのは三井住友カードのみなので、ポイントが貯まるカードの種類が増えてほしいです。

30代・女性

出典:fuelle編集部がクラウドワークスで調査

マネックス証券

- 通常カードでもクレジットカード還元率が1.1%

- 貯まったポイントは「amazonギフト券」などに交換可能

マネックス証券は、クレジットカードの「マネックスカード」でつみたてNISAを決済でき、最大1.1%のマネックスポイントを受け取れます。年会費は初年度無料で年1回以上利用すれば次年度も年会費がかかりません(利用がない場合の年会費は550円)。

貯まったマネックスポイントは、以下のポイントサービスと交換できます。

【マネックスポイントと交換できるポイントサービス一覧】

・dポイント(1マネックスポイント=1dポイント)

・Tポイント(50マネックスポイント=50Tポイント)

・Pontaポイント(1マネックスポイント=1Pontaポイント)

・nanacoポイント(50マネックスポイント=50nanacoポイント)

・WAONポイント(100マネックスポイント=100WAONポイント)

・ANAマイル(1,000マネックスポイント=250ANAマイル)

・JALマイル(1,000マネックスポイント=250JALマイル)

| 取扱銘柄数 | 152本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | マネックスポイント |

| クレジットカード決済ポイント還元率 | 1.1% |

| 積立コース | 毎日、毎月 |

マネックス証券の積立NISAに関するいい口コミ

- 気軽に始められる

-

マネックス証券は、気軽に始められる点が素晴らしいと思いました。100円からスタートできることや、投資信託を保有するだけでポイントがもらえる点などが魅力的です。

40代・男性

- サポート体制が充実している

-

資産運用に詳しい友人からのアドバイスを受けて、マネックス証券の口座を作りました。口座開設はネットの画面からできたので、手続きはスムーズに進みました。サポート体制が充実していて、取引の際にも参考にできて良かったです。おかげで取引が順調に進み、日々の生活が楽しくなっています。

30代・女性

- 少額からでも始めやすい

-

マネックス証券なら100円からでもつみたてNISAを始められます。積立金額が小さいことがメリットです。投資信託の購入手数料も全銘柄無料なので手軽に投資をスタートできるのが良い面だと思います。

30代・男性

マネックス証券の積立NISAに関するよくない口コミ

- NISAの切り替えが難しかった

-

一般NISAとつみたてNISAの切り替えがちょっとむずかしいところがデメリットです。WEBで切り替えができませんでした。それ以外は特にデメリットはありません。

30代・男性

- 積立頻度の選択肢が少ない

-

積立頻度の選択肢がSBI証券に比べて少ない点がデメリットです。

40代・男性

出典:fuelle編集部がクラウドワークスで調査

auカブコム証券

- auユーザーはクレジットカード還元率が最大5.0%

- 株式手数料が最大5.0%割り引かれる「NISA割」がお得

auカブコム証券のクレジットカード決済ポイント還元率は1.0%ですが、指定のau回線契約者はさらに4.0%、指定のUQ mobile回線契約者は2.0%上乗せされます。これだけのポイント還元は、5社のなかでも他にありません。auユーザーがお得につみたてNISAを始めるならauカブコム証券が有望でしょう。

auカブコム証券には「NISA割」というサービスがあり、同社でつみたてNISA口座を開設すると課税口座における株式手数料が最大5.0%割り引かれます。課税口座を併用したい人にも向いているでしょう。

| 取扱銘柄数 | 171本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | Pontaポイント |

| クレジットカード決済ポイント還元率 | 1.0%(※1) |

| 積立コース | 毎月 |

※1.指定のau回線契約者は最大5.0%、指定のUQ mobile回線契約者は最大3.0%

auカブコム証券の積立NISAに関するいい口コミ

- 優遇金利やクレジットカード払いが魅力的です

-

auじぶん銀行と連携すると、金利が優遇されます。さらにつみたてNISAをau PAYカード(クレジットカード)支払いにするとPontaポイントが付与される点もうれしいです。特にauやUQモバイルの携帯を契約している人には、魅力的な証券会社だと思います。

30代・女性

- auユーザーにおすすめです

-

「つみたてNISAを利用しながら株取引もしたい」という人には、手数料が割引される「NISA割」があります。他社にはないサービスなので、大きなメリットだと思います。つみたてNISA用のシミュレーション機能も利用できます。積み立てたい金額、期間を入れれば簡単に計算してくれ、わかりやすく便利でした。

40代・男性

- 100円から気軽に始められる

-

auカブコム証券のつみたてNISAのメリットは、月100円から積み立てられる点です。投資初心者でも無理のない金額で始められるので気軽です。

40代・男性

auカブコム証券の積立NISAに関するよくない口コミ

- つみたてNISA専用のアプリがない

-

専用のアプリがないので、毎回設定などはパソコンやスマホのブラウザを経由する必要があるのが面倒です。

30代・女性

- 銘柄数がやや不満

-

つみたてNISAで選べる銘柄は、トップクラスのネット証券と比べるとやや少ないです。投資中級者や上級者は豊富な銘柄から選べないので、少し不満なのではないでしょうか。また、つみたてNISAではポイントで銘柄購入できない点も不満です。

40代・男性

- ポイント制度に特色がない

-

クレジットカード投資の支払日が翌月10日なのですが、自由に変更できるようにしてほしいです。クレジットカード投資の獲得可能ポイントはマネックス証券に負けていて、保有ポイントの獲得は銘柄によってはSBI証券に負けています。これだとつみたてNISA口座でわざわざauカブコム証券を選ぶ意味がないので、独自の色を出してほしいです。

40代・男性

出典:fuelle編集部がクラウドワークスで調査

松井証券

- スマホで完結できる「投信アプリ」が便利

- ネット証券なのに投資相談ができる

松井証券のスマートフォン向けアプリ「投信アプリ」は、投資信託サービスの全機能を搭載しています。つみたてNISAも対応しているため、設定のためにブラウザから検索してログインする手間がありません。

充実したサポート体制があることも松井証券の強みです。「投信サポート」は、投資信託全般に関して専門スタッフに相談できるため初心者も安心でしょう。個別の株式に投資したい場合も「株の取引相談窓口」を利用すれば相談しながら投資可能です。

| 取扱銘柄数 | 173本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | 松井証券ポイント |

| クレジットカード決済ポイント還元率 | ─ |

| 積立コース | 毎月 |

松井証券の積立NISAに関するいい口コミ

- しっかりしたフォローで安心です!

-

一番のメリットは、フォロー体制がしっかりしていることです。積み立てとはいえ、株式を含む銘柄を持っている私にとって、日々変動のリスクは不安を感じます。相場が大きく動いたときでも密にフォローいただいて感謝しています。

30代・女性

- つみたてNISAの詳しい解説がある

-

松井証券ですばらしいと思えたのは、投資やについて詳しい解説がされている点です。一般NISAとつみたてNISAの違いなども理解できました。

30代・男性

- 電話相談ですぐに対応してもらえた

-

投資の知識は全くなかったのですが、松井証券なら初心者でも手軽だと聞いて始めてみました。登録も案外スムーズにできて、銘柄数も豊富でよかったです。また、わからないことがあったときに電話相談をしたのですが、すぐに対応してもらえました。

20代・女性

松井証券の積立NISAに関するよくない口コミ

- 銘柄情報を探しづらい

-

ホームページで取扱銘柄などの情報が探しづらく、始めるにあたってきっかけを作りづらかった、比較しづらかったという記憶があります。自分が興味あるファンドはあるか、またどんなスタイルのものが多く選ばれているのかなど、参考のためにも、ホームページですぐにわかるようにしてもらえるとありがたいです。

30代・女性

- 松井証券ポイントに不満

-

松井証券ポイントの使い勝手が悪いのが不便です。

30代・男性

- サイトが使いにくい

-

実際に利用してみると、中級から上級者向けだと感じました。サイトの使い勝手が悪いのが残念な点です。資産運用については簡単な質問に答えると、最適なアドバイスを受けることができます。ただ、投資に関する最終判断は自分でする必要があります。ある程度の知識があれば問題ありませんが、全くの初心者の方は難しいかもしれません。

30代

出典:fuelle編集部がクラウドワークスで調査

積立NISAの分散投資に関するQ&A

投資信託の対象となっている資産は株式が中心ですが、バランス型といわれる投資信託を買えば債券、リートなどにも投資ができます。また、投資地域は日本だけでなく、アメリカ、欧州、先進国、新興国と世界中のあらゆる国が対象になっています。

同様に、日本の資産だけでなく海外の資産を持てば、日本の景気が下がっても海外の国々の成長でカバーできる可能性があります。

分散投資のメリットはリスクを軽減することですが、結果として短期的に大きく利益が出る可能性も下がります。例えば日本の株式だけで運用していた場合、日本の株価が高騰すれば大きな利益が期待できますが、日本の株式と債券を半分ずつ運用していると、その利益は債券の分だけ抑えられるからです。

「資産の分散」を行いたい場合は、バランス型の投資信託を利用します。

積み立てを開始した後は短期的な値動きに一喜一憂せず、長期的にコツコツと買い続けることが大切です。その上で、年齢が上がるに従って投資信託を売却して預貯金に回したり、国内債券の割合を高くしたりするなどして老後に備えましょう。

つみたてNISAでは、積立投資によって自動的に「時間の分散」が行われます。加えて、「資産」と「地域」の分散を考えることで、よりリスクを抑えた資産運用ができます。

■保有資格:日本FP協会認定AFP

■保有資格:日本FP協会認定AFP

【こちらの記事も読まれています】