目次

- 積立NISAを始めるタイミングは2023年がベスト!? 今すぐスタートしたい理由

- 2023年に始める理由1:積み立てた分の非課税期間は20年継続するから

- 2023年に始める理由2:新NISAには影響がないから

- 2023年に始める理由3:40万円を銀行に貯金してていても得にはならないから

- 2023年に始める理由4:NISAは恒久化するが、自分が投資できる期間は有限だから

- 2023年に始める理由5:運用期間が長いほど「複利効果」の恩恵を受けられるから

- 積立NISAは、2023年の何月に始めるのがベストタイミング?

- 今から2023年の積立NISAの非課税枠を使いきるにはボーナス設定が必須

- 株価が下落しているタイミングでも積立NISAには問題ない

- 積立NISAをすぐに始めるデメリット

- 2023年に積立NISAを始める場合、口座開設にはどのくらい時間がかかるの?

- つみたてNISAの口座を開設する

- 積立NISAにおすすめの証券会社:SBI証券 ——積立頻度が豊富

- SBI証券のつみたてNISAに関する良い口コミ・評判

- SBI証券のつみたてNISAに関する良くない口コミ・評判

- 積立NISAにおすすめの証券会社:楽天証券 ——楽天ポイントの活用が可能

- 楽天証券のつみたてNISAに関する良い口コミ

- 楽天証券のつみたてNISAに関する良くない口コミ

- 積立NISAにおすすめの証券会社:auカブコム証券 ——au回線契約者におすすめ

- auカブコム証券のつみたてNISAに関する良い口コミ

- auカブコム証券のつみたてNISAに関する良くない口コミ

- 積立NISAにおすすめの証券会社:マネックス証券 ——クレジットカード積立の際の還元率が高い

- マネックス証券のつみたてNISAに関するいい口コミ

- マネックス証券のつみたてNISAに関する良くない口コミ

- 積立NISAにおすすめの証券会社:松井証券 ——充実したサポート体制

- 松井証券のつみたてNISAに関する良い口コミ

- 松井証券のつみたてNISAに関する良くない口コミ

- 積立NISAにおすすめの証券会社:SMBC日興証券 ——dポイントが貯まる

- 積立NISAにおすすめの証券会社:大和証券 ——ETFの取り扱いがある

- 積立NISAにおすすめの証券会社:野村證券 ——野村スリーゼロ先進国株式投信がおすすめ

- 積立NISAにおすすめの証券会社:LINE証券 ——LINEポイントを使える

- LINE証券のつみたてNISAに関する良い口コミ

- LINE証券のつみたてNISAに関する良くない口コミ

- 積立NISAにおすすめの証券会社:CONNECT(コネクト)——毎営業日積立が可能

- 口座開設までの流れ

- よくあるQ&Aをチェック

積立NISAを始めるタイミングは2023年がベスト!? 今すぐスタートしたい理由

結論から言えば、つみたてNISAを始めるタイミングは2023年中がベストです。2024年からの新制度が始まっても、つみたてNISAで購入した商品の非課税期間に影響はありません。

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |

|

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 188本 | 187本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

|

詳細 公式サイトへ |

詳細 公式サイトへ |

詳細 公式サイトへ |

詳細 公式サイトへ |

詳細 公式サイトへ |

詳細 公式サイトへ |

詳細 公式サイトへ |

詳細 公式サイトへ |

詳細 公式サイトへ |

詳細 公式サイトへ |

2023年に始める理由1:積み立てた分の非課税期間は20年継続するから

新制度が始まっても、つみたてNISAで購入した商品の非課税期間に影響はありません。現行のルール通り、購入した年から最長20年間は非課税です。これが今すぐ始めるべき理由の一つです。

2024年から新制度が始まると、「現行のつみたてNISAの非課税期間が終了してしまう」と勘違いしている人もいるかもしれません。しかし2023年に投資した商品は、2042年末まで非課税で運用できるのです。

現行の一般NISA及びつみたてNISAについては、令和5年末で買付を終了することとするが、非課税口座内にある商品については、新しい制度における非課税限度額の外枠で、現行の取扱いを継続する。

20年もの非課税は馬鹿にできません。たとえ40万円でも、運用期間が20年あれば比較的まとまった資産になるためです。例えば利回りが5%なら、40万円投資すると20年間でおよそ66万円の利益を得ることになり、約106万円の資産となります。

日本では、投資に対する利益に本来20%程度の税金がかかりますが、つみたてNISAなら税金はかかりません。シミュレーションでは、非課税によっておよそ13万円分の手取り額を増やすことができました。

| 2042年時点 | |||

|---|---|---|---|

| 評価額 | 利益 | 非課税額 (本来納める税金) |

|

| 利回り3% | 72万円 | 32万円 | 6.4万円 |

| 利回り5% | 106万円 | 66万円 | 13.2万円 |

| 利回り7% | 155万円 | 115万円 | 23.0万円 |

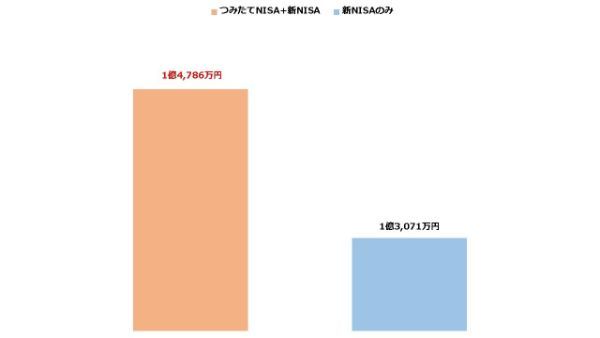

積立NISAを2023年から始めた場合と、新制度を待ってからとでは、利益の差はどのくらい?

次の2パターンでは利益にどれくらいの差が生じるのでしょうか。

・2023年からつみたてNISAを利用し、新制度も継続するケース

・2024年から新NISAのみ利用するケース

人気商品の1つ「eMAXIS Slim米国株式(S&P500)」でシミュレーションした結果、2023年からつみたてNISAを始めた方が1,700万円以上大きな利益となることがわかりました。

eMAXIS Slim米国株式(S&P500)は、2022年末までの3年間で49.7%のリターンを得ました。1年あたりに直すと14.4%の利益率です。これを利回りとして採用し、毎年40万円ずつ投資すると仮定します。

【利回り14.4%の商品に毎年40万円ずつ投資する場合】

| つみたてNISA+新制度 | 新NISAのみ | |||

|---|---|---|---|---|

| 評価額 | 利益(税引後) | 評価額 | 利益 | |

| 2032年(10年目) | 887万円 | 487万円 | 733万円 | 373万円 |

| 2042年(20年目) | 4,191万円 | 3,391万円 | 3,601万円 | 2,841万円 |

| 2052年(30年目) | 1億5,986万円 | 1億4,786万円 | 1億4,231万円 | 1億3,071万円 |

※つみたてNISAは2043年以降課税口座で運用(税率20%で毎年課税)

※新NISA(つみたて投資枠)は2024年から毎年40万円

【2052年(30年目)の利益額】

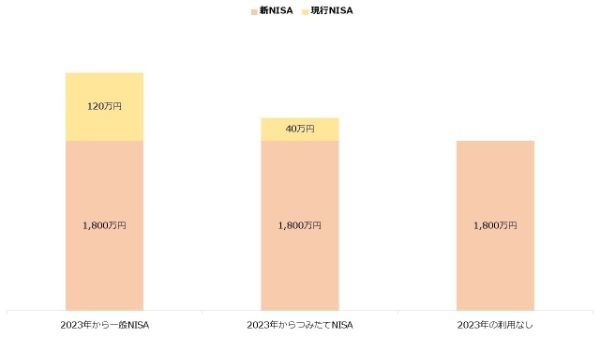

2023年に始める理由2:新NISAには影響がないから

2024年から始まる新NISAは、全く新しい別の制度として始まります。そのため、それまでの利用分は影響しません。新制度では等しく1,800万円分の生涯投資枠が与えられます。

もし、「今つみたてNISAを始めたら新制度の投資枠を減らすことになるのでは?」と勘違いして開始をためらっているなら、その心配は不要です。

両方のNISAを利用するデメリットはなく、むしろ現行制度の恩恵が上乗せされるのですから、併用する方が有利なのは明らかです。そのため、新制度の開始を待って2023年の利用を見合わせる理由はありません。

待つべきでない理由 今NISAを始めると非課税投資額が増えるから

非課税投資額が増えることも、2023年に現行NISAを始めておく理由の1つです。

新NISAは累計で1,800万円の投資枠がありますが、これは現行の制度とは別枠で割り当てられます。現行NISAの利用の有無が1,800万円の枠に影響を与えることはありません。

つまり、現行NISAを利用したからといって、新NISAで枠が減少するといったことは発生しないのです。

2024年まで待って新NISAしか利用しない人は1,800万円までしか使えませんが、2023年に一般NISAを利用していれば1,920万円まで、つみたてNISAなら1,840万円まで非課税で投資可能です。

つまり、一般NISAを始めていた場合は120万円、つみたてNISAなら40万円、年間の非課税枠がプラスになるのです。

【非課税投資可能額の比較】

また、現行のNISAですでに購入した商品は、2024年以降も非課税期間が続きます。

例えば一般NISAで2023年に購入した商品は2027年まで、つみたてNISAで2023年に購入した商品は2042年まで税金がかかりません。

(公式サイト)

2023年に始める理由3:40万円を銀行に貯金してていても得にはならないから

3つ目の理由は、投資枠分の40万円を銀行に預けていても、お金はほとんど増えないからです。しかしつみたてNISAを始めればそれだけお金を増やせる可能性があります。

預金の金利は歴史的な低水準です。日本銀行によると、2023年1月時点における銀行預金の平均金利は以下のとおりです。

普通預金:0.001%

定期預金(1年):0.005%

銀行に40万円を1年預けても4~20円しか増えず、さらに課税もされるため、税引後では3.2~16円しか残りません。

【銀行預金の平均金利】

| 普通預金 | 定期預金(1年) | ||

|---|---|---|---|

| 300万円未満 | 300万円以上~1,000万円未満 | 1,000万円以上 | |

| 0.001% | 0.005% | 0.005% | 0.005% |

※日本銀行「時系列統計データ検索サイト(預金種類別店頭表示金利の平均年利率等)」を参考にして作成

対して、つみたてNISA対象商品の5年平均利回りは10%でした(2021年末時点)。投資額40万円なら4万円増える計算で、しかも税金が引かれません。

出典:金融庁 「国内運用会社の運用パフォーマンスを示す代表的な指標(KPI)の測定と国内公募投信についての諸論点に関する分析」の公表について

投資信託にはリスクがあるため、つみたてNISAを利用したからといって必ずしも利益を得られるわけではありません。しかし、銀行預金でお金が増えないことは明白です。2023年につみたてNISAをスタートすれば、少なくともお金が増える可能性が生まれます。いつ始めるか迷う人は、思い切って積み立てを開始してみましょう。

2023年に始める理由4:NISAは恒久化するが、自分が投資できる期間は有限だから

新NISAは恒久化されて非課税期間が無期限になります。しかしそもそも自分が投資できる期間には限りがあり、資産運用が遅れるほど得られる利益も減ります。これが、今すぐに積み立てを始めるべき理由の4つめです。

前述したように新NISAは期限の定めがなく、18歳以上なら何歳でも利用できます。しかし、現実的には一定の年齢に達すれば投資から手を引くことになるでしょう。特にリタイアして収入が低下すれば資産を取り崩す期間に入るのが一般的なため、リスクを取りづらくなると考えられます。

つまり、新NISAは恒久的な制度ですが、無限に投資し続けることは年齢が許しません。そのため資産形成はできるだけ早く取り組むことが望ましいのです。

新NISAよりも1年前倒しでスタートできる現行の制度で、少しでも早く始めましょう。

リタイア時に資産運用を終えると考えたとき、私たちはどれくらいの期間投資できるのでしょうか。年齢別に確認してみましょう。

厚生労働省「高年齢者雇用安定法(高年齢者等の雇用の安定等に関する法律)」により、企業は原則として従業員が65歳まで働ける措置を講じなければいけません。

このことから、多くの人が65歳で定年を迎えると考えらます。現在50歳の人はおよそ15年後、40歳の人はおよそ25年後に、それまで蓄積した老後資産での生活が始まります。

【年齢別、リタイアまでの期間(65歳定年の場合)】

・50歳:15年

・40歳:25年

・30歳:35年

・20歳:45年

定年退職までの期間を運用期間とし、「eMAXIS Slim米国株式(S&P500)」(利回り:14.4%)に毎年40万円ずつ投資する前提で試算しました。シミュレーション結果は次のとおりです。

【利回り14.4%の商品に毎年40万円ずつ投資する場合の評価額】

| つみたてNISA+新制度 | 新NISAのみ | 差額 | |

|---|---|---|---|

| 50歳(運用期間15年) | 2,015万円 | 1,714万円 | 301万円 |

| 40歳(同25年) | 8,252万円 | 7,235万円 | 1,017万円 |

| 30歳(同35年) | 3億729万円 | 2億7,703万円 | 3,026万円 |

| 20歳(同45年) | 11億2,568万円 | 10億3,583万円 | 9,003万円 |

※つみたてNISAは2043年以降課税口座で運用(税率20%で毎年課税)

※新NISA(つみたて投資枠)は2024年から毎年40万円投資

例えば50歳の人は、2023年につみたてNISAを利用した方が約300万円以上大きな資産となりました。

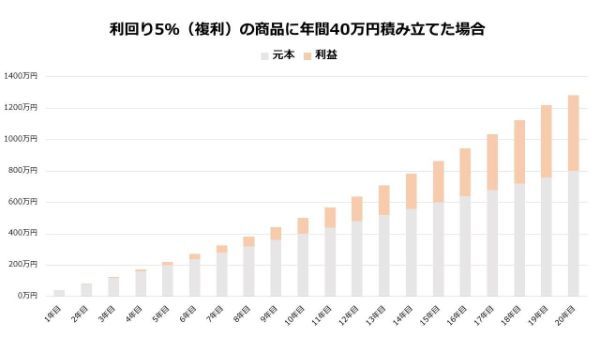

2023年に始める理由5:運用期間が長いほど「複利効果」の恩恵を受けられるから

2023年のうちに始めて少しでも運用期間を長くすれば、その分複利効果の恩恵を十分に受けられるでしょう。これが5つ目の理由です。

例えば利回り5%の商品に100万円投資すれば利益は5万円ですが、この5万して計105万円を再度投じて運用すれば、5万2,500円(105万円×5%)の利益を得られます。利益が2,500円増えました。

このように複利は利益を大きくします。運用期間が長くなるほど効果は大きくなるため、できるだけ早く開始することが大切です。

【利回り5%の商品で100万円を複利運用した場合】

| 運用額 | 利益 | |

|---|---|---|

| 1年目 | 100万円 | 5万円 |

| 2年目 | 105万円 | 5万2,500円 |

| 3年目 | 110万2,500円 | 5万5,125円 |

| 4年目 | 115万7,625円 | 5万7,881円 |

| 5年目 | 121万5,506円 | 6万775円 |

複利効果は、積立投資でも働きます。参考に、利回り5%の商品に年間40万円ずつ積み立てるケースを以下にまとめました。ポイントは「1年あたりの利益」です。複利効果によって、利益が年々大きくなっていることがわかります。

【利回り5%(複利)の商品に年40万円積み立てた場合】

| 評価額 | 元本 | 累計利益 | 1年あたりの利益 | |

|---|---|---|---|---|

| 5年目 | 221.0万円 | 200万円 | 21.0万円 | 4.2万円 |

| 10年目 | 503.1万円 | 400万円 | 103.1万円 | 10.3万円 |

| 15年目 | 863.1万円 | 600万円 | 263.1万円 | 17.5万円 |

| 20年目 | 1,282.6万円 | 800万円 | 482.6万円 | 24.1万円 |

上の表から、5年目と20年目を比較すると、1年あたりの利益が約20万円も異なることが分かります。このように、つみたてNISAでも複利効果は十分期待できるので、思い立ったらすぐに始めましょう。

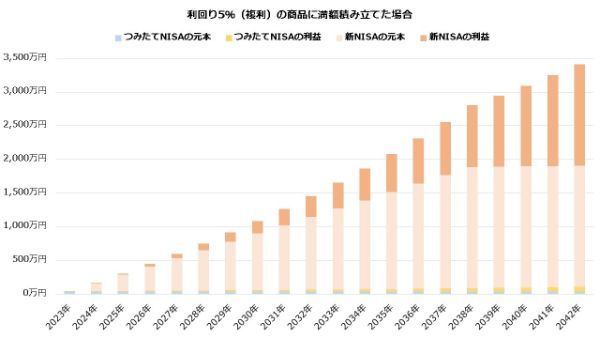

新NISAでも積み立てを継続すれば、さらに複利効果に期待できる

2024年から始まる新制度のつみたて投資枠は、年間120万円まで利用できます。

新NISAにも満額積み立てると仮定し、同じ利回り、同じ投資期間で試算すると、20年目の1年あたり利益は上のケースより50万円以上大きくなりました。

【利回り5%(複利)の商品につみたてNISAと新制度で満額積み立てた場合】

| 評価額 | 元本 | 累計利益 | 1年あたりの利益 | |

|---|---|---|---|---|

| 5年目(2027年) | 594.1万円 | 520万円 | 74.1万円 | 14.8万円 |

| 10年目(2032年) | 1,454.5万円 | 1,120万円 | 334.5万円 | 33.5万円 |

| 15年目(2037年) | 2,552.6万円 | 1,720万円 | 832.6万円 | 55.5万円 |

| 20年目(2042年) | 3,411.0万円 | 1,840万円 | 1,571.0万円 | 78.5万円 |

※新NISA(つみたて投資枠)は2024年から毎年120万円

※生涯投資枠に到達するため、新NISA(つみたて投資枠)は2039年以降のみ運用して新規積立は停止

このように、複利効果は運用額が大きいほど効果が上昇します。

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |

|

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 188本 | 187本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

|

詳細 公式サイトへ |

詳細 公式サイトへ |

詳細 公式サイトへ |

詳細 公式サイトへ |

詳細 公式サイトへ |

詳細 公式サイトへ |

詳細 公式サイトへ |

詳細 公式サイトへ |

詳細 公式サイトへ |

詳細 公式サイトへ |

積立NISAは、2023年の何月に始めるのがベストタイミング?

結論から言うと、 つみたてNISAを始めるタイミングは2023年の何月でもかまいません。開始月にこだわるよりも、大切なのは「できるだけ早く始めること」です。

一番理想的なタイミングはもちろん「値段が安い時」ですが、その時の値段が安いかどうかは後にならないとわかりません。タイミングを読むのは難しいものです。

その点つみたてNISAは「資金を一括で投資せず、複数回に分けて同じ金額で買い続ける方法」なので、どんなタイミングで始めても平均取得単価を引き下げる(利益が出やすくなる)効果が期待できます。これを「ドルコスト平均法」と呼びます。

だからつみたてNISAは思い立ったらすぐに始めて、ドルコスト平均法のメリットを最大限活用すべきです。

「時間(時期)の分散」の手法を採用すると、経済の動向等によって、高い価格で投資を行う時期と低い価格で投資を行う時期が生じることになりますが、長い目で見ると、一回あたりの投資価格は平準化されていきますので、短期的な急な値下がりなどが生じても、それによって生じる損失の程度を軽減することが可能になります。

出典:金融庁 NISA特設ウェブサイト 投資の基本

以下でシミュレーションを基にドルコスト平均法の効果を解説します。

以下は、投資直後に値段が急落したケースです。当初2万円の値段が1万円、5,000円と推移し、最終的に当初の半値である1万円で終了しています。

最初に一括投資していれば50%のマイナスですが、ドルコスト平均法なら12.5%のプラスを残せました。

【ドルコスト平均法のシミュレーション(10万円ずつ積立投資)】

| 1回目 | 2回目 | 3回目 | 4回目 | |

|---|---|---|---|---|

| 値段 | 2万円 | 1万円 | 5,000円 | 1万円 |

| 購入口数 | 5口 | 10口 | 20口 | 10口 |

| 購入口数の累計(イ) | 5口 | 15口 | 35口 | 45口 |

| 累計投資額(ロ) | 10万円 | 20万円 | 30万円 | 40万円 |

| 平均取得単価(ロ÷イ) | 2万円 | 1万3,333円 | 8,571円 | 8,889円 |

| 損益 | 0 | ▲5万円 | ▲12万5,000円 | +5万円 |

ドルコスト平均法では「高値では少なく、安値では多く買う」という調整が自動的に行われます。シミュレーションでは値段が2万円の時は5口、1万円の時は10口、5,000円では20口購入していますね。これは、購入口数が「積立金額÷時価」で決まるためです。

このメリットは、平均取得単価が下がりやすい点にあります。シミュレーションでは2万円→1万円→5,000円→1万円と推移しており、平均は1万1,250円です。しかし、平均取得単価は8,889円と大きく下回っています。

これは、購入口数の自動調整が効いたためです。仮に毎回同じ口数を購入していたら、平均取得単価は1万1,250円になります。

若山卓也(ファイナンシャル・プランナー)

この投資法には、平均取得単価が下がりやすいというメリットがあります。シミュレーションでは、商品の値段が「2万円→1万円→5,000円→1万円」と推移しており、平均1万1,250円です。しかし、平均取得単価は8,889円と大きく下回りました。これは、購入口数の自動調整が効いたためです。

なお、金額ではなく口数を固定して購入したら、平均取得単価は単純な平均と同じ1万1,250円になります。

この例のように、たとえ積み立てをスタートした時点の金額が高かったとしても、長い目で見れば平均取得単価は下がります。ドルコスト平均法は、長く運用すればするほど価格変動のリスクを低減し利益が出やすくなる運用方法なのです。

新NISAは2024年の何月スタートがいい?

2024年からの新制度も何月からスタートしてもいいでしょう。

新NISAでは、年間の枠が設定されるものの、金額は最終的に生涯投資枠で管理されるからです。現行の制度とは違い、年間の枠に未使用分が残っても累計で投資できる金額が減少することはありません。

「1,800万円まで利用できるが、年間投資枠を超えることはできない」と言い換えてもよいでしょう。

例えば、つみたて投資枠では年間120万円まで利用可能です。これを使い切ると残りの生涯投資枠は1,800万円から1,680万円へ減少しますが、全く使わなければ1,800万円のまま維持され、翌年以降へ持ち越されます。

つまり、年間の枠を使い切れなかったとしても、残りの生涯投資枠と合わせれば必ず累計で1,800万円分使えるのです。

【新NISA(つみたて投資枠)における生涯投資枠の仕組み】

| その年に 投資した額…① |

年間投資枠の残り | 生涯投資枠の残り …② |

総投資額 (①+②) |

|---|---|---|---|

| 120万円 | 0万円 | 1,680万円 | 1,800万円 |

| 80万円 | 40万円 | 1,720万円 | 1,800万円 |

| 40万円 | 80万円 | 1,760万円 | 1,800万円 |

| 0万円 | 120万円 | 1,800万円 | 1,800万円 |

現行のNISAでは、年間枠の未使用分を翌年以降へ持ち越すことはできないため、投資額を最大化するには枠を毎年使い切る必要があります。

しかし、生涯投資枠で管理される新NISAでは、厳格に年間枠を使い切る必要性は薄れるため、運用開始が1月でなくても大きなデメリットはありません。

今から2023年の積立NISAの非課税枠を使いきるにはボーナス設定が必須

今からつみたてNISAを始めて、投資枠を使い切るためにはボーナス設定の利用が必須 です。

積立NISAでは1年の非課税枠が40万円と決められています。そして、毎月の積立金額の上限は3万3,333円と定められています。そのため、例えば2023年の6月からつみたてNISAを始めた場合、そのままでは40万円の利用枠を使い切れません。毎月3万3,333円を6~12月の7ヶ月間に積み立てても、合計は23万3,331円になり、40万円に対して、約16万7,000円残ってしまいます。

2023年の非課税枠を使い切るために有効なのが「ボーナス設定」です。年にふた月までボーナス月を指定でき、他の月よりも大きな金額を積み立てられます。

もし6月から始めても、毎月3万円を積み立てながら6月と12月に別途9万5,000円ずつ増額するように設定すると、40万円の枠を使い切ることができます。

【6月からつみたてNISAの枠を使い切るボーナス設定の例】

| 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 | 合計 | |

|---|---|---|---|---|---|---|---|---|

| 毎月積立 | 3万円 | 3万円 | 3万円 | 3万円 | 3万円 | 3万円 | 3万円 | 21万円 |

| ボーナス設定 | 9万5,000円 | 0円 | 0円 | 0円 | 0円 | 0円 | 9万5,000円 | 19万円 |

| 合計 | 12万5,000円 | 3万円 | 3万円 | 3万円 | 3万円 | 3万円 | 12万5,000円 | 40万円 |

ボーナス設定を利用できる証券会社は楽天証券やSBI証券、マネックス証券、auカブコム証券などがあります。この4社のうち、auカブコム証券以外はボーナス設定以外にもつみたてNISAの利用枠を使い切れるような設定が可能です。

今からつみたてNISAを始める場合は、これらの証券会社を検討してください。

| ボーナス設定 | その他の設定 | |||

|---|---|---|---|---|

|

〇 | 増額設定 | 設定した年に限り上限を超えて 積立金額を増額できる (増額設定は翌年には引き継がれない) |

公式サイト |

|

〇 | NISA枠ぎりぎり注文 | 枠が積立金額を下回る場合、 利用枠に収まるよう 金額を自動的に引き下げる |

公式サイト |

|

〇 | NISA非課税 投資枠使い切り設定 |

枠が積立金額を下回る場合、 枠に収まるよう 金額を自動的に引き下げる |

公式サイト |

|

〇 | ─ | ─ | 公式サイト |

株価が下落しているタイミングでも積立NISAには問題ない

株式市場は常に変動しており、時には大きく下落します。しかし、積立NISAは長期運用が鍵ですので、株価が下落していても気にする必要はありません。なぜなら積立投資の場合は、株価が下落しているほうが利益を得やすいからです。

ドルコスト平均法には、平均取得単価を下げることで利益を得やすくなるという特徴があります。これは、値段が安い時でも投資を続けるために起こります。

【(再掲)ドルコスト平均法のシミュレーション(10万円ずつ積立投資)】

| 1回目 | 2回目 | 3回目 | 4回目 | |

|---|---|---|---|---|

| 値段 | 2万円 | 1万円 | 5,000円 | 1万円 |

| 購入口数 | 5口 | 10口 | 20口 | 10口 |

| 購入口数の累計(イ) | 5口 | 15口 | 35口 | 45口 |

| 累計投資額(ロ) | 10万円 | 20万円 | 30万円 | 40万円 |

| 平均取得単価(ロ÷イ) | 2万円 | 1万3,333円 | 8,571円 | 8,889円 |

| 損益 | 0 | ▲5万円 | ▲12万5,000円 | +5万円 |

このように、ドルコスト平均法なら株価の下落局面を迎えると平均取得単価が下がり、次の株価上昇時に利益を得やすくなります。

過去の株価下落のときはどうだった?

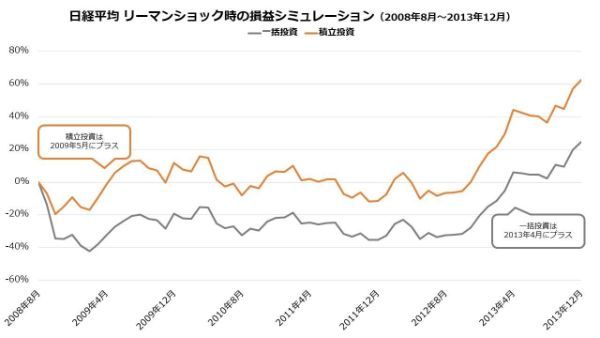

株価の下落局面で積立投資が有効だったケースとして、「リーマンショック」と「コロナショック」を例に挙げて検証してみましょう。

【リーマンショックではどうだった?】

2008年9月、アメリカの大手金融機関リーマン・ブラザーズの破綻をきっかけに株価が急落しました。前月末時点で日経平均株価は1万3,072.87円でしたが、2009年2月末には7,568.42円まで下落しました。

月の終値ベースで日経平均株価が戻ったのは、2013年4月(1万3,860.86円)です。もしもリーマンショック直前の2008年8月に一括投資していたら、4年8ヵ月もの間マイナスだったことになります。

一方、同じタイミングで月に1回の積立投資を始めていた場合は、2009年5月にはプラスに転じ、リーマンショックから1年足らずで利益を得られました。安値でも買い続けたので時間の分散が働き、平均取得単価が下がったことが原因です。

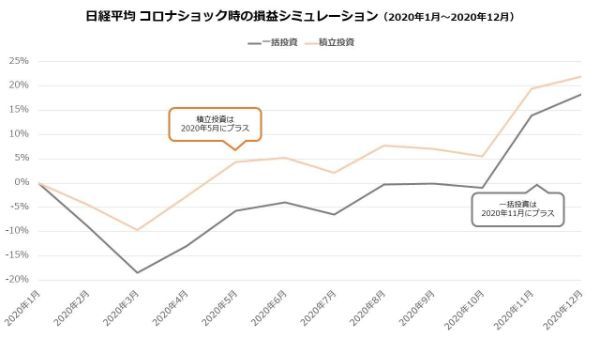

【コロナショックではどうだった?】

次に、コロナショックを例に挙げて考えてみましょう。2020年1月、WHO(世界保健機関)は中国湖北省武漢で原因不明の肺炎が発生したと発表しました。今日まで続く新型コロナウイルスの発生です。世界景気の低迷などが意識され、株価が大幅に下落する要因となりました。

2020年1月末に2万3,205.18円だった日経平均株価は、同年3月末には1万8,917.01円まで下落しました。もしもこのタイミングで一括投資していたら、2020年11月末までマイナスでした。しかし積立投資では、2020年5月にはプラスに転じました。こちらも時間の分散が効果を表したケースといえるでしょう。

ウクライナ情勢は積立NISAに影響する?

ロシアがウクライナへ侵攻した2022年2月以降、関連する商品では大きな値動きが生じました。しかし、つみたてNISAの対象銘柄にロシアやウクライナを主要な対象とする商品はありません。

ロシアの株式や債券で運用される投資信託の中には資産の大部分が失われた銘柄もありますが、つみたてNISAではそのようなことは起こりませんでした。

【ロシアに投資している主な銘柄】※いずれもつみたてNISA対象外

| 2022年末時点の1年利回り | |

|---|---|

| DWSロシア株式ファンド | −90.51% |

| ダイワ・ロシア株ファンド | −92.3% |

| 短期ロシアルーブル債オープン (毎月分配型) |

−93.0% |

ただし今回のウクライナ情勢に限らず、地政学リスクが顕在化するとさまざまな資産へ波及します。それはつみたてNISAも例外ではありません。

地政学リスクは、一般に新興国で大きいとされています。その銘柄がどの国に投資しているのか事前に目論見書で確認するといいでしょう。

【例:主な「eMAXIS Slim」シリーズの投資地域(つみたてNISA対象銘柄のみ)】

| 全世界株式 (オール・カントリー) |

先進国株式 インデックス |

新興国株式 インデックス |

|---|---|---|

| アメリカ(58.5%) 日本(5.5%) イギリス(3.8%) カナダ(3.0%) フランス(2.9%) |

アメリカ(70.3%) イギリス(4.5%) カナダ(3.6%) フランス(3.5%) スイス(3.0%) |

ケイマン諸島(17.7%) インド(13.8%) 台湾(12.7%) 中国(11.4%) 韓国(10.8%) |

積立NISAをすぐに始めるデメリット

金融機関を十分に検討できない可能性がある

「できるだけ早く開始しなければ」と意識するあまり、金融機関を十分に検討できない可能性があることはデメリットといえます。口座を開設する証券会社もそれぞれ特徴が異なります。本来は、自分が納得できる銘柄や証券会社が見つかるまで時間をかけるのが理想です。

例えば証券会社の違いの一つとして取扱商品の差があります。つみたてNISAの商品は、口座を開設する金融機関が取り扱う銘柄だけです。

具体例として、「eMAXIS Slim米国株式(S&P500)」は、SBI証券や楽天証券では投資できますが、野村證券や大和証券では選べません。

焦って金融機関を決めてしまうと、自分が望んでいた商品の取り扱いがなかった……ということになりかねません。

【「eMAXIS Slim米国株式(S&P500)」の取り扱いの有無(一例)】

銘柄を十分に検討できない可能性がある

また名柄選びにも時間をかけられない可能性があるのもデメリットです。

つみたてNISAの対象に元本保証の商品はありません。一定の投資信託だけです。全ての銘柄が、株式など値動きのある資産に投資するファンドのため、元本割れのリスクがあるのです。

いずれの銘柄にもリスクがあるため、判断は慎重に行うべきです。しかし焦って始めると検討の時間が十分に取れない可能性があります。

【つみたてNISA対象商品の内訳(ETF除く)】

| 国内 | 国内外 | 海外 | |

|---|---|---|---|

| 株式型 | 44本 | 17本 | 53本 |

| バランス型 | 5本 | 90本 | 2本 |

※金融庁「つみたてNISA対象商品の分類」を参考にして作成

2023年に積立NISAを始める場合、口座開設にはどのくらい時間がかかるの?

口座開設には一定の時間がかかります。さらに、税務署の審査も必要です。積み立てしたいタイミングの3週間以上前には申し込みを済ませるようにしましょう。

申込日によっては、例えば「7月から積立をスタートするつもりだったが、8月からになってしまった」など、想定と異なる結果になりかねません。

参考に主なネット証券の口座開設にかかる日数を以下にまとめました。

例えば楽天証券では、eKYCを導入しています。そのため「スマホでの本人確認」で申し込みを進めれば最短翌営業日に口座開設ができます。

【口座開設にかかる日数の例】

| 証券会社名 | オンラインで完結する場合 | 郵送を伴う場合 | |

|---|---|---|---|

|

最短当日(※1) | 約10日 | 詳細 |

|

最短翌営業日 | 約5営業日 | 詳細 |

|

最短翌営業日 | 約1週間 | 詳細 |

※1 取引は最短翌営業日

【最短での開設には原則「eKYC」が必要】

最短で当日や翌営業日に証券会社の口座を開設したい場合は、基本的に「eKYC(イー・ケイワイシー)」を利用しなければいけません。eKYCとは、electronic Know Your Customerの略でオンライン上において本人確認を完了できる技術のことを指します。スマホで自分の顔と本人確認書類を撮影する方法が一般的です。

そもそも証券会社は、口座開設時に厳格な本人確認を行うよう「犯罪収益移転防止法」によって定められており、転送不要郵便などで住所などが正しいか確認しています。しかし同法が2018年に改正されオンラインで本人確認を完結できるeKYCが認められるようになりました。

eKYCを利用しない場合、インターネットから申し込んでも従来通り転送不要の簡易書留郵便を受け取らなければいけません。口座開設に時間がかかる要因となるため、できるだけ早くつみたてNISAを利用したい場合はeKYCの利用をおすすめします。

若山卓也(ファイナンシャル・プランナー)

税務署の審査を含めると2〜3週間は見ておくといい

さらにつみたてNISA口座の開設には、証券会社だけでなく税務署の審査を受けなければいけません。一概にはいえませんが一般的に税務署の審査を含めると、口座開設の申し込みから取引まで約2~3週間かかります。

ただし2019年からは税務署の審査結果を待たずにつみたてNISA口座を仮開設できるようになりました。税務署の審査結果は後から通知され問題がなければそのまま利用可能です。

平成31年1月からは、税務署における二重口座でないことの確認を待たずにNISA口座を開設、取引を開始することが可能となります。

出典:金融庁「NISA口座の申込から取引開始までの期間短縮について」

簡易開設では先にNISA口座が仮開設されるため、すぐに投資できます。税務署の審査結果は後から通知され、問題がなければそのまま利用可能です。

NISA口座の簡易開設は、以下のような証券会社が対応しています。

【NISA口座の簡易開設に対応する証券会社の例】

12月から始めると翌年扱いになるケースがあるため注意

例えば11月までに口座開設は終わっていたとしても、12月に積立の設定をした場合、積立が年内に間に合わず翌年扱いになってしまうケースがあるため注意が必要です。

積立NISAは12月から始めると損?いや!非課税枠40万円は使い切れます!

つみたてNISAでは、一般的に以下の3ステップを踏みます。

1.積立の設定

2.積立額の決済(銀行引き落としなど)

3.実行

設定から実行にはタイムラグがあり、証券会社や積立方法によっては1ヵ月近くかかることもあります。

この場合は12月につみたてNISAを設定しても年内に積立が実行されず、翌年分の枠で積み立てられます。年内に間に合わないため、その年はスタートできないということになります。

12月に始める場合は、スケジュールをしっかり確認しましょう。なお、証券口座から直接引き落とす方法なら、比較的早く積み立てられます。楽天証券での証券口座引き落としを例に具体的なスケジュールを説明します。

例:楽天証券の積立スケジュール

楽天証券の場合、証券口座からの引き落としなら最短で設定の翌営業日に積立を実行できます。ただし、前営業日までに入金を済ませておかなければなりません。

例えば楽天証券で「毎月10日に証券口座引き落とし」で設定する場合、2023年中に積み立てたいなら、12月8日までに設定と入金を済まさなければいけません。このタイミングを逃すと、2024年からの積み立てになってしまいます。なお2023年12月10日は、日曜日で休業日のため、実際の積み立ては翌営業日の11日に行われます。

【証券口座引き落としで毎月10日に積み立てる場合(2023年12月)】

| 8日(金) | 9日(土) | 10日(日) | 11日(月) | 12日(火) | |

| 積立設定 | 締め切り | ||||

| 入金 | 締め切り | ||||

| 積立日 | ※ | 実行 |

【楽天銀行のマネーブリッジなら入金忘れを防げる】

楽天証券には「マネーブリッジ」というサービスがあります。これを利用すれば、楽天銀行から自動的に積立代金が楽天証券へ振り込まれます。入金忘れを防げるため便利です。

マネーブリッジを利用するためには、楽天銀行と楽天証券の両方の口座が必要です。楽天証券でつみたてNISAを始めたいと考えている人は、楽天銀行にも口座を開設しておくといいでしょう。

楽天銀行と楽天証券は、個人の資産形成・資産運用に関わるサービスの利便性向上を目的として、2011年4月から口座連携サービス「マネーブリッジ」の提供を開始しました。本サービスは、両社の口座をお持ちであればどなたでも無料でお申し込み可能で、設定が完了すると、両口座間資金の自動入出金(以下「スイープ」)機能などが利用できます。

(引用元:楽天証券|楽天銀行×楽天証券口座連携サービス「マネーブリッジ」預金残高、4兆円突破!)

つみたてNISAの口座を開設する

証券会社は大きく分けて次の3種類があります。

・ネット証券

・総合証券

・スマホ証券

この中でも、特にネット証券がおすすめです。取扱銘柄数が多い傾向があり、ポイント還元にも積極的な会社が多いからです。

相談しながらつみたてNISAに取り組みたい人は、店舗窓口がある総合証券会社がいいでしょう。基本的に対面で相談できます。各社で取り扱いは異なりますが、総合証券でもインターネットを通じた取引を併用できるケースも珍しくありません。

また比較的新しい形態として「スマホ証券」も登場しました。主にスマホを通じた取引を前提にした証券会社で画面がシンプルに設計されているのが特徴です。初心者でもスマホ一つで気軽に取り組めるでしょう。

ここでは、「取扱銘柄の多さ」と「積立頻度の柔軟さ」を比較し、それぞれの種類からおすすめを紹介します。

積立NISAにおすすめの証券会社:SBI証券 ——積立頻度が豊富

| 種類 | ネット証券 |

|---|---|

| 取扱銘柄数 | 185本 |

| 積立頻度 | 毎月、毎週、毎日 |

| 最低投資額 | 100円 |

| ポイント制度 | Tポイント、Pontaポイント、dポイント、Vポイント |

| クレジットカード積立 | 三井住友カード(還元率0.5%)(※1) |

※1 一部のクレジットカードは1.0%または2.0%

SBI証券は、国内トップクラスのシェアを誇るネット証券です。185本ものつみたてNISA対象商品を取り扱い、積立頻度は毎月のほか毎週、毎日も選べます。

ポイント制度の豊富さもSBI証券の強みです。「Tポイント」のほか「Pontaポイント」や「dポイント」、「Vポイント」から好きなものを選べるため、還元されたポイントを使いやすいでしょう。もちろん、つみたてNISAもポイント還元の対象です。

SBI証券のつみたてNISAに関する良い口コミ・評判

- SBIでまとめて管理できるのが楽です

-

SBI証券でつみたてNISA、FX、iDeCo、個別株とまとめて運用できるのが楽。手数料が安く、銘柄の選択肢も多いので安心感があります。PCの画面で簡単にNISAのページに移動できるのもいいです。クレカ積立サービスもとても便利です。

20代・男性

- すべてがハイレベルで満足!

-

SBI証券は、取扱銘柄がとても多いので、つみたてNISAはもちろんのこと、その他の取引でも国内で一番といっていい優良証券会社だと思います。アプリの使いやすさもいいです。クレカでの積み立てもでき、PontaポイントやTポイントと連携しているなど、付随するサービスがどれも秀逸で素晴らしいです。

30代・男性

- 取扱銘柄が豊富

-

SBI証券のつみたてNISAは、取扱銘柄が豊富な点が一番のメリットだと思います。私は購入資金の残高不足を防ぐため銀行から自動で振替するようにしているのですが、その振替時の手数料をSBI証券が負担してくれるのもお得です。毎日積み立てができるのも、リスクを減らせる点からおすすめです。

40代・男性

SBI証券のつみたてNISAに関する良くない口コミ・評判

- アプリが使いにくい

-

積み立てアプリがWealthNaviに比べて使いにくいです。つみたてNISA専用のアプリが別なら、長期積立用として銀行代わりに使えるのでいいのではと思います。

20代・男性

- 問合せ対応がいまいち

-

SBI証券のホームページがわかりにくい点がデメリットです。どこでつみたてNISAの銘柄を購入すればいいのかが非常にわかりづらく、苦労しました。購入資金の自動振り替えを利用していますが、手続きが面倒でした。進め方が理解できずSBI証券に質問しましたが、いろいろな部門や他の会社に電話するように言われ、たらいまわしにされました。

40代・男性

- ポイントを貯められるカードが少ない

-

三井住友カードナンバーレスのポイント還元率がもっと高いとうれしいです。また、つみたてNISAでポイントを貯められるのは三井住友カードのみなので、ポイントが貯まるカードの種類が増えてほしいです。

30代・女性

出典:fuelle編集部がクラウドワークスで調査

積立NISAにおすすめの証券会社:楽天証券 ——楽天ポイントの活用が可能

| 種類 | ネット証券 |

|---|---|

| 取扱銘柄数 | 183本 |

| 積立頻度 | 毎月、毎日 |

| 最低投資額 | 100円 |

| ポイント制度 | 楽天ポイント |

| クレジットカード積立 | 楽天カード(還元率1.0%または0.2%) |

| キャンペーン | 楽天銀行の口座を開設し楽天証券と連携(マネーブリッジ) させると全員に1,000円進呈 |

楽天証券は、楽天グループ傘下のネット証券です。いち早くクレジットカード積立を提供し、人気を集めました。

ネット証券のクレジットカード積立リリース日

● 楽天証券:2018年10月

● SBI証券:2021年6月

● マネックス証券:2022年2月

● auカブコム証券:2022年3月

楽天証券は楽天ポイントを利用した投資が可能です。また楽天銀行との連携で1,000円贈呈のキャンペーンもあるので、楽天ユーザーにおすすめです。

楽天証券のつみたてNISAに関する良い口コミ

- 楽天カードを使って満足度アップ

-

楽天カードを使うとポイントが発生するので、とても助かっています。取扱銘柄が多いのもメリットです。選べない銘柄も中にはありますが、それでも現状で満足できています。

30代・男性

- 楽天ポイントの有効活用ができる

-

楽天ポイントを貯められます。貯まったポイントを毎月の積み立てにあてられ、有効活用できます。少額から積み立てられる点も魅力。私も最初は少額から挑戦しました。初心者でも100円からなら安心して利用できるので良いなと思いました。

20代・女性

- 取り扱い銘柄が豊富です

-

銘柄のラインアップが豊富で、かなり選びやすいと思います。楽天証券と楽天銀行をマネーブリッジ設定すると優遇金利を受けられ、とてもお得です。自動入金機能を利用できるので、一度設定すると楽に買い付けできます。

40代・女性

楽天証券のつみたてNISAに関する良くない口コミ

- アプリがつみたてNISAには向いていない

-

楽天証券のiSPEEDというアプリがあるのですが、つみたてNISAの確認には向いてないと思います。個別株など専用に作られているようで、確認できるのは、投資金額とか変動利率、買付可能額ぐらいです。詳細を確認したい場合は、パソコンサイトに飛んで確認するので手間です。

40代・女性

- つみたてNISA専用アプリがないので不便

-

何かを確認したいときに、都度ブラウザを開いて利用しないといけない点が不満です。楽天は、楽天市場のアプリや楽天銀行のアプリなど、数多くのアプリを提供していますが、つみたてNISAには専用アプリがありません。そのせいで確認する手間がかかり不便を感じます。

20代・女性

- 楽天ポイントの改悪が残念

-

楽天ポイントの改悪が続くので、すべてもとに戻してほしいです。楽天市場、楽天証券、楽天銀行、楽天カードと、すべてをまとめて連携することでお得になっているから楽天を選んでいるので、改悪はやめてほしいと切に思います。

30代・男性

出典:fuelle編集部がクラウドワークスで調査

積立NISAにおすすめの証券会社:auカブコム証券 ——au回線契約者におすすめ

| 種類 | ネット証券 |

|---|---|

| 取扱銘柄数 | 178本 |

| 積立頻度 | 毎月 |

| 最低投資額 | 100円 |

| ポイント制度 | Pontaポイント |

| クレジットカード積立 | au PAYカード(還元率1.0%)(※1) |

| キャンペーン | auカブコム証券の口座開設者の紹介で 口座開設し紹介月の翌々月までに投資信託を 10万円以上購入すると2,000円進呈 |

※1 対象のau回線契約者は最大5.0%、対象のUQ mobile回線契約者は最大3.0%

auカブコム証券は、au回線(またはUQ mobile)契約者におすすめです。対象者は投資信託の積立金額4.0%(UQ mobileは2%)分のPontaポイントを毎月受け取れるため、クレジットカード積立(還元率1.0%)と合わせると最大5.0%もの還元を受けられます。

還元率5.0%は圧巻ですね。auユーザーは、ぜひauカブコム証券でのつみたてNISAを検討してください。

auカブコム証券のつみたてNISAに関する良い口コミ

- 優遇金利やクレジットカード払いが魅力的です

-

auじぶん銀行と連携すると、金利が優遇されます。さらにつみたてNISAをau PAYカード(クレジットカード)支払いにするとPontaポイントが付与される点もうれしいです。特にauやUQモバイルの携帯を契約している人には、魅力的な証券会社だと思います。

30代・女性

- auユーザーにおすすめです

-

「株取引もしたい」という人には、手数料が割引される「NISA割」があります。他社にはないサービスなので、大きなメリットだと思います。専用のシミュレーション機能も利用できます。積み立てたい金額、期間を入れれば簡単に計算してくれ、わかりやすく便利でした。

40代・男性

- 100円から気軽に始められる

-

auカブコム証券のつみたてNISAのメリットは、月100円から積み立てられる点です。投資初心者でも無理のない金額で始められるので気軽です。

40代・男性

auカブコム証券のつみたてNISAに関する良くない口コミ

- つみたてNISA専用のアプリがない

-

つみたてNISA専用のアプリがないので、毎回設定などはパソコンやスマホのブラウザを経由する必要があるのが面倒です。

30代・女性

- 銘柄数がやや不満

-

選べる銘柄は、トップクラスのネット証券と比べるとやや少ないです。投資中級者や上級者は豊富な銘柄から選べないので、少し不満なのではないでしょうか。また、つみたてNISAではポイントで銘柄購入できない点も不満です。

40代・男性

- ポイント制度に特色がない

-

クレジットカード投資の支払日が翌月10日なのですが、自由に変更できるようにしてほしいです。獲得可能ポイントはマネックス証券に負けていて、保有ポイントの獲得は銘柄によってはSBI証券に負けています。これだとつみたてNISA口座でわざわざauカブコム証券を選ぶ意味がないので、独自の色を出してほしいです。

40代・男性

出典:fuelle編集部がクラウドワークスで調査

積立NISAにおすすめの証券会社:マネックス証券 ——クレジットカード積立の際の還元率が高い

| 種類 | ネット証券 |

|---|---|

| 取扱銘柄数 | 157本 |

| 積立頻度 | 毎月、毎日 |

| 最低投資額 | 100円 |

| ポイント制度 | マネックスポイント |

| クレジットカード積立 | マネックスカード(還元率1.1%) |

マネックス証券でつみたてNISAを始めるメリットは、クレジットカードの還元率の高さです。還元率1.0%以下の証券会社が多いところ、マネックス証券は1.1%の還元が受けられます。

| 1位 | マネックス証券:1.1% |

|---|---|

| 2位 | auカブコム証券:1.0%(※1) |

| 3位 | 楽天証券:1.0%(※2) |

| 4位 | SBI証券:0.5%(※3) |

※1 対象のau回線契約者は最大5.0%、対象のUQ mobile回線契約者は最大3.0%

※2 2022年9月より0.2%または1.0%

※3 一部のクレジットカードは1.0%または2.0%

クレジットカード積立で受け取れるポイントは、「マネックスポイント」という独自ポイントです。「dポイント」や「Tポイント」など他のポイントサービスに交換できます。お得につみたてNISAを利用したいなら、マネックス証券に申し込んでみてはいかがでしょうか。

マネックス証券のつみたてNISAに関するいい口コミ

- 初心者向き

-

投資信託の取り扱い本数が多く、自分のニーズにあった商品を選べます。説明も丁寧なのでどんな商品かも理解しやすいです。引落手数料が無料なので入金額に悩むこともありません。また使用しているとマネックスポイントが貯まってAmazonギフト券などに交換できるのもメリットです。非常にわかりやすく初心者の方にも向いています。

50代・男性

- ポイント制度が素晴らしい

-

マネックス証券では独自のポイントである「マネックスポイント」を貯めることができます。ポイントが貯まればamazonギフト券・dポイント・Tポイント・JALやANAのマイルなどと交換、あるいは日本赤十字社やREADYFORへの寄付もできます。株式売買手数料に充当したり仮想通貨と交換したりもでき、非常に多くの使い方ができるので便利で嬉しいです。

20代・女性

- 少額からでも始めやすい

-

マネックス証券なら100円からでもつみたてNISAを始められます。積立金額が小さいことがメリットです。投資信託の購入手数料も全銘柄無料なので手軽にスタートできるのが良い面だと思います。

30代・男性

マネックス証券のつみたてNISAに関する良くない口コミ

- NISAの切り替えが難しかった

-

一般とつみたてのNISAの切り替えがちょっとむずかしいところがデメリットです。WEBで切り替えができませんでした。それ以外は特にデメリットはありません。

30代・男性

出典:fuelle編集部がクラウドワークスで調査

積立NISAにおすすめの証券会社:松井証券 ——充実したサポート体制

| 種類 | ネット証券 |

|---|---|

| 取扱銘柄数 | 178本 |

| 積立頻度 | 毎月、毎日 |

| 最低投資額 | 100円 |

| ポイント制度 | 松井証券ポイント |

| クレジットカード積立 | ─ |

松井証券の魅力は、充実したサポート体制です。投資信託全般について専門のスタッフが回答する「投信サポート」の他、取引やサービス全般などについて幅広く相談できる「松井証券顧客サポート」などが無料で利用できます。

ネット証券は基本的にすべてがセルフサービスなので、ハードルの高さを感じる初心者もいるでしょう。しかし、松井証券なら電話や問い合わせフォームなどから手厚いサポートを受けられます。

つみたてNISAを含めて資産運用が初めての人は、松井証券が向いているかもしれません。

松井証券のつみたてNISAに関する良い口コミ

- しっかりしたフォローで安心です!

-

一番のメリットは、フォロー体制がしっかりしていることです。積み立てとはいえ、株式を含む銘柄を持っている私にとって、日々変動のリスクは不安を感じます。相場が大きく動いたときでも密にフォローいただいて感謝しています。

30代・女性

- つみたてNISAの詳しい解説がある

-

松井証券ですばらしいと思えたのは、投資やつみたてNISAについて詳しい解説がされている点です。一般とつみたての違いなども理解できました。

30代・男性

松井証券のつみたてNISAに関する良くない口コミ

- 銘柄情報を探しづらい

-

ホームページで取扱銘柄などの情報が探しづらく、始めるにあたってきっかけを作りづらかった、比較しづらかったという記憶があります。自分が興味あるファンドはあるか、またどんなスタイルのものが多く選ばれているのかなど、参考のためにも、ホームページですぐにわかるようにしてもらえるとありがたいです。

30代・女性

- 松井証券ポイントに不満

-

松井証券ポイントの使い勝手が悪いのが不便です。

30代・男性

出典:fuelle編集部がクラウドワークスで調査

積立NISAにおすすめの証券会社:SMBC日興証券 ——dポイントが貯まる

| 種類 | 総合証券 |

|---|---|

| 取扱銘柄数 | 158本 |

| 積立頻度 | 毎月 |

| 最低投資額 | 1,000円 |

| ポイント制度 | dポイント |

| クレジットカード積立 | ─(※1) |

| キャンペーン | 新たにダイレクトコースで口座を開設すると、 もれなくANAマイルを200マイル進呈 |

※1.dアカウント連携のダイレクトコースだと投信積立で0.03%〜のポイントが付与される

SMBC日興証券は、総合証券ながら158本ものつみたてNISA対象銘柄を取り扱っています。そのため「できるだけ多くの選択肢から相談して銘柄を決めたい」という人に向いているかもしれません。

SMBC日興証券は「総合コース」「ダイレクトコース」の2つの取引コースがあり、資産運用の相談は前者で受け付けています。ただし同社のつみたてNISAは、日興イージートレード(オンラインサービス)専用なので相談はできても店舗での取引は原則できません。そのため総合コースで積み立てしたい場合は、インターネットでの設定が必要です。

ダイレクトコースはdアカウントを連携させると投信積立(つみたてNISA含む)で0.03%〜分のdポイントを受け取れます。ちなみに総合コースとダイレクトコースで取扱銘柄に違いはありません。

積立NISAにおすすめの証券会社:大和証券 ——ETFの取り扱いがある

| 種類 | 総合証券 |

|---|---|

| 取扱銘柄数 | 22本 |

| 積立頻度 | 毎月、毎週、毎営業日、隔月、3・4・6ヵ月ごと |

| 最低投資額 | 100円 |

| ポイント制度 | ─ |

| クレジットカード積立 | ─ |

大和証券は、つみたてNISAでETF(上場投資信託)を唯一取り扱う証券会社です(2022年11月21日時点)。ETFは、証券取引所に上場している投資信託で販売会社を持たないため、信託報酬が低いメリットがあります。つみたてNISAをETFで運用したい場合は、大和証券に申し込みましょう。

| ETF名称 | 信託報酬 |

|---|---|

| ダイワ上場投信-トピックス | 0.121%(※1) |

| ダイワ上場投信-日経225 | 0.176%(※2) |

| ダイワ上場投信-JPX日経400 | 0.198% |

| 上場インデックスファンド 米国株式(S&P500) |

0.165% |

| 上場インデックスファンド 世界株式(MSCI ACWI)除く日本 |

0.264% |

| 上場インデックスファンド 海外先進国株式(MSCI-KOKUSAI) |

0.264% |

| 上場インデックスファンド 海外新興国株式(MSCIエマージング) |

0.264% |

※1 2022年7月1日から0.066%へ引き下げ

※2 2022年7月1日から0.132%へ引き下げ

積立NISAにおすすめの証券会社:野村證券 ——野村スリーゼロ先進国株式投信がおすすめ

| 種類 | 総合証券 |

|---|---|

| 取扱銘柄数 | 7本 |

| 積立頻度 | 毎月 |

| 最低投資額 | 1,000円 |

| ポイント制度 | ─(※1) |

| クレジットカード積立 | ─ |

| キャンペーン | 指定の投資信託を積み立てると販売手数料が 最大50万円キャッシュバックされる (2025年12月末まで。つみたてNISA対象外) |

※1 ショッピングサイト「野村のおトクワールド」を経由し商品の購入やサービスの利用を行うと「野村ポイント」が付与される

野村證券は、つみたてNISA対象銘柄を7本しか取り扱いません。しかし信託報酬が2030年まで無料の「野村スリーゼロ先進国株式投信」に投資できます(2031年以降の信託報酬は0.11%)。

他にも先進国株式に投資できる投資信託はありますが、信託報酬0%の野村スリーゼロ先進国株式投信は業界最安です。(2022年11月21日現在、国内公募株式投資信託について野村アセットマネジメント調べ)コスト重視の人には、魅力的な銘柄でしょう。

ただし野村スリーゼロ先進国株式投信は、オンラインサービス限定の商品です。そのためインターネット経由の申し込みが必要な点は留意してください。

積立NISAにおすすめの証券会社:LINE証券 ——LINEポイントを使える

| 種類 | スマホ証券 |

|---|---|

| 取扱銘柄数 | 33本 |

| 積立頻度 | 毎月 |

| 最低投資額 | 1,000円 |

| ポイント制度 | ─(※1) |

| クレジットカード積立 | ─ |

| キャンペーン | 新たに口座開設しクイズに正解すると、 もれなく最大4,000円相当の株式購入代金を受け取れる |

※1 LINEグループのサービスなどで受け取った「LINEポイント」を積立代金にあてることはできる

LINE証券は、主にスマホを通じた取引を前提とした、いわゆる「スマホ証券」の一角です。2018年にLINE Financial株式会社(51%)と野村ホールディングス株式会社(49%)の出資によって設立されました。スマホ画面でも操作しやすいように画面のデザインがシンプルなため、初心者でも取り組みやすいでしょう。

LINE証券のつみたてNISA取扱銘柄数は、33本と決して多くはありません。しかし国内・米国・先進国・新興国・全世界の株式に連動するインデックスファンドをそれぞれに用意しており、株式以外にも投資するバランス型も取り扱っています。そのため取扱銘柄数の少なさは、あまり気にならないかもしれません。

さらにLINE証券は、野村證券の項目で紹介した信託報酬0%(※)の投資信託「野村スリーゼロ先進国株式投信」を取り扱っています(2022年11月21日時点)。そのため低いコストでつみたてNISAを利用したい人にとってもLINE証券はおすすめです。

※2030年まで。2031年以降の信託報酬は0.11%

LINE証券のつみたてNISAに関する良い口コミ

-

- 手軽にできて最高です!

-

LINEは今では誰もが使っているSNSです。そのLINEグループの証券会社から、つみたてNISAができるようになったというのは手軽でありがたいです。選べる銘柄も知名度の高いものから選べるのでありがたいです。

20代・男性

-

- 気軽に投資がしやすい

-

気軽につみたてNISAを始められるのがメリットです。最低額は1,000円からと少額で投資ができ、LINEポイントを使うこともできます。少しだけ利用してみたいと思う人でも、簡単にできるのではないでしょうか。

30代・男性

-

- 継続的に資産形成できる優れモノ

-

スマホのアプリから初心者でも簡単に始めることができます。手数料が安く、アプリの更新が早くて見やすいので、スマホでゲームしているような感覚で行えます。LINE Pay残高やLINEポイントでの投資にも対応しているので、現金ナシでも利用できるのも魅力です。

40代・男性

LINE証券のつみたてNISAに関する良くない口コミ

- 歴史の浅さが気になる

-

あまりないのですが、やはり他の証券会社の選べる銘柄と比べると、まだ少し選択肢が少ないところがあるのかなと思いました。それと、証券会社という観点から見たときには、歴史がまだ浅く感じるので、これから先より信用できる証券会社になってくれればと思っています。

20代・男性

- 一般NISAがないのが残念

-

一般NISAの取り扱いがないのはデメリットです。取り扱っている銘柄も決して多いというわけでもないので、もっといろいろな銘柄を購入したい人にはあまり向いていないかもしれません。まだまだ改善できるところは多いと思います。

30代・男性

- 銘柄数が少ない

-

取扱銘柄が厳選されているので、投資の選択肢が少ないのがデメリットだと感じています。LINEポイントを利用する場合は、LINEポイントの数を指定することができないので、少し使いづらいです。

30代・男性

出典:fuelle編集部がクラウドワークスで調査

積立NISAにおすすめの証券会社:CONNECT(コネクト)——毎営業日積立が可能

| 種類 | スマホ証券 |

|---|---|

| 取扱銘柄数 | 16本 |

| 積立頻度 | 毎営業日 |

| 最低投資額 | 100円 |

| ポイント制度 | ─(※1) |

| クレジットカード積立 | ─ |

| キャンペーン | 新たに口座開設すると、もれなく2,500円相当の株式 または投資信託の購入代金を受け取れる |

※1 「dポイント」を国内株式・米国株式の購入代金にあてることはできる(つみたてNISA対象外)

CONNECTは、大和証券グループのスマホ証券です。LINE証券と同じく画面がシンプルに設計されているため、スマホ画面でも快適に取引できるでしょう。

CONNECTとLINE証券の大きな違いは、最低投資額です。CONNECT は、100円からつみたてNISAを始められますが、LINE証券は1,000円からでないと利用できません。また積立頻度にも違いがあります。CONNECT は毎営業日のみに対してLINE証券は毎月のみです。

口座開設までの流れ

証券会社の口座がない状態でつみたてNISA口座を開設する場合は、一般的に以下の流れで行います。

まずはHPから口座開設を申し込みましょう。多くの証券会社では、つみたてNISA口座も同時に申し込めます。

口座開設には「本人確認書類」と「マイナンバー確認書類」の提出が必要です。証券会社によってマイナンバー確認書類を提出するタイミングは異なりますが、取引開始までには提出しなければなりません。

| 本人確認書類の例 | 運転免許証 マイナンバーカード(個人番号カード) 健康保険証 住民票の写し |

|---|---|

| マイナンバー確認書類の例 | マイナンバーカード(個人番号カード) 通知カード マイナンバー記載の住民票の写し |

審査が終わると、ログイン情報が送られてきます。その後初期設定を終えれば、口座開設は完了です。

マイナンバー確認書類とは

法令により証券会社で口座を開く場合は、12桁のマイナンバー(個人番号)を提出しなければいけません。マイナンバーを提出する際に用いる書類が、マイナンバー確認書類です。

マイナンバー確認書類として提出できる書類は証券会社によって異なりますが、一般に「マイナンバーカード(個人番号カード)」や「通知カード」を提出します。前者は顔写真付きのプラスチック製カード、後者は紙製のカードです。通知カードは2015年10月中旬以降に一斉発送されました。

もしマイナンバーカードと通知カードのいずれも手元にない場合は「マイナンバー記載の住民票」で代用できないか確認しましょう。証券会社によっては、マイナンバーが記載された住民票をマイナンバー確認書類として認めている場合もあります。

よくあるQ&Aをチェック

つみたてNISAは2023年を最後に終了し、2024年からは新しい制度が始まることとなりました。

ただし、つみたてNISAで購入した商品の非課税期間は現行通り最長20年間続きます。

2024年からは新NISAの「つみたて投資枠」において、これまで通り非課税で積立投資が可能です。しかし、累計で1,800万円を超えて利用はできません。2023年のうちから始めておけば、さらに40万円分運用できるため有利です。

しかし、多くの証券会社は積立額の上限を月3万3,333円(40万円÷12ヵ月)としています。1月からつみたてNISAを開始すれば枠を使い切れますが、2月以降だと「ボーナス設定」など追加の設定をしなければ、40万円の枠を使い切れません。

なお、2024年以降から始まる新制度では、利用できる金額は「生涯投資枠」で管理されます。仮に年間枠を使い切れなくても、未使用分の枠は翌年以降へ持ち越され、生涯を通して1,800万円まで使えます。

つまり、新NISAでは年間枠を使い切る必要性が薄く、それを使い切るために開始月に固執する必要もありません。

積立投資は設定から実行までに一定の時間かかり、証券会社や積立方法によっては1ヵ月程度かかるケースこともあります。その場合、12月につみたてNISAを設定しても年内に間に合わず、翌年のつみたて枠が消費されて、年内の枠が残ってしまいます。

12月に限らず年の途中からスタートする場合は、スケジュールをしっかり確認しましょう。

これは新NISAでも同様です。令和5年度与党税制改正において、現行の制度と同じく1月1日を基準とすべきことが盛り込まれました。

つまり、相場が低迷していてもメリットがあるため、コロナ禍のように株価が大きく下がっていてもあきらめる理由にはなりません。もちろんリスクをまったく取れない人は避けるべきですが、もともとつみたてNISAをやる予定だった人は株価の下落局面でもスタートすることをおすすめします。

2023年は、つみたてNISAを利用できる最後の年です。現行制度を利用したいなら、2023年以内に申し込むようにしてください。

2024年以降は新制度に設けられる「つみたて投資枠」において、同様の積立投資が可能です。期間と非課税期間は撤廃されるため、「いつでも利用でき、いつまでも非課税で運用できる」制度となります。

1. 証券会社を選ぶ

2. つみたてNISAの口座を開設する

3. 銘柄を選ぶ

4. 投資額を決める

まず、つみたてNISAを申し込む証券会社を選んで口座を開設します。おすすめは「SBI証券」や「楽天証券」といったネット証券です。

その後積み立てる銘柄と金額を決めれば、つみたてNISAを始められます。初心者の場合、銘柄は全世界に投資するインデックスファンドがおすすめです。信託報酬はできるだけ低いものを選びましょう。積立金額は無理のない範囲で設定することが大切です。

・SBI証券:185本

・楽天証券:184本

・auカブコム証券:180本

・松井証券:179本

・マネックス証券:158本

※2022年11月21日時点

銘柄数が多ければさまざまな選択肢から自分に合った銘柄を選べるでしょう。

積立金額を見極めるためには、まずは家計収支(収入額-支出額)を把握しなければなりません。毎月の収入と支出をチェックし「これくらいなら続けられる」という金額で始めましょう。

家計収支は「家計簿アプリ」を利用すると把握しやすくおすすめです。家計簿アプリならクレジットカードや銀行口座、証券口座などと連携し家計簿を自動作成してもらえます。複数のカードや口座の収支を1画面でまとめて管理できるので資産推移が把握しやすいでしょう。

新NISAでは、生涯を通じて最大1,800万円(生涯投資枠)まで利用可能です。ただし、年間360万円(積立投資枠120万円+成長投資枠240万円)を超えることはできません。

なお、金額はあくまで生涯投資枠で管理されます。未使用分の枠は翌年以降へ持ち越されるため、年間枠を使い切れなくても、累計で使える金額が減ることはありません。

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

【こちらの記事も読まれています】