新NISAの金額変更は、いつでもできます。ただし、変更手続きの期日は証券会社により異なり、期日までに設定しないと反映が1ヵ月遅れることになるので注意しましょう。

また、金額変更で増額した場合、減額した場合、それぞれデメリットがあるので事前の確認が必要です。

なお、金額変更の方法は簡単で、スマホやPCで各証券会社のマイページにアクセスして手続きできます。

今回は新NISAの金額変更で、反映のタイミングやデメリットについて詳しく解説します。金額変更の具体的な方法のほか、年の途中で新NISAを始めた時に活用したい、ボーナス設定や成長投資枠についても解説しましょう。

2024年にスタートした新NISAでは年間非課税枠が拡大されています。 投信積立では、つみたて投資枠(120万円)と成長投資枠(240万円)を併用できるようになり、年間で最大360万円までの積み立てが可能となりました。毎月の積立額は月100円~30万円(つみたて投資枠と成長投資枠の合計)のあいだで自由に設定できます。

若山卓也(ファイナンシャル・プランナー)

参照:年間投資枠が拡大!(最大で年間360万円に): 金融庁

- 新NISAの金額変更はいつもでできるが反映のタイミングに注意

- 新NISAの金額変更で増額するデメリットは下落時の損失が大きくなること

- 新NISAの金額変更で減額するデメリットは資産形成のスピードが遅くなること

- 新NISAを年の途中から始めたけど投資枠を無駄にしたくない・使い切りたいならボーナス設定・成長投資枠を活用する

目次

新NISAの金額変更はいつもでできるが反映のタイミングに注意

新NISA(つみたて投資枠)の積立額の変更はいつでもできて、設定方法も簡単です。ただし、各証券会社が定める期日までに手続きをしないと積立金額が反映されるタイミングが1ヵ月遅くなるので注意が必要です。

たとえば、SBI証券のクレカ積立で、来月から積立額を変更したい場合、その月の10日までにSBI証券のサイトで設定を変更する必要があります。11日になってしまった場合、金額変更の反映は、翌々月からとなってしまいます。

楽天証券のクレカ積み立てでは、次月からの金額変更の締め切りはその月の12日となっています。

なお、積立額を変更する締切日は決済方法(現金またはクレジットカード)で異なります。それぞれいつまでに変更を行えばよいか解説します。

| 積立頻度 | 月の上限額 | 設定単位 | ボーナス設定の可否 | |

|---|---|---|---|---|

| SBI証券 | 毎日、毎週、毎月 | 10万円 | 100円以上1円単位 | 可能 |

| 楽天証券 | 毎日、毎月 | 10万円 | 100円以上1円単位 | 可能 |

SBI 証券の金額変更の締切日【現金決済とクレカ積立】

SBI証券の積立額の変更の締切日は、現金決済の場合は発注日の前営業日、クレジットカード(三井住友カード)決済の場合は発注日の前月の10日です。

例えば6月1日の発注分の積立額を変更したい場合、現金決済の場合は5月31日までに、クレジットカード決済の場合は5月10日までに手続きを行います。

- 現金決済の場合:5月31日まで

- クレカ積立の場合:5月10日まで

SBI証券や楽天証券はシステムのメンテナンスを行っています。メンテナンスは土曜日や日曜日に行われる傾向にあります。

メンテナンス中はログインできないことがあります。ログインできないと投信積立の設定もできません。クレジットカード決済であっても、金額の変更は平日のできるだけ早いタイミングで行う方が望ましいでしょう。

若山卓也(ファイナンシャル・プランナー)

現金引き落としの金額変更は前日まででOK

証券口座から現金で積立代金を決済する場合、積立日の前営業日までに変更手続きを行えば大丈夫です。来月6月1日からの積立額を変更したい場合、直前の5月31日までにSBI証券のサイトで手続きすれば、次の日から積立額が変更されます。

ただし、締切日は営業日ベースで判定されるため注意しましょう。積立日の前日が土日や祝日の場合、その直前の営業日までに手続きを行います。

現金で決済する場合は証券口座に残高を入金しておく必要があります。入金の締め切りも前営業日までです。

現金決済の場合、毎月1日~31日で好きな日を積立日(積み立てるお金が口座から引き落とされる日)に設定することができます。

クレカ積立の金額変更締切日は前月10日まで

クレカ積立で、来月6月1日からの積立額を変更したい場合、5月10日までにSBI証券のサイトで手続きする必要があります。現金決済と異なり、クレカ積立は積立日を選べません。毎月1日が積立日です。前月の10日までに設定されたクレカ積立は、翌月の1日に発注されます。

10日を過ぎ翌月の10日までに変更した場合は翌々月1日の発注分から反映されます。

楽天証券の金額変更の締切日【現金決済とクレカ積立】

楽天証券の金額設定の締切日は、現金決済の場合は積立日の前営業日、クレカ積立の場合は積立日の前月12日です。6月1日の発注分を変更する場合、現金決済は5月31日が、クレジットカード決済は5月12日が締切日となります。

現金決済の締切日は営業日ベースで判定されます。積立日の前営業日が土日・祝日の場合、その直前の営業日までに申し込みを済ませましょう。クレジットカード決済の場合は曜日は祝日にかかわらず12日が締切日です。

現金引き落としの金額変更は前日まででOK

投信積立の代金を証券口座から現金で決済する場合、金額変更の締切日は積立日の前営業日です。積立日の前営業日が土曜日や日曜日、祝日にあたる場合、その直前の営業日が締切日となります(出典:楽天証券 選べる引落方法)。

入金の締め切りも積立日の前営業日です。証券口座に残高があるかどうか判定は、積立日の午前3時に行われます。積立日の当日の入金では間に合わないため、前営業日までに振り込んでおきましょう。

クレカ積立の金額変更は前月12日まで

楽天証券のクレカ積立の金額変更は、毎月12日までに行いましょう。

SBI証券と同じく、楽天証券もクレカ積立は、積立のスケジュールが固定されています。毎月12日までに設定したクレカ積立は翌月が積立日です。積立日は2021年6月20日以降に初めてクレカ積立を行う人は8日、2021年6月19日以前にクレカ積立を行ったことがある人は1日となります。

次の発注分から積立額を変えたい場合、前月の12日までに手続きを終えましょう。

新NISAの金額変更にデメリットはある?

新NISAの金額変更には、頻繫に行うことによるデメリット、増額・減額した場合のデメリットがあります。

新NISAで頻繫に金額変更するデメリットはドルコスト平均法の恩恵を受けにくくなること

新NISAで頻繫に金額変更するデメリットは、ドルコスト平均法の恩恵を受けにくくなることです。ドルコスト平均法は、時間をかけて一定額ずつ投資することで、価格変動リスクを抑える投資手法です。しかし、積み立て投資において頻繁に積立額を変更すると、ドルコスト平均法の恩恵を受けにくくなる可能性があります。

「資産・銘柄の分散」や「地域の分散」で見てきたとおり、個々の資産や銘柄はその性質に応じて様々な値動きをします。そこで、一度に多額の投資を行うのではなく、積立投資信託のように、少額・定期定額で投資を行うことで、時期による値動きに応じて、価格が高い時期には少なく、価格が低い時期には多く投資を行うのが「時間(時期)の分散」(ドル・コスト平均法)の手法です。

出典:投資の基本 : 金融庁

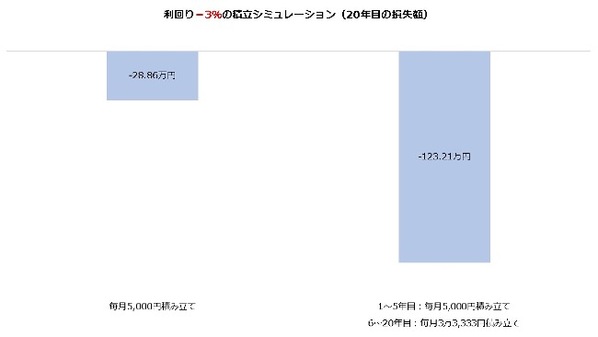

増額するデメリットは下落時の損失が大きくなること

積立額を増額する主なデメリットは、下落時の損失が大きくなることです。もしも相場が下落しマイナスに陥った場合、積立額を増やした分だけ損失額も大きくなってしまいます。

利回りを-3%(毎年3%ずつ下落する)として検証してみましょう。毎月5,000円ずつ積み立てていた場合、20年目の損失額は28万8,600円となります。そして6年目に毎月3万3,333円に増額した場合、20年目の損失額は123万2,100円にまで拡大します。

| 毎月5,000円積み立て | 1~5年目:毎月5,000円積み立て 6~20年目:毎月3万3,333円積み立て | |||||

|---|---|---|---|---|---|---|

| 積立額 | 評価額 | 損失 | 積立額 | 評価額 | 損失 | |

| 5年目 | 30万円 | 28.09万円 | −1.91万円 | 30万円 | 28.09万円 | −1.91万円 |

| 10年目 | 60万円 | 52.38万円 | −7.62万円 | 230万円 | 212.48万円 | −17.52万円 |

| 15年目 | 90万円 | 73.23万円 | −16.77万円 | 430万円 | 370.82万円 | −59.18万円 |

| 20年目 | 120万円 | 91.14万円 | −28.86万円 | 630万円 | 506.79万円 | −123.21万円 |

減額するデメリットは資産形成のスピードが遅くなること

新NISAで毎月の積立額を減額するデメリットは、資産形成のスピードが遅くなり、目標達成までの期間が長くなることです。

目標金額を1,000万円とすると、毎月の積立額が10万円だった場合は8年間で達成できますが、1万円だった場合は42年間かかります(利回り3%)。

| 新NISA(つみたて投資枠)で1,000万円作るのに必要な年数 | |

|---|---|

| 毎月の積立額 (年額) | 必要な年数 |

| 1万円 | 42年間 |

| 3万円 | 20年間 |

| 5万円 | 13年間 |

| 10万円 | 8年間 |

安易な減額は将来の目標に到達できない可能性があります。目標到達のためには、いくら積み立てないといけないのか把握することが大切です。

【簡単3ステップ】SBI証券の金額変更の方法

SBI証券の金額変更の方法は次の3ステップです。

SBI証券にログインし、画面上部のタブから「取引」 を選択し、「投資信託」 →「投信(積立買付)」 と画面を進めます。

遷移後の画面では設定中の投信積立が一覧で表示されます。金額を変更したい銘柄の「設定変更」を選択します。

改めて投信積立を設定する画面が表示されます。毎月の積立額を変更する場合、積立金額の欄に新しい金額を入力します。

【簡単3ステップ】楽天証券の金額変更の方法

楽天証券の金額変更のやり方は次の3ステップです。

楽天証券にログインし、画面上部のタブから「投資信託」→「積立設定」と遷移します。

遷移後の画面で積立設定の一覧が表示されます。積立額を変更したい銘柄の「変更」を選択します。

積立設定の変更画面が表示されます。右側の「訂正後の設定内容」の積立金額欄に新しい金額を入力 します。

年の途中から始める場合、ボーナス設定や成長投資枠を使うのが有効

「新NISAで早めに多くの金額を投資したいけれど、開始するのが年の途中になってしまった」という場合、「ボーナス設定」や「成長投資枠」を活用しましょう。どの証券会社も、「毎月積立で現金決済」であれば、ボーナス設定を利用できます。

ただしボーナス設定では、 ドルコスト平均法の恩恵を受けにくくなるというデメリットがあります。「多額の積み立てをしたボーナス月に、たまたま大きく値上がりしたとしたら、値段が高いのに普段より多く買ってしまう」ことになります。

「資産・銘柄の分散」や「地域の分散」で見てきたとおり、個々の資産や銘柄はその性質に応じて様々な値動きをします。そこで、一度に多額の投資を行うのではなく、積立投資信託のように、少額・定期定額で投資を行うことで、時期による値動きに応じて、価格が高い時期には少なく、価格が低い時期には多く投資を行うのが「時間(時期)の分散」(ドル・コスト平均法)の手法です。

出典:投資の基本 : 金融庁

値段が高いときに多く買ってしまう、というリスクを避けたいなら、「成長投資枠」の併用を検討してください。つみたて投資枠の積立額の上限は多くの金融機関で月10万円ですが、成長投資枠を併用すると月に30万円(年間で360万円)に引きあがりますし、均等に積み立てることが可能です。

※参照:令和6年以降の NISA 制度について

年の途中から120万円を均等に投資したい場合、成長投資枠の併用が選択肢です。成長投資枠は年に240万円まで投資できるもので、つみたて投資枠と同時に利用できます。非課税期間に差はありません。いずれの枠も非課税期間は無期限です(出典:金融庁 新しいNISA)。

成長投資枠は任意のタイミングで投資するスポット投資にも対応しており、一度に240万円まで投資できます。2つの枠を併用すれば、年の途中から始めても120万円を残りの月で均等に投資することが可能です。また成長投資枠は積立投資にも対応しており、つみたて投資枠と同じ投資信託を購入できます。

| 9月 | 10月 | 11月 | 12月 | 合計 | |

|---|---|---|---|---|---|

| つみたて投資枠 | 10万円 | 10万円 | 10万円 | 10万円 | 40万円 |

| 成長投資枠 | 20万円 | 20万円 | 20万円 | 20万円 | 80万円 |

| 合計 | 30万円 | 30万円 | 30万円 | 30万円 | 120万円 |

年間の投資枠を120万円にとどめておきたい場合、翌年度以降は成長投資枠の積み立てを停止しましょう。つみたて投資枠で10万円ずつ積み立てれば均等に120万円を投資できます。

ボーナス設定で金額変更する手順

SBI証券と楽天証券の手順について、毎月の金額を変更するケースとボーナス月の金額を変更するケースに分け、画像付きで解説します。

※SBI証券も楽天証券も、ボーナス設定に対応するのは「毎月積み立てで、現金決済」のみです。

毎月の積立額を金額変更する方法

SBI証券と楽天証券で、毎月の積立額を金額変更する方法を画像付きで解説します。

SBI証券や楽天証券の、「ボーナス設定(クレカ決済非対応、現金決済のみ)」もカンタン、3ステップで完了します。

SBI証券のボーナス設定のやり方

楽天証券のボーナス設定のやり方

SBI 証券のボーナス設定のやり方

SBI 証券のボーナス設定もやり方も3ステップで完了します。ボーナス設定で特定の月だけ増額したい場合、毎月の積立額を変更する場合と同じ手順で設定します。以下のように操作してください。

SBI証券にログイン後、画面上部のタブから「取引」→「投資信託」→「投信(積立買付)」と遷移します。

表示される投信積立の一覧からボーナス月を設定したい銘柄の「設定変更」を選択します。

投信積立の設定画面で、決済方法に「現金」を指定します。ボーナス月の設定はクレカ積立に対応していません。積立代金を証券口座から引き落とす現金決済を指定します。

決済方法に現金を指定するとボーナス月の積立設定欄が表示されます。「設定する」にチェックを入れ、金額欄にはボーナス設定1回あたりの積立額を入力します。毎月5万円積み立てているけれど、ボーナス月は+5万円で10万円積み立てたい場合、50,000円と入力しましょう。

ボーナス設定は最大で年2回まで指定できます。

楽天証券

楽天証券のボーナス設定の変更も、SBI証券と同様に毎月の積立額を変更するケースと同じ手順で操作します。以下のように操作してください。

楽天証券にログイン後、画面上部のタブから「投資信託」→「積立買付」と遷移します。

一覧からボーナス設定を変更したい銘柄の「変更」を選択します。

ボーナス設定欄の「する」にチェックを入れます。金額欄に1回あたりのボーナス設定の積立額を入力します。

なお楽天証券もクレカ積立ではボーナス設定に対応していません。ボーナス設定で特定の月に増額したい場合、現金決済を指定する必要があります。

楽天証券も、クレカ積立から現金決済への変更はできません。現在クレカ積立を設定している場合はいったん解除し、新しい積み立てとして設定をやり直してください。

※参照:投信積立の引落方法を楽天カードクレジット決済に変更するにはどうすればいいですか?

Q&A

2つの枠は併用できるので、月に30万円(年間360万円)が新NISAの限度額となります。

新NISAは年に最大360万円まで投資できます。内訳は成長投資枠で240万円、つみたて投資枠で120万円です。2つの枠を併用すると年に最大360万円まで投資可能です。

年360万円の投資を5年継続すると1,800万円に到達します。つみたて投資枠のみを利用する場合、1,800万円を埋めるには最短で15年かかります。

なお成長投資枠の場合、単体では累計で1,200万円までしか投資できません。1,800万円まで投資するには必ずつみたて投資枠を利用する必要があります。つみたて投資枠は単体で1,800万円までの投資が可能です。

2024年以降は好きなタイミングで金額を変更できます。ただし金額の変更には締切日があります。

SBI証券と楽天証券の場合、代金を証券口座の現金で決済する場合は積立日の前営業日までに申し込めば金額を変更できます。クレジットカード決済の場合、締切日はSBI証券で積立日の前月10日、楽天証券で積立日の前月12日です。

締切日を過ぎた場合、それだけ金額の変更が遅れることになります。

新NISAの成長投資枠に投資できる毎月の上限はありません。年間では240万円まで投資できます。一括で240万円を投資することも可能です。均等に積み立てる場合、ひと月あたり20万円まで投資できることになります。

つみたて投資枠と成長投資枠は併用できます。両者を合計した年間投資枠は360万円です。2つの枠を使って均等に積み立てる場合、毎月30万円まで投資できます。

【NISAの積立金額変更手順(楽天証券)】

1. PCサイトにログイン

2. ページ上部のタブから「投資信託」→「積立設定」と遷移

3. 積立設定一覧画面から変更したい積立設定の「変更」を選択

4. 変更する項目を入力

5. 変更の内容と適用開始日を確認し、取引暗証番号を入力

【NISAの積立金額変更手順(SBI証券)】

1. PCサイトにログイン

2. ページ上部のタブから「取引」→「投資信託」→「投信(積立買付)」と遷移

3. 一覧から積立額を変更したい銘柄の「設定変更」を選択

4. 「積立金額」の欄に新しい積立額を入力

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

【こちらの記事も読まれています】