積立NISAの銘柄はいくつ買う?どう組み合わせる?選び方のポイントも解説

つみたてNISAの銘柄は基本的に複数の個別銘柄でポートフォリオが組まれているので1本だけでも問題ありません。ただし、それは投資信託の特徴にもよりますので、可能な限りリスクを抑えたいと考えるなら、複数の投資信託を組み合わせたほうがベターです。

具体的には、経済成長に期待してリターンを狙うなら新興国ファンドを、社会不安に備えるなら債券を組み入れたバランスファンドを、手間とリスクを減らすなら全世界株式や米国株式のインデックスファンドなどを組み合わせましょう。

- 投資信託は複数の個別銘柄でポートフォリオが組まれているため1本だけでも分散投資できる

- リスクを抑えたいなら複数の投資信託を組み合わせたほうがよい

- 複数の銘柄を組み合わせるならタイプの違うファンドの組み合わせも効果的

- 経済成長に期待してリターンを狙うなら新興国ファンドを組み合わせよう

- 社会不安に備えるなら債券を組み入れたバランスファンドも組み入れよう

- 手間とリスクを減らすなら全世界株式や米国株式のインデックスファンドがおすすめ

積立NISAでは複数の銘柄を組み合わせたほうがよい?

つみたてNISAで購入できる商品は金融庁が指定する投資信託だけです。投資信託はもともと複数の個別銘柄でポートフォリオが組まれており、1本だけでも分散投資できるためリスクをある程度低減できます。しかし、可能な限りリスクを抑えたいなら、複数の投資信託を組み合わせたほうがいいでしょう。

複数の銘柄を組み合わせるなら、タイプの違う投資対象のファンドを選ぶ

複数を組み合わせて投資する際には、投資対象が異なるファンドを選んで資産分散すると、投資リスクを効果的に低減できます。

組入銘柄が国内株式だけのファンドと全世界株式のファンド、株式だけを対象とするファンドと株式や債券などを組み入れたバランスファンド、あるいはインデックスファンドとアクティブファンド(後述)を組み合わせることもできます。

銘柄の組み合わせ方次第で、ライフプランに合わせた資産形成も可能

つみたてニーサの非課税投資期間は最長20年間です。この長い運用期間中に、それぞれのライフプランにおけるイベントごとに、さまざまな資金需要が発生します。

必要時期があらかじめ決まっている資金使途に対して、銘柄ごとの運用方針や投資効果をグループ化して複数でポートフォリオを組むことで、効果的な資産形成も可能になります。

2022年6月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 181本 | 183本 | 152本 | 171本 | 173本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 1,000円 | 1,000円 | 1,000円 | 1,000円 |

| 積立コース | 毎月 毎日 |

毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 | 毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | 楽天ポイント | Tポイント Pontaポイント dポイント Vポイント |

マネックスポイント | Pontaポイント | 松井証券ポイント | ー | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

楽天カード 1%(※1) |

三井住友カード 0.5%(※2) |

マネックスカード 1.1% |

au PAYカード 1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

手間とリスクを減らすなら全世界株式や米国株式のインデックスファンドを組み入れよう

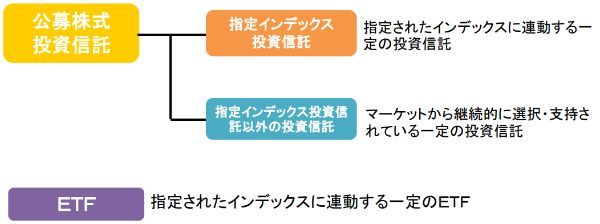

つみたてNISAの投資対象商品には、以下の種類があります。

※主要ネット証券の積立ニーサで取引できるのは投資信託のみ(国内外ETFは対象外)

上記のうち、運用コストが安く、投資リスクが比較的低いのは、公募株式投資信託のうち「指定インデックス投資信託」です。インデックス投資信託(インデックスファンド)は、日経225やTOPIXなど、有名なインデックス(金融庁が指定する株価指数)に投資成果が連動するように計算・運用されている投資信託です。

インデックスファンドの中でも、運用コストや株価変動リスクをもっとも低減できるのは「全世界・米国株式インデックスファンド」です。

全世界・米国株式インデックスファンドをおすすめできる3つの理由

つみたてNISAでインデックスファンドをおすすめする理由として、以下の3つが挙げられます。

・リターンを期待できる

・運用コスト(信託報酬)を削減できる

とりわけ、銘柄をどのように絞り込めばよいかわからないという投資初心者の方、あるいは、毎日忙しくて、銘柄を調査する時間の余裕がない方は、全世界・米国株式インデックスファンドを利用することで、投資自体のハードルが一気に下がります。

・理由1,投資リスクを低減できる

全世界が投資対象市場になっているインデックスファンドには、値動きの異なる複数の市場が組み入れられており、株価変動リスクを平準化することができます。

米国株式を投資対象とするインデックスファンドの場合、構成銘柄の大半は超優良企業なので、下落リスクを最小限に抑えられます。

投資信託の下落リスクが心配であれば、全世界または米国株式インデックスファンドを選ぶメリットは少なくありません。

・理由2,リターンを期待できる

過去30年間で、米国株式市場は国内株式市場に比べて大幅に成長しました。配当利回りも、米国企業のほうが国内企業より高い傾向があります。

投資対象市場が全世界であっても、米国銘柄が占める割合は高く、国内銘柄だけが投資対象のファンドに比べるとトータルリターンは高くなります。

潜在的に外交上の問題や地政学的リスク、為替リスクがあったとしても、それを吸収できるだけのリターンを期待できるのが全世界・米国株式インデックスファンドだといえるでしょう。

・理由3,運用コストを削減できる

インデックスファンドの投資対象は、実質的には連動する株価指数の構成銘柄です。ファミリーファンド方式と呼ばれる投資信託もあり、ベビーファンド(一般投資家が購入するファンド)がマザーファンドとなる投資信託や人気の米国ETFに直接投資しています。

いずれも、投資運用会社が企業訪問、個別銘柄の調査・分析・選別、あるいは運用方針に沿った資産配分の決定などを行う手間がかからないので、ファンドの管理運用コストを抑えられます。これが、ファンドの信託報酬の低さにつながっています。

積立ニーサの投資対象銘柄となっている全世界あるいは米国株式ファンドは、一部のアクティブファンドを除いて、ほとんどが単一指数か複数指数(バランス型)の値動きに連動するように設計されています。そのため、全世界・米国株式インデックスの大半は、比較的低コストで運用できます。

全世界または米国株式インデックスファンドのおすすめ銘柄

金融庁が2022年4月7日付(最新版)で公表している「つみたてNISA対象商品届出一覧(対象資産別)」の中から、以下の条件を満たしている、おすすめのインデックスファンド3銘柄を紹介します。

✓全世界または米国株式が実質的な投資対象

✓主要ネット証券のNISAまたはつみたてニーサ人気銘柄ランキングの上位にランクイン

✓運用コスト(信託報酬)が安い

✓1年、3年、5年のトータルリターンが他の銘柄より高め

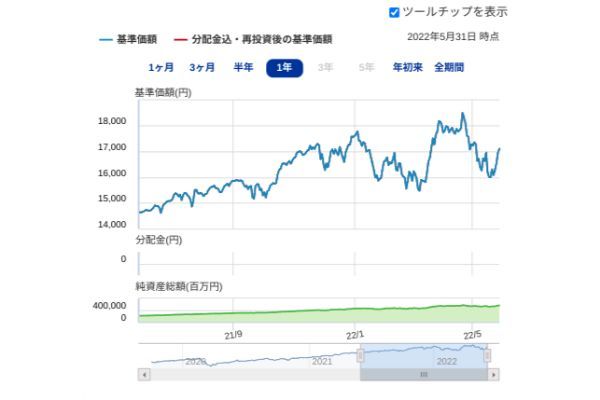

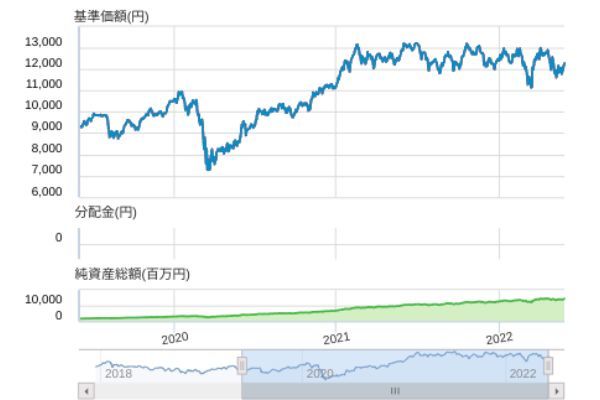

・おすすめ銘柄1,SBI・V・S&P500インデックス・ファンド……SBIのニーサ投信部門人気No.1ファンド

SBIアセットマネジメントが運用するファミリーファンド方式のファンドです。信託報酬は国内投資信託の中でも最低水準に設定されています。設定から2年6ヵ月で、純資産総額が5,000億円超を突破した急成長ファンドです。

SBI・V・S&P500インデックス・ファンドのマザーファンドは、バンガードが設定、運用する「バンガード・S&P500ETF」であり、低コストETFとして世界的に不動の人気があります。このETFに直接投資することで、S&P500指数に連動する投資効果を目指しています。

米国の代表的な株価指数であるS&P500指数(円換算ベース)に連動する投資成果をめざします。

S&P500®とは、S&Pダウ・ジョーンズ・インデックスLLCが公表している、米国の代表的な株価指数の1つです。

ニューヨーク証券取引所、NASDAQ等に上場している銘柄から代表的な500銘柄を時価総額で加重平均し指数化しています。なお、S&P500指数(円換算ベース)は、S&P500®をもとに、委託会社が円換算したものです。

出典=SBI・V・S&P500インデックス・ファンド

| ベンチマーク ※1 | S&P500 |

|---|---|

| ファンド運用会社 | SBIアセットマネジメント |

| 信託報酬(税込/年) | 0.0938% |

| 設定日 | 2019年9月26日 |

| 決算 | 9月14日 |

| 分配金利回り ※2 | 0% |

| トータルリターン ※3 | 1年:23.28%、3年:―、5年:― |

| 2022年4月19日基準価額 ※4 | 1万7,921円 |

| つみたてNISAで購入可能な 主要ネット証券 ※5 |

SBI証券、マネックス証券、 auカブコム証券 |

※2,「分配金利回り」……過去1年間に支払われた分配金総額を、基準日の基準価額で割って算出した割合(利回り)のこと。つみたてニーサ投資対象銘柄はすべて、分配金が0円(分配金利回りは0%)

※3,「トータルリターン」……一定期間にファンドから得られる値上がり益と分配金を加味した総合収益のこと

※4,「基準価額」……投資信託の純資産総額を口数で割った値のこと。投資信託の一口あたりの価値を示しており、基準価額にもとづいて買付金額あるいは解約金額が決まる

※5,「主要ネット証券」……SBI証券、楽天証券、松井証券、マネックス証券、auカブコム証券の5社

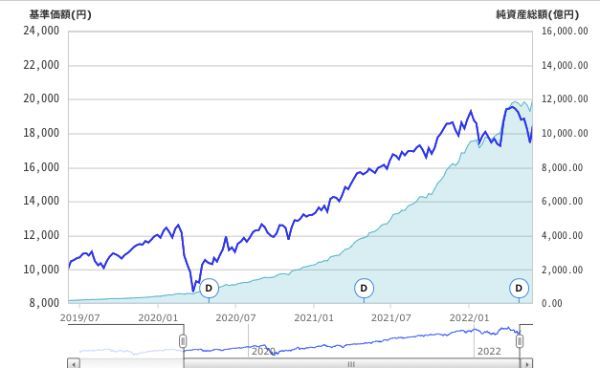

・おすすめ銘柄2,eMAXIS Slim 米国株式(S&P500)……ネット証券のつみたてNISA人気上位銘柄

投資信託の低コスト運用を掲げる「eMAXIS Slim」シリーズのファンドです。国内ファンドの中でも、投資信託部門、NISAあるいは積立ニーサ部門のいずれにおいても、トップクラスの人気を誇っています。

S&P500指数の構成銘柄が実質的な投資対象になっており、投資成果がS&P500指数の値動きに連動するように運用されています。

為替ヘッジ(※)を行わないことで、業界最安水準の低コスト(低信託報酬)を実現しています。

米国の株式に投資し、S&P500指数(配当込み、円換算ベース)に連動する投資成果をめざして運用を行います。原則として為替ヘッジは行いません。

出典:三菱UFJ国際-eMAXIS Slim 米国株式(S&P500)

※「為替ヘッジ」……為替変動によって、外貨資産の円ベースの価値が下落するのを避けるために行われる取引のこと。先物取引や信用取引といった特殊な取引を利用して為替ヘッジが行われるため、為替ヘッジを行わない場合よりコストが余分にかかる

| ベンチマーク | S&P500 |

|---|---|

| ファンド運用会社 | 三菱UFJ国際投信 |

| 信託報酬(税込/年) | 0.0968% | トータルリターン | 1年:29.99%、3年:23.36%、5年:― |

| 2022年4月19日基準価額 | 1万9,554円 |

| つみたてNISAで購入可能な 主要ネット証券 |

SBI証券、楽天証券、松井証券、 マネックス証券、auカブコム証券 |

・おすすめ銘柄3,eMAXIS Slim先進国株式インデックス……先進国を投資対象とする低コストファンド

先進国の上場企業に投資する低コストファンドです。2021年4月26日現在の投資対象地域の構成比は、北米70.59%、欧州21.59%、アジア・オセアニア7.50%となっています。どのネット証券でも購入できます。

日本を除く先進国の株式市場の値動きに連動する投資成果をめざします。

主として対象インデックスに採用されている日本を除く先進国の株式に投資を行います。 原則として、為替ヘッジは行いません。

出典:eMAXIS Slim 先進国株式インデックス

為替ヘッジを行わないため、信託報酬が低く抑えられています。

eMAXIS Slimシリーズには、各社のつみたてNISA人気TOP3にランクインしている「eMAXIS Slim全世界株式(オール・カントリー)」もありますが、先進国株式インデックスの信託報酬のほうが低いこともあり、トータルリターンが若干高めになっています。

| ベンチマーク | MSCIコクサイ・インデックス (円換算ベース) |

|---|---|

| ファンド運用会社 | 三菱UFJ国際投信 |

| 信託報酬(税込/年) | 0.1023% |

| 設定日 | 2017年2月27日 |

| 決算 | 4月25日 |

| トータルリターン | 1年:25.59%、3年:20.47%、5年:15.38% |

| 2022年4月19日基準価額 | 2万467円 |

| つみたてNISAで購入可能な 主要ネット証券 |

SBI証券、楽天証券、松井証券、 マネックス証券、auカブコム証券 |

社会不安に備えるなら債券を組み入れたバランスファンドを選ぼう

日本あるいは米国の株式だけが投資対象資産だと、単一国の政治情勢や経済状態の悪化による株価暴落で、保有資産が元本を割り込んで含み損が出る恐れがあります。

つみたてNISAは長期投資なので、その後も積立投資を続けていけば、一時的な含み損は回復することが多いです。心配なのは、資金が必要になる時期によっては、元本割れの状態で解約しなければならなくなることです。

このような事態を避けたいならば、含み損が出にくいリスクの低い銘柄に投資しておくと安心です。

「バランス型ファンド(バランスファンド)」は、低リスクファンドの代表格であり、投資対象資産に、株式とは異なる値動きをする公社債やREITなどの資産が組み入れられているのが特徴です。

バランスファンドのおすすめ銘柄

株式と公社債、場合によってはREIT、コモディティなど、複数の資産が投資対象となっているバランスファンドのうち、以下の条件を満たす3銘柄を紹介しましょう。

✓リスクメジャー(※)が「やや低め」、あるいは「普通」

✓信託報酬が安い

✓1年、3年、5年のトータルリターンがプラス

※「リスクメジャー」……基準価額の変動をリスクと捉えた場合の、リターン(プラスとマイナスのどちらも)のバラつき具合のこと。リスクメジャー「低」では、リターンの変動幅は小さい

・おすすめ銘柄1,eMAXIS Slimバランス(8資産均等型)……低コストブランドのバランスファンド

低コストのeMAXIS Slimシリーズの一つで、ファミリーファンド形式のバランスファンドです。

世界各国の株式(預託証券を含む)や公社債、REITの各資産の構成比率が均等になるように調整されており、各資産の銘柄が投資対象になっているマザーファンドに直接投資しています。

日本を含む世界各国の株式、公社債および不動産投資信託証券市場の値動きに連動 する投資成果をめざします。各投資対象資産の指数を均等比率で組み合わせた合成ベンチマークに連動する 成果をめざして運用を行います。

出典:eMAXIS バランス(8資産均等型)

為替ヘッジは行いませんが、資産分散されているので、リスクメジャーは「普通」に分類されています。

| ベンチマーク | 合成指数 |

|---|---|

| ファンド運用会社 | 三菱UFJ国際投信 |

| 信託報酬(税込/年) | 0.154% |

| 設定日 | 2017年5月9日 |

| 決算 | 4月25日 |

| トータルリターン | 1年:8.08%、3年:8.31%、5年:― |

| 2022年4月19日基準価額 | 1万3,769円 |

| つみたてNISAで購入可能な 主要ネット証券 |

SBI証券、楽天証券、松井証券、 マネックス証券、auカブコム証券 |

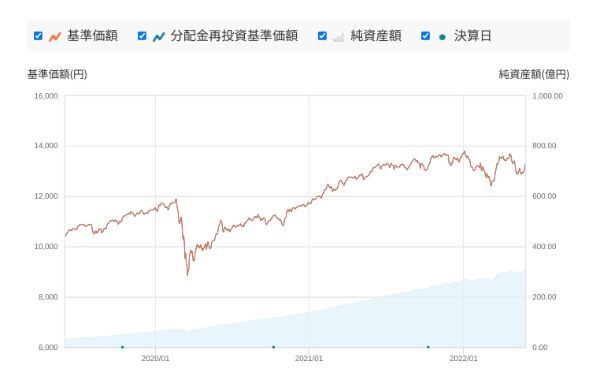

・おすすめ銘柄2, <購入・換金手数料なし>ニッセイ・インデックスバランスファンド4資産均等型……低リスクでも好リターン

マザーファンドを介して、国内外株式、国内外債券など、4資産に均等に投資するバランスファンドです。各資産を代表する4つの株価指数を組み合わせた合成指数に連動するように運用されています。

「ニッセイ国内株式インデックスマザーファンド」「ニッセイ国内債券インデックスマザーファンド」「ニッセイ外国株式インデックスマザーファンド」「ニッセイ外国債券インデックスマザーファンド」を主要投資対象とし、実質的に国内外の株式市場および債券市場の動きに連動する投資成果を目標に運用を行います。

出典:<購入・換金手数料なし>ニッセイ・インデックスバランスファンド4資産均等型

やや低めのリスクメジャーに見合ったリターンを出しています。

| ベンチマーク | 合成指数 |

|---|---|

| ファンド運用会社 | ニッセイアセットマネジメント |

| 信託報酬(税込/年) | 0.154% |

| 設定日 | 2015年8月27日 |

| 決算 | 11月20日 |

| トータルリターン | 1年:6.89%、3年:8.64%、5年:6.89% |

| 2022年4月19日基準価額 | 1万4,376円 |

| つみたてNISAで購入可能な 主要ネット証券 |

SBI証券、楽天証券、松井証券、 マネックス証券、auカブコム証券 |

・おすすめ銘柄3,たわらノーロード バランス(8資産均等型)…低コストで低リスク

国内外の株式、公社債、REITの資産クラスに均等配分し、それぞれの資産の投資成果が代表的な株価指数に連動することを目指して運用されているファンドです。

投資対象資産だけでなく、地域も世界中に分散されています。地域別の資産構成比率が北米23.65%、欧州9.93%、中南米6.67%、アジア・オセアニアが53.83%(2021年10月12日現在)となっており、アジア・オセアニア地域の配分比率が過半数になっています。

主としてマザーファンドへの投資を通して、実質的に国内外の株式、公社債および不動産投資信託証券に投資します。各マザーファンドへの投資を通じた各資産クラスの配分比率は、均等とすることを目標としています。時価変動等により、資産配分比率が均等比率から一定以上乖離した場合にはリバランスします。

出典:たわらノーロード バランス(8資産均等型)

資産分散によってリスクを低減することを目的としているので(リスクメジャーは「やや低い」)、その分、リターンは低めです。

| ベンチマーク | 合成指数 |

|---|---|

| ファンド運用会社 | アセットマネジメントOne |

| 信託報酬(税込/年) | 0.154% |

| 設定日 | 2017年7月28日 |

| 決算 | 10月12日 |

| トータルリターン | 1年:6.96%、3年:8.20%、5年:― |

| 2022年4月19日基準価額 | 1万3,508円 |

| つみたてNISAで購入可能な 主要ネット証券 |

SBI証券、楽天証券、松井証券、 マネックス証券、auカブコム証券 |

経済成長に期待してリターンを狙うなら新興国ファンド

経済成長が著しい新興国では、株価の上昇も期待できます。新興国の株式に分散投資できるのが新興国ファンドです。

新興国ファンドには政情不安や不安定な経済状態などの潜在的リスクがあるので、ファンドのリスクメジャーも総じて「やや高め」や「高い」になります。

経済発展を望める新興国はそれほど多くないため、ファンドの種類も少なめです。

対象となる新興国の経済成長を信じている方や、新興国ファンドの高めのリスクを受容できる方にとっては、新興国ファンドはリスクに相応する高いリターンを獲得するチャンスになります。

新興国ファンドのおすすめ銘柄

新興国ファンド(新興国=エマージング)は、先進国ファンドや米国株式ファンドに比べると、信託報酬が高めで、リスクメジャーも低くはありません。

新興国ファンドの中から、以下の条件を満たす3銘柄をチョイスしました。

✓信託報酬が年率0.5%以下

✓リスクメジャーが「やや高め」

✓標準偏差(※)3年が20前後

※「標準偏差」……対象期間中のリターンのブレを年率で示したもの。標準偏差が大きいほどリターンの期待値から乖離した成果(リターンがプラス、マイナスのどちらも)になる可能性が高い

・おすすめ銘柄1,eMAXIS Slim新興国株式インデックス……新興国へハイリスク・ハイリターン投資

欧州、中南米、アジア・オセアニア地域だけで投資地域全体の83.49%を占め、国際株式への投資も資産全体の95%にのぼる、米国株式や国内株式への依存度の低さが特徴のファンドです。

新興国の株式市場の値動きに連動する投資成果をめざします。主として対象インデックスに採用されている新興国の株式等(DR(預託証書)を 含みます。)に投資を行います。

出典:eMAXIS Slim新興国株式インデックス

リスクメジャーは高めですが、リターンの変動幅が大きいので、プラスになれば大きな利益が出ます。その反面、リターンがマイナスに振れることもあるので、早期の解約には慎重になったほうがよいでしょう。

| ベンチマーク | FTSE・エマージング・マーケット・ インデックス(円換算ベース) |

|---|---|

| ファンド運用会社 | 三菱UFJ国際投信 |

| 信託報酬(税込/年) | 0.1870% |

| 設定日 | 2017年7月31日 |

| 決算 | 4月25日 |

| トータルリターン | 1年:-1.88%、3年:8.67%、5年:― |

| 標準偏差 | 1年:10.97、3年:20.29、5年:― |

| 2022年4月19日基準価額 | 1万2,930円 |

| つみたてNISAで購入可能な 主要ネット証券 |

SBI証券、楽天証券、松井証券、 マネックス証券、auカブコム証券 |

・おすすめ銘柄2,SBI・新興国株式インデックス・ファンド(愛称:雪だるま(新興国株式))……低コストが魅力

実質的に、新興国を中心とする国際株式への投資資産全体の99%を占めています。ハイリスク・ハイリターンの典型的なファンドです。

| ベンチマーク | FTSE・エマージング・インデックス (円換算ベース) |

|---|---|

| ファンド運用会社 | SBIアセットマネジメント |

| 信託報酬(税込/年) | 0.176% |

| 設定日 | 2017年12月6日 |

| 決算 | 11月12日 |

| トータルリターン | 1年:1.15%、3年:9.20%、5年:― |

| 標準偏差 | 1年:11.45、3年:19.23、5年:― |

| 2022年4月19日基準価額 | 1万2,774円 |

| つみたてNISAで購入可能な 主要ネット証券 |

SBI証券、楽天証券、松井証券、 マネックス証券、auカブコム証券 |

・おすすめ銘柄3,<購入・換金手数料なし>ニッセイ新興国株式インデックスファンド

ニッセイアセットマネジメントの低コストファンドシリーズの一つです。新興国株式を含む国際株式が資産構成全体の92%にのぼります。新興国株式の値動きがファンドのパフォーマンスに比較的大きく影響します。

「ニッセイ新興国株式インデックスマザーファンド」を通じて、実質的に新興国の株式等に投資することにより、MSCIエマージング・マーケット・インデックス(配当込み、円換算ベー ス)の動きに連動する投資成果を目標に運用を行います。

出典= <購入・換金手数料なし>ニッセイ新興国株式インデックスファンド

| ベンチマーク | FTSE・エマージング・マーケット・ インデックス(円換算ベース) |

|---|---|

| ファンド運用会社 | ニッセイアセットマネジメント |

| 信託報酬(税込/年) | 0.2079% |

| 設定日 | 2017年10月13日 |

| 決算 | 11月20日 |

| トータルリターン | 1年:-1.83%、3年:8.69%、5年:― |

| 標準偏差 | 1年:11.21、3年:20.21、5年:― |

| 2022年4月19日基準価額 | 1万1,954円 |

| つみたてNISAで購入可能な 主要ネット証券 |

SBI証券、楽天証券、松井証券、 マネックス証券、auカブコム証券 |

投資目的に応じた積立ニーサのポートフォリオ例

将来的に資金需要が発生する可能性のある結婚、自家用車購入、子どもの就学、マイホーム購入、老後などのライフプランがはっきりしている場合、つみたてNISAの非課税制度を活かして、効率的に資産を形成することもできます。

銘柄を選定するにあたって、まずは、今の年齢や資金使途、資金が必要になる時期などの前提条件にもとづいた、運用資産のリスク許容度を確認しておきましょう。

積立ニーサにはもともと「時間の分散」効果があるので、使途がはっきりしている資金を運用する際には、リスク許容度に見合った、「資産の分散」と「地域の分散」を意識した銘柄選びをすると、より一層リスクを抑えることができます。

ここでは、年齢別×目的別の資金需要に適した銘柄の組み合わせ(ポートフォリオ)を提案します。

20代から老後に備えたい場合→ハイリスク・ハイリターン商品で大きなリターンを狙う

例えば、現在25歳の会社員が65歳の定年退職まで勤務を続けていた場合、40年間の投資運用期間があります。

つみたてNISAの非課税期間は最長20年なので、その後は証券会社の特定口座に運用資産を移管して継続することになります。

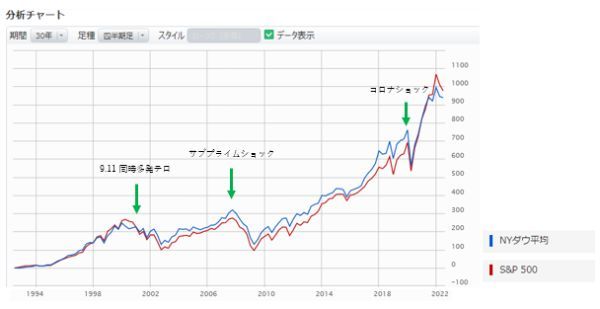

S&P500指数やNYダウ指数といった米国の代表的な株価指数の過去30年の株価推移を見ると、2001年の9.11同時多発テロ、2008年のサブプライムショック、2020年のコロナショック後は、一時的に相場が暴落しましたが、その後、株価は徐々に回復し、成長を続けています。

投資信託も同じで、成長力のある銘柄をポートフォリオに組み入れているファンドは、ある程度のリスクを許容しながらも、時間を味方に付けることで、純資産総額を拡大させます。このようなハイリスク・ハイリターン型の投資信託が「アクティブ運用投資信託(アクティブファンド)」です。

アクティブファンドは投資運用会社やファンドマネージャーなど、プロが厳選した複数の銘柄でポートフォリオを組成して設定されており、定期的にリバランスを行いながら、ベンチマークや代表的な株価指数を上回る投資成果を目指して運用されています。

インデックスファンドに比べて、銘柄調査や分析、選定などの手間がかかるため、信託報酬は相対的に高めです。

つみたてニーサ制度では、投資信託を定期定額で継続的に買い付けることよって「長期・積立・分散」投資を行います。長期間にわたる「時間の分散」によって、アクティブファンドの潜在的な下落リスクをある程度低減することができます。(日本証券業協会「投資の時間/安心して投資する3つのコツ!長期・積立・分散」より)

もちろん、長期投資を前提にして、ローリスク・ローリターン商品やミドルリスク・ミドルリターン商品で、リスクを抑えながら、長期にわたって投資運用することもできます。

・超長期投資を前提としたアクティブファンドによるポートフォリオ例

超長期投資を前提にアクティブファンド同士でポートフォリオを組む場合には、「資産の分散」、「地域の分散」を意識して、異なる地域や資産を投資対象とする銘柄を選ぶとよいでしょう。

ここでは、SBI証券のつみたてNISA向けアクティブファンドのラインアップの中から、トータルリターン1年・3年・5年が「同カテゴリの平均値より高い」という条件を満たしている銘柄2本によるポートフォリオ例を紹介します。

組入銘柄1,フィデリティ・米国優良株・ファンド……個別企業分析で選別した米国優良上場企業が対象

米国株式市場に上場する個別企業を詳細に分析し、優良企業または将来の優良企業を選び出し、ポートフォリオに組み入れているファンドです。

外貨建資産の為替ヘッジを行わないため、コストは抑えられるものの、運用期間が5年以上になると投資リスクはやや高くなります。

ベンチマークとするS&P500指数を上回る投資成果を目指して計算・運用されています。

| ベンチマーク | S&P500(税引き前配当金込/円換算ベース) |

|---|---|

| ファンド運用会社 | フィデリティ投信 |

| 信託報酬(税込/年) | 1.639% |

| 設定日 | 1998年4月1日 |

| 決算 | 11月30日 |

| トータルリターン | 1年:27.45%、3年:22.98%、5年:16.42% |

| 2022年4月19日基準価額 | 3万9,066円 |

| つみたてNISAで購入可能な 主要ネット証券 |

SBI証券、楽天証券、松井証券、 マネックス証券、auカブコム証券 |

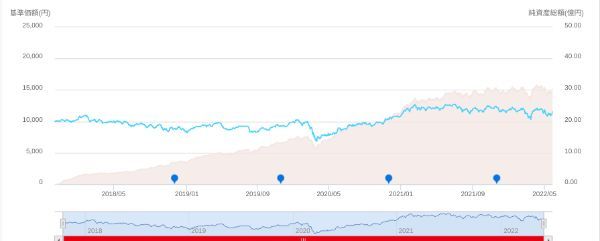

組入銘柄2,年金積立 Jグロース(愛称:つみたてJグロース)……厳選された国内成長企業に投資

国内市場の個別銘柄を徹底的に調査・分析し、成長性が高く利益還元を期待できる銘柄を厳選して選定しているファンドです。

国内大型グロース株カテゴリの平均値を上回る投資成果(トータルリターン)を継続的に出しています。S&P500指数関連ファンドほどではないですが、5年・10年のような長期運用で純資産額も大きく成長しています。

| ベンチマーク | なし |

|---|---|

| ファンド運用会社 | 日興アセットマネジメント |

| 信託報酬(税込/年) | 0.902% |

| 設定日 | 2001年10月31日 |

| 決算 | 6月25日 |

| トータルリターン | 1年:3.33%、3年:13.93%、5年:11.29% |

| 2022年4月19日基準価額 | 3万3,651円 |

| つみたてNISAで購入可能な 主要ネット証券 |

SBI証券、楽天証券、松井証券、 マネックス証券、auカブコム証券 |

40代から老後に備えたい→ミドルリスク・ミドルリターン商品で資産を増やす

65歳で現役を引退すると考えた場合、つみたてNISAの非課税期間20年間を十分に活かして資産形成できます。20代で積立ニーサを開始する人に比べて期間が短くなるので、リスクを若干抑えつつ、それに見合ったリターンも期待できる銘柄選択を心掛けます。

20年あれば時間の分散効果が得られます。海外の株価指数にパフォーマンスが連動するインデックスファンドなどを購入し、20年後にまとまった売却益を非課税で獲得できると理想的です。

・最大20年間の非課税期間を活かしたミドルリスク・ミドルリターン商品のポートフォリオ例

全世界や米国株式などを投資対象とするインデックスファンド同士を組み合わせれば、コストを抑えながら、日本株式インデックス以上の高いリターンを期待できます。

組入銘柄1,eMAXIS Slim全世界株式(除く日本)……成長性を優先した先進国・新興国ファンド

組入れ銘柄から成長率の低い日本株式が除かれているため、姉妹ファンドである「eMAXIS Slim全世界株式」よりリターンが若干高くなっています。

為替ヘッジは行いませんが、20年間という長期運用と非課税効果によって、相場の変動による為替差損を相殺できるでしょう。

| ベンチマーク | MSCIオール・カントリー・ワールド・ インデックス(除く日本、円換算ベース) |

|---|---|

| ファンド運用会社 | 三菱UFJ国際投信 |

| 信託報酬(税込/年) | 0.1144% |

| 設定日 | 2018年3月19日 |

| 決算 | 4月25日 |

| トータルリターン | 1年:21.66%、3年:18.89%、5年:― |

| 2022年4月19日基準価額 | 1万7,309円 |

| つみたてNISAで購入可能な 主要ネット証券 |

SBI証券、楽天証券、 マネックス証券、auカブコム証券、松井証券 |

・組入銘柄2,iFree S&P500インデックス……大和投信が運用する低コストファンド

S&P500指数をベンチマークとする低コストファンドには、「SBI・V・S&P500インデックス・ファンド」や「eMAXIS Slim 米国株式(S&P500)」がありますが、iFree S&P500インデックスもトータルリターンの高さでは引けを取りません。

| ベンチマーク | S&P500株価指数(円換算ベース) |

|---|---|

| ファンド運用会社 | 大和アセットマネジメント |

| 信託報酬(税込/年) | 0.2475% |

| 設定日 | 2017年8月31日 |

| 決算 | 9月7日 |

| トータルリターン | 1年:29.80%、3年:23.24%、5年:― |

| 2022年4月19日基準価額 | 2万1,810円 |

| つみたてNISAで購入可能な 主要ネット証券 |

SBI証券、楽天証券、松井証券、 マネックス証券、auカブコム証券 |

子どもの教育資金を準備したい→ローリスク・ローリターン商品で減らさず着実に蓄える

子どもの教育資金など、減らしたくない資金を使って運用するなら、ローリスク・ローリターンやミドルリスク・ミドルリターンの商品を、毎年つみたてNISAの非課税枠の限度額まで購入しながら、着実に増やすことを考えましょう。

積立ニーサで購入できるローリスク・ローリターン、またはミドルリスク・ミドルリターンの投資信託は、国内外の株式や公社債、REITなど、世界中の地域やさまざまな資産をブレンドすることで、ファンドとしての下落リスクを低減しています。

組入銘柄1,DCニッセイワールドセレクトファンド(標準型)……4種類の合成指数に連動

国内株式、国内債券、外国株式、外国債券で構成されているバランス型のファンドです。

金融庁が指定する株価指数のうち、国内外の4種類の指数で合成指数を形成し、投資成果が合成指数の値動きに連動するように運用されています。

4種類の資産に分散投資されているためリターンは抑えられています。その反面、価格の変動幅も小さく、ファンドとしてのリスクは低めです。

| ベンチマーク | 合成指数 |

|---|---|

| ファンド運用会社 | ニッセイアセットマネジメント |

| 信託報酬(税込/年) | 0.154% |

| 設定日 | 2003年1月10日 |

| 決算 | 2月21日 |

| トータルリターン | 1年:5.44%、3年:7.51%、5年:6.08% |

| 2022年4月19日基準価額 | 2万5,426円 |

| つみたてNISAで購入可能な 主要ネット証券 |

SBI証券、楽天証券、松井証券、 マネックス証券、auカブコム証券 |

組入銘柄2,ドイチェ・ETFバランス・ファンド(愛称:プラチナコア)……堅実に増やすファンド

日本を含む先進国の株式や債券といった投資対象資産に分散投資を行っているバランスファンドです。株式と債券の配分比率は基本的に均等に割り当てられています。

ファミリーファンドの形態をとっており、ベビーファンドであるプラチナコアはマザーファンドである投資対象資産ごとのETFに直接投資しています。なお、投資対象のETFのパフォーマンスは、それぞれ金融庁が指定する2種類の株価指数の値動きに連動しています。

| ベンチマーク | なし |

|---|---|

| ファンド運用会社 | ドイチェ・アセット・マネジメント |

| 信託報酬(税込/年) | 0.4285%±0.01%程度 ※信託財産留保額0.1%も必要 |

| 設定日 | 2017年12月15日 |

| 決算 | 10月7日 |

| トータルリターン | 1年:12.43%、3年:11.01%、5年:― |

| 2022年4月19日基準価額 | 1万3,688円 |

| つみたてNISAで購入可能な 主要ネット証券 |

SBI証券、楽天証券、松井証券、 マネックス証券、auカブコム証券 |

同種類の銘柄同士だけでなく、まったくタイプの違う銘柄の組み合わせも効果的

上記では、アクティブファンド同士、リターン重視のインデックスファンド同士、安全性重視のバランスファンド同士でポートフォリオを組成しましたが、まったくタイプの異なるファンド同士を組み合わせれば、リスクとリターンのバランスを自分なりに調整したポートフォリオを組むこともできます。

例えば、以下のような組み合わせも考えられます。

その他のポートフォリオ例①

・ハイリスク・ハイリターンのアクティブファンド

・安全性重視のバランスファンド

その他のポートフォリオ例②

・アクティブファンド

・リターン重視のインデックスファンド

その他のポートフォリオ例③

・アクティブファンド1銘柄

・インデックスファンド2銘柄

・バランスファンド1銘柄

1回の投資金額内であれば、自分の投資方針やリスクとリターンの兼ね合いに応じて、何本でも、どのようなタイプの銘柄でも、自由に組み合わせて、ポートフォリオをカスタマイズできることを覚えておきましょう。

指定投資対象銘柄以外のファンドを非課税運用したいなら、一般ニーサへの切り替えも検討を

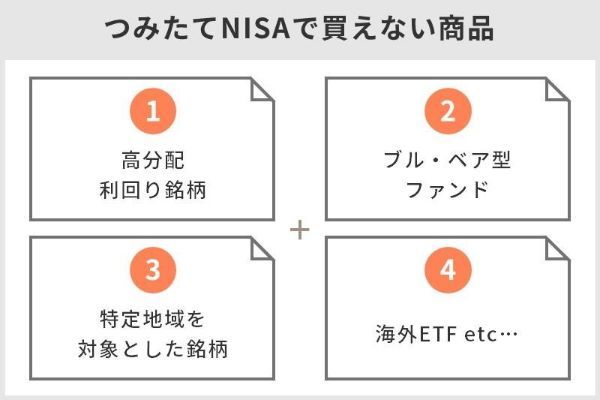

つみたてニーサの対象となる銘柄は、金融庁が選定した長期分散積立投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されています。

現時点では指定インデックス投資信託が183本、アクティブ運用投資信託は23本、ETFは7本と、銘柄数は多くありません。

分配頻度が高い銘柄、高分配金利回り銘柄、デリバティブ取引を行う商品、テーマ銘柄など、指定要件から除外される投資信託や 東証もしくは海外市場に上場するETFを非課税で運用したければ、一般NISAで運用することをおすすめします。投資信託以外に投資したい銘柄があれば、一般ニーサを選択することも検討しましょう。

具体的には、以下のタイプの投資信託は、投資対象銘柄に指定されていません。これらの銘柄は長期分散積立投資に適していないと判断されており、投資対象銘柄から外されてしまっているのです。

- インカムゲイン投資のための高分配金利回り銘柄(高配当株式、優先株、高利回り債券が投資対象)

- 分配金が毎月分配型

- 大きな利益を狙えるブル・ベア型

- 投資対象資産がコモディティ(貴金属、天然資源など)

- テーマが設定されている(ロボット、IT、先端医療、自動車、企業グループなど)

- インド、インドネシア、ベトナムなど、投資対象地域が限定されている(米国、欧州を除く)

- 海外ETF

さらに、つみたてニーサ投資対象銘柄と指定対象外の銘柄でポートフォリオを組成したい場合も、積立ニーサと一般NISAを併用することはできないので、すべての組入銘柄を一般ニーサで取引することになります。

例えば、国内株式や外国株式など投資対象に含まれない銘柄でポートフォリオを組成したい場合には一般NISAに切り替えることを検討しましょう。

証券会社で口座を開設するときには、運用方針やリスク受容度、さらに運用したい投資信託のイメージを固めてから、積立ニーサ、一般NISAのどちらかを選択することをおすすめします。

国内株式や外国株式などの指定対象外の銘柄を新たに購入したい場合は、翌年分から一般ニーサ口座に切り替えて取引するとよいでしょう。

積立ニーサから一般ニーサへの切り替え手順

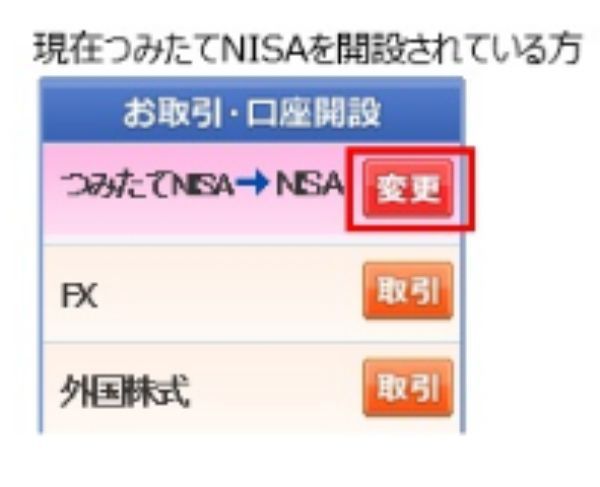

主要ネット証券(SBI、楽天、松井、マネックス、auカブコム)で、積立ニーサ口座から一般NISAに勘定変更する場合、証券会社によって申込方法が若干異なります。

例えばSBI証券での申込手順は以下のとおりです。 (その年の非課税投資枠を少額でも使用済みであれば、勘定変更ができるのは翌年分です。)

【SBI証券】

SBI証券では、勘定を変更する人に向けて制度の違いを解説していますので、内容を確認しておきましょう。

積立ニーサから一般NISAへの変更は、オンラインで完結せず書類での手続きとなります。

画面右側メニューの「お取引 ・口座開設」の中から、「積立ニーサ→NISA」の「変更」ボタンを押します。後日、書類が届くので、記入して返送すると、1~2営業日程度で口座区分変更手続きが完了します。

NISA口座勘定変更申込書類の提出期限はその年の9月下旬なので、9月上旬頃に必要書類を提出しておくと安心です。

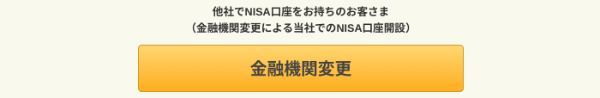

切り替えにあわせて金融機関を変更する際の手順

積立ニーサから一般NISAに切り替えるタイミングで、証券会社を変更することもできます。

例えば、他社からSBI証券に変更するときにはSBI証券のトップページで「金融機関変更」を選択します。

金融機関を変更する場合、その年の9月末までに手続きを完了する必要があります。また、その年に既にNISA口座内で金融商品の購入をしていた場合には、変更できるのは翌年の投資分からです。 例えば、2022年分の口座に対して証券会社を変更したい場合、2022年9月30日までに、手続きをする必要があります。

出典:金融庁

NISA口座の金融機関変更申込書の提出締切日は証券会社によって違います。変更後の金融機関のWEBサイトなどで締切日を確認してから、早めに変更申込手続きをしましょう。

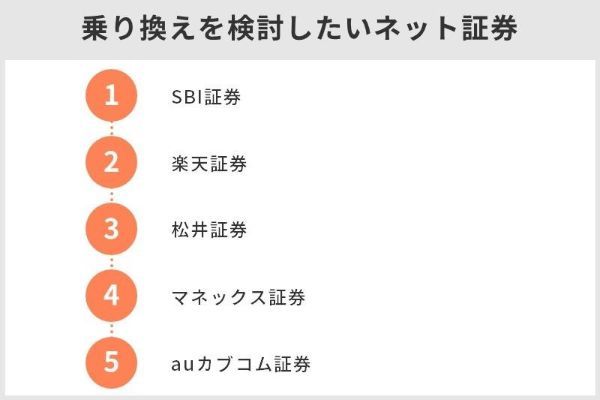

一般NISAへの変更時に乗り換えを検討したい証券会社5社

NISA取引ができる金融機関の中でも、主要ネット証券5社は、各種手数料が業界最安水準に安く、取扱銘柄も豊富なので、どの証券会社も、ニーサ口座の金融機関切り替え先として有力候補となります。

今回は、対象銘柄の取扱数・積立頻度の選択肢の多さ・ポイント交換先の多さを基準に各社をランク付けしました。

各社の概要を確認のうえ、自分にとって一番使い勝手の良い証券会社を選ぶとよいでしょう。

2022年6月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 181本 | 183本 | 152本 | 171本 | 173本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 1,000円 | 1,000円 | 1,000円 | 1,000円 |

| 積立コース | 毎月 毎日 |

毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 | 毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | 楽天ポイント | Tポイント Pontaポイント dポイント Vポイント |

マネックスポイント | Pontaポイント | 松井証券ポイント | ー | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

楽天カード 1%(※1) |

三井住友カード 0.5%(※2) |

マネックスカード 1.1% |

au PAYカード 1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

2022年6月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | ||

| 証券会社 |  |

|

|

|

|

|

|

|

|

|

|

| 手数料 | 10万円 | 99円 | 99円 | 99円 | 0円 | 99円 | 88円 | 137円 | 152円 | 1,100円 | 1,045円 |

| 50万円 | 275円 | 275円 | 275円 | 0円 | 275円 | 198円 | 440円 | 524円 | 1,897円 | 1,733円 | |

| 100万円 | 535円 | 535円 | 535円 | 1,100円 | 535円 | 374円 | 880円 | 1,048円 | 3,795円 | 3,465円 | |

| 最短口座開設日数 | 翌営業日 | 当日 | 翌営業日 | 当日 | 翌営業日 | 3営業日 | 当日 | 5営業日 | 当日 | 3営業日 | |

| 一般NISA | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | |

| つみたてNISA | 181本 | 183本 | 152本 | 173本 | 171本 | 1本 | 158本 | 7本 | 22本 | 3本 | |

| iDeCo | ◯ | ◯ | ◯ | ◯ | ◯ | × | ◯ | ◯ | ◯ | ◯ | |

| 投資信託 | 2,652本 | 2,666本 | 1,252本 | 1,612本 | 1,563本 | 10本 | 1,087本 | 990本 | 516本 | 319本 | |

| IPO実績 | 74社 | 122社 | 66社 | 56社 | 42社 | 20社 | 81社 | 取扱あり | 50社 | 30社(主幹事) | |

| 外国株 | 6ヵ国 | 9ヵ国 | 2ヵ国 | 1ヵ国 | 1ヵ国 | × | 2ヵ国 | 4ヵ国 | 19ヵ国 | 17ヵ国 | |

| 米国株 | 4,577銘柄 | 6,000超銘柄 | 5,000超銘柄 | 497銘柄 | 1,058銘柄 | × | 121銘柄 | 734銘柄 | ○(銘柄数記載なし) | 133銘柄 | |

| スマホアプリ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

||

2022年6月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 証券会社 |  |

|

|

|

|

|

|

|

|

|

| 手数料 | 無料 | 無料 | 無料 | 無料 | 無料 | 2,860円〜 | 137円~ | 50円~ | 1,100円~ | 1,045円~ |

| 国内株式 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 海外株式 | 6ヵ国 | 9ヵ国 | 2ヵ国 | × | × | 4ヵ国 | 2ヵ国 | × | 19ヵ国 | 17ヵ国 |

| 投資信託 | 2,652本 | 2,666本 | 1,252本 | 1,612本 | 1,563本 | 990本 | 1,087本 | 10本 | 516本 | 319本 |

| NISAでのIPO対応 | × | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

SBI証券……口座数、取扱商品、銘柄数、どれをとってもネット業界トップクラス

現在では、口座開設数、NISA口座ともに、野村證券を上回っており、ネット証券ではもっとも勢いに乗っています。証券業界でも存在感を発揮している最大のネット証券です。

SBI証券の積立ニーサは、投資信託の買付手数料と解約(売却)手数料が無料、さらに、対象銘柄は信託報酬が低いファンドが大半なので、低コストで積立ニーサ運用ができます。

加えて、住信SBIネット銀行との口座連携で、買付余力に利息が付くほか、外貨即時決済サービスなど、お得なサービスも受けられます。

| 口座開設数(2022年3月末) | 801万8,000口座 (SBIネオモバイル証券・SBIネオトレード証券・FOLIO口座との合算) |

|---|---|

| 取扱商品 | ・国内株式 (現物、信用、IPO、PO) ・外国株式 (米国、中国、韓国、ロシア、ベトナム、 インドネシア、シンガポール、タイ、マレーシア) ・海外ETF ・投資信託 ・債券 ・FX ・先物・オプション取引 ・CFD/eワラント ・金、銀、プラチナ ・NISA/積立ニーサ ・iDeCo |

| 連携 | ・銀行 ・保険 |

| NISA口座数(2021年12月末) | 259万口座 ※一般ニーサ、積立ニーサ、 ジュニアNISA口座の合計 |

| 稼働口座数(2021年12月末) | 152万2,000口座 |

| 一般NISAの特徴 | ・国内株式 (ETF、REIT、ETF、 IPO、PO含む)の 取引手数料が一律無料 ・投資信託(2,641銘柄)がノーロード ・海外ETFの買付手数料無料 |

| 一般NISAの取引チャネル | WEBサイト |

| つみたてNISAの特徴 | ・買付手数料と解約手数料のどちらも無料 ・クレカ積立あり ・毎日、毎週、毎月積立コースあり ・「カートつみたて」機能あり |

| 積立ニーサ投資対象銘柄数 | 179銘柄 |

| つみたてNISAの取引チャネル | ・WEBサイト ・スマホアプリ |

SBI証券のいい口コミ

- 使いやすく知名度の高い証券会社です

-

知名度が高い証券会社なので安心感があり、少額でも積み立てできることが最大のメリットだと思います。積み立ての設定を一度してしまえば、後はお金を入金するだけ。1ヵ月に1回、運用を確認するくらいで、ほとんどほったらかしにできているので安心して使っています。

40代 男性

- つみたてNISAでVポイントが貯まる!

-

三井住友カードで積立ニーサをすると200円につきVポイントが1ポイント貯まり、効率的にポイントを貯められます。また、SBI証券の積立ニーサは取扱銘柄数が多いのがメリットです。人気のインデックスファンドの取扱数も多く、「毎月いくらこの商品を購入する」などの細かい設定も簡単で使いやすいです。

30代 女性

- 取扱銘柄が豊富

-

BI証券の積立ニーサは、取扱銘柄が豊富な点が一番のメリットだと思います。私は購入資金の残高不足を防ぐため銀行から自動で振替するようにしているのですが、その振替時の手数料をSBI証券が負担してくれるのもお得です。毎日積み立てができるのも、リスクを減らせる点からおすすめです。

40代 男性

SBI証券のよくない口コミ

- 気軽に相談できない

-

すべてネット経由での操作なので、パソコンやスマホが苦手な人には使いにくいかもしれません。気軽に誰かに相談することができず、自分で全部決めないといけないので不安が解消できない点がデメリットです。

40代 男性

- ポイントを貯められるカードが少ない

-

三井住友カードナンバーレスのポイント還元率がもっと高いとうれしいです。また、つみたてNISAでポイントを貯められるのは三井住友カードのみなので、ポイントが貯まるカードの種類が増えてほしいです。

30代 女性

- 問合せ対応がいまいち

-

SBI証券のホームページがわかりにくい点がデメリットです。どこで積立NISAの銘柄を購入すればいいのかが非常にわかりづらく、苦労しました。購入資金の自動振り替えを利用していますが、手続きが面倒でした。進め方が理解できずSBI証券に質問しましたが、いろいろな部門や他の会社に電話するように言われ、たらいまわしにされました。

40代 男性

出典:口コミ=MONEY TIMES編集部がクラウドワークスで調査

楽天証券……楽天会員にはお馴染みの楽天グループの証券会社

2020年2月のコロナショック以降、口座開設数を劇的に伸ばし、第1位のSBI証券を猛追したことがニュースになりました。

楽天グループの証券会社なので、楽天銀行との口座連携や、楽天カード引落による投信積立、取引手数料に応じた楽天ポイント付与などのサービスがあり、楽天会員の方には使い勝手の良いネット証券です。

楽天証券の概要(2022年4月21日現在)

| 口座開設数(2022年3月末) | 714万1,203口座 |

|---|---|

| 取扱商品 | ・国内株式 (現物、信用、IPO、PO) ・外国株式(米国、中国、アセアン) ・海外ETF ・投資信託 ・ロボアド ・NISA/積立ニーサ ・iDeCo ・債券 ・FX ・バイナリーオプション(らくオプ) ・CFD ・先物・オプション ・金、プラチナ ・ポイント投資 ・IFA |

| 連携 | ・銀行 ・楽天グループ各社 |

| ニーサ口座数(2021年12月末) | 308万口座 ※一般ニーサ、積立ニーサ、 ジュニアNISA口座の合計 |

| 稼働口座数(2021年12月末) | 非公表 |

| 一般NISAの特徴 | ・国内株式 (ETF、REIT、ETF、PO含む)の 取引手数料が無料(IPOは除く) ・投資信託(2,662銘柄)がノーロード ・海外ETFの買付手数料全額キャッシュバック ・NISA取引でもポイントがたまる ・楽天ポイントを使ったポイント投資 |

| 一般ニーサの取引チャネル | ・WEBサイト ・iSPEED(スマホアプリ) |

| 積立ニーサの特徴 | ・楽天カードクレジット決済でポイントがたまる ・楽天ポイントを使ったポイント投資 ・買付時手数料無料 |

| つみたてNISA投資対象銘柄数 | 181銘柄 |

| つみたてNISAの取引チャネル | ・WEBサイト ・iSPEED(スマホアプリ) |

楽天証券株式会社(本社:東京都港区、代表取締役社長:楠 雄治、以下「楽天証券」)は、このたび、証券総合口座数が800万口座を達成したことをお知らせします。

(引用元:PR TIMES|楽天証券、証券総合口座数 800万口座達成のお知らせ)

楽天証券のいい口コミ

- 楽天カードを使って満足度アップ

-

楽天カードを使うとポイントが発生するので、とても助かっています。取扱銘柄が多いのもメリットです。選べない銘柄も中にはありますが、それでも現状で満足できています。

30代 男性

- 豊富な投資信託数が良い

-

投資信託の銘柄が豊富で、つみたてNISAの選択肢が多いのが良いです。楽天カードで積立ニーサをすれば、楽天ポイントを貯められるのも良いです。

40代 男性

- 楽天ポイントの有効活用ができる

-

楽天ポイントを貯められます。貯まったポイントを毎月の積み立てにあてられ、有効活用できます。少額から積み立てられる点も魅力。私も最初は少額から挑戦しました。初心者でも100円からなら安心して利用できるので良いなと思いました。

20代 女性

楽天証券のよくない口コミ

- 楽天ポイントの改悪が残念

-

楽天ポイントの改悪が続くので、すべてもとに戻してほしいです。楽天市場、楽天証券、楽天銀行、楽天カードと、すべてをまとめて連携することでお得になっているから楽天を選んでいるので、改悪はやめてほしいと切に思います。

30代 男性

- つみたてNISA専用アプリがほしい

-

おおむね満足していますが、あえて挙げるなら積立ニーサ専用のアプリがない点がデメリットです。株式トレードのアプリで、つみたてNISAの内容もあわせて見なくてはならないので使いにくいです。

40代 男性

- つみたてNISA専用アプリがないので不便

-

何かを確認したいときに、都度ブラウザを開いて利用しないといけない点が不満です。楽天は、楽天市場のアプリや楽天銀行のアプリなど、数多くのアプリを提供していますが、積立ニーサには専用アプリがありません。そのせいで確認する手間がかかり不便を感じます。

20代 女性

出典:口コミ=MONEY TIMES編集部がクラウドワークスで調査

松井証券……初心者やデイトレーダーに人気の証券会社

WEBサイトの読みやすさやシンプルな商品ラインアップ、充実したサポート体制で、投資初心者や中高年層に特に人気がある証券会社です。

一方、無期限信用取引、一日信用取引といった革新的なサービスを取り入れた実績があり、デイトレーダーからも支持を集めています。

| 口座開設数(2022年3月末) | 137万6,866口座 |

|---|---|

| 取扱商品 | ・国内株式 (現物、信用、一日信用、IPO) ・米国株取引(米国ETF含む)※ ・投資信託 ・先物オプション ・ポイントサービス ・NISA/積立ニーサ ・iDeCo ・債券 ・FX |

| 連携 | ― |

| NISA口座数(2021年12月末) | 非公表 |

| 稼働口座数(2021年12月末) | 非公表 |

| 一般NISAの特徴 | ・国内株式 (ETF、REIT、ETF含む)の取引手数料が無料 ・投資信託(1,596銘柄)の購入時手数料無料 |

| 一般NISAの取引チャネル | ・WEBサイト ・株アプリ ・株touch ・スマホサイト ※投資信託は「投資信託お客様サイト」と 「投信アプリ」で受付 |

| つみたてNISAの特徴 | ・積立は毎月 ・投信工房の利用可能 ・購入時手数料無料 |

| 積立ニーサ投資対象銘柄数 | 173銘柄 |

| つみたてNISAの取引チャネル | ・投資信託お客様サイト ・投信アプリ |

松井証券のいい口コミ

- 少額から投資できるので初心者にもおすすめ

-

毎月の最低投資額は100円からと少額です。自分の生活に合わせて1円単位で変更できます。疑問点はマネープランナーが無料で答えてくれるので安心して利用できます。ロボアドバイザーの投信工房が非常に便利で自分で銘柄選定を行う手間を省けます。サポート体制がしっかりしているので初心者でも不安なく投資できます。初めての人にはお勧めです。

40代 男性

- しっかりしたフォローで安心です!

-

一番のメリットは、フォロー体制がしっかりしていることです。積み立てとはいえ、株式を含む銘柄を持っている私にとって、日々変動のリスクは不安を感じます。相場が大きく動いたときでも密にフォローいただいて感謝しています。

30代 女性

- つみたてNISAの詳しい解説がある

-

松井証券ですばらしいと思えたのは、ホームページなどで投資や積立ニーサについて詳しい解説がされている点です。一般NISAと積立ニーサの違いなども理解できました。

30代 男性

松井証券のよくない口コミ

- 銘柄情報を探しづらい

-

ホームページで取扱銘柄などの情報が探しづらく、始めるにあたってきっかけを作りづらかった、比較しづらかったという記憶があります。自分が興味あるファンドはあるか、またどんなスタイルのものが多く選ばれているのかなど、参考のためにも、ホームページですぐにわかるようにしてもらえるとありがたいです。

30代 女性

- 松井証券ポイントに不満

-

松井証券ポイントの使い勝手が悪いのが不便です。

30代 男性

出典:口コミ=MONEY TIMES編集部がクラウドワークスで調査

マネックス証券……米国株サービスの先駆的証券会社

マネックス証券は、ネット証券の中でもっとも早く米国株サービスに力を入れてきたことで知られています。2022年4月現在でも、米国株の取扱銘柄数の多さと低コストは業界トップクラスです。

NISA口座では、海外ETFや中国株とともに、米国株全銘柄の国内買付手数料が恒久的に全額キャッシュバックされています。

定期的に見直しはありますが、米ドル/円の買付時為替手数料が0円(売却時為替手数料は25銭)であるのも、米国株の日中国内店頭取引ができるのも、マネックス証券だけです。

| 口座開設数(2022年3月末) | 218万5,769口座 |

|---|---|

| 取扱商品 | ・国内株式 (現物、信用、IPO) ・外国株式(米国株、中国株) ・海外ETF ・投資信託(クレカ積立可能) ・債券 ・FX ・暗号資産 ・先物・オプション ・金、プラチナ ・おまかせ運用 ・NISA/積立ニーサ ・iDeco ・私募ファンド |

| 連携 | ― |

| ニーサ口座数(2021年12月末) | 非公表 |

| 稼働口座数(2021年12月末) | 非公表 |

| 一般NISAの特徴 | ・国内株式 (ETF、REIT、ETF、IPO、PO含む)の取引手数料が無料 ・投資信託(1,247銘柄)がノーロード ・米国株、中国株、海外ETFの買付手数料全額キャッシュバック ・投信でマネックスポイントがたまる ・投信の毎日積立可能 ・マネックスカードのクレカ積立あり |

| 一般NISAの取引チャネル | WEBサイト |

| 積立ニーサの特徴 | ・マネックスポイントがたまる ・「毎日つみたて」機能あり ・マネックスカードのクレカ積立あり ・買付時手数料無料 |

| 積立NISA投資対象銘柄数 | 152銘柄 |

| 積立ニーサの取引チャネル | WEBサイト |

マネックス証券のいい口コミ

- ポイント制度が素晴らしい

-

マネックス証券では独自のポイントプログラムである「マネックスポイント」を貯めることができます。ポイントが貯まれば「Amazonギフト券と交換・dポイントと交換・Tポイントと交換・JALやANAのマイルと交換・日本赤十字社やReadyforへの寄付・株式売買手数料に充当・仮想通貨との交換」など非常に多くの使い方ができるので便利で嬉しいです。

20代 女性

- 初心者向き

-

投資信託の取り扱い本数が多く、自分にニーズにあった商品を選べます。説明も丁寧なのでどんな商品かも理解しやすいです。引落手数料が無料なので入金額に悩むこともありません。また使用しているとマネックスポイントがたまってAmazonギフト券などに交換できるのもメリットです。非常にわかりやすく初心者の方にも向いています。

50代 男性

- 少額からでも始めやすい

-

マネックス証券なら100円からでも積立NISAを始められます。積立金額が小さいことがメリットです。投資信託の購入手数料も全銘柄無料なので手軽に投資を始められるところが良い面だと思います。

30代 男性

マネックス証券のよくない口コミ

- NISAの切り替え手続きが難しかった

-

一般ニーサと積立ニーサの切り替えがちょっとむずかしいところがデメリットです。WEBで切り替えができませんでした。それ以外は特にデメリットはありません。

30代 男性

出典:口コミ=MONEY TIMES編集部がクラウドワークスで調査

auカブコム証券……MUFGグループのネット証券、自動売買に強み

開業以来、リスク管理の重要性に着目して、他社に先駆けて、国内株式現物取引、信用取引、先物オプション取引、さらには米国株取引にも、自動売買を導入している証券会社です。

つみたてNISAの投資対象になっている投資信託は、法令で買付手数料無料が定められていますが、auカブコム証券では、買付手数料だけでなく解約手数料も無料になっています。

米ドル/円の為替手数料が片道20銭で、他のネット証券に比べて片道5銭安く設定されています。新たにサービスを開始した米国株取引で、頻繁に米国株取引する方には大きなメリットになります。

| 口座開設数(2022年3月末) | 140万8,685口座 |

|---|---|

| 取扱商品 | ・国内株式(現物、信用、IPO) ・米国株式(米国ETF、ADRを含む) ・投資信託(auPAYカード決済積立あり) ・ファンドスクエア ・FX ・先物・オプション ・債券 ・金、プラチナ ・ロボアド ・NISA/積立ニーサ ・ポイント投資 |

| 連携 | auじぶん銀行 (KDDIと三菱UFJ銀行の共同設立によるネット銀行) |

| NISA口座数(2021年12月末) | 非公表 |

| 稼働口座数(2021年12月末) | 非公表 |

| 一般ニーサの特徴 | ・国内株式(ETF、REIT、ETF、 IPO、PO、プチ株含む)の取引手数料が無料 ・投資信託(1,536銘柄)がノーロード ・プレミアム積立(投資信託、プチ株) ・NISA割あり |

| 一般ニーサの取引チャネル | ・WEBサイト ・スマートフォンアプリ |

| 積立ニーサの特徴 | ・買付手数料と解約手数料がともに無料 ・auPAYカード決済積立あり ・NISA割あり |

| 積立ニーサ投資対象銘柄数 | 164銘柄 |

| つみたてNISAの取引チャネル | WEBサイト |

auカブコム証券のいい口コミ

- クレジットカード投資でのポイント獲得がいい!

-

au Payカードで毎月投資が可能で、投資金額×1%のPontaポイントが獲得できます。他の証券会社でも似たサービスはありますが、使用範囲の広いPontaポイントが貯まるので非常に満足しています。投資信託を保有するだけでもポイントがもらえるので、積立NISAで資産形成をするのに非常によい証券会社だと思います。

30代 男性

- auユーザーにおすすめです

-

「積立ニーサを利用しながら株取引もしたい」という人には、手数料が割引される「NISA割」があります。他社にはないサービスなので、大きなメリットだと思います。積立ニーサ用のシミュレーション機能も利用できます。積み立てたい金額、期間を入れれば簡単に計算してくれ、わかりやすく便利でした。

40代 男性

- 100円から気軽に始められる

-

auカブコム証券のつみたてNISAのメリットは、月100円から積み立てられる点です。投資初心者でも無理のない金額で始められるので気軽です。

40代 男性

auカブコム証券のよくない口コミ

- ポイント制度に特色がない

-

クレジットカード投資の支払日が翌月10日なのですが、自由に変更できるようにしてほしいです。クレジットカード投資の獲得可能ポイントはマネックス証券に負けていて、保有ポイントの獲得は銘柄によってはSBI証券に負けています。これだとつみたてNISA口座でわざわざauカブコム証券を選ぶ意味がないので、独自の色を出してほしいです。

30代 男性

- ホームページが見づらい

-

ホームページ画面が少し見づらいかなと思います。また他社に比べてauカブコム証券のつみたてNISAは、投資信託の本数があまり多くないと聞きました。ただ私自身は本数に関してはそこまで不便を感じていません。

40代 男性

- 銘柄数がやや不満

-

つみたてNISAで選べる銘柄は、トップクラスのネット証券と比べるとやや少ないです。投資中級者や上級者は豊富な銘柄から選べないので、少し不満なのではないでしょうか。また、積立ニーサではポイントで銘柄購入できない点も不満です。

40代 男性

出典:口コミ=MONEY TIMES編集部がクラウドワークスで調査

積立NISAの銘柄はいくつ買う?どう組み合わせる?のよくあるQ&A

投資信託は複数の銘柄が組み入れられているため、もともと資産分散(リスク分散)できている商品です。1本だけでもリスク分散効果があるので、銘柄選びに自信がない、あるいは忙しくて時間がないという方は、あえて複数の銘柄を組み合わせる必要はありません。

投資信託には、「インデックスファンド」と「アクティブファンド」の2種類があります。

「インデックスファンド」……ベンチマーク(目安となる株価指数)の値動きに連動することを目指して運用されているファンド。実際の投資対象は、株価指数の構成銘柄とほぼ同じ

「アクティブファンド」……プロが企業を調査・分析し、組み入れる銘柄を選定して、ポートフォリオを組成しているファンド。ベンチマークを上回る投資成果を目指して運用される

つみたてニーサ対象のアクティブファンドは種類が少なく、リスクの大きさの割に、それほど大きなリターンを生んでいません。

投資初心者の方は、安全のため、数あるインデックスファンドの中から、投資銘柄を選んでおくと無難です。

例えば、投資対象地域が米国と新興国、あるいは米国と新興国と日本など。ベンチマークなら、S&P500指数とMSCI ACWI Index(MSCIオール カントリー ワールド インデックス)など。TOPIX、NOMURA-BPI総合、東証REIT指数の組み合わせでもいいでしょう。

インカムゲインを目的とする高分配金利回りファンド、値動きが通常の2~3倍になるブル・ベア型ファンド、半導体や自動車、天然資源など、業種を限定したファンドなどは、つみたてNISAの指定投資対象銘柄に含まれていません。

方向性や目的がはっきりした投資信託を組み入れる予定があれば、翌年から一般NISAで取引できるように、その年の9月上旬頃に証券会社のホームページで勘定変更の申込手順を確認しておきましょう。

とりわけ、投資初心者や多忙で銘柄選びの時間をとれない人にとって、以下のような点は魅力的です。

・20年間の長期運用が可能

・資産分散できる

・コツコツ資産形成できる

・少額から投資信託を購入できる

・銘柄選びが簡単

一方、もっとも気になるデメリットは、つみたてNISAで購入できるのが投資信託だけであること、そして、投資対象銘柄が長期投資・安全性が高い・低コストの条件を満たす銘柄に限定されることでしょう。

さらに、積立ニーサ投資を続けていくうちに、以下のような場面で扱いづらさを感じるかもしれません。

・一般NISAで可能なロールオーバーができない(非課税期間を延長できない)

・もともと非課税口座なので、課税口座で認められている損益通算や繰越控除ができないため、解約によって大きな譲渡損失が出ても、埋め合わせることができない

例えば株式のみを組み入れたファンドと債券 を組み入れたファンド、インデックスファンドとアクティブファンド、先進国のみに投資するファンドと新興国のみに投資するファンドなど組入銘柄の内容が異なる銘柄を検討しましょう。

これらの銘柄は楽天証券で購入することができます。前者は米国の優良株、後者は高い成長性のある国内株に投資するので資産や地域を分散して投資ができます。

2013年より、総合証券とネット証券を使い分けながら、資産運用を開始。2017年から各種WEBサイトのフリーライターとして活動、現在は経済金融系記事を中心に執筆している。

■保有資格

証券外務員一種、二種

投資診断士

2級ファイナンシャル・プランニング技能士

AFP認定者

2013年より、総合証券とネット証券を使い分けながら、資産運用を開始。2017年から各種WEBサイトのフリーライターとして活動、現在は経済金融系記事を中心に執筆している。

■保有資格

証券外務員一種、二種

投資診断士

2級ファイナンシャル・プランニング技能士

AFP認定者

【こちらの記事もおすすめ】

>【最新版】積立ニーサおすすめ証券会社ランキング

>つみたてNISAの落とし穴は全部で14 損しないための対策を徹底解説します

>積立ニーサ 毎月いくら積み立てるのがいい?自分に合った金額の決め方

>【初心者向け】SBI証券のつみたてNISAの買い方・始め方は?口座開設から銘柄購入まで詳しく解説

>SBI証券の積立ニーサならこの3銘柄がおすすめ!お金のプロ厳選の銘柄を紹介します

>SBI証券のつみたてNISAでTポイントがたまる?メリットや楽天証券との比較も

>楽天証券の積立ニーサのおすすめ銘柄を紹介!組み合わせをタイプ別に解説します

>つみたてNISAは銘柄変更OK スイッチングには注意!銘柄の正しい選び方を解説

>積立ニーサは途中解約できる ただしデメリットには要注意!