つみたてNISA全体の利回りの平均は約4%です(5年)。これは投資信託全体の平均(同3.1%)を上回ります(※2024年1月)が、実際の利回りは銘柄によって異なることに注意しましょう。今回は平均利回りをもとに、いくらもうかるのか、利益をシミュレーションしました。

NISA口座数が業界NO1で500万口座を突破した楽天証券で買える、高利回り・人気でおすすめの新NISA銘柄ランキングも紹介しましょう。

楽天証券のつみたてNISA対象銘柄で利回りが高いのは、5年平均利回りの場合は「iシェアーズ米国株式(S&P500)インデックス・ファンド」(18.13%)、3年平均利回りの場合は「eMAXIS Slim米国株式(S&P500)」(24.91%)です。

2024年よりつみたてNISAは新NISA(つみたて投資枠)に変わりました。

目次

- 積立NISAの平均利回りってどのくらい?

- 積立NISAの平均利回りランキング

- 1位:eMAXIS Slim米国株式(S&P500)

- 2位:iFree S&P500インデックス

- 3位:米国株式インデックス・ファンド

- 4位:iシェアーズ米国株式(S&P500)インデックス・ファンド

- 5位:楽天・全米株式インデックス・ファンド

- 6位:フィデリティ・米国優良株・ファンド

- 7位:eMAXIS Slim先進国株式インデックス

- 8位:東京海上セレクション・外国株式インデックス

- 9位:たわらノーロード先進国株式

- 10位:<購入・換金手数料なし>ニッセイ外国株式インデックスファンド

- 平均利回りの差は20年後にどうなる?シミュレーションで検証

- 積立NISA対象銘柄の平均利回りを確認する方法 ——調べたい銘柄が決まっている場合

- 積立NISA対象銘柄の平均利回りを確認する方法 ——調べたい銘柄が決まっていない場合

- 積立NISAの平均利回りを確認するときの注意点

- Q&A

積立NISAの平均利回りってどのくらい?

つみたてNISA全体の5年平均利回りは平均4%です(2024年1月)。

平均利回りは、日経平均株価などの指数に連動するよう運用される「インデックス型(同10.6%)」の方がやや高く、指数を上回る利益を目指して運用される「アクティブ型(同9.4%)」がやや低くなっています。しかしそのいずれも、投資信託全体(同6.5%)より大きな利回りでした。

- 全体:10.0%(85本)

- インデックス型:10.6%(58本)

- アクティブ型:9.4%(27本)

- (参考)投資信託全体:6.5%(3,819本)

※2021年12月末時点

※対象:運用期間5年以上の投資信託(ETF、マネープール相当は除く)

※金融庁『「国内運用会社の運用パフォーマンスを示す代表的な指標(KPI)の測定と国内公募投信についての諸論点に関する分析」の公表について』より作成

平均利回りはあくまで実績なので今後の利益を保証しているわけではありません。しかし銘柄選びの参考にはなります。少なくとも、なんら情報を得ないまま無作為に選ぶよりは有意義な選択になるでしょう。

銘柄によって平均利回りは異なる

ただし、上で紹介した数字はあくまで全体の平均です。実際の平均利回りは銘柄によって異なるため、同じつみたてNISA対象商品でも違った運用となるので注意してください。

例えば楽天証券が取り扱うつみたてNISA対象商品のうち、5年平均利回りが最も大きい銘柄は「iシェアーズ米国株式(S&P500)インデックス・ファンド」で、18.13%でした。

一方、5年平均利回りが最も小さくなった銘柄は「DCニッセイワールドセレクトファンド(安定型)」で、1.90%にとどまっています(2022年8月19日時点)。同じつみたてNISAの対象であっても、銘柄によってこれだけ差があるということがわかります。

| 銘柄 | 5年平均利回り |

|---|---|

| iシェアーズ米国株式(S&P500)インデックス・ファンド | 18.13% |

| DCニッセイワールドセレクトファンド(安定型) | 1.90% |

平均利回りが高いとどうなる?

一般に、平均利回りが高いほど大きな利益が期待できます。例えば40万円投資した場合、1%なら1年目に4,000円、3%なら1万2,000円、5%では2万円の利益です。

利回りの差による利益の違いは、運用が長くなるほど大きくなります。20年間の利益額を計算すると、1%では8万8,076円、3%では32万2,444円、5%では66万1,319円となりました。

| 利回り | 1年目の利益額 | 20年間の利益額 |

|---|---|---|

| 1% | 4,000円 | 8万8,076円 |

| 3% | 1万2,000円 | 32万2,444円 |

| 5% | 2万円 | 66万1,319円 |

投資信託は一般に「複利(ふくり)」で運用されるため、上の表も複利で計算しました。

さらに利回りごとに複利がどう影響するかシミュレーションしてみました。結果、利回りが大きいほど利益が大きくなり、将来の資産額も大きく増加していることがわかります。

| 年数 | 1年目 | 2年目 | 3年目 | ~ | 20年目 |

|---|---|---|---|---|---|

| 運用額 | 40万円 | 40万4,000円 | 40万8,040円 | 48万3,244円 | |

| その年の利益 | 4,000円 | 4,040円 | 4,080円 | 4,832円 |

| 年数 | 1年目 | 2年目 | 3年目 | ~ | 20年目 |

|---|---|---|---|---|---|

| 運用額 | 40万円 | 41万2,000円 | 42万4,360円 | 70万1,402円 | |

| その年の利益 | 1万2,000円 | 1万2,360円 | 1万2,731円 | 2万1,042円 |

| 年数 | 1年目 | 2年目 | 3年目 | ~ | 20年目 |

|---|---|---|---|---|---|

| 運用額 | 40万円 | 42万円 | 44万1,000円 | 101万780円 | |

| その年の利益 | 2万円 | 2万1,000円 | 2万2,050円 | 5万539円 |

積立NISAの平均利回りランキング

楽天証券のつみたてNISA(新NISA)対象で高利回りの人気銘柄をランキングで紹介します。すべて、楽天証券で買える、おすすめの銘柄です。

楽天証券のつみたてNISA対象銘柄のうち、利回りが高いおすすめの上位10銘柄は以下の通りです(2022年8月19日・3年)。

| 銘柄 | 平均利回り | ||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| eMAXIS Slim米国株式 (S&P500) |

22.08% | 24.91% | ── |

| iFree S&P500インデックス | 21.89% | 24.75% | ── |

| 米国株式インデックス・ファンド | 21.52% | 24.48% | ── |

| iシェアーズ米国株式(S&P500) インデックス・ファンド |

21.36% | 24.22% | 18.13% |

| 楽天・全米株式インデックス・ファンド | 18.99% | 24.04% | ── |

| フィデリティ・米国優良株・ファンド | 18.25% | 23.43% | 17.10% |

| eMAXIS Slim先進国株式インデックス | 18.25% | 21.81% | 15.37% |

| 東京海上セレクション・外国株式インデックス | 16.95% | 21.78% | 15.35% |

| たわらノーロード先進国株式 | 16.76% | 21.77% | 15.30% |

| <購入・換金手数料なし> ニッセイ外国株式インデックスファンド |

16.69% | 21.75% | 15.31% |

※──:運用期間が年数に満たない

1位:eMAXIS Slim米国株式(S&P500)

「eMAXIS Slim米国株式(S&P500)」は三菱UFJ国際投信が運用する投資信託です。インデックス型の投資信託で、米国の株価指数「S&P500」への連動を目指して運用されます。

米国株式は長期的に上昇してきており、「eMAXIS Slim米国株式(S&P500)」も大きく上昇してきました。3年平均利回りは24.91%にもなりますが、これは3年間でおよそ94.89%の利益を得たということになります。

| 運用会社 | 三菱UFJ国際投信 | |

|---|---|---|

| 純資産総額 | 1兆4,895億9,800万円 | |

| 信託報酬 | 0.0968% | |

| 平均利回り | 1年 | 22.08% |

| 3年 | 24.91% | |

| 5年 | ── | |

2位:iFree S&P500インデックス

「iFree S&P500インデックス」は大和アセットマネジメントが運用する投資信託です。同じく「S&P500」への連動を目指すインデックス型投資信託で、こちらも大きな平均利回りを残しました。

インデックス型投資信託は、基本的に信託報酬(投資信託の運用コスト。運用資産から日々差し引かれる)が低い方が大きな利回りとなります。その点を考えると、1位の「eMAXIS Slim米国株式(S&P500)」の方が有利です。しかし証券会社によっては「eMAXIS Slim米国株式(S&P500)」を取り扱っていません。

| 「eMAXIS Slim米国株式(S&P500)」のみ | ・LINE証券 ・SMBC日興証券(ダイレクトコース専用) |

|---|---|

| 「iFree S&P500インデックス」のみ | ・大和証券 ・SMBC日興証券 |

| 両方を取り扱う | ・SBI証券 ・楽天証券 ・マネックス証券 ・auカブコム証券 ・松井証券 |

「eMAXIS Slim米国株式(S&P500)」の取り扱いがない証券会社でつみたてNISAを行う場合、2位の「iFree S&P500インデックス」があればそちらを選んでみてはいかがでしょうか。

| 運用会社 | 大和アセットマネジメント | |

|---|---|---|

| 純資産総額 | 704億5,400万円 | |

| 信託報酬 | 0.2475% | |

| 平均利回り | 1年 | 21.89% |

| 3年 | 24.75% | |

| 5年 | ── | |

3位:米国株式インデックス・ファンド

「米国株式インデックス・ファンド」は、米国系運用会社の「ステート・ストリート・グローバル・アドバイザーズ」が運用する投資信託です。外資系の運用会社といっても国内に拠点があり、金融庁の監督も受けています。

【ステート・ストリート・グローバル・アドバイザーズの概要】

| 本社所在地 | 東京都港区虎ノ門 1-23-1 虎ノ門ヒルズ森タワー25階 |

|---|---|

| 金融商品取引業者の登録番号 | 関東財務局長(金商)第345号 |

| 加入協会 | 一般社団法人 日本投資顧問業協会 一般社団法人 投資信託協会 日本証券業協会 |

「米国株式インデックス・ファンド」も「S&P500」への連動を目指すインデックス型投資信託です。信託報酬は0.495%と上記2銘柄と比べるとやや高めですが、3年平均利回りでは3位にランクインしました。

| 運用会社 | ステート・ストリート・ グローバル・アドバイザーズ |

|

|---|---|---|

| 純資産総額 | 399億3,200万円 | |

| 信託報酬 | 0.495% | |

| 平均利回り | 1年 | 21.52% |

| 3年 | 24.48% | |

| 5年 | ── | |

4位:iシェアーズ米国株式(S&P500)インデックス・ファンド

「iシェアーズ米国株式(S&P500)インデックス・ファンド」も、米国系運用会社「ブラックロック・ジャパン」が運用する投資信託です。運用資産は世界トップクラスで、運用残高は2022年6月末で8.49兆ドル(1ドル=135.855円で約1,153兆円)にも上ります。

| 本社所在地 | 東京都千代田区丸の内一丁目8番3号 丸の内トラストタワー本館 |

|---|---|

| 金融商品取引業者の登録番号 | 関東財務局長(金商)第375号 |

| 加入協会 | 一般社団法人 日本投資顧問業協会 一般社団法人 投資信託協会 日本証券業協会 一般社団法人 第二種金融商品取引業協会 |

「iシェアーズ米国株式(S&P500)インデックス・ファンド」は2022年8月に信託報酬が引き下げられました。

| ~2022年8月2日 | 2022年8月3日~ | |

|---|---|---|

| 信託報酬 | 0.4125% | 0.0938% |

ランキング1~4位は全てS&P500への連動を目指すインデックス型の投資信託ですが、引き下げ後は「iシェアーズ米国株式(S&P500)インデックス・ファンド」が最低です。

| 銘柄 | 信託報酬 |

|---|---|

| eMAXIS Slim米国株式(S&P500) | 0.0968% |

| iFree S&P500インデックス | 0.2475% |

| 米国株式インデックス・ファンド | 0.495% |

| iシェアーズ米国株式(S&P500)インデックス・ファンド | 0.0938% |

「iシェアーズ米国株式(S&P500)インデックス・ファンド」は上の4銘柄で3年平均利回りが最も低くなりましたが、今後は低コストを武器に逆転するかもしれません。

| 運用会社 | ブラックロック・ジャパン | |

|---|---|---|

| 純資産総額 | 128億3,400万円 | |

| 信託報酬 | 0.0938% | |

| 平均利回り | 1年 | 21.36% |

| 3年 | 24.22% | |

| 5年 | 18.13% | |

5位:楽天・全米株式インデックス・ファンド

「楽天・全米株式インデックス・ファンド」は楽天投信投資顧問が運用するインデックス型投資信託です。ほぼ全ての米国株式で構成される「CRSP USトータル・マーケット・インデックス」への連動を目指すため、この銘柄を1本買えば米国に丸ごと投資できるといっても過言ではありません。

ランキング1~4位の銘柄が連動を目指す「S&P500」は、米国の代表的な上場企業500社で構成される指数です。対して「CRSP USトータル・マーケット・インデックス」は、米国に上場している小~大企業までおよそ4,000社の株式で構成されています。

より銘柄を分散して米国に投資したい人は「楽天・全米株式インデックス・ファンド」を選んでみてはいかがでしょうか。

| 運用会社 | 楽天投信投資顧問 | |

|---|---|---|

| 純資産総額 | 6,929億9,800万円 | |

| 信託報酬 | 0.162% | |

| 平均利回り | 1年 | 18.99% |

| 3年 | 24.04% | |

| 5年 | ── | |

6位:フィデリティ・米国優良株・ファンド

「フィデリティ・米国優良株・ファンド」は、米国系運用会社「フィデリティ投信」が運用する投資信託です。同社は1969年、外資系運用会社として日本に初めて進出しました。

| 本社所在地 | 東京都港区六本木7-7-7 TRI-SEVEN ROPPONGI |

|---|---|

| 金融商品取引業者の登録番号 | 関東財務局長(金商)第388号 |

| 加入協会 | 一般社団法人 投資信託協会 一般社団法人 日本投資顧問業協会 |

「フィデリティ・米国優良株・ファンド」は「S&P500」を上回る運用を目指すアクティブ型投資信託です。

アクティブ型投資信託は、より大きな利益の可能性がある一方、運用がいつもうまくいくわけではありません。事実、このランキングでは「S&P500」に連動するインデックス型投資信託に劣ってしまいました。

また、アクティブ型投資信託は信託報酬が高い傾向にあり、「フィデリティ・米国優良株・ファンド」も1.639%と比較的高めです。「フィデリティ・米国優良株・ファンド」は、コストを払ってでもより大きな利益を目指したい人に向いているでしょう。

| 運用会社 | フィデリティ投信 | |

|---|---|---|

| 純資産総額 | 709億9,100万円 | |

| 信託報酬 | 1.639% | |

| 平均利回り | 1年 | 18.25% |

| 3年 | 23.43% | |

| 5年 | 17.10% | |

7位:eMAXIS Slim先進国株式インデックス

三菱UFJ国際投信が運用する「eMAXIS Slim先進国株式インデックス」は、「MSCIコクサイ・インデックス」への連動を目指すインデックス型投資信託です。日本を除く先進国の株式で構成される指数で、「eMAXIS Slim先進国株式インデックス」に投資することで米国を中心に複数の地域へ分散投資できます。

※MSCI MSCI Kokusai Index (円建て、グロス)より作成(2022年7月末時点)

| 運用会社 | 三菱UFJ国際投信 | |

|---|---|---|

| 純資産総額 | 3,725億8,800万円 | |

| 信託報酬 | 0.1023% | |

| 平均利回り | 1年 | 16.85% |

| 3年 | 21.81% | |

| 5年 | 15.37% | |

8位:東京海上セレクション・外国株式インデックス

「東京海上セレクション・外国株式インデックス」は、東京海上アセットマネジメントが運用するインデックス型投資信託です。こちらも参照指数が「MSCIコクサイ・インデックス」で、1本で複数の先進国の株式へ分散投資できます。

「東京海上セレクション・外国株式インデックス」は2010年4月から運用が開始されました。ランキング7~10位までの4本は全て「MSCIコクサイ・インデックス」を参照指数に持つインデックス型投資信託ですが、運用期間は「東京海上セレクション・外国株式インデックス」が最長です。

| 銘柄 | 運用開始日 |

|---|---|

| eMAXIS Slim先進国株式インデックス | 2017年2月27日 |

| 東京海上セレクション・外国株式インデックス | 2010年4月28日 |

| たわらノーロード先進国株式 | 2015年12月18日 |

| <購入・換金手数料なし> ニッセイ外国株式インデックスファンド |

2013年12月10日 |

| 運用会社 | 東京海上アセットマネジメント | |

|---|---|---|

| 純資産総額 | 356億7,400万円 | |

| 信託報酬 | 0.22% | |

| 平均利回り | 1年 | 16.95% |

| 3年 | 21.78% | |

| 5年 | 15.35% | |

9位:たわらノーロード先進国株式

「たわらノーロード先進国株式」も「MSCIコクサイ・インデックス」への連動を目指すインデックス型投資信託です。運用会社のアセットマネジメントOneは、2016年10月にみずほ投信投資顧問やDIAMアセットマネジメントなどが統合して発足しました。

「たわらノーロード先進国株式」は176社もの販売会社があり、証券会社だけでなく多くの銀行や信用金庫などで取り扱っています(2022年8月23日時点)。

| 運用会社 | アセットマネジメントOne | |

|---|---|---|

| 純資産総額 | 2,264億5,900万円 | |

| 信託報酬 | 0.10989% | |

| 平均利回り | 1年 | 16.76% |

| 3年 | 21.77% | |

| 5年 | 15.30% | |

10位:<購入・換金手数料なし>ニッセイ外国株式インデックスファンド

「<購入・換金手数料なし>ニッセイ外国株式インデックスファンド」は、ニッセイアセットマネジメントが運用する投資信託で、「MSCIコクサイ・インデックス」への連動を目指すランキング7~10位の4本で純資産総額が最多です(2022年8月22日時点)。

| 銘柄 | 純資産総額 |

|---|---|

| eMAXIS Slim先進国株式インデックス | 3,725億8,800万円 |

| 東京海上セレクション・外国株式インデックス | 356億7,400万円 |

| たわらノーロード先進国株式 | 2,264億5,900万円 |

| <購入・換金手数料なし> ニッセイ外国株式インデックスファンド |

4,327億400万円 |

| 運用会社 | ニッセイアセットマネジメント | |

|---|---|---|

| 純資産総額 | 4,327億400万円 | |

| 信託報酬 | 0.1023% | |

| 平均利回り | 1年 | 16.69% |

| 3年 | 21.75% | |

| 5年 | 15.31% | |

平均利回りの差は20年後にどうなる?シミュレーションで検証

利回り別の20年後の利益額は次のとおりです(積立額は毎月3万円)。

利回りの差によって生まれる利益額の違いは、運用期間が長くなるほど大きくなり、1年ではわずかでも長期で見ると大きな違いとなります。

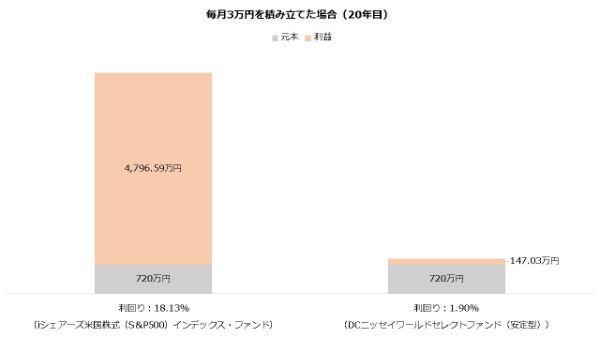

利回りの差が将来どれくらい影響するか、具体的に見てみましょう。「iシェアーズ米国株式(S&P500)インデックス・ファンド」と「DCニッセイワールドセレクトファンド(安定型)」に毎月3万円ずつ20年間積み立てると仮定し、将来の資産額を計算します。

それぞれの5年平均利回りが継続したと仮定しましょう。

| 銘柄 | 5年平均利回り |

|---|---|

| iシェアーズ米国株式(S&P500)インデックス・ファンド | 18.13% |

| DCニッセイワールドセレクトファンド(安定型) | 1.90% |

20年後、「iシェアーズ米国株式(S&P500)インデックス・ファンド」は5,500万円以上の資産となりましたが、「DCニッセイワールドセレクトファンド(安定型)」は約867万円にとどまりました。投資額はどちらも720万円ですから、前者は後者のおよそ32倍もの利益になっています。

| 年数 | 利回り:18.13% (iシェアーズ米国株式 (S&P500)インデックス・ファンド) |

利回り:1.90% (DCニッセイワールドセレクト ファンド(安定型)) |

|---|---|---|

| 5年目 | 270万9,225円 | 187万7,087円 |

| 10年目 | 881万4,395円 | 393万2,028円 |

| 15年目 | 2,285万8,651円 | 618万9,750円 |

| 20年目 | 5,516万5,884円 | 867万262円 |

ここからは利回りごとのシミュレーションをさらに確認しましょう。同じく毎月3万円ずつ20年間積み立てる前提で、「1%」「3%」「5%」「7%」それぞれでどれくらいの資産となるか紹介します。

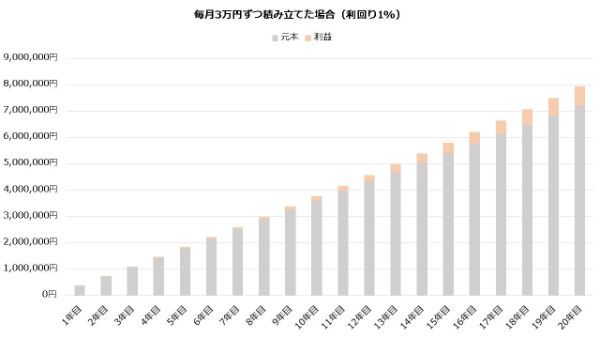

利回り1%で月3万円積み立てた場合

1%の商品に毎月3万円ずつ積み立てる場合、20年目で資産が793万1,191円となり、およそ73万円の利益を得られます。

| 年数 | 積立額 | 評価額 | 利益額 |

|---|---|---|---|

| 5年目 | 180万円 | 184万108円 | 4万108円 |

| 10年目 | 360万円 | 377万334円 | 17万334円 |

| 15年目 | 540万円 | 579万9,021円 | 39万9,021円 |

| 20年目 | 720万円 | 793万1,191円 | 73万1,191円 |

参考に、つみたてNISA対象商品のうち、2022年8月19日時点の3年平均利回りが約1%となった銘柄を以下にまとめました。

| 銘柄 | 平均利回り | ||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| たわらノーロード最適化バランス (安定型) |

▲3.04% | 1.45% | ── |

| ニッセイ・インデックスパッケージ (国内・株式/リート/債券) |

▲0.67% | 1.51% | ── |

| DCニッセイワールドセレクトファンド (安定型) |

0.47% | 1.84% | 1.90% |

※──:運用期間が年数に満たない

利回り3%で月3万円積み立てた場合

3%の商品に毎月3万円ずつ積み立てる前提で計算すると、20年目の資産はおよそ969万円になりました。20年間の累計利益は約249万円です。

| 年数 | 積立額 | 評価額 | 利益額 |

|---|---|---|---|

| 5年目 | 180万円 | 192万3,444円 | 12万3,444円 |

| 10年目 | 360万円 | 414万1,088円 | 54万1,088円 |

| 15年目 | 540万円 | 671万1,945円 | 131万1,945円 |

| 20年目 | 720万円 | 969万2,273円 | 249万2,273円 |

過去3年間で平均利回りがおよそ3%となった銘柄には、以下のようなものがあります。

| 銘柄 | 平均利回り | ||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| 野村インデックスファンド・ 内外7資産型バランス・為替ヘッジ型 |

▲4.91% | 3.55% | 4.13% |

| Smart‐i 8資産バランス安定型 | ▲0.51% | 3.60% | ── |

| eMAXIS最適化バランス (マイゴールキーパー) |

2.18% | 3.77% | 3.10% |

※──:運用期間が年数に満たない

利回り5%で月3万円積み立てた場合

5%にまでなると、毎月3万円の積み立てでも20年後には1,000万円以上の資産を作れることがわかります。20年間の利益はおよそ474万円にもなりました。

| 年数 | 積立額 | 評価額 | 利益額 |

|---|---|---|---|

| 5年目 | 180万円 | 201万1,106円 | 21万1,106円 |

| 10年目 | 360万円 | 455万5,965円 | 95万5,965円 |

| 15年目 | 540万円 | 780万3,922円 | 240万3,922円 |

| 20年目 | 720万円 | 1,194万9,229円 | 474万9,229円 |

3年平均利回りがおよそ5%となった銘柄の例は以下の通りです。

| 銘柄 | 平均利回り | ||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| auスマート・ベーシック (安定成長) |

2.41% | 4.80% | ── |

| DCニッセイワールドセレクト ファンド(債券重視型) |

2.89% | 4.94% | 3.68% |

| たわらノーロードバランス (標準型) |

▲1.79% | 5.29% | ── |

※──:運用期間が年数に満たない

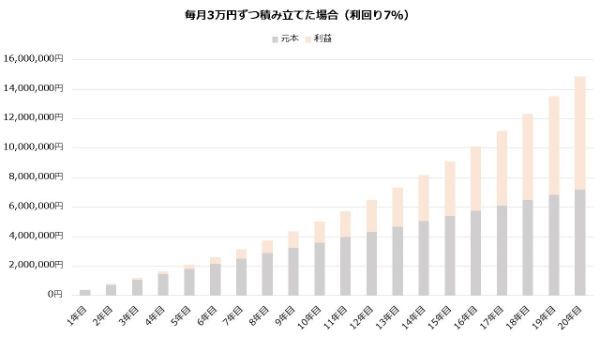

利回り7%で月3万円積み立てた場合

7%の商品に毎月3万円を積み立てると、20年後にはおよそ1,484万円、累計利益は約764万円にもなりました。

| 年数 | 積立額 | 評価額 | 利益額 |

|---|---|---|---|

| 5年目 | 180万円 | 210万3,298円 | 30万3,298円 |

| 10年目 | 360万円 | 502万250円 | 142万250円 |

| 15年目 | 540万円 | 911万1,427円 | 371万1,427円 |

| 20年目 | 720万円 | 1,484万9,514円 | 764万9,514円 |

3年平均利回りが約7%となった銘柄には以下のようなものがあります。

| 銘柄 | 平均利回り | ||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| ニッセイ・インデックスパッケージ (内外・株式/リート/債券) |

4.75% | 7.07% | ── |

| ブラックロック・つみたて・ グローバルバランスファンド |

7.66% | 7.53% | ── |

| 三井住友・DC年金バランス50 (標準型) |

4.87% | 7.56% | 5.19% |

※──:運用期間が年数に満たない

積立NISA対象銘柄の平均利回りを確認する方法 ——調べたい銘柄が決まっている場合

確認したい銘柄が決まっている場合、以下の2つの方法で調べられます。

投資信託は運用内容をレポートなどで定期的に発信しており、平均利回りについても確認できる場合があります。銘柄が決まっているなら、運用会社のウェブサイトなどから確認してみましょう。

月次レポートは、委託会社(運用会社)が運用状況を公表するために、任意で毎月発行している運用レポートで、「月報」「マンスリーレポート」とも言います。

毎月発行されているので、投資環境がどのように変化しているかや、ファンドの運用状況がどうなっているかを、委託会社(運用会社)のホームページ等でタイムリーに確認できます。

出典:三菱UFJ銀行『目論見書・報告書の見方・読み方 -月次レポートの見方・読み方』**

平均利回りは証券会社のウェブサイトなどからでも確認できます。検索窓から銘柄の名前を入力するなどして確認してください。

積立NISA対象銘柄の平均利回りを確認する方法 ——調べたい銘柄が決まっていない場合

調べたい銘柄が決まっていない場合、つみたてNISA対象銘柄に絞り込んでから網羅的に検索しましょう。以下2つの方法がおすすめです。

証券会社の多くは、投資信託を条件で絞り込んで検索する「スクリーニングツール」を提供しています。

スクリーニングとは、条件を設定してそれに合った銘柄を探し出すことです。

出典:SMBC日興証券『スクリーニング』

例えば楽天証券の「投信スーパーサーチ」の場合、以下のように操作するとつみたてNISA対象銘柄に絞り込んだうえで平均利回りを一覧表示できます。網羅的にチェックできるため、銘柄が決まっていない場合に便利です。

ただし証券会社のスクリーニングツールだと、その証券会社が取り扱わない銘柄を表示できないケースもあります。

取り扱う証券会社に関わらずつみたてNISA対象商品を広く検索したい場合、投資信託協会の「投信総合ライブラリー」を利用しましょう。

積立NISAの平均利回りを確認するときの注意点

つみたてNISAの平均利回りを確認する際には、次の3点に注意しましょう。

値動きをチェックする

平均利回りは、あくまで1年あたりの平均的な利益率を示す数値です。これだけでは、どのような値動きをしていたのか判断できないため注意してください。

例えば3年間の利益率が33.1%であれば、その期間にどのような値動きをしていても3年平均利回りは10%です。毎年10%ずつ順調に上昇したのか、あるいは2年間横ばいで3年目に33.1%上昇したのか、これだけでは読み取ることができません。

各年の利回りを細かくチェックしたい場合、投資信託情報サイトの「モーニングスター」が便利です。個別銘柄ページで「期間収益」を表示させると、過去一定期間ごとに確認できます。

【モーニングスターで各年の利回りを確認する方法】

1.モーニングスターで調べたい銘柄を検索し、個別銘柄ページへ遷移

2.画面中央のタブを「リターン」→「期間収益」と操作

高利回り=ハイリスクだということを認識する

どうしても高い利回りを獲得した銘柄を選びたいと思いがちです。しかし、一般にリターンとリスクは比例関係にあるため、高利回り銘柄はリスクも高いということを覚えておかなければいけません。

楽天証券のつみたてNISA対象銘柄のうち、5年平均利回りが最も大きかった「iシェアーズ米国株式(S&P500)インデックス・ファンド」と、最も小さかった「DCニッセイワールドセレクトファンド(安定型)」で、具体的に値動きを比較してみましょう。

| 銘柄 | 5年平均利回り |

|---|---|

| iシェアーズ米国株式(S&P500) インデックス・ファンド |

18.13% |

| DCニッセイワールドセレクト ファンド(安定型) |

1.90% |

両者の2022年8月22日時点における1年間の値動きをモーニングスターで比較したところ、「iシェアーズ米国株式(S&P500)インデックス・ファンド」は上下に大きく動いていますが、「DCニッセイワールドセレクトファンド(安定型)」はほぼ横ばいであることがわかります。

利益額が下がるケースもあることを知っておく

平均利回りは通常、計算期間の初めに一括投資したものとして算出されます。つみたてNISAは少しずつ資金を投じる積立投資に限定されているため、同じ利回りと投資額でも利益が一致しません。

例えば利回り5%、累計の投資額720万円とした場合、一括投資では20年後に約1,910万円の資産となりますが、積立投資はおよそ1,190万円にとどまります。

| 20年後の資産額 | 20年間の利益 | |

|---|---|---|

| 720万円を一括投資 | 1,910万1,600円 | 1,190万1,600円 |

| 毎月3万円を20年間積立投資 (累計積立額:720万円) |

1,190万3,760円 | 470万1,600円 |

積立投資は、積立期間の序盤は運用額が小さく、また後半に積み立てた資金は運用期間が短いです。そのため利回りや投資額の条件が同じなら、積立投資の利益額は一括投資を下回ります。

Q&A

【つみたてNISA対象銘柄の5年平均利回り】

・全体:10.0%(85本)

・インデックス型:10.6%(58本)

・アクティブ型:9.4%(27本)

・(参考)投資信託全体:6.5%(3,819本)

※対象:運用期間5年以上の投資信託(ETF、マネープール相当は除く)

【毎月3万円を20年間積み立てた場合の資産額】

・1%:792万6,840円

・3%:967万3,200円

・5%:1,190万3,760円

少し複雑ですが、複利運用では次のように計算されます。

【平均利回りの計算方法(複利運用の場合)】

{(運用損益÷投資元本+1)^(1/運用年数)-1}×100

{(33.1万円÷100万円+1)^(1/3年)-1}×100

={(1.331)^(1/3年)-1}×100

=(1.1-1)×100

=0.1×100

=10%

(参考)利回り10%の商品で100万円を複利運用した場合

0年目:100万円

1年目:110万円(累計利益:10万円)

2年目:121万円(累計利益:21万円)

3年目:133.1万円(累計利益:33.1万円)

つみたてNISAでどれくらいの利益を得られるかは「利回り」と「積立額」によって異なるため、一概にはいえません。以下に20年間積み立てると仮定し、利益額をまとめました。

| 利回り | 積立額 | ||

|---|---|---|---|

| 月1万円 | 月2万円 | 月3万円 | |

| 1% | 24万2,280円 | 48万4,560円 | 72万6,840円 |

| 3% | 82万4,400円 | 164万8,800円 | 247万3,200円 |

| 5% | 156万7,920円 | 313万5,840円 | 470万3,760円 |

| 7% | 251万9,400円 | 503万8,800円 | 755万8,200円 |

参考になるよう、同じように主な利回りと積立額別に20年間積立投資した場合の資産額をまとめました。例えば「資産目標」が1,000万円、「積立額」が月3万円の場合、資産目標の到達に必要な利回りは3~5%だとわかります。

| 利回り | 積立額 | ||

|---|---|---|---|

| 月1万円 | 月2万円 | 月3万円 | |

| 1% | 264万2,280円 | 528万4,560円 | 792万6,840円 |

| 3% | 322万4,400円 | 644万8,800円 | 967万3,200円 |

| 5% | 396万7,920円 | 793万5,840円 | 1,190万3,760円 |

| 7% | 491万9,400円 | 983万8,800円 | 1,475万8,200円 |

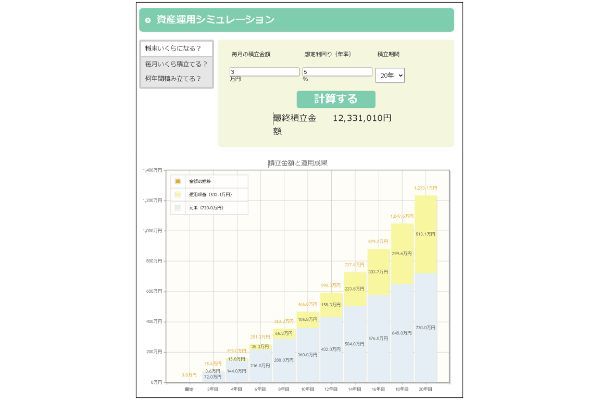

例えば金融庁の「資産運用シミュレーション」ならば、「毎月の積立金額」「想定利回り」「積立期間」を入力すると、将来の資産額と運用益の推移を簡単に計算できます。

またSBI証券の「かんたん積立シミュレーション」は、値をスライドバーで調整しながら将来の資産額を確認できます。さまざまな利回りでシミュレーションしたい人に向いているかもしれません。

| 20年後の資産額 | 20年間の利益 | |

|---|---|---|

| 720万円を一括投資 | 1,910万1,600円 | 1,190万1,600円 |

| 毎月3万円を20年間積立投資 (累計積立額:720万円) |

1,190万3,760円 | 470万1,600円 |

また、つみたてNISAでは金融庁が認める一定の投資信託にしか投資できません。そのため、自由に銘柄を選べない点も弱点といえるでしょう。

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

【こちらの記事も読まれています】