積立NISAで月3000円を積み立てたら、30年後は資産額が250万円、運用益は142万円になります。20年後は資産額が123万円、運用益が51万円に、10年後は資産額が47万円、運用益は11万円となります。

このように、少額の投資でも長期間積み立てを続けることで、数十万円から数百万円の資産を形成できるため、「月3,000円の積立に意味がない」とは言えません。

※年5%運用を想定

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低 投資金額 |

100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント 付与 |

Vポイント dポイント Pontaポイント JALマイル |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| ポイント付与 クレカ |

Oliveフレキシブルペイ 三井住友カード |

楽天カード | au PAYカード | dカード マネックスカード |

ー | ー | ー | ー | ー | ー |

| 公式サイト | 口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

つみたてNISA(新NISA)を始める

- 積立NISAで月3,000円積み立てるといくらになる?10年・20年・30年でシミュレーション

- 積立NISAで月3000円を投資するメリット

- 積立NISAで月3000円の少額を投資するデメリット

- 積立NISAは月3000円でも始められる?ネット証券と銀行の単位を比較

- 積立NISAの金額は毎月いくらがおすすめ?

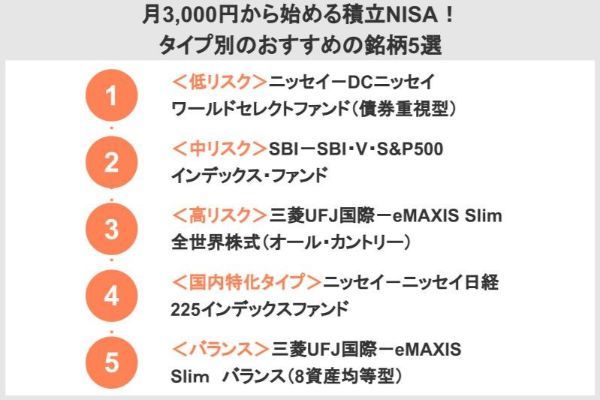

- 積立NISAを月3000円で始めるのにおすすめの銘柄5選

- <低リスク>ニッセイ-DCニッセイワールドセレクトファンド(債券重視型)

- <中リスク>SBI-SBI・V・S&P500インデックス・ファンド

- <高リスク>三菱UFJ国際-eMAXIS Slim全世界株式(オール・カントリー)

- <国内特化タイプ>ニッセイ-ニッセイ日経225インデックスファンド

- <バランス>三菱UFJ国際-eMAXIS Slim バランス(8資産均等型)

- Q&A

積立NISAで月3000円積み立てるといくらになる?3000円だと意味ない?

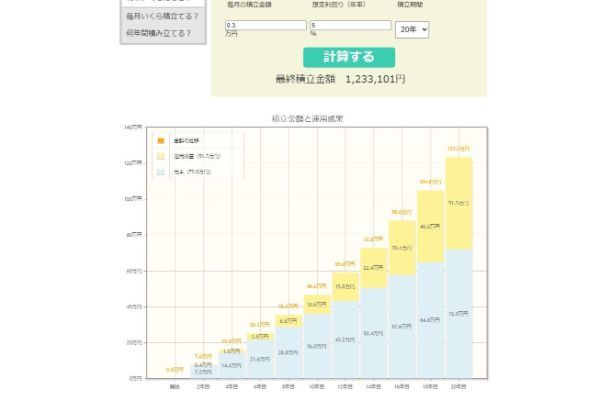

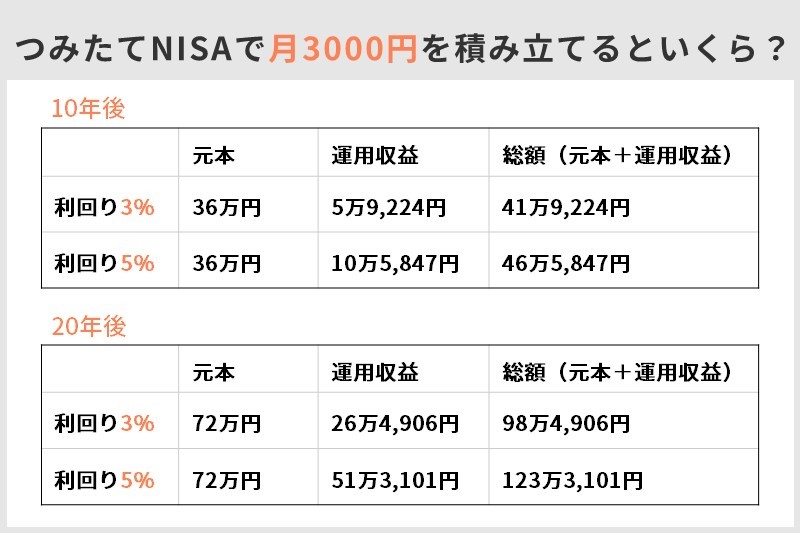

積立NISAで月3000円を20年間投資すると将来、利回り3%で総額98万4,906円、利回り5%で総額123万3,101円になります。月3000円×20年間で元手が72万円であるため、運用益(プラスになる金額)は、利回り3%で26万4,906円、利回り5%で51万3,101円です。

つみたてNISAで毎月3,000円積み立てた場合、30年後、20年後、10年後でいくらになっているのかを見ていきましょう。

まずはSBI証券などで、証券会社の口座を開設しましょう。

早く始めるほど長期間の積立ができ、より多くの利益を得られます。

積立NISAをはじめる

月3000円を積み立てたら30年後はいくらになる?

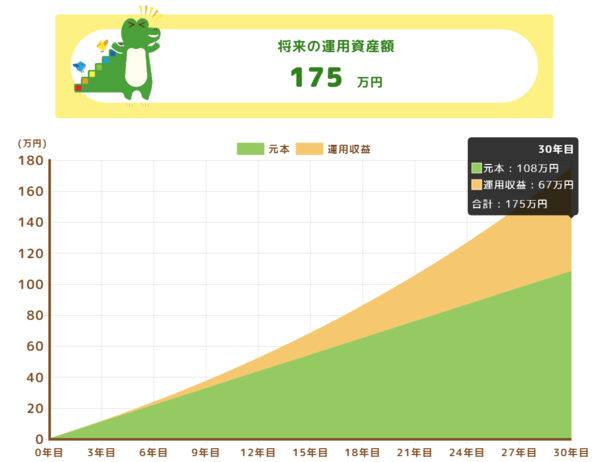

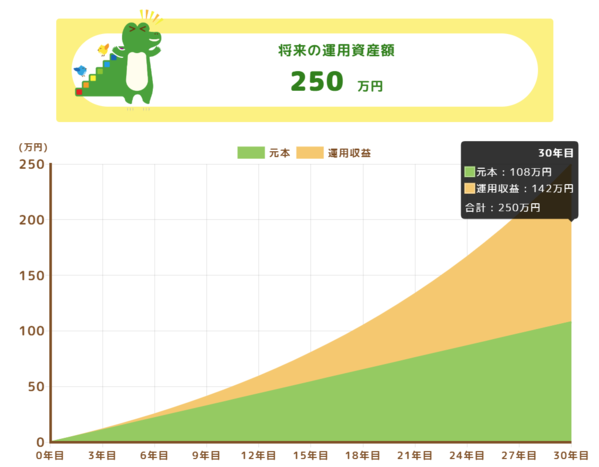

積立NISAで月3000円を30年間積立たら、利回り3%の場合資産額は175万円、運用益は67万円、利回り5%の場合資産額は250万円、運用益は142万円 となります。

今回は金融庁の「つみたてシミュレーター」を使って、シミュレーションしました。

【月3,000円、利回り3%の場合の30年後は?】

積立NISAで月3000円を30年間積立たら、30年後に資産額は175万円、運用益は67万円となります(利回り3%の場合)。

【月3,000円、利回り5%の場合の30年後は?】

積立NISAで月3000円を30年間積立たら、30年後に資産額は250万円、運用益は142万円となります(利回り5%の場合)。

月3000円を積み立てたら20年後はいくらになる?

つみたてNISAは、毎月や毎日など決まった期日に決まった金額を投資していく手法をとります。新規投資額は毎年40万円が上限で、非課税期間は20年です。

毎月3,000円で20年投資した場合を見てみましょう。利回りは3%と5%の2パターンです。

新NISAのつみたて投資枠の上限は月10万円、年間120万円、非課税期間は無期限です。(参照:金融庁「NISAのポイント」)

>>詳しくはこちらの記事をご覧ください。

【月3,000円、利回り3%の場合の20年後は?】

20年後には元本が72万円、運用収益が26万4,906円になり、総額98万4,906円になります。

つみたてNISA(新NISA)を始める

【月3,000円、利回り5%の場合の20年後は?】

利回りが5%の場合、20年後には元本が72万円、運用収益が51万3,101円、総額123万3,101円です。

利回り3%の場合(総額98万4,906円)と比べると、約24万8,000円もの差が生まれます。

| 元本 | 運用収益 | 総額(元本+運用収益) | |

|---|---|---|---|

| 利回り3% | 72万円 | 26万4,906円 | 98万4,906円 |

| 利回り5% | 72万円 | 51万3,101円 | 123万3,101円 |

月3000円を積み立てたら10年後はいくらになる?

毎月3,000円を積み立てたら10年後いくらになるのでしょうか?20年間のシミュレーションと同じように、利回り3%の場合と5%の場合で比較してみましょう。

【月3,000円、利回り3%の場合の10年後は?】

利回り3%の場合、10年後には元本が36万円、運用収益が5万9,224円、総額41万9,224円です。

先ほどシミュレーションした「20年後 利回り3%」の場合の運用収益は、26万4,906円でした。10年後と20年後の運用収益の差は約20万5,000円です。

| 元本 | 運用収益 | 総額(元本+運用収益) | |

|---|---|---|---|

| 10年後 | 36万円 | 5万9,224円 | 41万9,224円 |

| 20年後 | 72万円 | 26万4,906円 | 98万4,906円 |

運用期間が半分になるため、運用収益も半分になると考えていた人もいるかもしれません。しかし、シミュレーションでは利回りが同じであっても、運用収益は半分以下(22%)になってしまいました。つまり、10年間と20年間の運用益の増加率は一定ではなく、グンと上がるのです。

これは複利効果の影響で、長期間複利運用することで資産を増やすことが可能になるためです。運用益を考えれば、20年間積立ていたほうがお得になります。

複利とは利息の計算方法のひとつで、一定期間ごとに利息を元本に組み入れ、その元本に対して利息が計算される方法です。利息の再投資のリターンを考慮に入れた方法で、元本に利息が加えられる期間によって、1ヵ月複利、半年複利、1年複利などがあります。

複利に対し、当初の元本に対してのみ、利息が計算される方法を単利といいます。単利と複利を比べると、複利は利息が利息を生むので、最終的な利息総額が多くなり、長く運用するほどその効果は大きくなります。これを複利効果といいます。

出典:複利│初めてでもわかりやすい用語集│SMBC日興証券

【月3,000円、利回り5%の場合の10年後は?】

利回り5%の場合、10年後には元本が36万円、運用収益が約10万6,000円、総額46万5,847円です。

先ほどと同じように、利回り5%、20年後の運用収益(51万3,101円)と比べると、運用収益はなんと約40万円も違います。

つみたてNISAを始める

| 元本 | 運用収益 | 総額(元本+運用収益) | |

|---|---|---|---|

| 10年後 | 36万円 | 10万5,847円 | 46万5,847円 |

| 20年後 | 72万円 | 51万3,101円 | 123万3,101円 |

「たかが3,000円」と思うかもしれませんが、運用成績が良い投資先に長期間投資することで、資産を増やすことが可能なのです。

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Vポイント dポイント Pontaポイント JALマイル |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| ポイント付与 クレカ |

Oliveフレキシブルペイ 三井住友カード |

楽天カード | au PAYカード | dカード マネックスカード |

ー | ー | ー | ー | ー | ー |

| 詳細は こちら 公式サイトへ |

詳細は こちら 公式サイトへ |

詳細は こちら 公式サイトへ |

詳細は こちら 公式サイトへ |

詳細は こちら 公式サイトへ |

詳細は こちら 公式サイトへ |

詳細は こちら 公式サイトへ |

詳細は こちら 公式サイトへ |

詳細は こちら 公式サイトへ |

詳細は こちら 公式サイトへ |

積立NISAで月3000円を投資するメリット

積立NISAで月々3,000円という少額の投資であっても、そのメリットは大いにあります。継続的な積み立てがしやすく、また損失が限定的であるため、リスクを抑えながら着実に資産形成を進めることが可能です。

積立NISAで月3000円投資するメリットについて、詳しく解説します。

メリット1:無理なく長く続けられる

積立NISAで毎月3,000円積み立てるメリットは、無理なく長く続けられることです。積立投資とはいえ、金額が大きいと負担が重く積み立てを続けられないかもしれません。

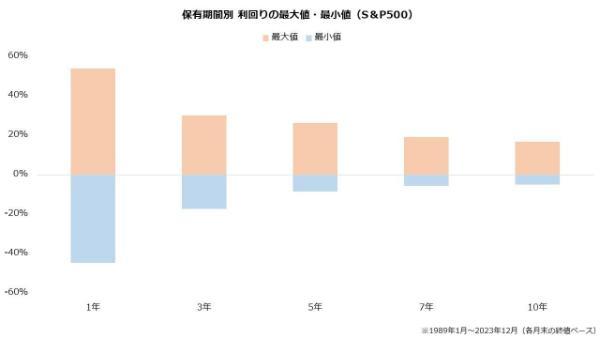

投資のリターンは保有期間が長いほど安定するといわれています。長期保有で利益がどのくらい安定するのか、アメリカの代表的な株価指数であるS&P500で確認してみましょう。

1989年1月~2023年12月の各月末の終値を用い、保有期間別に利回り(1年あたりの損益率)を比較します。

試算すると、利回りの最大値と最小値の差は保有期間が長くなるほど小さくなりました。これは損益の振れ幅が小さくなったことを表しています。保有期間1年では-44.8%~+53.7%の利回りが生じましたが、10年では-5.1%~+16.8%にまで収束しています。

月3,000円なら無理なく継続できて、着実に利益を増やせます。

メリット2:損失が限定される

積立NISA(少額投資非課税制度)で月に3,000円の少額を投資することには、「損失が限定される」という大きなメリットがあります。これは特に投資初心者やリスクに対して慎重な人にとって、大きな安心材料となります。

例えば10年間連続で毎年3%のマイナスになったとき、毎月1万円の積立だと損失額は15万円です。しかし月3,000円の積み立てなら損失額は約4万5,000円にとどまります。

投資の損益は投資額に比例します。投資額が大きいと損益も大きくなり、反対に投資額が小さいと損益も小さくなります。積立額を月3,000円にとどめることで、仮に投資に失敗しても損失額を小さくできるメリットがあります。

つみたてNISA(新NISA)を始める

積立NISAで月3000円の少額を投資するデメリット

積立NISAで月3000円などの少額を投資するデメリットは、主に、リターンが少ないこと、また、資産形成に時間がかかることです。 それぞれ詳しく解説します。

デメリット1:リターンが少ない

リターンが少ない点も、新NISAで少額投資するデメリットです。

投資の損益は投資額に比例します。同じ商品でも、投資額が小さい人は大きく投資する人に比べリターンも限定されることになります。

例えば利回り3%の商品で1年間運用する場合、毎月の投資額が3万円なら利益は1万円です。しかし毎月の積立額が3,000円の場合、1年後の利益は90円にとどまります。

NISAの場合、利益の大小は非課税メリットにも影響を与えます。通常の税率はおよそ2割ですから、利益が1万円なら2,000円分の税金を削減できたことになります。しかし利益が90円だと、税金の削減額は18円です。

少額投資ではリターンが小さくなること、NISAの場合は非課税のメリットも小さくなることは知っておきましょう。

デメリット2:資産形成に時間がかかる

資産形成に時間がかかることもデメリットとなります。投資額が小さいため元本部分の蓄積が遅いこと、リターンも小さいため運用益の押し上げも小さくなることが理由です。投資で資産を増やしたいと考えている人は注意しましょう。

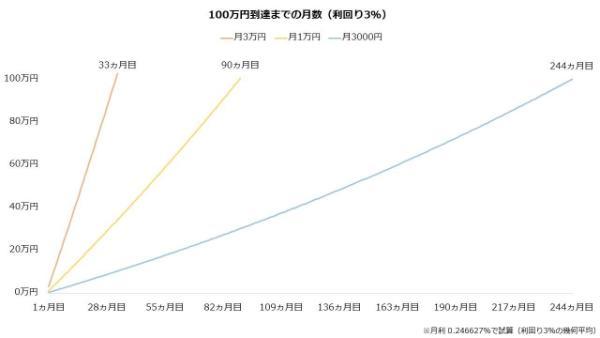

投資額の違いは資産形成の時間にどれくらい影響を与えるのでしょうか。積立投資で100万円に到達するまでの期間を計算してみましょう。

利回り3%で、資産額を100万円に到達させるのに必要な期間は、毎月3万円を積み立てた場合、33ヵ月目(2年9ヵ月)です。しかし毎月1万円だと90ヵ月(7年6ヵ月)、月3,000円では244ヵ月(20年4ヵ月)を要します。

投資は資産形成の手段です。しかし投資額が小さいと同じリターンでも資産形成が遅くなります。

「とりあえず投資を始めたい」という目的なら少額投資でも構いません。しかし本格的に資産形成に臨む場合、ある程度の額を投資したいところです。

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Vポイント dポイント Pontaポイント JALマイル |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

||||||||||

| ポイント付与 クレカ |

Oliveフレキシブルペイ 三井住友カード |

楽天カード | au PAYカード | dカード マネックスカード |

ー | ー | ー | ー | ー | ー |

| 詳細は こちら 公式サイトへ |

詳細は こちら 公式サイトへ |

詳細は こちら 公式サイトへ |

詳細は こちら 公式サイトへ |

詳細は こちら 公式サイトへ |

詳細は こちら 公式サイトへ |

詳細は こちら 公式サイトへ |

詳細は こちら 公式サイトへ |

詳細は こちら 公式サイトへ |

詳細は こちら 公式サイトへ |

積立NISAは月3000円でも始められる?ネット証券と銀行の単位を比較

積立NISAは月々3,000円などの少額から始めることができます。積立金額の単位はネット証券が1円単位であるのに対し、銀行では1,000円単位となっています。それぞれの積立金額を比較してみましょう。ネット証券は100円から、1円単位での積み立てが可能

SBI証券などのネット証券は100円から始めることができ、1円単位での積み立てが可能です。

ネット証券であれば初心者でも、無理なく投資を始められます。少額なので大きな損失を避けながら経験を積むことができます。

積立NISAでは、ライフスタイルや経済状況の変化に応じて、積立金額を調整することができます。少額から始めて、経済状況に応じて無理のない範囲で積立金額を増やすことができます。

まずは100円から始めて、1000円、3000円、といった風に増やしていってもいいでしょう。

銀行は1000円から、1000円単位で積立可能

多くの銀行では「1000円以上1000円単位」での積立設定が可能です。

例えばみずほ銀行は月1,000円以上1,000円単位で積み立てることができます。

取り扱いの対象投資信託ごとに、毎月1,000円以上1,000円単位でお申し込みいただけます。

出典:みずほ銀行公式

銀行で積立NISAを始める場合は、窓口で直接相談することができます。ライフプランに基づいた積立金額についても相談できるため、自分に最適なプランを見つける手助けとなります。

積立NISAの金額は毎月いくらがおすすめ?

積立NISAで毎月積み立てる金額は、運用期間や目標金額によって異なります。例えば、30年で数百万円の資産を築くためには、月々3,000円から1万円程度が目安となります。一方、20年で1,000万円以上を目指す場合は月3万円、2,000万円以上を目指すなら月5万円の積立が目安となります。

目標金額が大きいほど、毎月の積立額も多く必要になります。逆に、運用期間が長期にわたる場合は、月々の積立額を少なくしても目標に達する可能性があります。

資金に余裕がない大学生や新入社員の場合、月3,000円から始めるのも一つの方法です。たとえ少額でも、30年間積み立てれば運用収益は約142万円、総資産は約250万円に達します。月5,000円の場合、運用収益は約236万円、総資産は約416万円、月1万円なら運用収益は約472万円、総資産は約832万円となります。

その後、収入が増え、生活費を差し引いて余剰資金が30万円以上になったら、10%以上の月3万円以上の積立を検討するのも良いでしょう。月3万円を20年間積み立てれば、運用収益は約513万円、総資産は約1,233万円になります。月5万円の場合、運用収益は約855万円、総資産は約2,055万円となります。

月10万円を10年間積み立てれば、運用収益は約353万円、総資産は約1,553万円に達します。ただし、運用期間が短いと市場の影響を受けやすく、リスクが高まる点に注意が必要です。

※利回り5%で試算した場合の目安です。

つみたてNISA(新NISA)を始める

積立NISAを月3000円で始めるのにおすすめの銘柄5選

月3000円の少額を積み立てるとき、以下のポイントを抑えて銘柄を選ぶことが重要です。

・コストが低い銘柄を選ぶ

3000円という少額を積み立てる場合は、長期的な資産形成を意識する必要があります。そのため、短期的な値動きに左右されにくく、安定的に成長が見込める銘柄を選ぶことが重要になります。

少額積み立ての場合は、手数料が安い銘柄を選ぶこともポイントです。なぜなら、少額積み立ての場合、手数料のインパクトが大きくなるからです。具体的には、信託報酬率(純資産総額に対する年間の手数料の割合)が0.1%以下の銘柄を選ぶことをおすすめします。

上記の観点から、おすすめなのは「全世界株式インデックスファンド」「全米株式インデックスファンド」「バランスファンド」の3種類の投資信託です。リスクが低い「債券重視型」も候補になります。

つみたてNISA対象銘柄の信託報酬は一定の水準以下(例:国内株のインデックス投信の場合0.5%以下)のものに限定されています。

参考:金融庁「つみたてNISAの概要」

<低リスク>ニッセイ-DCニッセイワールドセレクトファンド(債券重視型)

「ニッセイ-DCニッセイワールドセレクトファンド(債券重視型)」は、国内外の株式市場や債券市場の値動きに連動するように作られた投資信託です。債券重視の場合は、国内債券インデックスが占める割合が45%、外国債券インデックスが20%で、全体の65%を債券インデックスが占めています。

債券重視型のファンドは、通常、株式に比べて価格変動が少なく、 安定した収益を期待できる特徴があります。特に、景気が悪化した際や株式市場が不安定な時期に、債券の安定性がポートフォリオ全体のリスクを軽減する役割を果たします。

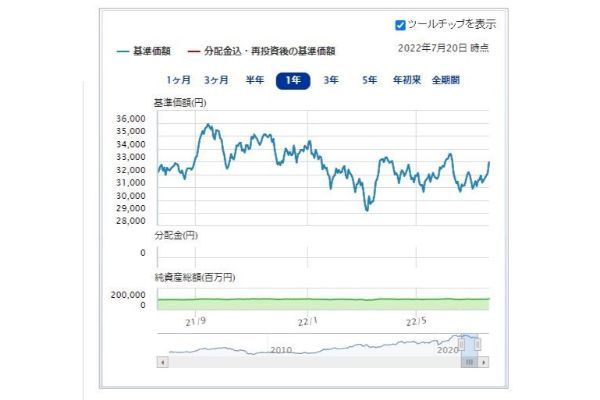

特にこちらは、ファンドの年間騰落率や基準価額の推移が安定しており、価格変動リスクを比較的抑えた投資信託と言えるでしょう。

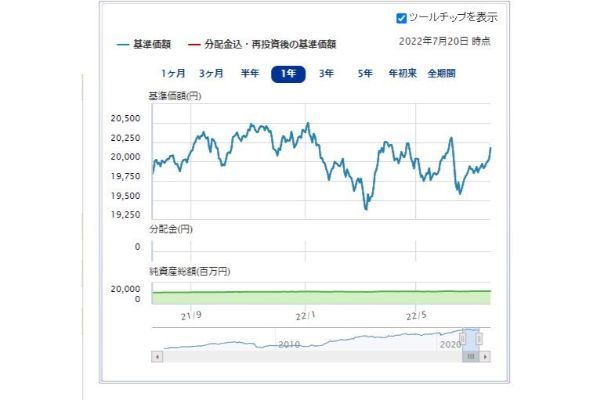

<中リスク>SBI-SBI・V・S&P500インデックス・ファンド

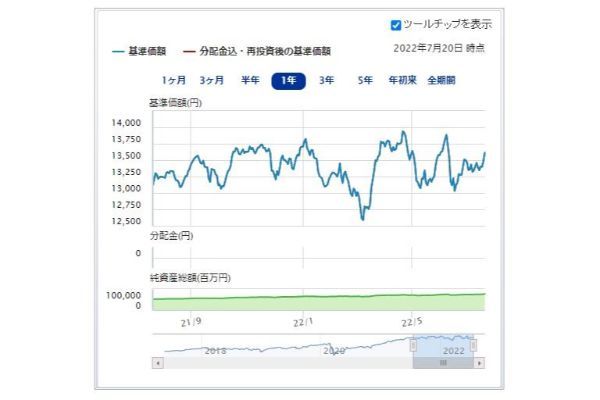

愛称「SBI・V・S&P500」と呼ばれている投資信託で、SBI証券の週間販売金額や販売件数で1位を獲得した商品です。アメリカの代表的な株価指数S&P500指数に連動するように作られています。

「SBI-SBI・V・S&P500インデックス・ファンド」は、信託報酬率が0.09%となっており、同種のインデックスファンドの中でも信託報酬が低いことで知られています。そのため、利益を重視する観点からも、月々3,000円のような少額からの積立投資に適した選択肢として考えられます。

S&P500指数には、ニューヨーク証券取引所やナスダックなどに上場している世界的に有名な企業ばかりが含まれています。S&P500に連動するように作られている投資信託に投資するだけで、主要アメリカ株に投資したことになるでしょう。

値動きのチェックもS&P500指数を確認するだけでOKのため、投資初心者や日頃忙しい人におすすめです。また、為替ヘッジを行わないため、為替変動リスクを受けやすいものの、恩恵を受けられる可能性もあります。

為替ヘッジとは、為替取引等を利用し、円高・円安といった為替変動による損益を回避(ヘッジ)することをいいます。

出典:三井住友銀行|為替ヘッジについて(投資信託のギモン解決集)

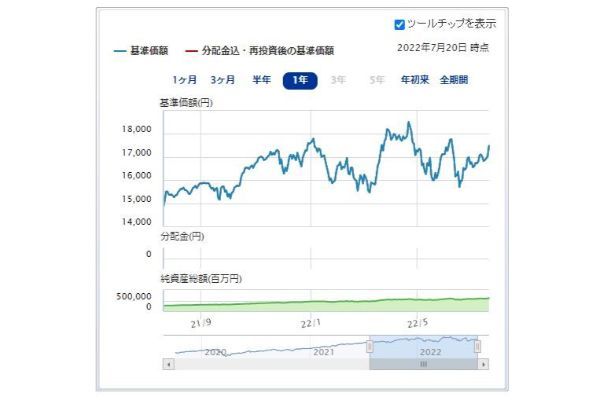

<高リスク>三菱UFJ国際-eMAXIS Slim全世界株式(オール・カントリー)

「eMAXIS Slim全世界株式(オール・カントリー)」はMSCIオール・カントリー・ワールド・インデックスに連動するように作られた投資信託です。SBI証券での積立設定金額(月間)で1位を獲得しています。投資対象は全世界の株式です。

「eMAXIS Slimシリーズ」は、低コスト運用に特化したシリーズとして知られています。このファンドも例外ではなく、信託報酬率が低く設定されているため、 リターンに対する手数料の影響を最小限に抑えることができます。

アメリカを中心とした世界経済の成長を見込める点や、新興国市場の成長を取り込める点は、全世界株式型ファンドの大きな魅力です。

グローバルな分散投資と低コスト運用を実現し、少額からでも効率的な資産形成が可能です。

エリア別の構成比率は、先進国が88%で新興国が12%です。先進国のうち約6割がアメリカです。原則として為替ヘッジを行わないため、為替変動のリスクが伴うことを認識しておきましょう。

<国内特化タイプ>ニッセイ-ニッセイ日経225インデックスファンド

「<国内特化タイプ>ニッセイ-ニッセイ日経225インデックスファンド」は、日本の代表的な株価指数である日経平均株価(225)に連動することを目指しています。日経平均は、日本を代表する企業225社で構成されており、日本経済全体の動向を反映します。

1ファンドだけで、日経平均株価に組み入れられている 大型株だけでなく、東証一部に上場している全ての日本企業の株式に投資することができます。

日経平均株価に採用されている多くの企業は、安定した業績を誇り、株主還元にも積極的です。このため、ファンドの分配金も安定している傾向があり、定期的な収益を期待できます。

株式に投資しているため、比較的リスクが高めではあるものの、その分高いリターンも期待できます。毎日日経平均をチェックしている人や為替リスクを取りたくない人、海外資産を入れたくない人におすすめの投資信託です。

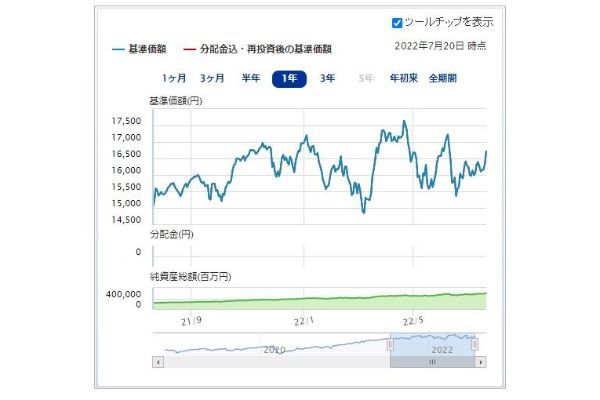

<バランス>三菱UFJ国際-eMAXIS Slim バランス(8資産均等型)

日本を含めた世界の株式や公社債、リート市場の値動きに連動するように作られた投資信託です。組み入れ資産は均等に8等分されています。為替ヘッジは原則行いません。

このファンドは、国内外の株式や債券、不動産(リート)など8つの異なる資産クラスに均等に投資を行うことで、リスク分散を図っています。これにより、個々の市場の変動リスクを抑えることができるため、安定したリターンを期待できます。

資産運用を行う上で難しい資産選択や資産構成の見直しといったメンテナンスの必要がなく、初心者で少額から投資を始めたい方にもおすすめの商品です。

世界のさまざまな金融資産に投資するため、リスク分散ができバランスの良い投資信託と言えるでしょう。1年間のトータルリターンは1.1%だったものの、3年では7.46%、5年で5.95%となっています(2022年6月30日時点)。

Q&A

■保有資格

証券外務員一種

2級ファイナンシャル・プランニング技能士

■保有資格

証券外務員一種

2級ファイナンシャル・プランニング技能士

【関連記事】

- 積立NISAの落とし穴14つとその対策 大損する可能性もある?

- 積立NISAは毎月いくら積み立てる?平均投資額や年代別の決め方を解説

- 積立NISAは子供名義で開設できる?ジュニアNISAと合わせて解説

- 公務員は株取引をしていいのか バレると違法になる?注意することは?

- 積立NISAを始めるタイミングは2023年がベスト

- 専業主婦が新NISAを始めるメリット・デメリット「扶養内OK 」iDeCoと比較も

- SBI証券の積立NISAの引き落としはどこからされる?入金方法や口座開設も解説

- 新NISA(旧つみたてNISA)で50代におすすめのファンド10選!ポートフォリオの組み方も紹介

- 積立NISAは1000円だと意味ない?5000円ならどう?少額で利益をシミュレーション

- 積立NISAで月1万円の投資は意味ない?10年20年30年後の利益シミュレーションとおすすめ銘柄

- 新NISAの金額変更はいつでもできる!反映タイミングやデメリットを解説