新NISA(つみたて投資枠)の利回りの平均は4.0%(5年)です。これは投資信託全体の平均(3.1%)を上回ります。ただし銘柄によって利回りは大きく異なります。

利回りの違いは運用に大きな影響を与えます。例えば年間60万円(月5万)を20年間運用するとき、利回り1%と5%では利益に728万円の差が付きます。

今回は、利回りが1%、3%、5%、7%だったとき、20年後の利益がいくらになるのかシミュレーションしました。新NISA(つみたて投資枠)で買える利回りが高い銘柄ランキングも紹介しましょう。

※なお、新NISAにはつみたて投資枠のほか成長投資枠もあります。本記事ではつみたて投資枠を中心に解説します。

旧NISA(つみたてNISA)の利回りの平均について、以下の記事で詳しく解説しています。

目次

- 新NISAの利回りの平均はどのくらい?

- 新NISAの平均利回りが高いランキングTOP10【つみたて投資枠】

- 1位:日経平均高配当利回り株ファンド【16~45%】

- 2位:iFreeNEXT FANG+インデックス【24~100%】

- 3位:eMAXIS Slim米国株式(S&P500)【21~39%】

- 4位:つみたて米国株式(S&P500)【23~39%】

- 5位:iFree S&P500インデックス【21~39%】

- 6位:iFreeNEXT NASDAQ100インデックス【23~66%】

- 7位:NZAM・ベータ S&P500【23~38%】

- 8位:iシェアーズ米国株式(S&P500)インデックス・ファンド【21~39%】

- 9位:Smartーi S&P500インデックス【23~38%】

- 10位:米国株式インデックス・ファンド【21~38%】

- 利回りの差で20年後の利益はどうなる?新NISAの「つみたて投資枠」をシミュレーションで検証

- 世帯タイプ別シミュレーション

- 新NISAの「つみたて投資枠」で目標金額を達成するためには何年必要?シミュレーションしてみた

- 【目標金額が5,000万円】利回り3%、月5万で42年

- 【目標金額が3,000万円】利回り3%、月5万で31年

- 【目標金額が1,000万円】利回り3%、月5万で13年7ヵ月

- 【目標金額が500万円】利回り3%、月5万で7年半

- 新NISA(つみたて投資枠)の平均利回りを確認する方法

- 新NISAで利回りが高い銘柄を選ぶポイント

- 新NISAで利回りの高い銘柄に投資するときの注意点

- Q&A

新NISAの利回りの平均はどのくらい?

新NISAの利回りの平均は4%です。ファンドの種類ごとにみると、「インデックス型(5.8%)」の方が「アクティブ型(2.7%)」より高く投資信託全体(3.1%)を上回りました。

- 全体:4.0%(149本)

- インデックス型:5.8%(107本)

- アクティブ型:2.7%(42本)

- (参考)投資信託全体:3.1%(3,977本)

※2022年末現在

※対象:運用期間5年以上の投資信託(ETF、マネープール相当は除く)

※参照:金融庁 「国内運用会社の運用パフォーマンスを示す代表的な指標(KPI)の測定と国内公募投信についての諸論点に関する分析」の公表について

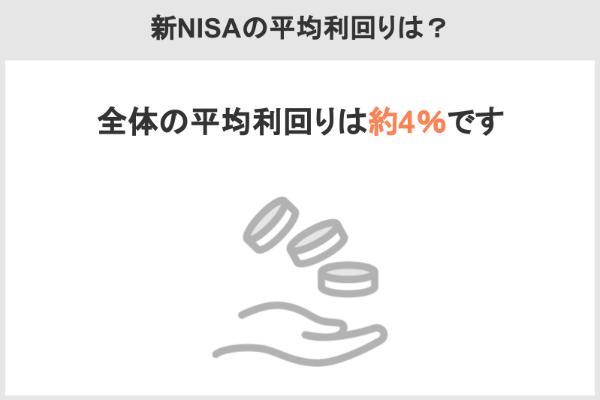

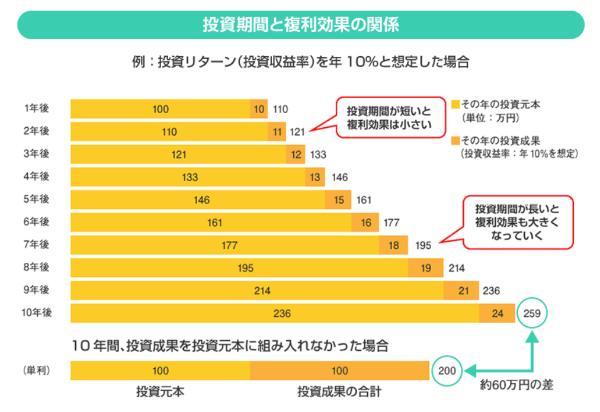

利息の計算方式には、単利と複利がありますが、つみたてNISAでは「複利計算」になります。単利は、預金の場合、預け入れ期間中の元本についてのみ利息をつける方式です。これに対して複利というのは、預け入れ期間の途中で、それまでについた利息を元本 に加え、その金額をもとに利息を計算する方法です。半年複利なら、半年ごとに利息が元本に加えられて計算されていきます。

※出典:金融商品を見るときに知っておきたい金利表示

利回りの平均は銘柄によって異なる

利回りの平均は銘柄によって異なります。たとえば楽天証券が取り扱うつみたてNISA対象商品のうち、5年平均利回りが最も大きい銘柄は「iFreeNEXT FANG+インデックス(37.96%)で、最も小さいのは「たわらノーロード最適化バランス(保守型)(-0.63%の損失)でした。同じつみたて投資枠の対象であっても、銘柄によってこれだけ差があるということがわかります。

| 銘柄 | 5年平均利回り |

|---|---|

| iFreeNEXT FANG+インデックス | 37.96% |

| たわらノーロード最適化バランス(保守型) | -0.63% |

出典:楽天証券 投信スーパーサーチ

平均利回りが高いと利益に20年で728万円の差がつく

新NISA(つみたて投資枠)で年間60万円(月に5万円)を、20年間積み立てたとき、利回り1%と3%とでは314万、1%と5%とでは利益に728万円の差がつきます。利回りの差による利益の違いは、運用が長くなるほど大きくなります。これは、利回りの差が複利効果によって時間をかけて拡大していくためです。

| 利回り | 1年目の利益額 | 20年間の利益額 |

|---|---|---|

| 1% | 6,000円 | 127万円 |

| 3% | 1万8,000円 | 441万円 |

| 5% | 3万円 | 855万円 |

利回りの計算方法

投資信託の平均利回りは以下のように計算します。

【平均利回りの計算方法(複利)】

平均利回り=(トータルリターン÷累計投資額+1)(1/運用年数)-1

トータルリターン(利益額)=評価額+分配金+累計解約金額-投資額

● 評価額:その時点での価格

● 分配金:投資信託の運用で得られた利益の一部を投資家に還元するお金で、株式の配当金にあたる

● 累計解約金:投資信託を換金(解約)した時に発生する手数料 ※積み立てているうちは計算にいれない

● 投資額:毎月積み立てた金額の合計額、購入額

例えば、50万円で購入した投資信託が60万円に上昇し、これまで2万円の分配金を受け取っていた場合、トータルリターン(利益額)は12万円となります。

トータルリターンの計算式:評価額60万円+分配金2万円ー購入額50万円

これは、現在の評価額60万円に、これまで受け取った分配金2万円を加え、投資額50万円を引いたものです。

積み立て期間が10年であった場合、平均利回りは2.17%となります。

平均利回り計算式:(トータルリターン12万円÷累計投資額50万円+1)(1/運用年数10年)-1

※参照:元金×(1+金利×n) 複利計算

新NISAの平均利回りが高いランキングTOP10【つみたて投資枠】

新NISAの平均利回りランキングを紹介します。

| 平均利回り | |||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| 1 日経平均高配当利回り株ファンド | 45.70% | 33.26% | 16.64% |

| 2 iFreeNEXT FANG+インデックス | 100.37% | 24.72% | 37.96% |

| 3 eMAXISSlim米国株式(S&P500) | 39.24% | 23.81% | 21.70% |

| 4 つみたて米国株式(S&P500) | 39.05% | 23.65% | ― |

| 5 iFree S&P500インデックス | 39.06% | 23.63% | 21.56% |

| 6 iFreeNEXT NASDAQ100インデックス | 66.04% | 23.56% | 28.78% |

| 7 NZAM・ベータS&P500 | 38.88% | 23.47% | ― |

| 8 iシェアーズ米国株式(S&P500)インデックス・ファンド | 39.21% | 23.38% | 21.24% |

| 9 Smartーi S&P500インデックス | 38.76% | 23.24% | ― |

| 10 米国株式インデックス・ファンド | 38.52% | 23.24% | 21.22% |

出典:楽天証券 投信スーパーサーチ

1位:日経平均高配当利回り株ファンド【16~45%】

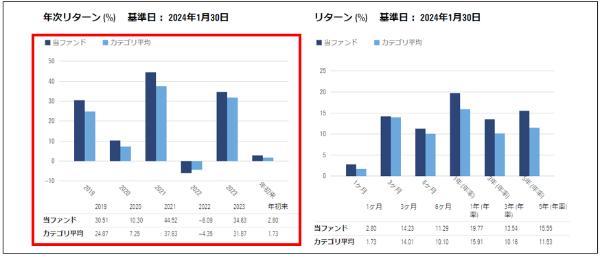

2024年1月末、新NISA(つみたて投資枠)で利回りが最も高かったのは「日経平均高配当利回り株ファンド」です。1年利回りは45%を、3年では30%を超えています。国内の株式市場は近年、配当利回りの高い銘柄が選好される相場が続きました。日経平均高配当利回り株ファンドにはよい環境だったことから大きな利回りを稼ぎました。

同ファンドは、日経平均株価に採用される銘柄のうち、予想配当利回りの上位30銘柄に投資を行います。投資対象となる銘柄の組入比率は、売買の活発さを示す「流動性」を基準に判断されます。また、財務状況が健全でないと判断された銘柄や、無配(配当金を出さないこと)の可能性が高い銘柄は、投資対象から除外されることもあります。

※参照:日経平均高配当利回り株ファンド[0331118B] : 投資信託 - 日本経済新聞

| 運用会社 | 三菱UFJアセットマネジメント | |

|---|---|---|

| 純資産総額 | 639億3,900万円 | |

| 信託報酬 | 0.693% | |

| 平均利回り | 1年 | 45.70% |

| 3年 | 33.26% | |

| 5年 | 16.64% | |

2位:iFreeNEXT FANG+インデックス【24~100%】

新NISA(つみたて投資枠)の利回りランキング2位は「iFreeNEXT FANG+インデックス」です。1年利回りはなんと、100%超え。iFreeNEXT FANG+インデックスは「FANG(ファング)」と呼ばれる企業群と、それらに匹敵する高い技術と影響力を持つ企業の株式に投資する投資信託です。

※参照:iFreeNEXT FANG+インデックス[04311181] : 投資信託 - 日本経済新聞

FANGとはフェイスブック、アマゾン、ネットフリックス、グーグルを指します。FANG+は、FANGに加えマイクロソフトやアップル、テスラといった大企業の株式も含まれます。

ハイテク企業の株式は米金利が上昇した2022年に値下がりする傾向にありました。しかし2023年に入り金利の上昇に落ち着きが見られると株価が大きく回復しています。iFreeNEXT FANG+インデックスも、3年利回りは24%ほどですが、1年利回りは100%に達しています(2024年1月26日現在)。

| 運用会社 | 大和アセットマネジメント | |

|---|---|---|

| 純資産総額 | 785億6,600万円 | |

| 信託報酬 | 0.7755% | |

| 平均利回り | 1年 | 100.37% |

| 3年 | 24.72% | |

| 5年 | 37.96% | |

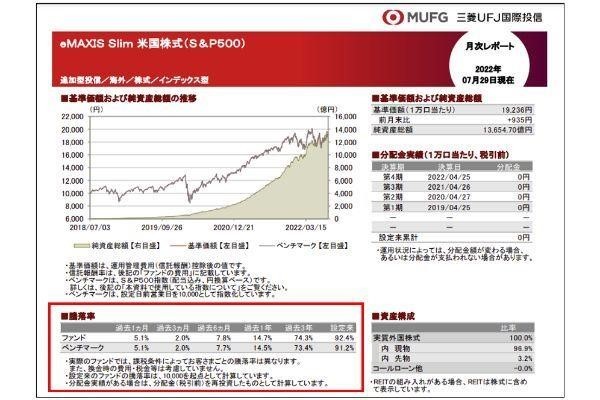

3位:eMAXIS Slim米国株式(S&P500)【21~39%】

2024年1月末、3位にランクインしたのは新NISAでオルカンと人気を2分するeMAXIS Slim米国株式(S&P500)で、直近の1年利回りが39%を超えました。インデックス型の投資信託で、米国の株価指数「S&P500」への連動を目指して運用されます。

※参照:eMAXIS Slim 米国株式(S&P500)[03311187] : 投資信託 - 日本経済新聞

米国株式は長期的に上昇してきており、eMAXIS Slim米国株式(S&P500)も大きく上昇してきました。3年平均利回りは24.91%にもなりますが、これは3年間(24.91×3年)でおよそ94.89%の利益を得たということになります。

ただし、米国株式だけに集中投資するため、ややリスクは高めです。リスクを取ってでもリターンを重視したい場合に選びましょう。

| 運用会社 | 三菱UFJアセットマネジメント | |

|---|---|---|

| 純資産総額 | 3兆4,181億6,800万円 | |

| 信託報酬 | 0.09372% | |

| 平均利回り | 1年 | 39.24% |

| 3年 | 23.81% | |

| 5年 | 21.70% | |

4位:つみたて米国株式(S&P500)【23~39%】

つみたて米国株式(S&P500)の1年利回りは約40%。運用の面でみるとeMAXIS Slim米国株式(S&P500)とほぼ変わりません。にもかかわらず、つみたて米国株式(S&P500)の利回りがeMAXIS Slim米国株式(S&P500)より低くなったのは、運用コストが高かったからといえます。

※参照:つみたて米国株式(S&P500)[03315203] : 投資信託 - 日本経済新聞

利回りには「信託報酬」と呼ばれる投資信託の運用コストが影響します。信託報酬が低いファンドほど利回りが高くなる傾向があります。

eMAXIS Slim米国株式(S&P500)の信託報酬は、0.1144%(税抜)と、つみたて米国株式(S&P500)の信託報酬は0.2316%(税抜)よりも0.12%ポイント以上低くなっています。この信託報酬の差が、長期的な運用において、運用成績の差につながる可能性があります。

インデックス型の投資信託は、参照指数が同じなら運用内容もほぼ同様です。基本的に信託報酬が安い銘柄を選ぶようにしましょう。

| 運用会社 | 三菱UFJアセットマネジメント | |

|---|---|---|

| 純資産総額 | 274億400万円 | |

| 信託報酬 | 0.22% | |

| 平均利回り | 1年 | 39.05% |

| 3年 | 23.65% | |

| 5年 | ― | |

5位:iFree S&P500インデックス【21~39%】

iFree S&P500インデックスは「S&P500」への連動を目指すインデックス型投資信託で、利回りは、1年・3年・5年で20~30%超になりました。

S&P500インデックス・マザーファンドは、米国株式(DR(預託証券)を含む)に投資し、S&P500指数(配当込み、円ベース)の動きに連動することを目指して運用されています。運用効率化のため、米国株式の指数との連動を目指すETFと株価指数先物取引を利用することがありますが、為替変動リスクを回避するための為替ヘッジは原則として行いません。

若山卓也(ファイナンシャル・プランナー)

※参照:iFree S&P500インデックス[04318178] : 投資信託 - 日本経済新聞

| 運用会社 | 大和アセットマネジメント | |

|---|---|---|

| 純資産総額 | 1,615億9,700万円 | |

| 信託報酬 | 0.198% | |

| 平均利回り | 1年 | 39.06% |

| 3年 | 23.63% | |

| 5年 | 21.56% | |

6位:iFreeNEXT NASDAQ100インデックス【23~66%】

iFreeNEXT NASDAQ100インデックスアメリカの株式指数「NASDAQ100」への連動を目指して運用されます。

利回りは、アメリカの金利低下を受け大きく上昇しました。1年利回りは66%と、短期間で大きな利益を稼いでいることがわかります(2024年1月26日現在)。

NASDAQ100はアメリカのナスダック市場に上場する銘柄のうち、時価総額の上位100社で構成されます(金融を除く)。ナスダック市場にはハイテク株が多く上場しており、NASDAQ100はアップルやマイクロソフトといった大手IT企業の割合が大きくなっています。

※参照:iFreeNEXT NASDAQ100インデックス[04317188] : 投資信託 - 日本経済新聞

| 運用会社 | 大和アセットマネジメント | |

|---|---|---|

| 純資産総額 | 628億8,200万円 | |

| 信託報酬 | 0.495% | |

| 平均利回り | 1年 | 66.04% |

| 3年 | 23.56% | |

| 5年 | 28.78% | |

7位:NZAM・ベータ S&P500【23~38%】

NZAM・ベータ S&P500は農林中金全共連アセットマネジメントが運用する投資信託で、信託報酬の低さと利回りの高さが特徴です。アメリカの株式指数「S&P500」への連動を目指します。

NZAM・ベータ S&P500は、ランキング入りしたS&P500を参照するインデックス型の投資信託では最も小さい銘柄です。純資産総額は20億円ほどで小規模であることがわかります。

※参照:NZAM・ベータ S&P500[25314202] : 投資信託 - 日本経済新聞

【純資産総額の比較】

3位:eMAXIS Slim米国株式(S&P500:):3兆4,181億6,800万円

4位:つみたて米国株式(S&P500):274億400万円

5位:iFree S&P500インデックス:1,615億9,700万円

7位:NZAM・ベータS&P500:20億1,300万円

8位:iシェアーズ米国株式(S&P500)インデックス・ファンド:324億4,200万円

9位:Smartーi S&P500インデックス:129億1,500万円

10位:米国株式インデックス・ファンド:851億2,300万円

出典:楽天証券

純資産総額が小さいと繰り上げ償還の可能性があります。繰り上げ償還とは、保有する人の決議によって運用をストップし、途中で現金化してしまう措置です。NZAM・ベータ S&P500の信託期間は無期限ですが、繰り上げ償還されると運用が停止します。

他にS&P500に連動する大きなファンドがあるなら、NZAM・ベータ S&P500を積極的に選ぶ必要はないかもしれません。

| 運用会社 | 農林中金全共連アセットマネジメント | |

|---|---|---|

| 純資産総額 | 20億1,300万円 | |

| 信託報酬 | 0.22% | |

| 平均利回り | 1年 | 38.88% |

| 3年 | 23.47% | |

| 5年 | ― | |

8位:iシェアーズ米国株式(S&P500)インデックス・ファンド【21~39%】

「iシェアーズ米国株式(S&P500)インデックス・ファンド」は、ブラックロック・ジャパンによって運用される、利回りが20~30%の投資信託です。ブラックロックは世界的な運用会社で、運用残高は10兆ドルにも上ります(2023年末。1ドル=140.98円換算)。外資系ですが国内に拠点があり、法令上の登録も受けています。

※参照:iシェアーズ 米国株式(S&P500)インデックス・ファンド[4831C139] : 投資信託 - 日本経済新聞

| 本社所在地 | 東京都千代田区丸の内一丁目8番3号 丸の内トラストタワー本館 |

|---|---|

| 金融商品取引業者の登録番号 | 関東財務局長(金商)第375号 |

| 加入協会 | 一般社団法人 日本投資顧問業協会 一般社団法人 投資信託協会 日本証券業協会 一般社団法人 第二種金融商品取引業協会 |

iシェアーズ米国株式(S&P500)インデックス・ファンドは2022年8月に信託報酬が0.0938%に引き下げられました。eMAXIS Slim米国株式(S&P500)(同0.09372%)にわずかに劣りますが、ほぼ同等の低コストで運用できます。

※参照:「i シェアーズ 米国株式インデックス・ファンド」 信託報酬の引き下げ含めた変更に関するお知らせ

| ~2022年8月2日 | 2022年8月3日~ | |

|---|---|---|

| 信託報酬 | 0.4125% | 0.0938% |

| 運用会社 | ブラックロック・ジャパン | |

|---|---|---|

| 純資産総額 | 324億4,200万円 | |

| 信託報酬 | 0.0938% | |

| 平均利回り | 1年 | 39.21% |

| 3年 | 23.38% | |

| 5年 | 21.24% | |

9位:Smartーi S&P500インデックス【23~38%】

Smartーi S&P500インデックスは、1年だけでみると40%に近づく高利回りな投資信託です。米国株式に投資し、S&P500指数の動きに連動することを目指して運用されます。具体的には、米国株式市場に上場(上場予定を含む)されているS&P500指数に採用されている株式に投資します。

Smartーi S&P500は、りそな銀行の取り扱いでは唯一のS&P500型インデックスファンドです(出典:りそな銀行 基準価額・ファンド一覧)。信託報酬も0.2%台と低水準です。Smartーi S&P500は主にりそな銀行での運用を検討している人の選択肢といえるでしょう。

※参照:Smart-i S&P500インデックス[AJ311207] : 投資信託 - 日本経済新聞

| 運用会社 | りそなアセットマネジメント | |

|---|---|---|

| 純資産総額 | 129億1,500万円 | |

| 信託報酬 | 0.242% | |

| 平均利回り | 1年 | 38.76% |

| 3年 | 23.24% | |

| 5年 | ― | |

10位:米国株式インデックス・ファンド【21~38%】

米国株式インデックス・ファンドの利回りも、21~38%と好成績です。米国株式インデックス・ファンドは、米国株式に投資し、S&P500指数の動きに連動することを目指して運用されます。具体的には、米国株式インデックス・マザーファンドを通じて、米国証券取引所上場株式(これに準ずるものを含む)に投資します。米国株式インデックス・ファンドは、米国株式に投資し、S&P500指数の動きに連動することを目指して運用されます。ブラックロック・ジャパンと同じく、外資系ですが国内に拠点があり金融庁の監督も受けています。

※参照:米国株式インデックス・ファンド[55312179] : 投資信託 - 日本経済新聞

| 本社所在地 | 東京都港区虎ノ門 1-23-1 虎ノ門ヒルズ森タワー25階 |

|---|---|

| 金融商品取引業者の登録番号 | 関東財務局長(金商)第345号 |

| 加入協会 | 一般社団法人 日本投資顧問業協会 一般社団法人 投資信託協会 日本証券業協会 |

信託報酬は0.495%と、上位の銘柄と比べるとやや高めです。しかしS&P500が好調だったこともあり、3年平均利回りでは10位にランクインしました。

| 運用会社 | ステート・ストリート・ グローバル・アドバイザーズ |

|

|---|---|---|

| 純資産総額 | 851億2,300万円 | |

| 信託報酬 | 0.495% | |

| 平均利回り | 1年 | 38.52% |

| 3年 | 23.24% | |

| 5年 | 21.22% | |

利回りの差で20年後の利益はどうなる?新NISAの「つみたて投資枠」をシミュレーションで検証

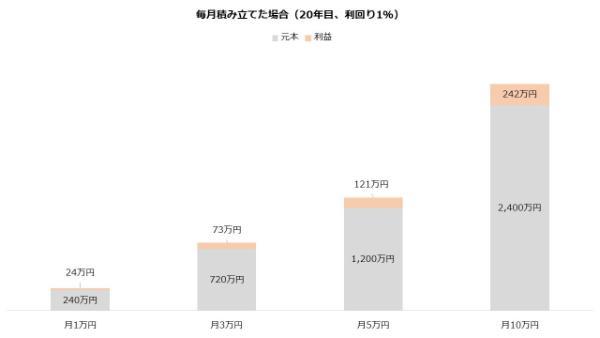

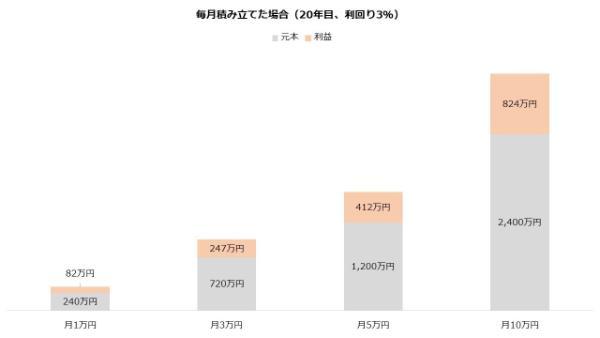

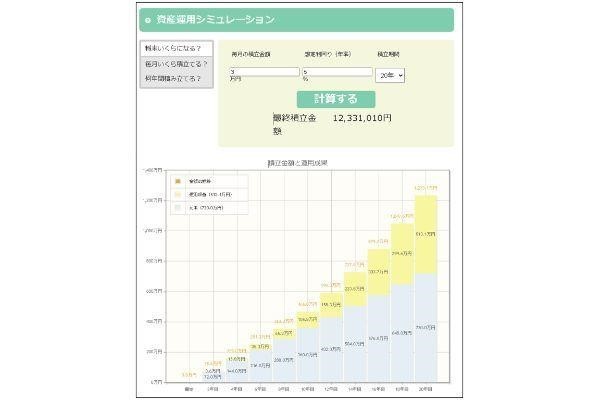

利回り別の20年後の利益額は次のとおりです(積立額は毎月3万円)。

- 利回り1%=73万円

- 利回り3%=247万円

- 利回り5%=470万円

- 利回り7%=756万円

利回りの差によって生まれる利益額の違いは、運用期間が長くなるほど大きくなり、1年ではわずかでも長期で見ると大きな違いとなります。

例えば1万円を投資する際、年利1%と年利2%とで、1年後の利益の差は100円です。

しかし、10年後になると、利回りの差が大きく影響し、1万円の投資で1,000円の利益差が生じます。これは、1年間の利益差の10倍です。

利回りの差が将来どれくらい影響するか、具体的にシミュレーションしてみましょう。

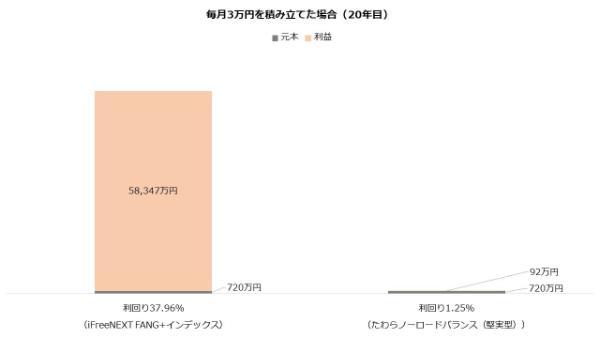

5年平均利回りが37.96% の「iFreeNEXT FANG+インデックス」と1.25%の「たわらノーロードバランス(堅実型)」に毎月3万円ずつ20年間積み立てると仮定し、将来の資産額を計算したところ、利益額の差は、5億8,000万以上になりました。

(※それぞれの5年平均利回りが継続したと仮定)

| 銘柄 | 5年平均利回り | 20年後の利益額 |

|---|---|---|

| iFreeNEXT FANG+インデックス | 37.96% | 5億8,347万円 |

| たわらノーロードバランス(堅実型) | 1.25% | 92万円 |

出典:楽天証券 投信スーパーサーチ

20年後の資産額は、「iFreeNEXT FANG+インデックス」は5億9,000万円以上となり、「たわらノーロードバランス(堅実型)」は約812万円にとどまりました。

投資額はどちらも720万円ですから、利益額は前者でおよそ5億8,347万円、後者はおよそ92万円です。利益に634倍以上の差が付きました。

| 利回り37.96% (iFreeNEXT FANG+インデックス) |

利回り1.25% (たわらノーロードバランス(堅実型)) |

|

|---|---|---|

| 5年目 | 379万円 | 185万円 |

| 10年目 | 2,274万円 | 381万円 |

| 15年目 | 1億1,743万円 | 590万円 |

| 20年目 | 5億9,067万円 | 812万円 |

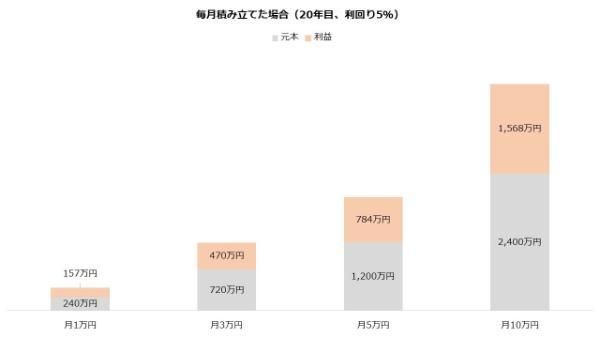

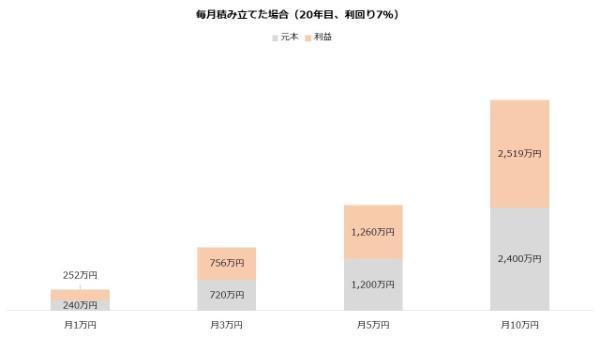

同じく毎月20年間積み立てる前提で、「1%」「3%」「5%」「7%」それぞれでどれくらいの資産となるか紹介します。

シミュレーション参照:資産運用シミュレーション : 金融庁

なお、あくまでシミュレーション結果であり、実際の運用で同じような利益を得られるとは限りません。

利回り1%で毎月積み立てた場合

利回り1%の商品に毎月積み立てる場合、月1万円では20年目に264万円、月3万円では793万円の資産になります。

| 月1万円 | 月3万円 | 月5万円 | 月10万円 | |

|---|---|---|---|---|

| 5年目 | 61万円 | 184万円 | 306万円 | 612万円 |

| 10年目 | 126万円 | 377万円 | 628万円 | 1,255万円 |

| 15年目 | 193万円 | 579万円 | 966万円 | 1,932万円 |

| 20年目 | 264万円 | 793万円 | 1,321万円 | 2,642万円 |

参考に、つみたて投資枠対象商品のうち、3年平均利回りが約1%となった銘柄を以下にまとめました(2024年1月26日現在)。

| 平均利回り | |||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| ニッセイ・インデックスパッケージ (国内・株式/リート/債券) |

3.99% | 1.01% | 1.71% |

| 野村インデックスファンド・ 内外7資産バランス・為替ヘッジ型 |

4.65% | 1.41% | 3.55% |

| DCニッセイワールド セレクトファンド(安定型) |

6.31% | 1.66% | 2.11% |

出典:楽天証券 投信スーパーサーチ

利回り3%で毎月積み立てた場合

利回り3%で20年間積み立てを継続すると、月1万円では322万円に、月3万円では967万円の資産になります。

| 月1万円 | 月3万円 | 月5万円 | 月10万円 | |

|---|---|---|---|---|

| 5年目 | 64万円 | 191万円 | 319万円 | 637万円 |

| 10年目 | 138万円 | 413万円 | 688万円 | 1,376万円 |

| 15年目 | 223万円 | 670万円 | 1,116万円 | 2,232万円 |

| 20年目 | 322万円 | 967万円 | 1,612万円 | 3,224万円 |

過去3年間で平均利回りがおよそ3%となった銘柄には、以下のようなものがあります。

| 平均利回り | |||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| SMT新興国株式 インデックス・オープン |

8.73% | 2.98% | 7.32% |

| インデックスファンド海外新興国 (エマージング)株式 |

9.08% | 3.07% | 7.38% |

| 野村インデックスファンド・ 新興国株式 |

8.95% | 3.10% | 7.44% |

出典:楽天証券 投信スーパーサーチ

利回り5%で毎月積み立てた場合

利回りが5%になると比較的まとまった資産を作れることがわかります。毎月3万円の積み立てでも20年目では1,190万円となり、月5万円では資産額2,000万円が見えてきます。

| 月1万円 | 月3万円 | 月5万円 | 月10万円 | |

|---|---|---|---|---|

| 5年目 | 66万円 | 199万円 | 332万円 | 663万円 |

| 10年目 | 151万円 | 453万円 | 755万円 | 1,509万円 |

| 15年目 | 259万円 | 777万円 | 1,295万円 | 2,589万円 |

| 20年目 | 397万円 | 1,190万円 | 1,984万円 | 3,968万円 |

利回り5%は直近3年間で以下のような銘柄が達成しています。

| 平均利回り | |||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| auスマート・ベーシック (安定成長) |

11.41% | 5.05% | 5.03% |

| 野村インデックスファンド・ 外国株式・為替ヘッジ型 |

11.10% | 5.35% | 9.74% |

| 楽天・インデックス・ バランス・ファンド(均等型) |

12.36% | 5.38% | 7.57% |

出典:楽天証券 投信スーパーサーチ

利回り7%で毎月積み立てた場合

利回り7%だと、20年間の積み立てで資産は元本のおよそ2倍に増加します。資産額は月1万円で492万円に、月3万円では756万円に到達する計算です。

| 月1万円 | 月3万円 | 月5万円 | 月10万円 | |

|---|---|---|---|---|

| 5年目 | 69万円 | 207万円 | 345万円 | 690万円 |

| 10年目 | 166万円 | 137万円 | 829万円 | 1,658万円 |

| 15年目 | 302万円 | 365万円 | 1,508万円 | 3,015万円 |

| 20年目 | 492万円 | 756万円 | 2,460万円 | 4,919万円 |

3年平均利回りが約7%となった銘柄には以下のようなものがあります。

| 平均利回り | |||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| 日本株式・Jリートバランスファンド | 16.50% | 7.02% | 8.74% |

| NZAM・ベータ日本2資産(株式+REIT) | 16.48% | 7.24% | ― |

| たわらノーロード最適化バランス(成長型) | 15.70% | 7.30% | 7.27% |

出典:楽天証券 投信スーパーサーチ

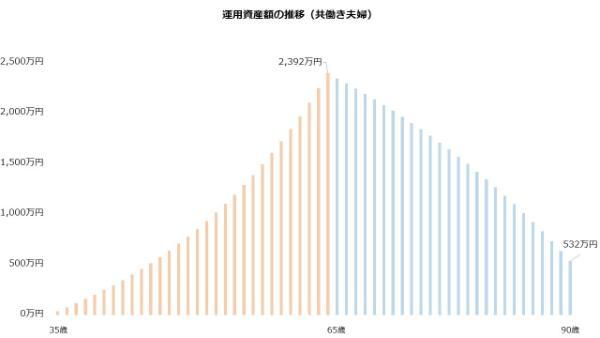

世帯タイプ別シミュレーション

NISAの運用をよりイメージできるよう、世帯タイプ別で具体的にシミュレーションしてみましょう。

例えば共働きの35歳夫婦が、利回り5%の投資信託に、2人であわせて月3万円積み立てると、2人が64歳になったとき、資産は2,392万円になります。その後、利回り3%で運用しつつ毎月10万円ずつ取り崩した場合、90歳でも500万円以上の資産が残ります。

子持ち夫婦は老後までに教育費用の取り崩しが発生します。しかし運用と積み立てを続ければ資産は90歳まで枯渇しません。また50歳夫婦も、当初からNISAの枠を全額埋めるように投資すると資産の取り崩しで生活が可能です。

- 共働き夫婦の場合

- 子連れ夫婦の場合

- 老夫婦の場合

※シミュレーション画像:資産運用シミュレーション : 金融庁

共働き夫婦の場合

35歳共働き、子なしの夫婦が64歳まで、2人で合計月3万円積み立てると、65歳の時点で資産額は2,392万円になります。退職金は投資に回さず、65歳以降は利回り3%の安定運用をしたとしても、90歳の時点で532万円の資産が残ります。

【家族構成】

・35歳共働き夫婦

・子なし

【前提】

・現在の運用資産なし

・64歳まで夫婦で計3万円を投資

・退職金は投資しない

・65歳以降は運用しながら取り崩す(月10万円)

・64歳までは高い利回りを目指した運用(利回り5%)

・65歳以降は安定性を重視した運用(利回り3%)

投資額の累計は1,080万円と、NISAの上限(累計で最大1,800万円)に収まりました。

・消費した非課税投資枠(最大値):1,080万円

・運用資産額の最大値:2,392万円(64歳)

・90歳時の運用資産額:532万円

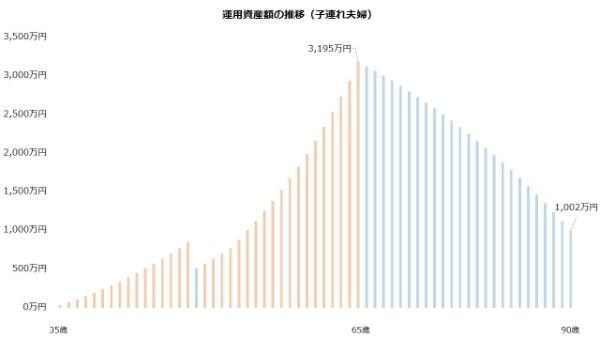

子連れ夫婦(3人家庭)の場合

30歳共働き夫婦、2歳児が1人いる3人家庭で、50代を迎えるまで夫の給料で3万円、50代に入ってから60代前半まで夫婦であわせて6万円を投資した場合、65歳には資産額が3,000万円を超えます。

子の大学入学時に400万円を取り崩したとしても、夫婦が90歳になった時点で1,000万円が残るシミュレーション結果となりました。

【家族構成】

・30歳共働き夫婦

・子1人(2歳)

【前提】

・現在の運用資産なし

・子ども大学入学時に400万円取り崩す

・50歳(子供が大学卒業)までの20年間は夫が毎月3万円を投資

・51歳から64歳までは夫婦で併せて毎月6万円を投資

・65歳で夫の退職金から非課税投資枠が埋まるまで投資

・65歳以降は運用しながら取り崩す(月13万円)

・64歳までは高い利回りを目指した運用(利回り5%)

・65歳以降は安定性を重視した運用(利回り3%)

この条件でも資産はマイナスになることはありません。65歳で資産額は3,000万円以上となり、月に13万円を取り崩しても90歳まで1,000万円以上が残ります。

・消費した非課税投資枠(最大値):1,800万円

・運用資産額の最大値:3,195万円(65歳)

・90歳時の運用資産額:1,002万円

なお、非課税投資枠は1人分で試算しました。夫婦2人分を活用すれば、収支はさらに余裕が生まれるでしょう。

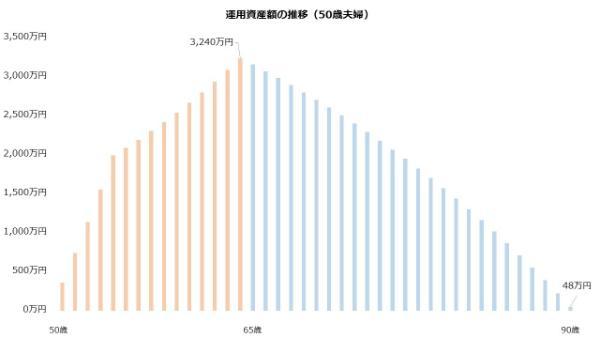

50歳から夫婦ではじめる場合

すでに独立した子供を持つ夫婦が50歳になってから積み立てを始めたとしましょう。年間投資額いっぱい(つみたて投資枠+成長投資枠)に、月30万円を積み立てたとき、65歳の時点で資産額は3,240万円になります。

【家族構成】

・夫:50歳(サラリーマン)

・妻:50歳(専業主婦)

・子:すでに独立

【前提】

・現在の運用資産なし

・50歳から夫が年間投資枠が埋まるまで投資(月30万円)

・65歳以降は運用しながら取り崩す(月15万円)

・64歳までは高い利回りを目指した運用(利回り5%)

・65歳以降は安定性を重視した運用(利回り3%)

この条件でも資産はマイナスにはなりません。ただし90歳時の資産額は48万円にまで減少しています。当初から多くの額を投じましたが、取り崩しが早く利益の積み上がりに欠けたことが原因だと考えられます。

・消費した非課税投資枠(最大値):1,800万円

・運用資産額の最大値:3,240万円(64歳)

・90歳時の運用資産額:48万円

若山卓也(ファイナンシャル・プランナー)

新NISAの「つみたて投資枠」で目標金額を達成するためには何年必要?シミュレーションしてみた

新NISAに積み立てると目標金額の到達にまで何年かかるのでしょうか。

つみたて投資枠では月に10万円まで積み立てることができます。利回り5%で運用できた場合、5,000万円到達には28年1ヵ月の時間がかかります。同じく3,000万円には17年1ヵ月、1,000万円には7年1ヵ月、500万円には3年10ヵ月で到達します。

【目標金額別、到達までの必要年月(利回り5%、積立額:月10万円)】

・5,000万円:28年1ヵ月

・3,000万円:17年7ヵ月

・1,000万円:7年1ヵ月

・500万円:3年10ヵ月

目標金額ごとに利回り別と積立金額別で達成までにかかる期間を紹介します。

- 目標金額が5,000万円の時

- 目標金額が3,000万円の時

- 目標金額が1,000万円の時

- 目標金額が500万円の時

【目標金額が5,000万円】利回り3%、月5万で42年

新NISAで5,000万円を貯める場合、つみたて投資枠の満額(月10万円)を積み立てても利回り5%で約28年、利回り3%、月5万の積み立てでは約42年もの年月がかかります。リタイアまでに5,000万円の到達を目指す場合、ある程度の利回りがなければ難しそうです。

| 毎月5万円 | 毎月10万円 | |

|---|---|---|

| 利回り3% | 583ヵ月(48年7ヵ月) | 502ヵ月(41年10ヵ月) |

| 利回り5% | 411ヵ月(34年3ヵ月) | 337ヵ月(28年1ヵ月) |

| 利回り7% | 337ヵ月(28年1ヵ月) | 265ヵ月(22年1ヵ月) |

【目標金額が3,000万円】利回り3%、月5万で31年

3,000万円の到達を目指す場合、利回り3%だと毎月5万円を積み立てると約31年、月10万円だとおよそ25年の時間がかかります。30歳から毎月5万円を積み立てれば、25年後は55歳なので、定年前に3,000万円の資産をつくることができます。

| 毎月5万円 | 毎月10万円 | |

|---|---|---|

| 利回り3% | 375ヵ月(31年3ヵ月) | 295ヵ月(24年7ヵ月) |

| 利回り5% | 305ヵ月(25年5ヵ月) | 211ヵ月(17年7ヵ月) |

| 利回り7% | 263ヵ月(21年11ヵ月) | 176ヵ月(14年8ヵ月) |

【目標金額が1,000万円】利回り3%、月5万で13年7ヵ月

1,000万円には利回り3%で月5万円を積み立てると13年7ヵ月、月10万円の積み立てで7年半で到達します。5,000万円や3,000万円と比べると、利回りごとの差は大きくありません。

若山卓也(ファイナンシャル・プランナー)

| 毎月5万円 | 毎月10万円 | |

|---|---|---|

| 利回り3% | 163ヵ月(13年7ヵ月) | 90ヵ月(7年6ヵ月) |

| 利回り5% | 147ヵ月(12年3ヵ月) | 85ヵ月(7年1ヵ月) |

| 利回り7% | 135ヵ月(11年3ヵ月) | 80ヵ月(6年8ヵ月) |

【目標金額が500万円】利回り3%、月5万で7年半

利回り3%の場合、500万円への到達は月5万円の積み立てで7年半、月10万円の積み立てで4年かかります。もっとも、利回りゼロでも500万円には月に10万円を積み立てれば4年2ヵ月で到達します。大きくリスクを取る必要はないといえるでしょう。

| 毎月5万円 | 毎月10万円 | |

|---|---|---|

| 利回り3% | 90ヵ月(7年6ヵ月) | 48ヵ月(4年0ヵ月) |

| 利回り5% | 84ヵ月(7年0ヵ月) | 46ヵ月(3年10ヵ月) |

| 利回り7% | 80ヵ月(6年8ヵ月) | 45ヵ月(3年9ヵ月) |

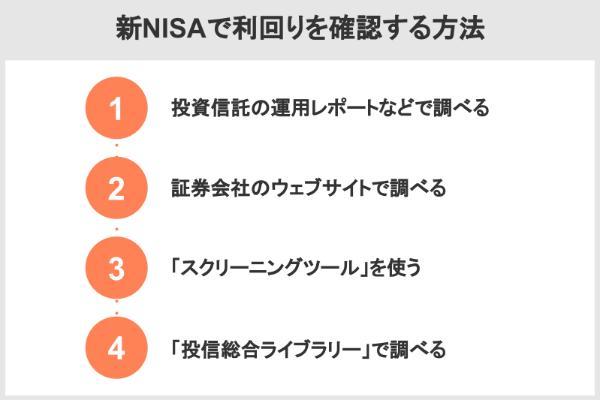

新NISA(つみたて投資枠)の平均利回りを確認する方法

新NISA(つみたて投資枠)の対象銘柄の平均利回りは簡単に確認することができます。

- 調べたい銘柄が決まっている場合

- 調べたい銘柄が決まっていない場合

調べたい銘柄が決まっているなら、証券会社が公表する銘柄ごとの月次レポートを、決まっていない場合は、楽天証券の「投信スーパーサーチ」などのスクリーニングツールで一覧で確認しましょう。

調べたい銘柄が決まっている場合

確認したい銘柄が決まっている場合、以下の2つの方法で調べられます。

- 投資信託の運用レポートなどで調べる

- 証券会社のウェブサイトで調べる

投資信託は運用内容をレポートなどで定期的に発信しており、平均利回りについても確認できます。銘柄が決まっているなら、運用会社のウェブサイトなどから確認してみましょう。

月次レポートは、委託会社(運用会社)が運用状況を公表するために、任意で毎月発行している運用レポートで、「月報」「マンスリーレポート」とも言います。

毎月発行されているので、投資環境がどのように変化しているかや、ファンドの運用状況がどうなっているかを、委託会社(運用会社)のホームページ等でタイムリーに確認できます。

出典:三菱UFJ銀行『目論見書・報告書の見方・読み方 -月次レポートの見方・読み方』

平均利回りは証券会社のウェブサイトなどからでも確認できます。検索窓から銘柄の名前を入力するなどして確認してください。

調べたい銘柄が決まっていない場合

調べたい銘柄が決まっていない場合、つみたてNISA対象銘柄に絞り込んでから網羅的に検索しましょう。以下2つの方法がおすすめです。

- 証券会社の「スクリーニングツール」を使う

- 投資信託協会の「投信総合ライブラリー」で調べる

証券会社の多くは、投資信託を条件で絞り込んで検索する「スクリーニングツール」を提供しています。

例えば楽天証券の「投信スーパーサーチ」の場合、以下のように操作するとつみたて投資枠対象銘柄に絞り込んだうえで平均利回りを一覧表示できます。網羅的にチェックできるため、銘柄が決まっていない場合に便利です。

- ページ左部「取引種別」欄の「NISAつみたて投資枠」をチェック

- 画面中央「リターン」タブをクリック

ただし証券会社のスクリーニングツールだと、その証券会社が取り扱わない銘柄を表示できないケースもあります。

取り扱う証券会社に関わらずつみたて投資枠対象商品を広く検索したい場合、投資信託協会の「投信総合ライブラリー」を利用しましょう。

新NISAで利回りが高い銘柄を選ぶポイント

新NISAで高い利回りを目指す場合、バランス型より株式型の投資信託をおすすめします。バランス型よりもリスクが大きい分、リターンにも期待できます。

成長投資枠を活用するのも一つの手です。成長投資枠はつみたて投資枠より対象商品が多く用意されています。中にはハイリスク・ハイリターンの商品もあります。リスクの大きな銘柄を選べば、大きな利回りを得られる可能性があります。

また手数料が安い銘柄を選ぶこと、できるだけ長期投資を心がけることも、高い利回りを目指す場合は有効です。

※金融庁の「タイプ別資産運用スタイル 」も参考にしてみてください。

株式型の投資信託に投資する

高い利回りを目指すなら株式型の投資信託がおすすめです。

株式型の投資信託とは、株式を集めて運用される銘柄を指します。対してバランス型は、株式や債券など、さまざまな資産に投資する銘柄のことです。

バランス型は分散投資の効果が高く、比較的小さなリスクで運用できる利点があります。ただしリスクが低下する分、期待できるリターンも下がることになります。特に債券への投資割合が大きなバランス型はローリスク・ローリターンの傾向にあります。

一般にリスクは債券よりも株式の方が大きくなります。したがって、主に株式に投資する株式型の投資信託も、債券で運用される銘柄よりリスクは高い傾向です。

株式型でも、特に海外の株式で運用される銘柄はリスクが大きく、その対価として高いリターンにも期待できます。

- eMAXIS Slim米国株式(S&P500)

- eMAXIS Slim全世界株式(オール・カントリー)

- iFreeNEXT FANG+インデックス

成長投資枠を活用する

高い利回りを目指すなら成長投資枠の活用も検討したいところです。

NISAにはつみたて投資枠と成長投資枠があります。つみたて投資枠の対象銘柄は長期の積み立て・分散投資に適した一定の投資信託です。成長投資枠は一部を除き幅広い投資信託に投資できるほか、個別の株式にも投資できます。

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 個別の株式 | ― | 〇(※1) |

| 長期の積み立て・分散投資に 適した一定の投資信託 |

〇 | 〇 |

| 上記以外の投資信託 | ― | 〇(※2) |

成長投資枠とつみたて投資枠は併用が可能です。成長投資枠を活用すれば、つみたて投資枠にないハイリスク・ハイリターンの商品にも投資ができます。そのような商品を選べば、より高い利回りにも期待できるでしょう。

新しいNISAのポイント

・つみたて投資枠と、成長投資枠の併用が可能

一部抜粋:新しいNISA : 金融庁

手数料が安い商品に投資する

高い利回りを目指すなら、できるだけ手数料が安い銘柄を選ぶことも大切です。期待できるリターンが同程度なら、手数料が安い銘柄の方が利回りは大きくなりやすいためです。

つみたて投資枠では投資信託に投資ができます。投資信託は投資家(毎月積み立てを行う人)から預かった資産から運用コストを支払っています。つまり投資家が手にできる利益は、運用コストを差し引いた残額ということになります。したがって運用コストは低いほど投資家に有利です。

代表的な運用コストが信託報酬です。運用の対価として投資信託を構成する3社(運用会社、信託銀行、販売会社)に支払っています。

信託報酬はインデックス型が低い傾向にあります。一方、市場平均よりも大きなリターンを目指すアクティブ型の投資信託は信託報酬が高い傾向にあります。

運用コストを抑えるためにも、基本的にはインデックス型を選ぶようおすすめします。

※参照:本音が飛び出す! つみたてNISA座談会(第6回)

投資を長期的に行う

資産を効率的に増やしたいなら長期の運用を心がけましょう。利回りが同じなら、利益は運用期間に比例して大きくなるためです。また複利の効果から、運用期間が長くなるほど1年あたりの利益は増加します。

投資には、中長期的に行っていくことで、投資資金を運用して得られた利益が更に運用されて増えていく「複利」の効果があります。「投資期間」と「複利」の効果には関係があり、投資期間が長いほど、複利効果も大きくなる傾向があります。また投資期間が長いことで、投資による価格変動リスクが小さくなり、安定した収益が期待できます。

引用:新しいNISA : 金融庁

例えば100万円を利回り5%で運用するとき、運用期間が1年なら利益は5万円です。しかし10年連続して運用すれば利益は約63万円となり、1年あたり利益は6万3,000円に増加します。

長期の運用はリターンを安定化させる効果にも期待できます。

投資期間を長くすることで、運用成績の悪い時期と良い時期がならされ、一年あたりの平均的な収益率は安定する傾向があります。

引用:日本証券業協会 長期保有をすることで、かえって損失が大きくなることはありませんか?

若山卓也(ファイナンシャル・プランナー)

新NISAで利回りの高い銘柄に投資するときの注意点

つみたてNISAの平均利回りを確認する際には、次の2点に注意しましょう。

値動きをチェックする

平均利回りは、あくまで1年あたりの平均的な利益率を示す数値です。これだけでは、どのような値動きをしていたのか判断できないため注意してください。

例えば3年間の利益率が33.1%であれば、その期間にどのような値動きをしていても3年平均利回りは10%です。毎年10%ずつ順調に上昇したのか、あるいは2年間横ばいで3年目に33.1%上昇したのか、これだけでは読み取ることができません。

※参照:投資の基本 : 金融庁

若山卓也(ファイナンシャル・プランナー)

各年の利回りを細かくチェックしたい場合、投資信託情報サイトの「モーニングスター」が便利です。個別銘柄ページで「期間収益」を表示させると、過去一定期間ごとに確認できます。

- 1.モーニングスターで調べたい銘柄を検索し、個別銘柄ページへ遷移

- 2.年次リターンが表示されるまで画面をスクロール

高利回り=ハイリスクだということを認識する

どうしても高い利回りを獲得した銘柄を選びたいと思いがちです。しかし、一般にリターンとリスクは比例関係にあるため、高利回り銘柄はリスクも高いということを覚えておかなければいけません。

楽天証券のつみたて投資枠対象銘柄のうち、5年平均利回りが最も大きかった「iFreeNEXT FANG+インデックス」と、最も小さかった「たわらノーロードバランス(堅実型)」で、具体的に値動きを比較してみましょう。

| 銘柄 | 5年平均利回り |

|---|---|

| iFreeNEXT FANG+インデックス | 37.96% |

| たわらノーロードバランス(堅実型) | 1.25% |

出典:楽天証券 投信スーパーサーチ

両者の3年間の値動きを楽天証券で比較したところ、「iFreeNEXT FANG+インデックス」は上下に大きく動いています。一方、「たわらノーロードバランス(堅実型)」はほぼ横ばいであることがわかります(2024年1月末現在)。

若山卓也(ファイナンシャル・プランナー)

Q&A

【つみたてNISA対象銘柄の5年平均利回り】

・全体:4.0%(149本)

・インデックス型:5.8%(107本)

・アクティブ型:2.7%(42本)

・(参考)投資信託全体:3.1%(3,977本)

※2022年末現在

※対象:運用期間5年以上の投資信託(ETF、マネープール相当は除く)

【毎月3万円を20年間積み立てた場合の資産額】

・1%:792万6,840円

・3%:967万3,200円

・5%:1,190万3,760円

ただし、上は利回りを固定してシミュレーションした概算値です。投資信託は常に変動しているため、必ずしもこのような資産額になるとは限りません。また平均利回りも、過去一定期間の利益額を1年あたりに直した数値であり、将来も同じ運用がされるというわけではありません。

少し複雑ですが、複利運用では次のように計算されます。

【平均利回りの計算方法(複利運用の場合)】

{(運用損益÷投資元本+1)^(1/運用年数)-1}×100

(例)100万円投資し、3年間で33.1万円の利益を得た場合の平均利回り

{(33.1万円÷100万円+1)^(1/3年)-1}×100

={(1.331)^(1/3年)-1}×100

=(1.1-1)×100

=0.1×100

=10%

(参考)利回り10%の商品で100万円を複利運用した場合

0年目:100万円

1年目:110万円(累計利益:10万円)

2年目:121万円(累計利益:21万円)

3年目:133.1万円(累計利益:33.1万円)

つみたて投資枠でどれくらいの利益を得られるかは「利回り」と「積立額」によって異なるため、一概にはいえません。以下に20年間積み立てると仮定し、利益額をまとめました。

| 利回り | 積立額 | ||

|---|---|---|---|

| 月1万円 | 月2万円 | 月3万円 | |

| 1% | 24万2,280円 | 48万4,560円 | 72万6,840円 |

| 3% | 82万4,400円 | 164万8,800円 | 247万3,200円 |

| 5% | 156万7,920円 | 313万5,840円 | 470万3,760円 |

| 7% | 251万9,400円 | 503万8,800円 | 755万8,200円 |

参考になるよう、同じように主な利回りと積立額別に20年間積立投資した場合の資産額をまとめました。例えば「資産目標」が1,000万円、「積立額」が月3万円の場合、資産目標の到達に必要な利回りは3~5%だとわかります。

| 利回り | 積立額 | ||

|---|---|---|---|

| 月1万円 | 月2万円 | 月3万円 | |

| 1% | 264万2,280円 | 528万4,560円 | 792万6,840円 |

| 3% | 322万4,400円 | 644万8,800円 | 967万3,200円 |

| 5% | 396万7,920円 | 793万5,840円 | 1,190万3,760円 |

| 7% | 491万9,400円 | 983万8,800円 | 1,475万8,200円 |

例えば金融庁の「資産運用シミュレーション」ならば、「毎月の積立金額」「想定利回り」「積立期間」を入力すると、将来の資産額と運用益の推移を簡単に計算できます。

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

【こちらの記事も読まれています】