つみたてNISAは基本的に確定申告も年末調整も不要です。これは会社員もそうでない人も同様です。

- つみたてNISAでは基本的に確定申告も年末調整も不要

- ただしETFの分配金の受け取りを「登録配当金受領口座方式」と「配当金領収証方式」にしている場合は確定申告が必要

- 非課税期間が終了した後、「一般口座」「特定口座(源泉徴収なし)」に払い出しされ、かつ利益が出た場合は確定申告が必要

- つみたてNISAの年間非課税上限額は40万円に設定されているが、会社員独自の上限額はない

- 自由に資金を引き出したい人はつみたてNISA、節税に特化したい人はiDeCoがおすすめ

(公式サイト)

目次

- 会社員の積立NISAは確定申告や年末調整は必要?

- 積立NISAにおすすめの証券会社

- 積立NISAで確定申告が必要になる「例外」

- 会社員の積立NISAに上限額はある?

- 会社員が積立NISAをするとどのくらいお得?

- 会社員が積立NISAをしたら所得控除はどのくらい受けられる?

- 会社員は積立NISAとiDeCoどちらがいい?

- 積立NISAにおすすめの証券会社

- 楽天証券

- 楽天証券の積立NISAに関するいい口コミ

- 楽天証券の積立NISAに関するよくない口コミ

- SBI証券

- SBI証券の積立NISAに関するいい口コミ

- SBI証券の積立NISAに関するよくない口コミ

- マネックス証券

- マネックス証券の積立NISAに関するいい口コミ

- マネックス証券の積立NISAに関するよくない口コミ

- auカブコム証券

- auカブコム証券の積立NISAに関するいい口コミ

- auカブコム証券の積立NISAに関するよくない口コミ

- 松井証券

- 松井証券の積立NISAに関するいい口コミ

- 松井証券の積立NISAに関するよくない口コミ

- 会社員の積立NISAに関するQ&A

会社員の積立NISAは確定申告や年末調整は必要?

確定申告は不要

つみたてNISAは、基本的には確定申告は不要です。これは会社員もそうでない人でも同じです。

通常の株式や投資信託に投資した場合には、売却益や配当金、分配金に対して20.315%課税されます。しかしつみたてNISAは非課税制度なので、利益が出ても税金がかかりません。

そのため、確定申告で税務署に申告する必要がないのです。

(公式サイト)

【会社員はそもそも基本的には確定申告自体しなくてよい】

会社員は、勤務している会社が所得税を源泉徴収税として納税します。そのため、基本的には自分で税務署に申告(確定申告)する必要はありません。

ただし確定申告しなければならないケースや、還付金を得られるケースもあります。

会社員でも確定申告しなければならないケース

・給与が2,000万円を超える人

・給所得や退職所得以外の所得があり、その所得が20万円を超える人

・2ヵ所以上で給与所得があり、年末調整されない給与と給与所得や退職所得以外の所得との合計額が20万円を超える人

確定申告することで還付金を得られるケース

・住宅ローンを使ってマイホームを取得した場合

・一定の医療費を負担した場合

・災害や盗難にあった場合

・年の途中で退職し再就職していない場合

・給与所得者の特定支出控除の特例の適用を受ける場合

副業で事業収入を得ている人や不動産所得がある人などは、確定申告が必要なケースがあります。

年末調整も不要

会社員がつみたてNISAを行った場合は、年末調整も対象外です。

会社員の所得税は、勤務している会社が代わって納付しています。この額は「概算額」のため、厳密には正しい金額ではありません。

そこで、10月頃から翌年1月頃までに年末調整を行います。その結果徴収し過ぎていたお金は給与所得者へ還付し、不足した場合は追加徴収することになります。

年末調整はあくまで所得税に対して行うものなので、つみたてNISAはそもそも対象ではないのです。

(公式サイト)

積立NISAを会社に報告する必要はある?

会社へ報告する必要はありません。

会社員は、副業など年末調整に必要な項目があれば会社への報告が必要です。しかしつみたてNISAは非課税制度であり、副業には該当しません。つまり年末調整には関係ない項目なのです。

(公式サイト)

積立NISAにおすすめの証券会社

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

2022年6月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | ||

| 証券会社 |  |

|

|

|

|

|

|

|

|

|

|

| 手数料 | 10万円 | 99円 | 99円 | 99円 | 0円 | 99円 | 88円 | 137円 | 152円 | 1,100円 | 1,045円 |

| 50万円 | 275円 | 275円 | 275円 | 0円 | 275円 | 198円 | 440円 | 524円 | 1,897円 | 1,733円 | |

| 100万円 | 535円 | 535円 | 535円 | 1,100円 | 535円 | 374円 | 880円 | 1,048円 | 3,795円 | 3,465円 | |

| 最短口座開設日数 | 翌営業日 | 当日 | 翌営業日 | 当日 | 翌営業日 | 3営業日 | 当日 | 5営業日 | 当日 | 3営業日 | |

| 一般NISA | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | |

| つみたてNISA | 181本 | 183本 | 152本 | 173本 | 171本 | 1本 | 158本 | 7本 | 22本 | 3本 | |

| iDeCo | ◯ | ◯ | ◯ | ◯ | ◯ | × | ◯ | ◯ | ◯ | ◯ | |

| 投資信託 | 2,652本 | 2,666本 | 1,252本 | 1,612本 | 1,563本 | 10本 | 1,087本 | 990本 | 516本 | 319本 | |

| IPO実績 | 74社 | 122社 | 66社 | 56社 | 42社 | 20社 | 81社 | 取扱あり | 50社 | 30社(主幹事) | |

| 外国株 | 6ヵ国 | 9ヵ国 | 2ヵ国 | 1ヵ国 | 1ヵ国 | × | 2ヵ国 | 4ヵ国 | 19ヵ国 | 17ヵ国 | |

| 米国株 | 4,577銘柄 | 6,000超銘柄 | 5,000超銘柄 | 497銘柄 | 1,058銘柄 | × | 121銘柄 | 734銘柄 | ○(銘柄数記載なし) | 133銘柄 | |

| スマホアプリ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

||

2022年6月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 証券会社 |  |

|

|

|

|

|

|

|

|

|

| 手数料 | 無料 | 無料 | 無料 | 無料 | 無料 | 2,860円〜 | 137円~ | 50円~ | 1,100円~ | 1,045円~ |

| 国内株式 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 海外株式 | 6ヵ国 | 9ヵ国 | 2ヵ国 | × | × | 4ヵ国 | 2ヵ国 | × | 19ヵ国 | 17ヵ国 |

| 投資信託 | 2,652本 | 2,666本 | 1,252本 | 1,612本 | 1,563本 | 990本 | 1,087本 | 10本 | 516本 | 319本 |

| NISAでのIPO対応 | × | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

積立NISAで確定申告が必要になる「例外」

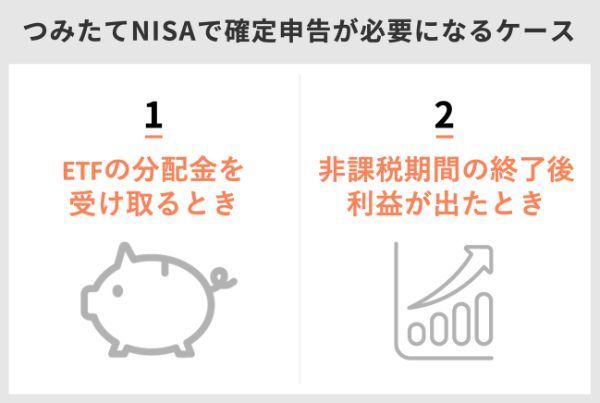

つみたてNISAでは、基本的に確定申告は必要ないと説明してきました。しかし2つの例外があり、確定申告が必要になるケースがあります。

- ETFの分配金を受け取るとき

- 非課税期間の終了後、利益が出たとき

なお、年末調整には例外のケースはなく、つみたてNISAは対象外です。

例外1. ETFの分配金を「株式数比例配分方式」ではない方式で受け取るとき

上場投資信託であるETFの分配金を「株式数比例配分方式」にしていない場合、確定申告が必要になるケースがあります。

ETFとは、証券取引所に上場し、株価指数などに代表される指標への連動を目指す投資信託で、「Exchange Traded Funds」の頭文字をとりETFと呼ばれています。

出典:一般社団法人投資信託協会

分配金を受け取る方式には次の3つがあります。このうち「登録配当金受領口座方式」と「配当金領収証方式」は、課税対象です。そのため確定申告が必要です。

山村望愛(ファイナンシャル・プランナー)

(公式サイト)

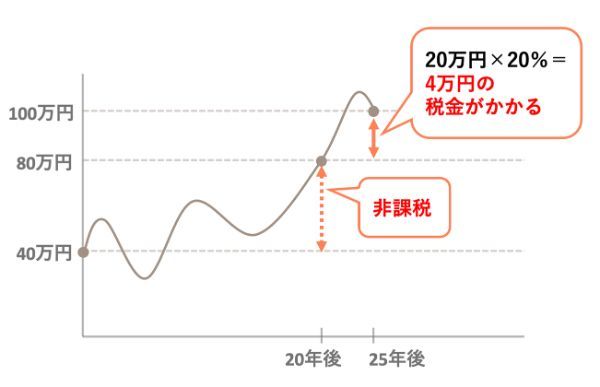

例外2. 非課税期間の終了後、利益が出たとき

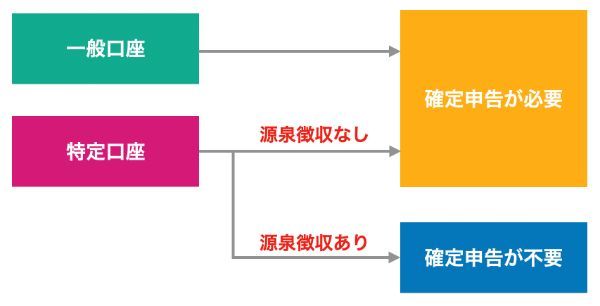

つみたてNISAの非課税期間は最長で20年間です。非課税期間終了後は、一般口座や特定口座に払い出されます。

「一般口座」「特定口座(源泉徴収なし)」に払い出した場合、その後利益が出ると確定申告の必要があります。「特定口座(源泉徴収あり)」であれば確定申告は不要です。

つみたてNISAでは、課税口座に移行したときの金額が「スタートの金額」です。その金額が本来の取得価格よりも低いと、将来値上がりした際に確定申告する必要があるのです。

(公式サイト)

課税口座へ移行した後の税金のかかり方

移行タイミングの金額によっては、本来の取得価格のときよりも多額の税金を納めなければならない可能性があります。

例えば、元々の投資額40万円が20年後に80万円まで値上がりしたとします。この場合、20年間はつみたてNISA口座での運用なので80万円−40万円=40万円分は非課税です。このタイミングで課税口座に移されると、80万円がスタートの金額になります。

その後課税口座で100万円まで値上がりすると、100万円−80万円=20万円に税金がかかります。

※復興特別所得税は考慮していません。

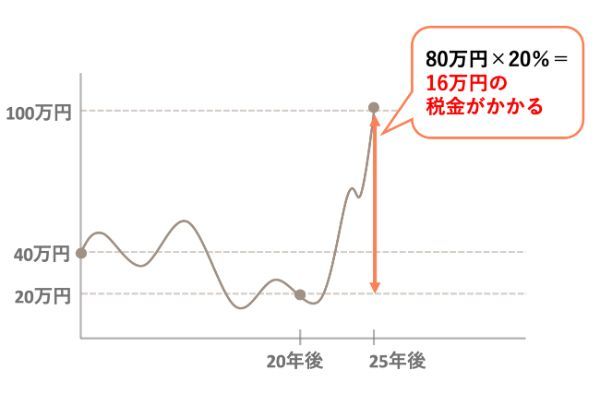

当初の価格より下がった状態で課税口座に移行したらどうなるでしょう。

つみたてNISAの非課税期間が終了するタイミングで40万円から20万円に減っていたとします。その20万円が課税口座に移行され、スタートの金額となります。5年後に大きく値上がり100万円にまでなったとすると、100万円−20万円=80万円に課税されます。

※復興特別所得税は考慮していません。

会社員の積立NISAに上限額はある?

つみたてNISAの非課税投資枠の上限は年40万円で、非課税期間は最長20年です。この上限額は、会社員であっても個人事業主であっても同額で、職業などの属性による違いはありません。

なお、各金融機関で積み立てルールは異なります。積立額が1,000円単位や1円単位などさまざまで、その結果年間の積立上限額が違う場合があります。

- 1円単位:毎月最大3万3,333円

- 1,000円単位;毎月最大3万3,000円

(公式サイト)

会社員が積立NISAをするとどのくらいお得?

つみたてNISAは日本に住んでいる20歳以上の人なら誰でも利用できるため「会社員だから得になる」ということは特にありません。しかしそもそもお得な制度のため、ぜひ利用を検討したいものです。では具体的にどのくらいお得なのか、「つみたてNISAの場合」と「課税口座の場合」とで、どのくらい差が出るのかシミュレーションします。

※金融庁の「資産運用シミュレーション」を利用

(公式サイト)

月1万円を1%で運用した場合

毎月1万円を年率1%で20年間複利運用した場合のシミュレーションを比較すると、5万円ほどつみたてNISAの方がお得になりました。

元本:240万円

最終積立金額:265万5,612円

運用収益:25万5,612円

つみたてNISAなら運用収益をそのまま受け取れるため、手取り金額は265万5,612円です。

課税口座だと「25万5,612円×20%=5万1,122円」(復興特別所得税を考慮せず)が税金になり、手取り金額は260万4,490円と目減りしてしまいます。

(公式サイト)

月3万円を3%で運用した場合

次に、毎月3万円を年率3%で20年間複利運用した場合を見ていきましょう。つみたてNISAと課税口座とでは、約52万円もの差が生じました。

元本:720万円

最終積立金額:984万9,060円

運用収益:264万9,060円

この場合、つみたてNISAでの手取り金額は984万9,060円です。

課税口座の場合は「264万9,060円×20%=52万9,812円」(復興特別所得税を考慮せず)が税金となり、手取り金額は931万9,248円と大きく減ってしまいます。

しかし投資によって運用成果が大きく変動することが見込めれば、それだけ手取り金額が増えるため非課税口座のメリットは大きくなるでしょう。

山村望愛(ファイナンシャル・プランナー)

(公式サイト)

会社員が積立NISAをしたら所得控除はどのくらい受けられる?

つみたてNISAには、控除はありません。

似たような制度である「iDeCo」は毎月の掛け金が所得控除の対象になるため、混同している人もいるのではないでしょうか。

所得控除とは、所得税を計算する際、所得金額より控除できる金額のことです。控除を実施した後の金額に対して税率を掛ける事が一般的な方法となっています。

出典:東海東京証券

iDeCoは掛け金が控除された上で税金の計算がされます。そのためiDeCoを始めると所得税と住民税を軽減できるのです。

つみたてNISAにはこのような仕組みはありません。

会社員は積立NISAとiDeCoどちらがいい?

年齢や経済状況によってどちらがいいか変わる

それぞれにメリットとデメリットがあるため、自分の年齢や経済状況、投資スタンスによって判断が変わります。

| つみたてNISA | ・何歳から始めても最長20年もの非課税期間がある ・全銘柄の販売手数料が無料(ETF除く) ・いつでも解約できるため使途が自由 |

|---|---|

| iDeCo | ・掛け金の全額が所得控除となるため節税効果が大きい ・最長75歳まで非課税。20歳から始めれば非課税期間は55年 ・途中解約できないため、より確実に老後資金を準備できる |

| つみたてNISA | ・投資できる金額が年40万円と少ない ・金融庁が認可した投資信託にしか投資できない ・他の口座と損益通算できない |

|---|---|

| iDeCo | ・原則60歳まで解約できないため、老後資金以外に使いにくい ・運用時や年金として受取時に手数料がかかる ・他の口座と損益通算できない |

資金に余裕があるならば、つみたてNISAとiDeCoを併用すると節税効果が大きくなるでしょう。

(公式サイト)

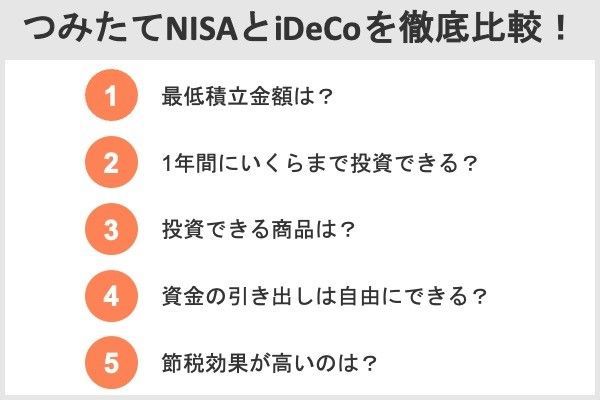

積立NISAとiDeCoの比較

両者の違いを詳しく比較してみましょう。

最低積立金額はいくら?

【つみたてNISA】

取引する金融機関によって異なります。楽天証券やSBI証券など、ネット証券では100円以上1円単位で投資可能です。

一方で、三井住友銀行は1万円以上1,000円単位、ゆうちょ銀行は1,000円以上1,000円単位です。

【iDeCo】

5,000円以上1,000円単位です。1年に1回だけ掛金を変更することができたり、年間の掛金を任意に決めた月にまとめて支払ったりすることもできます。

個人型確定拠出年金(iDeCo)の掛金は、月々5,000円以上1,000円単位で、ご自身の加入資格に沿った限度額の範囲内で設定できます。

出典:iDeCo公式サイト

1年間にいくらまで投資できる?

【つみたてNISA】

上限額は年間40万円です。

1円単位で投資できる金融機関であれば毎月3万3,333円、1,000円単位で投資できる金融機関は毎月3万3,000円投資可能です。

【iDeCo】

加入資格によって年間の掛金上限額が異なります。会社員の場合は、勤めている勤務先の企業年金などの有無により金額が違います。

| 加入者 | 投資できる金額(年額) | |

|---|---|---|

| 自営業者、フリーランス | 81万6,000円 | |

| 会社員 | 会社に企業年金がない | 27万6,000円 |

| 企業型DC(※1)のみに加入 | 24万円 | |

| DB(※2)のみに加入 | 14万4,000円 | |

| 企業型DCとDBに加入 | 14万4,000円 | |

| 公務員 | 14万4,000円 | |

| 専業主婦(夫) | 27万6,000円 | |

※2.DBは確定給付企業年金や私立学校教職員共済など。受取額が確定している

出典:iDeCo公式サイト iDeCo(イデコ)の仕組み

iDeCoに興味がある人は、まずは自分の加入資格について調べましょう。

投資できる商品は?

【つみたてNISA】

投資できる商品は投資信託です。長期の積立や分散投資に適しているという認可を受けたもののみ購入できます。

例えば、販売手数料がかからない、信託報酬が一定水準以下であること、分配頻度が毎月ではないことなどの要件をすべて満たさなければいけません。

つみたてNISAの対象商品は、手数料が低水準、頻繁に分配金が支払われないなど、長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されており、投資初心者をはじめ幅広い年代の方にとって利用しやすい仕組みとなっています

出典:金融庁 つみたてNISAの概要

【iDeCo】

投資信託だけでなく元本確保商品もあります。元本確保商品とは、定期預金や保険商品などです。

投資信託については、投資対象や地域で分けられた国内債券型、外国債券型、国内株式型、外国株式型、さまざまな資産を組み込んだバランス型、不動産に投資するREIT(不動産投資信託)、ターゲット・イヤー・ファンドなどもあります。

資金の引き出しは自由にできる?

【つみたてNISA】

投資可能なのは2042年までで、非課税期間は20年と決まっていますが、途中で資金を引き出すことが可能です。自分のタイミングで投資信託の売却注文を出せばいいだけで、売却できないなどの制約はありません。

【iDeCo】

iDeCoは老後の資金形成をするための年金制度なので、60歳になるまで資金を引き出せません。

なお、受給資格を得るために必要な期間である「通算加入者等期間」が10年未満の場合は、受給開始年齢が60歳以上になることもあります。

iDeCoの通算加入者等期間

・10年以上……60歳

・8年以上10年未満……61歳

・6年以上8年未満……62歳

・4年以上6年未満……63歳

・2年以上4年未満……64歳

・1月以上2年未満……65歳

出典:iDeCo(イデコ・個人型確定拠出年金) の情報をもとに作成

(公式サイト)

節税効果は?

【つみたてNISA】

つみたてNISAで非課税になるのは売却益や分配金のみで、毎月積立に使った費用に対する控除はありません。

【iDeCo】

毎月の掛金が所得控除の対象となり、運用益も非課税になります。

具体的に、所得税の課税対象となる「課税所得が400万円」の会社員の例でiDeCoはどのくらいの節税効果があるのかを確認してみましょう。

3,000円の掛金を積み立てたとすると、「2万3,000円×12ヵ月=27万6,000円」になります。iDeCoは掛金が非課税となるため、課税所得の400万円から差し引くことができるので、課税所得は「400万円-27万6,000円=372万4,000円」です。

結果、「372万4,000円×20%-42万7,500円=31万7,300円」が税負担額となり、5万5,200円節税できたことになります。

積立NISAにおすすめの証券会社

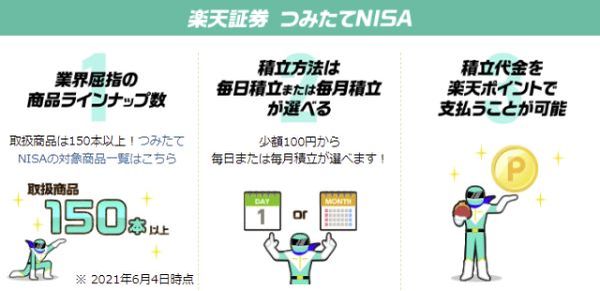

楽天証券

- 取扱銘柄数がSBI証券と並びトップクラス

- 楽天ポイントが貯まる

楽天証券のつみたてNISA取扱銘柄数は181本と非常に充実しています(2022年6月16日時点)。より多くの選択肢から選びたい人に向いています。楽天ポイントを貯めている人にもおすすめです。

| 取扱銘柄数 | 181本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | 楽天ポイント |

| クレジットカード決済ポイント還元率 | 1.0%(※1) |

| 積立コース | 毎日、毎月 |

※1.2022年9月以降は0.2%または1.0%

楽天証券の積立NISAに関するいい口コミ

- 楽天カードを使って満足度アップ

-

楽天カードを使うとポイントが発生するので、とても助かっています。取扱銘柄が多いのもメリットです。選べない銘柄も中にはありますが、それでも現状で満足できています。

30代・男性

- おおむね満足

-

楽天カードで積み立ての設定をすると、楽天ポイントが貯まります。楽天経済圏で生活している人には、とても良いと思います。1週間に1回程度、積み立てている投資信託の基準価額メールが届くので、自分が積み立てている投資信託がどの程度利益を出しているかを確認できます。それが楽しみです。

20代・男性

- 取り扱い銘柄が豊富です

-

銘柄のラインアップが豊富で、かなり選びやすいと思います。楽天証券と楽天銀行をマネーブリッジ設定すると優遇金利を受けられ、とてもお得です。自動入金機能を利用できるので、一度設定すると楽に買い付けできます。

40代・女性

楽天証券の積立NISAに関するよくない口コミ

- アプリがつみたてNISAには向いていない

-

楽天証券のiSPEEDというアプリがあるのですが、つみたてNISAの確認には向いてないと思います。個別株など専用に作られているようで、確認できるのは、投資金額とか変動利率、買付可能額ぐらいです。詳細を確認したい場合は、パソコンサイトに飛んで確認するので手間です。

40代・女性

- つみたてNISA専用アプリがないので不便

-

何かを確認したいときに、都度ブラウザを開いて利用しないといけない点が不満です。楽天は、楽天市場のアプリや楽天銀行のアプリなど、数多くのアプリを提供していますが、つみたてNISAには専用アプリがありません。そのせいで確認する手間がかかり不便を感じます。

20代・女性

- 楽天ポイントの改悪が残念

-

楽天ポイントの改悪が続くので、すべてもとに戻してほしいです。楽天市場、楽天証券、楽天銀行、楽天カードと、すべてをまとめて連携することでお得になっているから楽天を選んでいるので、改悪はやめてほしいと切に思います。

30代・男性

出典:fuelle編集部がクラウドワークスで調査

SBI証券

- 受け取りポイントを3つから選べる+Vポイントも受け取れる

- 「毎週積立」を選べるのは5社でSBI証券だけ

SBI証券は受け取れるポイントを「Tポイント」「dポイント」「Pontaポイント」の3つから選べ、さらに三井住友カードから手続きを行うと「Vポイント」も受け取れます。好きなポイントを指定して受け取れるのは、5社のなかでSBI証券だけです。

さらに「毎週積立」もSBI証券でしか選べません。積立タイミングを柔軟に設定したいならSBI証券につみたてNISAを申し込みましょう。

| 取扱銘柄数 | 183本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | Tポイント、dポイント、Pontaポイント、Vポイント |

| クレジットカード決済ポイント還元率 | 0.5%(※1) |

| 積立コース | 毎日、毎週、毎月 |

※1.一部のカードは1.0%または2.0%

「三井住友カード つみたて投資」は、投資信託積立額の最大2.0%分のポイントが貯まるお得さと、最短5分でのクレジットカード発行や一度設定すれば入金の手間や万が一の購入漏れがなく継続して投資が行える利便性などが高く評価され、幅広い世代のお客さまに利用いただいています。

(引用元:PR TIMES|株式会社SBI証券|「三井住友カード つみたて投資」の積立設定金額100億円突破のお知らせ)

SBI証券の積立NISAに関するいい口コミ

- 投資初心者におすすめ

-

100円という少額からでも積み立てられるので、投資初心者でも安心できます。SBI証券でつみたてNISAを始めてみて、銀行の普通預金で貯蓄するよりもはるかにお得だと感じています。

40代・男性

- すべてがハイレベルで満足!

-

SBI証券は、取扱銘柄がとても多いので、つみたてNISAはもちろんのこと、その他の取引でも国内で一番といっていい優良証券会社だと思います。アプリの使いやすさもいいです。クレカでの積み立てもでき、PontaポイントやTポイントと連携しているなど、付随するサービスがどれも秀逸で素晴らしいです。

30代・男性

- 使いやすく知名度の高い証券会社です

-

知名度が高い証券会社なので安心感があり、少額でも積み立てできることが最大のメリットだと思います。積み立ての設定を一度してしまえば、後はお金を入金するだけ。1ヵ月に1回、運用を確認するくらいで、ほとんどほったらかしにできているので安心して使っています。

40代・男性

SBI証券の積立NISAに関するよくない口コミ

- アプリが使いにくい

-

積み立てアプリがWealthNaviに比べて使いにくいです。つみたてNISA専用のアプリが別なら、長期積立用として銀行代わりに使えるのでいいのではと思います。

- 問合せ対応がいまいち

-

SBI証券のホームページがわかりにくい点がデメリットです。どこでつみたてNISAの銘柄を購入すればいいのかが非常にわかりづらく、苦労しました。購入資金の自動振り替えを利用していますが、手続きが面倒でした。進め方が理解できずSBI証券に質問しましたが、いろいろな部門や他の会社に電話するように言われ、たらいまわしにされました。

40代・男性

- ポイントを貯められるカードが少ない

-

三井住友カードナンバーレスのポイント還元率がもっと高いとうれしいです。また、つみたてNISAでポイントを貯められるのは三井住友カードのみなので、ポイントが貯まるカードの種類が増えてほしいです。

30代・女性

出典:fuelle編集部がクラウドワークスで調査

マネックス証券

- 通常カードでもクレジットカード還元率が1.1%

- 貯まったポイントは「amazonギフト券」などに交換可能

マネックス証券は、クレジットカードの「マネックスカード」でつみたてNISAを決済でき、最大1.1%のマネックスポイントを受け取れます。年会費は初年度無料で年1回以上利用すれば次年度も年会費がかかりません(利用がない場合の年会費は550円)。

貯まったマネックスポイントは、以下のポイントサービスと交換できます。

【マネックスポイントと交換できるポイントサービス一覧】

・dポイント(1マネックスポイント=1dポイント)

・Tポイント(50マネックスポイント=50Tポイント)

・Pontaポイント(1マネックスポイント=1Pontaポイント)

・nanacoポイント(50マネックスポイント=50nanacoポイント)

・WAONポイント(100マネックスポイント=100WAONポイント)

・ANAマイル(1,000マネックスポイント=250ANAマイル)

・JALマイル(1,000マネックスポイント=250JALマイル)

| 取扱銘柄数 | 152本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | マネックスポイント |

| クレジットカード決済ポイント還元率 | 1.1% |

| 積立コース | 毎日、毎月 |

マネックス証券の積立NISAに関するいい口コミ

- 気軽に始められる

-

マネックス証券は、気軽に始められる点が素晴らしいと思いました。100円からスタートできることや、投資信託を保有するだけでポイントがもらえる点などが魅力的です。

40代・男性

- サポート体制が充実している

-

資産運用に詳しい友人からのアドバイスを受けて、マネックス証券の口座を作りました。口座開設はネットの画面からできたので、手続きはスムーズに進みました。サポート体制が充実していて、取引の際にも参考にできて良かったです。おかげで取引が順調に進み、日々の生活が楽しくなっています。

30代・女性

- 少額からでも始めやすい

-

マネックス証券なら100円からでもつみたてNISAを始められます。積立金額が小さいことがメリットです。投資信託の購入手数料も全銘柄無料なので手軽に投資をスタートできるのが良い面だと思います。

30代・男性

マネックス証券の積立NISAに関するよくない口コミ

- NISAの切り替えが難しかった

-

一般NISAとつみたてNISAの切り替えがちょっとむずかしいところがデメリットです。WEBで切り替えができませんでした。それ以外は特にデメリットはありません。

30代・男性

- 積立頻度の選択肢が少ない

-

積立頻度の選択肢がSBI証券に比べて少ない点がデメリットです。

40代・男性

出典:fuelle編集部がクラウドワークスで調査

auカブコム証券

- auユーザーはクレジットカード還元率が最大5.0%

- 株式手数料が最大5.0%割り引かれる「NISA割」がお得

auカブコム証券のクレジットカード決済ポイント還元率は1.0%ですが、指定のau回線契約者はさらに4.0%、指定のUQ mobile回線契約者は2.0%上乗せされます。これだけのポイント還元は、5社のなかでも他にありません。auユーザーがお得に始めるならauカブコム証券が有望でしょう。

auカブコム証券には「NISA割」というサービスがあり、同社でつみたてNISA口座を開設すると課税口座における株式手数料が最大5.0%割り引かれます。課税口座を併用したい人にも向いているでしょう。

| 取扱銘柄数 | 171本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | Pontaポイント |

| クレジットカード決済ポイント還元率 | 1.0%(※1) |

| 積立コース | 毎月 |

※1.指定のau回線契約者は最大5.0%、指定のUQ mobile回線契約者は最大3.0%

auカブコム証券の積立NISAに関するいい口コミ

- 優遇金利やクレジットカード払いが魅力的です

-

auじぶん銀行と連携すると、金利が優遇されます。さらにつみたてNISAをau PAYカード(クレジットカード)支払いにするとPontaポイントが付与される点もうれしいです。特にauやUQモバイルの携帯を契約している人には、魅力的な証券会社だと思います。

30代・女性

- auユーザーにおすすめです

-

「株取引もしたい」という人には、手数料が割引される「NISA割」があります。他社にはないサービスなので、大きなメリットだと思います。シミュレーション機能も利用できます。積み立てたい金額、期間を入れれば簡単に計算してくれ、わかりやすく便利でした。

40代・男性

- 100円から気軽に始められる

-

auカブコム証券のつみたてNISAのメリットは、月100円から積み立てられる点です。投資初心者でも無理のない金額で始められるので気軽です。

40代・男性

auカブコム証券の積立NISAに関するよくない口コミ

- つみたてNISA専用のアプリがない

-

専用のアプリがないので、毎回設定などはパソコンやスマホのブラウザを経由する必要があるのが面倒です。

30代・女性

- 銘柄数がやや不満

-

つみたてNISAで選べる銘柄は、トップクラスのネット証券と比べるとやや少ないです。投資中級者や上級者は豊富な銘柄から選べないので、少し不満なのではないでしょうか。また、つみたてNISAではポイントで銘柄購入できない点も不満です。

40代・男性

- ポイント制度に特色がない

-

クレジットカード投資の支払日が翌月10日なのですが、自由に変更できるようにしてほしいです。クレジットカード投資の獲得可能ポイントはマネックス証券に負けていて、保有ポイントの獲得は銘柄によってはSBI証券に負けています。これだとつみたてNISA口座でわざわざauカブコム証券を選ぶ意味がないので、独自の色を出してほしいです。

40代・男性

出典:fuelle編集部がクラウドワークスで調査

松井証券

- スマホで完結できる「投信アプリ」が便利

- ネット証券なのに投資相談ができる

松井証券のスマートフォン向けアプリ「投信アプリ」は、投資信託サービスの全機能を搭載しています。つみたてNISAも対応しているため、設定のためにブラウザから検索してログインする手間がありません。

充実したサポート体制があることも松井証券の強みです。「投信サポート」は、投資信託全般に関して専門スタッフに相談できるため初心者も安心でしょう。個別の株式に投資したい場合も「株の取引相談窓口」を利用すれば相談しながら投資可能です。

| 取扱銘柄数 | 173本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | 松井証券ポイント |

| クレジットカード決済ポイント還元率 | ─ |

| 積立コース | 毎月 |

松井証券の積立NISAに関するいい口コミ

- しっかりしたフォローで安心です!

-

一番のメリットは、フォロー体制がしっかりしていることです。積み立てとはいえ、株式を含む銘柄を持っている私にとって、日々変動のリスクは不安を感じます。相場が大きく動いたときでも密にフォローいただいて感謝しています。

30代・女性

- つみたてNISAの詳しい解説がある

-

松井証券ですばらしいと思えたのは、投資やについて詳しい解説がされている点です。一般NISAとつみたてNISAの違いなども理解できました。

30代・男性

- 電話相談ですぐに対応してもらえた

-

投資の知識は全くなかったのですが、松井証券なら初心者でも手軽だと聞いて始めてみました。登録も案外スムーズにできて、銘柄数も豊富でよかったです。また、わからないことがあったときに電話相談をしたのですが、すぐに対応してもらえました。

20代・女性

松井証券の積立NISAに関するよくない口コミ

- 銘柄情報を探しづらい

-

ホームページで取扱銘柄などの情報が探しづらく、始めるにあたってきっかけを作りづらかった、比較しづらかったという記憶があります。自分が興味あるファンドはあるか、またどんなスタイルのものが多く選ばれているのかなど、参考のためにも、ホームページですぐにわかるようにしてもらえるとありがたいです。

30代・女性

- 松井証券ポイントに不満

-

松井証券ポイントの使い勝手が悪いのが不便です。

30代・男性

- サイトが使いにくい

-

実際に利用してみると、中級から上級者向けだと感じました。サイトの使い勝手が悪いのが残念な点です。資産運用については簡単な質問に答えると、最適なアドバイスを受けることができます。ただ、投資に関する最終判断は自分でする必要があります。ある程度の知識があれば問題ありませんが、全くの初心者の方は難しいかもしれません。

30代

出典:fuelle編集部がクラウドワークスで調査

会社員の積立NISAに関するQ&A

職場つみたてNISAは、1日の大半を過ごす職場を通じて取引できるため、口座開設に金融機関へ行く必要がないというメリットがあります。また会社が契約している金融機関が、投資や手続きの相談に乗ってくれるという特典付きです。

eラーニングが受けられる金融機関もあるため、投資の知識を身につけられるでしょう。さらに、毎月の積立には口座振替や給与天引きを選べます。企業年金との併用ができ、資金の引き出しタイミングも自由です。

パートや契約社員も利用できるので会社の福利厚生の一環として注目されています。

年末調整は給与所得者に対して会社が行う手続きで、年間の所得税の過不足を精算するものです。給与所得者の所得税は、勤務している会社が給与所得者に代わって納付します。

給与から天引きした源泉徴収額はその時点の概算額であって、正確な所得税額ではありません。そこで、10月頃から翌年1月頃までに年末調整という手続きを行い、過払い分は給与所得者に還付して不足した場合は追加徴収されます。

給与所得者でも確定申告が必要なケースや、還付金を受け取れるケースもあるため、自分が該当するのかチェックしておくといいでしょう。

年率3%で運用できれば最終積立金額は1,094万3,291円で、運用収益は294万3,371円です。課税口座での取引であれば、「294万3,371円×20%(復興特別所得税は考慮していません)=58万8,674円」の税負担が必要で、手取り金額は235万4,697円となります。

つまり、つみたてNISAであれば58万8,674円節税できたことになるのです。今回はシミュレーションなので20年間ずっと同じ年率でしたが、実際は運用成果に変動があります。そのため、さらに年率が上がればその分節税効果が大きくなるでしょう。

ただし、相場が下がって損失が出ることもあるため、投資を始める際にはリスクについてしっかり理解しておいてください。

資金に余裕があって60歳まで資金を引き出す予定がなかったり、毎年の節税を重視したりしたいならばiDeCoがいいでしょう。

資金に余裕があれば、両制度を併用すると節税効果が大きくなります。それぞれにメリットとデメリットがあるため、貯蓄額や収入、支出などのバランスを考えて自分に合った制度を選択してください。

給与所得者の場合、年末調整でさまざまな項目を会社に連絡することがあるでしょう。しかし、つみたてNISAは非課税制度を活用した投資であって副業ではありません。年末調整の対象にならないため報告義務はないので、安心して取引してください。

ただし、運用期限である20年間が終われば、課税口座に移さなければなりません。その際に、「一般口座」や「特定口座(源泉徴収なし)」、「特定口座(源泉徴収あり)」のいずれかを選択する必要があります。

厳密には、つみたてNISA口座を開設する際に証券総合口座や総合取引口座を作るため、この段階で口座方式を選択します。そのため、口座開設時に選んだ課税口座に移されるでしょう。

「一般口座」や「特定口座(源泉徴収なし)」では確定申告が必要になり、「特定口座(源泉徴収あり)」であれば確定申告が原則不要です。面倒だと感じる人は、「特定口座(源泉徴収あり)」を選ぶといいでしょう。

毎月3万3,333円を20年間積み立てた場合の利益シミュレーションでは、294万3,371円儲かりました。同じ積立金額で年率7%運用すると以下のようになります。

最終積立金額が1,736万4,048円、運用収益936万4,128円になります。毎月の積立金額が同じでも、運用する年率が異なることで運用収益部分に「936万4,128円-294万3,371円=642万757円」もの差が生まれるのです。

運用のプロであっても高い年率で運用し続けることは難しいですが、コツコツ長期間投資することで価格変動リスクを抑えられるため、運用収益を得やすくなるでしょう。

ただし、分配金を受け取るときと非課税期間が終了した際には課税される可能性があります。分配金については、ETFの分配金を株式数比例配分方式にしていない場合、確定申告しなければいけません。

分配金の受け取り方法には、「株式数比例配分方式」「登録配当金受領口座方式」「配当金領収証方式」があります。株式数比例配分方式であれば、分配金は非課税となるので確定申告は不要です。

登録配当金受領口座方式と配当金領収証方式は課税対象となるため注意してください。ETF以外の投資信託は、受け取り方式がどの方式であっても分配金は非課税です。

所得控除を受けたいならばiDeCoがおすすめです。iDeCoであれば毎月の運用益はもちろん掛金もすべて非課税になります。ただし、基本的には60歳まで資金の引き出しができず、加入資格によって毎月の上限掛金が決まっているというデメリットがあります。

■保有資格

証券外務員一種

2級ファイナンシャル・プランニング技能士

■保有資格

証券外務員一種

2級ファイナンシャル・プランニング技能士

【こちらの記事も読まれています】