つみたてNISAの非課税枠である40万円を使い切ると節税メリットを最大限に享受できますが、投資資金に余裕がない場合は無理に上限まで投資する必要はありません。また投資枠を使い切るために一度に大きな買付を行うと、分散投資の効果が薄れたり、分配金の再投資が課税対象になってしまうなどのリスクがあります。

この記事では40万円を使い切るべき人と使い切らないほうがいい人について、メリットとデメリットをもとに解説していきます。また、使い切った場合と使い切らない場合とで20年後の利益にどのくらい差がでるのかもシミュレーションします。

- 余裕資金がある人や、つみたてNISAの非課税メリットを最大限活用したい人は投資枠40万円を使い切るのがおすすめ

- 損失がこわい人や余裕資金が不十分な人は40万円を使い切ってはいけない

- 40万円を使い切るためにはボーナス設定や増額設定を利用する

- 40万円を使い切ると分配金が課税口座で再投資されることがある

- 40万円を超えないためには分配金を受取に設定しよう

目次

- 積立NISAの投資枠は使い切るべき?

- 積立NISAの40万円を使い切るメリット

- 積立NISAの40万円を使い切るデメリット

- 積立NISAの投資枠は?設定は毎年必要?

- 積立NISAで40万円を使い切る場合と使い切らない場合の20年後をシミュレーション

- ケース(1):1月から始めて1年目から40万円を使い切るシミュレーション

- ケース(2):12月から始めて1年目から40万円を使い切るシミュレーション

- ケース(3):12月から始めて2年目から40万円を使い切るシミュレーション

- ケース(4):1月から毎月3万3,333円を積み立てるシミュレーション

- ケース(5):1月から毎月5,000円を積み立てるシミュレーション

- 1年目に使い切るかどうかは20年後の資産に影響する

- そもそも積立NISAの設定で枠40万円は使い切れない?

- 積立NISAで40万円を使い切る方法

- 証券会社別!積立NISAで40万円を使い切るためのボーナス設定の方法を徹底解説

- 40万円を使い切るのにおすすめの証券会社一覧

- 楽天証券でボーナス・増額設定を利用して40万円を使い切る方法

- SBI証券でボーナス設定を利用して40万円を使い切る方法

- マネックス証券でボーナス設定を利用して40万円を使い切る方法

- 積立NISAの40万円を使い切るとどうなる?

- 積立NISAの40万円を使い切るためのよくある質問(Q&A)

積立NISAの投資枠は使い切るべき?

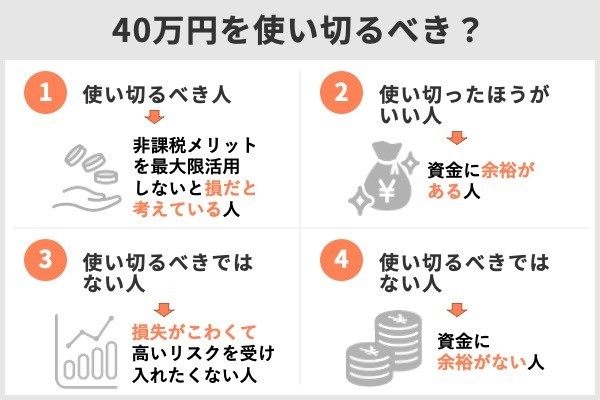

つみたてNISAの40万円を使い切るべきかどうかは、その人の投資スタンスや資産状況によって異なります。

リスクを受け入れて最大限のリターンを期待する人や資金に余裕がある人は、40万円を使い切ることをおすすめします。それ以外の人は、使い切らないほうが良いでしょう。

積立NISAの40万円を使い切るべき人・使い切ったほうがいい人

使い切るべきなのは、非課税メリットを最大限活用したい人です。

使い切ったほうがいいのは、投資資金に余裕がある人です。

・資金に余裕がある人……40万円を使い切ったほうがいい

資金に余裕があるなら、40万円を使い切ったほうが非課税メリットを最大限活用できます。

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

投資は余裕資金で行うものです。生活や教育のための資金、車や家のローン・修繕費などの必要資金を除いて、生活に影響がない余裕資金で年間40万円の投資ができるなら、使い切ることを考えましょう。

・非課税メリットを最大限活用しないと損だと考えている人……40万円を使い切るべき

つみたてNISAは、利益に大して非課税であることが大きなメリットです。非課税メリットを最大限活用しないと損だと考える人は、40万円全て使い切るべきです。

(公式サイト)

使い切る際に気を付けることは、投資額が大きいとリターンが高くなることです。

リターンとは、投資から得る利益や損失のことです。利益はプラスのリターン、損失はマイナスのリターンだといえます。

リスクは一般的に危険性などを意味しますが、投資のリスクとはリターンの変動の大きさを意味します。リスクが低ければリターン(利益や損失)は低いですが、リスクが高ければリターンも高くなります。

投資額が大きくなるに従ってリターンが高くなり、利益や損失が大きくなります。つみたてNISAの枠を最大限活用するなら、損失を出した場合の金額も大きいことを理解したうえで行いましょう。

積立NISAの40万円を使い切るべきではない人

使い切るべきでないのは、損失がこわい人です。資金に余裕がない人も40万円を使い切るべきではないでしょう。

投資では、投資額に応じて利益や損失のリターンが発生します。投資額が大きいと、損失が出た場合に損失額が大きくなります。大きな損失が出た場合に受け入れられないなら、使い切らないほうがいいでしょう。

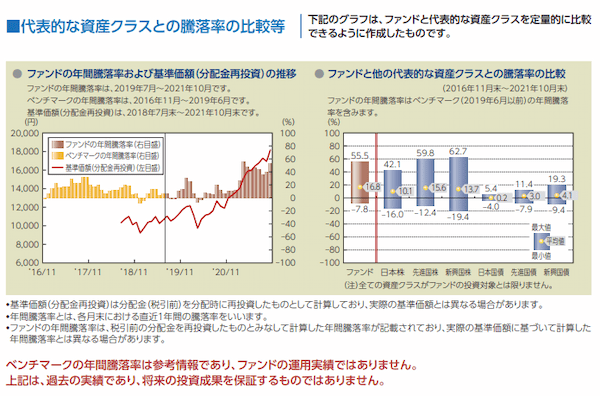

つみたてNISAの対象商品である投資信託のリスク・リターンを把握するには、投資信託説明書(交付目論見書)に記載される過去の騰落率(価格の変化率)の情報を参考にできます。

グラフで把握できますので、投資額を決める際に参照してください。

また、資金に余裕がないのに、生活資金などの必要な資金を切り崩し投資してはいけません。

松本雄一(金融ライター)

積立NISAの40万円を使い切るメリット

メリットは、利益が大きくなることと非課税メリットを最大限活用できることの2つです。

メリット1:投資額が大きいほど得られる利益が大きくなる

投資がうまくいって利益を得る場合は、投資額が大きいほど利益も大きくなります。

例えば、1万円を投資して1,000円の利益を得る場合を考えてみましょう。1万円なら1,000円の利益ですが10倍の10万円なら利益も10倍の1万円です。

投資で利益を得る仕組みは、商品の運用益(値上がり益や分配金)に加えて、複利効果があります。

例えば、月3万円を20年間積み立てして年利5%の場合に、単利(運用益を再投資しない場合)と複利(運用益を再投資する場合)で比較しましょう。計算は金融広報中央委員会「知るぽると」を利用します。

単利の場合は、投資額720万円に対して運用益361万5,000円、合計1,008万1,154円です。

複利の場合は、投資額720万円に対して運用益468万6,351円、合計1,093万5,021円です。

複利の場合の積立明細

この例では、単利の運用益361万5,000円に対して、複利の運用益は468万6,351円と30%近く増えました。

「投資期間」と「複利」の効果には関係があり、期間が長いほど、複利効果も大きくなる傾向があります。また期間が長いことで、価格変動リスクが小さくなり、安定した収益が期待できます。

引用:投資の基本|金融庁

40万円を使い切って投資すれば、利益を得る場合の金額が大きくなります。

メリット2:非課税メリットを最大限利用できる

つみたてNISAで得た運用益は非課税です。運用益が大きければ、非課税メリットも大きくなります。

投資信託の運用益の税率は20.315%です。課税口座の場合は、10万円の運用益なら税額2万315円が、100万円の運用益なら税額20万3,150円が徴収されます。

次の区分に応じ、利子等や配当等の収入に以下の税率を掛けた金額が源泉徴収されます。

1 上場株式等の利子等・配当等 20.315%(所得税及び復興特別所得税15.315%、住民税5%)の税率

2 一般株式等の配当等 20.42%(所得税及び復興特別所得税のみ)の税率

出典:国税庁『株式・配当・利子と税』

つみたてNISAの運用益なら非課税のため、運用益の金額にかかわらずに税額は0円です。

年3万円を20年間積み立てして年利5%の場合の課税額を考えてみましょう。先ほどのメリット1のデータを流用すると運用益は468万6,351円です。

仮に課税口座で投資して、運用益468万6,351円を得た場合の課税額は95万2,032円(税率20.315%)です。つみたてNISAなら運用益は非課税なので、このケースでは95万円あまりを節税できます。

枠を使い切れば、非課税メリットを最大限利用できます。

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

積立NISAの40万円を使い切るデメリット

デメリットは、ドルコスト平均法の効果が小さくなる場合と無理して投資する人がいることの2つです。

デメリット1:ドルコスト平均法の効果が小さくなる場合がある

枠を使い切るために特定の時期に買付が集中すると、ドルコスト平均法の効果が小さくなり、商品の平均購入単価が上がる可能性があります。

少額・定期定額で投資を行うことで、時期による値動きに応じて、価格が高い時期には少なく、価格が低い時期には多く投資を行うのが「時間(時期)の分散」(ドル・コスト平均法)の手法です。 引用:投資の基本|金融庁

例えば、価格が1万円と3万円の間で変動している商品の積立額3万円の投資の商品価格が1万円のときには3個、商品価格が3万円のときには1個買えます。商品価格が低いなら購入数量が多くなり、購入単価を下げる効果につながります。

ドルコスト平均法の効果が小さくなるケースが考えられるのは、投資額が特定の時期に集中した場合です。

例えば、12月から開始する場合に、積立額3万円、ボーナス設定37万円で投資枠を使い切るケースを考えてみましょう。12月の1ヵ月だけで40万円分購入すると、その時期の商品価格が高い場合は平均購入単価の上昇につながります。

松本雄一(金融ライター)

デメリット2:限度額いっぱいまで枠を使い切ろうと無理してしまう人もいる

つみたてNISAの利益や非課税のメリットを重視しすぎて、余裕資金が少ないのに40万円を使い切るために無理して投資する人もいます。

投資のために生活に必要な資金が不足してはいけません。枠を使い切るのは、年間40万円以上の余裕資金を用意できる場合にするべきです。

年によって余裕資金が多かったり少なかったりする場合は、その年の余裕資金に合わせて投資額を変えてもいいでしょう。

つみたてNISAは、無理をしないで余裕資金で行うように気を付けましょう。

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

積立NISAの投資枠は?設定は毎年必要?

つみたてNISAの投資枠は年40万円です。利用する際の注意点や積立設定の項目を把握しましょう。

つみたてNISAとは長期・積立・分散投資を支援する非課税制度

つみたてNISAとは、少額からの長期・積立・分散投資を促進し、運用で得た利益が非課税になる制度です。

「つみたてNISA」なら、まとまったお金がなくても、定期的に一定金額を積み立てながら無理なくコツコツ証券投資をすることができます。

出典:つみたてNISAがいいさ!|日本証券業協会

| 対象者 | 20歳以上(2023年1月以降は18歳以上) |

|---|---|

| 投資枠 | 年40万円 |

| 非課税期間 | 最長20年間 |

| 投資できる期間 | 2018年~2042年 |

| 対象商品 | 長期・積立・分散投資に適する投資信託・ETF(上場投資信託) |

| 非課税の対象 | 運用益(売買益と分配金) |

| 買付方法 | 積立投資のみ |

つみたてNISAは毎年40万円まで投資でき、商品は20年間非課税で運用できます。対象商品は、長期・積立・分散投資に適した投資信託に限られます。

その年の投資枠が余っても翌年に持ち越せない

枠40万円は、毎年リセットされて年初に設定されます。

40万円を使い切っても使い切らなくても、投資枠は変わらず、余りを翌年へ繰り越せません。

例えば、2022年に枠40万円のうち30万円を使うと残り10万円です。余った10万円を翌年に繰り越せないため、翌2023年の枠は40万円のままです。

積立NISAの設定は基本的に初回だけ

設定は、つみたてNISAを始めるときに行えば、翌年以降に設定を引き継げます。通常、毎年設定する必要はありません。

ただし、積立を始めるのが年の途中の場合など、40万円を使い切るために投資額を増やした場合は、2年目に設定変更が必要になることがあります。

設定を変更したいとき以外は、ほったらかしでも構いません。

積立NISAで設定する主な項目は3つ

枠を最大限利用したい場合に注目したいポイントは、「積立頻度」「積立額」「増額・ボーナス設定」の3つです。

・積立頻度……「毎月」が一般的

頻度は「毎月」が一般的です。金融機関によっては「毎月」以外に「毎日」や「毎週」などを選べます。

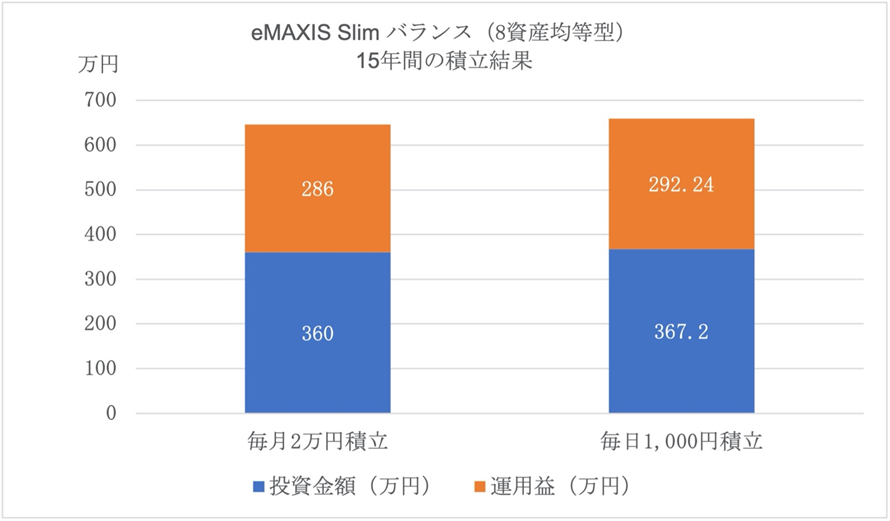

頻度の違いは運用益に影響するのでしょうか。マネックス証券の長期積立シミュレーションによると、「毎月」と「毎日」で運用益の差は非常に小さいことが確認されています。

投資信託「eMAXIS Slim バランス(8資産均等型)」を15年間、毎月(月末)2万円と毎日1,000円積み立てた場合の投資額と運用益が次です。

毎月2万円を15年積み立てると投資額は360万円です。シミュレーションでの運用益は286万円になり、利益率(運用益÷投資額)は79.44%です。

毎日1,000円を15年積み立てると投資額は367.2万円で、シミュレーションでの運用益は292.24万円、利益率は79.59%になります。

シミュレーションでの毎月と毎日の利益率は79.44%と79.59%であり、ほとんど差がないことが分かります。

松本雄一(金融ライター)

・積立額…積立頻度によって決める

つみたてNISAの買付は積立に限られていて、頻度と積立額で投資額が決まります。

毎月積立の場合は、投資額を月3万3,333円にすると年間投資額は39万9,996円(=3万3,333円×12ヵ月)になり、枠が4円余ります。

毎週積立の場合は年に52週あるため、投資額を7,692円にすると年間投資額は39万9,984円(=7,692円×52週)になり、枠が16円余ります。

頻度が「毎日」場合は、年間積立日数は年間営業日数で決まりますので、年によって日数が変わります。2021年の場合は日数245日であったため、積立額を1,632円にすると年間投資額は39万9,840円(=1,632円×245日)になり、枠は160円余りました。

・増額設定・ボーナス設定…40万円を使い切るのに役立つ設定

例えば、3月から毎月積立を始める場合、その年の積立回数は10回(10ヵ月分)です。毎月4万円に設定できれば枠を使い切れますが、月の上限額は3万3,333円です。その場合は積立額3万円、増額設定1万円にすれば、月4万円を投資できて40万円を使い切れます。

| 増額設定なしの場合 | 増額設定ありの場合 | ||

|---|---|---|---|

| 積立額 | 積立額 | 増額設定 | |

| 1月 | - | ||

| 2月 | - | ||

| 3月 | 3万3,333円 | 3万円 | 1万円 |

| 4月 | 3万3,333円 | 3万円 | 1万円 |

| 5月 | 3万3,333円 | 3万円 | 1万円 |

| 6月 | 3万3,333円 | 3万円 | 1万円 |

| 7月 | 3万3,333円 | 3万円 | 1万円 |

| 8月 | 3万3,333円 | 3万円 | 1万円 |

| 9月 | 3万3,333円 | 3万円 | 1万円 |

| 10月 | 3万3,333円 | 3万円 | 1万円 |

| 11月 | 3万3,333円 | 3万円 | 1万円 |

| 12月 | 3万3,333円 | 3万円 | 1万円 |

| 計 | 3万3,333円 | 30万円 | 10万円 |

| 年間投資額 | 3万3,333円 | 40万円 | |

例えば、毎月積立にして設定金額3万円にすると、年間投資額は36万円(=3万円×12ヵ月)です。ボーナス設定で6月と12月にそれぞれ2万円ずつ追加すれば、40万円を使い切れます。

| 積立設定 | ボーナス設定 | |

|---|---|---|

| 1月 | 3万円 | |

| 2月 | 3万円 | |

| 3月 | 3万円 | |

| 4月 | 3万円 | |

| 5月 | 3万円 | |

| 6月 | 3万円 | 2万円 |

| 7月 | 3万円 | |

| 8月 | 3万円 | |

| 9月 | 3万円 | |

| 10月 | 3万円 | |

| 11月 | 3万円 | |

| 12月 | 3万円 | 2万円 |

| 計 | 36万円 | 4万円 |

| 年間投資額 | 40万円 | |

積立NISAで40万円を使い切る場合と使い切らない場合の20年後をシミュレーション

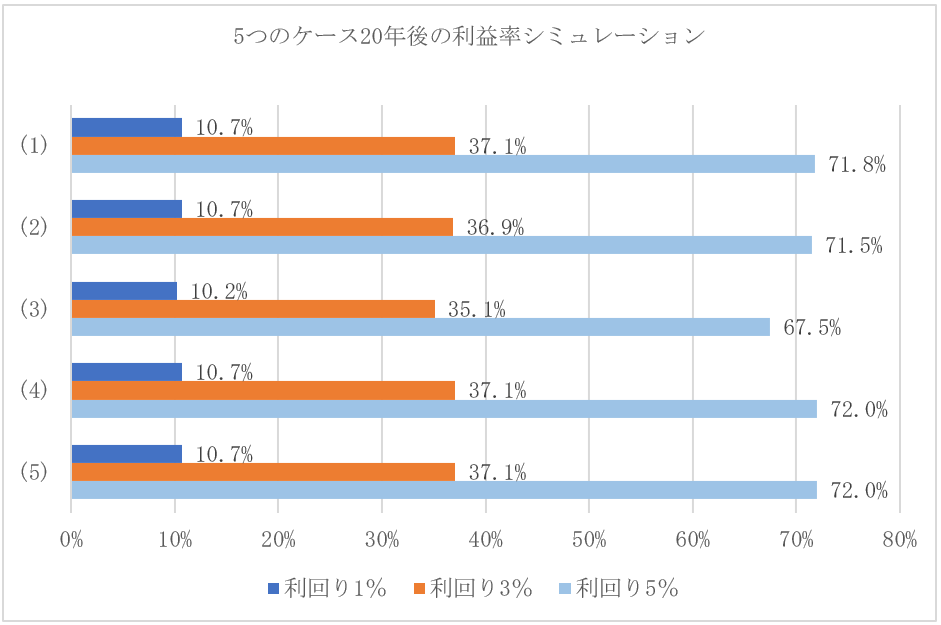

40万円を使い切る場合と使い切らない場合について、20年後を5つのケースでシミュレーションにより比較してみましょう。

- ケース(1)1月から始めて1年目から投資枠40万円を使い切る

- ケース(2)12月から始めて1年目から投資枠40万円を使い切る

- ケース(3)12月から始めて2年目から投資枠40万円を使い切る

- ケース(4)1月から毎月3万3,333円を積み立てる

- ケース(5)1月から毎月5,000円を積み立てる

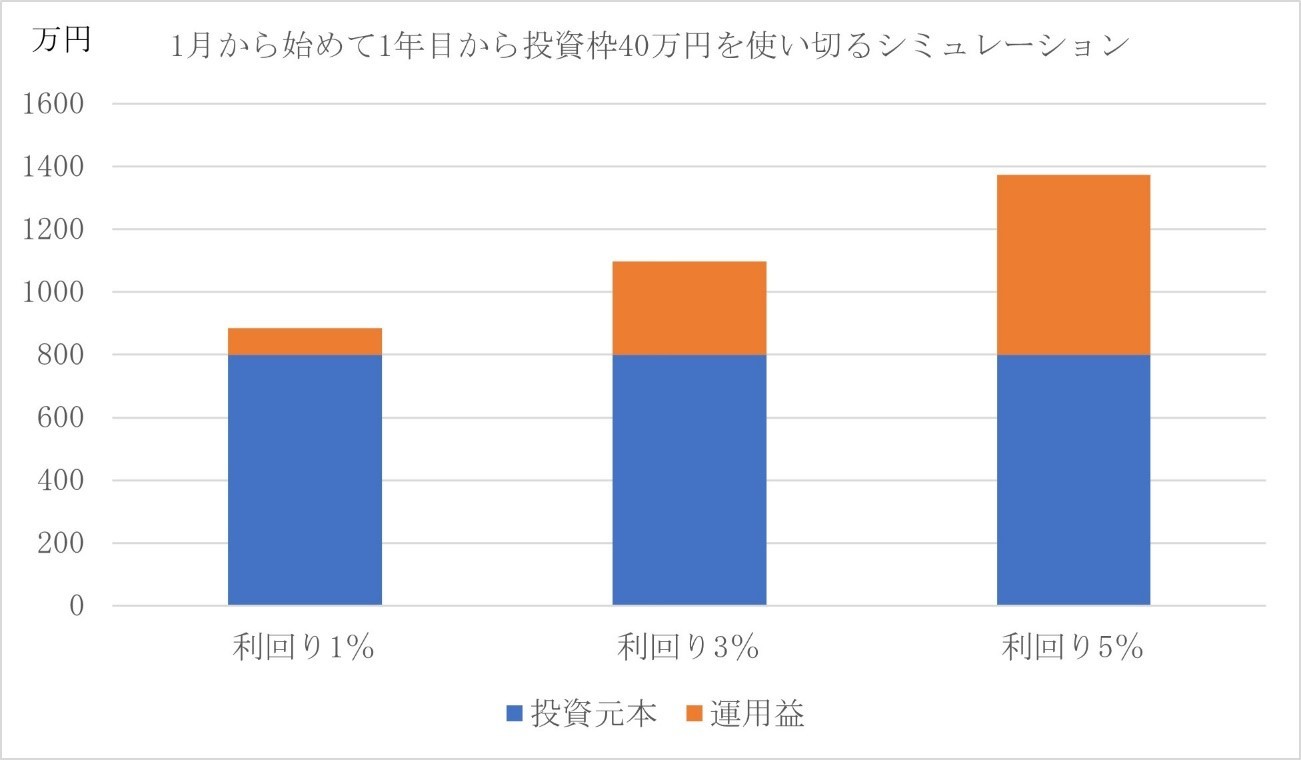

ケース(1):1月から始めて1年目から40万円を使い切るシミュレーション

1月から毎月積立を始めて、20年間投資した場合の運用益をシミュレーションします。金額は月3万円、ボーナス設定(6月、12月)2万円に設定して、40万円を20年間使い切ります。

年利回り1%、3%、5%の3パターンで運用益を比較しました。

| 利回り | 1% | 3% | 5% |

|---|---|---|---|

| 運用益 | 85.7万円 | 296.4万円 | 574.4万円 |

| 元本 | 800万円 | 800万円 | 800万円 |

| 利益率 (運用益÷元本) |

10.7% | 37.1% | 71.8% |

3つの利回りでの投資元本と運用益のグラフが次です。

1月から開始して40万円を毎年使い切れば、つみたてNISAの運用益をほぼ最大化できます。利回りが高くなるにつれて運用の利益率が上昇し、利回り5%が毎年継続した場合には、20年間の利益率が70%を超えます。

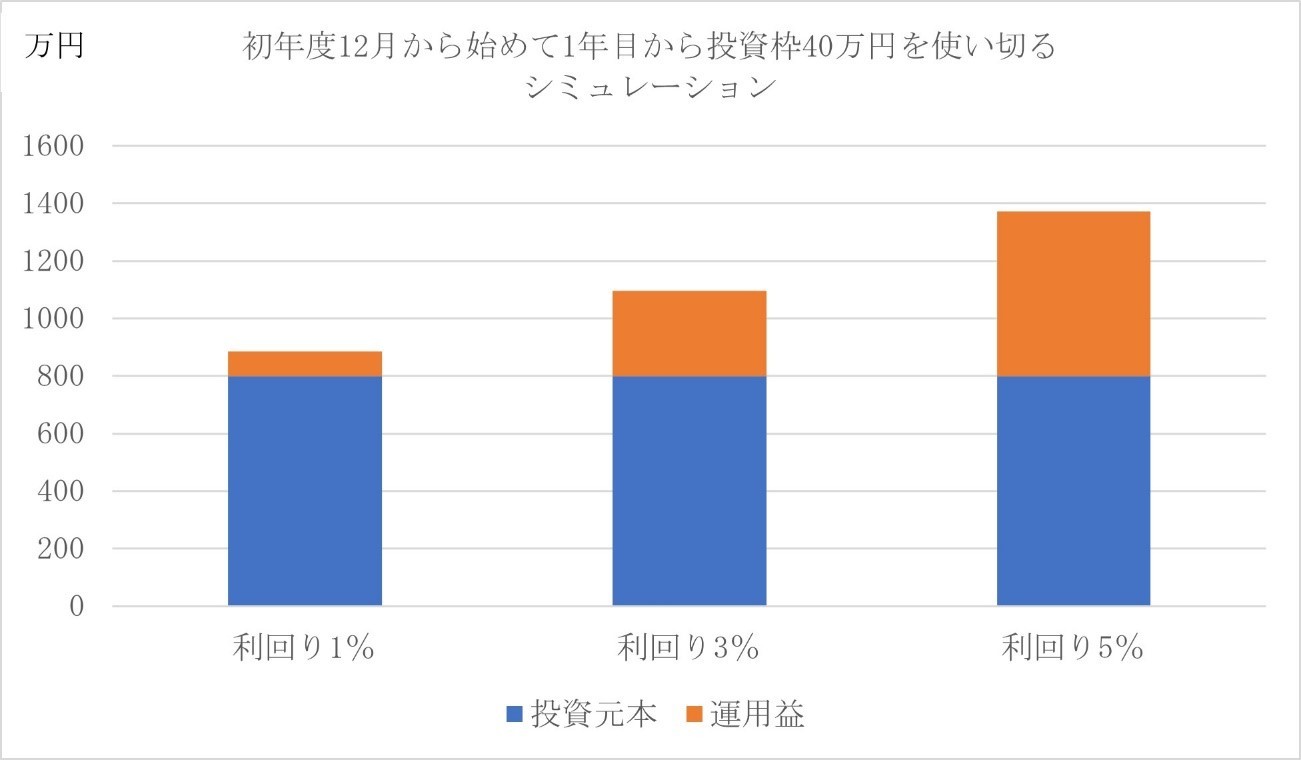

ケース(2):12月から始めて1年目から40万円を使い切るシミュレーション

12月から毎月積立を始めて、枠を20年間使い切る場合の運用益をシミュレーションしてみましょう。

積立額3万円、ボーナス設定(6月、12月)2万円(初回のみ37万円)に設定します。1年目は12月から始めますが、12月に一括で枠を使い切ります。

| 利回り | 1% | 3% | 5% |

|---|---|---|---|

| 運用益 | 85.5万円 | 295.4万円 | 572.1万円 |

| 元本 | 800万円 | 800万円 | 800万円 |

| 利益率 (運用益÷元本) |

10.7% | 36.9% | 71.5% |

3つの利回りでの投資元本と運用益のグラフの傾向は(1)とほぼ同じになりました。

初年度に12月から開始して40万円を使い切るなら、1年目は12月に40万円の買付が集中します。シミュレーション結果では、1月から始める場合よりも利益率が若干劣ります。利回り5%時でも利益率が0.3%下回る程度です。始める月が遅くても、枠を使い切れば運用益に大きな差がないことが分かります。

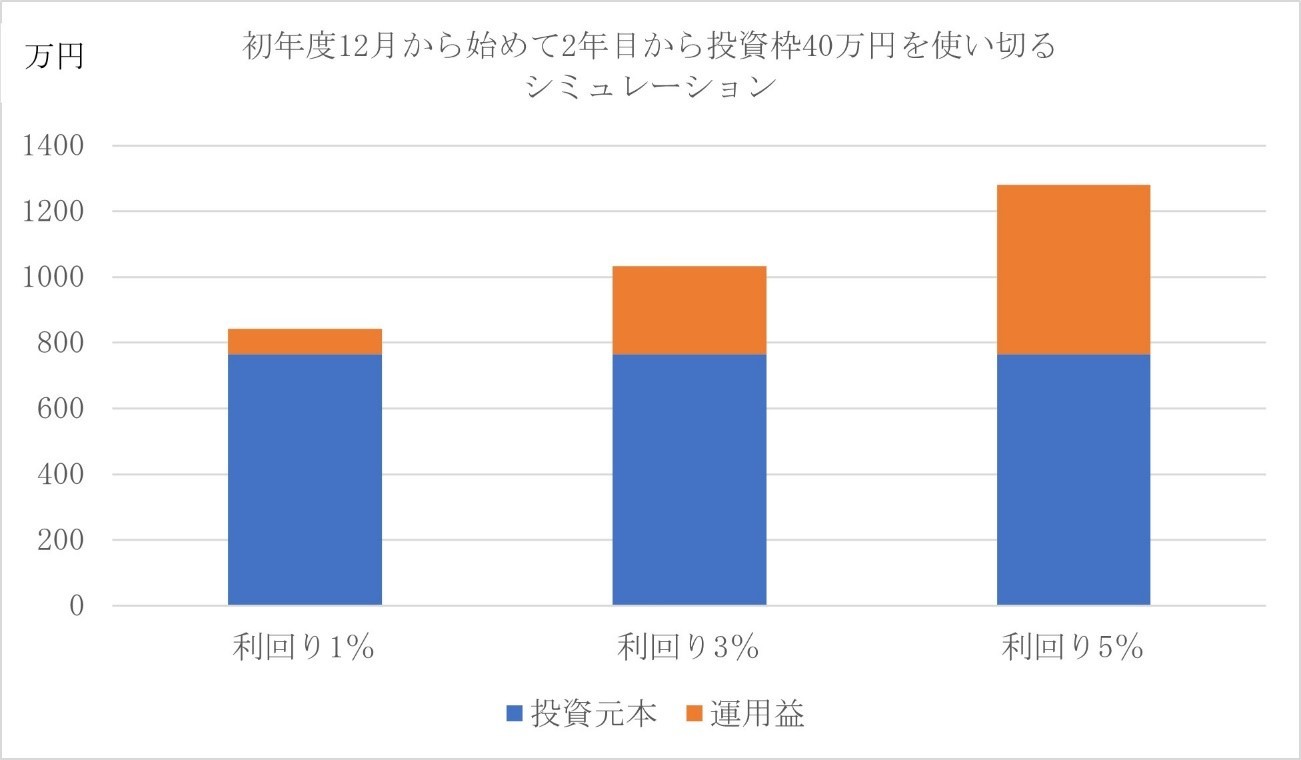

ケース(3):12月から始めて2年目から40万円を使い切るシミュレーション

12月から毎月積立を始めて、枠を2年目からの19年間使い切る場合の運用益をシミュレーションします。

毎月の積立額3万円、ボーナス設定(6月、12月)2万円に設定し、1年目は投資枠5万円(=積立額3万円+ボーナス2万円)を使い、2年目から40万円を使い切ります。

| 利回り | 1% | 3% | 5% |

|---|---|---|---|

| 運用益 | 78.2万円 | 268.4万円 | 516.4万円 |

| 元本 | 765万円 | 765万円 | 765万円 |

| 利益率 (運用益÷元本) |

10.2% | 35.1% | 67.5% |

初年度は12月の5万円(積立3万円+ボーナス2万円)のみのため、投資元本は(2)と比べて35万円少ない765万円です。初年度の投資額が少ないことは20年間の利益率に影響し、利回り5%時には利益率が(2)に対して4%少ない67.5%になりました。

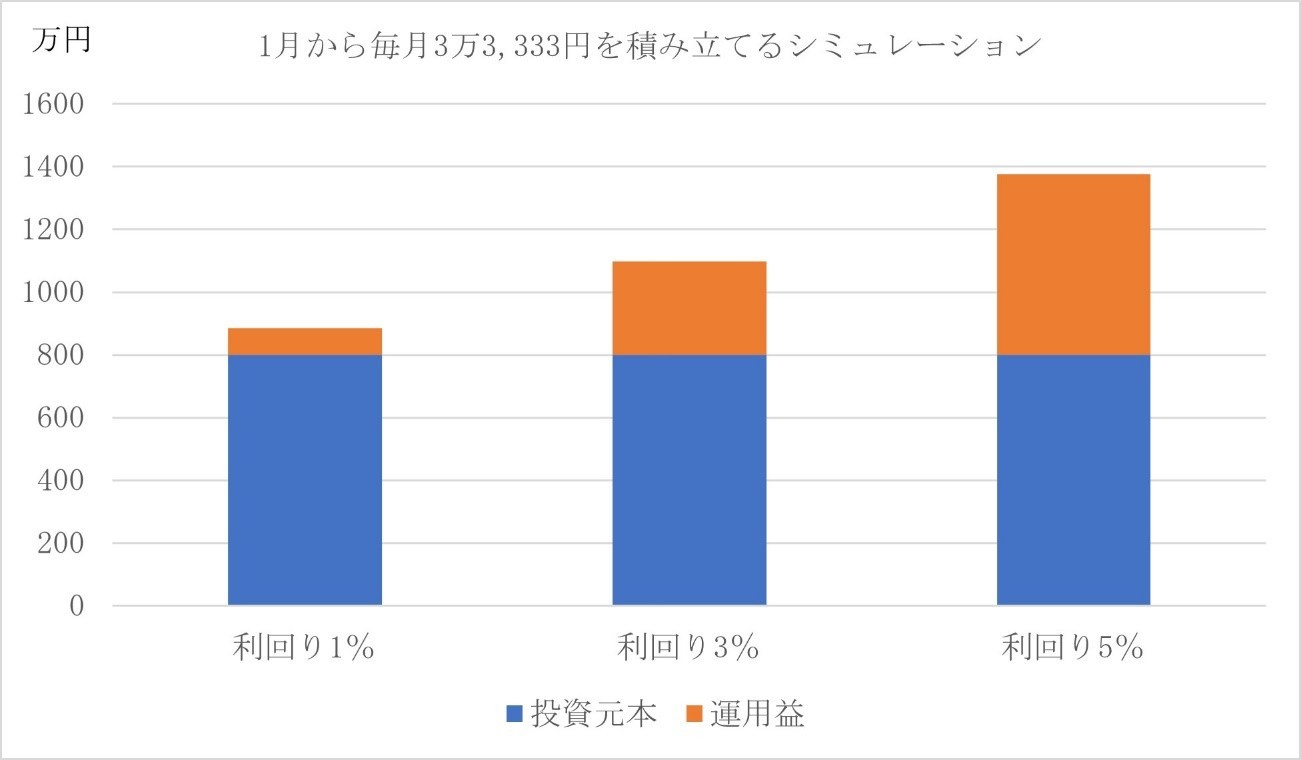

ケース(4):1月から毎月3万3,333円を積み立てるシミュレーション

1月から始めて、20年目までボーナス設定なしで運用した場合の運用益をシミュレーションします。

積立額は月3万3,333円に設定すると、毎年の枠のうち39万9,996円(=3万3,333円×12ヵ月)を使うことになり、毎年4円分の枠が余ります。

| 利回り | 1% | 3% | 5% |

|---|---|---|---|

| 運用益 | 85.9万円 | 297.1万円 | 575.8万円 |

| 元本 | 800.0万円 | 800.0万円 | 800.0万円 |

| 利益率 (運用益÷元本) | 10.7% | 37.1% | 72.0% |

毎月3万3,333円では、年4円分の枠が余ります。しかし、枠を使い切る(1)と(2)の運用益とシミュレーション結果とほぼ同等です。利回り5%時の利益率72%は(1)の0.2%増、(2)の0.5%増と若干上回っています。

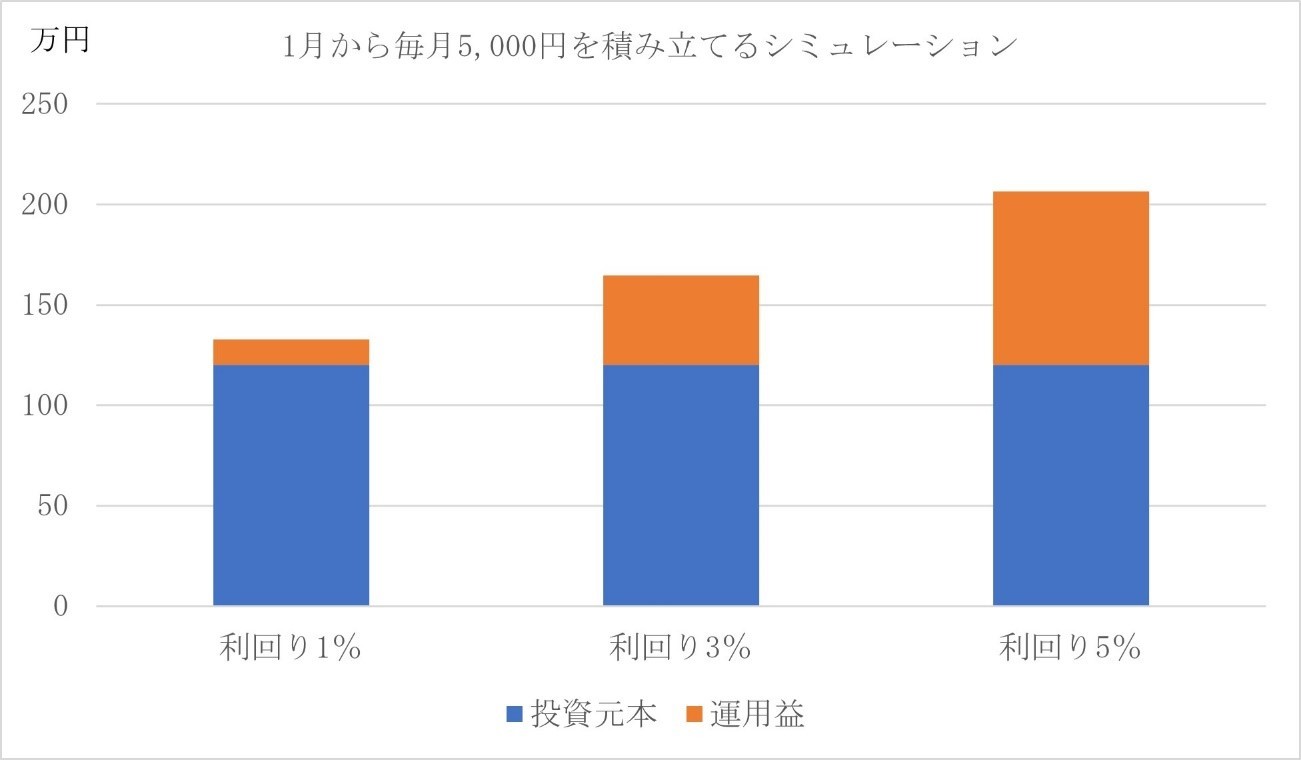

ケース(5):1月から毎月5,000円を積み立てるシミュレーション

1月から毎月積立を始めて、20年間積み立てした場合の運用益をシミュレーションします。

投資額を月5,000円に設定すると毎年の枠6万円(=5,000円×12ヵ月)を使うことになり、毎年、枠34万円が余ります。

| 利回り | 1% | 3% | 5% |

|---|---|---|---|

| 運用益 | 12.9万円 | 44.5万円 | 86.4万円 |

| 元本 | 120万円 | 120万円 | 120万円 |

| 利益率 (運用益÷元本) | 10.7% | 37.1% | 72.0% |

毎月5,000円を20年間投資すると元本は120万円です。投資枠を使い切る場合の元本800万円より大幅に少なく、元本に比例して運用益が(4)より減ります。利回り5%時の利益率72.0%は(4)と同じで、投資額が少なくても投資の効果が変わらないことが分かります。

1年目に使い切るかどうかは20年後の資産に影響する

5つのケースでのシミュレーション結果から、各ケースの年利回り1%、3%、5%の利益率を比較しました。

この5つのケースでは、(3)以外は利回りの差があまりありません。(1)(2)(4)(5)に共通するのは、1年目から20年目まで同額の投資を継続したことです。

利益率が若干低い(3)は、1年目の投資額が5万円のみと低いことが利益率の低下につながっています。

今回のシミュレーションでは、1年目から枠を使い切るほうが良い利回りの結果になりました。ただし、(2)のように1年目の投資額を特定の月に集中させた場合、その時期の商品価格が高いと利益率を下げる可能性があります。

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

そもそも積立NISAの設定で枠40万円は使い切れない?

毎月積立を利用する場合は、設定上限額が月3万3,333円です。月3万3,333円の設定で12ヵ月投資すると、年間投資額は39万9,996円で枠の4円分が余ります。

毎週積立を利用する場合は、設定上限額が週7,692円です。週7,692円の設定で52週投資すると、年間投資額は39万9,984円で枠の16円分が余ります。

毎日積立を利用する場合は、年によって日数が違うために上限額が変わります。2021年の日数(営業日数)は245日でした。日1,632円の設定で245日投資すると、年間投資額は39万9,840円で枠の160円が余ります。

ボーナス設定を利用すれば、枠40万円を使い切れます。しかし、ボーナス設定なしには枠を使い切れないことが分かります。

また、年の途中から始める場合でも、毎月や毎日などの設定上限額は変わりません。例えば、1月から始めても7月から始めても、毎月の設定上限額は3万3,333円です。

つまり年の途中から始めるとどうしても枠が余ります。例えば、7月から始めて月3万3,333円に設定すると、その年の投資額は19万9,998円になり投資枠の20万2円分が余ります。つみたてNISAを開始する月が遅くなるほど、余りの枠は多くなります。

年の途中から積立を始めると、増額設定・ボーナス設定なしには枠を使い切れないことが分かります。

積立NISAで40万円を使い切る方法

使い切るために、「ボーナス設定」「増額設定」「投資枠使い切り設定」を利用する方法を解説します。

ボーナス設定を利用する

例えば、6月と12月にそれぞれ2万円ずつ金額を増やす使い方ができます。毎月積立で月3万円を投資する12ヵ月の投資額は36万円です。しかし、ボーナス設定の2万円を2回に追加すれば合計40万円になり、枠を使い切れます。

増額設定を利用する

例えば、3月から始める場合に、月3万円の積立設定にして増額設定で1万円を追加すれば、月の積立額は上限3万3,333円を超える4万円です。4万円を3月から12月までの10ヵ月投資すれば、40万円を使い切れます。

投資枠使い切り設定を利用する

金融機関によっては、投資枠使い切り設定を利用できます。

例えば、分配金再投資によって枠が使われて、12月時点で枠を38万円使って残り2万円の場合を考えてみましょう。金額が月3万円なら40万円を超えるため、通常はNISAで買付されません。投資枠使い切り設定を利用すれば、投資額を3万円から2万円へ減額して、40万円を使い切れます。

投資枠使い切り設定を利用できる金融機関は、SBI証券「NISA枠ぎりぎり注文」やマネックス証券「NISA非課税投資枠使い切り設定」などです。

証券会社別!積立NISAで40万円を使い切るためのボーナス設定の方法を徹底解説

使い切る設定は、証券会社によって違いがあります。おすすめ証券会社として、楽天証券、SBI証券、マネックス証券のボーナス設定の方法をチェックしましょう。

40万円を使い切るのにおすすめの証券会社一覧

40万円を使い切るなら、主要ネット証券の楽天証券、SBI証券、マネックス証券がおすすめです。

3社の共通点は、積立頻度は「毎月」「毎日」が選択でき、ボーナス設定があり、積立額は100円以上1円単位、取扱商品が150銘柄以上と豊富なことです。

|

|

|

|

|---|---|---|---|

| 積立頻度 | ・毎月 ・毎日 |

・毎月 ・毎週 ・毎日 |

・毎月 ・毎日 |

| 増額設定の有無 | ○ | - | - |

| ボーナス設定の有無 | ○ | ○ | ○ |

| 投資枠使い切り設定 | - | ○ | ○ |

| 最低積立額 | 100円 | 100円 | 100円 |

| 積立設定単位 | 1円 | 1円 | 1円 |

| 銘柄数 | 181銘柄 | 179銘柄 | 152銘柄 |

| ポイント還元 | ・楽天ポイント ・楽天証券ポイント |

・Tポイント ・Pontaポイント ・dポイント ・Vポイント(クレカ積立時) |

・マネックスポイント |

| 詳細 | 公式サイト | 公式サイト | 公式サイト |

楽天証券の特徴は、増額設定を利用できることです。年の途中から始める場合は、毎回の積立額を増やせる増額設定が役立ちます。

SBI証券の特徴は、積立頻度に毎週を選べることと、NISA枠ぎりぎり注文(NISA枠使い切り設定)を利用できることです。

マネックス証券の特徴は、NISA非課税投資枠使い切り設定(NISA枠使い切り設定)を利用できることです。

楽天証券でボーナス・増額設定を利用して40万円を使い切る方法

既に積立設定があれば、設定を変更する商品を一旦解除してから、再度設定します。

設定が初めての人は、「既に積立設定がある場合は設定を一旦解除する」をスキップして、次の「投資枠を使い切るようにボーナス設定を利用して積立設定する」へ進んでください。

・既に積立設定がある場合は設定を一旦解除する

(1) 楽天証券のPCサイトにログインし、「NISA・つみたてNISA」タブを選択し、「積立設定」を選択します。

(2)金額を増やす商品の設定を一旦解除するため、右側の「解除」ボタンをクリックします。

(3)解除の確認画面が表示されます。内容を確認して、取引暗証番号を入力してから「解除」ボタンをクリックしましょう。

(4)変更を予定する全ての商品を解除したら、次の「投資枠を使い切るようにボーナス設定を利用して積立設定する」へ進みます。

・投資枠を使い切るようにボーナス設定を利用

(1) 楽天証券のPCサイトにログインし、「NISA・つみたてNISA」タブを選択します。

(2)「ファンドを探す」を選択し、ファンド名を入力して、商品を検索します。

(3)注文の画面で引落方法と頻度「毎月」を指定します。

楽天カードクレジット決済では、ボーナス設定を利用できません。40万円全て使い切るには、引き落とし方法「証券口座(楽天銀行マネーブリッジ)」を選びます。

(4)ボーナス設定は「する」を選び、「ボーナス設定金額」と「ボーナス設定指定月1・2」を指定します。

(5)金額を指定します。通常は増額設定「設定しない」を選びます。もし、年の途中から開始する場合は増額設定「設定する」を選んで、毎月増額する金額を指定してください。

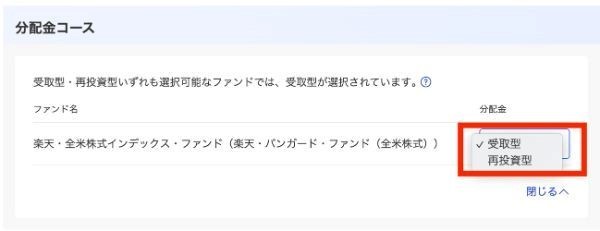

(6)分配金コースは「受け取り型」を選択

分配金コースは「受取型」にしましょう。「再投資型」は分配金を再投資したときに、年間40万円の投資枠が使用されます。これによって積立買付するときに投資枠が不足した場合、設定した積立注文が発注されません。

つみたてNISAの銘柄は、基本的に分配金を出しません。しかし、完全に分配金を出さないとは書かれていないので、念のために「受取型」を選択しておきましょう。

(7)設定を終えたら、目論見書を確認します。

SBI証券でボーナス設定を利用して40万円を使い切る方法

既に積立設定があれば、設定を変更する商品を一旦削除してから、再度設定します。

積立設定が初めての人は、「既に積立設定がある場合は設定を一旦削除する」をスキップして、次の「投資枠を使い切るようにボーナス設定を利用して設定する」へ進んでください。

・既に積立設定がある場合は設定を一旦削除する

(1) SBI証券のPCサイトにログインし、「NISA つみたてNISA」タブを選択し、「つみたてNISA積立設定」をクリックします。

(2)積立している商品の一覧が表示されます。右端の「削除」にチェックを入れて「次へ」をクリックしましょう。

(3)確認画面が表示されます。内容を確認して「取引パスワード」を入力し、「設定する」をクリックします。

(4)変更を予定する全ての商品を削除したら、次の「投資枠を使い切るようにボーナス設定を利用して積立設定する」へ進みます。

・投資枠を使い切るようにボーナス設定を利用して積立設定する

(5) SBI証券のPCサイトにログインし、「投信」タブを選択し、投資信託を探すボックスにファンド名などを入力して積み立てる商品を検索します。

(6) 商品の画面を表示したら「つみたてNISA買付」をクリックします。

(7)

(8)積立コースは「毎月」、申込設定日に積み立てる日、設定金額に積立額を指定し、ボーナス月の設定の「追加」をクリックします。

(9) ボーナス月の設定が表示されます。ボーナス設定の金額、申込設定日1と2を指定して「適用する」をクリックしましょう。

(10) ボーナス設定が反映されます。分配金再投資などで投資額が投資枠を超える可能性がある場合には「NISAぎりぎり注文」を「設定する」にしましょう。

(11) 設定したら「次へ」をクリックします。

(12) 目論見書の確認画面が表示されます。目論見書を確認して「確認画面へ」をクリックしましょう。

(13) 設定内容の確認画面が表示されます。内容を確認して、「取引パスワード」を入力し、「設定する」をクリックすれば設定完了です。

マネックス証券でボーナス設定を利用して40万円を使い切る方法

マネックス証券で40万円を使い切るには、ボーナス月(増額月)設定を利用します。

・マネックス証券の積立NISAはクレカ決済で1.1%のポイント付与

マネックス証券のつみたてNISAは、積立頻度「毎月」と「毎日」を選択できます。

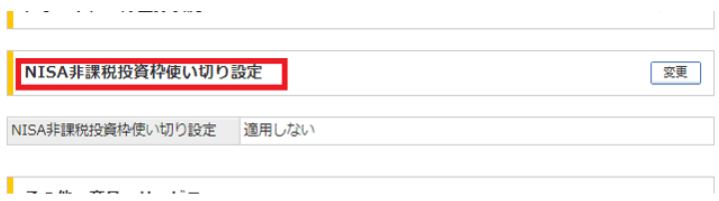

マネックス証券のメリットは、ボーナス月設定以外に「NISA非課税投資枠使い切り設定」も利用できることです。この設定を「適用する」にしておけば、分配金再投資などで投資枠が使われて投資枠の残りが少なくなっても、枠を使い切れます。

デメリットは、増額設定に対応していないことです。年の途中から積立を始める場合に枠を使い切るにはボーナス月設定を利用することになり、ボーナス月の積立額の負担が大きくなります。ドルコスト平均法の効果が小さくなり、場合によっては平均購入単価が上がる可能性があります。

マネックス証券では、積立投資でマネックスカードでのクレジットカード決済を利用できます。カード決済のポイント付与率は主要ネット証券最大で、1.1%のポイントが付与されます。

・ボーナス設定・NISA枠使い切り設定の設定方法を解説

マネックス証券のつみたてNISAで枠を最大限利用する設定を紹介しましょう。ここでは、月3万3,000円、ボーナス設定2,000円を年2回で40万円を使い切る設定方法を見ていきます。

つみたてNISAの非課税投資枠40万円は、ボーナス月(増額月)設定をすることで1年間できっちり上手に使い切ることができます。

出典:【投信積立】ボーナス月(増額月)設定はいつが良いか?|マネックス証券

(1) マネックス証券サイトにログインして、「投信・積立」を選択します。

(2)「条件を指定して検索する」を選択します。

(3)積み立てる投資信託(ファンド)を探します。

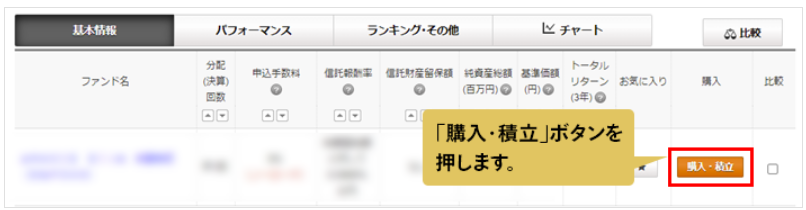

(4)積み立てる投資信託が決まったら、「購入・積立」ボタンをクリックします。

(5)ファンド概要を確認して、「積立申込」ボタンをクリックします。

(6) 積立設定を指定します。この例では次のように設定します。

積立頻度:毎月

買付金額:3万3,000円

ボーナス月(増額月):2,000円

口座区分:つみたてNISA

約款や規約、投資信託説明書などに同意できるなら「はい」にチェックを入れて、「次へ(申込内容確認)」ボタンをクリックします。

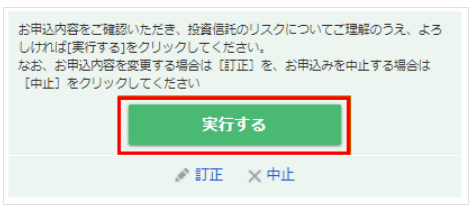

(7) 申込内容に間違いがなければ、「実行する」ボタンをクリックします。

(8) 投信つみたて申込受付完了が表示されたら設定完了です。

(9)「NISA非課税投資枠使い切り設定」を利用する場合は、MY PAGE > 保有残高・口座管理 > 登録内容の確認・変更 > 登録情報照会 からNISA非課税投資枠使い切り設定を「適用する」に設定してください。

・マネックス証券のつみたてNISA設定の注意点

マネックス証券の毎日積立の金額指定には「日額指定」と「月額指定」があります。しかし、つみたてNISAでは、「日額指定」を利用できません。毎日積立でも積立額を月額で指定します。

クレジットカードつみたて(クレジットカード決済)では、毎月24日(休業日などの場合は翌営業日)に買付されます。ネット証券のクレジットカード決済による積立は、月初が多い傾向です。対して、マネックス証券は月末近くという違いがあります。

クレジットカード決済では、ボーナス設定と毎日積立は利用できません。クレジットカード決済では、積立頻度が毎月に限定されます。

・クレジットカード決済を最大限利用したい場合の積立設定方法

マネックスカード決済ではマネックスポイントが貯まり、お得につみたてNISAを利用できます。

投資信託の積立に利用すると、還元率は1.1%に!貯まったポイントはマネックス証券での株式手数料に充当したり、他社提携ポイントと交換したりすることができます。

出典:マネックスカード(クレカ積立)|マネックス証券

カード決済のポイント付与を最大限活用したいなら、積立額を上限に設定します。

マネックス証券のつみたてNISAでは積立額上限は3万3,333円です。積立額を3万3,333円に指定すれば、12ヵ月で39万9,996円をカード決済できます。

松本雄一(金融ライター)

積立NISAの40万円を使い切るとどうなる?

つみたてNISAの枠40万円を使い切るとどうなるのでしょうか。使い切った場合を確認しましょう。

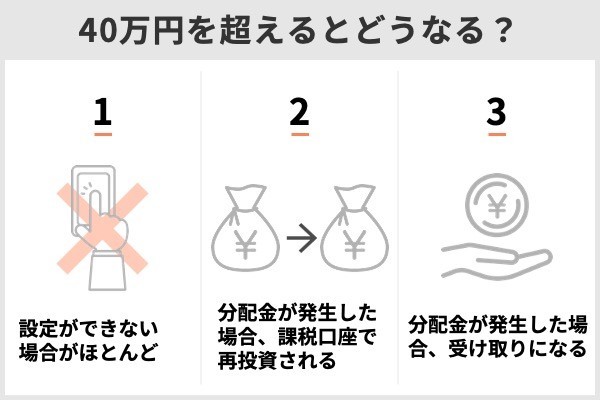

上限額を超えた設定ができない場合がほとんど

つみたてNISAの上限額を設定する金融機関が一般的で、上限額があれば、それを超えた金額を指定できません。

毎月積立の上限額は、ネット証券では3万3,333円が多い傾向にあります。楽天証券、SBI証券、マネックス証券、auカブコム証券、松井証券は毎月積立の上限額が3万3,333円です。

枠40万円の上限を超える場合もある

積立上限額を超える金額を指定できなくても、年間投資額が40万円を超えることがあります。

・40万円の残りが不足すると分配金は課税口座で再投資されるか受取になる

<楽天証券の場合>

分配金の再投資により年間投資額が40万円を超える見込みの場合は、分配金は課税口座(特定口座・一般口座)で再投資されます。

<SBI証券の場合>

分配金の再投資時点で40万円を超える場合には、分配金は課税口座で再投資されます。

<マネックス証券の場合>

分配金の再投資時点で40万円を超える場合や投資枠の残りが少ない場合は、分配金の受取になります。

つみたてNISAを利用する金融機関の分配金再投資ルールを確認しておくといいでしょう。

・枠40万円を超えないための対処法

枠を超えないためには、分配金を「受取」の設定にしておきます。分配金が再投資されなければ、積立額、ボーナス設定、増額設定の設定額より年間投資額が増えることはありません。

SBI証券やマネックス証券なら、投資枠使い切り設定を利用できます。分配金再投資により枠が使われて残りが不足しても、投資枠使い切り設定を利用すれば、積立額が枠に収まるように調整します。

積立NISAの40万円を使い切るためのよくある質問(Q&A)

使い切るべきでないのは、リスク許容度が低く損失がこわい人や投資資金に余裕がない人です。

ドルコスト平均法の効果が小さくなる例は、年の特定の月に積立額が集中する場合です。特定の月に積立額が集中すると、その時期に価格が高い場合には、平均購入単価を上げることにつながります。

ただし、1年目に投資枠を使い切るために積立額を特定の月に集中させると、ドルコスト平均法の効果が小さくなる可能性を考えましょう。その時期に価格が高いと、平均購入単価が上がる場合があります。

ネット証券によって、ボーナス設定、増額設定、投資枠使い切り設定といった投資枠を使い切るための設定が違います。利用できる設定の種類で金融機関を選んでもいいでしょう。

増額設定は、年の途中から積立を始める場合などに、毎回の積立額を増やす機能です。増額設定を利用すれば、積立設定上限額を超えて積み立てできます。

NISA枠ぎりぎり注文は、年間投資額が投資枠40万円を超える場合に、積立額を抑えて投資枠を使い切る機能です。分配金を受取にしている場合は、予定外に投資枠を使うことはありません。

ボーナス設定のミスなどで投資枠を使いすぎることがあります。念のためにNISA枠ぎりぎり注文を有効にしてもいいでしょう。

自らの投資経験をもとに、株式・投資信託や証券会社などの情報を発信。金融アドバイザーとして、これまでに300件以上の金融記事の執筆を手掛けている。興味のある分野はフィンテックや新しい金融商品など。

自らの投資経験をもとに、株式・投資信託や証券会社などの情報を発信。金融アドバイザーとして、これまでに300件以上の金融記事の執筆を手掛けている。興味のある分野はフィンテックや新しい金融商品など。

【こちらの記事も読まれています】

マネックス証券の詳細はこちら(公式サイト)

マネックス証券の詳細はこちら(公式サイト)