つみたてNISAは、公務員でもできます。禁止はされておらず、独自の利用制限などもありません。利用に際し、職場への報告も不要です。副業にも該当しないので、安心してスタートしましょう。

- 公務員のつみたてNISAは禁止されておらず、副業にも当たらない

- つみたてNISAは年間40万円まで・最長20年間は運用益が非課税で、職場への報告や年末調整・確定申告も不要

- 公務員ならではの利用制限などもない

- 一方iDeCoは、拠出限度額の上限が公務員は月1万2,000円と定められている

- つみたてNISAとiDeCoは併用できる

- 安定収入がある公務員にはつみたてNISAやiDeCoのような長期資産運用が向いている

(公式サイト)

目次

- 公務員でも積立NISAはできる!禁止はされておらず副業にも当たらない

- 公務員ならではの積立NISAのメリット

- 公務員ならではの積立NISAのデメリット

- 公務員はiDeCoもできる

- 公務員は積立NISAとiDeCoどちらを選ぶべき?

- 積立NISAとiDeCoは併用できる?

- 併用したほうがいい

- 積立NISAだけの場合

- iDeCoだけの場合

- 積立NISAとiDeCoを併用した場合

- 積立NISAと一般NISAは併用できないので注意

- 切り替えの手続き方法は簡単

- 例:SBI証券で積立NISAと一般NISAを切り替える方法

- 2024年に開始される新NISAは公務員は禁止?利用制限はある?

- 積立NISAにおすすめの証券会社

- 楽天証券

- 楽天証券の積立NISAに関するいい口コミ

- 楽天証券の積立NISAに関するよくない口コミ

- SBI証券

- SBI証券の積立NISAに関するいい口コミ

- SBI証券の積立NISAに関するよくない口コミ

- マネックス証券

- マネックス証券の積立NISAに関するいい口コミ

- マネックス証券の積立NISAに関するよくない口コミ

- auカブコム証券

- auカブコム証券の積立NISAに関するいい口コミ

- auカブコム証券の積立NISAに関するよくない口コミ

- 松井証券

- 松井証券の積立NISAに関するいい口コミ

- 松井証券の積立NISAに関するよくない口コミ

- iDeCoにおすすめの金融機関

- 積立NISAの概要

- iDeCoの概要

- iDeCoのメリット

- 掛け金が全額所得控除となり節税効果が見込める

- 運用益が非課税になる

- 受取時に控除が受けられる

- 運用がうまくいけば将来受け取るお金を増やすことができる

- iDeCoのデメリット

- 60歳までお金を引き出すことができない

- 手数料が発生する

- 公務員が積立NISAを始めるときによくあるQ&A

公務員でも積立NISAはできる!禁止はされておらず副業にも当たらない

長期的な資産運用は副業に該当しない

つみたてNISAは副業に該当せず、公務員であっても禁止されていません。

つみたてNISAやiDeCoのような長期資産運用については、国家公務員法の第103条や第104条、地方公務員法の第38条で禁止されている「営利目的」や「報酬目的」などには当たらないためです。株取引も違法にはなりません。

(公式サイト)

確定申告や年末調整も不要

つみたてNISAの場合は運用で利益が出たとしても、20年間は運用益が非課税なのが特徴です。したがって、確定申告と年末調整のいずれも不要という大きなメリットがあります。

中でも確定申告は面倒で手間がかかりますが、そういった煩わしさや労力、時間も避けられます。

なお、公務員の副業ということでいえば、株式やFX、暗号資産などへの投資や運用も禁止されていません。ただし、これらの投資で運用益が出た場合はその利益が課税対象となるため確定申告が必要で、申告をしなければ罰則もありえます。

(公式サイト)

公務員であっても上限金額は変わらない

つみたてNISAの上限投資金額は年間40万円で、最長20年間で最大800万円までが非課税対象です。公務員であっても上限額・非課税期間ともに一般の人と変わりません。

「つみたてNISAでは、毎年40万円を上限として一定の投資信託が購入可能です。

各年に購入した投資信託を保有している間に得た分配金と、値上がりした後に売却して得た利益(譲渡益)が購入した年から数えて20年間、課税されません」

「出典:金融庁サイトより引用」

株式や投資信託などの金融商品に投資をした場合、通常は発生した運用益や配当金・分配金に対し約20%の税金がかかります。しかし税制優遇制度のつみたてNISAであれば、毎年一定金額の範囲内で購入した金融商品から得られる利益の全額が20年間は非課税となります。

(公式サイト)

職場に報告は必要?

職場への報告は不要です。つみたてNISAは、銀行に現金を預けたり保険で積み立てたりするのと同じような資産運用といえるためです。

貯蓄や積立保険の場合でも利子や保険金を受け取れますが、職場に報告する義務はないのと同じ考え方になります。

前述した国家公務員法の第104条によれば、「事業や事務などに継続的または定期的に従事して報酬を得る場合は届け出て許可をもらう必要がある」とされていますが、資産運用は該当しません。

(公式サイト)

公務員ならではの積立NISAのメリット

つみたてNISAは少額から毎月コツコツと積み立てて、長期での資産形成を目指す人に向いた制度です。多くの人にとって有利な制度ですが、特に公務員ならではのメリットがあります。

(公式サイト)

職場を通した情報提供が得られやすい

公務員は、政府が推奨するつみたてNISAやiDeCoのような非課税制度の資産運用に関する情報を得やすい立場にいるといえます。

政府は金融庁などを通じ、公務員向けに職場でのつみたてNISAやiDeCoの普及を推進しています。そのため情報収集しやすい環境が整っているといえるでしょう。

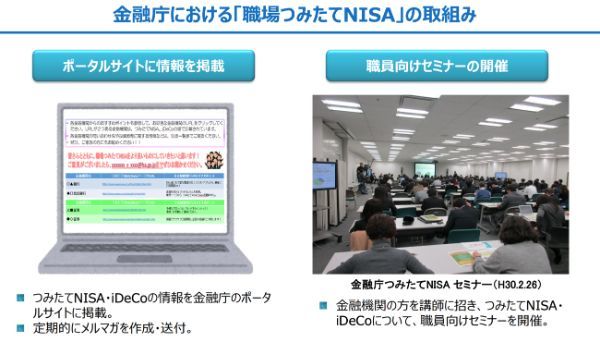

金融庁は国民の安定的な資産形成を目的に、制度の普及・利用促進に向けてさまざまな施策を実施し、投資のきっかけづくりの場となるように取り組んでいます。

全国の地方公共団体において、資産形成を開始するきっかけが身近な場で得られる環境づくりとして、地方公共団体がつみたてNISAやiDeCoに関する職員向けセミナーの開催等を進められるよう、国や一部の地方公共団体における先行事例をご紹介いただきたく、宜しくお願い申し上げます。

※金融庁・厚労省から総務省への依頼文(上記)等が、総務省より全国の地方自治体へ通知

出典:金融庁 「職場つみたてNISA」の取り組みの現状

厚生労働省や防衛庁、財務省なども職場を通じてつみたてNISAの概要や加入手続きなどの説明会や相談会を行い、情報提供に力を入れています。

地方自治体でも、例えば東京都では都庁職員が閲覧するWebサイトの専用ページで、つみたてNISAやiDeCoの取扱金融機関情報を提供しています。

東京都は、都庁職員に対して、取扱金融機 関26社(2018年6月1日現在)の情報を、Web の専用ページ上で提供。

出典:金融庁 「職場つみたてNISA」の取り組みの現状

これらの複雑な制度について職場が情報提供してくれるサポート効果は大きいでしょう。公務員はその点で恵まれているといえます。

(公式サイト)

「職場つみたてNISA」という仕組みがある

情報収集しやすいだけでなく、制度について学びやすく、始めやすい環境が整いつつある点も、公務員にとってはメリットといえます。

金融庁は自らの職場に「職場つみたてNISA」を導入しました。職場を通じてつみたてNISAやiDeCoについて学び、かつ口座振替で積み立てを可能にする仕組みのことです。

○ 職場を通じて、①つみたてNISA・iDeCoの情報(きっかけ)、②投資を学べる機会を提供 ※ 職場ポータルサイトによる情報の提供や金融機関によるセミナー開催など

○ 口座振替で積立投資が可能 ※口座振替の場合、給与天引きは不要

○ 定額積立による投資(つみたてNISA)が、内規等に抵触しない旨をあわせて周知

金融庁:つみたてNISAに関する説明会~職場つみたてNISAの活用~

こういった仕組みを活用すれば、非課税制度の資産運用についての知識が蓄えられるだけでなく、手間や労力をかけずに始められるはずです。

各職場では、つみたてNISAのような定額積立が「公務員としての内規に抵触しない」ことも周知しています。資産運用に踏み出す第一歩のハードルを下げることにもつながっているでしょう。

(公式サイト)

安定した収入があるので続けやすい

つみたてNISAは最長20年間と長期運用が基本です。そのため毎月の安定収入があることがポイントとなり、収入が大きく下がる心配がない公務員には向いている制度といえます。

会社員・個人事業主の給与と比べてみましょう。

・国家公務員の平均給与月月 41万4,729円

・地方公務員の平均給与月月 35万9,895円

・会社員の平均給与月月 36万8,500円

・個人事業主の年収の最多額 200万円〜300万円(比較のため300万円を12カ月で割ると25万円)

出典:人事院「令和3年国家公務員給与等実態調査」、総務省の「令和3年地方公務員給与実態調査」、国税庁の「令和2年分民間給与実態統計調査」、三井総合研究所(令和元年度産業経済研究委託事業)「個人事業主・フリーランスの実態に関する調査報告書」

全体としては国家公務員の平均給与の高さが目立ちます。また自治体により違うものの、地方公務員でも民間企業と遜色がない水準であることが分かります。

公務員の給与水準は、民間の給与の実態を調査したうえで調整されています。民間と違って労働基本権が制限されているため、その代償処置として国家公務員の処遇改善に関する法律などが適用されています。そのため大幅な減収に陥る可能性はほぼありません。

渡辺友絵(ライター)

(公式サイト)

公務員ならではの積立NISAのデメリット

公務員ならではのデメリットは特にありません。もちろん、つみたてNISA自体にいくつかのデメリットはあります。

- 月40万円までと上限額が決まっている

- 非課税投資枠は再利用できない

- 元本割れの可能性もある

- 長期運用のためなかなか結果が出ない

ただ、これらは誰にとっても同じです。公務員だからデメリットになるというものではありません。

公務員はiDeCoもできる

政府がつみたてNISAと同じように推進するiDeCoは、個人が任意で加入する個人型確定拠出年金制度です。ぜひiDeCoもスタートさせましょう。

iDeCoは自分で決めた額(掛金)を積み立てて運用し、60歳以降に受け取る私的年金制度です。通常では金融商品を運用して利益を得ると20.315%が運用益に課税されますが、運用益に税金がかからず、運用益の全額を再投資することが可能です。

さらに、掛金にかかる分の所得税・住民税が控除される税制メリットもあるので、税を払わずに済んだ分だけ老後の貯えが増えることになります。

○ iDeCo(イデコ・個人型確定拠出年金)は、確定拠出年金法に基づいて実施されている私的年金の制度で、加入は任意です。

○ iDeCoはご自分で申し込み、掛金を拠出し、ご自分で運用方法を選んで掛金を運用します。 掛金とその運用益との合計額を給付として受け取ることができます。

○ iDeCoでは、掛金、運用益、そして給付を受け取るときに、税制上の優遇措置が講じられています。

出典:iDeCo公式サイト

公務員のiDeCoへの加入者は増加傾向

もともとiDeCoの前身制度が2001年に導入された際には、自営業者や企業年金制度がない人などに限定されたものでした。しかし2016年に大幅に法改正され2017年からは公務員も加入できるようになりました。

制度が広まった近年では、公務員の加入者数が大幅に増えています。

大和総研がまとめた資料によれば、2020年2月時点におけるiDeCoの加入者数は 153.0万人で、加入対象者数に占める加入率は2.3%でした。加入者の内訳を見ると、公務員は33.3万人で全体の約22%を占めています。

公務員全体での加入率推移では、2017年3月時点では約1%だったのに対し2020年2月時点では7.4%まで拡大するなど、他の加入者に比べて特に利用が進んでいることがわかります。

「第2号加入者の内訳は、「①企業年金なし」が79.7万人、次いで「③公務員」が 33.3万人、「②企業年金あり」が17.4万人となっている。加入率では「③公務員」が 7.4%と最も高く、それに比べて「①企業年金なし」が3.4%、「②企業年金あり」が 1.1%と低い」

「個人型DCの加入対象者が拡大された2017年以降の加入率の推移を加入者の種類別に見ると、特に「③公務員」のiDeCoの利用が進んでいる」

出典:大和総研「公務員・会社員のiDeCo利用拡大に期待」

今後も格差是正は継続されるとみられ、公務員にとっても老後への備えは切実な課題になっているといえそうです。

渡辺友絵(ライター)

公務員のiDeCo拠出限度額は月12,000円

日本に住む20歳以上であれば誰でも利用できるつみたてNISAと違い、iDeCoでは加入できる対象者は個人の属性に応じて分かれています。公務員は第2号被保険者に相当します。

公務員は、掛金として毎月拠出できる限度額は月1万2,000円と決められていて、年間14万4,000円までしか掛金を拠出できません。

公務員と同じ2号被保険者でも、企業年金がない会社員の場合は限度額が2万3,000円と高く設定されています。「年金払い退職給付」という企業年金に準ずる制度があるため、「企業年金がある会社員」と同額に抑えられているのです。

「(1)対象者(制度に加入できる者)及び拠出限度額等」

「企業型年金や厚生年金基金等の確定給付型の年金を実施していない場合(公務員、私学共済制度の加入者を除く):23,000円/月」

「公務員、私学共済制度の加入者:12,000円/月」

出典:厚生労働省「iDeCoの概要」

公務員は積立NISAとiDeCoどちらを選ぶべき?

どちらも副業には該当せず、長期での資産形成を念頭に置いたものです。毎月の安定収入からコツコツ貯めるという意味では、両方とも公務員に向いているといえます。

どちらが自分に合うかは一概には言えません。こだわりたいポイントに着目して選ぶのがいいでしょう。

| つみたてNISA | iDeCo | |

| 制度の目的 | 投資初心者を対象とした 長期の資産運用をサポート |

自ら老後資金を つくるための年金制度 |

| 利用できる人 | 日本に住む1月1日時点で 20歳以上の人(※1) |

20歳以上65歳未満の 国民年金被保険者 |

| 投資できる金額 | 年間40万円 | 年間14万4,000~ 81万6,000円 |

| 掛け金の所得控除 | なし | 全額所得控除 |

| 口座開設数 | 1人1口座 | 1人1口座 |

| 口座開設・ 管理手数料 |

なし | 加入時は原則2,829円(税込)で、 その他手数料などがある (金融機関によって異なる) |

| 最低積み立て額 | 金融機関により異なる | 5,000円から1,000円単位 |

| 投資できる年 | 2042年まで | 原則65歳まで |

| 非課税期間 | 最長20年間 | 最長75歳まで |

| 途中解約 | 可能 | 原則不可能 |

| 対象投資商品 | 長期の積み立て・分散投資に 適した一定の投資信託 |

定期預金・保険商品・ 投資信託 |

| 受取時の控除 | なし (そもそも課税対象外) |

・年金受取の場合は公的年金等控除 ・一時金は退職所得控除が適用 |

※1:2023年以降は1月1日時点で18歳以上の人

つみたてNISAは投資金額が少なくて済むのに加え、いつでも引き出せるのがメリット。例えば、収入がまだ高くなく住宅や教育資金など急にまとまったお金が必要になる可能性がある若いうちは、つみたてNISAが便利です。

一方でiDeCoは基本的に60歳までは引き出せないものの、掛金が全額所得控除になり所得税や住民税を毎年大きく減らせるため、それなりの収入や手元資金がある人にはおすすめです。

積立NISAとiDeCoは併用できる?

つみたてNISAとiDeCoは併用できます。どちらの制度も、投資を通じた資産形成を「非課税」でできるという共通点があり、お得な制度です。

(公式サイト)

併用したほうがいい

毎月の積立金を無理なく準備できるのであれば、ぜひ併用しましょう。

併用した時としない時とで20年後にどのくらいの金額差になるのかをシミュレーションしてみます。「併用すればそれだけ資産を増やせる」ということが具体的な金額でイメージできるでしょう。

積立NISAだけの場合

・毎月の金額 3万3,333円

・20年後の資産 約1,083万

つみたてNISAは年間上限の40万円を想定し、毎月3万3,000円を仮に年率3%で20年間積み立てた場合を見てみます。

金融庁の「資産運用シミュレーションサイト」によると、毎月3万3,000円を年率3%で20年間積み立てると、投資元本792万円に対して運用利益は約291万円で、資産は合わせて約1,083万円になります。

| 元本 | 運用利益 | 資産総額 | |

|---|---|---|---|

| 20年後 | 792万円 | 約291万円 | 約1,083万 |

非課税のため、本来であれば291万4,000万円の利益に対してかかる税金約59万円も手元に残ります。

仮に普通預金の利率0.001%で同じように積み立てたとすると、利息は20年間にわずか1,000円程度で、さらに20.315%の税金がかかってしまいます。

iDeCoだけの場合

・毎月の金額 1万2,000円

・20年後の資産 約394万円

では、iDeCoはどうでしょうか。前述したとおり公務員の積立限度額は毎月1万2,000円と決められています。

例えば年収500万円の公務員が、40歳から毎月1万2,000円を運用利率3%で20年間積み立てたとします。積立元金288万円に運用益約106万円を合わせ、約394万円を受け取ることができます。

| 元本 | 運用利益 | 資産総額 | |

|---|---|---|---|

| 20年後 | 288万円 | 約106万円 | 約394万円 |

通常ならば約106万円の運用益に対して約21万2,000円かかる税金も非課税となります。

また、iDeCoの掛金は所得税と住民税を計算する際、所得控除として差し引くことができ、所得税と住民税が節税されます。そのため、年間の節税額が2万8,800円、20年間で合計 57万6,000円の節税につながります。

積立NISAとiDeCoを併用した場合

・毎月の金額 4万5,333円

・20年後の資産 約1,477万円

2つを併用すると、20年後には1,500万円近いまとまった資産を得られるでしょう。 ※いずれもあくまでシミュレーションの結果なので、運用次第ではこの通りではない可能性もあります。

老後のことを考えると、少しでも多くの資産を形成していきたいものです。可能であれば併用を考えましょう。

ただし毎月積み立てる金額も4万5,333円になり、人によってはこの金額は厳しいと感じる場合もあるでしょう。

渡辺友絵(ライター)

積立NISAと一般NISAは併用できないので注意

iDeCoとは違い、これらの併用はできません。どちらか1つを選択することになるので注意が必要です。

一般NISAも利益が一定の条件で非課税となる税制優遇制度であり、1人1口座しか利用できないことが定められています。

仮にNISA口座を持っている人がつみたてNISAの口座開設を希望する場合は、金融機関に依頼書を提出して手続きを行う必要があります。

| つみたてNISA | 一般NISA | |

|---|---|---|

| 投資できる金額(年額) | 最大40万円 | 最大120万円 |

| 投資できるタイミング | 積立投資 | 自由 |

| 投資できる商品 | 金融庁が認可した投資信託 | 国内株式 外国株式 投資信託 |

| 投資できる期間 | 2042年まで | 2023年まで(※) |

| 非課税期間 | 最長20年 | 最長5年 |

出典:金融庁 NISAとは?

切り替えの手続き方法は簡単

切り替える方法は「非課税口座異動届出書(勘定変更届)」を提出するだけです。口座を開設している証券会社に変更を申し出て、書類を提出しましょう。

ネット証券の多くは、インターネット上で変更手続きを申し込みます。

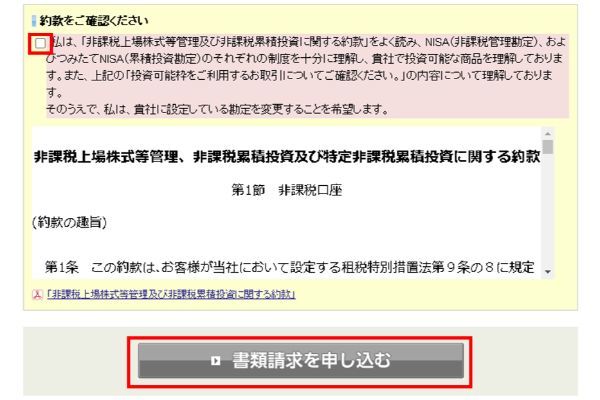

例:SBI証券で積立NISAと一般NISAを切り替える方法

例えばSBI証券の場合、以下のように操作して変更手続きを進めてください。

- 1. ログイン

- 2. 画面右側「つみたてNISA→NISA(または「NISA→つみたてNISA」)」をクリック

- 3. 郵送される書類を返送

SBI証券にログインすると画面右側に「取引と口座開設」欄が表示されます。そこから「つみたてNISA→NISA(または「NISA→つみたてNISA」)」の「変更」をクリックし、変更申し込み画面へ遷移してください。

遷移後の画面では、約款の確認が求められます。内容を確認しチェックボックスにチェックを入れ「書類請求を申し込む」をクリックしましょう。SBI証券から「非課税口座異動届出書(勘定変更届)」が送られるため、必要事項を記入し返送してください。

※「積立NISAと一般NISAは併用できる?iDeCoとの併用のポイントも解説」よりfuelle編集部にて引用

2024年に開始される新NISAは公務員は禁止?利用制限はある?

2024年から、新しいNISA制度がスタートします。新NISAでも、これまでと同じように公務員の利用は認められます。職場への報告はありませんし、確定申告や年末調整も不要です。

制度が変わるからといって、新たな利用制限もありません。またiDeCoとの併用も可能です。

では、どのような点が変更になるのでしょうか?

新NISAとは

新しいNISA制度で変わった点は次の6点です。

✓ 制度が恒久化する

✓ 非課税期間が無期限化する

✓ 一般NISAとつみたてNISAが一本化する

✓ 年間投資額が拡大する

✓ 生涯非課税限度額が拡大する

✓ 投資枠を再利用できる

新NISAと現行NISAの違いを比較すると次のようになります。

| 現行NISA | 新NISA | |

|---|---|---|

| 非課税期間 | 一般NISA:5年間 つみたてNISA:20年間 |

成長投資枠:無期限 つみたて投資枠:無期限 |

| 制度の期限 | 一般NISA:2023年まで つみたてNISA:2042年まで (新規買付は2023年末まで) |

成長投資枠:恒久化 つみたて投資枠:恒久化 |

| 併用 | 併用不可 | 併用可能 |

| 年間投資額 | 年間120万円 (つみたてNISA 40万円)まで |

年間360万円 (成長投資枠:年間240万円、 つみたて投資枠: 年間120万円)まで |

| 生涯非課税限度額 | 一般NISA:600万円 つみたてNISA:800万円 |

1,800万円 (成長投資枠は 1,200万円まで) |

| 投資枠の再利用 | 不可 | 可 |

新しいNISAでは、これまでのNISAの期限が撤廃され、非課税限度額が拡大するなどの変更が行われます。

新NISAの6つの変更点について詳しく解説していきます。

非課税期間が無期限化する

新NISAでは非課税期間が無期限になります。

これまでのNISAでは、非課税保有期間が一般NISAで5年間、つみたてNISAで20年間でした。

現行の制度では、非課税期間が終了した後は次のいずれかの対応を取らなければなりません。

- ロールオーバーする(翌年の投資枠に乗り換えてさらに5年間、非課税期間を延長すること)

- 課税口座へ移す

- 売却する

利益が出ている状態で引き続き保有し続けるのであれば、わざわざロールオーバーという面倒な手続きを取らなければなりません。

制度が恒久化する

2023年以降、制度は恒久化します。制度が続く限り、金融資産から生じた利益に対して無期限に税金はかからなくなります。

なお、現行制度では新規買い付けは2023年末までとなっています。

一般NISAとつみたてNISAが一本化する

新NISAでは一般NISAとつみたてNISAが一本化し、「成長投資枠」と「つみたて投資枠」という投資枠が設けられます。それぞれの内容は以下となります。

| つみたて投資枠 | 成長投資枠 |

|---|---|

| 現在のつみたてNISAから名称変更。 投資信託が対象。 |

現在の一般NISAから名称変更。 上場株式も含めて運用できる。 |

| 併用可能 | |

現行の制度では一般NISAか、つみたてNISAどちらか1つしか選択できませんでしたが、新制度では、成長投資枠とつみたて投資枠の併用が可能です。

毎月コツコツと積立しながら、株式市場が買い目のときなどに成長投資枠を使用して一括で投資をするなど、今後はNISA口座を使用して柔軟な投資ができるようになります。

年間投資額が拡大する

新NISAでは年間投資額が拡大します。具体的には以下となります。

| 現行NISA | 新NISA |

|---|---|

| 一般NISA:120万円 つみたてNISA;40万円 |

成長投資枠:240万円 つみたて投資枠120万円 (併用可能なため合計360万円まで) |

新NISAでは、1年間の非課税投資額が拡大します。これまでは「NISAは枠が小さすぎて活用が難しい」という声がありましたが、今後はこれまでよりも2倍〜3倍の金額を取引できます。

生涯非課税限度額が拡大する

新NISAでは生涯非課税限度額が拡大します。具体的には以下となります。

| 現行NISA | 新NISA |

|---|---|

| 一般NISA:600万円 つみたてNISA;800万円 |

1,800万円 (成長投資枠は1200万円まで) |

現行のNISAは生涯非課税限度額が600万円でしたが、新制度では1,800万円(成長投資枠は1200万円まで)と大幅に拡大します。

投資額を再利用できる

新NISAでは、NISA口座で購入した金融資産を売却し、売却して余った分の枠を再度利用してNISA口座から金融資産を購入できます。

例えば、NISA口座で上場株式を120万円で購入し、数日後に売却した場合、売却した分の120万円の枠を非課税枠として再利用できるようになります。

現行のNISAでは再利用ができないため、NISA口座で購入した金融資産を短期で売却することに抵抗を感じる人も多いのではないでしょうか?

しかし新NISAでは再利用ができるので、短期売買にもNISA口座を活用できます。

積立NISAにおすすめの証券会社

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

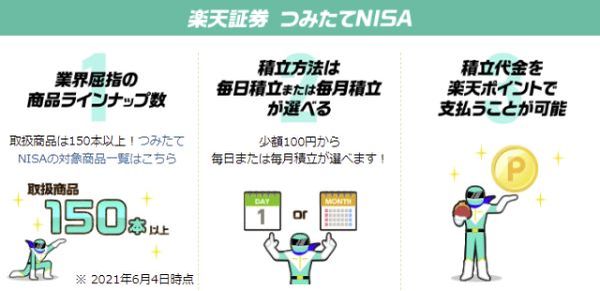

楽天証券

- 取扱銘柄数がSBI証券と並びトップクラス

- 楽天ポイントが貯まる

楽天証券のつみたてNISA取扱銘柄数は181本と非常に充実しています(2022年6月16日時点)。より多くの選択肢から選びたい人は楽天証券でつみたてNISAを始めましょう。楽天ポイントを貯めている人にもおすすめです。

| 取扱銘柄数 | 181本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | 楽天ポイント |

| クレジットカード決済ポイント還元率 | 1.0%(※1) |

| 積立コース | 毎日、毎月 |

※1.2022年9月以降は0.2%または1.0%

楽天証券株式会社は、2022年2月25日(金)に金融庁が発表した「NISA口座の利用状況調査」より、NISA(※1)の2021年新規口座開設数が業界最多(※2)であったことをお知らせします。

※1:一般NISA、つみたてNISA、ジュニアNISAの合算

※2:NISAは、主要ネット証券(口座数上位5社:auカブコム証券、SBI証券、松井証券、マネックス証券、楽天証券(五十音順))で、iDeCoは、主要運営管理機関でそれぞれ比較(2022年3月30日、楽天証券調べ)

(引用元:PR TIMES|楽天証券|楽天証券、NISA・iDeCo 2021年新規口座開設数が業界最多に!)

楽天証券の積立NISAに関するいい口コミ

- 楽天カードを使って満足度アップ

-

楽天カードを使うとポイントが発生するので、とても助かっています。取扱銘柄が多いのもメリットです。選べない銘柄も中にはありますが、それでも現状で満足できています。

30代・男性

- おおむね満足

-

楽天カードで積み立ての設定をすると、楽天ポイントが貯まります。楽天経済圏で生活している人には、とても良いと思います。1週間に1回程度、積み立てている投資信託の基準価額メールが届くので、自分が積み立てている投資信託がどの程度利益を出しているかを確認できます。それが楽しみです。

20代・男性

- 取り扱い銘柄が豊富です

-

銘柄のラインアップが豊富で、かなり選びやすいと思います。楽天証券と楽天銀行をマネーブリッジ設定すると優遇金利を受けられ、とてもお得です。自動入金機能を利用できるので、一度設定すると楽に買い付けできます。

40代・女性

楽天証券の積立NISAに関するよくない口コミ

- アプリがつみたてNISAには向いていない

-

楽天証券のiSPEEDというアプリがあるのですが、つみたてNISAの確認には向いてないと思います。個別株など専用に作られているようで、確認できるのは、投資金額とか変動利率、買付可能額ぐらいです。詳細を確認したい場合は、パソコンサイトに飛んで確認するので手間です。

40代・女性

- つみたてNISA専用アプリがないので不便

-

何かを確認したいときに、都度ブラウザを開いて利用しないといけない点が不満です。楽天は、楽天市場のアプリや楽天銀行のアプリなど、数多くのアプリを提供していますが、つみたてNISAには専用アプリがありません。そのせいで確認する手間がかかり不便を感じます。

20代・女性

- 楽天ポイントの改悪が残念

-

楽天ポイントの改悪が続くので、すべてもとに戻してほしいです。楽天市場、楽天証券、楽天銀行、楽天カードと、すべてをまとめて連携することでお得になっているから楽天を選んでいるので、改悪はやめてほしいと切に思います。

30代・男性

出典:fuelle編集部がクラウドワークスで調査

SBI証券

- 受け取りポイントを3つから選べる+Vポイントも受け取れる

- 「毎週積立」を選べるのは5社でSBI証券だけ

SBI証券は受け取れるポイントを「Tポイント」「dポイント」「Pontaポイント」の3つから選べ、さらに三井住友カードから手続きを行うと「Vポイント」も受け取れます。好きなポイントを指定して受け取れるのは、5社のなかでSBI証券だけです。

さらに「毎週積立」もSBI証券でしか選べません。積立タイミングを柔軟に設定したいならSBI証券につみたてNISAを申し込みましょう。

| 取扱銘柄数 | 183本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | Tポイント、dポイント、Pontaポイント、Vポイント |

| クレジットカード決済ポイント還元率 | 0.5%(※1) |

| 積立コース | 毎日、毎週、毎月 |

※1.一部のカードは1.0%または2.0%

「三井住友カード つみたて投資」は、投資信託積立額の最大2.0%分のポイントが貯まるお得さと、最短5分でのクレジットカード発行や一度設定すれば入金の手間や万が一の購入漏れがなく継続して投資が行える利便性などが高く評価され、幅広い世代のお客さまに利用いただいています。

(引用元:PR TIMES|株式会社SBI証券|「三井住友カード つみたて投資」の積立設定金額100億円突破のお知らせ)

SBI証券の積立NISAに関するいい口コミ

- 投資初心者におすすめ

-

100円という少額からでも積み立てられるので、投資初心者でも安心できます。SBI証券でつみたてNISAを始めてみて、銀行の普通預金で貯蓄するよりもはるかにお得だと感じています。

40代・男性

- すべてがハイレベルで満足!

-

SBI証券は、取扱銘柄がとても多いので、つみたてNISAはもちろんのこと、その他の取引でも国内で一番といっていい優良証券会社だと思います。アプリの使いやすさもいいです。クレカでの積み立てもでき、PontaポイントやTポイントと連携しているなど、付随するサービスがどれも秀逸で素晴らしいです。

30代・男性

- 使いやすく知名度の高い証券会社です

-

知名度が高い証券会社なので安心感があり、少額でも積み立てできることが最大のメリットだと思います。積み立ての設定を一度してしまえば、後はお金を入金するだけ。1ヵ月に1回、運用を確認するくらいで、ほとんどほったらかしにできているので安心して使っています。

40代・男性

SBI証券の積立NISAに関するよくない口コミ

- アプリが使いにくい

-

積み立てアプリがWealthNaviに比べて使いにくいです。つみたてNISA専用のアプリが別なら、長期積立用として銀行代わりに使えるのでいいのではと思います。

- 問合せ対応がいまいち

-

SBI証券のホームページがわかりにくい点がデメリットです。どこでつみたてNISAの銘柄を購入すればいいのかが非常にわかりづらく、苦労しました。購入資金の自動振り替えを利用していますが、手続きが面倒でした。進め方が理解できずSBI証券に質問しましたが、いろいろな部門や他の会社に電話するように言われ、たらいまわしにされました。

40代・男性

- ポイントを貯められるカードが少ない

-

三井住友カードナンバーレスのポイント還元率がもっと高いとうれしいです。また、つみたてNISAでポイントを貯められるのは三井住友カードのみなので、ポイントが貯まるカードの種類が増えてほしいです。

30代・女性

出典:fuelle編集部がクラウドワークスで調査

マネックス証券

- 通常カードでもクレジットカード還元率が1.1%

- 貯まったポイントは「amazonギフト券」などに交換可能

マネックス証券は、クレジットカードの「マネックスカード」でつみたてNISAを決済でき、最大1.1%のマネックスポイントを受け取れます。年会費は初年度無料で年1回以上利用すれば次年度も年会費がかかりません(利用がない場合の年会費は550円)。

貯まったマネックスポイントは、以下のポイントサービスと交換できます。

【マネックスポイントと交換できるポイントサービス一覧】

・dポイント(1マネックスポイント=1dポイント)

・Tポイント(50マネックスポイント=50Tポイント)

・Pontaポイント(1マネックスポイント=1Pontaポイント)

・nanacoポイント(50マネックスポイント=50nanacoポイント)

・WAONポイント(100マネックスポイント=100WAONポイント)

・ANAマイル(1,000マネックスポイント=250ANAマイル)

・JALマイル(1,000マネックスポイント=250JALマイル)

| 取扱銘柄数 | 152本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | マネックスポイント |

| クレジットカード決済ポイント還元率 | 1.1% |

| 積立コース | 毎日、毎月 |

マネックス証券の積立NISAに関するいい口コミ

- 気軽に始められる

-

マネックス証券は、気軽に始められる点が素晴らしいと思いました。100円からスタートできることや、投資信託を保有するだけでポイントがもらえる点などが魅力的です。

40代・男性

- サポート体制が充実している

-

資産運用に詳しい友人からのアドバイスを受けて、マネックス証券の口座を作りました。口座開設はネットの画面からできたので、手続きはスムーズに進みました。サポート体制が充実していて、取引の際にも参考にできて良かったです。おかげで取引が順調に進み、日々の生活が楽しくなっています。

30代・女性

- 少額からでも始めやすい

-

マネックス証券なら100円からでもつみたてNISAを始められます。積立金額が小さいことがメリットです。投資信託の購入手数料も全銘柄無料なので手軽に投資をスタートできるのが良い面だと思います。

30代・男性

マネックス証券の積立NISAに関するよくない口コミ

- NISAの切り替えが難しかった

-

一般NISAとつみたてNISAの切り替えがちょっとむずかしいところがデメリットです。WEBで切り替えができませんでした。それ以外は特にデメリットはありません。

30代・男性

- 積立頻度の選択肢が少ない

-

積立頻度の選択肢がSBI証券に比べて少ない点がデメリットです。

40代・男性

出典:fuelle編集部がクラウドワークスで調査

auカブコム証券

- auユーザーはクレジットカード還元率が最大5.0%

- 株式手数料が最大5.0%割り引かれる「NISA割」がお得

auカブコム証券のクレジットカード決済ポイント還元率は1.0%ですが、指定のau回線契約者はさらに4.0%、指定のUQ mobile回線契約者は2.0%上乗せされます。これだけのポイント還元は、5社のなかでも他にありません。auユーザーがお得につみたてNISAを始めるならauカブコム証券が有望でしょう。

auカブコム証券には「NISA割」というサービスがあり、同社でつみたてNISA口座を開設すると課税口座における株式手数料が最大5.0%割り引かれます。課税口座を併用したい人にも向いているでしょう。

| 取扱銘柄数 | 171本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | Pontaポイント |

| クレジットカード決済ポイント還元率 | 1.0%(※1) |

| 積立コース | 毎月 |

※1.指定のau回線契約者は最大5.0%、指定のUQ mobile回線契約者は最大3.0%

auカブコム証券の積立NISAに関するいい口コミ

- 優遇金利やクレジットカード払いが魅力的です

-

auじぶん銀行と連携すると、金利が優遇されます。さらにつみたてNISAをau PAYカード(クレジットカード)支払いにするとPontaポイントが付与される点もうれしいです。特にauやUQモバイルの携帯を契約している人には、魅力的な証券会社だと思います。

30代・女性

- auユーザーにおすすめです

-

「つみたてNISAを利用しながら株取引もしたい」という人には、手数料が割引される「NISA割」があります。他社にはないサービスなので、大きなメリットだと思います。つみたてNISA用のシミュレーション機能も利用できます。積み立てたい金額、期間を入れれば簡単に計算してくれ、わかりやすく便利でした。

40代・男性

- 100円から気軽に始められる

-

auカブコム証券のつみたてNISAのメリットは、月100円から積み立てられる点です。投資初心者でも無理のない金額で始められるので気軽です。

40代・男性

auカブコム証券の積立NISAに関するよくない口コミ

- つみたてNISA専用のアプリがない

-

専用のアプリがないので、毎回設定などはパソコンやスマホのブラウザを経由する必要があるのが面倒です。

30代・女性

- 銘柄数がやや不満

-

つみたてNISAで選べる銘柄は、トップクラスのネット証券と比べるとやや少ないです。投資中級者や上級者は豊富な銘柄から選べないので、少し不満なのではないでしょうか。また、つみたてNISAではポイントで銘柄購入できない点も不満です。

40代・男性

- ポイント制度に特色がない

-

クレジットカード投資の支払日が翌月10日なのですが、自由に変更できるようにしてほしいです。クレジットカード投資の獲得可能ポイントはマネックス証券に負けていて、保有ポイントの獲得は銘柄によってはSBI証券に負けています。これだとつみたてNISA口座でわざわざauカブコム証券を選ぶ意味がないので、独自の色を出してほしいです。

40代・男性

出典:fuelle編集部がクラウドワークスで調査

松井証券

- スマホで完結できる「投信アプリ」が便利

- ネット証券なのに投資相談ができる

松井証券のスマートフォン向けアプリ「投信アプリ」は、投資信託サービスの全機能を搭載しています。つみたてNISAも対応しているため、設定のためにブラウザから検索してログインする手間がありません。

充実したサポート体制があることも松井証券の強みです。「投信サポート」は、投資信託全般に関して専門スタッフに相談できるため初心者も安心でしょう。個別の株式に投資したい場合も「株の取引相談窓口」を利用すれば相談しながら投資可能です。

| 取扱銘柄数 | 173本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | 松井証券ポイント |

| クレジットカード決済ポイント還元率 | ─ |

| 積立コース | 毎月 |

松井証券の積立NISAに関するいい口コミ

- しっかりしたフォローで安心です!

-

一番のメリットは、フォロー体制がしっかりしていることです。積み立てとはいえ、株式を含む銘柄を持っている私にとって、日々変動のリスクは不安を感じます。相場が大きく動いたときでも密にフォローいただいて感謝しています。

30代・女性

- つみたてNISAの詳しい解説がある

-

松井証券ですばらしいと思えたのは、投資やについて詳しい解説がされている点です。一般NISAとつみたてNISAの違いなども理解できました。

30代・男性

- 電話相談ですぐに対応してもらえた

-

投資の知識は全くなかったのですが、松井証券なら初心者でも手軽だと聞いて始めてみました。登録も案外スムーズにできて、銘柄数も豊富でよかったです。また、わからないことがあったときに電話相談をしたのですが、すぐに対応してもらえました。

20代・女性

松井証券の積立NISAに関するよくない口コミ

- 銘柄情報を探しづらい

-

ホームページで取扱銘柄などの情報が探しづらく、始めるにあたってきっかけを作りづらかった、比較しづらかったという記憶があります。自分が興味あるファンドはあるか、またどんなスタイルのものが多く選ばれているのかなど、参考のためにも、ホームページですぐにわかるようにしてもらえるとありがたいです。

30代・女性

- 松井証券ポイントに不満

-

松井証券ポイントの使い勝手が悪いのが不便です。

30代・男性

- サイトが使いにくい

-

実際に利用してみると、中級から上級者向けだと感じました。サイトの使い勝手が悪いのが残念な点です。資産運用については簡単な質問に答えると、最適なアドバイスを受けることができます。ただ、投資に関する最終判断は自分でする必要があります。ある程度の知識があれば問題ありませんが、全くの初心者の方は難しいかもしれません。

30代

出典:fuelle編集部がクラウドワークスで調査

iDeCoにおすすめの金融機関

iDeCoは1人1口座しか開設できないのに加えて金融機関によりサービスが違うため、慎重に選びたいものです。

証券会社や銀行など多くの金融機関が取り扱っているので迷ってしまいそうですが、品揃えが豊富でサービスも充実している5社を紹介します。

どの金融機関でiDeCo口座を開設した場合でも、基本的には次のコストがかかります。

・国民年金基金連合会へ支払う加入時手数料 2,829円(税込)

・国民年金基金連合会と信託銀行へ支払う手数料 月に合計171円~589円(税込)

・受取時の給付手数料 1回440円(税込)

ただし金融機関により、扱っている投資信託の本数やサービスは異なります。

楽天証券

投資信託のラインアップは32本と豊富で、グループの「楽天証券経済研究所」が選び抜いたコスト効率がよいものを集めています。

信託報酬の低いインデックス型投資信託をそろえているのに加え、低コストで全世界や米国に投資できる「楽天・全世界株式インデックス・ファンド」も扱っています。

資産運用の知識に不安がある人やこれから勉強したい初心者向けに無料Webセミナーも実施し、チャットボットをはじめ、土日祝日も専用電話で問い合わせ対応を手がけているので、初心者でも安心でしょう。

| 運営管理 手数量 |

加入時 手数料 |

月額口座 管理手数料 |

受取 手数料 |

商品本数 | 特徴 |

|---|---|---|---|---|---|

| 0円 | 2,829円 | 171円 | 440円 | 32本 | 低コスト銘柄である 「楽天・全世界株式インデックス・ファンド」に投資可能。 無料Webセミナーを実施 |

松井証券

信託報酬が最安値クラスの投資信託などを40本(法令上の扱いは31本)そろえ、商品のラインアップではトップクラスといえます。

多くは人気のインデックス型投資信託で、さらに国内外の株式や債券など投資対象をしっかりと網羅。運用コストが低く設定され、長期運用向きの「ひふみ年金」も対象です。

電話での相談には専門スタッフが対応し、メールやAIチャットからも問い合わせができます。

| 運営管理 手数量 |

加入時 手数料 |

月額口座 管理手数料 |

受取 手数料 |

商品本数 | 特徴 |

|---|---|---|---|---|---|

| 0円 | 2,829円 | 171円 | 440円 | 40本 | 信託報酬が最安値クラスの投資信託も扱っている。 国内外の株式や債券も網羅 |

SBI証券

「低コスト」と「バラエティ」にこだわって信託報酬が低いインデックス型投信をそろえ、合計84本とバリエーションも豊富です。

申込み手続きが電子化されており、Web申込フォームへの入力や必要書類のアップロードなどを通じてiDeCo口座開設の手続きが簡単に行えます。

WEB上で簡単なアンケートに回答すると、SBI-iDeCoロボが商品選びをサポートしてくれるサービスもあります。

専用の電話サポートデスクも用意されていて、土・日曜日も対応しています。

| 運営管理 手数量 |

加入時 手数料 |

月額口座 管理手数料 |

受取 手数料 |

商品本数 | 特徴 |

|---|---|---|---|---|---|

| 0円 | 2,829円 | 171円 | 440円 | 84本 | 商品本数が最多で信託報酬が低めの品ぞろえ。 専用ロボが商品選びをサポート |

マネックス証券

低コストでありながら、長期的に安定した運用成績が期待できる銘柄を中心に27本をそろえています。

初めて資産運用をする人に向け、サポート体制が充実しています。中でも難しい銘柄選びでは、ロボアドバイザー型コンテンツ「iDeCoポートフォリオ診断」サービスを用意し、年齢や考え方に適した銘柄の組み合わせを提案しています。

| 運営管理 手数量 |

加入時 手数料 |

月額口座 管理手数料 |

受取 手数料 |

商品本数 | 特徴 |

|---|---|---|---|---|---|

| 0円 | 2,829円 | 171円 | 440円 | 27本 | 信託報酬が低く長期的安定が見込める銘柄が中心。 ロボがポートフォリオ診断を実施 |

auカブコム証券

初心者から上級者まで、5パターンの運用スタイルに分け、それぞれに合わせた商品選定を実施しています。

対象投資信託の保有残高に応じ、au IDの保有者はPontaポイントがもらえます。スマホのiDeCo専用アプリを使えば、年収に応じた節税額シミュレーションや運用資産の管理、投資運用スタイルの見直しなどが簡単に行えます。

土日も含め、専用のサポートデスクが電話対応しています。

| 運営管理 手数量 |

加入時 手数料 |

月額口座 管理手数料 |

受取 手数料 |

商品本数 | 特徴 |

|---|---|---|---|---|---|

| 0円 | 2,829円 | 171円 | 440円 | 27本 | 運用スタイル別に商品をラインナップ。 専用アプリでシミュレーションや資産管理も可能 |

積立NISAの概要

つみたてNISAは、コツコツと資産を増やしたい人におすすめの制度です。投資で得た利益には、通常では税金がかかります(約20%)。しかしつみたてNISAでは非課税になります。

主な特徴は、以下のとおりです。

| 利用できる人 | 日本に住む20歳以上の人 |

| 税制優遇 | 投資で得た分配金や譲渡益が非課税 (掛金の所得控除や受取時の優遇はなし) |

| 非課税投資枠 | 年間40万円×20年 (最大800万円) |

| 口座開設可能数 | 1人1口座 |

| 最低投資金額 | 金融機関により異なる 例)楽天証券:100円~ |

| 非課税期間 | 2018年から2042年まで |

| 期間中のお金の引き出し | 可能 |

| 対象投資商品 | 長期の積立・分散投資に適した一定の投資信託 |

つみたてNISAは、日本に住む20歳以上の人であれば誰でも始められます。例えば20歳以上の大学生や専業主婦(主夫)もOKです。自分自身に収入がない場合は、配偶者などから年間40万円の贈与を受け、贈与された金額を自分名義で運用することもできます。

なおもともとつみたてNISAの口座を開設できるのは2037年まででしたが、2020年度の税制改正で5年延長され、2042年までになりました。

口座開設 可能期間

令和19年(2037年)まで ⇒ 令和24年(2042年)まで (5年間延長)

出典:金融庁「令和2年度税制改正について」

積立NISAのメリット

- 長期にわたって非課税で投資できる

- 手元資金が少なくても始めやすい

- 初心者でもリスクを抑えた投資をしやすい

- いつでもお金を引き出せる

「ゆっくり時間をかけて少しずつコツコツ」が、つみたてNISAの投資スタイルです。そのような投資をしたい人が使いやすいように、制度が設計されています。

運用で出た利益を非課税にできる期間は、最長20年です。投資はなるべく長期にわたって取り組んだほうが成果を出しやすいので、これは大きなメリットといえるでしょう。

月100~1,000円ほどの少額資金でも始められます。一度積み立てを設定すれば、自動的に決まった間隔で決まった金額が積み立てられていくので、売買のタイミングを見極めたり、相場を常に気にしたりする必要もありません。

しかも、投資先は金融庁の厳しい基準をクリアした投資信託に限定されています。投資信託(ファンド)は、自分で個別の国や企業の分析をしなくても、投資のプロ(ファンドマネージャー)が選んだ複数の投資先にまとめて投資できる金融商品です。

「投資信託(ファンド)」は、一言でいえば「投資家から集めたお金をまとめて、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品」です。

「集めた資金をどのような対象に投資するか」は、投資信託ごとの運用方針に基づき専門家が行います。

出典:一般社団法人投資信託協会

つみたてNISAの対象商品は、手数料が低水準、頻繁に分配金が支払われないなど、長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されており、投資初心者をはじめ幅広い年代の方にとって利用しやすい仕組みとなっています

出典:金融庁「つみたてNISAの概要」

つみたてNISAは、このような特徴があるため投資初心者でも比較的取り組みやすく、人気があります。

積立NISAのデメリット

デメリットもチェックしましょう。

- 元本割れになる可能性もある

- 損益通算や繰越控除ができない

- 投資先として選べる商品が限定的

- 税制優遇効果はiDeCoほどではない

- 年間40万円までしか投資できない

リスクはゼロではありません。銀行預金などと違って増える可能性もある分、元本割れ(投資した金額より受け取れる金額のほうが少なくなる)もありえます。

また、通常は投資で損失が出た場合、「損益通算」や「繰越控除」という税金の負担を抑える仕組みを利用できます。しかしつみたてNISAでは利用できません。

損益通算(そんえきつうさん)

意味

譲渡益などの利益から、譲渡損などの損失を差し引くことができる制度。

解説

例えば、その年の譲渡益が10万円、譲渡損が4万円だった場合、10万円から4万円を差し引いた6万円が課税の対象になります。

出典:日本証券業協会

繰越控除(くりこしこうじょ)

意味

その年に控除しきれなかった損失を、最長3年間にわたって利益と通算できる制度。

解説

ただし、確定申告をする必要があります。

出典:日本証券業協会

なおつみたてNISAは投資先が「金融庁の基準をクリアした投資信託」に限られているため、初心者でも選びやすいというメリットがあります。しかし裏を返せば、株式投資をしたい人やもっと自由に投資信託を選びたい人にとってはデメリットになるでしょう。

投資に関する税制優遇制度には、他にも「一般NISA」や「iDeCo(イデコ:個人型確定拠出年金)」があります。また、一般NISAに比べると1年間に投資できる金額が少ない、iDeCoと比べると税制優遇効果が低いというデメリットがあります。

iDeCoの概要

iDeCoは老後の資金形成を目的とした制度で、年金額を増やしたい人におすすめです。個人で加入する任意加入の年金制度で、自分が出した掛け金を自分で運用して資産を形成します。掛け金は全額所得控除になるといった税制優遇メリットがあります。

参照:国民年金基金連合「iDeCo公式サイト」

| 利用できる人 | 20歳以上65歳未満の国民年金被保険者 |

|---|---|

| 税制優遇 | ・運用益が非課税 ・掛け金は所得控除の対象 (その分所得税や住民税が軽減される) ・受給時は一定額まで非課税 |

| 非課税投資枠 | 最長75歳まで |

| 口座開設可能数 | 1人1口座 |

| 受給開始年齢 | 60~75歳 |

| 最低積立額 | 月々5,000円~ (1,000円単位で自由に設定可能) |

| 期間中の引出し | 不可 |

| 対象投資商品 | 長期の積み立て・分散投資に適した 一定の投資信託・定期預金・保険商品 |

iDeCoへの加入資格があるのは、65歳未満の国民年金被保険者です。ただし、以下の人は加入できません。

・国民年金の保険料を免除されている人

・農業者年金に加入している人

・企業型確定拠出年金に加入しており、iDeCoに加入できないという規約がある人

iDeCoの年齢制限は2022年5月の法改正により緩和され、65歳までに引き上げられました。海外に住んでいても、国民年金に任意加入しているならiDeCoの加入対象になります。

また、iDeCoで積立できる額は毎月5,000円から1,000円単位ですが、上限額は以下のように対象によって異なります。

| 対象 | DB(※1) の有無 |

企業型DC(※2) の有無 |

積み立て額の 上限/月 |

|---|---|---|---|

| 会社員 | なし | なし | 2万3,000円 |

| なし | あり | 2万円 | |

| あり | なし | 1万2,000円 | |

| あり | あり | 1万2,000円 | |

| 公務員 | - | - | 1万2,000円 |

| 自営業者など | - | - | 6万8,000円 (国民年金基金との合算額) |

| 専業主婦(主夫) | - | - | 2万3,000円 |

iDeCoのメリット

iDeCoのメリットは以下のとおり4つあります。

・掛け金が全額所得控除となり節税効果が見込める

・運用益が非課税になる

・受け取り時に控除が受けられる

・運用がうまくいけば将来受け取るお金を増やすことができる

一つひとつ確認しましょう。

掛け金が全額所得控除となり節税効果が見込める

iDeCoの最大のメリットは掛け金が全額所得控除となる節税効果が見込めることです。拠出した額はすべて所得控除の対象になるため、年間の掛け金を所得総額から差し引くことができ、そのぶん所得税と住民税を抑えられます。掛け金は人によって異なるので節税額も異なりますが、積立期間中はずっと控除されるため節税効果も高いでしょう。

運用益が非課税になる

つみたてNISAと同じくiDeCoでも運用益は非課税になります。通常の投資では、運用益には20.315%の税金がかかり、利益の80%ほどしか受け取れません。しかし、iDeCoは運用益に税金が一切かからないため、運用利益をすべて受け取れます。税金分も運用に充てられるので、より効率的に資産を増やせるでしょう。

受取時に控除が受けられる

iDeCoで運用して得た資産は一定額が非課税になるのもメリットのひとつです。一括で受け取る際は「退職所得控除」が、分割で年金として受け取る場合は「公的年金等控除」が適用され、所得から差し引かれます。

運用がうまくいけば将来受け取るお金を増やすことができる

低金利状態の今、銀行の普通預金に預けていてもお金はなかなか増えません。iDeCoで投資することで、運用がうまくいけば定期預金に預けているよりもお金が増える可能性もあるでしょう。老後資金を増やせる可能性があるという点は、iDeCoの大きなポイントです。

iDeCoのデメリット

iDeCoのデメリットは以下のとおりです。

・60歳までお金を引き出すことができない

・手数料が発生する

60歳までお金を引き出すことができない

原則としてiDeCoに拠出した掛け金は、60歳まで引き出せません。まとまったお金が必要な時にiDeCoのお金に頼れないのはデメリットです。いくつかの条件に当てはまれば例外として解約できますが、条件が厳しいため、基本的には引き出せないと思っておきましょう。

手数料が発生する

各種手数料が発生する点もデメリットです。iDeCoにかかる手数料には、以下ようなものがあります。

| 手数料の種類 | 金額 |

|---|---|

| 加入・移管時手数料 | 2,829円(税込) |

| 口座管理手数料 | ・掛け金納付の度に105円(税込) ・加入する金融機関への手数料 (金融機関により異なる) |

| 給付手数料 | 440円(税込) |

プロに投資信託を管理してもらう場合は信託報酬も発生します。加入・移管時手数料は初回のみの支払いですが、口座管理手数料は毎月かかるため選ぶ金融機関によって差が出るでしょう。

公務員が積立NISAを始めるときによくあるQ&A

銀行に現金を預けたり保険で積み立てたりするのと同じような資産運用といえるため、職場に報告する必要もありません。利益が出た場合でも、年末調整や確定申告など面倒な手続きが不要というメリットがあります。

iDeCoの上限額は個人の属性に応じて決まっていて、公務員には「年金払い退職給付」 という企業年金に準ずる制度があるため、企業年金がある会社員と同額に上限が低めに抑えられているのです。

今後も格差是正は継続するとみられ、公務員にとっても老後への備えは切実な課題になっているといえそうです。

つみたてNISAは投資金額が少なくてもいつでも引き出せるため、まとまったお金が必要になる可能性がある若い人には便利です。

iDeCoは原則60歳までは引き出せませんが、掛金が全額所得控除され所得税や住民税を毎年大きく減らせられるため、それなりの収入や手元資金がある人にはおすすめです。

両方のメリットとデメリットを十分確認し、自分に合う方を選びましょう。資金に余裕がある場合は、併用することも選択肢の1つです。

ただし、非課税期間の20年間が終了した時には、一般口座や特定口座などNISA口座以外の課税口座に払い出されます。一般NISAとは異なり、翌年の非課税投資枠に移すこと(ロールオーバー)はできません。

20年間の積立で保有した投資商品を売却せずに引き続き運用したい場合は、課税口座で運用を継続できます。現在、つみたてNISAの制度は2042年までとされていて、2042年中までに購入した投資信託についてはその後20年間は非課税で保有できます。

「身近な職場において投資を学べる機会や資産形成を始めるきっかけづくりが必要」と、政府や金融庁が推進している制度のため、特に公務員の場合は職場でiDeCoを利用するための準備が整っているといえます。

2017年に公務員もiDeCoを利用できるようになってから、多くの役所や事業所が手続きを行っていて、その数も年々増えているようです。

【こちらの記事も読まれています】

SBI証券でiDeCoを始める

SBI証券でiDeCoを始める