つみたてNISAを利用してみたいけど、クレジットカードは使えるの?と疑問に思っている人もいるでしょう。

積立代金は証券口座や銀行口座からの引き落としが多いのですが、それだと残高を気にしたり、引き落とし日の前までに入金が必要だったりと煩わしさを感じる場合もあります。その点、カード決済が利用できればスマートに積み立てできそうです。

そこで今回は、つみたてNISAでクレジットカードは使えるのかどうかを紹介します。またメリットやデメリット、証券会社を選ぶ際の着眼点を解説します。

目次

- 積立NISAはクレジットカード決済ができる?

- 積立NISAにおすすめの証券会社

- 積立NISAのクレジットカード決済のメリットとデメリット

- クレジットカード決済(クレカ積立)のメリット

- 積立金額に応じたポイント還元がある

- 口座への定期入金の手間が省ける

- クレジットカード決済のデメリット

- 積立タイミングが制限される

- 利用できるクレジットカードが限定される

- 証券会社を選ぶ時の着眼点

- クレジットカード決済時のポイント還元率

- 還元率でどのくらいポイント数に違いが出る?

- 積み立てで一番お得にポイントが貯められるのはこのカード!

- 投資信託保有時のポイント付与率

- 保有で一番お得にポイントが貯められるのはSBI証券

- 積立NISAのクレジットカード決済(クレカ積立)におすすめの証券会社

- SBI証券

- SBI証券の特徴

- 三井住友カード

- タカシマヤカード

- TOKYUカード

- アプラスカード

- SBI証券の積立NISAに関するいい口コミ

- SBI証券の積立NISAに関するよくない口コミ

- 楽天証券

- 楽天証券の特徴

- 楽天カード

- 電子マネーの楽天キャッシュでも決済可能に

- 楽天証券の積立NISAに関するいい口コミ

- 楽天証券の積立NISAに関するよくない口コミ

- マネックス証券

- マネックス証券の特徴

- マネックスカード

- マネックス証券の積立NISAに関するいい口コミ

- マネックス証券の積立NISAに関するよくない口コミ

- auカブコム証券

- auカブコム証券の特徴

- auPAYカード

- auカブコム証券の積立NISAに関するいい口コミ

- auカブコム証券の積立NISAに関するよくない口コミ

- 積立NISAをクレジットカード決済にする方法

- 積立NISAとは?誰でもできる?

- 積立NISAはクレジットカードが使える!着眼点はカードの種類とポイント還元率

- 積立NISAのクレジットカード利用に関するQ&A

積立NISAはクレジットカード決済ができる?

積立NISAでクレジットカード決済はできる!ただし証券会社は限られる

結論から述べると、つみたてNISAの積立代金の引き落としに、クレジットカードは利用できます。しかしどの証券会社でも利用できるわけではありません。また、使えるカードは証券会社ごとに限定されています。

藤原洋子(ファイナンシャル・プランナー)

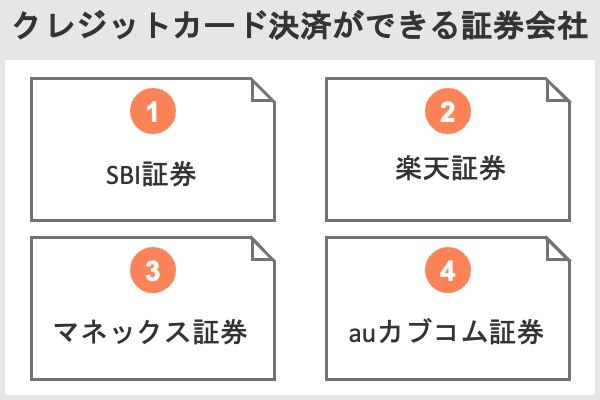

クレジットカード決済(クレカ積立)ができる証券会社

2022年7月末時点では、SBI証券、楽天証券、auカブコム証券、マネックス証券、tsumiki証券、セゾンポケットがクレジットカード決済に対応しています。

クレジットカードには年会費が無料のものや有料のものなど、さまざまな種類があります。自分がすでに持っているもの、あるいは日常生活で使い勝手の良いカードを選ぶのがいいでしょう。

| 証券会社 | カードの種類 | クレジットカード決済の還元率 | たまるポイント | 年会費(税込) | つみたてNISA銘柄数 | 引き落としのタイミング | 投資信託保有時のポイント付与 | ポイント積み立て | 公式サイト |

|---|---|---|---|---|---|---|---|---|---|

|

三井住友カード | 【一般カード】 三井住友カード(NL)など 0.5% 【ゴールドカード】 三井住友カードゴールド(NL)など 1.0% 【プラチナカード】 三井住友カードプラチナプリファードなど 2.0% |

Vポイント | 【一般カード】 三井住友カード(NL)など 無料〜 【ゴールドカード】 三井住友カードゴールド(NL)など 5,500円〜(条件達成で無料) 【プラチナカード】 三井住友カードプラチナプリファードなど 3万3,000円〜 |

184本 | 翌月10日あるいは26日 | あり | なし | 公式サイト |

| タカシマヤカード | ・1年目〜 0.1% ・3年目〜 0.2% ・5年目〜 0.3% 一般カード、ゴールドカードともに同じ |

タカシマヤポイント | 【一般カード】 タカシマヤカードなど 2,200円(初年度無料) 【ゴールドカード】 タカシマヤカード《ゴールド》など 1万1,000円 |

翌月4日 | |||||

| TOKYUカード | 0.25~4.0% (2022年12月まで 通常は3.0%) ※東急グループのサービス利用状況などに応じてポイントが加算 一般カード、ゴールドカードともに同じ |

TOKYU POINT | 【一般カード】 TOKYU CARD ClubQ JMB(コンフォートメンバーズ機能付)など 初年度無料 2年目以降 1,100円 【ゴールドカード】 TOKYU CARD ClubQ JMBゴールド(コンフォートメンバーズ機能付) 6,600円 2022年9月まで条件達成で無料 |

翌月10日 | |||||

| アプラスカード | 【一般カード】 APLUS CARD with 0.5% 【ゴールドカード】 新生アプラスゴールドカード 1.0% |

アプラスポイント | 【一般カード】 APLUS CARD with 初年度無料、2年目以降5,500円 【ゴールドカード】 新生アプラスゴールドカード 1万1,000円 |

翌月27日 | |||||

|

楽天カード |

【楽天カード】 1.0%、0.2% ※投資信託銘柄により異なる 一般カード、ゴールドカードともに同じ 【楽天キャッシュ】 楽天カードからのチャージで一律0.5% | 楽天ポイント | 【一般カード】 楽天カードなど 無料 【ゴールドカード】 楽天ゴールドカードなど 2,200円〜 |

182本 | 翌月27日 (楽天キャッシュは前月の13~15日のいずれか) | あり(一定残高に達したとき) | あり | 公式サイト |

|

auPAYカード | 1.0% 一般カード、ゴールドカードともに同じ |

Pontaポイント | 【一般カード】 auPAYカードなど 無料 【ゴールドカード】 auPAYゴールドカードなど 1万1,000円 |

177本 | 翌月10日 | あり | あり | 公式サイト |

|

マネックスカード | 1.1% | マネックスポイント | 初年度無料 次年度以降の年会費550円 ※年1回以上のカードの利用で無料 |

156本 | 翌月27日 | あり | なし | 公式サイト |

| tumiki証券 | エポスカード | 0.1~0.5% ※積み立てを続ければ1年ごとに0.1%ずつプラス(0.5%が上限) 一般カード、ゴールドカードともに同じ |

エポスポイント | 【一般カード】 エポスカードなど 無料 【ゴールドカード】 エポス ゴールドカード 5,000円 【プラチナカード】 エポス プラチナカード 3万円 |

5本 | 翌月4日あるいは27日 | なし | なし | 公式サイト |

| セゾンポケット | セゾンカード | 0.1~0.5% 一般カード、ゴールドカード、プラチナカード共に同じ |

永久不滅ポイント | 【一般カード】 セゾンカードインターナショナルなど 無料〜1万1,000円 【ゴールドカード】 ゴールドカードセゾンなど 初年度無料〜2万2,000円 【プラチナカード】 セゾンプラチナ・アメリカン・エクスプレスカードなど 2万2,000円〜5万5,000円 |

2本 | 翌月4日 | なし | 100ポイントから利用可能 | 公式サイト |

| UCカード | 0.1~0.5% 一般カード、ゴールドカード、プラチナカード共に同じ |

【一般カード】 UCカード(一般カード)など 無料〜1,650円 【ゴールドカード】 UCカード ヤングゴールドなど 3,300円〜1万9,800円 |

翌月5日 |

積立NISAにおすすめの証券会社

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

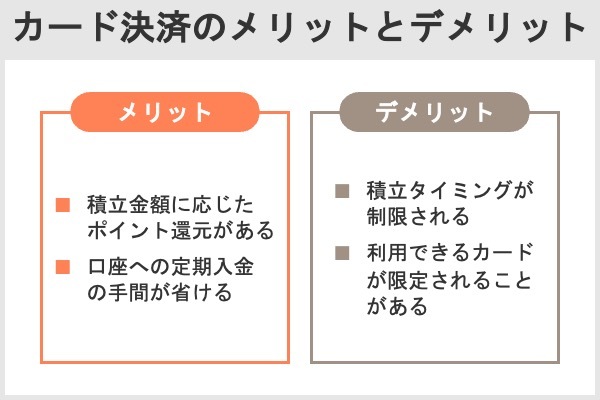

積立NISAのクレジットカード決済のメリットとデメリット

支払い方法をクレジットカード決済にすると、どのようなメリットやデメリットがあるのでしょうか。

クレジットカード決済(クレカ積立)のメリット

2つのメリットがあります。

積立金額に応じたポイント還元がある

前述の証券会社では、カード決済を利用するとポイントを受け取れます。例えば毎月1万円を積み立てた場合は、還元率0.5%のクレジットカードなら1年間で「1万円×0.5%×12ヵ月=600ポイント」もらえます。

同じ積み立て金額でも、クレジットカード決済をするだけでポイントがプラスされるのは大きな魅力でしょう。

口座への定期入金の手間が省ける

他の引き落とし方法に比べて、手間がかからない点もメリットです。

引き落としは他に次のような方法があります。

- 証券口座からの引き落とし

- 銀行口座からの引き落とし

証券口座を利用している場合は、買付代金の支払いができるかどうか残高を確認した上で、定期的に入金しておく必要があります。銀行口座からの自動引落を利用する場合も、銀行口座の残高が不足しないように気を付けなければいけません。

クレジットカード決済では設定しておいたカードから投資信託を購入し、毎月の買付代金を後払いで支払います。支払日までに利用額を確認する必要はありますが、証券口座の残高を頻繁に気にしたり、あらかじめ証券口座に入金したりするといった手間が省けます。

クレジットカード決済のデメリット

以下のようなデメリットもあります。

積立タイミングが制限される

通常、つみたてNISAの積立タイミングはある程度自分で選べますが、クレジットカードではタイミングが限定されます。

積み立ては「毎月1回」だけでなく「毎週」や「毎日」などタイミングを選べる証券会社があります。日付や曜日も自由に設定でき、ボーナス設定によってほかの月より多く支払うことも可能です。

しかしクレジットカード決済では買付日は「毎月」のみになり、毎週や毎日、ボーナス月設定を選べない証券会社がほとんどです。また、買付日が決まっている場合は変更できません。

利用できるクレジットカードが限定される

使えるカードは、証券会社によって限定されています。

| 証券会社 | クレジットカードの種類 | 公式サイト |

|---|---|---|

|

三井住友カード、TAKASHIMAYAカード、TOKYUカード、アプラスカード | 公式サイト |

|

楽天カード | 公式サイト |

|

auPAYカード | 公式サイト |

|

マネックスカード | 公式サイト |

| tsumiki証券 | エポスカード | 公式サイト |

| セゾンポケット | セゾンカード、UCカード | 公式サイト |

「つみたてNISAに利用できるカードは持っていないので、この機会に申し込もうかな」と考えているならば、ポイント還元率や日常での使いやすさ、年会費の金額の違いなど、特徴をよく確認した上で選びましょう。

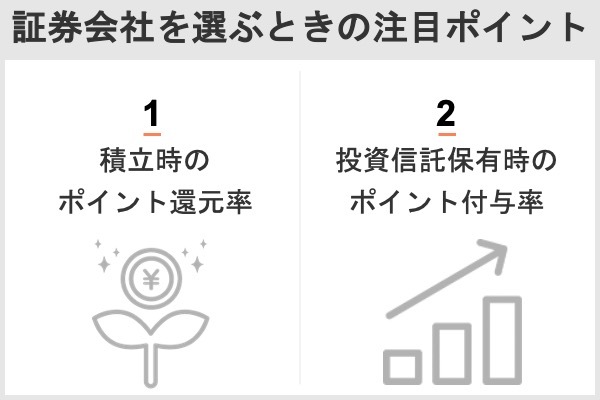

証券会社を選ぶ時の着眼点

つみたてNISA口座は1人につき1口座です。さざまな証券会社があるため、どこを選んだらいいか迷ってしまう人も多いのではないでしょうか。証券会社を選ぶときの着眼点はいろいろありますが、ここでは「ポイント還元」に着目してみましょう。

つみたてNISAのポイント還元には、以下の2種類があります。

- クレカ積立のポイント還元:クレジットカード決済で積み立てた金額に対して付与される

- 投資信託残高のポイント還元:月末時点など指定された時点の投資信託残高に対して付与される

この2種類について確認しましょう。

クレジットカード決済時のポイント還元率

クレジットカード決済でつみたてNISAの買付代金を引き落とすと、ショッピングなどの利用時と同じように「ポイント還元」という発行会社の特典を受けられます。

例えば積立額200円につき1ポイントもらえるカードの場合は、1÷200=0.005なので「還元率0.5%」と表されます。100円につき1ポイントなら還元率は1%です。

還元率でどのくらいポイント数に違いが出る?

還元率が違うと、どのくらい受け取るポイント数に差が出るでしょうか。

毎月1万円積み立てた場合のポイント数を、還元率ごとに比べてみました。長期で継続することを考えると、還元率が高いとかなりのポイントを得られることがわかります。

【ポイント還元率と取得ポイントの関係】

| ポイント還元率 | 1年間 | 20年間 |

|---|---|---|

| 0.1% | 1万円×0.1%×12ヵ月=120ポイント | 120ポイント×20年=2,400ポイント |

| 0.5% | 1万円×0.5%×12ヵ月=600ポイント | 600ポイント×20年=1万2,000ポイント |

| 1% | 1万円×1%×12ヵ月=1,200ポイント | 1,200ポイント×20年=2万4,000ポイント |

| 2% | 1万円×2%×12ヵ月=2,400ポイント | 2,400ポイント×20年=4万8,000ポイント |

| 3% | 1万円×3%×12ヵ月=3.600ポイント | 3,600ポイント×20年=7万2,000ポイント |

還元率の違いにより、もらえるポイントにはかなりの差があります。同じ金額を積み立てるなら単純に還元率の高いカードの方がお得といえるでしょう。

積み立てで一番お得にポイントが貯められるのはこのカード!

どうせなら、一番還元率の高いクレジットカードを選びたいものです。比較した結果、一番のおすすめはマネックス証券で使える「マネックスカード」でした。

前述した比較表では、SBI証券の「TOKYUカードのゴールドカード」が4%という高い還元率でした。ただしこの還元率を受けるためには、「東急グループのサービスを利用している」「カードの年間利用額が200万円以上である」などの要件を満たさなければなりません。さらにゴールドカードは年会費が6,600円(税込)かかります。

利用するためのハードルの低いクレジットカードの中で、還元されるポイントを比べてみました。

マネックス証券のマネックスカードなら、年会費は無料なのに加えてポイント還元率は1.1%と高めです。次年度からは年会費550円が必要になりますが、年間に1回以上利用することで無料になるサービスが付いています。

投資信託保有時のポイント付与率

「投資信託を保有していること」に対し、ポイントがもらえる証券会社もあります。

貯まるポイントは証券会社によって異なります。

・SBI証券……Tポイント、Pontaポイント、dポイントから貯めたいポイントを選べる

・SBI証券……楽天ポイント

・マネックス証券……マネックスポイント

・auカブコム証券……Pontaポイント

証券会社によって、また同じ証券会社でも銘柄や保有残高によって付与率が違います。

保有時の付与ポイントの算出方法は証券会社によって異なり、例えば以下のように毎月の保有額によって1ヵ月のポイント付与が決定します。

【証券会社別のポイント付与数計算式の例】

SBI証券

「(月間平均保有金額×付与率)÷365日×ポイント付与対象月の実日数」の各ファンドの合計(※端数は切り捨て)

※付与率は銘柄によって異なる

マネックス証券

月間平均保有金額×付与率÷12(※端数は切り上げ)

※付与率は銘柄によって異なる

auカブコム証券

月間平均保有金額(投資信託)×加算年率÷12(※小数点以下は切り捨て)

※加算年率は銘柄によって異なる

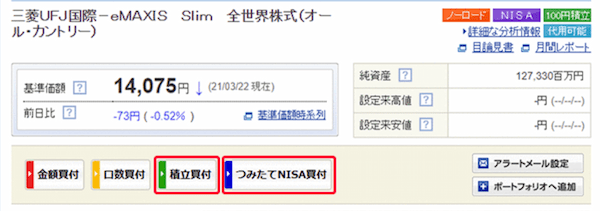

人気の「三菱UFJ国際-eMAXIS Slim全世界株式(オールカントリー)」をSBI証券で20年間積み立てたとして、実際に付与されるポイントを確認してみましょう。この銘柄のポイント付与率は0.042%で、毎月付与されます。保有ポイントを計算すると、41,443ポイントになります。

三井住友カード(NL)で決済したとすると、毎月Vポイントが貯まり、1年で1,992ポイント、20年では39,840ポイント受け取ることができます。すべて合計すると81,283ポイントとなり、1ポイント1円とすると積立額の2か月分以上の金額がもらえることになります。「積み立てで得られるポイント」と「保有で得られるポイント」を合わせると、かなりまとまったポイント数になることがわかります。

保有で一番お得にポイントが貯められるのはSBI証券

投資信託を保有している間にもらえるポイントは、投資信託の銘柄や保有額によっても異なります。ポイント付与の対象になっている銘柄やポイント付与率は次の通りです。

銘柄によって付与率が異なると前述しましたが、ここで、つみたてNISAで人気のある5つの投資信託について、各社のポイント付与率を比較しました。下の表のように、同じ銘柄であっても証券会社によって付与率が異なります。

3社を比べると、これらの銘柄の場合はSBI証券の付与率が高いことがわかります。

なお楽天証券は上の比較表には入れていません。なぜなら保有ポイントの条件が他と異なるからです。

楽天証券では、投資信託保有時のポイントは毎月残高によってもらえるのではなく、月末の残高が一定額に到達したときに1回だけ付与されます。銘柄によるポイント付与の違いはありません。例えば、つみたてNISAを継続して保有額が2,000万円になったとしても、総額2,090ポイントで、他の証券会社に比べると少額です。

【楽天証券の投資信託保有時のポイント付与】

| 月末保有額 | 付与ポイント |

|---|---|

| 10万円 | 10ポイント |

| 30万円 | 30ポイント |

| 50万円 | 50ポイント |

| 100万円 | 100ポイント |

| 200万円 | 100ポイント |

| 300万円 | 100ポイント |

| 400万円 | 100ポイント |

| 500万円 | 100ポイント |

| 1,000万円 | 500ポイント |

| 1,500万円 | 500ポイント |

| 2,000万円 | 500ポイント |

SBI証券の保有ポイント付与率はクレジットカード決済ができる証券会社4社の中で最も高く、積立以外の投資信託も運用したいならば、SBI証券で行うのがおすすめです。

積立NISAのクレジットカード決済(クレカ積立)におすすめの証券会社

つみたてNISAでクレジットカード決済ができる証券会社のうち、SBI証券、楽天証券、マネックス証券、auカブコム証券の4社について、証券会社ごとの特徴やクレジッドカードの種類、ポイント還元サービスの要件などを解説します。

SBI証券

SBI証券の特徴

SBI証券は、つみたてNISAの取扱銘柄数が183本です。4社の中でも一番多くの銘柄を揃えているため、自分の好みの投資信託見つけられるでしょう。「投資信託パワーサーチ」を利用すれば銘柄の絞り込みも簡単です。

SBI証券で使えるクレジットカードは大きく4種類です。種類によって、ポイント還元率や年会費が異なります。

クレジットカード決済(クレカ積立)でもらえるポイントは、次のとおりです。

・三井住友カード……Vポイント(三井住友カード仲介口座へ変更が必要)

・タカシマヤカード……タカシマヤポイント(高島屋フィナンシャル・パートナーズ仲介口座へ変更が必要)

・TOKYUカード……TOKYUポイント(東急カード仲介口座へ変更が必要)

・アプラスカード……アプラスポイント(新生銀行仲介口座へ変更が必要)

| クレジットカード | 三井住友カード | タカシマヤカード | TOKYUカード | アプラスカード | |||||

|---|---|---|---|---|---|---|---|---|---|

| カードの種類 | 一般カード | ゴールドカード | プラチナカード | 一般カード | ゴールドカード | 一般カード | ゴールドカード | 一般カード | ゴールドカード |

| カード決済でもらえるポイント | Vポイント | タカシマヤポイント | TOKYUポイント | アプラスポイント | |||||

| クレカ決済のポイント還元率 | 0.5% | 1% | 2% | 1年目~0.1% 3年目~0.2% 5年目~0.3% |

0.25%~最大3%(2022年12月まで最大4%) | 0.5% | 1% | ||

| 本来の還元率 | 0.5% | 0.5% | 1% | 0.5% | 1% | 0.25%~最大1% | 0.5% | 1% | |

「三井住友カード つみたて投資」は、投資信託積立額の最大2.0%分のポイントが貯まるお得さと、最短5分でのクレジットカード発行や一度設定すれば入金の手間や万が一の購入漏れがなく継続して投資が行える利便性などが高く評価され、幅広い世代のお客さまに利用いただいています。

(引用元:PR TIMES|株式会社SBI証券|「三井住友カード つみたて投資」の積立設定金額100億円突破のお知らせ)

次から4つそれぞれのカードの特徴を紹介します。

三井住友カード

三井住友カードのクレジットカードは、3種類のランクがあります。いずれも投資信託の買付日は、原則として毎月1日、代金の支払い日は、15日締め翌月10日払いか月末締め26日払いを選べます。

新規入会と利用特典として、9月30日までに申し込んで要件を満たすと最大1万5,000円相当のVポイントをもらえます。

【一般カード】

年会費はカードの種類によって異なりますが、たとえば「三井住友カード(NL)」なら無料です。積立額に応じて0.5%分のVポイントが貯まります。

カードの種類

・三井住友カード(NL)

・三井住友カード(CL)

・三井住友カード

・三井住友カード RevoStyle(リボスタイル)

・三井住友VISAバーチャルカード

など

【ゴールドカード】

カードの年会費は、カードの種類によって異なります。

例えば三井住友カードゴールド(NL)の年会費は、通常5,500円(税込み)です。入会、追加後最初の1年間に投信積立以外で100万円以上利用すると翌年以降の年会費が無料になり、さらに毎年1万ポイントもらえます。積立額に応じて、1%のポイントが貯まります。

カードの種類

・三井住友カード ゴールド(NL)

・三井住友カード ゴールド

など

【プラチナカード】

年会費は、カードの種類によって異なります。例えば「三井住友カード プラチナプリファード」の年会費は3万3,000円(税込み)です。です。

入会、切り替え時の特典として、3ヵ月後末までに40万円以上利用すると4万ポイント、年間100万円利用ごとに1万ポイントを上限4万ポイントまで受け取れます。通常のポイント還元率は1%ですが、2%貯まります。

クレジットカードを年間100万円以上利用しているならば、ゴールドカードに切り替えることを検討してもいいかもしれません。

カードの種類

・三井住友カード プラチナプリファード

・三井住友カード プラチナ

など

タカシマヤカード

タカシマヤカードでクレカ積立した場合、投資信託の買付日は原則として毎月1日、SBI支払い日はその月の4日になります。

タカシマヤカードをSBI証券の投信積立で利用する際には、クレカ積立を始めてからの年数によってポイント還元率が変わります。1年目からは0.1%、3年目からは0.2%、5年目からは0.5%です。

5年目以降になれば、三井住友カードの一般カードと同じ還元率になります。

【一般カード】

カードの年会費は初年度無料で、次年度から2,200円(税込)かかります。高島屋で利用する場合は、基本となるポイント還元率は8%、高島屋以外での利用時にも還元率は0.5%で200円(税込)ごとに1ポイント貯まります。

カードの種類

・タカシマヤカード

・ジェイアール東海タカシマヤカード

【ゴールドカード】

カードの年会費は、初年度から1万1,000円(税込)かかります。さまざまなサービスが受けられ、高島屋で利用した時のポイント還元率は最大10%です。高島屋以外での還元率は1%で100円(税込)ごとに1ポイント貯まります。

新規入会の場合は、カード発行から3ヵ月末までに店舗やオンラインの利用で、一般カードは3,000ポイント、ゴールドカードは1万ポイント受け取れます。

カードの種類

・タカシマヤカード《ゴールド》

・ジェイアール東海タカシマヤカード《ゴールド》

TOKYUカード

投資信託の買付日は原則毎月1日、支払日は翌月10日です。

SBI証券では、ゴールドカードを使って投信積立の支払いをすると、2022年12月までは通常最大3%のところ、最大4%のポイント還元を受けられます。

【一般カード】

年会費は、初年度無料、2年目からは1,100円(税込み)です。

2022年9月末までに新規入会すると、2022年12月末までにSBI証券のクレジットカード投信積立サービスを利用してPASMOオートチャージを利用した場合、通常は翌年以降の年会費1,100円がかかるところが無料になります。翌年以降も毎年、前述の2つの要件を達成することで無料になります。

東急カードをすでに持っている人も、東急カードアプリからキャンペーンにエントリーして要件を達成すると1,000ポイントもらえます。

カードの種類

・TOKYU CARD ClubQ JMB(コンフォートメンバーズ機能付)

・TOKYU CARD ClubQ JMB PASMO(コンフォートメンバーズ機能付)

【ゴールドカード】

年会費は6,600円(税込)かかります。ポイント加算の要件を満たすと、投資信託の積立額の最大4%のポイント還元を受けられます。

ポイント還元で年会費相当以上になる場合があります。東急グループのサービスを多く利用していて家賃や生活費の支払いをゴールドカードに切り替えられる人は、してもいいでしょう。

カードの種類

・TOKYU CARD ClubQ JMBゴールド(コンフォートメンバーズ機能付)

アプラスカード

2022年9月より、SBI証券でクレカ積立できるカードにアプラスカードが加わりました。SBI証券では、これで4種類のカードが使えることとなります。

クレジットカード決済できる証券会社自体が限られているうえに、他社では使えるカードも1~2種類と限定的です。その点SBI証券では、カードの選択肢が広がり、クレカ積立へのハードルがより低くなったといえるでしょう。

アプラスカードでためられるポイントは「アプラスポイント」です。Amazonギフト券やすかいらーくグループで使える優待券、雑貨や食品などとの交換もでき、dポイントやPontaポイントなど他のプログラムへの移行もできます。また1,000ポイント単位でキャッシュバックも可能です。

【一般カード】

年会費は、永年無料です。入会特典として6ヵ月間は、+1.0%のポイント還元を受けられるため、お得に始められるでしょう。

カードの種類

・APLUS CARD with

【ゴールドカード】

年会費は、初年度無料、2年目以降は5,500円(税込み)です。クレカ積立のポイント還元は1.0%となっており、ゴールドカードならではの特典も充実しています。

例えば対象のレストランのコースを2名以上で利用した場合、1名分が無料になるお得なサービスもあります。

カードの種類

・新生アプラスゴールドカード

SBI証券の積立NISAに関するいい口コミ

- 投資初心者におすすめ

-

100円という少額からでも積み立てられるので、投資初心者でも安心できます。SBI証券でつみたてNISAを始めてみて、銀行の普通預金で貯蓄するよりもはるかにお得だと感じています。

40代・男性

- すべてがハイレベルで満足!

-

SBI証券は、取扱銘柄がとても多いので、つみたてNISAはもちろんのこと、その他の取引でも国内で一番といっていい優良証券会社だと思います。アプリの使いやすさもいいです。クレカでの積み立てもでき、PontaポイントやTポイントと連携しているなど、付随するサービスがどれも秀逸で素晴らしいです。

30代・男性

- 使いやすく知名度の高い証券会社です

-

知名度が高い証券会社なので安心感があり、少額でも積み立てできることが最大のメリットだと思います。積み立ての設定を一度してしまえば、後はお金を入金するだけ。1ヵ月に1回、運用を確認するくらいで、ほとんどほったらかしにできているので安心して使っています。

40代・男性

SBI証券の積立NISAに関するよくない口コミ

- アプリが使いにくい

-

積み立てアプリがWealthNaviに比べて使いにくいです。つみたてNISA専用のアプリが別なら、長期積立用として銀行代わりに使えるのでいいのではと思います。

- 問合せ対応がいまいち

-

SBI証券のホームページがわかりにくい点がデメリットです。どこでつみたてNISAの銘柄を購入すればいいのかが非常にわかりづらく、苦労しました。購入資金の自動振り替えを利用していますが、手続きが面倒でした。進め方が理解できずSBI証券に質問しましたが、いろいろな部門や他の会社に電話するように言われ、たらいまわしにされました。

40代・男性

- ポイントを貯められるカードが少ない

-

三井住友カードナンバーレスのポイント還元率がもっと高いとうれしいです。また、つみたてNISAでポイントを貯められるのは三井住友カードのみなので、ポイントが貯まるカードの種類が増えてほしいです。

30代・女性

楽天証券

楽天証券の特徴

楽天証券のつみたてNISA取扱銘柄数は181本あります。「投信スーパーサーチ」で条件を入力して絞り込み検索できるので便利です。

楽天証券では、今までの楽天クレジットカード決済に加えて、2022年6月19日からは楽天キャッシュ決済が始まっています。楽天キャッシュは、ショッピング時に使える電子マネーです。

藤原洋子(ファイナンシャル・プランナー)

また楽天証券は、2022年9月買付分のクレジットカード決済からポイント還元率が変わります。銘柄によって還元率が異なる点に注意しましょう。

信託報酬の内訳で、楽天証券が受け取る手数料が

・年率0.4%(税込)以上の銘柄……1%の還元

・年率0.4%(税込)未満の銘柄……0.2%の還元

次からは楽天カードでの決済と、楽天キャッシュについて解説します。

楽天カード

つみたてNISAなど投資信託の積立の際に、毎月5万円まではクレジットカード決済が選べます。投資信託の買付額に応じて、ショッピング時などと同じように楽天ポイントがもらえます。

楽天証券での取引や投資信託の月末時の保有残高によっても楽天ポイントがもらえます。貯まった楽天ポイントは、毎月の積立額の一部として利用できるのが嬉しい点です。

買付日は原則1日、2021年6月20日以降に初めて利用した人は原則8日です。利用額の引落日は、原則その月の27日になります。

【一般カード】

年会費は、永年無料。楽天ポイント加盟店では、普段の買い物でもカードを提示すればポイントをためやすいのが特徴です。

カードの種類

・楽天カード

・楽天PINKカード

・楽天カードアカデミー

など

【ゴールドカード】

年会費は、2,200円~1万1,000円(税込み)と、カードによって異なります。

楽天ゴールドカードは、他社のゴールドカードに比べて年会費が低めです。しかしサービスは充実しています。例えば年2回まで利用できる国内空港ラウンジサービスや誕生日月にポイントが多く付与されるなどの優待もあります。

カードの種類

・楽天ゴールドカード

・楽天プレミアムカード

など

電子マネーの楽天キャッシュでも決済可能に

楽天キャッシュを積立決済に利用すると、楽天カードからチャージすることで積立額の0.5%の楽天ポイントがもらえます。また楽天キャッシュは、残高があらかじめ設定した金額より少なくなると自動で入金する「オートチャージサービス」を利用できるので、残高不足になる心配がありません。

投資信託の積立時のクレジットカード決済の利用額は5万円までのところ、楽天キャッシュと合わせて10万円まで利用できます。つみたてNISA以外にも積立をしたい人は、さらにポイントを貯められます。

楽天カードからチャージする楽天キャッシュ決済にすると、付与率0.2%の銘柄でも0.5%のポイント還元を受けられます。投資信託の買付日は楽天カードと違って1~28日なので、自分の都合の良い日を自由に選べます。

楽天証券は、楽天ポイントが投資信託の積み立てにも使える点は他社にはないメリットです。しかし投資信託保有時のポイント付与は月末の残高が一定額に到達したときに1回だけになるので、他の証券会社に比べると少ないポイント数です。

楽天証券の積立NISAに関するいい口コミ

- 楽天カードを使って満足度アップ

-

楽天カードを使うとポイントが発生するので、とても助かっています。取扱銘柄が多いのもメリットです。選べない銘柄も中にはありますが、それでも現状で満足できています。

30代・男性

- おおむね満足

-

楽天カードで積み立ての設定をすると、楽天ポイントが貯まります。楽天経済圏で生活している人には、とても良いと思います。1週間に1回程度、積み立てている投資信託の基準価額メールが届くので、自分が積み立てている投資信託がどの程度利益を出しているかを確認できます。それが楽しみです。

20代・男性

- 取り扱い銘柄が豊富です

-

銘柄のラインアップが豊富で、かなり選びやすいと思います。楽天証券と楽天銀行をマネーブリッジ設定すると優遇金利を受けられ、とてもお得です。自動入金機能を利用できるので、一度設定すると楽に買い付けできます。

40代・女性

楽天証券の積立NISAに関するよくない口コミ

- アプリがつみたてNISAには向いていない

-

楽天証券のiSPEEDというアプリがあるのですが、つみたてNISAの確認には向いてないと思います。個別株など専用に作られているようで、確認できるのは、投資金額とか変動利率、買付可能額ぐらいです。詳細を確認したい場合は、パソコンサイトに飛んで確認するので手間です。

40代・女性

- つみたてNISA専用アプリがないので不便

-

何かを確認したいときに、都度ブラウザを開いて利用しないといけない点が不満です。楽天は、楽天市場のアプリや楽天銀行のアプリなど、数多くのアプリを提供していますが、つみたてNISAには専用アプリがありません。そのせいで確認する手間がかかり不便を感じます。

20代・女性

- 楽天ポイントの改悪が残念

-

楽天ポイントの改悪が続くので、すべてもとに戻してほしいです。楽天市場、楽天証券、楽天銀行、楽天カードと、すべてをまとめて連携することでお得になっているから楽天を選んでいるので、改悪はやめてほしいと切に思います。

30代・男性

マネックス証券

マネックス証券の特徴

マネックス証券のつみたてNISA取扱銘柄数は152本あるので、充実した商品数の中から選べます。

つみたてNISAの支払いをマネックスカードのクレジットカード決済にすると、マネックスポイントが1,000円につき1ポイント、1,000円以上100円ごとに1ポイトもらえます。

マネックスカードをショッピングなどで利用するときのポイント還元率は1.0%ですが、マネックス証券の投資信託の積立に利用するときのポイント還元率は1.1%です。

貯まったマネックスポイントは、マネックス証券での株式売買手数料に使ったり、暗号資産に交換したりすることができます。また、アマゾンギフト券や他のポイントサービスへの交換、日本赤十字社などへ寄付、マネックスグッズや投資関連書籍との交換など、などさまざまな用途に使えます。

年会費は、初年度は無料です。通常は翌年から550円(税込)必要になりますが、1年間に1回以上マネックスカードを利用することで無料になります。マネックス証券でのつみたてNISA利用も対象になるので、年会費は気にしなくてもよいことになります。

| 決済時のポイント還元率 | 本来の還元率 | クレジットカードの年会費 | 保有時の還元率 |

|---|---|---|---|

| 1.1% | 1.0% | 初年度無料 | 0.08% ※銘柄によっては0.03%、0%のものもあり |

2022年2月に発表したマネックスカードでの投信積立サービスでは、ポイント還元率を主要ネット証券(※2)のクレジットカード投信積立サービスの中では最大の1.1%といたしました。これらの取組みをお客様から評価いただき、その結果としてこの度2022年3月末で投資信託の残高1兆円を突破いたしました。

(引用元:PR TIMES|マネックス証券株式会社|投資信託残高1兆円突破のお知らせ)

マネックスカード

マネックスカードで決済をすると1.1%の還元率でポイントが貯められるのでお得です。

マネックス証券の投資信託は、ほとんどが100円から購入できます。マネックスカードを投資信託の積立に利用する場合、クレジットカード決済は毎月5万円まで、申込み額は原則1,000円以上1円単位になります。

他の証券会社のクレジットカードと、マネックスカードは投信積立によるポイント数にはどのくらい差があるでしょうか。毎月5万円積み立てた場合で比較してみました。

| 還元率 | 1年後のポイント数 | 20年後のポイント数 | |

| マネックスカード | 1.1% | 6,600ポイント | 13万2,000ポイント |

| SBI証券・三井住友カード(NL) | 0.5% | 3,000ポイント | 6万ポイント |

| 楽天証券・楽天カード | 0,2% | 1,200ポイント | 2万4,000ポイント |

| auカブコム証券・auPAYカード | 1.0% | 6,000ポイント | 12万ポイント |

1.0%と比べると、1年目はわずかな還元率の差でも20年では大きな差になることがわかります。

クレジットカード決済での買付日は毎月原則24日、毎月10日の前の投資信託ごとの営業日23時59分までが申込締切日です。買付代金は、他の利用額と一緒に原則翌月の27日に引き落とされます。

マネックス証券の積立NISAに関するいい口コミ

- 気軽に始められる

-

マネックス証券は、気軽に始められる点が素晴らしいと思いました。100円からスタートできることや、投資信託を保有するだけでポイントがもらえる点などが魅力的です。

40代・男性

- サポート体制が充実している

-

資産運用に詳しい友人からのアドバイスを受けて、マネックス証券の口座を作りました。口座開設はネットの画面からできたので、手続きはスムーズに進みました。サポート体制が充実していて、取引の際にも参考にできて良かったです。おかげで取引が順調に進み、日々の生活が楽しくなっています。

30代・女性

- 少額からでも始めやすい

-

マネックス証券なら100円からでもつみたてNISAを始められます。積立金額が小さいことがメリットです。投資信託の購入手数料も全銘柄無料なので手軽に投資をスタートできるのが良い面だと思います。

30代・男性

マネックス証券の積立NISAに関するよくない口コミ

- NISAの切り替えが難しかった

-

「一般」と「つみたて」の切り替えがちょっとむずかしいところがデメリットです。WEBで切り替えができませんでした。それ以外は特にデメリットはありません。

30代・男性

- 積立頻度の選択肢が少ない

-

積立頻度の選択肢がSBI証券に比べて少ない点がデメリットです。

40代・男性

auカブコム証券

auカブコム証券の特徴

auカブコム証券のつみたてNISA取扱銘柄数は176本で、証券口座に入金しなくてもauPAYカードを利用して投資信託の積立ができます。毎月の積立額に応じて積立額の1%分のPontaポイントが貯まります。

現在、auPAYカードに新規入会すれば、入会・利用特典として最大1万Pontaポイントをもらえます。

auカブコム証券では、auPAYカード決済で、毎月100円以上5万円まで1円単位で投資信託の積立設定ができます。積立額100円ごとに1Pontaポイント、つまりポイント還元率1%で貯まります。

auカブコム証券では、投資信託を保有している期間にも残高によってポイントがもらえます。月間平均保有残高や銘柄の違いで還元率は異なり、指定銘柄の還元率は0.005%です。

しかし、SBI証券の指定銘柄のように人気のある低コストファンドは0.02~0.06%なので、付与率はかなり低めになっていることがわかります。

| 決済時のポイント還元率 | 本来の還元率 | クレジットカードの年会費 | 保有時の還元率 |

|---|---|---|---|

| 1% | 1% | 無料 | 通常銘柄: 100万円未満0.05% 100万円以上3,000万円未満0.12% 3,000万円以0.24% 指定銘柄: 0.005% |

auPAYカード

auPAYカード決済は2022年3月から開始されました。対象になっている口座は、特定口座、一般口座、一般NISA、つみたてNISAです。1ヵ月の積立設定可能金額は5万円までで、つみたてNISA以外の口座でも投資信託の積立をしたい人は、残額の範囲で積み立てられます。

KDDI、auカブコム証券、auフィナンシャルサービス、は、auカブコム証券において投資信託の積立購入をau PAYカードで決済できるサービスを3月28日に開始する。ポイント還元率は買い物と同じ1%で、買付上限は毎月5万円。同日からKDDIとauカブコム証券は、「投信積立 au/UQ mobile特典」を提供し、通常のポイント還元とau/UQ mobile特典の合計で、12カ月間は最大5%還元となる。

(引用元:エキサイト|au PAYカードで投信積立が可能に 3月28日から au/UQ mobile特典で最大5%・3万ポイント還元)

投資信託の買付日は原則毎月1日で、休業日の場合は翌営業日になります。積立額はその月の原則10日にショッピングなどの利用料と一緒に引き落とされます。

2種類のカードを紹介します。

【一般カード】

auPAYカードは、auユーザーではない人も年会費無料で使えます。ポイント還元率は1.0%で、利用額100円(税込)ごとに1Pontaポイント貯まります。

ただし、auPAYカードの登録されているauIDでのau携帯電話などを契約していない人は、1年間にauPAYカードの利用がないと年会費が1,375円(税込)必要です。

新規入会と利用特典として、要件を満たした場合は1万ポイントのプレゼントがあります。

カードの種類

・auPAYカード

【ゴールドカード】

auユーザーでない人も使えます。積立時のポイント還元率はauPAYカードと同じです。年会費が1万1,000円かかりますが、新規入会と利用特典で要件を満たすと2万Pontaポイントもらえます。

auユーザーやauのサービスをよく利用する人は、年会費以上にポイント還元のメリットを受けられるかもしれません。

カードの種類

・auPAYゴールドカード

auカブコム証券の積立NISAに関するいい口コミ

- 優遇金利やクレジットカード払いが魅力的です

-

auじぶん銀行と連携すると、金利が優遇されます。さらにつみたてNISAをau PAYカード(クレジットカード)支払いにするとPontaポイントが付与される点もうれしいです。特にauやUQモバイルの携帯を契約している人には、魅力的な証券会社だと思います。

30代・女性

- auユーザーにおすすめです

-

「株取引もしたい」という人には、手数料が割引される「NISA割」があります。他社にはないサービスなので、大きなメリットだと思います。シミュレーション機能も利用できます。積み立てたい金額、期間を入れれば簡単に計算してくれ、わかりやすく便利でした。

40代・男性

- 100円から気軽に始められる

-

auカブコム証券のつみたてNISAのメリットは、月100円から積み立てられる点です。投資初心者でも無理のない金額で始められるので気軽です。

40代・男性

auカブコム証券の積立NISAに関するよくない口コミ

- つみたてNISA専用のアプリがない

-

専用のアプリがないので、毎回設定などはパソコンやスマホのブラウザを経由する必要があるのが面倒です。

30代・女性

- 銘柄数がやや不満

-

選べる銘柄は、トップクラスのネット証券と比べるとやや少ないです。投資中級者や上級者は豊富な銘柄から選べないので、少し不満なのではないでしょうか。また、つみたてNISAではポイントで銘柄購入できない点も不満です。

40代・男性

- ポイント制度に特色がない

-

クレジットカード投資の支払日が翌月10日なのですが、自由に変更できるようにしてほしいです。獲得可能ポイントはマネックス証券に負けていて、保有ポイントの獲得は銘柄によってはSBI証券に負けています。これだとつみたてNISA口座でわざわざauカブコム証券を選ぶ意味がないので、独自の色を出してほしいです。

40代・男性

積立NISAをクレジットカード決済にする方法

つみたてNISAをクレジットカード決済にする方法を確認しておきましょう。ネット証券ならマイページなどから変更が可能です。

ここでは、SBI証券での方法を例として解説します。

① SBI証券のマイページにログインする。

② 「つみたてNISA買付」を選択する。

③ 積立設定の画面から「クレジットカード決済」を選択して毎月の積立金額などを入力し、「次へ」を押す。

④ 『目論見書(もくろみしょ)』の内容を確認し「確認画面へ」を押す。

⑤ 内容を確認して取引パスワード入力し、「設定する」を押して完了。

クレジットカード決済の積立申込締切日を確認しておきましょう。積立申込締切日までに設定していれば買付日に購入できます。つみたてNISAをすでに利用している場合は、現在の引落方法の設定を解除して変更します。

積立NISAとは?誰でもできる?

つみたてNISAは、コツコツと資産を増やしたい人におすすめの制度です。投資で得た利益には、通常では税金がかかります(約20%)。しかしつみたてNISAでは非課税になります。

主な特徴は、以下のとおりです。

| 利用できる人 | 日本に住む20歳以上の人 |

| 税制優遇 | 投資で得た分配金や譲渡益が非課税 (掛金の所得控除や受取時の優遇はなし) |

| 非課税投資枠 | 年間40万円×20年 (最大800万円) |

| 口座開設可能数 | 1人1口座 |

| 最低投資金額 | 金融機関により異なる 例)楽天証券:100円~ |

| 非課税期間 | 2018年から2042年まで |

| 期間中のお金の引き出し | 可能 |

| 対象投資商品 | 長期の積立・分散投資に適した一定の投資信託 |

日本に住む20歳以上の人であれば誰でも始められます。例えば20歳以上の大学生や専業主婦(主夫)もOKです。自分自身に収入がない場合は、配偶者などから年間40万円の贈与を受け、贈与された金額を自分名義で運用することもできます。

なおもともとつみたてNISAの口座を開設できるのは2037年まででしたが、2020年度の税制改正で5年延長され、2042年までになりました。

口座開設 可能期間

令和19年(2037年)まで ⇒ 令和24年(2042年)まで (5年間延長)

出典:金融庁「令和2年度税制改正について」

積立NISAのメリット

- 長期にわたって非課税で投資できる

- 手元資金が少なくても始めやすい

- 初心者でもリスクを抑えた投資をしやすい

- いつでもお金を引き出せる

「ゆっくり時間をかけて少しずつコツコツ」が、つみたてNISAの投資スタイルです。そのような投資をしたい人が使いやすいように、制度が設計されています。

運用で出た利益を非課税にできる期間は、最長20年です。投資はなるべく長期にわたって取り組んだほうが成果を出しやすいので、これは大きなメリットといえるでしょう。

月100~1,000円ほどの少額資金でも始められます。一度積み立てを設定すれば、自動的に決まった間隔で決まった金額が積み立てられていくので、売買のタイミングを見極めたり、相場を常に気にしたりする必要もありません。

しかも、投資先は金融庁の厳しい基準をクリアした投資信託に限定されています。投資信託(ファンド)は、自分で個別の国や企業の分析をしなくても、投資のプロ(ファンドマネージャー)が選んだ複数の投資先にまとめて投資できる金融商品です。

「投資信託(ファンド)」は、一言でいえば「投資家から集めたお金をまとめて、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品」です。

「集めた資金をどのような対象に投資するか」は、投資信託ごとの運用方針に基づき専門家が行います。

出典:一般社団法人投資信託協会

つみたてNISAの対象商品は、手数料が低水準、頻繁に分配金が支払われないなど、長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されており、投資初心者をはじめ幅広い年代の方にとって利用しやすい仕組みとなっています

出典:金融庁「つみたてNISAの概要」

つみたてNISAは、このような特徴があるため投資初心者でも比較的取り組みやすく、人気があります。

積立NISAのデメリット

デメリットもチェックしましょう。

- 元本割れになる可能性もある

- 損益通算や繰越控除ができない

- 投資先として選べる商品が限定的

- 税制優遇効果はiDeCoほどではない

- 年間40万円までしか投資できない

リスクはゼロではありません。銀行預金などと違って増える可能性もある分、元本割れ(投資した金額より受け取れる金額のほうが少なくなる)もありえます。

また、通常は投資で損失が出た場合、「損益通算」や「繰越控除」という税金の負担を抑える仕組みを利用できます。しかしつみたてNISAでは利用できません。

損益通算(そんえきつうさん)

意味

譲渡益などの利益から、譲渡損などの損失を差し引くことができる制度。

解説

例えば、その年の譲渡益が10万円、譲渡損が4万円だった場合、10万円から4万円を差し引いた6万円が課税の対象になります。

出典:日本証券業協会

繰越控除(くりこしこうじょ)

意味

その年に控除しきれなかった損失を、最長3年間にわたって利益と通算できる制度。

解説

ただし、確定申告をする必要があります。

出典:日本証券業協会

なおつみたてNISAは投資先が「金融庁の基準をクリアした投資信託」に限られているため、初心者でも選びやすいというメリットがあります。しかし裏を返せば、株式投資をしたい人やもっと自由に投資信託を選びたい人にとってはデメリットになるでしょう。

投資に関する税制優遇制度には、他にも「一般NISA」や「iDeCo(イデコ:個人型確定拠出年金)」があります。また、一般NISAに比べると1年間に投資できる金額が少ない、iDeCoと比べると税制優遇効果が低いというデメリットがあります。

積立NISAはクレジットカードが使える!着眼点はカードの種類とポイント還元率

クレジットカード決済ができる証券会社は増えてきています。証券口座や銀行口座からの引落に比べて、残高を確認してあらかじめ入金しておくなどの手間が省ける上に、積立時などにカードに応じたポイントが付与されます。

年会費無料のカードもあるので、あまりカードを利用しない人も、変更に抵抗は少ないのではないでしょうか。積立額だけでなく保有残高によってもポイントがもらえるので、上手に活用してお得に積立を継続しましょう。

積立NISAのクレジットカード利用に関するQ&A

2022年7月末時点では、SBI証券、楽天証券、auカブコム証券、マネックス証券、tsumiki証券、セゾンポケットが対応しています。また、使えるカードは証券会社ごとに定められています。

支払回数は1回払いのみで分割払いやボーナス払いはできないなどのルールがあるので、メリットとデメリットをよく確認して上手に活用しましょう。

その上、多くのクレジットカードはサービスに応じたポイントがもらえます。例えば毎月1万円を積み立てた場合は、還元率0.5%のカードなら1年間で「1万円×0.5%×12ヵ月=600ポイント」です。

マネックスポイントの還元率は、積立額1,000円につき1.1ポイントで一番多くポイントがもらえます。

ゴールドカードならポイント還元率が1%になりますが、年会費は通常5,500円(税込)かかります。プラチナカードはポイント還元率2%になりますが、年会費は3万3,000円(税込)です。

年会費を気にせずに継続するには、入会・追加後、投信積立以外で一定金額以上利用するという要件を満たす必要があります。クレジットカードをあまり使わない人は、ポイント還元率は高くなっても年会費を支払う必要があり、ポイント還元のメリットが小さくなる可能性があります。

例えばSBI証券では、買付日は原則毎月1日、非営業日の時は翌営業日です。引落日は、15日締め翌月10日払いか月末締め26日払いを選べます。

楽天証券で楽天カード決済する場合、買付日は原則1日、2021年6月20日以降に初めて利用した人は原則8日です。利用額の引落日は、原則その月の27日です。楽天キャッシュ決済での買付日は楽天カードとは異なり、その月の1~28日の中から自分の都合の良い日を選べます。

マネックス証券は、買付日は毎月原則24日、買付代金は他の利用額と一緒に翌月の原則27日に引き落とされます。auカブコム証券では毎月原則1日、利用額の引落日はauPAYカードの支払い日と同じその月の原則10日です。

その投資信託のページで「つみたてNISA」の積立買付を選択します。積立の注文をする画面から「クレジットカード決済」を選択し、毎月の積立金額などを入力します。『目論見書(もくろみしょ)』の内容を確認して取引を完了させます。

【こちらの記事も読まれています】