つみたてNISAを始めるとき、「最初は少額で試して向いているなら本格的に積み立てたい」と考える人は多いのではないでしょうか。つみたてNISAは、非課税投資枠内であればあとから積立金額を増やせます。しかし、そもそも積立金額を増やした方がよいのか判断がつかない人もいるかもしれません。

そこで本記事では、つみたてNISAの積立金額を増額するメリットとデメリットについて解説します。

- つみたてNISAは、年間40万円を超えない範囲なら積立金額を増やせる

- 月1万円の積み立てを5年目に3万円に増やすと、20年で利益が約100万円増える(利回り3%の場合)

- 増額したほうが大きな利益を得られる可能性が高い

- 上限(月3万3,333円)で積み立てると20年で1,000万円以上の資産を築ける(利回り3%の場合)

- 年の途中からでも「ボーナス設定」と「増額設定(楽天証券)」で40万円を使い切れる

目次

積立NISAは増額できる?

限度内であれば増額できる

つみたてNISAは、積立金額をあとからでも増額できます。無制限に増やすことはできませんが、非課税限度額内であれば積立金額を自由に変更して構いません。

積立金額を増額する際には単位に注意してください。101円、102円……のように、1円単位で細かく変更できる金融機関もありますが、1,000円、2,000円……のように大きな金額でないと変更できない金融機関もあります。

積立額の変更単位は小さい方が望ましいでしょう。より柔軟に積立金額を変更でき、また大きな金額を積み立てられるからです。自分がつみたてNISAをしている金融機関はどうなのか確認しておきましょう。また、これからつみたてNISAを始める人で将来的に積立金額を変更したいならば、できるだけ変更単位が小さい金融機関を選ぶとよいでしょう。

積立上限額は年間で40万円

つみたてNISAは制度上、年間40万円(月額3万3,333円)を超えての積立はできません。あとから増額したい場合、年間40万円以下に収まるよう積立金額を設定しましょう。

つみたてNISAでは、毎年40万円を上限として一定の投資信託が購入可能です。

出典:金融庁『つみたてNISAの概要』

例えば現在の積立額が月1万円(年間12万円)だと、あと月2万3,333円(年間27万9,996円)まで増額できます。

若山卓也(ファイナンシャル・プランナー)

積立NISAの増額をするタイミング

つみたてNISAの積立金額を増やす場合、実際にその金額が反映されるのにはタイムラグがあります。反映までの時間は、証券会社や支払い方法によっても異なります。

証券口座の残高から引き落とす場合

証券口座の残高からの引き落としなら、比較的短い時間で増額設定が完了し、積立が開始されます。

例えば楽天証券やSBI証券の場合、設定の翌営業日には変更した金額で買付が実行されます。仮に2022年10月3日の積み立てから増額したい場合、2022年9月30日までに設定と入金を済ませておきましょう。

銀行口座の残高から引き落とす場合

つみたてNISAの代金を銀行口座から引き落とす場合は、設定から買付日まで時間がかかる傾向にあるので注意してください。例えば楽天証券とSBI証券では以下のようなスケジュールです。

楽天証券は銀行引落(楽天銀行を除く)で買い付けるならば、買付日を「毎月7日」と「毎月24日」から選べますが、それぞれの引落日の11営業日前までに設定しなければいけません。仮に2022年10月7日から増額して積み立てたい場合、2022年9月8日までに申し込みを終えておきましょう。

SBI証券は、引落日を「毎月14日(入金日:当月末)」と「毎月27日(入金日:翌月15日)」から選ぶことができ、設定は引落日の11営業日前までに終えておく必要があります。

買付日は入金日から1ヵ月間で任意に選んで構いません。例えば引落日に「毎月14日」を選び、2022年10月1日から増額して積み立てたい場合、2022年8月30日までに設定を終える必要があります。

クレジットカードから引き落とす場合

つみたてNISAの代金をクレジットカードで支払う場合もスケジュールが異なります。

【クレジットカードで決済する場合の設定締切日】

楽天証券のつみたてNISAを「楽天カード」で決済する場合、毎月12日までに設定を終える必要があります。2022年10月1日の積み立て分から増額したい場合、2022年9月12日までに設定を終えましょう。

SBI証券のつみたてNISAを「三井住友カード」で決済する場合、毎月10日までに設定しなければいけません。同じく2022年10月1日から増額して積み立てたいなら、2022年9月10日までに申し込みましょう。

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

積立NISAは増額したほうがいい?

積立NISAは増額したほうがいい!

結論から言うと、資金に余裕があるなら少しの金額であっても増額したほうがいいでしょう。利回りが同じなら、積立金額が大きい方が大きな利益を得られるためです。

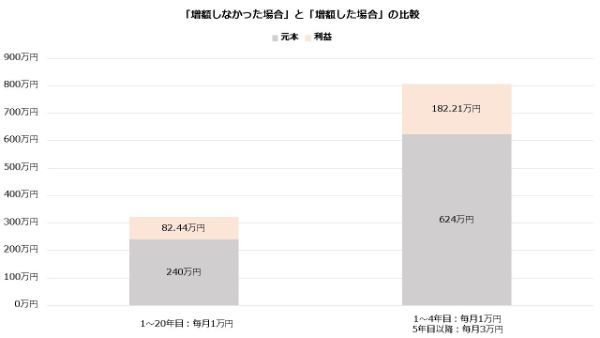

増額した場合としなかった場合とで、収益の差はどれくらい?

積立金額の違いで、どれくらい収益に差が生まれるのかシミュレーションしてみましょう。

利回り3%の商品に20年間積み立てるケースを想定し、「1万円のまま増額しなかった場合」と「3万円に増額した場合」を比較します。

1万円のまま増額しなかった場合

利回り3%の商品に毎月1万円を20年間積み立て続けた場合、累計積立金額240万円に対して利益は82万円を超えました。通常の投資ならば、利益に対して約20%の税率がかけられるため16万円以上の税金が引かれますが、つみたてNISAなら税金は引かれません。

| 評価額 | 累計積立金額 | 利益額 | 非課税額 (税率:20%) |

|

|---|---|---|---|---|

| 5年目 | 63万7,096円 | 60万円 | 3万7,096円 | 7,419円 |

| 10年目 | 137万5,666円 | 120万円 | 17万5,666円 | 3万5,133円 |

| 15年目 | 223万1,870円 | 180万円 | 43万1,870円 | 8万6,374円 |

| 20年目 | 322万4,445円 | 240万円 | 82万4,445円 | 16万4,889円 |

3万円に増額した場合

利回り3%の商品に毎月1万円を積み立て、5年目以降に毎月3万円に増額したケースを想定します。この前提でシミュレーションを行うと、利益は182万円を超え、36万円以上の税金を非課税にできました。

| 評価額 | 累計積立金額 | 利益額 | 非課税額 (税率:20%) |

|

|---|---|---|---|---|

| 5年目 | 87万7,096円 | 84万円 | 3万7,096円 | 7,419円 |

| 10年目 | 292万8,084円 | 264万円 | 28万8,084円 | 5万7,617円 |

| 15年目 | 530万5,741円 | 444万円 | 86万5,741円 | 17万3,148円 |

| 20年目 | 806万2,096円 | 624万円 | 182万2,096円 | 36万4,419円 |

「1万円のまま増額しなかった場合」と「3万円に増額した場合」を比べると、増額した方が約100万円上回っています。やはり、積み立て額を増やした方が大きな利益を得られました。

上限額の40万円まで増額すべき?

資金に余裕があれば、つみたてNISAの年間上限額の40万円まで増額することをおすすめします。その理由をメリットから探っていきましょう。

上限額まで増額するメリット

メリット1.運用益が大きくなる

つみたてNISAを上限まで積み立てると運用益が大きくなります。よりイメージしやすいよう、上限まで積み立てた場合のシミュレーションも確認してみましょう。

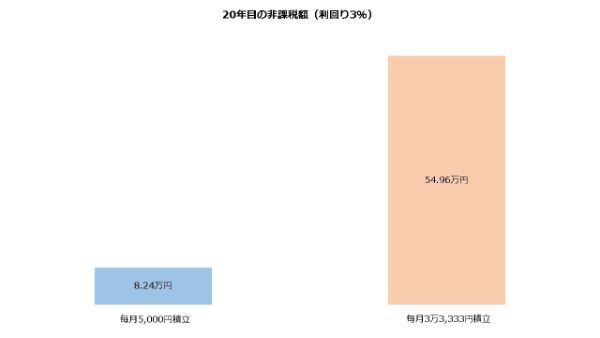

同じく利回り3%の商品に20年間積み立てるケースで、「毎月5,000円を積み立てる場合」と「毎月3万3,333円を積み立てる場合」で比較します。

毎月5,000円を積み立てると20年目に41万円を超える利益となりましたが、上限の3万3,333円を20年間毎月積み立てた場合の利益は274万円以上の利益を得ています。

| 上限まで積み立てない場合 (積立金額:月5,000円) |

上限まで積み立てた場合 (積立金額:月3万3,333円) |

|||

|---|---|---|---|---|

| 評価額 | 利益額 | 評価額 | 利益額 | |

| 5年目 | 31万8,548円 | 1万8,548円 | 212万3,654円 | 12万3,654円 |

| 10年目 | 68万7,833円 | 8万7,833円 | 458万5,552円 | 58万5,552円 |

| 15年目 | 111万5,935円 | 21万5,935円 | 743万9,566円 | 143万9,566円 |

| 20年目 | 161万2,222円 | 41万2,222円 | 1,074万8,150円 | 274万8,150円 |

比べると、上限額まで積み立てたほうが大きな資産を得られる可能性があることがわかるでしょう。

メリット2.非課税メリットが大きくなる

運用益の増加に伴い、非課税のメリットも大きくなります。同じように「毎月5,000円を積み立てる場合」と「毎月3万3,333円を積み立てる場合」で比較すると、上限いっぱいまでの積立では54万円以上税金を小さくできました。一方、「毎月5,000円を積み立てる場合」の非課税額は8万2,444円にとどまります。

| 上限まで積み立てない場合 (積立金額:月5,000円) |

上限まで積み立てた場合 (積立金額:月3万3,333円) |

|||

|---|---|---|---|---|

| 評価額 | 利益額 | 評価額 | 利益額 | |

| 5年目 | 1万8,548円 | 3,710円 | 12万3,654円 | 2万4,731円 |

| 10年目 | 8万7,833円 | 1万7,567円 | 58万5,552円 | 11万7,110円 |

| 15年目 | 21万5,935円 | 4万3,187円 | 143万9,566円 | 28万7,913円 |

| 20年目 | 41万2,222円 | 8万2,444円 | 274万8,150円 | 54万9,630円 |

上限まで積み立てたほうが、非課税でお得になる金額も大きいことがわかります。

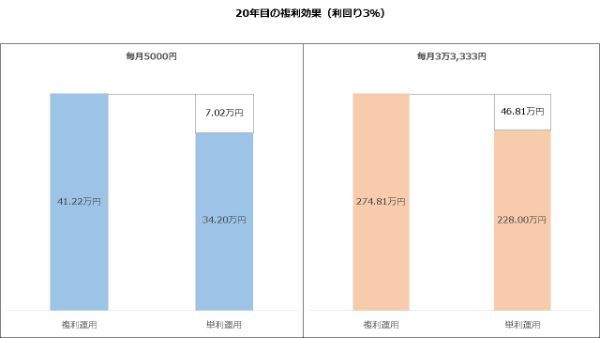

メリット3.複利効果が大きくなる

運用益や非課税額が大きくなった理由は、単に積立金額が増えたためだけではありません。「複利(ふくり)」の効果が大きくなったことも原因です。

単利とは元本の金額のまま運用することを言い、運用による収益は再投資されません。 そのため、長期の運用においては同じ利率ならば、複利の方が大きく増えることになります。

出典:LINE証券『複利って何?』

複利は運用額が大きいほど効果的なため、つみたてNISAも上限まで積み立てるとより大きな複利効果を得られます。

同じように「毎月5,000円を積み立てる場合」と「毎月3万3,333円を積み立てる場合」で比較すると、前者の複利効果は約7万円にとどまりましたが、後者は46万円以上の複利効果を得られました。

| 上限まで積み立てない場合 (積立金額:月5,000円) |

上限まで積み立てた場合 (積立金額:月3万3,333円) |

|||

|---|---|---|---|---|

| 利益額 (複利) |

利益額 (単利) |

利益額 (複利) |

利益額 (単利) |

|

| 5年目 | 1万8,548円 | 1万8,000円 | 12万3,654円 | 12万円 |

| 10年目 | 8万7,833円 | 8万1,000円 | 58万5,552円 | 54万円 |

| 15年目 | 21万5,935円 | 18万9,000円 | 143万9,566円 | 126万円 |

| 20年目 | 41万2,222円 | 34万2,000円 | 274万8,150円 | 228万円 |

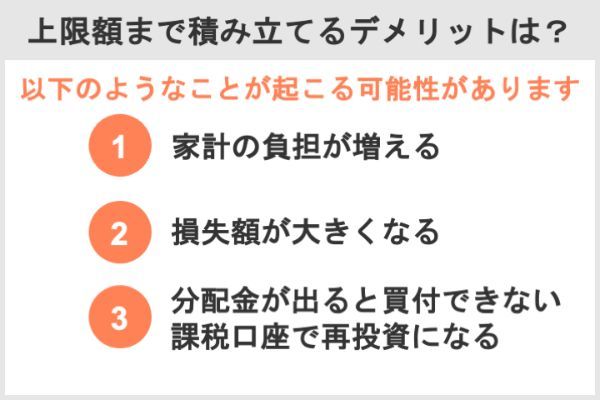

上限まで積み立てるデメリット

一方で、上限額まで増額することはデメリットもあります。増額する場合はこれらのデメリットを踏まえた上で判断してください。

デメリット1.家計の負担になる可能性がある

つみたてNISAを上限まで積み立てると、当然ですがそれだけ支出が増えます。月に3万3,333円、年間だと40万円のお金が差し引かれるため、支出に耐えられない人もいるかもしれません。

ただし、つみたてNISAはいつでも売却できます。家計が苦しくなれば売却し、現金を引き出してもよいでしょう。

つみたてNISA勘定で購入されたETFや株式投資信託は、いつでも売却できます。

出典:金融庁『つみたてNISA Q&A』

しかし複利効果を考えると途中売却は望ましくありません。上述の通り、複利は積立金額を大きくするほど効果的ですが、運用期間を長くすることでも効果が大きくなります。反対に、運用期間が短いと十分な効果を得られません。

若山卓也(ファイナンシャル・プランナー)

デメリット2.積立額が増えるほど損失額も大きくなる

つみたてNISAは投資信託を少しずつ購入する制度ですが、投資信託に元本保証はありません。損失となる可能性があることにも注意してください。その際、積立金額が大きいほど損失も大きくなることを覚えておきましょう。

例えば、同じように「毎月5,000円を積み立てる場合」と「毎月3万3,333円を積み立てる場合」で比較すると、仮に毎年3%ずつマイナスになる場合、20年目の損失額は前者で28万7,589円、後者は191万7,258円にもなります。

| 上限まで積み立てない場合 (積立金額:月5,000円) |

上限まで積み立てた場合 (積立金額:月3万3,333円) |

|||

|---|---|---|---|---|

| 評価額 | 損失額 | 評価額 | 損失額 | |

| 5年目 | 28万2,532円 | ▲1万7,468円 | 188万3,546円 | ▲11万6,454円 |

| 10年目 | 52万5,152円 | ▲7万4,848円 | 350万1,012円 | ▲49万8,988円 |

| 15年目 | 73万3,498円 | ▲16万6,502円 | 488万9,984円 | ▲111万16円 |

| 20年目 | 91万2,411円 | ▲28万7,589円 | 608万2,742円 | ▲191万7,258円 |

このように、損失額も大きくなる可能性があるということは留意しておきましょう。

デメリット3.分配金が出ると買付ができない、もしくは課税口座で再投資になる可能性がある

投資信託は「分配金」を出すことがあります。

分配金も、通常の投資では売却益と同じく約20%の税金がかかります。しかし、つみたてNISAを利用すれば分配金も非課税です。また、積立設定時に「再投資コース」を選べば分配金でその投資信託を自動的に購入できます。再投資することで複利運用の効果を大きくできるでしょう。

各年に購入した投資信託を保有している間に得た分配金と、値上がりした後に売却して得た利益(譲渡益)が購入した年から数えて20年間、課税されません。

出典:金融庁 つみたてNISAの概要

分配金の再投資はつみたてNISAの枠を使用します。例えば枠が残り20万円のとき、5万円の分配金を再投資すると枠は15万円に減少します。このため、その後の積み立てができない可能性に注意してください。

また、すでに40万円の非課税投資枠を使い切っている場合、つみたてNISA内で分配金の再投資ができません。その場合、金融機関によって異なりますが、課税口座で再投資されるか現金で払い出されます。

- 課税口座で再投資:SBI証券、楽天証券、auカブコム証券、松井証券(※)

- 現金で受け取り:マネックス証券

注:松井証券はそもそもつみたてNISA内の再投資ができず、必ず課税口座で再投資される

※SBI証券、楽天証券、auカブコム証券、松井証券、マネックス証券公式ページを参考

上限額まで積み立てをしていると、分配金が出た場合にはこういったケースが発生する可能性があるということを留意しておきましょう。

積立NISAの増額のやり方

- 毎月の積立金額を増額する

- ボーナス設定で増額する

毎月の積立金額を増額する

毎月の積立金額を増やすシンプルな方法です。

毎月の積立金額を増やすことで、投資額が特定の月に偏らないメリットがあります。投資額が特定の月に偏ると「時間の分散」が働きにくくなりますが、この方法なら時間の分散を効果的に実践できるでしょう。

時間分散とは、分散投資の考え方の一つで、一時期にまとめて購入するのではなく、時期を分けて少しずつ購入する手法のことを言います。購入するタイミングを分けることで、価格変動リスクを平準化することができます。

出典:楽天証券『トウシル』

反対に、毎月固定の支出が増加することになるため、収入にばらつきがある人には向いていないかもしれません。

毎月の積立金額を増額する方法は、収入が増加した場合や、家計の見直しで収支に余裕が生まれた場合などに検討しましょう。

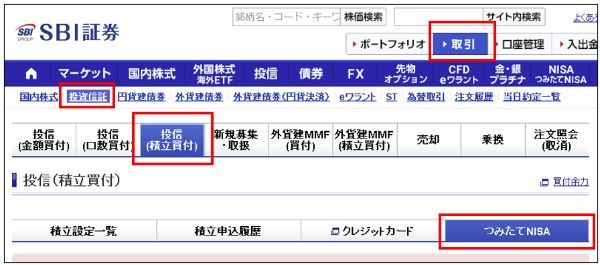

例:SBI証券で毎月の積立金額を増額する方法

SBI証券を例に、具体的なやり方を紹介します。

積立設定画面から金額を変更しましょう。例えばSBI証券の場合、公式サイトトップページから以下のように操作すると現在の積立設定画面へ遷移します。

つみたてNISAの設定画面では、「設定金額と比率」の欄に現在の積立金額が表示されます。積み立てたい金額を改めて入力し、当初と同じように設定を完了させましょう。複数銘柄を積み立てているならば、まとめて入力して構いません。その際は、合計で月に3万3,333円を超えないよう注意してください。

ボーナス設定で増額する

ボーナスなどで収入に偏りがある場合、ボーナス設定を使えば毎月の固定支出を増加させずに余裕がある月だけ積立額を増やせます。しかし、投資額が特定の月に偏ってしまうため、時間の分散が働きにくくなる点がデメリットです。

| 毎月 | ボーナス設定 | 合計 | |

|---|---|---|---|

| 1月 | 1万円 | ─ | 1万円 |

| 2月 | 1万円 | ─ | 1万円 |

| 3月 | 1万円 | ||

| 4月 | 1万円 | ─ | 1万円 |

| 5月 | 1万円 | ─ | 1万円 |

| 6月 | 1万円 | 14万円 | 15万円 |

| 7月 | 1万円 | ─ | 1万円 |

| 8月 | 1万円 | ─ | 1万円 |

| 9月 | 1万円 | ─ | 1万円 |

| 10月 | 1万円 | ─ | 1万円 |

| 11月 | 1万円 | ─ | 1万円 |

| 12月 | 1万円 | 14万円 | 15万円 |

| 合計 | 12万円 |

ボーナス設定は特定の月に投資額が偏るため、時間の分散を考えると望ましい方法とはいえません。しかし年収に占めるボーナスの比率が大きい人や、フリーランスなどで特定の月に収入が偏っている人には向いています。

例:SBI証券でボーナス設定で増額する方法

SBI証券を例に、ボーナス設定の具体的な方法を紹介します。

ボーナス設定も現在の積立設定画面から行いましょう。SBI証券の場合、現在の積立設定画面の「ボーナス月の積立設定」欄から変更してください。

年の途中から積立NISAを始めた場合の増額方法

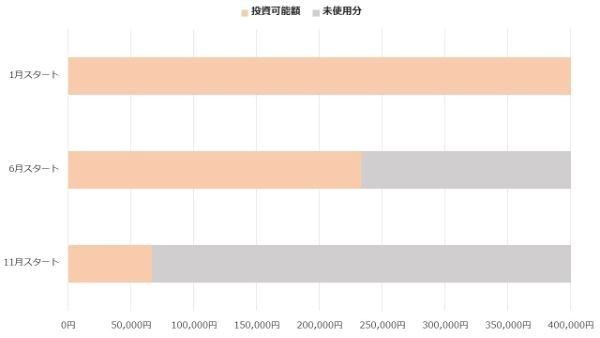

つみたてNISAの非課税投資枠40万円は年単位で判定されます。したがって、同じ金額を積み立てていたとしても、年初から始めた場合と年の途中から始めた場合では消費した投資枠が異なります。

年初と年の途中から始めた場合で、あとから増額する際の注意点などを紹介します。

年の途中から始めると、年間の非課税枠40万円を使いきれない

つみたてNISAには利用額に上限があり、年間で40万円までしか投資できません。さらに積立投資に限定されており、利用額の上限は原則、月に3万3,333円(40万円÷12ヵ月)です。

つまり、年の途中から始めると40万円を使い切れないケースが出てしまいます。例えば6月から始めた場合は年間23万3,331円(3万3,333円×7ヵ月)、11月から始めた場合は6万6,666円(3万3,333円×2ヵ月)までしか投資できません。

つみたてNISAでは使わなかった投資枠を翌年に繰り越せないため、年の途中から始めた人は1月から始めた人よりも少ない金額しか投資できません。

※「積立NISAは年の途中から始められる? 40万円使い切って損しない方法」よりfuelle編集部にて引用

40万円を使い切るためには「ボーナス設定」や「増額設定」で増額する

年の途中からつみたてNISAを始め、非課税投資枠40万円を使い切る場合、毎月の積立金額を上限(3万3,333円)まで増やしても届きません。

年の途中から40万円積み立てるには「ボーナス設定」か「増額設定」を利用し増額しましょう。それぞれの概要を解説します。

ボーナス設定

ボーナス設定は、特定のふた月だけ積立金額を大きくする設定です。毎月の積立金額は3万3,333円までしか積み立てられませんが、ボーナス設定ならより大きな金額を設定できるため、年の途中からでも40万円を使い切れます。

例えば9月からつみたてNISAを始めた場合、積み立てられる期間は4ヵ月です。毎月3万3,333円を積み立てても13万3,332円にしかならず、残りの枠26万6,668円を使えません。

そこで、ボーナス設定で9月と12月に13万3,334円を積み立てるよう増額すると、40万円を使い切ることができます。

| 毎月の積立金額 | ボーナス設定 | 合計 | |

|---|---|---|---|

| 9月 | 3万3,333円 | 13万3,334円 | 16万6,667円 |

| 10月 | 3万3,333円 | ─ | 3万3,333円 |

| 11月 | 3万3,333円 | ─ | 3万3,333円 |

| 12月 | 3万3,333円 | 13万3,334円 | 16万6,667円 |

| 合計 | 13万3,332円 | 26万6,668円 | 40万円 |

増額設定

増額設定は「楽天証券」独自のサービスです。設定した年に限り、残り全ての月で上乗せして積み立てられます。ボーナス設定ではどうしても特定の月に投資額が偏ってしまいますが、増額設定は偏りを和らげることができます。

9月からつみたてNISAの枠を使い切るケースで考えてみましょう。ボーナス設定では9月と12月の積立金額が16万6,667円、10月と11月が3万3,333円と、投資額に偏りが見られました。しかし、増額設定ならば毎月10万円を均一に積み立てられます。

| 毎月の積立金額 | ボーナス設定 | 合計 | |

|---|---|---|---|

| 9月 | 3万3,333円 | 6万6,667円 | 10万円 |

| 10月 | 3万3,333円 | 6万6,667円 | 10万円 |

| 11月 | 3万3,333円 | 6万6,667円 | 10万円 |

| 12月 | 3万3,333円 | 6万6,667円 | 10万円 |

| 合計 | 13万3,332円 | 26万6,668円 | 40万円 |

積立NISAの金額を柔軟に増額できる金融機関

楽天証券

楽天証券のボーナス設定は、通常の積立設定(12ヵ月分)と合わせて年間40万円を超える金額は設定できません。通常の積立設定を大きくするほどボーナス設定で上乗せできる金額が小さくなるため、注意しましょう。

楽天証券で年の途中から40万円の枠を使い切りたい場合、「増額設定」の方が便利かもしれません。楽天証券独自の設定で、設定した年に限り毎月(または毎日)の金額を増額できます。この金額は翌年以降に引き継がれないため、設定し直す必要もありません。

| 2022年(6~12月) | 2023年(1~12月) | |

|---|---|---|

| 通常の積立設定(毎月) | 3万3,333円 | 3万3,333円 |

| 増額設定(毎月) | 2万3,809円 | 0 |

| 年間の積立金額 | 39万9,994円 | 39万9,996円 |

楽天証券も多くのつみたてNISA対象銘柄を取り扱う証券会社です。また楽天カードで決済すれば楽天ポイントを受け取ることもできます。楽天ポイントを利用している人は、楽天証券で始めてみてはいかがでしょうか。

- 取扱銘柄が181本と豊富(2022年8月8日時点)

- 楽天カードで決済すると1.0%分のポイントを受け取れる(※)

- 楽天ポイントを積立金額に充てられる

※2022年9月より1.0%または0.2%

楽天証券株式会社は、2022年2月25日(金)に金融庁が発表した「NISA口座の利用状況調査」より、NISA(※1)の2021年新規口座開設数が業界最多(※2)であったことをお知らせします。

※1:一般NISA、つみたてNISA、ジュニアNISAの合算

※2:NISAは、主要ネット証券(口座数上位5社:auカブコム証券、SBI証券、松井証券、マネックス証券、楽天証券(五十音順))で、iDeCoは、主要運営管理機関でそれぞれ比較(2022年3月30日、楽天証券調べ)

(引用元:PR TIMES|楽天証券|楽天証券、NISA・iDeCo 2021年新規口座開設数が業界最多に!)

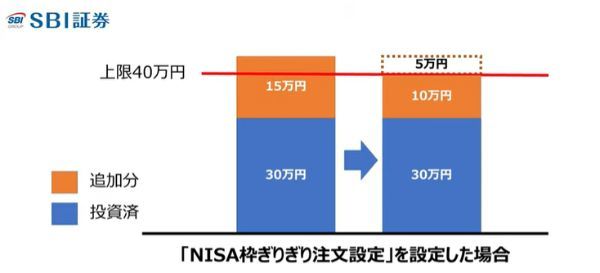

SBI証券

「NISA枠ぎりぎり注文」を設定しておくと、積立金額が自動的に40万円を超えないよう調整されるため便利です。忘れずに設定しておきましょう。

SBI証券は、取扱銘柄や積立頻度の選択肢が豊富な点が魅力的です。これからつみたてNISAを始める多くの人におすすめできる証券会社といえるでしょう。

- 取扱銘柄が183本と豊富(2022年8月8日時点)

- 頻度を「毎月」のほか「毎週」「毎日」から選べる

- 三井住友カードで決済すると0.5%分のポイントを受け取れる(※)

※一部のクレジットカードでは1.0%または2.0%

マネックス証券

年の途中から40万円の枠を使い切りたい場合、通常の積立設定を少額にしボーナス設定を大きくすると使い切りやすくなります。

| ケース1 通常の積立設定:3万円 ボーナス設定:2万円 |

ケース2 通常の積立設定:100円 ボーナス設定:19万9,400円 |

|

|---|---|---|

| 通常の積立設定による積み立て (11月・12月の合計) |

6万円 | 200円 |

| ボーナス設定による積み立て (11月・12月の合計) |

4万円 | 39万8,800円 |

| 合計 | 10万円 | 39万9,000円 |

マネックス証券には「NISA非課税投資枠使い切り設定」という独自の設定もあります。SBI証券の「NISA枠ぎりぎり注文」と同じく、 40万円の枠を超える積み立てが発生した場合に積立金額を自動的に調整する設定です。念のため設定しておくとよいでしょう。

マネックス証券はポイント還元重視の人におすすめです。マネックスカード(クレジットカード)で決済すると1.1%分のポイントが付与され、その後も投資信託を持っているだけでポイントを受け取れます。お得に利用したい人はマネックス証券を検討しましょう。

- マネックスカードで決済すると1.1%分のポイントが付与される

- 投資信託を持っているだけで年率0.08%または0.03%のポイントを受け取れる(※)

※一部銘柄は対象外

auカブコム証券

仮に通常の積立設定を3万円とした場合、6月から始めるならボーナス設定は年に19万円(40万円-3万円×7ヵ月)、11月から始めるなら年に34万円(40万円-3万円×2ヵ月)まで可能です。

楽天証券やマネックス証券のように、通常の積立設定を小さくしなくても40万円を使い切りやすいでしょう。

2022年6月につみたてNISAを始めるケースで考えましょう。毎月3万円、ボーナス設定で月9万5,000円とした場合、2022年はちょうど40万円を使い切れます。しかしこの設定のままだと2023年は15万円超過するため、いずれかの積み立ては実行されません。このため未使用分が出る可能性があります。

| 2022年(6~12月) | 2023年(1~12月) | |

|---|---|---|

| 通常の積立設定 (毎月3万円) |

21万円 | 36万円 |

| ボーナス設定 (9万5,000円×2ヵ月) |

19万円 | 19万円 |

| 合計 | 40万円 | 55万円 ※15万円オーバー |

auカブコム証券でボーナス設定を利用した場合、年が変わるタイミングで積み立ての設定を見直すようおすすめします。

auカブコム証券はauユーザーにおすすめの証券会社です。au PAYカードによる決済で1.0%のPontaポイントが付与され、さらに指定のau回線を契約している人なら4.0%分のポイントを受け取れます。

- au PAYカードで決済すると1.0%分のポイントを受け取れる

- 指定のau回線契約者はさらに4.0%分のポイントが上乗せ(※)

※指定のUQ mobile回線契約者は2.0%

ゆうちょ銀行

ただし、ゆうちょ銀行のつみたてNISAは1,000円以上1,000円単位で積立金額を調整します。100円以上1円単位で調整できる楽天証券やマネックス証券より、やや使いにくいかもしれません。

ゆうちょ銀行の魅力は相談できることでしょう。対面型の金融機関は窓口で相談できます。その分インターネット専業の金融機関より手数料が高い傾向にありますが、つみたてNISAなら対面型金融機関でも販売手数料は無料です。もちろんゆうちょ銀行でも販売手数料はかかりません。

相談しながら慎重につみたてNISAを始めたい人はゆうちょ銀行に申し込むとよいでしょう。

- 窓口で相談しながら始められる

- ラインナップが9本とシンプルなため選びやすい

イオン銀行

イオン銀行は毎月の積立金額を1,000円単位で設定できます。したがって、毎月の積立金額の上限は3万3,000円にとどまるため注意してください。

イオン銀行はボーナス設定を利用でき、入力できる金額は投資信託1銘柄につき「毎月の積立金額と合わせて3万3,000円まで」です。複数の投資信託を積み立てる設定を行い、それぞれにボーナス設定を行うことで40万円を使い切れます。

例えば9月からつみたてNISAを始める場合、ボーナス設定なら投資信託1銘柄につき年間6万8,000円までを積み立てられます。したがって、5銘柄を積み立てるよう設定すると、枠を最大限使い切ることが可能です。

| 9月 | 10月 | 11月 | 12月 | 合計 | ||

|---|---|---|---|---|---|---|

| A投信 | 毎月の積立金額 | 1,000円 | 1,000円 | 1,000円 | 1,000円 | 4,000円 |

| ボーナス設定 | 3万2,000円 | ─ | ─ | 3万2,000円 | 6万4,000円 | |

| B投信 | 毎月の積立金額 | 1,000円 | 1,000円 | 1,000円 | 1,000円 | 4,000円 |

| ボーナス設定 | 3万2,000円 | ─ | ─ | 3万2,000円 | 6万4,000円 | |

| C投信 | 毎月の積立金額 | 1,000円 | 1,000円 | 1,000円 | 1,000円 | 4,000円 |

| ボーナス設定 | 3万2,000円 | ─ | ─ | 3万2,000円 | 6万4,000円 | |

| D投信 | 毎月の積立金額 | 1,000円 | 1,000円 | 1,000円 | 1,000円 | 4,000円 |

| ボーナス設定 | 3万2,000円 | ─ | ─ | 3万2,000円 | 6万4,000円 | |

| E投信 | 毎月の積立金額 | 1,000円 | 1,000円 | 1,000円 | 1,000円 | 4,000円 |

| ボーナス設定 | 3万2,000円 | ─ | ─ | 3万2,000円 | 6万4,000円 | |

| 合計 | 16万5,000円 | 5,000円 | 5,000円 | 16万5,000円 | 34万円 | |

セゾン投信

「セゾン投信」は投資信託の運用会社です。セゾン投信はつみたてNISAに対応しており、窓口での相談機能もあります。

セゾン投信のつみたてNISAは、5,000円以上1,000円単位で毎月の積立金額を設定できます。イオン銀行と同じく、毎月の積立金額の上限は3万3,000円までしか積み立てられないため注意しましょう。

セゾン投信のボーナス設定は、イオン銀行と異なり、毎月の積立金額との合計が3万3,000円を超えたとしても設定できます。したがって40万円を使い切る場合であっても、複数銘柄を選ぶ必要はありません。

セゾン投信はつみたてNISA口座の開設を書類で受け付けており、毎月の積立金額の増額やボーナス設定も書類で申し込む必要があります。郵送のやり取りに時間がかかるため、申し込みは余裕をもって行いましょう。

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

積立NISAの増額に関してよくある質問

変更単位が1円の金融機関なら月に3万3,333円まで、変更単位が1,000円なら月に3万3,000円まで増やせます。ただし、家計に無理のない範囲で設定するようおすすめします。

ただし、すでに年間40万円の投資枠を使い切っていれば積立金額を増やせないので注意してください。その場合、翌年分の積立金額を変更しましょう。

「毎月の積立金額」を増やす場合、特定の月に積立金額が偏らないため「時間の分散」が働きやすいメリットがあります。一方、毎月固定の支出が増えるため、収支に余裕がない月は積み立てを続けにくくなってしまう点はデメリットです。

「ボーナス設定」は任意のふた月だけ増額できるため、収支に余裕がある月だけ積立金額を増やせます。一方、特定の月に積立金額が偏ってしまう点はデメリットです。

「毎月の積立金額」を増やす方法なら、全ての月で均一に変更できます。また、楽天証券独自の「増額設定」も設定した年に限って年内の残り全ての月で変更できます。

銀行口座から引き落として支払う場合、楽天証券とSBI証券は引落日の11営業日前までに設定を終えなければいけません。

クレジットカードで決済する場合、楽天証券(楽天カード)は増額して積み立てたい日の前月12日までに、SBI証券(三井住友カード)の場合は同じく前月の10日までに設定を終えましょう。

例えば9月から始める場合、毎月の積立金額を3万3,333円、9月と12月にボーナス設定で13万3,334円ずつ積み立てると40万円の枠を使いきれます。

楽天証券で選べる「増額設定」でも、年の途中から40万円を使い切れます。同じく9月からつみたてNISAを始める場合、毎月の積立金額を3万3,333円、増額設定を6万6,667円と設定すると40万円を使い切れます。

上記5社はいずれも「ボーナス設定」に対応しています。「余裕がある月だけ積立金額を増やしたい」ならば、ボーナス設定を利用すれば年にふた月まで大きく積み立てられます。ボーナス設定は対応していない証券会社もあるため、利用したい場合は上記5社のような証券会社につみたてNISAを申し込んでください。

さらに楽天証券は「増額設定」という独自のサービスもあり、設定した年に限り年内の残り全ての月で増額できます。この設定を踏まえると、楽天証券は5社の中でも柔軟に積立金額を変更できると言えるでしょう。

例えば、2022年に「毎月の積立金額:3万3,333円、増額設定:6万6,667円」と設定すれば、2022年中は設定した通りに積み立てられます。ただし、2023年になると「増額設定:6万6,667円」だけが失効し、「毎月の積立金額:3万3,333円」だけが実行されます。

楽天証券は「ボーナス設定」にも対応していますが、ボーナス設定は翌年にも設定が引き継がれる点でこの設定と異なります。

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

【こちらの記事も読まれています】