投資を始めようとすると、さまざまな口座名が出てきます。この記事では特に利用者の多い特定口座とつみたてNISA口座について、その違いとおすすめの利用法をご紹介します。

- 特定口座は納税手続きを簡易化するためのもの

- つみたてNISA口座は非課税で確定申告も不要

- つみたてNISA口座では投資上限額や投資期間、損益通算、開設可能数などに制限がある

- 長期の積立・分散投資にはつみたてNISA口座、自由度の高い投資には特定口座がおすすめ

目次

そもそも証券口座の種類には何がある?

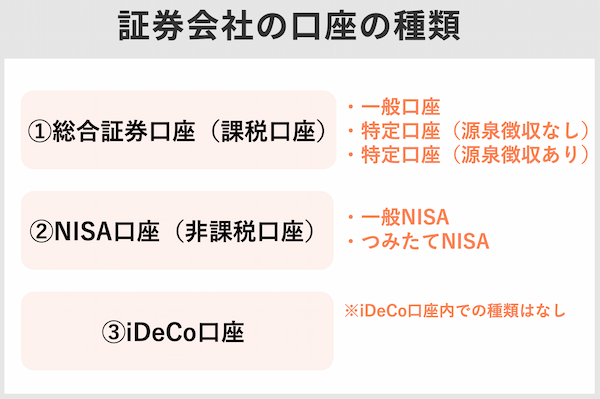

証券会社の口座は大きく分けて「証券総合口座(課税口座)」「NISA口座」「iDeCo口座」の3種類があります。

| 口座の種類 | 制度 | 納税方法 |

|---|---|---|

| ①証券総合口座 (課税口座) | 一般口座 | 確定申告に必要な書類は自分で作成し、 自分で納税を行う |

| 特定口座 (源泉徴収なし) |

確定申告に必要な書類は証券会社が作成し、 自分で納税を行う |

|

| 特定口座 (源泉徴収あり) |

確定申告に必要な書類は証券会社が作成し、 証券会社が納税を代行する |

|

| ②NISA口座 (非課税口座) |

一般NISA | 不要 |

| つみたてNISA | 不要 | |

| ③iDeCo口座 | 運用益に関しては納税不要。 ただし掛け金の所得控除を受けるために 確定申告(もしくは年末調整)が必要 |

|

今回はこのうち、つみたてNISA口座と特定口座の違いに着目してみましょう。

積立NISAにおすすめの証券会社

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

2022年6月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | ||

| 証券会社 |  |

|

|

|

|

|

|

|

|

|

|

| 手数料 | 10万円 | 99円 | 99円 | 99円 | 0円 | 99円 | 88円 | 137円 | 152円 | 1,100円 | 1,045円 |

| 50万円 | 275円 | 275円 | 275円 | 0円 | 275円 | 198円 | 440円 | 524円 | 1,897円 | 1,733円 | |

| 100万円 | 535円 | 535円 | 535円 | 1,100円 | 535円 | 374円 | 880円 | 1,048円 | 3,795円 | 3,465円 | |

| 最短口座開設日数 | 翌営業日 | 当日 | 翌営業日 | 当日 | 翌営業日 | 3営業日 | 当日 | 5営業日 | 当日 | 3営業日 | |

| 一般NISA | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | |

| つみたてNISA | 181本 | 183本 | 152本 | 173本 | 171本 | 1本 | 158本 | 7本 | 22本 | 3本 | |

| iDeCo | ◯ | ◯ | ◯ | ◯ | ◯ | × | ◯ | ◯ | ◯ | ◯ | |

| 投資信託 | 2,652本 | 2,666本 | 1,252本 | 1,612本 | 1,563本 | 10本 | 1,087本 | 990本 | 516本 | 319本 | |

| IPO実績 | 74社 | 122社 | 66社 | 56社 | 42社 | 20社 | 81社 | 取扱あり | 50社 | 30社(主幹事) | |

| 外国株 | 6ヵ国 | 9ヵ国 | 2ヵ国 | 1ヵ国 | 1ヵ国 | × | 2ヵ国 | 4ヵ国 | 19ヵ国 | 17ヵ国 | |

| 米国株 | 4,577銘柄 | 6,000超銘柄 | 5,000超銘柄 | 497銘柄 | 1,058銘柄 | × | 121銘柄 | 734銘柄 | ○(銘柄数記載なし) | 133銘柄 | |

| スマホアプリ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

||

2022年6月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 証券会社 |  |

|

|

|

|

|

|

|

|

|

| 手数料 | 無料 | 無料 | 無料 | 無料 | 無料 | 2,860円〜 | 137円~ | 50円~ | 1,100円~ | 1,045円~ |

| 国内株式 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 海外株式 | 6ヵ国 | 9ヵ国 | 2ヵ国 | × | × | 4ヵ国 | 2ヵ国 | × | 19ヵ国 | 17ヵ国 |

| 投資信託 | 2,652本 | 2,666本 | 1,252本 | 1,612本 | 1,563本 | 990本 | 1,087本 | 10本 | 516本 | 319本 |

| NISAでのIPO対応 | × | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

積立NISA口座と特定口座の違い

つみたてNISA口座(つみたてNISAを選択したNISA口座)と特定口座の最も大きな違いは、譲渡益や配当金・分配金など、投資によって得られた利益に対して課税されるかどうかです。

つみたてNISA口座では、投資によって得られた利益に対して税金がかからず、確定申告も必要ありません。税制面では非常に有利です。

しかし税制面で優遇されている分、特定口座に比べて投資上限額や投資期間、損益通算、開設可能数などにさまざまな制限があります。

| つみたてNISA口座 | 特定口座 | |

|---|---|---|

| 税金 | 課税なし | 課税あり |

| 投資上限額 | 年間40万円 | 制限なし |

| 投資できる期間 | 2018年〜2042年 | 制限なし |

| 損益通算 | 不可 | 可能 |

| 確定申告 | 不要 | 源泉徴収あり:不要 源泉徴収なし:必要 |

| 投資方法 | 積立 | スポット購入、積立 |

| 投資対象 | 長期の積立・分散投資に 適した一定の投資信託 |

・国内外株式 ・国内外債券 ・国内外ETF ・国内外REIT ・株式投資信託 ・公社債投資信託 など |

| 口座開設可能数 | 1人1口座 | 制限なし |

| 年間取引報告書 | 取引内容は記載されない | 発行される |

これらの違いについて、一つひとつ解説していきます。

違い1. 税金

| つみたてNISA口座 | 特定口座 | |

|---|---|---|

| 税金 | 課税なし | 課税あり |

特定口座は、株式や投資信託などの金融商品に投資すると、保有期間中に受け取った配当金・分配金や、売却して得た利益に対して20%(2037年までは復興特別所得税を加え20.315%)の税金がかかります。

例えば特定口座で100万円を投資に回し、運用の結果150万円になったとすると、利益の50万円に対して20%(以降、復興特別所得税を考慮せず)、つまり10万円の税金がかかります。結果として、実際に受け取れる利益は50万円-10万円=40万円です。

一方、つみたてNISA口座では、毎年の非課税投資枠内で購入した金融商品から得られた利益であれば非課税で受け取ることができます。

先ほどの例で考えると、つみたてNISA口座で積み立てた100万円が運用の結果150万円になっても税金はかからず、利益の50万円をそのまま受け取れます。

積立NISA口座と特定口座でどのくらい税金に差が出る?

両者では、可能な投資方法や利用できる期間に違いがありますが、同じ条件で資産運用をした場合、税金のありなしで一体どのくらい差が出るでしょうか。

ここではそれぞれの口座で毎月3万円ずつ積立投資をし、年率5%で運用できた場合、5年後、10年後、20年後にお金が最終的にどのくらいになっているかをシミュレーションしてみます。

| 5年後 | 10年後 | 20年後 | |

|---|---|---|---|

| 累計積立額(元本) | 180万円 | 360万円 | 720万円 |

| 特定口座 | 199万3,396円 | 443万6,503円 | 1,120万3,162円 |

| つみたてNISA口座 | 204万2,701円 | 464万9,762円 | 1,222万3,733円 |

| 非課税メリット | 4万9,305円 | 21万3,259円 | 102万571円 |

非課税メリットの金額が、つみたてNISA口座で運用することによって得した税金額です。5年間の運用では5万円弱ですが、10年後には約21万円、そして20年後には100万円を超える額を節税できることが分かります。

同じ条件で投資をした場合、非課税の効果がいかに大きいかが分かるのではないでしょうか。

違い2. 投資の上限額

| つみたてNISA口座 | 特定口座 | |

|---|---|---|

| 投資上限額 | 新規投資額で毎年40万円 | 制限なし |

つみたてNISA口座での投資は、非課税のメリットを生かすことによって特定口座より多くの利益が期待できます。しかし、いくらでも非課税で投資できるわけではなく、投資できる額には上限が設定されています。一方の特定口座では制限はありません。

つみたてNISA口座では、新規投資額で毎年最大40万円まで非課税で投資ができ、この投資枠は「非課税投資枠」と言われます。

新規投資額とは、その年に新たに投資した金額という意味です。

例えば2022年1月につみたてNISAを始め、月3万円ずつ積み立てている場合、2022年の8月末には3万円×8ヵ月=24万円を投資していることになります。つまり、非課税投資枠40万円のうち24万円を使っている状態です。

その後、2022年9月1日にこの24万円で購入した投資信託を全て売却するとどうなるでしょう。買った分を売却したので、非課税投資枠は40万円に戻りそうです。しかし非課税投資枠は再利用ができないため、2022年に利用できる非課税投資枠は変わらず残り16万円(40万円-24万円)となります。

また、非課税投資枠はある年に余った分が翌年に繰り越されることはありません。つまり2022年に35万円しか投資をしなくても、2023年の非課税投資枠が45万円になることはなく、変わらず40万円です。

違い3. 投資できる期間

| つみたてNISA口座 | 特定口座 | |

|---|---|---|

| 投資できる期間 | 2018年〜2042年 | 制限なし |

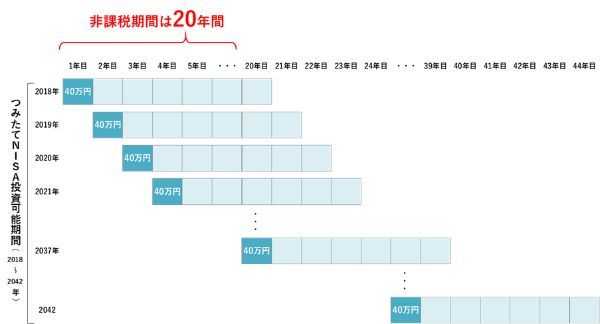

つみたてNISAで投資ができる期間は、2018年から2042年までと決まっています。つまり、つみたてNISAは期間限定の制度なのです。特定口座にはこのような制限はありません。

つみたてNISAの非課税投資枠は毎年40万円まで、20年間で最大800万円です。しかし2043年以降はつみたてNISAでの投資はできなくなるため、始めるのが遅くなると投資できる合計額は徐々に少なくなります。

例えば2024年につみたてNISAを開始した場合、投資ができるのは2042年までの19年間なので、つみたてNISAで投資できる最大額は40万円×19年=760万円です。以降1年遅れるごとに40万円ずつ減っていきます。

ただし2042年で終了するのはつみたてNISAで購入できる期間であって、非課税で運用できる期間がいきなり2042年で終わるわけではありません。非課税で運用できる期間は、投資信託を購入した年から20年間です。

つまり、2020年に購入した投資信託は2039年まで、2021年に購入したものは2040年まで、最後の2042年に購入した商品は2061年まで非課税で運用できます。

実際には投資信託を購入した年の20年後から徐々に非課税期間が終了します。つみたてNISAを始めた年の20年後に非課税期間が終了するのは、最初の年に投資した最大40万円の分です。それ以降に積み立ててきた分はその後もしばらく非課税で運用できます。

松岡紀史(ライツワードFP事務所代表)

違い4. 損益通算

| つみたてNISA口座 | 特定口座 | |

|---|---|---|

| 損益通算 | 不可 | 可能 |

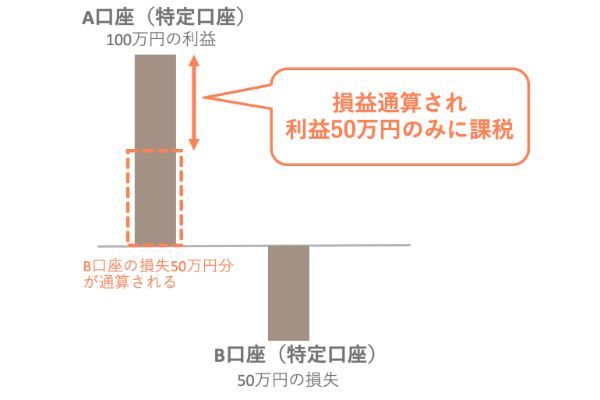

つみたてNISAの税制優遇は魅力的ですが、デメリットもあります。その1つが「損益通算ができない」という点です。一方の特定口座であれば損益通算はできます。

損益通算とは、同一年分の利益と損失を相殺することです。上場株式等の投資を行って利益(譲渡益や配当など)が出た場合は税金がかかりますが、一方で損失が出た場合には利益から差し引いて、その分だけ税金を減らすことができます。それでもマイナスになった場合、確定申告を行うことで最長3年間損失を繰り越して控除することも可能です。

出典:SMBC日興証券「初めてでもわかりやすい用語集」

例えば、投資家のSさんが証券会社Aと証券会社Bに特定口座を保有しているとします。

証券会社Aでは利益が100万円、証券会社Bでは損失が50万円出た場合、それぞれに計算すると、証券会社Aでは100万円×20%=20万円、証券会社Bでは0円、合計で20万円の税金を納めることになります。

しかし特定口座(または一般口座でも)では、複数の口座で損益を通算できます。

このケースでは、証券会社Aで出た100万円と、証券会社Bで出した損失50万円が通算され、Yさんの得た利益は50万円となるのです。

したがって納める税金は50万円×20%=10万円と、証券会社それぞれで計算した場合と比べ軽減されます。これが損益通算できることのメリットです。

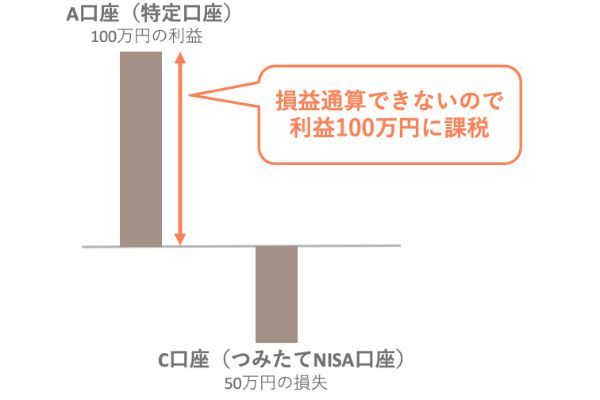

次に、投資家のTさんが、証券会社Aに特定口座、証券会社CにNISA口座(つみたてNISAを選択)を保有していたとします。

Sさんと同様に、証券会社Aでは100万円の利益、証券会社Cでは50万円の損失が出た場合を見てみましょう。つみたてNISA口座では損益通算ができないので、証券会社Aで出た利益100万円に対して課税され、Tさんは20万円の税金を納めることになります。

このように、つみたてNISA口座で出た損失を他の口座で出た利益と相殺させて税金を軽減することはできません。

違い5. 確定申告

| つみたてNISA口座 | 特定口座 | |

|---|---|---|

| 確定申告 | 不要 | 源泉徴収あり:不要 源泉徴収なし:必要 |

会社員なら、毎年給料をもらっているけど確定申告をしたことがないという人も多いのではないでしょうか。これは、勤務している会社が代わりに申告・納税を行っているからです。

一方、投資によって得た利益は会社とは関係ないので、会社が代わりに行ってくれることはありません。投資による利益に対しての確定申告は、口座の種類によって次のようになります。

・特定口座(源泉徴収なし)……確定申告が必要

・特定口座(源泉徴収あり)……確定申告は不要(ただし、損益通算や損失の繰越控除には確定申告が必要)

・つみたてNISA口座……確定申告は不要

特定口座(源泉徴収なし)では確定申告をする必要がありますが、特定口座(源泉徴収あり)とつみたてNISA口座では確定申告は不要です。

ただし、同じ「確定申告不要」といっても内容は大きく異なります。NISAはそもそも税金がかからない制度なので、税金を申告・納税する確定申告が不要なのです。対して、特定口座(源泉徴収あり)の場合は、税金が源泉徴収されているため確定申告が不要になります。

源泉徴収とは、利子・配当・給与・報酬などの所得を支払う者が、これらの支払いをする際に所得税額を計算し、その税金額を支払金額から差し引くことをいいます。差し引かれた所得税額は国等に納付されます。

出典:SMBC日興証券「初めてでもわかりやすい用語集」

つまり特定口座(源泉徴収あり)の場合、証券会社が税金の計算と申告を代わりにやってくれるので、実際に投資を行っている人は確定申告が不要になるという意味です。

違い6. 投資方法

| つみたてNISA口座 | 特定口座 | |

|---|---|---|

| 投資方法 | 積立 | スポット購入、積立 |

両者は、投資方法にも差があります。

一般的に投資信託の買い付け方法には、「スポット購入」と「積立注文」の2つがあります。

| スポット購入 | 好きな時に好きな商品を一括で購入する方法 |

|---|---|

| 積立注文 | 毎月決まった日など、定期的に商品を買い付ける方法 |

銀行に預金する時でも、数十万から数百万円を定期預金などに一括で預金する方法と、毎月数万円ずつ積立貯金する方法があります。それと同じく、投資信託においても一括で購入する方法と積立で買い付ける方法があります。

これら2つの方法は、どちらが優れているというわけではなく、状況によって使い分けることが大切です。

特定口座で投資信託を購入する場合、スポット購入と積立注文、どちらの方法でも買い付けを行えます。一方、つみたてNISA口座では名前に「つみたて」と入っていることからも分かるように、積立注文でしか買い付けを行えません。

違い7. 投資対象

| つみたてNISA口座 | 特定口座 | |

|---|---|---|

| 投資対象 | 長期の積立・分散投資に適した 一定の投資信託 |

・国内外株式 ・国内外債券 ・国内外ETF ・国内外REIT ・株式投資信託 ・公社債投資信託 など |

両者は、投資対象が大きく異なります。

特定口座はそもそも、納税手続きの簡易化を目的とした制度です。したがって、株式や上場投資信託、外国株式、債券など、証券会社で取り扱っている幅広い商品が対象になっています(FXや先物・オプション取引などの例外はあります)。

一方、つみたてNISAは国が主体となって生まれた制度なので、対象商品は法令で定められた基準をクリアし、金融庁に届けられた「長期の積立・分散投資に適した一定の投資信託」のみです。

特定口座では証券会社ごとに差はあるものの、非常に幅広い商品が投資対象となっていますが、つみたてNISA口座では厳選された投資信託しか購入できないことは覚えておきましょう。

違い8. 口座開設が可能な数

| つみたてNISA口座 | 特定口座 | |

|---|---|---|

| 口座開設可能数 | 1人1口座 | 制限なし |

特定口座は納税の手間を簡易にする制度ですので、利用したとしても新たな口座が証券会社に作られるわけではありません。したがって、同じ証券会社に特定口座が2つも3つも存在することはありません。

しかし別の証券会社に証券口座を開設すれば、そこでも特定口座を利用できます。つまり証券会社Aに特定口座A、証券会社Bに特定口座B、というように複数保有が可能です。

一方、NISA口座は「1人1口座」と決められています。証券会社AでNISA口座を保有していると、証券会社Bでは開設できません。証券会社Bで開設したければ、まずは証券会社AのNISA口座を解約する必要があります。

違い9. 年間取引報告書

| つみたてNISA口座 | 特定口座 | |

|---|---|---|

| 年間取引報告書 | 取引内容は記載されない | 発行される |

年間取引報告書は、正確には「特定口座年間取引報告書」と言います。この報告書には1年間の取引を集計した結果が記載されています。

「特定口座年間取引報告書」は税法に基づき、特定口座を開設した居住者等の氏名、住所、その年中に譲渡した上場株式等の譲渡対価の額、取得費の額、譲渡に要した費用の額、信用取引の差損益の額等を記載し、年間の譲渡損益等を集計した報告書で、証券会社が作成/交付するものです。

出典:SMBC日興証券「『特定口座年間取引報告書』と確定申告について」

NISA口座での取引はこの報告書には記載されず、専用の年間取引報告書なども発行されません。一方の特定口座では発行されます。

積立NISA口座と特定口座はどちらを使うべき?

ここまで両者の違いを紹介しましたが、どちらの口座を使うべきか判断できないという人もいるでしょう。そこでここでは、以下の項目ごとにどちらを使うのがふさわしいかを提示します。

- 投資対象

- 売買の頻度

- 分配金

- 投資に回せる金額

投資対象で判断

全章でも紹介したように、特定口座ではさまざまな商品が対象となっているのに対し、つみたてNISA口座では法令で定められた厳しい基準をクリアし、金融庁に届けられた一定の投資信託しか購入できません。

| つみたてNISA口座 | 特定口座 |

|---|---|

| 長期の積立・分散投資に適した 一定の投資信託 |

・国内外株式 ・国内外債券 ・国内外ETF ・国内外REIT ・株式投資信託 ・公社債投資信託 など |

投資信託で分散投資したいならつみたてNISA、個別銘柄を選びたいなら特定口座

つみたてNISAの対象商品は、2022年7月29日時点で214本です。これらの投資信託は長期の積立・分散投資に適した投資信託とされているので、幅広い株式に分散が行われリスクが比較的低めに設定されているのが特徴です。そのためコツコツと低リスクで分散投資をしたいならつみたてNISAを選びましょう。

しかし投資を始める人の中には、特定の企業を応援したい人や、自分で株式銘柄を選んで投資したい人もいるはずです。

実際、個別の会社に行う株式投資はリスクも大きいのですが、今後成長が予想される会社の株を見つけられれば、資産を大きく増やすことが期待できます。

例えば、今では誰もが知っている以下の会社の株を20年前に購入していたら、どのくらい利益が出ているでしょうか。

| 会社名 | 20年前の株価 (2002年8月1日調整後終値) |

現在の株価 (2022年8月1日終値) |

倍率 |

|---|---|---|---|

| ファーストリテイリング | 3,100円 | 8万20円 | 25.8倍 |

| ソフトバンクグループ | 216円 | 5,504円 | 25.5倍 |

| キーエンス | 3,780.48円 | 5万4,770円 | 14.5倍 |

| サイバーエージェント | 24.61円 | 1,348円 | 54.8倍 |

ユニクロでおなじみのファーストリテイリングの株を2002年8月に100万円分買っていたとすると、現在では2,580万円に増えていることになります。同様に、20年前にソフトバンクグループの株を100万円分買っていれば2,550万円に、キーエンスの株を買っていれば1,450万円に、サイバーエージェントの株を買っていれば5,480万円になっている計算です。

このように大きな成長が見込める個別銘柄は、長期にわたる安定的な資産形成を目的としたつみたてNISAでは選べません。個別銘柄に投資したいなら特定口座を選びましょう。

売買の頻度で判断

つみたてNISAは短期的に何度も売買を繰り返す投資には向きません。というのも、前述したようにつみたてNISAでは買い付け方法が積立注文に限定されており、1年間に利用できる非課税投資枠が新規投資額で40万円と決まっているからです。

したがってつみたてNISA口座で購入した投資信託は、基本的には中・長期で保有することになります。

一方、特定口座では投資可能額が無制限なので、デイトレードから数日・数ヵ月単位での取引まで、あらゆる頻度の売買に対応できます。もちろん長期的な投資にも利用できます。

自分はどういうスタイルで投資をしていきたいのか、売買の頻度をイメージして口座を選んでもいいかもしれません。

定期的に買うならつみたてNISA、好きなタイミングで買うなら特定口座

つみたてNISAにおける積立方法は、定期的に一定の金額ずつ買い付ける方法になります。このように一定金額ずつコツコツと投資する積立方法は「ドルコスト平均法」と呼ばれます。

-ドルコスト平均法(どるこすとへいきんほう)-

定期的に、継続して、一定金額ずつ金融商品を購入する投資手法のこと。毎回定額投資をすることで、価格が安いときには多く、高いときには少ない量を自動的に購入することになり、一定量ずつ買い付けたときに比べて平均買い付けコストを低く抑えられる効果を期待できる。ただし、相場が急激に上昇する局面では、一定金額しか投資できないため、一括購入に比べて収益性で劣るという欠点も指摘されている。

出典:野村證券「証券用語解説集」

実際にドルコスト平均法の効果をシミュレーションしてみましょう。次のように値動きする投資信託を、月々3万円ずつ積立で購入したとします。

| 項目 | 1ヵ月目 | 2ヵ月目 | 3ヵ月目 | 4ヵ月目 | 5ヵ月目 |

|---|---|---|---|---|---|

| 投資信託の価格(1口) | 1万円 | 5,000円 | 1万円 | 1万5,000円 | 1万円 |

| 購入口数(3万円あたり) | 3口 | 6口 | 3口 | 2口 | 3口 |

| 購入口数(累計) | 3口 | 9口 | 12口 | 14口 | 17口 |

| 1口当たりの購入単価 | 1万円 | 6,666円 | 7,500円 | 8,571円 | 8,824円 |

5ヵ月間で投資した合計額は15万円です。しかし5ヵ月目には、1口1万円の投資信託を17口保有しているので、保有資産は17万円になっています。つまり、5ヵ月で15万円が17万円に増えており、これはリターンにすると約13.3%です。

2ヵ月目に投資信託の価格が下がった時により多くの口数を買い、4ヵ月目に価格が上がった時に買い控えたため、平均の購入単価を低く抑えられました。結果として価格が1万円に戻った時に利益が出たのです。複数回に分けて購入することで高値づかみや安値売りのリスクを抑えることを時間分散と言いますが、ドルコスト平均法はその意味でも効果的です。

一方、スポット購入ではどうでしょう。もし1ヵ月目に15万円でこの投資信託を購入し、5ヵ月後に売ったとしても、利益はゼロです。しかし、2ヵ月目に一括で購入し、4ヵ月目に売却すれば、価格は3倍になっているので資産を大きく増やすことができます。

このように、ドルコスト平均法による積立注文では投資信託自体の価格が右肩上がりでなくても利益を期待できます。購入のタイミングを考えなくていいのもメリットです。都度売買に頭を悩ませることなく定期的に買付をしていきたいならつみたてNISAを選びましょう。

一方、スポット購入では自分でタイミングを決める必要がありますが、売買がうまくいけば短期間で大きく資産を増やすことができます。ある程度知識があり、自分で売買の判断をしていきたいなら特定口座がいいでしょう。

分配金を重視するかで判断

投資信託には分配金という投資家に還元されるお金があります。

分配金とは、投資信託の収益から投資家に還元するお金のことで、決算時に支払われるのが一般的です。ただし、運用成果や今後の運用戦略を考慮したうえで運用会社が決めるため、決算期ごとに毎回支払われるとは限らず、金額も決まっていません。

分配金の支払い原資は投資信託の資産ですので、分配金を支払うと資産は減ることになります。このため、分配金を支払うことで、その分だけ基準価額が下がることになります。

引用:SMBC日興証券「初めてでもわかりやすい用語集」

分配金は都度受け取るか、分配金で同じ投資信託に再投資するかを選べますが、再投資した方が長期的に資産を増やすことができます。

ただしつみたてNISAの場合、分配金にはあまり期待できません。つみたてNISAの場合、非課税投資枠が新規投資額で年間40万円と決まっています。積立額を年間40万円ギリギリに設定していた場合、もし分配金が支払われて再投資するとその分が非課税投資枠を超えてしまいます。

そのためつみたてNISAの対象商品では分配金が支払われないものも多く、支払われたとしても非課税投資枠内で再投資できない可能性があるのです。分配金を重視するなら、特定口座のほうがいいでしょう。

投資に回せる金額で判断

投資を始めようと思った時、すでにまとまった資金がある人はいいですが、そうでない人も多いはずです。あまり資金がなく、これから徐々に投資をしていきたいならつみたてNISAがいいでしょう。つみたてNISAに代表される「積立注文」はとても優れた方法です。

例えば1ヵ月に2万円ずつ貯めて投資資金が100万円になってから始めるより、1ヵ月に2万円ずつ積立注文で投資信託を買い続ける方がタイムロスなく資金を投資に回せますし、ドルコスト平均法による時間分散の効果も期待できます。

一方、退職金や相続などで、数百万円から数千万円ほどのまとまったお金が手に入った場合はどうでしょうか。

つみたてNISAでは、年間に投資できる金額は最大40万円です。例えば1,000万円のまとまった資金がある場合でも、1年目は40万円しか投資できず、残りの960万円は貯金のままということになります。その後10年間続けても、投資に回したお金は400万円と、依然600万円は手付かずです。

このように、今まとまった資産がある場合は特定口座がいいでしょう。

証券口座についてのよくある疑問を解決!

Q.特定口座の源泉徴収ありなしはどっちがいい?

A.「源泉徴収あり」がおすすめです。

特定口座には「源泉徴収なし」と「源泉徴収あり」があります。どちらも証券会社が年間取引報告書を作成する点は同じですが、確定申告が必要か不要かという違いがあります。

「源泉徴収あり」では証券会社が納税を代行してくれるので、確定申告の手間が省けます。確定申告が「不要」とはいえ、「できない」「やってはいけない」という意味ではありません。前述のように損益通算で得する場合などは、「源泉徴収あり」でも確定申告すべきです。

自営業の方など、毎年確定申告をしており慣れている人であれば「源泉徴収なし」でもいいでしょう。逆に会社員などで確定申告の手間を省きたい人や、どちらか迷っている人は「源泉徴収あり」がおすすめです。

Q.積立NISA口座と特定口座は併用できる?

A. 併用できます。

ここまで、つみたてNISAと特定口座の「どちらを選べばいいのか」という視点で詳細を紹介してきましたが、これら2つの口座は併用も可能です。

そもそも証券会社で取引するには、証券総合口座を開設しなければなりません。つまり、特定口座を含む課税口座は、基本的な口座として保有しているものなのです(iDeCoに関しては証券口座がなくても利用できる場合があります)。

証券会社でつみたてNISAを利用する場合、その証券会社ですでに特定口座(もしくは一般口座)を保有しているはずです。もちろんその特定口座は利用できます。

特定口座とつみたてNISAは併用することで、これまで紹介してきた双方のメリットを組み合わせることができます。

例えば、つみたてNISAでは毎月の給与からコツコツと投資を行い、ボーナスや退職金など一時的な収入は特定口座で運用するといった利用法もおすすめです。

つみたてNISAを利用する場合、特定口座(もしくは一般口座)はすでに保有していると述べましたが、保有しているからといって必ず利用しなければならないということはありません。

最近では、貯金代わりに毎月コツコツ投資ができるつみたてNISAを目当てに投資を始める人も増えています。こういった人は無理に特定口座を併用せずに、つみたてNISAだけの利用にとどめてもいいでしょう。

Q.特定口座で購入した商品はつみたてNISA口座へ移せる?

A. 移せません。

特定口座で保有している商品を、つみたてNISA口座へ移すことはできません。

もし特定口座の金融商品をつみたてNISAで運用したい場合、商品を一旦売却し、売却資金でつみたてNISAの対象商品を新たに購入することになります。

もちろん投資方法は積立注文のみで、1年間に投資できる金額も最大40万円までの制限があります。

積立NISAにおすすめの証券会社

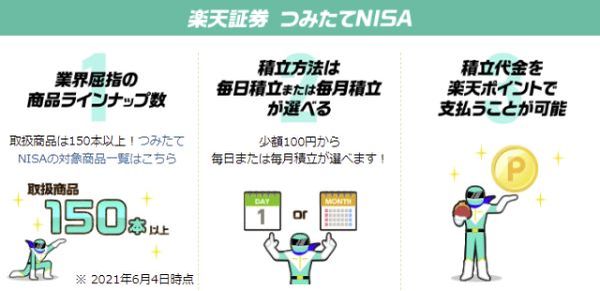

楽天証券

- 取扱銘柄数がSBI証券と並びトップクラス

- 楽天ポイントが貯まる

楽天証券のつみたてNISA取扱銘柄数は181本と非常に充実しています(2022年6月16日時点)。より多くの選択肢から選びたい人は楽天証券でつみたてNISAを始めましょう。楽天ポイントを貯めている人にもおすすめです。

| 取扱銘柄数 | 181本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | 楽天ポイント |

| クレジットカード決済ポイント還元率 | 1.0%(※1) |

| 積立コース | 毎日、毎月 |

※1.2022年9月以降は0.2%または1.0%

楽天証券株式会社は、2022年2月25日(金)に金融庁が発表した「NISA口座の利用状況調査」より、NISA(※1)の2021年新規口座開設数が業界最多(※2)であったことをお知らせします。

※1:一般NISA、つみたてNISA、ジュニアNISAの合算

※2:NISAは、主要ネット証券(口座数上位5社:auカブコム証券、SBI証券、松井証券、マネックス証券、楽天証券(五十音順))で、iDeCoは、主要運営管理機関でそれぞれ比較(2022年3月30日、楽天証券調べ)

(引用元:PR TIMES|楽天証券|楽天証券、NISA・iDeCo 2021年新規口座開設数が業界最多に!)

楽天証券の積立NISAに関するいい口コミ

- 楽天カードを使って満足度アップ

-

楽天カードを使うとポイントが発生するので、とても助かっています。取扱銘柄が多いのもメリットです。選べない銘柄も中にはありますが、それでも現状で満足できています。

30代・男性

- おおむね満足

-

楽天カードで積み立ての設定をすると、楽天ポイントが貯まります。楽天経済圏で生活している人には、とても良いと思います。1週間に1回程度、積み立てている投資信託の基準価額メールが届くので、自分が積み立てている投資信託がどの程度利益を出しているかを確認できます。それが楽しみです。

20代・男性

- 取り扱い銘柄が豊富です

-

銘柄のラインアップが豊富で、かなり選びやすいと思います。楽天証券と楽天銀行をマネーブリッジ設定すると優遇金利を受けられ、とてもお得です。自動入金機能を利用できるので、一度設定すると楽に買い付けできます。

40代・女性

楽天証券の積立NISAに関するよくない口コミ

- アプリがつみたてNISAには向いていない

-

楽天証券のiSPEEDというアプリがあるのですが、つみたてNISAの確認には向いてないと思います。個別株など専用に作られているようで、確認できるのは、投資金額とか変動利率、買付可能額ぐらいです。詳細を確認したい場合は、パソコンサイトに飛んで確認するので手間です。

40代・女性

- つみたてNISA専用アプリがないので不便

-

何かを確認したいときに、都度ブラウザを開いて利用しないといけない点が不満です。楽天は、楽天市場のアプリや楽天銀行のアプリなど、数多くのアプリを提供していますが、つみたてNISAには専用アプリがありません。そのせいで確認する手間がかかり不便を感じます。

20代・女性

- 楽天ポイントの改悪が残念

-

楽天ポイントの改悪が続くので、すべてもとに戻してほしいです。楽天市場、楽天証券、楽天銀行、楽天カードと、すべてをまとめて連携することでお得になっているから楽天を選んでいるので、改悪はやめてほしいと切に思います。

30代・男性

出典:fuelle編集部がクラウドワークスで調査

SBI証券

- 受け取りポイントを3つから選べる+Vポイントも受け取れる

- 「毎週積立」を選べるのは5社でSBI証券だけ

SBI証券は受け取れるポイントを「Tポイント」「dポイント」「Pontaポイント」の3つから選べ、さらに三井住友カードから手続きを行うと「Vポイント」も受け取れます。好きなポイントを指定して受け取れるのは、5社のなかでSBI証券だけです。

さらに「毎週積立」もSBI証券でしか選べません。積立タイミングを柔軟に設定したいならSBI証券につみたてNISAを申し込みましょう。

| 取扱銘柄数 | 183本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | Tポイント、dポイント、Pontaポイント、Vポイント |

| クレジットカード決済ポイント還元率 | 0.5%(※1) |

| 積立コース | 毎日、毎週、毎月 |

※1.一部のカードは1.0%または2.0%

「三井住友カード つみたて投資」は、投資信託積立額の最大2.0%分のポイントが貯まるお得さと、最短5分でのクレジットカード発行や一度設定すれば入金の手間や万が一の購入漏れがなく継続して投資が行える利便性などが高く評価され、幅広い世代のお客さまに利用いただいています。

(引用元:PR TIMES|株式会社SBI証券|「三井住友カード つみたて投資」の積立設定金額100億円突破のお知らせ)

SBI証券の積立NISAに関するいい口コミ

- 投資初心者におすすめ

-

100円という少額からでも積み立てられるので、投資初心者でも安心できます。SBI証券でつみたてNISAを始めてみて、銀行の普通預金で貯蓄するよりもはるかにお得だと感じています。

40代・男性

- すべてがハイレベルで満足!

-

SBI証券は、取扱銘柄がとても多いので、つみたてNISAはもちろんのこと、その他の取引でも国内で一番といっていい優良証券会社だと思います。アプリの使いやすさもいいです。クレカでの積み立てもでき、PontaポイントやTポイントと連携しているなど、付随するサービスがどれも秀逸で素晴らしいです。

30代・男性

- 使いやすく知名度の高い証券会社です

-

知名度が高い証券会社なので安心感があり、少額でも積み立てできることが最大のメリットだと思います。積み立ての設定を一度してしまえば、後はお金を入金するだけ。1ヵ月に1回、運用を確認するくらいで、ほとんどほったらかしにできているので安心して使っています。

40代・男性

SBI証券の積立NISAに関するよくない口コミ

- アプリが使いにくい

-

積み立てアプリがWealthNaviに比べて使いにくいです。つみたてNISA専用のアプリが別なら、長期積立用として銀行代わりに使えるのでいいのではと思います。

- 問合せ対応がいまいち

-

SBI証券のホームページがわかりにくい点がデメリットです。どこでつみたてNISAの銘柄を購入すればいいのかが非常にわかりづらく、苦労しました。購入資金の自動振り替えを利用していますが、手続きが面倒でした。進め方が理解できずSBI証券に質問しましたが、いろいろな部門や他の会社に電話するように言われ、たらいまわしにされました。

40代・男性

- ポイントを貯められるカードが少ない

-

三井住友カードナンバーレスのポイント還元率がもっと高いとうれしいです。また、つみたてNISAでポイントを貯められるのは三井住友カードのみなので、ポイントが貯まるカードの種類が増えてほしいです。

30代・女性

出典:fuelle編集部がクラウドワークスで調査

マネックス証券

- 通常カードでもクレジットカード還元率が1.1%

- 貯まったポイントは「amazonギフト券」などに交換可能

マネックス証券は、クレジットカードの「マネックスカード」でつみたてNISAを決済でき、最大1.1%のマネックスポイントを受け取れます。年会費は初年度無料で年1回以上利用すれば次年度も年会費がかかりません(利用がない場合の年会費は550円)。

貯まったマネックスポイントは、以下のポイントサービスと交換できます。

【マネックスポイントと交換できるポイントサービス一覧】

・dポイント(1マネックスポイント=1dポイント)

・Tポイント(50マネックスポイント=50Tポイント)

・Pontaポイント(1マネックスポイント=1Pontaポイント)

・nanacoポイント(50マネックスポイント=50nanacoポイント)

・WAONポイント(100マネックスポイント=100WAONポイント)

・ANAマイル(1,000マネックスポイント=250ANAマイル)

・JALマイル(1,000マネックスポイント=250JALマイル)

| 取扱銘柄数 | 152本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | マネックスポイント |

| クレジットカード決済ポイント還元率 | 1.1% |

| 積立コース | 毎日、毎月 |

マネックス証券の積立NISAに関するいい口コミ

- 気軽に始められる

-

マネックス証券は、気軽に始められる点が素晴らしいと思いました。100円からスタートできることや、投資信託を保有するだけでポイントがもらえる点などが魅力的です。

40代・男性

- サポート体制が充実している

-

資産運用に詳しい友人からのアドバイスを受けて、マネックス証券の口座を作りました。口座開設はネットの画面からできたので、手続きはスムーズに進みました。サポート体制が充実していて、取引の際にも参考にできて良かったです。おかげで取引が順調に進み、日々の生活が楽しくなっています。

30代・女性

- 少額からでも始めやすい

-

マネックス証券なら100円からでもつみたてNISAを始められます。積立金額が小さいことがメリットです。投資信託の購入手数料も全銘柄無料なので手軽に投資をスタートできるのが良い面だと思います。

30代・男性

マネックス証券の積立NISAに関するよくない口コミ

- NISAの切り替えが難しかった

-

一般NISAとつみたてNISAの切り替えがちょっとむずかしいところがデメリットです。WEBで切り替えができませんでした。それ以外は特にデメリットはありません。

30代・男性

- 積立頻度の選択肢が少ない

-

積立頻度の選択肢がSBI証券に比べて少ない点がデメリットです。

40代・男性

出典:fuelle編集部がクラウドワークスで調査

auカブコム証券

- auユーザーはクレジットカード還元率が最大5.0%

- 株式手数料が最大5.0%割り引かれる「NISA割」がお得

auカブコム証券のクレジットカード決済ポイント還元率は1.0%ですが、指定のau回線契約者はさらに4.0%、指定のUQ mobile回線契約者は2.0%上乗せされます。これだけのポイント還元は、5社のなかでも他にありません。auユーザーがお得につみたてNISAを始めるならauカブコム証券が有望でしょう。

auカブコム証券には「NISA割」というサービスがあり、同社でつみたてNISA口座を開設すると課税口座における株式手数料が最大5.0%割り引かれます。課税口座を併用したい人にも向いているでしょう。

| 取扱銘柄数 | 171本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | Pontaポイント |

| クレジットカード決済ポイント還元率 | 1.0%(※1) |

| 積立コース | 毎月 |

※1.指定のau回線契約者は最大5.0%、指定のUQ mobile回線契約者は最大3.0%

auカブコム証券の積立NISAに関するいい口コミ

- 優遇金利やクレジットカード払いが魅力的です

-

auじぶん銀行と連携すると、金利が優遇されます。さらにつみたてNISAをau PAYカード(クレジットカード)支払いにするとPontaポイントが付与される点もうれしいです。特にauやUQモバイルの携帯を契約している人には、魅力的な証券会社だと思います。

30代・女性

- auユーザーにおすすめです

-

「つみたてNISAを利用しながら株取引もしたい」という人には、手数料が割引される「NISA割」があります。他社にはないサービスなので、大きなメリットだと思います。つみたてNISA用のシミュレーション機能も利用できます。積み立てたい金額、期間を入れれば簡単に計算してくれ、わかりやすく便利でした。

40代・男性

- 100円から気軽に始められる

-

auカブコム証券のつみたてNISAのメリットは、月100円から積み立てられる点です。投資初心者でも無理のない金額で始められるので気軽です。

40代・男性

auカブコム証券の積立NISAに関するよくない口コミ

- つみたてNISA専用のアプリがない

-

専用のアプリがないので、毎回設定などはパソコンやスマホのブラウザを経由する必要があるのが面倒です。

30代・女性

- 銘柄数がやや不満

-

つみたてNISAで選べる銘柄は、トップクラスのネット証券と比べるとやや少ないです。投資中級者や上級者は豊富な銘柄から選べないので、少し不満なのではないでしょうか。また、つみたてNISAではポイントで銘柄購入できない点も不満です。

40代・男性

- ポイント制度に特色がない

-

クレジットカード投資の支払日が翌月10日なのですが、自由に変更できるようにしてほしいです。クレジットカード投資の獲得可能ポイントはマネックス証券に負けていて、保有ポイントの獲得は銘柄によってはSBI証券に負けています。これだとつみたてNISA口座でわざわざauカブコム証券を選ぶ意味がないので、独自の色を出してほしいです。

40代・男性

出典:fuelle編集部がクラウドワークスで調査

松井証券

- スマホで完結できる「投信アプリ」が便利

- ネット証券なのに投資相談ができる

松井証券のスマートフォン向けアプリ「投信アプリ」は、投資信託サービスの全機能を搭載しています。つみたてNISAも対応しているため、設定のためにブラウザから検索してログインする手間がありません。

充実したサポート体制があることも松井証券の強みです。「投信サポート」は、投資信託全般に関して専門スタッフに相談できるため初心者も安心でしょう。個別の株式に投資したい場合も「株の取引相談窓口」を利用すれば相談しながら投資可能です。

| 取扱銘柄数 | 173本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | 松井証券ポイント |

| クレジットカード決済ポイント還元率 | ─ |

| 積立コース | 毎月 |

松井証券の積立NISAに関するいい口コミ

- しっかりしたフォローで安心です!

-

一番のメリットは、フォロー体制がしっかりしていることです。積み立てとはいえ、株式を含む銘柄を持っている私にとって、日々変動のリスクは不安を感じます。相場が大きく動いたときでも密にフォローいただいて感謝しています。

30代・女性

- つみたてNISAの詳しい解説がある

-

松井証券ですばらしいと思えたのは、投資やについて詳しい解説がされている点です。一般NISAとつみたてNISAの違いなども理解できました。

30代・男性

- 電話相談ですぐに対応してもらえた

-

投資の知識は全くなかったのですが、松井証券なら初心者でも手軽だと聞いて始めてみました。登録も案外スムーズにできて、銘柄数も豊富でよかったです。また、わからないことがあったときに電話相談をしたのですが、すぐに対応してもらえました。

20代・女性

松井証券の積立NISAに関するよくない口コミ

- 銘柄情報を探しづらい

-

ホームページで取扱銘柄などの情報が探しづらく、始めるにあたってきっかけを作りづらかった、比較しづらかったという記憶があります。自分が興味あるファンドはあるか、またどんなスタイルのものが多く選ばれているのかなど、参考のためにも、ホームページですぐにわかるようにしてもらえるとありがたいです。

30代・女性

- 松井証券ポイントに不満

-

松井証券ポイントの使い勝手が悪いのが不便です。

30代・男性

- サイトが使いにくい

-

実際に利用してみると、中級から上級者向けだと感じました。サイトの使い勝手が悪いのが残念な点です。資産運用については簡単な質問に答えると、最適なアドバイスを受けることができます。ただ、投資に関する最終判断は自分でする必要があります。ある程度の知識があれば問題ありませんが、全くの初心者の方は難しいかもしれません。

30代

出典:fuelle編集部がクラウドワークスで調査

積立NISAの概要

つみたてNISAは、コツコツと資産を増やしたい人におすすめの制度です。投資で得た利益には、通常では税金がかかります(約20%)。しかしつみたてNISAでは非課税になります。

主な特徴は、以下のとおりです。

| 利用できる人 | 日本に住む20歳以上の人 |

| 税制優遇 | 投資で得た分配金や譲渡益が非課税 (掛金の所得控除や受取時の優遇はなし) |

| 非課税投資枠 | 年間40万円×20年 (最大800万円) |

| 口座開設可能数 | 1人1口座 |

| 最低投資金額 | 金融機関により異なる 例)楽天証券:100円~ |

| 非課税期間 | 2018年から2042年まで |

| 期間中のお金の引き出し | 可能 |

| 対象投資商品 | 長期の積立・分散投資に適した一定の投資信託 |

つみたてNISAは、日本に住む20歳以上の人であれば誰でも始められます。例えば20歳以上の大学生や専業主婦(主夫)もOKです。自分自身に収入がない場合は、配偶者などから年間40万円の贈与を受け、贈与された金額を自分名義で運用することもできます。

なおもともとつみたてNISAの口座を開設できるのは2037年まででしたが、2020年度の税制改正で5年延長され、2042年までになりました。

口座開設 可能期間

令和19年(2037年)まで ⇒ 令和24年(2042年)まで (5年間延長)

出典:金融庁「令和2年度税制改正について」

積立NISAのメリット

- 長期にわたって非課税で投資できる

- 手元資金が少なくても始めやすい

- 初心者でもリスクを抑えた投資をしやすい

- いつでもお金を引き出せる

「ゆっくり時間をかけて少しずつコツコツ」が、つみたてNISAの投資スタイルです。そのような投資をしたい人が使いやすいように、制度が設計されています。

運用で出た利益を非課税にできる期間は、最長20年です。投資はなるべく長期にわたって取り組んだほうが成果を出しやすいので、これは大きなメリットといえるでしょう。

月100~1,000円ほどの少額資金でも始められます。一度積み立てを設定すれば、自動的に決まった間隔で決まった金額が積み立てられていくので、売買のタイミングを見極めたり、相場を常に気にしたりする必要もありません。

しかも、投資先は金融庁の厳しい基準をクリアした投資信託に限定されています。投資信託(ファンド)は、自分で個別の国や企業の分析をしなくても、投資のプロ(ファンドマネージャー)が選んだ複数の投資先にまとめて投資できる金融商品です。

「投資信託(ファンド)」は、一言でいえば「投資家から集めたお金をまとめて、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品」です。

「集めた資金をどのような対象に投資するか」は、投資信託ごとの運用方針に基づき専門家が行います。

出典:一般社団法人投資信託協会

つみたてNISAの対象商品は、手数料が低水準、頻繁に分配金が支払われないなど、長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されており、投資初心者をはじめ幅広い年代の方にとって利用しやすい仕組みとなっています

出典:金融庁「つみたてNISAの概要」

つみたてNISAは、このような特徴があるため投資初心者でも比較的取り組みやすく、人気があります。

積立NISAのデメリット

デメリットもチェックしましょう。

- 元本割れになる可能性もある

- 損益通算や繰越控除ができない

- 投資先として選べる商品が限定的

- 税制優遇効果はiDeCoほどではない

- 年間40万円までしか投資できない

リスクはゼロではありません。銀行預金などと違って増える可能性もある分、元本割れ(投資した金額より受け取れる金額のほうが少なくなる)もありえます。

また、通常は投資で損失が出た場合、「損益通算」や「繰越控除」という税金の負担を抑える仕組みを利用できます。しかしつみたてNISAでは利用できません。

損益通算(そんえきつうさん)

意味

譲渡益などの利益から、譲渡損などの損失を差し引くことができる制度。

解説

例えば、その年の譲渡益が10万円、譲渡損が4万円だった場合、10万円から4万円を差し引いた6万円が課税の対象になります。

出典:日本証券業協会

繰越控除(くりこしこうじょ)

意味

その年に控除しきれなかった損失を、最長3年間にわたって利益と通算できる制度。

解説

ただし、確定申告をする必要があります。

出典:日本証券業協会

なおつみたてNISAは投資先が「金融庁の基準をクリアした投資信託」に限られているため、初心者でも選びやすいというメリットがあります。しかし裏を返せば、株式投資をしたい人やもっと自由に投資信託を選びたい人にとってはデメリットになるでしょう。

投資に関する税制優遇制度には、他にも「一般NISA」や「iDeCo(イデコ:個人型確定拠出年金)」があります。また、一般NISAに比べると1年間に投資できる金額が少ない、iDeCoと比べると税制優遇効果が低いというデメリットがあります。

積立NISAと特定口座に関するQ&A

証券会社で金融商品を取引するには、まず証券総合口座を開設しなければなりません。証券総合口座は、証券取引口座、または単に証券口座とも言われます。証券総合口座で取引をすると、取引によって生じた損益などを計算し、確定申告をする必要があります。特定口座とは、この計算を証券会社が行ってくれる制度の名前です。

一方、つみたてNISAは少額投資非課税制度NISAの種類の1つです。運用によって生じた利益に対して税金がかからないため、NISA口座は非課税口座とも言われます。対して、生じた利益に税金がかかる通常の証券口座は課税口座と言われます。

つみたてNISA口座では投資によって得られた分配金や譲渡益に税金がかからないので、税制面で非常に優遇されています。しかし年間投資枠が40万円であったり、投資方法が積立注文のみ、投資対象も長期の積立・分散投資に適した一定の投資信託のみであったりと、制限があります。

対して特定口座では、得られた利益に税金はかかるものの、株式や投資信託、債券など幅広い商品を売買できます。また、投資方法や投資枠に制限はありません。

つみたてNISAでは、投資対象として長期の積立・分散投資に適した一定の投資信託が厳選されています。積立という投資方法から大きな利益は期待できませんが、コツコツと長期にわたって資産を増やす方法として優れています。

したがって、投資経験のない初心者にとっても始めやすい制度と言えます。年間40万円を超えて投資したい場合や、積立投資では物足りない投資経験者は特定口座で運用を行いましょう。

NISA口座を開設するには、課税口座も開設する必要があります。つまり、つみたてNISAを利用する人は特定口座(もしくは一般口座)をすでに持っていることになるため、いつでも併用できます。

特定口座とは、証券総合口座と別の新たな口座ではなく、証券総合口座における税金の手続きを簡易化する制度の名前です。したがって、同じ証券会社に複数の特定口座を作ることはできません。

ただし別の金融機関に特定口座を持つことはできます。つまり証券会社Aに特定口座、証券会社Bに特定口座というように、必要であれば特定口座を複数持つことも可能です。

なお、つみたてNISAなどのNISA口座は、1人につき1口座までとなっています。証券会社AにNISA口座を開設すると、証券会社BにはNISA口座を開設できなくなります。

特定口座は、証券総合口座における納税手続きを簡易化するため、年間の損益計算などを証券会社が行ってくれる制度の名称です。特定口座や一般口座は課税口座と言われ、通常の取引は全てこの課税口座で行われます。

NISA口座の非課税期間が終了した投資信託は、特定口座などの課税口座に移行されます。そのため、NISA口座を開設するには特定口座(もしくは一般口座)の開設も必要になります。

ただし、FXや先物・オプション取引などは例外です。証券会社によっても対象商品は異なるので、事前に確認しておきましょう。

■保有資格:日本FP協会認定AFP

■保有資格:日本FP協会認定AFP

【こちらの記事も読まれています】