つみたてNISAの取引をする人の多くは、すでに証券会社や銀行に口座(特定口座)を持っているでしょう。銀行や証券の口座(特定口座)と、つみたてニーサの口座はまったく別物となるため、それぞれに特色があります。

例えばつみたてニーサで非課税の恩恵を受けながら、特定口座で別の投資をすることも可能です。特定口座では個別株を購入できたり損益通算・繰越控除ができたりと、つみたてニーサにはないメリットがあります。つみたてNISAでは堅実な運用を心がけつつ、特定口座では自由度の高い投資を行うのが使い分けのポイントです。

本記事では、つみたてNISA口座と特定口座の違いや上手な併用方法などについて詳しく解説していきます。

- つみたてNISAは積立投資で得た運用益が非課税になる

- 特定口座は個人投資家が投資で得た運用益の申告・納税を簡単にするための制度で「源泉徴収あり」と「源泉徴収なし」から選ぶ

- 積立NISA口座と特定口座は併用できる

- つみたてニーサと源泉徴収あり口座を併用している人は、通常確定申告の必要はない

- つみたてNISAで損失が出ても特定口座と損益通算はできない

- 個別株の取引や個人向け国債など債券への直接投資をするなら特定口座開設を!

(公式サイト)

目次

- つみたてNISAと特定口座の併用は可能?

- つみたてNISAと特定口座の違い

- つみたてNISA口座とは

- つみたてNISA口座を開く方法と手順

- つみたてNISA口座を開くときの注意点!

- 特定口座は「源泉徴収あり」を選んでおけば間違いない?

- つみたてNISAは最長20年、投資元本最大800万円しか投資できない?

- 特定口座とは?

- 特定口座の「源泉徴収あり」と「源泉徴収なし」の違い

- 源泉徴収あり口座と源泉徴収なし口座の比較

- 特定口座を開く方法と手順

- 源泉徴収なし口座では扶養を外れる可能性に注意

- 取引量の多い人があえて「源泉徴収なし口座」を利用するメリット

- つみたてNISAと特別口座の併用方法と注意点

- 特定口座で保有する投資信託をつみたてNISA口座に移管できる?

- つみたてNISAの非課税期間が終了した場合

- つみたてNISAおすすめ口座証券会社

- SBI証券

- SBI証券のいい口コミ

- SBI証券のよくない口コミ

- 楽天証券

- 楽天証券のいい口コミ

- 楽天証券のよくない口コミ

- マネックス証券

- マネックス証券のいい口コミ

- マネックス証券のよくない口コミ

- 松井証券

- 松井証券のいい口コミ

- 松井証券のよくない口コミ

- auカブコム証券

- auカブコム証券のいい口コミ

- auカブコム証券のよくない口コミ

- 積立NISAと特定口座の併用についてのQ&A

つみたてNISAと特定口座の併用は可能?

つみたてNISAと特定口座の併用は、可能です。

つみたてNISA口座を開設するには、まず総合証券口座となる「特定口座」「一般口座」のどちらかを開設しなければいけません。そのためつみたてNISA口座を持っている人は、特定口座か一般口座を持っていることになります。

つみたてニーサ口座と特定口座の取引パターンは、以下の4つです。

| パターン | つみたてNISA | 特定口座 | 取引パターン |

|---|---|---|---|

| 1 | しない | 使わない | どちらも口座開設だけで取引しない |

| 2 | する | 使わない | つみたてNISAだけ取引する |

| 3 | しない | 使う | 特定口座だけ取引する |

| 4 | する | 使う | 両方で取引する |

第1のパターンは、特定口座・つみたてNISA口座ともに開設だけして実際の取引はしないケース。第2のパターンは、つみたてニーサのために特定口座を開設してつみたてニーサだけをするケースです。

第3のパターンは、特定口座だけ取引していて、つみたてNISAの取引をしないケース。第4のパターンは、特定口座・つみたてNISA口座の両方で取引するケースです。

例えば手元に余裕資金が100万円あり第4パターンで投資したい場合、つみたてニーサで年間上限金額の40万円、残りの60万円を特定口座で投資するといった具合です。また余裕資金を無理に特定口座で取引せずに翌年以降のつみたてニーサの資金に回すのも選択肢の一つとなるでしょう。

(公式サイト)

つみたてNISAと特定口座の違い

つみたてNISA口座と特定口座の最大の違いは、以下のように運用で得た利益(配当金や売却益)に対して「課税されるかどうか」です。

・つみたてNISA:課税されない

・特定口座:課税される

つみたてニーサ口座と特定口座の違いを表で比較すると以下の通りです。

| つみたてNISA口座 | 特定口座 | |

|---|---|---|

| 年間の投資上限額 | 40万円 | 無制限 |

| 投資期間 | 2042年まで | 期限なし |

| 口座開設可能数 | すべての金融機関の中で 一人1口座 |

1金融機関あたり1口座 |

| 運用益への課税 | 非課税 | 課税20.315% (復興特別所得税を含む) |

| 損益通算・ 繰越控除 |

対象外 | 適用される |

| 年間取引報告書 | 発行されない | 発行される |

| 確定申告 | 不要 | 源泉徴収あり口座:不要 源泉徴収なし口座:必要 |

| 投資対象 | 金融庁が選定した一定の 条件を満たす投資信託・ETF |

上場株式・ETF・REIT・投資信託・ 国債・MRF・外貨建てMMFなど |

| 投資方法 | 積立のみ (金融機関によってはボーナス設定あり) |

通常買付・積立 |

つみたてNISAは、運用益に課税されないため有利ですが、年間で投資できる上限金額は40万円です。また投資対象も金融庁が選定した213本(2022年4月26日時点)の投資信託(うち7本はETF)という制限があります。

一方、特定口座には投資期間や投資方法に決まりはありません。そのため投資対象も株式・債券・投資信託など幅広い金融商品が選べます。また各銀行や各証券会社それぞれに特定口座を開設することが可能です。つみたてNISA口座は、すべての金融機関の中で一人1口座しか開設できません。

ETFとは、特定の指数、例えば日経平均株価や東証株価指数(TOPIX)等の動きに連動する運用成果をめざし、東京証券取引所などの金融商品取引所に上場している投資信託です。

引用:日興アセットマネジメント「ETFとは?」

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

つみたてNISA口座とは

つみたてNISAとは、NISA(少額投資非課税制度)の一種です。つみたてニーサ口座経由で買付された金融商品の運用で得られた利益(分配金や売却益)には税金がかかりません。

通常、投資で得られた利益には20.315%(所得税15%・特別復興所得税0.315%・住民税5%)の税金がかかります。しかしつみたてNISA口座経由で売買した場合は、課税されないため、利益がまるまる受け取れる点がメリットです。

出典:金融庁例えば積み立てた元本100万円が120万円に増えたとしましょう。通常なら利益分の20万円(120万円-100万円)に20.315%の税金がかかるため、実際に受け取れる金額は115万9,370円となります。

しかしつみたてNISAであれば、利益分の20万円に税金がかからないため、120万円をそのまま受け取れるのです。

(公式サイト)

| 1年間の非課税投資限度額 | 40万円 |

|---|---|

| 非課税期間 | 最長20年 |

| 投資対象 | 金融庁が選定した一定の 条件を満たす投資信託・ETF |

| 投資方法 | 積立投資のみ |

| 投資可能期間 | 2042年まで |

つみたてNISA口座を開く方法と手順

つみたてNISAを始めるには、その口座開設が必要です。つみたてニーサは、証券会社や銀行などの金融機関で取り扱っていますが、どの金融機関でも「つみたてNISA口座だけを開設する」ということはできません。

例えば証券会社では、証券会社で取引するための口座が必要です。

銀行の場合は、預貯金の口座のほかに投資信託などを買うための口座も必要です。この口座のことを銀行によって投資信託口座、証券口座などと呼んでいます。

出典:三井住友信託銀行「証券(投資信託・国債)口座のご開設」

出典:みずほ銀行「これで迷わない!投資信託の口座開設をする時に知っておきたい3つのこと」

つみたてNISAの口座を開設する金融機関に証券口座がない人は、つみたてニーサの口座開設と同時に証券口座も申し込みが必要です。

・つみたてNISA口座開設の流れ

つみたてNISAの口座開設する流れは、主に以下の3つです。

出典:日本証券業協会「つみたてNISAで証券資本デビュー!」

【① 金融機関を選ぶ】

つみたてNISAを始めるには、まず口座開設する金融機関(証券会社や銀行)を選びます。NISAには、つみたてニーサのほかに一般ニーサもありますが、NISA口座は1人1口座しか持てません。つまり、つみたてニーサを始めるとその年度は一般ニーサの口座を選択できません。(逆も同様)

つみたてNISAで買い付けできる商品や最低投資金額は、金融機関によって大きく異なります。そのため金融機関選びは、とても大切です。

出典:金融庁

松田聡子(ファイナンシャル・プランナー)

【② 口座開設を申し込む】

金融機関を決めたあとは、口座開設を申し込みます。すでにその金融機関に証券口座がある場合は、つみたてNISA口座のみを開設し、ない場合は証券口座とつみたてニーサ口座開設を同時に申し込みが必要です。

証券口座は、以下の3つ(「特定口座 源泉徴収あり」「特定口座 源泉徴収なし」「一般口座」)のいずれかから選択します。

| 特定口座 | 金融機関が株式や投資信託などの 年間の損益計算を行い、 「年間取引報告書」が交付される口座 |

源泉徴収あり | 特定口座のうち金融機関が税金を 算出して源泉徴収して 納付を代行する口座 ※原則確定申告不要 |

|---|---|---|---|

| 源泉徴収なし | 特定口座のうち金融機関が 税金を源泉徴収しない口座 ※原則確定申告要 |

||

| 一般口座 | 証券取引の損益などの計算や納税手続きをすべて顧客が行う口座 ※原則確定申告要 |

||

証券口座には、特定口座と一般口座があります。個人で証券口座を開く場合、面倒な損益計算を自分でしなくてもよい「特定口座」を選ぶとよいでしょう。「源泉徴収あり」「源泉徴収なし」のどちらを選ぶかは、個人の事情によっても異なります。

日本証券業協会の「特定口座の普及状況調査について」によると2021年6月末時点における特定口座で「源泉徴収あり」を選択している割合は約92.72%でした。多くの人は、確定申告の必要がない「源泉徴収あり」口座を選んでいることがうかがえます。

参考:日本証券業協会「特定口座の普及状況調査について」

NISAの口座開設には、マイナンバーの届けが必要です。マイナンバーの確認には、以下のいずれかを提出します。

・マイナンバーカード

・通知カード+本人確認書類

・マイナンバーの記載がある住民票の写し+本人確認書類

金融機関によって異なる可能性がありますが、一般的に本人確認書類は、顔写真付き(運転免許証・パスポートなど)であれば1点、顔写真なし(健康保険証・住民票・年金手帳など)であれば2点必要です。ネット証券では、これらの書類を写真で撮ってアップロードします。

参考:一般社団法人全国銀行協会

【③ つみたてNISA口座開設完了】

証券口座が開設できたあとは、金融機関が税務署へ二重口座開設でないことの確認をし、その審査が終わると「つみたてNISA口座」の開設が完了します。

参考:日本証券業協会「NISAで証券投資デビュー!」

(公式サイト)

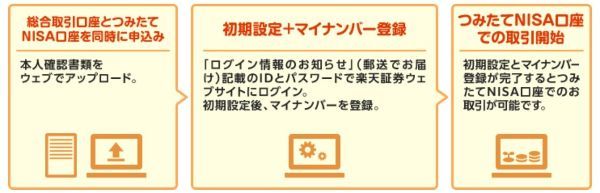

・楽天証券でつみたてNISA口座を開く場合の手順

口座開設の実際の具体例として楽天証券でつみたてNISAの口座を開設する方法を紹介します。

【楽天証券の総合口座を持っていない場合】

楽天証券の総合口座を持っていない人は、楽天証券のウェブサイトで「総合口座・NISA同時申込み」から手続きをします。申し込みの手順を、大別すると以下の4つです。

【楽天証券の総合口座を持っている場合】

すでに楽天証券の総合口座を持っている人は、楽天証券にログインしてつみたてNISA口座を申し込みます。申し込みの手順は、大別すると以下の3つです。総合口座開設時にマイナンバーを登録しなかった人は、登録が必要となります。

総合口座開設時にマイナンバーを登録しなかった人は、手順2の本人確認書類提出時にマイナンバー登録も必要です。

参考:楽天証券「つみたてNISA口座開設方法のご案内」

つみたてNISA口座を開くときの注意点!

口座開設にあたっては、以下の6つの注意点を頭に入れておきましょう。

- すべての金融機関の中で一人1口座しか開設できない

- 一般ニーサとつみたてニーサは、どちらか1つしか選べない。ただし手続きをすれば1年単位での変更は可能

- 課税口座(特定口座・一般口座)ですでに買い付けた商品は、つみたてNISA口座へ移管できない

- つみたてニーサの金融機関は、年単位で変更できるが、その年に商品の買付をする前に手続きをする必要がある

- つみたてニーサの金融機関変更をしても前の金融機関で買い付けた商品を変更後の口座へ移管できない

- つみたてNISA口座を開設する金融機関には、証券口座を開設しなければならない

参考:金融庁

特定口座は「源泉徴収あり」を選んでおけば間違いない?

上述したように特定口座を開設する際は、「源泉徴収あり」を選択している人が多い傾向です。源泉徴収ありの場合は、原則確定申告が必要ないことが理由と考えられます。

参考:日本証券業協会「特定口座の普及状況調査について」

ただし年収2000万円以下の給与所得者の場合、株や投資信託で得た利益(所得)が年間20万円以内であれば特定口座・一般口座関係なく確定申告の必要はありません。

そのため特定口座の取引金額が少ない人は、「源泉徴収なし」口座を選ぶほうが有利な場合もあります。なぜなら一度源泉徴収された税金は、確定申告をしても戻らないからです。(損益通算の結果、源泉徴収税額に過払分があった場合、確定申告を行うことで還付を受けることができます)。

ただしこれは所得税だけの特例であって住民税は別のため、少しでも利益がある人は市区町村の役所に住民税の申告が必要です。

なお特定口座の源泉徴収「あり」「なし」は口座開設後に変更もできます。

参考:楽天証券「特定口座」

つみたてNISAは最長20年、投資元本最大800万円しか投資できない?

つみたてNISAの「非課税期間」は、最長20年です。しかしこれは「投資できる期間が20年で投資元本が最大800万円(年間40万円×20年)」ということではありません。

現行(2022年時点)のつみたてニーサは2018~2042年までが投資可能期間となっています。つまり2018年に始めた人は、2042年までの25年間、最大1,000万円(40万円×25年)の非課税積み立てが可能です。逆に、始める年度によっては年々投資できる期間が減っていくことになります。

これはどういうことでしょうか。2018年に買い付けた商品は、20年間つみたてNISA口座で保有されたあと売却しなければ2038年からは課税口座に移管されます。

参考:金融庁

ただし「20年投資したからここで積み立ては終了」ではなく、2038年はまだ新規買付が可能です。2042年までは非課税期間が満了した資産を課税口座に移しながら新規買付をしていくことができます。

つみたてNISAは投資できる期間に限りがあるため、遅く始めるとそれだけ投資できる金額も減っていきます。少しでも多く投資したい人は、今すぐにでもつみたてニーサを始めることをおすすめします。

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

特定口座とは?

特定口座とは、個人投資家が株式や投資信託の売買で得た利益への申告・納税手続きを簡単にするための制度です。証券口座には、特定口座以外に一般口座、特別口座があります。以下、それぞれの概要となります。

参考:国税庁「特定口座制度」

参考:国税庁「特定口座制度」

参考:日本証券業協会「金融・証券用語集」

参考:SMBC日興証券「よくある質問」

特定口座の「源泉徴収あり」と「源泉徴収なし」の違い

冒頭で解説したように特定口座は「源泉徴収あり」と「源泉徴収なし」の2種類があります。

特定口座は、1金融機関ごとに1口座しか持てないため、どちらか1つを選ばなければなりません。なおつみたてNISAの口座と違い特定口座は複数の金融機関で開設できます。

以下、特定口座の「源泉徴収あり」と「源泉徴収なし」の概要です。

参考:SMBC日興証券「特定口座からの振替手続き」

参考:国税庁「特定口座制度」

源泉徴収あり口座と源泉徴収なし口座の比較

源泉徴収あり口座と源泉徴収なし口座のどちらを開設するか、悩む人もいるでしょう。それぞれのメリット・デメリットを以下の表にて比較してみました。

| 源泉徴収あり・なし | メリット | デメリット |

|---|---|---|

| 源泉徴収あり口座 | ・税金が源泉徴収されるため、確定申告が不要 ・課税所得が配偶者控除・扶養控除を 判定するときの所得に算入されない |

・確定申告が不要な場合でも 自動的に源泉徴収される ・複数口座間の損益通算 などでは確定申告が必要 |

| 源泉徴収なし口座 | ・年収2000万円以下の給与所得者の年間の 売買損益が20万円以下の場合、確定申告不要 |

・配偶者控除、扶養控除を判定 するときの所得に算入される |

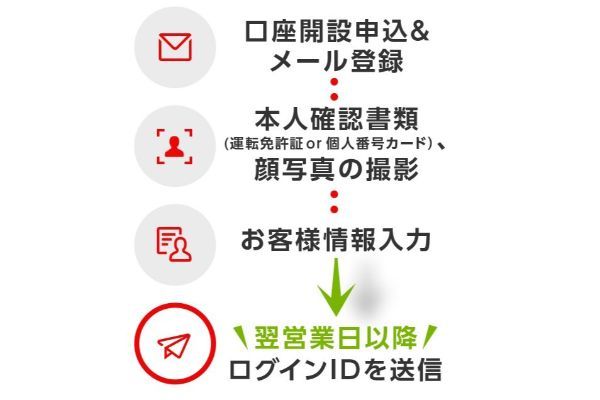

特定口座を開く方法と手順

金融機関に特定口座を開く方法を解説します。一般的に口座を開設するには、以下のようなものが必要です。

・マイナンバー確認書類

・本人確認書類(運転免許証・健康保険証など)

・印鑑

・金融機関口座

口座開設の手順は、以下の通りです。

金融機関の中には、すべてインターネットで完結できるところもあります。

・楽天証券で特定口座を開く場合の手順

では、楽天証券を例に挙げて特定口座の開設方法を紹介しましょう。

審査完了後は、メールでログインIDが送られてきます。楽天証券では、初期設定時にマイナンバーの提出が必要です。(口座開設時にマイナンバーカードをスマートフォンから提出した人を除く)マイナンバーの登録が完了すれば取引が始められます。

源泉徴収なし口座では扶養を外れる可能性に注意

専業主婦(夫)や学生のように親族に扶養されている人は、取引口座が「源泉徴収あり」「源泉徴収なし」のどちらなのかで扶養から外れる可能性があります。

扶養から外れてしまうと配偶者控除や扶養控除などが適用されなくなるため、扶養する世帯主の税金が増えてしまい世帯全体の手取り減少につながりかねません。扶養から外れることで増える税額は、世帯主の所得が多いほど大きくなります。

「源泉徴収なし口座」を選んで確定申告をすると、運用で得た利益が配偶者控除や扶養控除の判定の元になる「合計所得金額」に加算されます。この合計所得金額が48万円を超えると、配偶者控除・扶養控除を受けられなくなるのです。

参考:国税庁「各種控除等を受けるための扶養親族等の合計所得金額要件等の改正(令和2年分以降)」

取引が全くない、もしくは運用益が年間48万円を超えなければ「源泉徴収なし口座」を選んでも扶養を外れることはありません。扶養を外れる基準を忘れずに取引するようにしましょう。

松田聡子(ファイナンシャル・プランナー)

取引量の多い人があえて「源泉徴収なし口座」を利用するメリット

源泉徴収なし口座であれば利益が出ても税金を引かれないため、運用益を全額次の投資に回せる点はメリットです。源泉徴収あり口座の場合、納税の手間は省けますが利益が出るたびに自動的に税金が差し引かれ手元のお金が減ってしまいます。

例えば100万円で買った株を150万円で売った場合を考えてみましょう。

・源泉徴収あり口座の場合:手元に残るのは税引き後の139万8,425円

・源泉徴収なし口座の場合:手元に残るのは税引き前の150万円

このようにより多くの資金を次の投資に使えるわけです。

税金は、翌年の確定申告期間内に1年分まとめて支払いますが、損益計算は金融機関が行ってくれるため、簡単です。

2022年6月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | ||

| 証券会社 |  |

|

|

|

|

|

|

|

|

|

|

| 手数料 | 10万円 | 99円 | 99円 | 99円 | 0円 | 99円 | 88円 | 137円 | 152円 | 1,100円 | 1,045円 |

| 50万円 | 275円 | 275円 | 275円 | 0円 | 275円 | 198円 | 440円 | 524円 | 1,897円 | 1,733円 | |

| 100万円 | 535円 | 535円 | 535円 | 1,100円 | 535円 | 374円 | 880円 | 1,048円 | 3,795円 | 3,465円 | |

| 最短口座開設日数 | 当日 | 翌営業日 | 翌営業日 | 当日 | 翌営業日 | 3営業日 | 当日 | 5営業日 | 当日 | 3営業日 | |

| 一般NISA | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | |

| つみたてNISA | 183本 | 181本 | 152本 | 173本 | 171本 | 1本 | 158本 | 7本 | 22本 | 3本 | |

| iDeCo | ◯ | ◯ | ◯ | ◯ | ◯ | × | ◯ | ◯ | ◯ | ◯ | |

| 投資信託 | 2,666本 | 2,652本 | 1,252本 | 1,612本 | 1,563本 | 10本 | 1,087本 | 990本 | 516本 | 319本 | |

| IPO実績 | 122社 | 74社 | 66社 | 56社 | 42社 | 20社 | 81社 | 取扱あり | 50社 | 30社(主幹事) | |

| 外国株 | 9ヵ国 | 6ヵ国 | 2ヵ国 | 1ヵ国 | 1ヵ国 | × | 2ヵ国 | 4ヵ国 | 19ヵ国 | 17ヵ国 | |

| 米国株 | 6,000超銘柄 | 4,577銘柄 | 5,000超銘柄 | 497銘柄 | 1,058銘柄 | × | 121銘柄 | 734銘柄 | ○(銘柄数記載なし) | 133銘柄 | |

| スマホアプリ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

||

つみたてNISAと特別口座の併用方法と注意点

では、特定口座の源泉徴収ありの場合と源泉徴収なしの場合の併用方法を紹介します。

「源泉徴収あり」の特定口座との併用する際の注意点

源泉徴収あり口座を併用している人は、原則確定申告の必要はありません。なぜなら源泉徴収あり口座では、金融機関が源泉徴収した税金を税務署へ納付してくれるからです。

ただし源泉徴収あり口座で損失が出て損益通算や繰越控除を受ける場合には、確定申告が必要です。

参考:国税庁「上場株式等に係る譲渡損失の損益通算及び繰越控除」

松田聡子(ファイナンシャル・プランナー)

「源泉徴収なし」の特定口座との併用する際の注意点

つみたてNISAと源泉徴収なし口座を併用している人は、源泉徴収なし口座で取引があれば原則確定申告が必要です。ただし確定申告をする場合も金融機関が特定口座年間取引報告書を作成してくれるため、面倒な損益計算は必要ありません。

また源泉徴収なし口座で取引があっても、年収2000万円以下の給与所得者で1年間の損益が20万円以下であれば、確定申告は必要ありません。

参考:国税庁「確定申告が必要な方」

特定口座での年間利益が20万円超を見込めない人給与所得者は、源泉徴収なし口座を選んだほうが有利な可能性が高いでしょう。

併用の際の注意点

つみたてニーサと特定口座は、問題なく併用できます。両方で投資をする場合、どのような点に注意すればよいでしょうか。

つみたてNISAでは損益通算と繰越控除ができない

つみたてニーサでは、損益通算と繰越控除ができないことに注意しましょう。

参考:国税庁「上場株式等に係る譲渡損失の損益通算及び繰越控除」

例えばA証券会社の株取引で70万円利益が出てB証券会社の投資信託で30万円の損失が出た場合は、以下のようになります(どちらも特定口座を利用したものと想定)。

| 取引金融機関 | 源泉徴収額① | 損益通算した場合② | 差額(①-②) |

|---|---|---|---|

| A証券会社 | 14万2,205円 (+70万円×20.315%) |

8万1,260円 {40万円(70万円-30万円) ×20.315%} |

6万945円 |

| B証券会社 | 0円 (-30万円の損失のため 課税されない) |

この場合、損益通算を行うことで70万円の利益から30万円の損失を差し引いた残りの40万円の利益に税金がかかります。しかしB証券会社の口座がつみたてNISAの場合は損益通算ができないため、70万円の利益にそのまま税金がかかってしまいます。

参考:国税庁「上場株式等に係る譲渡損失の損益通算及び繰越控除」

以下の表は、2022年の損益通算後に100万円の損失が残った場合の繰越控除の例です。

| 2022年 | 2023年 | 2024年 | 2025年 | |

|---|---|---|---|---|

| 売買損益 | ▲100万円 | 30万円 (※2) |

40万円 | 50万円 |

| 前年からの繰越 | なし | ▲100万円 | ▲70万円 | ▲30万円 |

| 翌年へ繰越 | ▲100万円 (※1) |

▲70万円 (※3) |

▲30万円 | 0円 |

| 控除後の利益 | 0円 | 0円 | 0円 | 20万円 |

2022年に損益通算後の損失が100万円残り、2023年に繰り越します。(※1)2023年に利益が30万円出た場合は(※2)、繰り越した損失の100万円と合算して残った70万円の損失を2024年に繰り越すことが可能です。(※3)

以下、2024年まで繰越控除ができ控除した年の運用益が少なくなるため、かかる税金を減らせます。

ただし繰越控除は、損益通算が前提のため、損益通算のできないつみたてNISAでは適用されません。

(公式サイト)

特定口座との使い分けが重要

つみたてNISAと特定口座を併用する場合、それぞれの特性が生きるような使い分けが大切です。

つみたてニーサでは、運用益が出なければ非課税メリットを活かせません。長期・分散・積立でリスクを軽減し、長期の視点での資産形成を心がけましょう。

一方、特定口座をどのような目的で活用するかは、個々の考え方次第です。例えば以下のような使い方が考えられます。

・つみたてNISAにはない債券などの投資信託を積み立て

・短期間で大きな利益を狙った株取引

・個人向け国債など債券への直接投資

いずれにせよ投資は、余裕資金で行うことが鉄則です。家計を見直し、すぐに使う予定のないお金と毎月の収入から投資に回せるお金がいくらあるかを考えましょう。そのうえでつみたてNISAと特定口座の資金を振り分け最適な配分で運用することが大切です。

積立設定の際には口座を間違わないように注意

つみたてNISAの対象となる投資信託は、特定口座でも積立設定ができます。積立設定で口座の種類を指定する場合「本当はつみたてNISAにしたかったのに特定口座を選んでしまった」といった間違いがないように注意しましょう。

間違えた積立設定の変更はできますが、買い付けられた商品の口座間の移管はできません。

特定口座で保有する投資信託をつみたてNISA口座に移管できる?

特定口座で保有する投資信託は、つみたてNISA口座に移管できません。

例えば特定口座で積み立てをしている投資信託の銘柄が、つみたてニーサでも購入できるようになったとしましょう。つみたてニーサの口座を開設して積立設定をし直せば非課税で積み立てすることは可能です。しかし特定口座ですでに積み立てた分をつみたてNISA口座へ移すことはできません。

逆につみたてNISA口座で買い付けた投資信託を特定口座に移すことは可能です。その場合、移管するタイミングでの時価が特定口座での取得金額となります。

参考:松井証券「よくある質問(Q&A)」

つみたてNISAの非課税期間が終了した場合

つみたてニーサの20年の非課税期間が終了すると課税口座(特定口座や一般口座)へ移管されます。つみたてニーサでは、翌年の非課税投資枠に移すロールオーバーはできません。

引用:日本証券業協会「金融・証券用語集」

特定口座へ移管する際には、移管時の時価で取得し直したと見なされ取得金額が書き換えられます。例えばつみたてNISA口座で500万円投資し、20年後に時価が600万円になっていた場合は、非課税期間終了とともに課税口座へ移管されますが、取得価格は当初投資した金額の500万円ではなく600万円となるのです。

その後700万円に値上がりして売却すると本来の利益は200万円(700万円-500万円)となります。しかし移管時の取得価格となる600万円に書き換えられるため、100万円(700万円-600万円)が課税対象金額です。このケースでは、当初より税額が抑えられるため、メリットが大きくなります。

ただし、20年後に値下がりしていた場合は注意が必要です。上の例と同じように500万円投資して20年後に400万円に値下がりした場合は、400万円が取得価格となります。

その後500万円に値を戻して売却すると本来の利益はゼロ(500万円-500万円)です。しかしこの場合、移管時の取得価格が400万円となるため、100万円(500万円-400万円)の利益が出たことになり課税されてしまいます。

つみたてNISAおすすめ口座証券会社

実際につみたてニーサを始める金融機関を選んでいきましょう。つみたてNISAは、証券会社だけでなく銀行などの金融機関でも取り扱っています。つみたてニーサのサービス内容は、金融機関ごとに異なるため、できるだけ商品ラインアップやポイントサービスの充実したネット証券がおすすめです。

SBI証券

SBI証券のつみたてNISAは取扱銘柄数が業界最多水準の商品ラインアップ(取扱銘柄数183本)と使いやすいサービスが強みです。積立コースには毎月・毎日のほかに毎週も選べます。

(公式サイト)

| 取扱銘柄数 | 183本 |

|---|---|

| 最低投資金額 | 100円 |

| 積立コース | 毎日・毎週・毎月 |

| ポイント付与 | Tポイント・Pontaポイント・dポイント・Vポイント |

| ポイント付与率 | 月間平均保有金額の最大0.25% |

| クレカ積立 | あり |

| カード会社 | 三井住友カード(Vポイント)など |

| ポイント還元率 | 0.5~2.0%(カードの種類による) |

| 入金方法 | ・証券口座から振替 ・住信SBIネット銀行の預かり金自動スイープサービス ・銀行引落サービス ・クレカ積立 |

| その他おすすめポイント | 「カートつみたて」で複数銘柄が一括で設定可能 |

SBI証券のいい口コミ

- SBIでまとめて管理できるのが楽です

-

SBI証券でつみたてNISA、FX、iDeCo、個別株とまとめて運用できるのが楽。手数料が安く、銘柄の選択肢も多いので安心感があります。PCの画面で簡単にNISAのページに移動できるのもいいです。クレカ積立サービスもとても便利です。

20代・男性

- つみたてNISAでVポイントが貯まる!

-

三井住友カードでつみたてNISAをすると200円につきVポイントが1ポイント貯まり、効率的にポイントを貯められます。また、SBI証券のつみたてNISAは取扱銘柄数が多いのがメリットです。人気のインデックスファンドの取扱数も多く、「毎月いくらこの商品を購入する」などの細かい設定も簡単で使いやすいです。

30代・女性

- 投資初心者におすすめ

-

100円という少額からでも積み立てられるので、投資初心者でも安心できます。SBI証券でつみたてNISAを始めてみて、銀行の普通預金で貯蓄するよりもはるかにお得だと感じています。

SBI証券のよくない口コミ

- 気軽に相談できない

-

すべてネット経由での操作なので、パソコンやスマホが苦手な人には使いにくいかもしれません。気軽に誰かに相談することができず、自分で全部決めないといけないので不安が解消できない点がデメリットです。

40代・男性

- 投資額の変更が面倒

-

いつでも投資額を変更できるのはいいのですが、変更手続きはやはり手間がかかります。面倒だな……と思っているうちにどうでもよくなってしまい、やらずに終わってしまいます。もう少し手軽に手続きができたらいいと思います。

40代・男性

出典:口コミ=fuelle編集部がクラウドワークスで調査

楽天証券

楽天証券のつみたてNISAは、取扱銘柄の豊富さや充実したサービス内容がSBI証券に匹敵します。ただし楽天証券の強みだったクレカ決済のポイント還元率が2022年9月買付分からほとんどの銘柄で下がる点はデメリットです。

しかし貯まったポイントでつみたてNISAの買い付けができるのは、楽天証券ならではの強みといえます。

| 取扱銘柄数 | 181本 |

|---|---|

| 最低投資金額 | 100円 |

| 積立コース | 毎日・毎月 |

| ポイント付与 | 楽天ポイントまたは楽天証券ポイント |

| ポイント付与率 | 月末時点の残高が基準に達するごとにポイント付与 |

| クレカ積立 | あり |

| カード会社 | 楽天カード(楽天ポイント) |

| ポイント還元率 | 1.0%または0.2%(2022年9月買付分から) ※還元率は銘柄によって決定 |

| 入金方法 | ・証券口座から振替 ・楽天銀行マネーブリッジの自動自動入出金 ・楽天キャッシュ(電子マネー) ・楽天カード ・指定金融機関から自動引き落とし |

| その他おすすめポイント | 投資信託の買付に楽天ポイントが利用できる |

楽天証券のいい口コミ

- ポイントが使えてうれしいです!

-

楽天証券のつみたてNISAを選んだ一番の理由は、買い物で貯まった楽天ポイントを投資に使えるからです。毎月100円から積み立てを始められますし、つみたてNISAを楽天カードで支払うと、その分もポイントがもらえるのもうれしいです。

30代・女性

- 取り扱い銘柄が豊富です

-

銘柄のラインアップが豊富で、かなり選びやすいと思います。楽天証券と楽天銀行をマネーブリッジ設定すると優遇金利を受けられ、とてもお得です。自動入金機能を利用できるので、一度設定すると楽に買い付けできます。

40代・女性

- 楽天カードを使って満足度アップ

-

楽天カードを使うとポイントが発生するので、とても助かっています。取扱銘柄が多いのもメリットです。選べない銘柄も中にはありますが、それでも現状で満足できています。

30代・男性

楽天証券のよくない口コミ

- いちいちホームページにアクセスするのが面倒

-

今のところ、それほどデメリットに感じていることは正直ありません。ただ、いちいち楽天証券のホームページにアクセスするのが面倒くさいと思ったことは多々あります。ログインしなくてはならないのが手間に感じてしまいます。

30代・女性

- つみたてNISA専用アプリがほしい

-

おおむね満足していますが、あえて挙げるならつみたてNISA専用のアプリがない点がデメリットです。株式トレードのアプリで、つみたてNISAの内容もあわせて見なくてはならないので使いにくいです。

40代・男性

出典:口コミ=fuelle編集部がクラウドワークスで調査

マネックス証券

マネックス証券のつみたてNISAは、SBI証券・楽天証券・松井証券・auカブコム証券に比べると銘柄数が少なめです。しかし十分なサービス内容が整っています。例えばマネックスカードを使用したクレカ積立では、ポイント還元率が最大1.1%と高くdポイントなどと交換できる点も魅力です。

2022年2月に発表したマネックスカードでの投信積立サービスでは、ポイント還元率を主要ネット証券(※2)のクレジットカード投信積立サービスの中では最大の1.1%といたしました。これらの取組みをお客様から評価いただき、その結果としてこの度2022年3月末で投資信託の残高1兆円を突破いたしました。

(引用元:PR TIMES|マネックス証券株式会社|投資信託残高1兆円突破のお知らせ)

| 取扱銘柄数 | 154本 |

|---|---|

| 最低投資金額 | 100円 |

| 積立コース | 毎日・毎月 |

| ポイント付与 | マネックスポイント |

| ポイント付与率 | 月内の平均残高の0%・0.03%・0.08% |

| クレカ積立 | あり |

| カード会社 | マネックスカード(マネックスポイント) |

| ポイント還元率 | 1,000円以上で最大1.1% |

| 入金方法 | ・証券口座から振替 ・指定金融機関からの定期自動入金 ・マネックスカード |

| その他おすすめポイント | マネックスポイントは、Amazonギフト券やdポイント、 JALやANAのマイルと交換可能 |

マネックス証券のいい口コミ

- 少額からでも始めやすい

-

マネックス証券なら100円からでもつみたてNISAを始められます。積立金額が小さいことがメリットです。投資信託の購入手数料も全銘柄無料なので手軽に投資を始められるところが良い面だと思います。

30代・男性

マネックス証券のよくない口コミ

- NISAの切り替え手続きが難しかった

-

一般NISAとつみたてNISAの切り替えがちょっとむずかしいところがデメリットです。WEBで切り替えができませんでした。それ以外は特にデメリットはありません。

30代・男性

松井証券

松井証券のつみたてNISAは、銘柄数がSBI証券・楽天証券に次いで多い点がメリットです。ポイントサービスでは、ポイント還元とキャッシュバックのいずれかが選べます。ただしクレカ積立はありません。

| 取扱銘柄数 | 176本 |

|---|---|

| 最低投資金額 | 100円 |

| 積立コース | 毎月 |

| ポイント付与 | 松井証券ポイント |

| ポイント付与率 | 対象銘柄の保有金額に応じて、 松井証券ポイントまたは現金で還元 |

| クレカ積立 | - |

| カード会社 | - |

| ポイント還元率 | - |

| 入金方法 | ・証券口座から振替 ・指定金融機関からの定期入金 |

| その他おすすめポイント | リモートサポートなど顧客サポート体制が充実 |

松井証券のいい口コミ

- しっかりしたフォローで安心です!

-

一番のメリットは、フォロー体制がしっかりしていることです。積み立てとはいえ、株式を含む銘柄を持っている私にとって、日々変動のリスクは不安を感じます。相場が大きく動いたときでも密にフォローいただいて感謝しています。

30代・女性

- つみたてNISAの詳しい解説がある

-

松井証券ですばらしいと思えたのは、ホームページなどで投資やつみたてNISAについて詳しい解説がされている点です。一般NISAとつみたてNISAの違いなども理解できました。

30代・男性

松井証券のよくない口コミ

- 銘柄情報を探しづらい

-

ホームページで取扱銘柄などの情報が探しづらく、始めるにあたってきっかけを作りづらかった、比較しづらかったという記憶があります。自分が興味あるファンドはあるか、またどんなスタイルのものが多く選ばれているのかなど、参考のためにも、ホームページですぐにわかるようにしてもらえるとありがたいです。

30代・女性

- 松井証券ポイントに不満

-

松井証券ポイントの使い勝手が悪いのが不便です。

30代・男性

出典:口コミ=fuelle編集部がクラウドワークスで調査

auカブコム証券

auカブコム証券のつみたてNISAは、銘柄数も豊富でサービス内容も十分なレベルです。なかでもau PAYカードを使ったクレカ積立をする場合、au回線・UQモバイルユーザーへのポイント優遇がある点が魅力です。

条件に合うau回線・UQモバイルユーザーならauカブコム証券でのつみたてNISAを選ぶとよいでしょう。ただしau回線は5Gと4GLTE、UQモバイルは5Gのみが優遇の対象です。

| 取扱銘柄数 | 171本 |

|---|---|

| 最低投資金額 | 100円 |

| 積立コース | 毎月 |

| ポイント付与 | Pontaポイント |

| ポイント付与率 | 月間平均保有残高に応じて最大0.24%(年率) |

| クレカ積立 | あり |

| カード会社 | auPAYカード(Pontaポイント) |

| ポイント還元率 | 1.0%(au回線は5.0%、UQユーザーは3.0%) |

| 入金方法 | ・証券口座から振替 ・自動引落 ・auPAYカード |

| その他おすすめポイント | 課税口座での株取引の手数料の割引 |

auカブコム証券のいい口コミ

- 優遇金利やクレジットカード払いが魅力的です

-

auじぶん銀行と連携すると、金利が優遇されます。さらにつみたてNISAをau PAYカード(クレジットカード)支払いにするとPontaポイントが付与される点もうれしいです。特にauやUQモバイルの携帯を契約している人には、魅力的な証券会社だと思います。

30代・女性

- auユーザーにおすすめです

-

「つみたてNISAを利用しながら株取引もしたい」という人には、手数料が割引される「NISA割」があります。他社にはないサービスなので、大きなメリットだと思います。つみたてNISA用のシミュレーション機能も利用できます。積み立てたい金額、期間を入れれば簡単に計算してくれ、わかりやすく便利でした。

40代・男性

- クレジットカード投資でのポイント獲得がいい!

-

au Payカードで毎月投資が可能で、投資金額×1.0%のPontaポイントが獲得できます。他の証券会社でも似たサービスはありますが、使用範囲の広いPontaポイントが貯まるので非常に満足しています。投資信託を保有するだけでもポイントがもらえるので、つみたてNISAで資産形成をするのに非常によい証券会社だと思います。

30代・男性

auカブコム証券のよくない口コミ

- つみたてNISA専用のアプリがない

-

つみたてNISA専用のアプリがないので、毎回設定などはパソコンやスマホのブラウザを経由する必要があるのが面倒です。

30代・女性

- 銘柄数がやや不満

-

つみたてNISAで選べる銘柄は、トップクラスのネット証券と比べるとやや少ないです。投資中級者や上級者は豊富な銘柄から選べないので、少し不満なのではないでしょうか。また、つみたてNISAではポイントで銘柄購入できない点も不満です。

40代・男性

出典:口コミ=fuelle編集部がクラウドワークスで調査

積立NISAと特定口座の併用についてのQ&A

特定口座で取引すると金融機関が1年間の損益を計算した「特定口座年間取引報告書」を発行してもらえるため、申告書の作成が簡単にできます。また「源泉徴収あり」を選択した人は、金融機関が税金を源泉徴収し顧客に代わって税務署へ納税してくれるため、原則確定申告が不要です。

・つみたてNISA口座では、1年間に投資できる金額に40万円の上限があるが特定口座は無制限

・つみたてNISA口座は、すべての金融機関で1人1口座しか持てないが、特定口座は1金融機関ごとに1口座ずつ複数の金融機関で開設できる

・つみたてNISA口座での損失は、他の口座の利益と損益通算できないが特定口座での損失は損益通算できる

「源泉徴収あり口座」の場合、金融機関が利益が出た場合、源泉徴収して税務署への納税を代行してくれるため、確定申告が不要です。所得が給与所得しかなく普段確定申告しない人は、使い勝手がよいかもしれません。

ただし給与所得者の場合は、課税口座に関係なく年間の運用益が20万円以下であれば確定申告は不要です。該当する人が源泉徴収あり口座で取引していると本来取られない税金を源泉徴収されてしまうため。損をしてしまいます。

こういったケースでは、源泉徴収なし口座を選べば確定申告は不要です。(住民税の申告は別途必要です)。「源泉徴収なし口座」のほうが有利な場合があるのは、特定口座での年間の20万円超の利益が出そうもない人です。(給与所得のみの人の場合)

ただし住民税の申告は必要なので手間をかけたくなければ「源泉徴収あり」口座を選んでもよいでしょう。

① 金融機関を選ぶ

② 口座開設を申し込む(非課税口座開設届出書を提出)

③ 金融機関から税務署に非課税口座の重複を照会

④ 口座開設完了

一般NISAまたはつみたてNISAでは、利用できる運用商品で堅実な資産形成を心がけ非課税メリットを活かしましょう。

一方特定口座では、NISAの対象外の個人向け国債や外貨建てMMFを購入するのも選択肢の一つです。また資金に余裕のある人は、NISAの非課税枠を超えた投資を特定口座で行うとよいでしょう。

例えばA証券会社の80万円の利益とB証券会社の50万円の損失を損益通算できれば残る利益は30万円(80万円-50万円)となり税金を抑えることが可能です(どちらも特定口座を利用したものと想定)。

また繰越控除を活用すれば損益通算をしても損失が残った場合は、翌年以降3年にわたりその年の利益から差し引くことができます。

もし上述したB証券会社が特定口座でなくつみたてNISA口座の場合は、50万円の損失があってもA証券会社と損益通算ができません。そのため80万円に対して税金がかかることになります。

つみたてNISAでは、損失が出ない堅実な運用を心がけ、リスクが高めの運用は特定口座で行うようにしましょう。

・取り扱う銘柄の数

・運用で貯まるポイント

・カード決済の有無とポイント還元率

つみたてNISAは、運用期間が長期にわたるため、コツコツと続けることでポイントも増えていきます。自分が主に貯めているポイントが多く貯まる証券会社を選ぶとよいでしょう。

また以下のようにクレカ積立ができる金融機関もあるため、使っているクレジットカードでポイントが貯まりやすい証券会社を選ぶのがおすすめです。

・三井住友カードユーザー:SBI証券(Vポイント)

・楽天カードユーザー:楽天証券(楽天ポイント)

・auPAYカードユーザー:auカブコム証券(Pontaポイント)

いずれも取扱銘柄数が業界トップクラスとなるため、買いたい商品を見つけやすいでしょう。

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

2022年6月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | ||

| 証券会社 |  |

|

|

|

|

|

|

|

|

|

|

| 手数料 | 10万円 | 99円 | 99円 | 99円 | 0円 | 99円 | 88円 | 137円 | 152円 | 1,100円 | 1,045円 |

| 50万円 | 275円 | 275円 | 275円 | 0円 | 275円 | 198円 | 440円 | 524円 | 1,897円 | 1,733円 | |

| 100万円 | 535円 | 535円 | 535円 | 1,100円 | 535円 | 374円 | 880円 | 1,048円 | 3,795円 | 3,465円 | |

| 最短口座開設日数 | 翌営業日 | 当日 | 翌営業日 | 当日 | 翌営業日 | 3営業日 | 当日 | 5営業日 | 当日 | 3営業日 | |

| 一般NISA | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | |

| つみたてNISA | 181本 | 183本 | 152本 | 173本 | 171本 | 1本 | 158本 | 7本 | 22本 | 3本 | |

| iDeCo | ◯ | ◯ | ◯ | ◯ | ◯ | × | ◯ | ◯ | ◯ | ◯ | |

| 投資信託 | 2,652本 | 2,666本 | 1,252本 | 1,612本 | 1,563本 | 10本 | 1,087本 | 990本 | 516本 | 319本 | |

| IPO実績 | 74社 | 122社 | 66社 | 56社 | 42社 | 20社 | 81社 | 取扱あり | 50社 | 30社(主幹事) | |

| 外国株 | 6ヵ国 | 9ヵ国 | 2ヵ国 | 1ヵ国 | 1ヵ国 | × | 2ヵ国 | 4ヵ国 | 19ヵ国 | 17ヵ国 | |

| 米国株 | 4,577銘柄 | 6,000超銘柄 | 5,000超銘柄 | 497銘柄 | 1,058銘柄 | × | 121銘柄 | 734銘柄 | ○(銘柄数記載なし) | 133銘柄 | |

| スマホアプリ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

||

2022年6月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 証券会社 |  |

|

|

|

|

|

|

|

|

|

| 手数料 | 無料 | 無料 | 無料 | 無料 | 無料 | 2,860円〜 | 137円~ | 50円~ | 1,100円~ | 1,045円~ |

| 国内株式 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 海外株式 | 6ヵ国 | 9ヵ国 | 2ヵ国 | × | × | 4ヵ国 | 2ヵ国 | × | 19ヵ国 | 17ヵ国 |

| 投資信託 | 2,652本 | 2,666本 | 1,252本 | 1,612本 | 1,563本 | 990本 | 1,087本 | 10本 | 516本 | 319本 |

| NISAでのIPO対応 | × | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

■保有資格

CFP・DCアドバイザー・証券外務員二種

■保有資格

CFP・DCアドバイザー・証券外務員二種

【こちらの記事も読まれています】

楽天証券でつみたてNISAを始める

楽天証券でつみたてNISAを始める