積立NISAは長期的な資産形成を行いたい投資初心者に適した非課税制度ですが、落とし穴があります。投資の自由度、リスク・リターン、税金、コストなど大きく14の落とし穴があり、気をつけないと思わぬところで大損をしてしまうこともあります。

では、具体的にどのような落とし穴があるのでしょうか、対策とともに紹介します。

目次

積立NISAの落とし穴と具体的な対策

積立NISAには、投資の自由度やリスクリターン、税金、コストに関連する落とし穴が、合計で14個あります。

ただし、事前に対策を講じることで、これらの落とし穴を回避し、非課税のメリットを享受しながら、リスクを抑えた長期的な積立・分散投資を実現することができます。

投資の自由度の落とし穴

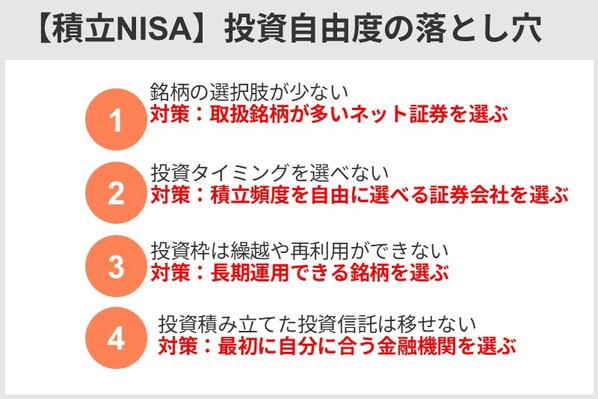

積立NISAには、「投資の自由度」に関する落とし穴が存在します。具体的には、銘柄の選択肢が限られていることや、投資タイミングを自由に選べないことが挙げられます。

また、金融機関は変更できるけれど、積み立てた投資信託は移せない点もデメリットといえるでしょう。

それぞれ詳しく解説します。

① 銘柄の選択肢が少ない

積立NISAで投資できるのは、「金融庁へ届出がされた投資信託」だけです。2022年4月26日時点で213銘柄(ETF除外:206銘柄)ありますが、金融機関によっては銘柄の選択肢が非常に少ないところもあります。

出典:金融庁

| 金融機関名 | 取扱本数 | |

|---|---|---|

| 銀行 | 三菱UFJ銀行 | 12本 |

| 三井住友銀行 | 4本 | |

| みずほ銀行 | 6本 | |

| 対面総合証券 | 野村證券 | 7本 |

| 大和証券 | 22本(※1) | |

| SMBC日興証券 | 158本 | |

| ネット証券 | SBI証券 | 183本 |

| 楽天証券 | 181本 | |

| マネックス証券 | 152本 |

※1.ETF7本含む

SBI証券の積立NISAの詳細はこちら

SBI証券の積立NISAの詳細はこちら(公式サイト)

取扱本数が少ない金融機関で始めた場合、限られた選択肢の中から銘柄を選ばなければいけません。希望通りの資産運用ができない可能性が懸念されます。

例えば「みずほ銀行」の場合、取り扱う6本の中にアメリカ株式だけに投資する銘柄はありません。「アメリカの株式だけで運用したい」と考えても、みずほ銀行ではその希望はかなわないのです。

【商品の保有率TOP3(2021年)】

1. 外国株式に主に投資する投資信託:56.8%

2. 国内株式に主に投資する投資信託:24.9%

3. 外国債券に主に投資する投資信託:15.7%

このような多くの人が保有している人気の投資信託は、ぜひ選択肢に入れたいところですね。

若山卓也(ファイナンシャル・プランナー)

① 対策:選択肢が比較的多いネット証券を選ぶ

積立NISA対象銘柄の取扱本数が豊富なら、「希望する銘柄がない」というケースはある程度防げます。できるだけ取扱本数が多い金融機関に申し込むといいでしょう。

特にネット証券は取り扱い数が多い傾向があるので、多くの銘柄の中から選びたい人はネット証券での口座開設をおすすめします。銘柄の選択肢が多いネット証券は、以下のとおりです。

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

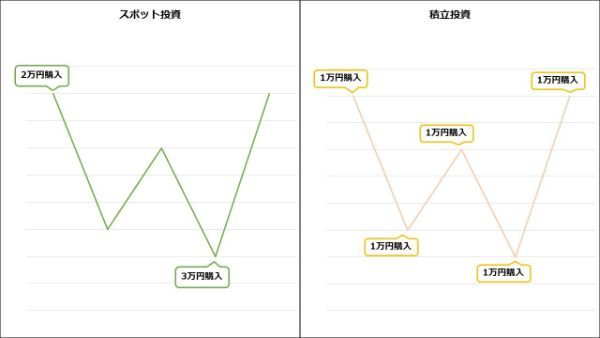

② 投資タイミングを選べない

積立NISAでは、「毎月1回」のように定期的に一定額を買う「積立投資」に限定されており、自分の好きなタイミングで投資できません。

投資といえば好きなタイミング・好きな金額で行うようなイメージがあると思います。それを「スポット投資」といい、株式や投資信託などで一般的に行われる取引スタイルです。

対して「積立投資」とは事前に積み立てを設定し、その設定に沿って継続的に一定額を買い続ける方法をいいます。状況に応じて投資タイミングを判断したり金額を調整したりするような方法ではありません。

このため積立投資は値段が高いときでも投資することになります。投資タイミングを選びたい人にとってはストレスに感じるかもしれません。これはデメリットの一つといえるでしょう。

(公式サイト)

ただ投資に対する考え方は人によるため、平均的な値段で取得できる積立投資のメリットよりも投資タイミングを重視するような人にとっては落とし穴になり得るでしょう。

若山卓也(ファイナンシャル・プランナー)

② 対策1:積立コースである程度コントロールする

積立コース(積立頻度)は、月に1回投資する「毎月」が一般的です。しかし金融機関によっては「毎月」以外に「毎週」や「毎日」といった積立コースを選べます。複数のコースがある金融機関を選べば投資タイミングの選択肢を増やせるでしょう。

(公式サイト)

| コース | 積立頻度 | 設定金額の上限(※) |

|---|---|---|

| 毎月 | 指定した日(1日~月末)に 毎月1回投資 |

3万3,333円 |

| 毎週 | 指定した曜日(月~金曜)に 毎週1回投資 |

7,692円 |

| 毎日 | 毎営業日投資 | 1,619円 |

出典:SBI証券

複数の積立コースを選べる金融機関はそう多くありませんが、以下のような金融機関では選択できます。

| 毎月 | 毎週 | 毎日 | |

|---|---|---|---|

|

〇 | 〇 | 〇 |

|

〇 | ─ | 〇 |

|

〇 | ─ | 〇 |

例えば、SBI証券では積立コースを「毎月」「毎週」「毎日」から選択できます。楽天証券とマネックス証券では「毎週」を選ぶことはできませんが、「毎日」を選べます。積立コースで見ると、SBI証券が有利といえそうです。

>>SBI証券でつみたてNISAを始める

>>SBI証券でつみたてNISAを始める(公式サイト)

例えば2022年5月末までの1年間で日経平均株価はおよそ5.33%下落しています。この間に積立投資を行ったと仮定した場合、毎月ではおよそ3.00%のマイナスでしたが毎日では2.56%のマイナスにとどまりました。

【日経平均への積立投資における「毎月」と「毎日」の損益比較】

・毎月:▲3.00%

・毎日:▲2.56%

・参考)一括投資:▲5.33%

※2021年6月1日~2022年5月31日

出典:日本経済新聞社 日経平均プロフィル ダウンロードセンター

若山卓也(ファイナンシャル・プランナー)

② 対策2:ボーナス設定である程度コントロールする

積立コースと別に、金融機関によってはさらに「ボーナス設定」も選べます。通常の積立(各積立コースに基づく積立)に上乗せして積み立てる月を選べる設定で、特定の月(原則ふた月まで)に投資額を集中させることが可能です。

投資のタイミングを完全に選ぶことはできませんが、ボーナス設定を利用すれば多少は投資タイミングを選べるでしょう。例えば6月に投資額を集中させたい場合、通常の積立を「毎月:100円」とし、ボーナス設定で「6月:39万8,800円」とすれば6月にほとんどの額を投資することになります。これで、実質的に投資タイミングを6月に絞ることができます。

| 1~5月 | 6月 | 7~12月 | 合計 | |

|---|---|---|---|---|

| 通常の積立 | 500円(100円×5カ月) | 100円 | 600円(100円×7ヵ月) | 1,200円 |

| ボーナス設定 | 0円 | 39万8,800円 | 0円 | 39万8,800円 |

| 合計 | 500円 | 39万8,900円 | 600円 | 40万円 |

(公式サイト)

金融機関にもよりますが、ボーナス設定で上乗せできる月は任意に選べるため、好きなタイミングに資金を集中できます。ただしボーナス設定はあくまで積立投資の一環として行われます。そのため事前の設定が必要です。引き落としなどのスケジュールによっては設定から実行まで時間がかかり、タイミングを逃してしまうかもしれません。この点で、ボーナス設定をもってしても完全に投資タイミングをコントロールすることはできないといえます。

とはいえ、投資タイミングを少しでも選びたい人にとってボーナス設定は有効な方法です。投資タイミングを選べないというつみたてニーサのデメリットが気になる人は、以下4社のようなボーナス設定に対応する証券会社に申し込んでみてはいかがでしょうか。

【ボーナス設定ができる証券会社】

(公式サイト)

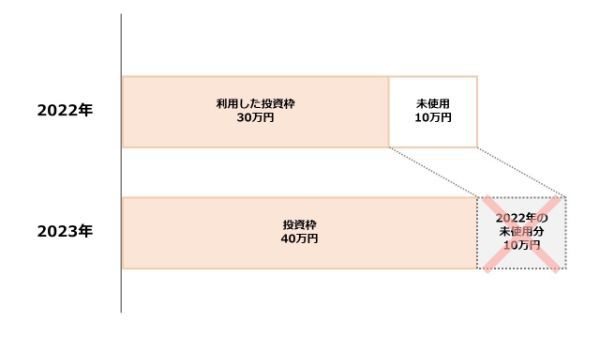

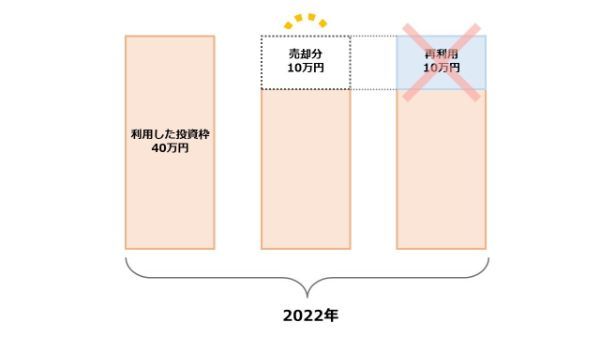

③ 投資枠は繰越や再利用ができない

積立NISAでは投資枠が用意されており、年間40万円まで投資できます。しかし投資枠の繰越はできません。ある年に投資枠をすべて使わなかったとしても未使用分を翌年以降に繰り越すことはできず、次の年の投資枠も40万円です。例えば2022年に30万円しか使わず10万円余ったとしても、翌年の投資枠を50万円とするといったことはできません。

出典:日本証券業協会

このため、使わなかった投資枠が発生すると累計で利用できる投資金額が減ってしまいます。つみたてNISAは2042年まで投資できるため2022年から累計で最大840万円投資できますが、このケースのように2022年に30万円しか利用しなかった場合は累計でも最大830万円までしか投資できません。

これは始める時期が遅くなるほど同様のことがいえます。2023年に始めた人は最大でも800万円、2024年に始めた人は760万円……といったように、スタートが遅れるほど投資できる金額が1年あたり40万円ずつ減少してしまいます。

また投資枠は、銘柄を売却しても復活しないため再利用できません。例えば2022年に40万円すべて使用したあとに10万円売却し、再び10万円投資するといったことはできないのです。

出典:日本証券業協会

(公式サイト)

本来、非課税期間は最長20年続きますが、途中で売却した分の非課税期間は終了してしまいます。例えば2022年に投資した分は2041年の12月末まで非課税ですが、2023年に売却するとそこで非課税期間は終わり、残り18~19年の非課税期間を失ってしまいます。

③ 対策1:投資枠を使い切る

繰越できないデメリットへの対策としては、毎年の投資枠40万円を使い切ることが大切です。積立金額を上限ぎりぎりまで設定し、途中でやめず継続的に積み立てれば投資枠を使い切れるでしょう。

(公式サイト)

③ 対策2:長期運用できる銘柄を選ぶ

投資枠を再利用できないデメリットについては、「売却しないこと」で対策可能です。最後まで保有し続ければ非課税期間をフル活用できます。途中で売却しないで済むように、長期運用ができる銘柄を選びましょう。どのような相場環境でも、値動きが安定している銘柄が理想です。

つみたてニーサの中では、「バランス型」の投資信託が有力な選択肢となるでしょう。「バランス型」は1つの資産のみに投資する「単一資産型」と違い、複数の資産に分散投資をする投資信託です。投資対象が複数あるため、単一資産型よりもリスクが比較的小さく、長期保有に向いているでしょう。

- JP4資産均等バランス

- 野村6資産分散ファンド

- たわらノーロードバランス(8資産均等型)

若山卓也(ファイナンシャル・プランナー)

どのタイプの投資信託を選ぶ場合でも、投資の前に必ず目論見書(※)などに目を通し、その銘柄がどのような運用を行うのかチェックしておきましょう。

(公式サイト)

④ 金融機関は変更できるが、積み立てた投資信託は移せない

積立NISAでは金融機関を変更して、新たに投資ができます。しかし変更前の金融機関で積み立てた投資信託は、移せません。

出典:金融庁

若山卓也(ファイナンシャル・プランナー)

移せないことのデメリットとしては、管理が煩雑になってしまう可能性がある点です。やはり積み立てた銘柄は、1つの金融機関で管理できたほうがわかりやすいでしょう。いくつ口座を持っていてもルール上問題はありませんが、手間を考えれば金融機関は変更しないで済むことにこしたことはないでしょう。

(公式サイト)

④ 対策:最初にしっかりと金融機関を選ぶ

「管理しなければいけない口座が増えてしまう懸念」への対策としては、最初の金融機関選びが重要といえます。銘柄の取扱数やポイント還元などを確認した上で、あとから変更しないで済むようにしっかりと金融機関を選びましょう。

金融機関は、以下の4つの条件で選ぶことをおすすめします。

- 取扱銘柄が10本以上で偏りがない

- 少額(1,000円以下)で始められる

- ポイント還元の仕組みがある

- 相談窓口などのサポート体制が手厚い

取扱銘柄は、金融機関によって異なります。中には数本しか取り扱っていない金融機関もありますが、選択肢が少ないため柔軟な資産運用が難しくなります。取扱銘柄は少なくとも10本以上を目安に、投資対象の資産や地域に偏りがない金融機関を選びましょう。取扱本数が多くても、国内株式型の投資信託ばかりでは選択肢が多いとはいえません。

(公式サイト)

また最低投資額についてもチェックしましょう。100円から始められる金融機関もありますが、中には1万円からでないと積立を始められないケースがあります。最低投資額が小さい金融機関でも月に1万円以上積み立てることはできるため、あえて最低投資額が大きい金融機関を選ぶ必要はありません。できるだけ小さい金額から始められる金融機関を選ぶのがおすすめです。1,000円以下で始められるなら十分最低投資額が小さいといえるのではないでしょうか。

ポイント還元の有無も重要です。金融機関によっては、ポイント還元を受けられるところもあります。お得に資産形成ができるので、せっかくならポイント還元がある金融機関を選びましょう。

これから投資を始めるならサポート体制が充実している金融機関の方が安心できるかもしれません。窓口で相談できる対面型の金融機関はもちろん、最近はネット証券でも電話などで相談できるサービスを展開しています。

条件に当てはまる金融機関10選

これらの条件に当てはまる金融機関として、以下10の証券会社・銀行が考えられます。

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

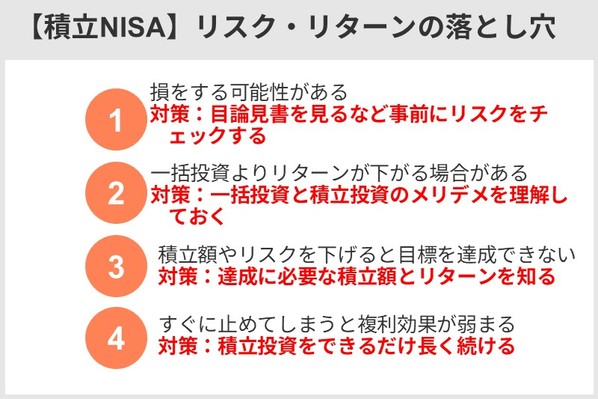

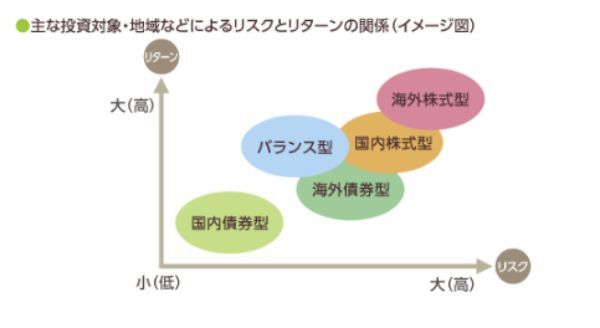

リスク・リターンの落とし穴

積立NISAには「リスク・リターン」に関連する落とし穴もあります。具体的には損失のリスクがあることや一括投資よりリターンが少ないこと、目標金額を達成できない可能性があること、短期間では複利効果が薄れることが挙げられます。

⑤ 損をする可能性がある

積立NISAで買える投資信託にはリスクがあり、損をする可能性があります。SBI証券の投資信託検索ツール「投資信託パワーサーチ」で検索したところ、対象銘柄で過去1年間の下落率TOP3銘柄は以下のようになりました。いずれも7~10%ほど下落していることがわかります。

※2022年6月13日時点

※対象はSBI証券の取扱銘柄

過去にはさらに大きく下落したケースもありました。例えばリーマンショックが起きた2008年は世界的に株式が急落し、以下の株価指数の下落率はいずれも40%を超えています。

- 日本株式:▲42.48%

- 先進国株式(日本除く):▲52.57%

- 全世界株式(日本除く):▲53.79%

出典1:MSCI JAPAN Index(JPY)

出典2:MSCI Kokusai Index(JPY)

出典2:MSCI ACWI ex Japan Index(JPY)

⑤ 対策:事前に大まかなリスクをチェック

リスクを完全になくすことはできませんが、 事前にチェックして過度なリスクを取らないようにしましょう。

なお投資信託には次のようなリスクがあります。これらリスクへの対策をそれぞれ解説します。

| 投資信託のリスクの例 | 対策 | |

|---|---|---|

| 価格変動リスク | 投資対象の価格が変動するリスク 例)株価変動リスク、債券価格変動リスク |

バランス型の投資信託の中から 「債券」の比率が高い銘柄を選ぶ |

| 為替リスク | 海外に投資する場合、現地通貨の価格が変動するリスク 基本的に円高=損失、円安=利益 |

国株式型、または国内だけで運用 されるバランス型投資信託を選ぶ |

| 信用リスク | 株式や債券などの発行体(企業や政府)の 財政難によって経営破綻してしまうリスク |

バランス型の投資信託を選ぶ |

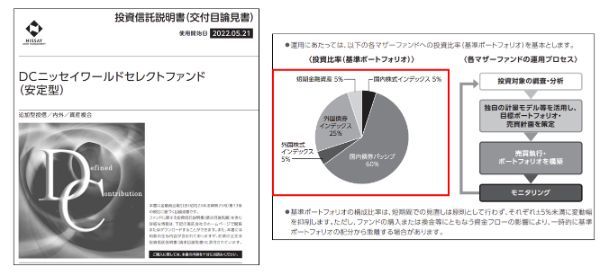

価格変動リスクを抑えたい場合は、バランス型の投資信託の中から「債券」の比率が高い銘柄を選びましょう。一般的に債券の値動きは株式などと比べると小さいため、債券を多く組み入れた投資信託は価格変動リスクを抑えられます。ただし、つみたてNISA対象銘柄の中には債券だけで運用されるものはないため、バランス型の投資信託から債券比率の高い銘柄を選ぶことになります。

債券の比率は「目論見書」で確認できます。運用方針の説明箇所に投資対象や比率が記載されており、投資の前にその銘柄がどのような資産・どのような比率で運用するか確認しましょう。

具体的な銘柄で実際の目論見書をチェックしてみましょう。以下はニッセイアセットマネジメントが運用する「DCニッセイワールドセレクトファンド(安定型)」の目論見書で、運用方針を説明するページで投資の比率が解説されています。

目論見書によると、DCニッセイワールドセレクトファンド(安定型)は、株式はおよそ10%しかなく、残り90%を国内外の債券と短期金融資産(※)が占めます。資産の大部分を債券が占めるため、DCニッセイワールドセレクトファンド(安定型)の価格変動リスクは比較的低いと考えられるでしょう。

※短期金融資産:1年以内に満期が来る金融資産の総称

為替リスクを避けたい場合は、国内だけで運用される投資信託を選びましょう。国内株式型、または国内だけで運用されるバランス型投資信託などが選択肢になります。

信用リスクを抑えたい場合は、バランス型の投資信託を選ぶことが大切です。財務が健全な企業の株式や債券を選ぶことで信用リスクを抑えられますが、個別企業に投資できないつみたてNISAではそのような選別ができません。よって、分散投資効果が高いバランス型の投資信託で備えましょう。

若山卓也(ファイナンシャル・プランナー)

SBI証券 投資信託パワーサーチで低リスクの銘柄を探す方法

先述した目論見書をチェックする方法は、ある程度銘柄を絞り込んでいるケースには向いています。しかし一から低リスク銘柄を探す場合、すべての対象銘柄で目論見書を閲覧していては効率的とはいえません。このような場合、SBI証券の「投資信託パワーサーチ」のように、証券会社などが提供している投資信託検索ツール(スクリーニングツール)を利用しましょう。

SBI証券の「投資信託パワーサーチ」を使って低リスク銘柄を探してみましょう。まずは以下の手順で投資信託パワーサーチを表示してください。

【投資信託パワーサーチを表示させる手順】

- SBI証券ページ上部に表示される「投信」タブをクリック

- 「銘柄検索・取扱一覧」をクリック

投資信託パワーサーチを表示できたら、以下の手順で操作してください。検索結果の欄の上位に低リスク銘柄が並びます。

【投資信託パワーサーチで低リスク銘柄を上位に表示させる手順】

- 「つみたてNISA対象銘柄」をクリックし、銘柄を絞り込む

- 「投資指標」タブをクリック

- 「標準偏差(シグマ)(※)」欄の昇順ボタンをクリック

出典:日本取引所グループ 東証マネ部! 投資信託選びにはシャープレシオと標準偏差を使いこなそう

この方法で大まかなに低リスク銘柄を絞り込めたら、それぞれの銘柄で目論見書を閲覧し、どのような運用を行うのか個別に確認してください。

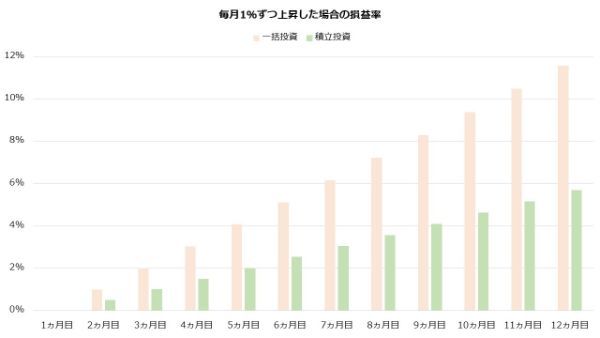

⑥ 一括投資よりリターンが下がる場合がある

つみたてNISAは「積立投資」に限定されていますが、値動きによっては最初にまとまった資金を投資する「一括投資」のほうがリターンは大きくなります。つまり、一括投資に比べるとリターンが下がる場合があるということです。

積立投資のリターンが一括投資より劣る典型的な例は、投資対象が右肩上がりに上昇した場合です。例えば投資対象が毎月1%ずつ上昇する場合、年初に40万円一括投資した場合のリターンは11.57%になりましたが、毎月3万3,333円ずつ積立投資する場合は5.69%のリターンにとどまります。両者のリターンは倍以上に差が開きました。

| 40万円一括投資 | 毎月3万3,333円ずつ積み立て投資 | |||||

|---|---|---|---|---|---|---|

| 評価額 | 累計投資額 | 損益率 | 評価額 | 累計投資額 | 損益率 | |

| 3ヵ月目 | 40万8,040円 | 40万円 | 2.01% | 10万1,002円 | 9万9,999円 | 1.00% |

| 6か月目 | 42万404円 | 40万円 | 5.10% | 20万5,065円 | 19万9,998円 | 2.53% |

| 9か月目 | 43万3,143円 | 40万円 | 8.29% | 31万2,281円 | 29万9,997円 | 4.09% |

| 12ヵ月目 | 44万6,267円 | 40万円 | 11.57% | 42万2,746円 | 39万9,996円 | 5.69% |

⑥ 対策:損失が小さくなる場合もあるということを理解しておく

逆に、投資した銘柄が値下がりした場合は積立投資のほうが損失は小さくなります。つまり一括投資と積立投資には、メリットとデメリットがあります。どちらが優れているかは一概に言えないものだ、ということを念頭に置いておくと値動きに一喜一憂せずに済みます。

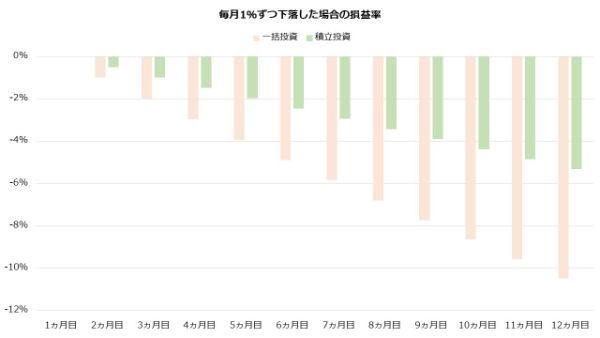

上で示したものとは反対に、投資対象が毎月1%ずつ一貫して下落する場合のシミュレーションを見てみましょう。年初に40万円一括投資した場合の損失は10%を超えましたが、毎月3万3,333円ずつの積立投資で5.32%のリターンにとどまりました。こちらは逆に、一括投資より積立投資のほうが損失は少なくなります。

| 40万円一括投資 | 毎月3万3,333円ずつ積み立て投資 | |||||

|---|---|---|---|---|---|---|

| 評価額 | 累計投資額 | 損益率 | 評価額 | 累計投資額 | 損益率 | |

| 3ヵ月目 | 39万2,040円 | 40万円 | -1.99% | 9万9,002円 | 9万9,999円 | -1.00% |

| 6か月目 | 38万396円 | 40万円 | -4.90% | 19万5,064円 | 19万9,998円 | -2.47% |

| 9か月目 | 36万9,098円 | 40万円 | -7.73% | 28万8,273円 | 29万9,997円 | -3.91% |

| 12ヵ月目 | 35万8,135円 | 40万円 | -10.47% | 37万8,713円 | 39万9,996円 | -5.32% |

2つのシミュレーションが示すような、一括投資と積立投資のメリットデメリットを理解しておくようにしましょう。

⑦ 積立額やリスクを下げすぎると目標を達成できない

積立NISAは少額かつ低リスクで始めることができますが、あまりに消極的な運用をすると目標達成が難しくなってしまいます。

例えば年間1,200円(毎月100円)を積み立てる場合、仮に毎年20%の高リターンを得たとしても20年後の評価額はおよそ22万円にしかなりません。またあまりにリスクを避けてリターンが年0.1%にとどまる場合、毎年満額の40万円を積み立てても20年で得られる利益は7万6,400円にとどまり、ほとんど増やすことができません。

| 投資額が消極的 (積立額:年1,200円、リターン:年20%) |

リスクが消極的 (積立額:年40万円、リターン:年0.1%) |

|||

|---|---|---|---|---|

| 評価額 | 利益 | 評価額 | 利益 | |

| 5年後 | 8,930円 | 2,930円 | 200万4,000円 | 4,000円 |

| 10年後 | 3万1,151円 | 1万9,151円 | 401万8,000円 | 1万8,000円 |

| 15年後 | 8万6,442円 | 6万8,442円 | 604万2,000円 | 4万2,000円 |

| 20年後 | 22万4,026円 | 20万26円 | 807万6,400円 | 7万6,400円 |

⑦ 対策:達成に必要な積立額とリターンを知る

目標達成に必要な積立額とリターンを把握しましょう。把握した上で計画的に積み立てをスタートすることが大切です。

「20年間つみたてNISAで積み立てた場合いくらになるのか」をシミュレーションしました。次の表を参考に、毎月の積立額と目標を決めてみましょう。「累積リターン」を見れば、どのくらい増えるのか目安が分かります。

【毎月1万円積み立てた場合:累積元本240万円】

| 1年あたりのリターン | 1% | 3% | 5% |

|---|---|---|---|

| 20年後の金額 | 264.2万円 | 322.4万円 | 396.8万円 |

| 累積リターン | +24.2万円 | +82.4万円 | +156.8万円 |

【毎月2万円積み立てた場合:累積元本480万円】

| 1年あたりのリターン | 1% | 3% | 5% |

|---|---|---|---|

| 20年後の金額 | 528.5万円 | 644.9万円 | 793.6万円 |

| 累積リターン | +48.5万円 | +164.9万円 | +313.6万円 |

【毎月3万円積み立てた場合:累積元本720万円】

| 1年あたりのリターン | 1% | 3% | 5% |

|---|---|---|---|

| 20年後の金額 | 792.7万円 | 967.3万円 | 1,190.4万円 |

| 累積リターン | +72.7万円 | +247.3万円 | +470.4万円 |

リターンが高ければ、それだけ元本からの差額も大きくなります。

⑧ すぐに止めてしまうと複利効果が弱まる

積立NISAでは購入した銘柄を自由に売却できますが、すぐに売却してしまうと「複利(ふくり)効果」が弱まり、運用効率が下がってしまいます。

※参照:金融庁|「貯める・増やす」~資産形成

例えば5%のリターンを得られる商品に40万円投資した場合、1年目の利益は2万円です。その得られた2万円を同じ商品に投資し42万円で運用すれば2年目の利益は2万1,000円に上昇します。1年目より2年目のほうが1,000円分大きな利益を得られました。

これを繰り返すとその年に得られる利益はだんだん大きくなります。シミュレーションするとこのケースでは5年目に利益が2万4,310円にまで上昇しました。1年目の利益より20%以上上昇したことになります。

| 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | |

|---|---|---|---|---|---|

| 運用金額 | 40万円 | 42万円 | 44万1,000円 | 46万3,050円 | 48万6,203円 |

| その年の利益 | 2万円 | 2万1,000円 | 2万2,050円 | 2万3,153円 | 2万4,310円 |

複利は再投資しながら運用し続ける方法のため、途中で売却するとうまく複利効果を得られません。例えば同じケースで考えると、5年目で売却したときの1年あたりの利益は2万2,103円ですが、20年目まで継続すると1年あたりの利益は3万3,066円にまで上昇します。つまり、途中で売ってしまうと15年間で1年あたり1万円以上の複利効果を失った計算です。単純な評価額も倍以上の差が出ました。

| 5年目 | 10年目 | 15年目 | 20年目 | |

|---|---|---|---|---|

| 運用金額 | 48万6,203円 | 62万531円 | 79万1,973円 | 101万780円 |

| その年の利益 | 2万4,310円 | 3万1,027円 | 3万9,599円 | 5万539円 |

| 1年あたりの利益 | 2万2,103円 | 2万5,156円 | 2万8,771円 | 3万3,066円 |

⑧ 対策:できるだけ長く続ける

上述のとおり複利効果は運用を長く続けるほど高まります。できるだけ長く運用するようにしましょう。

出典:金融庁

課税口座へ払い出されたあとの利益には税金がかけられますが、リターンが変わらないなら税金を加味しても運用を継続したほうが有利です。上記シミュレーションを引き継ぎ非課税期間が終了している40年目まで試算すると、1年あたり利益は20年目より30年目の方が、30年目より40年目の方が大きくなりました。

| 20年目で売却 | 30年目で売却 | 40年目で売却 | |

|---|---|---|---|

| 売却金額 | 106万1,319円 | 172万8,777円 | 281万5,995円 |

| みなし取得金額(※) | ─ | 106万1,319円 | 106万1,319円 |

| 税金(20%) | 0円 | 13万3,492円 | 35万0,935円 |

| 税引き後手取り | 106万1,319円 | 159万5,285円 | 246万5,060円 |

| 累計利益 | 66万1,319円 | 119万5,285円 | 206万5,060円 |

| 1年あたりの利益 | 3万3,066円 | 3万9,843円 | 5万1,627円 |

このように非課税期間が終了しても運用を継続した方が有利になった理由は(1)税金は非課税期間までさかのぼってかけられないこと、(2)運用を続けることで複利効果が働きリターンが大きくなったことなどが考えられます。

実際のリターンは変動するためこのようにうまくいかないケースもあるでしょうが、非課税期間の終了にかかわらずできるだけ長く運用するようにしましょう。

大きく分けて以下の5つのポイントがあります。

- 1.つみたて投資はやめてはいけない

- 2.相場の変動を気にしない

- 3.しっかりと分散する

- 4.無駄な手数料を払わない

- 5.レバレッジをかけない

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

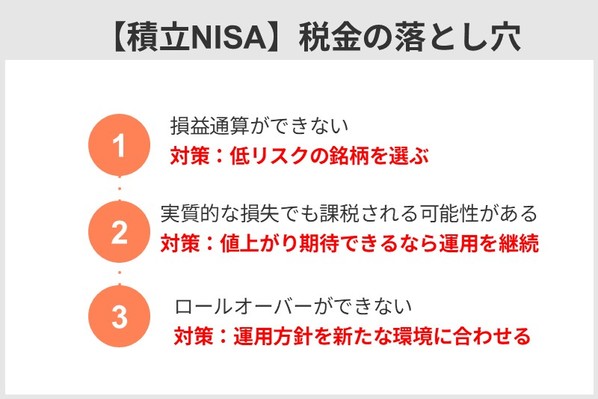

税金の落とし穴

積立NISAには「税金」関連の落とし穴もあります。具体的には、損益通算ができないこと、課税される可能性があること、ロールオーバーができないこが挙げられます。

※2024年よりスタートした「新NISAのつみたて投資枠」においても、損益通算や繰越控除ができません。

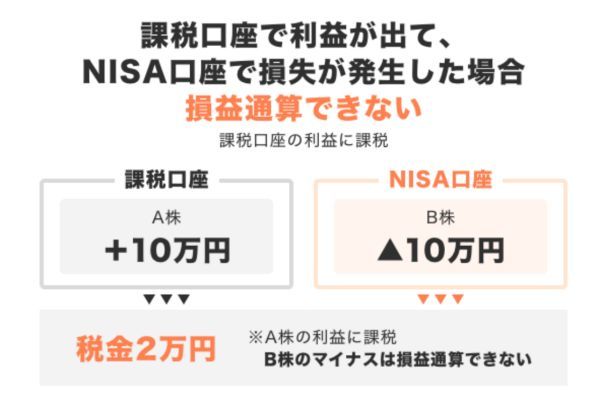

⑨ 損益通算ができない

積立NISAでは「損益通算」ができません。そのため損失が出ても節税メリットがありません。

出典:国税庁 タックスアンサー No.1463 株式等を譲渡したときの課税(申告分離課税)

例えば通常の課税口座で20万円の利益を出した場合、税率は一律20%(2037年までは20.315%)のため、およそ4万円の税金が発生する。その後5万円の損失を出した場合、先ほどの利益20万円から差し引けば税制上の利益は15万円に減少し、税金の差額1万円が還付されるという仕組み。

このように利益と損失を互いに差し引き、納める税金を小さくする作業を損益通算といいます。税金の負担を減らせるため、損失と利益が同時に発生している場合はぜひ利用してください。

若山卓也(ファイナンシャル・プランナー)

損失が発生しても、課税口座で発生した利益から差し引くことはできないのです。

ニーサ口座で保有している金融商品が値下がりした後に売却するなどして損失が出た場合でも、他の口座(一般口座や特定口座)で保有している金融商品の配当金や売却によって得た利益との相殺(損益通算)はできません。

出典:金融庁

⑨ 対策:低リスク型の銘柄を選ぶ

リスクが低い銘柄を選ぶと損失をする確率は減ります。

「債券」の比率が高い銘柄は、リスクが低い傾向があります。おすすめの低リスクの投資信託を3つご紹介します。

| 投資信託の名前 | 資産の比率 (2022年4月末時点) |

3年リターン (年率 2022年5月末時点) |

信託報酬 | 取り扱う証券会社 |

|---|---|---|---|---|

| たわらノーロード 最適化バランス(保守型) |

債券:約93% 株式:約6% |

▲0.66% | 0.55% | SBI証券 楽天証券 マネックス証券 auカブコム証券 松井証券 SMBC日興証券 |

| DCニッセイワールド セレクトファンド(安定型) |

債券:約85% 株式:約10% |

+1.94% | 0.154% | SBI証券 楽天証券 マネックス証券 auカブコム証券 松井証券 SMBC日興証券 |

| auスマートベーシック(安定型) | 債券:80% 株式:20% |

+2.33% | 0.385% | SBI証券 楽天証券 auカブコム証券 松井証券 |

楽天ポイントが貯まる!ポイント投資も可能

楽天証券で始める

楽天証券で始める

(公式サイト)

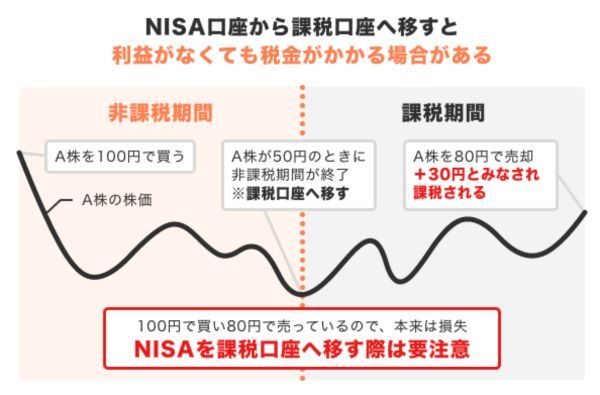

⑩ 実質的な損失でも課税される可能性がある

積立NISAでは20年間の非課税期間がありますが、非課税期間が終了したときに通常の口座へ銘柄を移して運用を継続することもできます。

通常の口座で運用を継続する場合、「その口座へ移したときの時価」が買値として登録され、その後の利益は課税されます。つまり当初の買値で計算すれば損失であっても、税金がかかる可能性があるのです。

| 当初の買値 | 通常の口座へ 移したときの時価 |

売却価格 | 本来の利益 | 課税上の利益 |

|---|---|---|---|---|

| 1万円 | 0.5万円 | 1万円 | ±0 | +0.5万円 |

若山卓也(ファイナンシャルプランナー)

⑩ 対策:値上がり期待できるなら運用継続

「課税されるなら運用を継続しない」と判断するのは早計です。今後値上がりするなら、税金面で不利になっても資産が増えることに変わりありません。税金だけを考えるのではなく、今後値上がりが見込めるかどうかを冷静に判断しましょう。

値上がりが見込めるかどうかの判断は難しいですが、まずは過去の値動きをチェックしてみましょう。例えば制度が始まった2018年から2021年末まで、株式相場は基本的に好調でした。したがって、この間の成績が悪い投資信託は運用がうまくいっていない可能性があるため、売却を検討することになるでしょう。

| 日経平均株価 | 全世界株式 | |

|---|---|---|

| 2018年 | ▲10.29% | ▲11.30% |

| 2019年 | +20.72% | +26.09% |

| 2020年 | +18.26% | +10.99% |

| 2021年 | +6.66% | +32.77% |

| 2018~2021年の累計 | +36.60% | +64.81% |

| 2018~2021年の 1年あたりリターン |

+8.11% | +13.30% |

※全世界株式:MSCI ACWI Index(日本円建て、グロス)

出典1:日経平均トータルリターン・インデックス ファクトシート(2022年5月末)

出典2:MSCI ACWI Index (JPY) ファクトシート(2022年5月末)

過去の値動きを確認したら、次は将来の見通しをチェックしましょう。普段触れるニュースのほか、世界銀行やIMF(国際通貨基金)などの経済見通しを確認し、大まかに将来を予想します。経済の成長を予想するなら、基本的には保有を検討しましょう。

【IMFによる世界経済の成長率予測(2022年4月)】

・世界

2022年:+3.6%

2023年:+3.6%

・日本

2022年:+2.4%

2023年:+1.7%

・米国

2022年:+3.7%

2023年:+2.4%

出典:IMF世界経済見通し 感染件数の増加、景気回復の停滞、そしてインフレ率の上昇 2022年1月

なお2022年はロシア・ウクライナ問題やそれに伴うインフレなどが懸念され、世界の株式における2022年5月末までのリターンはマイナスを記録しています。これらの問題の行方は不透明で、影響が長く続く可能性も捨てきれません。

【2022年初来の世界の株式パフォーマンス(5月末まで)】

・日経平均株価:▲4.38%

・全世界株式:▲2.41%

※日経平均株価:日経平均トータルリターン・インデックス

※全世界株式:MSCI ACWI Index(日本円建て、グロス)

出典1:日経平均トータルリターン・インデックス ファクトシート(2022年5月末)

出典2:MSCI ACWI Index (JPY) ファクトシート(2022年5月末)

出典:SMBC日興証券 地政学的リスク(ちせいがくてきリスク)

ただし、これはあくまで非課税期間が終了したときの判断です。非課税期間中は、基本的に保有を継続することをおすすめします。

若山卓也(ファイナンシャル・プランナー)

⑪ ロールオーバーができない

「一般NISA」では非課税期間が終了した後、あらためて非課税で運用できる「ロールオーバー」ができますが、積立NISAではロールオーバーができません。非課税期間はそのまま終了してしまいます。

出典:金融庁

一般NISAの非課税期間は最長5年間(投資した年を含む)ですが、ロールオーバーを行うとさらに最長5年間延長できます。例えば2014年に投資した一般ニーサは2018年に非課税期間が終わりますが、ロールオーバーを行うと2022年まで非課税期間が延びます。

出典:金融庁

非課税期間の20年間が終了したときには、ニーサ口座以外の課税口座(一般口座や特定口座)に払い出されます。なお、つみたてNISAでは、翌年の非課税投資枠に移すこと(ロールオーバー)はできません。

出典:金融庁

⑪ 対策:終了は20年後 新たな環境に合わせ切り替えをする

非課税期間が終了するのは20年後です。その時は環境が変わっている可能性もあります。その際にはロールオーバーできないことを悲観するのではなく、運用方針を新たな環境に合わせることも検討すべきでしょう。

20年後非課税期間が終了した時の状況ごとに、考えられる対応例を紹介します。

【資産目標を達成した場合】

十分な資産を築けたなら、その後は大きなリスクを取る必要はないかもしれません。その際は次のような選択肢が考えられます。

・非課税期間が終了した銘柄を売却し現金化する

・よりリスクが低い銘柄に切り替える

反対に想定外の出費などで資産目標に届いていない場合は、より大きなリターンが期待できる銘柄にチャレンジする選択肢もあります。

【投資環境が変化した場合】

これまで株式は比較的大きなリターンを残してきましたが、20年後もそうなっている保証はありません。また債券についても、これまでは基本的に安定した値動きでしたが、投資環境が変わり大きな値動きが出現するようになっている可能性もあります。リスクやリターンになんらかの変化が生じていた場合、20年後の自分のリスク許容度に合わせて銘柄を見直すべきでしょう。

若山卓也(ファイナンシャル・プランナー)

>>おすすめの証券会社をチェック!

>>おすすめの証券会社をチェック!

コストの落とし穴

積立NISAには「コストの落とし穴」も存在します。コストの落とし穴として挙げられるのは、売買手数料や信託がかかることです。ほかにも、投資信託の見えないコストにも注意が必要です。

⑫ ETFは売買手数料がかかる

積立NISAでは「ETF(上場投資信託)」に投資することもできます。

ETFは個別の株式と同じく売買手数料がかかります。売買手数料は金融機関によって異なりますが、つみたてニーサでETFを取り扱う大和証券では以下のようになっています。

| ダイワ・コンサルティングコース | ダイワ・ダイレクトコース | ||||

|---|---|---|---|---|---|

| 店舗・支店担当者 | インターネット | コンタクトセンター | インターネット | ||

| 約定ごと手数料 | 定額手数料 | ||||

| 1万円 | 2,750円 | 2,090円 | 1,925円 | 1,100円 | 3,300円 |

| 2万円 | 2,750円 | 2,090円 | 1,925円 | 1,100円 | 3,300円 |

| 3万円 | 2,750円 | 2,090円 | 1,925円 | 1,100円 | 3,300円 |

| 5万円 | 2,750円 | 2,090円 | 1,925円 | 1,100円 | 3,300円 |

| 10万円 | 2,750円 | 2,090円 | 1,925円 | 1,100円 | 3,300円 |

⑫ 対策:通常の投資信託を選択する

つみたてNISAでは、ETFを除く通常の投資信託に投資する場合は販売手数料がかかりません。手数料を抑えたい場合は、ETFではなく通常の投資信託を選びましょう。

例えば販売手数料が3.3%の投資信託を40万円買う場合、1万2,778円の手数料が差し引かれるため正味の投資額は38万7,222円となります。運用直後から手数料分マイナスで運用が始まるため、投資家にとっては負担の重い手数料といえるでしょう。

投資信託の販売手数料は同じ銘柄であっても金融機関によって異なり、一般的に対面型の金融機関は高く設定されています。しかしつみたてNISAの場合、金融機関は販売手数料がかかる銘柄を制度上取り扱うことができません。対象銘柄となる条件に販売手数料の無料が定められているためです。つまりどの金融機関を選んでも、つみたてニーサなら販売手数料は発生しません。

出典:金融庁

⑬ 信託報酬がかかる

投資信託には「信託報酬」という、保有しているだけでかかるコストがあります。例えば信託報酬が年率1.0%の投資信託を40万円分買った場合、大まかに年間4,000円の負担が発生します。

積立NISAでは信託報酬が一定水準以下でないと対象銘柄に採用されないと定められているため、どの銘柄を選んでも大きな負担にはなりにくいでしょう。

| 国内に投資するもの | 海外・国内外に投資するもの | |

|---|---|---|

| インデックスファンド | 0.5% | 0.75% |

| アクティブファンド | 1.0% | 1.5% |

つみたてNISAは一定以下に限定されているとはいえ、基本的に信託報酬が発生することに変わりはありません。無料ではないという点に留意しておいてください。

⑬ 対策:信託報酬が安いインデックスファンドを選ぶ

とりわけ「インデックスファンド」は信託報酬が安い傾向があります。少しでも信託報酬が低い銘柄で運用したい場合は、インデックスファンドから選びましょう。

インデックスファンドの場合、信託報酬の平均は国内に投資するもので0.257%、国内外に投資するもので0.32%です。よって、この水準以下の銘柄は信託報酬が安いと考えられます。

【つみたてNISA対象銘柄の信託報酬の平均】

● 投資先が国内:0.257%

● 投資先が国内外0.32%

※インデックスファンドに限る

出典:金融庁(2022年4月26日日時点)

信託報酬の安いおすすめ銘柄

以下の3つの銘柄は、信託報酬が安めなのでおすすめです。ただし、「野村スリーゼロ先進国株式投信」は野村證券またはLINE証券でしか購入できません(2022年6月13日時点)。

- 野村スリーゼロ先進国株式投信:0%(2031年以降は0.11%)

- SBI・V・S&P500インデックス・ファンド:0.0938%程度

- SBI・V・全米株式インデックス・ファンド:0.0938%程度

※2022年6月13日時点

「野村スリーゼロ先進国株式投信」は日本を除く先進国株式に連動するよう運用されるインデックスファンドです。アメリカやイギリスなど複数の先進国に幅広く投資できるでしょう。

「SBI・V・S&P500インデックス・ファンド」と「SBI・V・全米株式インデックス・ファンド」はどちらもアメリカだけに投資するインデックスファンドです。前者はアメリカの大企業500社に、後者はほぼすべてのアメリカの上場株式に連動するよう運用されます。

SBI証券 投資信託パワーサーチで信託報酬が安い銘柄を探す方法

低リスク銘柄を探したように、信託報酬が低い銘柄についてもSBI証券の「投資信託パワーサーチ」を使って探してみましょう。まずは以下の手順で投資信託パワーサーチを表示させてください。

【投資信託パワーサーチを表示させる手順】

- SBI証券ページ上部に表示される「投信」タブをクリック

- 「銘柄検索・取扱一覧」をクリック

投資信託パワーサーチでは以下のように操作すると信託報酬が低い順に投資信託を表示させることができます。

【投資信託パワーサーチで信託報酬が低い銘柄を上位に表示させる手順】

- 「つみたてNISA対象銘柄」をクリックし、対象銘柄を絞り込む

- 「手数料等費用」タブをクリック

- 「信託報酬」欄の昇順ボタンをクリック

>>SBI証券で始める

>>SBI証券で始める(公式サイト)

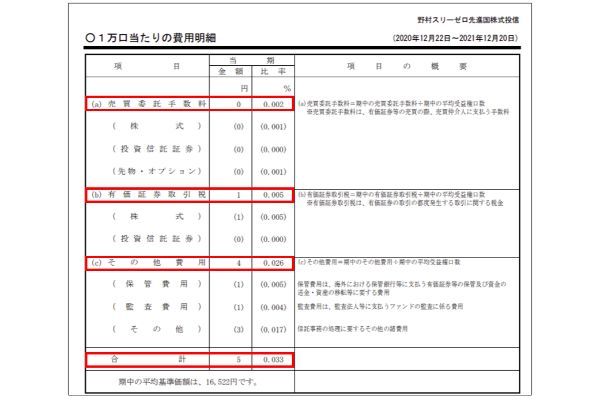

⑭ 投資信託の見えないコストがかかる

積立NISAでは投資信託の見えないコストがかかります。投資信託のコストは、信託報酬だけではありません。事前に判明しているコスト以外に、投資信託が商品を売買する際の手数料など、事前にはわからないコストが発生することがあります。

これら見えないコストは「運用報告書」に記載されています。

2030年まで信託報酬が無料の「野村スリーゼロ先進国株式投信」を例に、運用報告書を通して見えないコストを確認してみましょう。

以下の画像は2020年12月22日~2021年12月20日における野村スリーゼロ先進国株式投信の運用報告書です。信託報酬はないため項目がありませんが、「売買委託手数料」や「有価証券取引税」「その他費用」などが重なり、合計で0.033%の費用が発生していることが確認できます。これは大まかに、野村スリーゼロ先進国株式投信で40万円運用すると1年あたりおよそ132円の費用が発生したということです。

⑭ 対策:過去の運用報告書をチェックする

これら見えないコストは運用に応じて変動するもので、投資信託側も含めて事前にどれくらいの費用が発生するか断定することはできません。したがって明確な料率を示すことができず、その旨も目論見書に書かれています。つまり私たちが投資信託を購入するとき、これらの費用がどれくらい発生するか正確に知ることはできません。

ただし上述のとおり、過去に発生した分は「運用報告書」の「1万口あたりの費用明細」で確認できるので参考にしましょう。運用報告書は運用会社のウェブサイトなどで確認できます。

例えば「野村スリーゼロ先進国株式投信」の場合、ブラウザから検索し野村アセットマネジメントの当該銘柄ページへ遷移し「交付運用報告書」をクリックすると閲覧可能です。

特に機動的に売買を行うアクティブファンドは「売買委託手数料」が変動しがちです。参考につみたてNISA対象のアクティブファンド「ひふみプラス」について売買委託手数料の推移を以下にまとめました。比べてみると、思った以上に変動したことがわかります。

- 第6期(2016年10月1日~2017年10月2日):0.292%

- 第7期(2017年10月3日~2018年10月1日):0.187%

- 第8期(2018年10月2日~2019年9月30日):0.094%

- 第9期(2019年10月1日~2020年9月30日):0.173%

- 第10期(2020年10月1日~2021年9月30日):0.108%

対して機械的に運用するインデックスファンドなら比較的変動は小さいと考えられます。しかしやはり断定はできません。

若山卓也(ファイナンシャル・プランナー)

積立NISAで大損することはある?

やはり気になるのはリスクでしょう。大損してしまうことはないのでしょうか?

積立NISAで大損するのはこんなとき

端的にいうと積立NISAでも大損する可能性はゼロではありません。以下のようなケースでは損失が発生します。

購入金額より安く売却してしまったとき

つみたてNISAでは投資信託に少しずつ投資しますが、投資信託の値段は日々変動しています。購入時より値下がりするケースも当然あり、その時点で売却すれば損失が発生します。しかも上述のとおり損益通算ができないため通常の課税口座でマイナスを出すより不利であり、まさに大損といってもいいかもしれません。

特に2022年は年初から株価が下落する展開が続きました。5月末時点で国内外の株式はおよそ3%の下落率となっています。今年からつみたてNISAを始めた人には厳しい洗礼となっているでしょう。

- 日本株式:▲3.12%

- 先進国株式(日本除く):▲2.50%

- 全世界株式(日本除く):▲2.37%

出典1:MSCI JAPAN Index(JPY)

出典2:MSCI Kokusai Index(JPY)

出典3:MSCI ACWI ex Japan Index(JPY)

手数料が利益を上回ってしまったとき

手数料などのコストが利益を上回るケースも損失につながります。例えば年3%のリターンが期待できる商品で運用される投資信託において、その運用コストが年3%を超える場合は投資家に利益が残りません。むしろ手数料の負担でマイナスとなってしまいます。

運用が好調でも、手数料などのコストによってはマイナスになってしまうケースがあるということは覚えておきましょう。

積立NISAでも大損はあり得るが、可能性は低い

つみたてNISAでも大損してしまうことはありますが、可能性は高くありません。その理由は以下4つです。

- 長く運用することで「複利効果」が期待できるから

- 高コスト銘柄が除外されているから

- 「時間の分散」が働くから

- 高リスク銘柄が排除されているから

つみたてNISAは長期運用を前提に設計されています。長く運用することで「複利効果」に期待できるため、一時的にマイナスに陥っても将来的に利益を得られる可能性は十分にあります。もちろん複利をもってしても必ず利益を得られるわけではありませんが、仮に保有している銘柄が評価損を抱えても売却せず、できるだけ長く運用するようにしましょう。

また手数料が利益を上回ってしまうケースについては、つみたてニーサにおいては可能性が高いとはいえません。ETFを除きどの銘柄も販売手数料はかからず、また信託報酬も一定以下だからです。利益が手数料で帳消しになってしまうような懸念はあまり当てはまらないでしょう。

(公式サイト)

出典:金融庁

「時間の分散」は投資タイミングを分散させ、高値で買ってしまう事態を防ぐことをいいます。積立投資に限定されているつみたてNISAは基本的に時間の分散が働くため、取得単価が平均的な値段に収束する効果が期待できるでしょう。よって、一括投資よりも大損する可能性は低くなります。

高リスク銘柄が排除されていることもまた、大損しにくい理由です。つみたてニーサでは、あえてリスクを大きくした「デリバティブ投信(※)」が対象から外されています。これも、大きなマイナスが出にくい理由の一つです。

以上のことから、大損する可能性は低いといえます。

若山卓也(ファイナンシャルプランナー)

(公式サイト)

過去に積立NISAで損した銘柄はあった?

過去に、積立NISAで損をした銘柄はありました。特に制度が始まった2018年は、多くの銘柄で損失が発生しました。主要国の株式が下落したためで、このときに売ってしまった人の多くは損失が出たでしょう。

しかし売らずに持ち続けた人はプラスに転じていると思われます。2019~2021年は、株価が上昇したからです。積み立てを始めた時期や金額にもよりますが、多くの人が利益を得ているのではないでしょうか。

| 2018年 | 2019年 | 2020年 | 2021年 | 2018~2021年 | |

|---|---|---|---|---|---|

| 日経平均 | ▲10.29% | 20.72% | 18.26% | 6.66% | +36.6% |

| 全世界株式 | ▲11.30% | 26.09% | 10.99% | 32.77% | +64.8% |

※全世界株式:MSCI ACWI Index(日本円建て、グロス)

出典1:日経平均トータルリターン・インデックス ファクトシート(2021年1月末)

出典2:MSCI ACWI Index (JPY) ファクトシート(2021年1月末)

つみたてNISAにおいて損を出した銘柄は確かにありますが、長く続けることでプラスに転じる可能性は十分あります。やはり短期的に判断せず、できるだけ長く続けることが利益を得るコツといえるでしょう。

積立NISAで損した!?大損するのはこんな人!

つみたてNISAで損をしやすい人は次のような人です。

- 値下がりで焦って売却してしまう人

- リターンを狙って高リスク銘柄を選んでしまう人

- 積立金額をコロコロ変える人

値下がりで焦って売却してしまう人

保有銘柄が値下がりし、動揺して反射的に売却してしまう人はつみたてNISAで損をしやすいと考えられます。

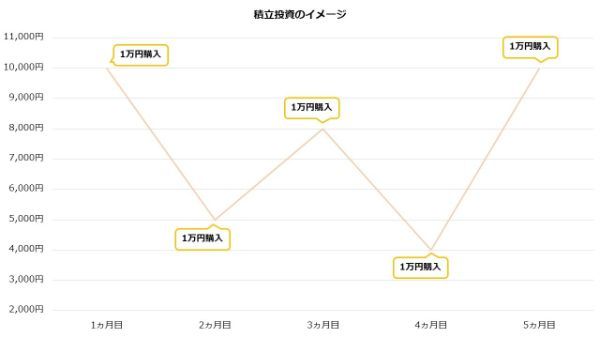

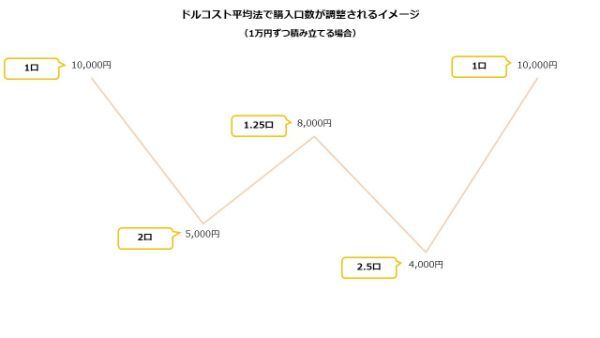

一定額を少しずつ買い続ける積立投資の場合、マイナスに陥っても焦って売却してはいけません。むしろ値下がり時に多くの口数を購入するため取得単価が下がりやすく、利益を得やすくなる効果が期待できます。

具体的に基準価額が1万円→5,000円→8,000円→4,000円→1万円と推移した投資信託に毎月1万円ずつ積立投資した場合を考えてみましょう。当初の基準価額1万円を一度も超えていないため、一括投資では利益が出ないことがわかります。

しかし毎月1万円の積立投資の場合、5か月目で2万7,500円の利益を得られました。基準価額が安いときも変わらず買い続けたため取得単価が下がり、基準価額が1万円を超えていない状態でも利益が出たのです。

| 1ヵ月目 | 2ヵ月目 | 3ヵ月目 | 4ヵ月目 | 5ヵ月目 | |

|---|---|---|---|---|---|

| 基準価額 | 1万円 | 5,000円 | 8,000円 | 4,000円 | 1万円 |

| 累計投資金額 | 1万円 | 2万円 | 3万円 | 4万円 | 5万円 |

| 保有口数 | 1口 | 3口 | 4.25口 | 6.75口 | 7.75口 |

| 取得単価 | 1万円 | 6,667円 | 7,059円 | 5,926円 | 6,452円 |

| 利益 | ±0円 | -5,000円 | +4,000円 | -1万3,000円 | +2万7,500円 |

焦って売却せず、できるだけ長く積み立てるようにしましょう。

コロナ禍では損した?積立ニーサの運用はどうだった?

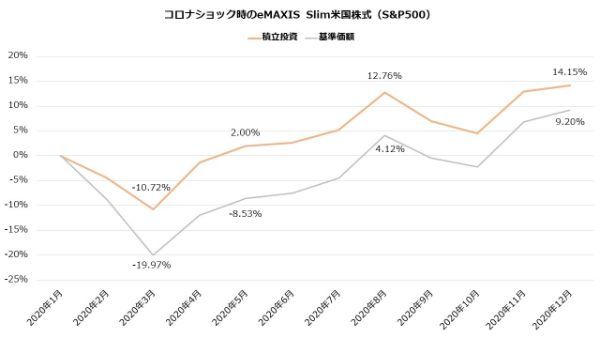

新型コロナウイルス感染症の拡大は株式市場にも大きな影響を与えました。2020年3月にかけて世界的に株価が急落した「コロナショック」が起き、つみたてNISA対象銘柄にも強い下落圧力が働きました。

例えば人気の銘柄の一つ「eMAXIS Slim米国株式(S&P500)」もコロナ禍では大きな値下がりを見せ、2020年1月から積み立てている人は3月におよそ10%のマイナスに陥っていたと考えられます。しかし積み立てを継続していれば5月には2%のプラスに転じ、同年12月には14%を超えるリターンを得られました。

コロナショックから比較的早く立ち直れた理由は時間の分散が働いたためだと考えられます。eMAXIS Slim米国株式(S&P500)は2020年1月から3月にかけて約20%下落していましたが、積立投資のマイナスはおよそ半分にとどまりました。時間の分散が働き取得単価が下がったため基準価額よりも早く回復できたようです。

リターンを狙って高リスク銘柄を選んでしまう人

大きくお金を増やすことに気を取られ、リスク許容度を超える高リスク銘柄を選んでしまう人も失敗しやすいといえるでしょう。

つみたてNISAはデリバティブ投信のように極端にリスクが高い銘柄は排除されているとはいえ、比較的リスクが高い銘柄も用意されています。一般に債券よりも株式で運用される銘柄の方が大きなリスクとなり、また国内より海外に投資する銘柄の方が高リスクとなります。

リスクが高い銘柄を選んではいけないというわけではありません。資産目標によっては高いリターンを得るためあえてリスクを取るケースもあるでしょう。それが自分の運用方針に沿っているなら基本的に問題はありません。

しかし大きなリスクを取りたくない場合、銘柄選びには慎重になるべきです。株式だけで運用される銘柄よりも債券を組み込んだバランス型を選ぶようにしましょう。

積立金額をコロコロ変える人

つみたてNISAの設定金額を頻繁に変更する人も失敗しやすいといえるかもしれません。一定額を積み立てる方法を「ドルコスト平均法」ともいいますが、これは積立金額を変えない点にメリットがあるためです。

投資信託の購入口数は積立金額÷時価で計算されるため、積立金額を固定することで「値段が高いときは少なく、安いときは多く買う」という調整が自動的に行われます。例えば1万円ずつ積み立てる場合、時価が1万円のときは1口、5,000円のときは2口……といったようになります。

これにより取得単価が下がる効果が期待できますが、積立金額を変動させるとドルコスト平均法がうまく働きません。積立金額はできるだけ変動させないようにしましょう。

積立NISAの落とし穴についてのQ&A

例えば「リスク・リターンの落とし穴」としては、積立額やリスクを下げすぎると目標を達成できないことが挙げられます。つみたてNISAは少額かつ低リスクで始めることができますが、あまりに消極的な運用をすると目標達成が難しくなってしまいます。

年間1,200円(毎月100円)を積み立てる場合、仮に毎年20%の高リターンを得たとしても20年後の評価額はおよそ22万円にしかなりません。またあまりにリスクを避けてリターンが年0.1%にとどまる場合、毎年満額の40万円を積み立てても20年で得られる利益は7万6,400円にとどまり、ほとんど増やすことができません。

具体的には、少額から始められることや、長期的な資産形成に適していることが挙げられます。

具体的には、月々数千円から積立ができるため、投資初心者や資金が限られている人でも無理なく始められます。

また、長期的に積立を行うことで、複利効果が期待でき、資産を安定して増やせます。

積立NISAで投資できる商品は、金融庁が選定した限られた投資信託やETFに限られており、自分で自由に投資先を選びたい人には物足りなく感じるかもしれません。

積立NISAは長期的な資産形成を目的としているため、短期間でリターンを得たい人には向かない可能性があります。

ただ「債券」の比率の高い銘柄なら、リスクは低い傾向にあります。「たわらノーロード 最適化バランス(保守型)」や「DCニッセイワールド セレクトファンド(安定型)」などを検討してみてもいいでしょう。

しかしその中でもネット証券は比較的数多くの銘柄を取り扱っています。特にSBI証券、楽天証券、マネックス証券はつみたてニーサの銘柄数が150本以上ありおすすめです。

ただ金融機関によっては「毎月」だけでなく「毎週」「毎日」などと積み立ての頻度を変えられたり、特定の月だけ増額する「ボーナス設定」を利用できたりすることも。これらを使ってある程度タイミングをコントロールすることは可能です。

この計算は「年金終価係数」を用いると簡単に計算できます。リターン別にまとめたので、年間の積立額をかけて算出してみてください。例えば「リターン3%」に年間40万円積み立てる場合、22.870×40万円=914万8,000円と計算します。

【年金終価係数一覧(積立期間:20年間)】

・リターン1%:22.019

・リターン3%:26.870

・リターン5%:33.066

・リターン7%:40.995

・リターン10%:57.275

出典:カシオ高度計算サイト 年金終価係数

通常は一律20%(2037年までは20.315%)の税金がかかるため、このケースでは本来12万円(利益60万円×20%)の税金が発生します。しかしつみたてニーサなら税金がかかりません。このため手取りを増やすことができます。

しかし資産目標を達成した場合や想定外のけがや病気などで資金が必要になった場合などはこの限りではありません。積み立てている商品の売却や積立額の減額、または停止などで対応してください。

信託報酬以外に「売買委託手数料」といった費用も発生するたびに差し引かれます。しかしこれらは事前にわからないため目論見書などには記載されていません。

なお投資信託は購入時に「販売手数料」がかかるケースがありますが、全銘柄で無料です(ETF除く)。

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

【こちらの記事も読まれています】