つみたてNISAを始める際に気になることといえば、銘柄の選び方や積立金額をいくらにするかなどが大半でしょう。しかし、いざつみたてNISAの申し込みをするにあたって、迷うポイントがもう1つあります。

それは、つみたてNISAの分配金を再投資型にするか受取型にするかという問題です。結論から言うと、複利効果を利用して将来の資産を最大限増やしたい人は再投資型、年間の非課税投資枠をフルに使いたい人や分配金を早めに受け取りたい人は受取型がおすすめです。

そこで今回は、つみたてNISAにおける分配金の受け取り方法はどちらのパターンがおすすめなのかを考えていきましょう。

- 複利効果で資産を増やしたい人には再投資型がおすすめ!

- 運用によって得られる利益を得られるうちに確保しておきたい人は受取型がおすすめ!

- 毎月1万円、利回り3%で20年間積み立て投資した場合、再投資型の運用収益の方が約13万円多くなる

- 年間の非課税投資枠を超えた分配金の再投資に関しては、証券会社によって対処方法が異なるため注意が必要

- 分配金が発生するタイミングや再投資する際の基準価額の決定などには、独自の決まりがある

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

目次

積立NISAの再投資とは?

つみたてNISAに限らず投資信託を購入した場合、分配金が発生することがあります。発生した分配金を現金化して受け取らず、運用している投資信託の再購入にあてることを分配金の再投資と呼びます。

まずは、つみたてNISAの運用対象商品である投資信託の基本的なポイントを確認していきましょう。

投資信託とは?

そもそも投資信託とは、投資家から集めたお金を資産運用のプロが運用し、得た利益を投資家に分配するという金融商品です。投資信託の中身には株式や債券などが含まれ、投資先の国もさまざまです。

先進国を中心にしたものや新興国に投資するもの、先進国や新興国にバランスよく投資するものなどがあります。そのため投資信託は、1つの金融商品の中で分散投資しやすいという点で投資初心者に人気があります。

引用:みずほ証券

投資信託の分配金とは?

投資信託の分配金とは、投資信託を運用した際に発生した運用益などから投資家に払い戻されるお金のことです。正式には収益分配金と呼びます。投資信託の決算日に、運用会社があらかじめ定めておいた分配方針に基づいて分配金が算出されます。

分配方針をもとに「分配金の支払いがある投資信託」と思っていても、決算日に必ず分配金が支払われるわけではありません。投資信託は価格が変動する金融商品のため、分配金の支払いに関しても投資信託の運用状況によって変動があります。また、受け取りには決算日から5営業日かかるのが一般的です。

投資信託の複利とは?

分配金が出た場合は、分配金による複利効果を期待できます。複利とは、運用で得た利益を元本に組み入れて再び投資することです。投資信託で言えば、分配金を使って運用中の投資信託を購入することを指します。

分配金で投資信託を購入することで元本部分がさらに増え、次回分配金が発生する際には増えた元本に対して分配金の計算を行います。

参照:りそなグループ

ドル・コスト平均法とは?

複利の他にぜひ知っておきたい投資手法がドル・コスト平均法です。

引用:三井住友銀行「ドル・コスト平均法とは?」

具体的に言うと、購入価格が低いときには投資信託の口数を多く購入でき、購入価格が高い場合には購入できる口数が少なくなります。そうすれば、平均購入価格を安定化でき、最終的な利益を得やすくなるという仕組みです。

山村聖愛(ファイナンシャル・プランナー)

つみたてNISAでは仕組み上、必ずドル・コスト平均法を用いることになります。

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

積立NISAには再投資型と受取型の2つのコースがある

つみたてNISAを行う場合には、分配金の受け取りをどうするか考える必要があります。分配金が出る・出ないに限らず、つみたてNISA取扱投資信託のほとんどが分配方針にて分配金の支払いがあると明記されているためです。

分配金の受け取り方法には、再投資型と受取型の2種類があります。それぞれの特徴とメリット・デメリットについて見ていきましょう。

再投資型の特徴

再投資型とは、前述した通り、発生した分配金を現金化して受け取らず、発生した分配金で運用中の投資信託を購入することを言います。運用中は発生した分配金も資産を増やすために働いてほしいと思っている人におすすめの方式です。

再投資型のメリット

分配金を再投資するメリットは、手間をかけることなく複利効果が期待できることでしょう。投資信託の購入時に再投資型を選択しておけば、分配金が発生した際には自動で運用中の投資信託を購入してくれます。

再投資型であれば、購入に手数料がかかりません。コストをかけずに投資の元本部分を増やせるのです。分配金の支払い金額は元本の口数を基準に算出されるため、再投資型を選ぶことで元本の口数が増え、さらに多くの分配金を受け取れるようになるでしょう。

(公式サイト)

再投資型のデメリット

再投資型を選ぶデメリットは主に2つあります。

・分配金を現金として受け取れない

・投資信託の価格が下落局面の場合、資産が増えるまでに時間がかかる可能性がある

再投資型を選ぶと分配金が現金化されないため、臨時収入のように好きに使えません。現金として使いたい場合には、運用中の投資信託の一部または全部を売却する必要があります。

次に、投資信託の価格下落が続くと低い価格で再投資し続けることになります。そこからさらに価格が下がっていくようなことがあると、資産全体の損失がより大きくなるケースがあるでしょう。

ただしその分、オレンジのマーカー購入単価を下げることにつながるため、投資信託の価格が上昇局面に入った際には利益を得やすくなるはずです。

受取型の特徴

分配金の受取型とはその名の通り、分配金を受け取る方式のことです。投資信託の決算日に分配金が計算され、口座に入金されます。お小遣いのように現金を受け取りたい方や運用資金と分配金を分けて考えたい人におすすめの方式でしょう。

受取型のメリット

分配金を受取型にすると、現金として受け取れるため、他の投資や生活費など自由に使えます。運用によって得られる利益を、得られるうちに確保しておくというメリットもあるでしょう。投資信託の運用状況が悪くなると、分配金が支払われなくなる可能性があるからです。

(公式サイト)

受取型のデメリット

反対に、受取型を選択するデメリットについて考えていきましょう。投資信託の分配金には普通分配金と特別分配金があります。普通分配金とは、投資信託の運用状況がよく元本に上乗せされた利益のことで、この場合は特に問題ありません。

また、受取型で受け取った分配金を有効に使っていればよいですが、中にはあぶく銭として好き勝手に使う人もいるかもしれません。この場合、再投資にしていれば複利効果によって効率的に資産を増やすチャンスがあったにもかかわらず、自分で放棄したことになるでしょう。

投資信託で分配金が支払われる際、分配落ち後の基準価額が個別元本を下回った場合、下回る部分が「特別分配金」となります。「元本払戻金」ともいいます。特別分配金は税法上元本の払い戻しとして扱われるため非課税となり、個別元本および取得価額から減額することとなっています。

引用:大和証券

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

再投資型と受取型の利益の違い

再投資型であれば複利効果が期待でき、資産を増やしやすくなると説明しました。複利では、元本に対して発生した利子が元本に組み込まれるため、効率の良い運用ができるというメリットがあります。

仕組み上、投資信託で発生した分配金を再投資する方法が複利に該当するでしょう。複利の反対は単利で、元本に対してのみ利子がついてきます。単利は、投資信託における分配金受取型といえるでしょう。

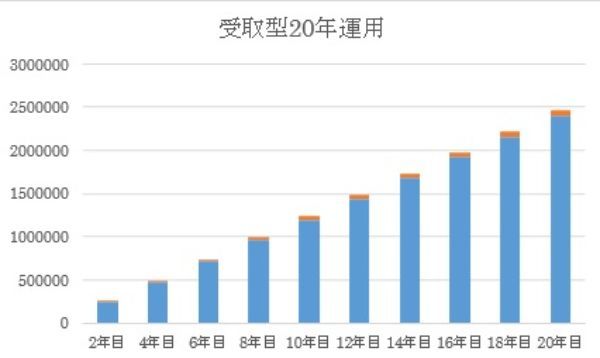

それでは、再投資型と受取型で運用にどれほど違いが出るのでしょうか?ここでは金融庁の資産運用シミュレーションを使って、実際に比較してみました。

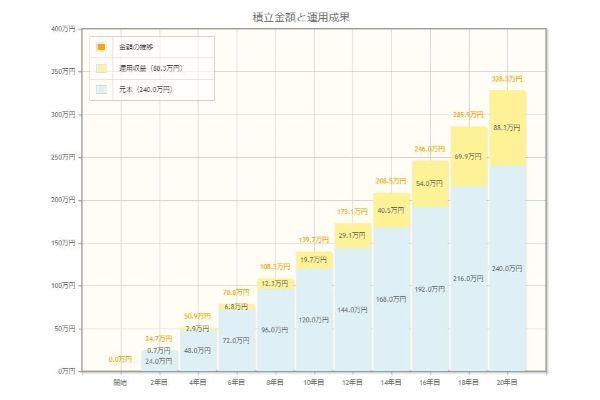

再投資型でシミュレーション

まずは、毎月1万円を20年間積み立て投資した場合を見ていきましょう。利回りは3%と仮定し、投資信託の運用で発生した分配金は年に1回と考えます。

シミュレーションの結果は以下の通りです。

| 元本 | 運用収益 | 最終積立金額 |

|---|---|---|

| 240万円 | 88万3,020円 | 328万3,020円 |

受取型でシミュレーション

次に、分配金受取型の場合を見ていきましょう。こちらも同じく、毎月1万円を20年間積み立て投資した場合でシミュレーションします。利回りは3%、分配金の受け取りは年に1回です。

シミュレーションの結果は以下の通りです。

| 元本 | 運用収益 | 最終積立金額 |

|---|---|---|

| 240万円 | 75万6,000円 | 315万6,000円 |

再投資型と受取型ではいくら違う?

シミュレーション結果をもとに、再投資型と受取型を比べていきましょう。

| 再投資型 | 受取型 | |

|---|---|---|

| 元本 | 240万円 | 240万円 |

| 運用収益 | 88万3,020円 | 75万6,000円 |

| 最終積立金額 | 328万3,020円 | 315万6,000円 |

再投資型の運用収益は88万3,020円、最終積立金額は328万3,020円でした。受取型の場合は、運用収益が75万6,000円、最終積立金額は315万6,000円でした。

結果、再投資型の運用収益の方が、約13万円多くなります。再投資型では、元本部分に運用収益を足して運用していくため、価格の変動がないと考えると、年を経るごとに総資産額が増えます。投資額や利回りが大きくなれば、総資産額の差がさらに大きくなることは一目瞭然でしょう。

分配金を受け取って他のことに使う予定があれば別ですが、受け取っても預金しておくだけの場合や何となくお金を使ってしまうということであれば、再投資にして運用収益にも資産を増やすために働いてもらう方が効率的です。

積立NISA、再投資の注意点

つみたてNISAの再投資にはメリットばかりではなく注意点もあるので説明しましょう。

ご存じのとおり、つみたてNISAの年間非課税投資枠は40万円で、非課税期間は最長20年です。法令で定められた一定の条件をクリアした投資信託のみが、つみたてNISA対象商品となっています。そして非課税対象となるのは、投資した投資信託から得られる分配金や売却益に対してかかる税金部分です。

つみたてNISAの年間非課税投資枠は、その対象商品の買い付けや分配金の再投資によって消化されます。

分配金を再投資する際に年間非課税投資枠ギリギリとなっている場合の取り扱い方法に関しては、証券会社によって異なるため、次で詳しく見ていきましょう。

再投資型で非課税枠40万円を超えた場合はどうなる?

つみたてNISAの年間非課税投資枠は40万円です。例えば、2022年に20万円投資したとしましょう。この場合、20万円分の非課税投資枠が残っていますが、2023年の年間非課税投資枠に繰り越すことはできません。

反対に、40万円を超えた場合は、つみたてNISAでの買い付けができず課税口座での買い付けになることが一般的です。再投資型でつみたてNISAをしている場合に、年間非課税投資枠の40万円を超えたらどのような取り扱いになるのか、主要ネット証券各社の方針について紹介します。

SBI証券の場合

SBI証券では、積立設定の段階で年間非課税投資枠を超えるような設定はできません。

つみたてNISAですでに運用している投資信託から発生した分配金を再投資する際に、年間非課税投資枠を超える場合には、特定口座や一般口座などの課税口座にて再投資することになっています。

| 取扱銘柄数 | 183本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | Tポイント、dポイント、Pontaポイント、Vポイント |

| クレジットカード決済ポイント還元率 | 0.5%(※1) |

| 積立コース | 毎日、毎週、毎月 |

※1.一部のカードは1.0%または2.0%

SBI証券の積立NISAに関するいい口コミ

- 使いやすく知名度の高い証券会社です

-

知名度が高い証券会社なので安心感があり、少額でも積み立てできることが最大のメリットだと思います。積み立ての設定を一度してしまえば、後はお金を入金するだけ。1ヵ月に1回、運用を確認するくらいで、ほとんどほったらかしにできているので安心して使っています。

40代・男性

- 取扱銘柄が豊富

-

SBI証券のつみたてNISAは、取扱銘柄が豊富な点が一番のメリットだと思います。私は購入資金の残高不足を防ぐため銀行から自動で振替するようにしているのですが、その振替時の手数料をSBI証券が負担してくれるのもお得です。毎日積み立てができるのも、リスクを減らせる点からおすすめです。

40代・男性

SBI証券の積立NISAに関するよくない口コミ

- ポイントを貯められるカードが少ない

-

三井住友カードナンバーレスのポイント還元率がもっと高いとうれしいです。また、つみたてNISAでポイントを貯められるのは三井住友カードのみなので、ポイントが貯まるカードの種類が増えてほしいです。

30代・女性

- 提携ポイントを増やしてほしい

-

あえてデメリットをいうなら、もっと提携ポイントを増やしてほしいです。メインポイントの切り替えをしなくてはいけないのも面倒です。また、積立時に使えるクレカの種類が3つと少ないのでもっと増やしてほしいです。アプリは、PC操作時と同じような情報にアクセスできないのが不満です。

30代・男性

楽天証券の場合

楽天証券の場合も、積立注文の際に年間非課税投資枠を超えるような設定はできません。万一、つみたてNISAの年間非課税投資枠を超えるような場合は、課税口座での預かりとなります。

分配金の再投資でも同じことがいえ、年間非課税投資枠を超える際は課税口座での再投資となります。課税口座での買い付け終了後に、登録メールアドレスやログイン後のお知らせに通知がくる仕組みです。

| 取扱銘柄数 | 181本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | 楽天ポイント |

| クレジットカード決済ポイント還元率 | 1.0%(※1) |

| 積立コース | 毎日、毎月 |

※1.2022年9月以降は0.2%または1.0%

楽天証券の積立NISAに関するいい口コミ

- おおむね満足

-

楽天カードで積み立ての設定をすると、楽天ポイントが貯まります。楽天経済圏で生活している人には、とても良いと思います。1週間に1回程度、積み立てている投資信託の基準価額メールが届くので、自分が積み立てている投資信託がどの程度利益を出しているかを確認できます。それが楽しみです。

20代・男性

- 豊富な投資信託数が良い

-

投資信託の銘柄が豊富で、つみたてNISAの選択肢が多いのが良いです。楽天カードでつみたてNISAをすれば、楽天ポイントを貯められるのも良いです。

40代・男性

楽天証券の積立NISAに関するよくない口コミ

- 楽天ポイントの変更に不満

-

楽天カードで積み立てれば、1%のポイント還元ですが、2022年9月から改悪されて0.2%になるようです。ポイント還元率は、他の証券会社のほうが高くなるので、そちらに移るか検討するほど不満です。 またスマホからだと、設定を変更したい場合、どこにアクセスすればわからないことがあります。もっとスマホの表示をわかりやすくしてほしいです。

20代・男性

- つみたてNISA専用アプリがないので不便

-

何かを確認したいときに、都度ブラウザを開いて利用しないといけない点が不満です。楽天は、楽天市場のアプリや楽天銀行のアプリなど数多くのアプリを提供していますが、つみたてNISAには専用アプリがありません。そのせいで確認する手間がかかり不便を感じます。

20代・女性

マネックス証券の場合

マネックス証券では、つみたてNISAで分配金の再投資型を選択している人が、分配金の再投資によって年間非課税投資枠を超える場合、再投資分の買い付けは行いません。

その年の分配金は受取型となり非課税扱いになります。また、課税口座での再投資分の買い付けも行わず、翌年になったところで再投資分の買い付けを再開する仕組みです。翌年の買い付けに関しては、発生した分配金と同じ投資信託を保有する場合にのみ買い付けが行われます。

マネックス証券の積立NISAに関するいい口コミ

- ポイント制度が素晴らしい

-

マネックス証券では独自のポイントプログラムである「マネックスポイント」を貯めることができます。ポイントが貯まれば「Amazonギフト券と交換・dポイントと交換・Tポイントと交換・JALやANAのマイルと交換・日本赤十字社やReadyforへの寄付・株式売買手数料に充当・仮想通貨との交換」など非常に多くの使い方ができるので便利で嬉しいです。

20代・女性

- サポート体制が充実している

-

資産運用に詳しい友人からのアドバイスを受けて、マネックス証券の口座を作りました。口座開設はネットの画面からできたので、手続きはスムーズに進みました。サポート体制が充実していて、取引の際にも参考にできて良かったです。おかげで取引が順調に進み、日々の生活が楽しくなっています。

30代・女性

マネックス証券の積立NISAに関するよくない口コミ

- 積立頻度の選択肢が少ない

-

積立頻度の選択肢がSBI証券に比べて少ない点がデメリットです。

40代・男性

- NISAの切り替え手続きが難しかった

-

一般NISAとつみたてNISAの切り替えがちょっとむずかしいところがデメリットです。WEBで切り替えができませんでした。それ以外は特にデメリットはありません。

30代・男性

auカブコム証券の場合

分配金の再投資額が年間非課税投資枠を超える場合は、課税口座にて買い付けを行います。一部をつみたてNISAで、残りを課税口座で買い付けというわけではなく、再投資分すべてが課税口座での取り扱いになります。

なお、分配金の支払いが年末ではなく1年間のうちどこかで発生したとしましょう。その分配金の再投資を行ったために、年間非課税投資枠に達し年末に通常の積立ができないケースがあります。

そういった場合には、通常の積立注文がエラーとなり買い付けされません。もちろん課税口座での買い付けも行いません。年途中における分配金の再投資によって、年間非課税投資枠の40万円をきれいに使い切れないことがあるため注意しましょう。

auカブコム証券の積立NISAに関するいい口コミ

- auユーザーにおすすめです

-

「つみたてNISAを利用しながら株取引もしたい」という人には、手数料が割引される「NISA割」があります。他社にはないサービスなので、大きなメリットだと思います。つみたてNISA用のシミュレーション機能も利用できます。積み立てたい金額、期間を入れれば簡単に計算してくれ、わかりやすく便利でした。

40代・男性

- 優遇金利やクレジットカード払いが魅力的です

-

auじぶん銀行と連携すると、金利が優遇されます。さらにつみたてNISAをau PAYカード(クレジットカード)支払いにするとPontaポイントが付与される点もうれしいです。特にauやUQモバイルの携帯を契約している人には、魅力的な証券会社だと思います。

30代・女性

auカブコム証券の積立NISAに関するよくない口コミ

- 取引画面が使いづらい

-

一つ残念なところは、取引画面が気に入らなかった点です。証券会社らしく真面目な感じなのですが、自分にとっては堅苦しい感じで嫌でした。使いやすさは、他の証券会社のほうが優れていると思いました。サイトの構成がややこしくわかりづらいです。電話で問い合わせても長時間待たされただけでなく、冷たい対応だったのも残念。

30代・女性

- PontaポイントでつみたてNISA購入できない

-

投資信託の数が思っていたより少なかったため、そこは少し残念でした。また、PontaポイントがつみたてNISAで使えるようになると、より便利だと思います。

20代・女性

松井証券の場合

松井証券では、他社と少し仕組みが違います。つみたてNISAの口座では分配金の再投資型の選択は可能ですが、再投資買い付けは行いません。

楽天証券、SBI証券、マネックス証券、auカブコム証券といった他の証券会社では、年間非課税投資枠を超える分を課税口座で買い付けするなどの仕組みがありました。松井証券では、年間非課税投資枠にかかわらず、すべての分配金再投資が課税口座で行われるため注意してください。

松井証券の積立NISAに関するいい口コミ

- 電話相談ですぐに対応してもらえた

-

投資の知識は全くなかったのですが、松井証券なら初心者でも手軽だと聞いて始めてみました。登録も案外スムーズにできて、銘柄数も豊富でよかったです。また、わからないことがあったときに電話相談をしたのですが、すぐに対応してもらえました。

20代・女性

- つみたてNISAの詳しい解説がある

-

松井証券ですばらしいと思えたのは、ホームページなどで投資やつみたてNISAについて詳しい解説がされている点です。一般NISAとつみたてNISAの違いなども理解できました。

30代・男性

松井証券の積立NISAに関するよくない口コミ

- サイトが使いにくい

-

実際に利用してみると、中級から上級者向けだと感じました。サイトの使い勝手が悪いのが残念な点です。資産運用については簡単な質問に答えると、最適なアドバイスを受けることができます。ただ、投資に関する最終判断は自分でする必要があります。ある程度の知識があれば問題ありませんが、全くの初心者の方は難しいかもしれません。

30代・その他

- 銘柄情報を探しづらい

-

ホームページで取扱銘柄などの情報が探しづらく、始めるにあたってきっかけを作りづらかった、比較しづらかったという記憶があります。自分が興味あるファンドはあるか、またどんなスタイルのものが多く選ばれているのかなど、参考のためにも、ホームページですぐにわかるようにしてもらえるとありがたいです。

30代・女性

・一般口座

すべてのお客様が保有している口座です。お客様ご自身で1年間(1月1日から12月31日)の上場株式等の譲渡損益等の計算を行い、確定申告をする必要があります。

・特定口座

お客様に代わって証券会社が上場株式等の譲渡所得(課税対象額)の計算を行い、「年間取引報告書」を交付する口座です。特定口座では、「源泉徴収あり」と「源泉徴収なし」のどちらかを選択します。

引用:松井証券「一般口座・特定口座・NISA口座の違いを教えてください。」

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

積立NISAの再投資と分配金のタイミング

そもそも投資信託の分配金は、基本的には決算日を含めて5営業日目に発生します。決算日が土・日・祝日の場合は、翌営業日が決算日となり、分配金を受取型にしている人は、分配金が発生した日に証券口座や指定の口座に入金されます。再投資型にしている方は、分配金発生後自動的に再投資される仕組みです。

もし分配金を多く受け取るために、追加購入したい場合は、いつまでに買い付けすればよいのでしょうか?

分配金はいつ受け取れる?

基本的には、決算日の前営業日までに約定していなければなりません。ただし、投資信託によって約定日が異なりますので、目論見書で確認しましょう。ちなみに、買い付けとは投資信託の売買注文を出すことです。

約定とは、売買注文を出して取引が成立することを言います。そのため、投資信託では、買付日(申し込み日)と約定日が異なるケースがあるため注意してください。

ここでは、分配金を受け取るための買い付けのタイミングに関して、よくある例を2つ紹介します。

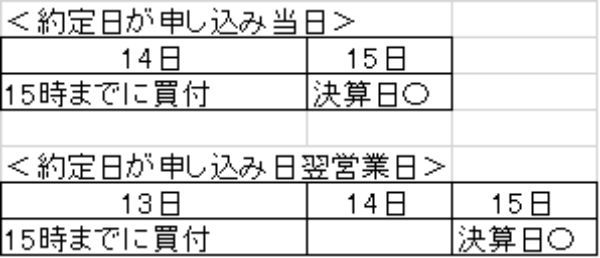

<約定日が申し込み当日>

15日決算で約定日が注文当日、買い付け締め切り時間が15時の場合

14日の15時までに買い付けすれば、決算に間に合います。

<約定日が申し込み日の翌営業日>

15日決算で約定日が注文翌営業日、買い付け締め切り時間が15時の場合

13日の15時までに買い付けすれば、決算に間に合います。

再投資する際の基準価額とは?

分配金を再投資した際の基準価額は、決算日の基準価額です。いわゆる分配落ち後の基準価額が反映されるため、基準価額は低くなります。

引用:大和証券「金融・証券用語解説」

投資信託ではファンド全体の中から分配金を支払うため、分配金を支払った分ファンド全体の運用資産が減ります。

ただし運用状況が良く、分配金を支払った日にファンド全体の評価額がアップすることもあります。その場合は、分配金を支払ったとしても基準価額が上昇している可能性があるでしょう。

(公式サイト)

意図しない買い付けを防ぐためには受取型がおすすめ

つみたてNISAでは、40万円の年間非課税投資枠ギリギリまで使いたいという人もいます。その場合、1円単位で積立設定できる証券会社を選べば、月に3万3,333円の積み立てが可能です(年間39万9,996円)。最終的には4円余ってしまいますが、ほぼ使い切れるでしょう。

しかし再投資型にしておくと前述した通り、年途中の分配金再投資の買い付けで年末の積立設定がエラーとなり買い付けされないケースがあります。そうすると年間非課税投資枠を余らせてしまうことになります。

たしかに長期運用の際には、再投資型にして複利効果を得たほうが効率的ではありますが、つみたてNISAで再投資すると年間非課税投資枠を使ってしまうことがあるため、上限まで使いたい人にとってはもったいないと感じられるでしょう。

以上のことを踏まえて、年間非課税投資枠ギリギリまで積み立てをしたい方や意図しない分配金の買い付けを防ぎたい方は、分配金受取型にしておきましょう。

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

積立NISAは再投資型と受取型ではどっちがお得についてのQ&A

年間非課税投資枠をフルに使って積立したいと考える方や、分配金をお小遣いとして使いたい方、他の投資に使いたい方は分配金受取型がおすすめです。

しかし投資信託の運用状況によっては、分配金を支払った後でも大幅に基準価額が上昇する可能性もあるため、分配金支払い後の基準価額が必ず下がるとは一概には言えません。

分配方針だけを見て分配金が支払われると考えるのは危険です。投資信託は価格が変動する金融商品のため、分配金の支払いについても投資信託の運用状況によって変動があります。

40万円を超える再投資に関しては、つみたてNISAの口座ではなく課税口座にて再投資すると決められている証券会社が一般的です。

他には、再投資型が受取型に変更になり、翌年再投資分として買い付けを行ったり、つみたてNISA口座内での再投資買い付けは行わず、すべて課税口座で買い付けしたりする証券会社もあります。

複利運用では、元本と分配金をプラスして運用していくため、雪だるま式に資産が増えていく可能性があります。

再投資型では分配金が現金化されないため、現金として使いたい場合には、運用中の投資信託の一部または全部を売却する必要があります。

また、投資信託の価格下落が続くと、資産全体の損失が大きくなる可能性も。ただしその分、購入単価を下げられるため、投資信託の価格が上昇局面に入れば利益を得やすくなるでしょう。

■保有資格

証券外務員一種

2級ファイナンシャル・プランニング技能士

■保有資格

証券外務員一種

2級ファイナンシャル・プランニング技能士

【こちらの記事も読まれています】