2024年1月から始まる新NISAの成長投資枠とは現行の一般NISAにあたる非課税投資枠のことを指します。

新制度では成長投資枠とつみたて投資枠の2つの枠が設けられ、つみたて投資枠は現行のつみたてNISAにあたる非課税投資枠のことを指します。

それぞれ非課税期間が無期限化され、投資額や投資対象商品は異なります。現行制度よりも使い勝手がよく、効率的に資産形成ができる仕組みのため、特徴を理解して有効活用しましょう。

目次

- 新NISAの成長投資枠とは?

- 成長投資枠の非課税保有期間は無期限

- 成長投資枠の投資期間は無期限

- 年間投資枠は240万円に倍増

- 成長投資枠の非課税保有限度枠は生涯1,200万円

- 成長投資枠の対象商品は上場株式・投資信託等

- 年齢は18歳以上

- SBI証券・楽天証券の新NISA成長投資枠で購入できる銘柄は?

- SBI証券・楽天証券の新NISA成長投資枠で購入できるS&P500関連銘柄

- SBI証券・楽天証券の新NISA成長投資枠で購入できる全世界株式関連銘柄

- SBI・楽天証券の新NISA成長投資枠で購入できる資産均等型銘柄

- 新NISAの成長投資枠とは?

- 2024年に開始される新NISAとは?

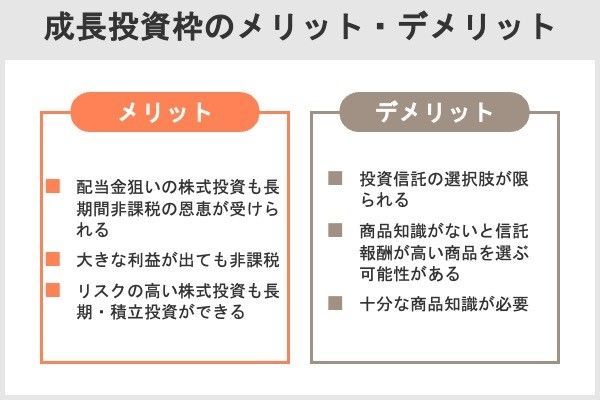

- 成長投資枠のメリットとデメリット

- メリット1:配当金狙いの株式投資も長期間非課税の恩恵が受けられる

- メリット2:大きな利益が出ても非課税

- メリット3:リスクの高い株式投資も長期・積立投資ができる

- デメリット1:投資信託の選択肢が限られる

- デメリット2:商品知識がないと信託報酬が高い商品を選ぶ可能性がある

- デメリット3:十分な商品知識が必要

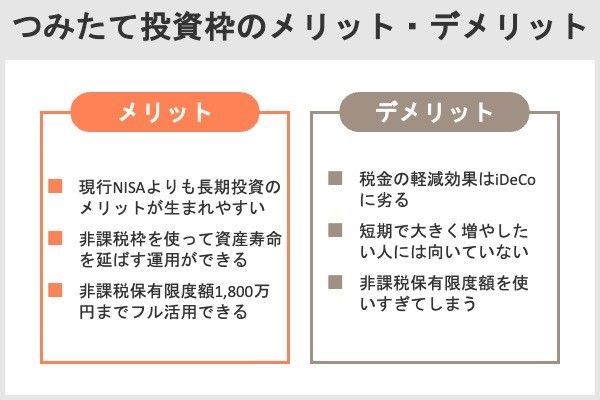

- つみたて投資枠のメリットとデメリット

- 成長投資枠とつみたて投資枠、どっちがいい?

- 新NISAは将来いくらになる?

- 新NISAの成長投資枠とつみたて投資枠の違いについてのQ&A

新NISAの成長投資枠とは?

成長投資枠は、これまでの一般ニーサに該当する部分です。ただし、取扱商品など異なる部分があります。

| 一般NISA | 成長投資枠 | |

|---|---|---|

| 非課税期間 | 5年間 | 無期限化 |

| 投資期間 | 2023年末まで | 2024年~恒久化 |

| 年間投資枠 | 120万円 | 240万円 |

| 非課税限度額 | 600万円 | 1,200万円 |

| 投資対象商品 | 上場株式、ETF、 公募株式投資信託、REITなど |

上場株式、投資信託など (条件あり) |

| 対象年齢 | 18歳以上 | |

成長投資枠の非課税保有期間は無期限

一般ニーサの非課税保有期間は5年間でしたが、成長投資枠は無期限で保有できるため、リスクが高い上場株式の個別銘柄でも長期・積立投資が可能になります。

| 一般NISA | 成長投資枠 | |

|---|---|---|

| 非課税期間 | 5年間 | 無期限化 |

成長投資枠の投資期間は無期限

2024年以降からスタートする新NISAは無期限化されるため、18歳以上の成人であれば誰でも一生涯、非課税枠の範囲内で投資できます。なお、一般ニーサ口座で投資できるのは2023年末までです。

年間投資枠は240万円に倍増

年間投資枠は現行の一般ニーサが120万円だったのに対し、新NISAは 240万円と2倍になります。リスクはあるもののリターンが大きい投資商品に、これまで以上に投資することが可能になりました。

| 一般NISA | 成長投資枠 | |

|---|---|---|

| 年間投資枠 | 120万円 | 240万円 |

成長投資枠の非課税保有限度枠は生涯1,200万円

新NISA全体の生涯非課税枠は1,800万円ですが、成長投資枠は1,200万円が上限となります。

一般ニーサは年間投資枠120万円で非課税保有期間が5年間なので、非課税保有限度枠は600万円です。一方、新NISAは恒久化されていることから、生涯非課税枠が設けられています。

| 一般NISA | 成長投資枠 | |

|---|---|---|

| 非課税限度額 | 年間投資枠 120万円×非課税保有期間5年間 =600万円 |

1,200万円 |

成長投資枠の対象商品は上場株式・投資信託等

成長投資枠の投資対象商品は、上場株式や投資信託などです。これまでの一般ニーサに代わるものですが、対象商品は一般ニーサが上場株式、ETF、公募株式投資信託、REITなどに対し、投資対象商品が制限されています。なお、ETFやREITが対象商品から外れるわけではありません。

| 一般NISA | 成長投資枠 | |

|---|---|---|

| 投資対象商品 | 上場株式、ETF、 公募株式投資信託、REITなど |

上場株式、投資信託など (条件あり) |

さらに、成長投資枠では以下の投資信託は対象外となります。

・信託期間が20年未満のもの

・高レバレッジ型

・毎月分配型

新NISAは「国民の安定的な資産形成を促す」ことを目指しており、これらの投資信託は目的にそぐわないため除外されています。

「信託期間が20年未満のもの」は、主にAIや環境問題、ヘルスケアなど近年話題になっているテーマに関連した銘柄を投資対象とする「テーマ型投資信託」を想定していると考えられます。

年齢は18歳以上

制度の利用年齢条件は、成長投資枠も一般ニーサと同様に18歳以上の成年であれば口座開設が可能です。上限年齢がない点も共通しています。

SBI証券・楽天証券の新NISA成長投資枠で購入できる銘柄は?

新NISAの成長投資枠の対象商品は、証券会社によって異なります。「整理・監理銘柄」と「信託期間20年未満、毎月分配型の投資信託及びデリバティブ取引を用いた一定の投資信託等」を除いた以下の商品が対象です。

- 国内株式、国内ETF

- J-REIT

- 外国株式

- 国内外の投資信託

なお、米国株の配当金は利益に対してアメリカで10%、日本で約20%源泉徴収されます。しかし、この場合に非課税の対象は日本国内部分のみです。国内株式などと比べてNISAのメリットが十分生かされないともいえるため、注意が必要です。

SBI証券・楽天証券の新NISA成長投資枠で購入できるS&P500関連銘柄

新NISAの成長投資枠で購入できる商品のうち、まずはS&P500関連銘柄を見ましょう。

| 基準価額 | 1万8,287円 | 信託報酬 | 0.077%(税抜0.07%) |

|---|---|---|---|

| 純資産総額 | 382.0億円 | 分配 | 6月・12月の各8日 |

| 基準価額 (10口当たり) |

36万4,940円 | 信託報酬 | 0.077%(税抜0.07%) |

|---|---|---|---|

| 純資産総額 | 27.5億円 | 分配 | 3月・9月の各10日 |

| 基準価額 | 1万9,670円 | 信託報酬 | 最大0.09372%(税抜0.08520%) |

|---|---|---|---|

| 純資産総額 | 1兆9,593億円 | 分配 | 毎年4月25日 |

| 基準価額 | 1万458円 | 信託報酬 | 0.09372%(税抜0.08520%) |

|---|---|---|---|

| 純資産総額 | 6.5億円 | 分配 | 毎年6月3日 |

| 基準価額 | 2万1,458円 | 信託報酬 | 0.0938%程度 |

|---|---|---|---|

| 純資産総額 | 1兆1,143億円 | 分配 | 毎年9月14日 |

上記のうち「為替ヘッジあり」とされているものは、為替変動の影響を抑える仕組みが組み込まれており、その分信託報酬が高くなっています。

今後、長期的に相場が円高になると考えるなら、購入を検討してみましょう。

SBI証券・楽天証券の新NISA成長投資枠で購入できる全世界株式関連銘柄

次に、成長投資枠で購入できる全世界株式関連銘柄の概要も紹介します。

| 基準価額 | 1万6,073円 | 信託報酬 | 0.0858%(税抜0.078%) |

|---|---|---|---|

| 純資産総額 | 264.1億円 | 分配 | 6月・12月の各8日 |

| 主な組入通貨と比率 | 米ドル62.4%、ユーロ8.3%、円5.9%、イギリスポンド3.6%、香港ドル2.9% | ||

| 基準価額 | 1万8,839円 | 信託報酬 | 0.1133%(税抜0.103%) |

|---|---|---|---|

| 純資産総額 | 90.20億円 | 分配 | 毎年10月12日 |

| 主な組入通貨と比率 | 米ドル60.25%、日本5.63%、英国3.51%、カナダ2.93%、フランス2.68% | ||

| 基準価額 | 1万7,474円 | 信託報酬 | 最大0.05775%(税抜0.0525%) |

|---|---|---|---|

| 純資産総額 | 1兆158億円 | 分配 | 毎年4月25日 |

| 主な組入通貨と比率 | 米ドル60.6%、日本5.5%、英国3.8%、フランス3.2%、カナダ3.0% | ||

| 基準価額 | 1万4,611円 | 信託報酬 | 最大0.05775%(税抜0.0525%) |

|---|---|---|---|

| 純資産総額 | 70.9億円 | 分配 | 毎年4月25日 |

| 主な組入通貨と比率 | 先進国(アメリカ、イギリス、フランスなど)33.3%、日本33.3%、新興国(中国、台湾、インドなど)33.3% | ||

全世界株式に投資するファンドは、先に紹介したS&P500のようなインデックス・ファンドとは違い、各社組入銘柄や割合がそれぞれ異なります。

例えば、普段個別株投資を行っている人なら、日本株の割合が少ないファンドを選ぶような使い方が可能です。

SBI・楽天証券の新NISA成長投資枠で購入できる資産均等型銘柄

資産均等銘柄とは、日本や世界の株式、公社債、リートなど複数の資産に投資をするタイプの投資信託です。多くの資産に分散投資をしてリスクを抑えた投資をしたい方は検討してみましょう。

| 基準価額 | 1万3,719円 | 信託報酬 | 最大0.143%(税抜0.130%) |

|---|---|---|---|

| 純資産総額 | 1,886億円 | 分配 | 毎年4月25日 |

| 主な組入通貨と比率 | 国内株式12.4%、国内債券11.4%、国内リート12.5%、 外国株式(先進国・新興国合計)23.4%、 外国債券(先進国・新興国合計)24.2%、外国リート12.6%、その他3.5% |

||

| 基準価額 | 1万4,649円 | 信託報酬 | 最大0.242%(税抜0.22%) |

|---|---|---|---|

| 純資産総額 | 608.5億円 | 分配 | 毎年7月10日 |

| 主な組入通貨と比率 | 国内債券16.4%、外国債券16.3%、国内株式16.9、 外国株式16.9%、国内リート16.8%、海外リート16.7% |

||

| 基準価額 | 1万2,112円 | 信託報酬 | 最大0.242%(税抜0.22%) |

|---|---|---|---|

| 純資産総額 | 306.29億円 | 分配 | 毎年11月15日 |

| 主な組入通貨と比率 | 国内株式16.7%、国内債券16.6%、国内リート16.6%、 海外株式16.9%、海外債券16.7%、海外リート16.9%、 その他(コール・ローン)、CP、CD、未収金、未払金等)▲0.4% |

||

紹介したファンドをはじめ、多くの銘柄に組み入れられている債権は株式と反対の値動きをする傾向があり、それぞれに分散投資をすることでリスクを抑える効果があります。

リート(REIT・不動産投資信託)を組み入れた銘柄を買えば、少額の元手で不動産をポートフォリオに含められます。

新NISAの成長投資枠とは?

新NISAのつみたて投資枠は、現行のつみたてNISAに代わる部分にあたります。ただし、年間投資枠や非課税限度額などに違いがあります。

| つみたてNISA | つみたて投資枠 | |

|---|---|---|

| 非課税期間 | 20年間 | 無期限化 |

| 投資期間 | 2042年末まで (新規買付は2023年末まで) |

2024年~恒久化 |

| 年間投資枠 | 40万円 | 120万円 |

| 非課税限度額 | 800万円 | 1,800万円 |

| 投資対象商品 | 長期・積立・分散投資に適した一定の投資信託 (金融庁への届出が必要) |

|

| 対象年齢 | 18歳以上 | |

新NISAのつみたて投資枠は、従来のNISA制度における「つみたてNISA」にあたり、対象商品に変更はありません。

なお、対象商品の要件の「長期・積立・分散投資に適した一定の投資信託」とは、①販売手数料がゼロ、②信託報酬が一定水準以下、③主な投資対象資産に株式を含むといった要件を満たした投資信託を指します。

新NISAでは、つみたて投資枠の年間投資枠がつみたてNISAの3倍となる120万円に拡大しました。ちなみに従来の一般NISAにあたる、成長投資枠の年間投資枠も240万円に拡大していますが、拡大幅は2倍で、つみたて投資枠のほうが新制度によってより大きく変わったといえます。

このようにつみたて投資枠が充実させられた理由としては、NISAは本来、国民が長期にわたって資産形成を行う後押しをすることを趣旨としている制度であることが影響していると考えられます。

なお、成長投資枠・つみたて投資枠のいずれも、非課税期間と投資期間が無期限であること、日本に住んでいる18歳以上の方であれば、口座が作れる点は共通しています。

2024年に開始される新NISAとは?

新NISAとは、2024年度から新しくなる少額投資非課税制度のことで、以下のような特徴があります。

また、これまでの制度では年間の非課税枠を使い切れなければ、余った非課税枠を翌年に持ち越せませんでしたが、新NISAでは生涯非課税枠の1,800万円を再利用できます。

一旦投資額が1,800万円に達しても、仮に全部売却すれば再度1,800万円の生涯非課税枠が利用できるということです。

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 非課税保有期間 | 無期限化 | |

| 投資期間 | 2024年~恒久化 | |

| 年間投資枠 | 120万円 | 240万円 |

| 非課税限度額 | 1,800万円(うち成長投資枠は1,200万円) | |

| 投資対象商品 | 現行のつみたてNISAと同様 | 上場株式・投資信託等 (整理・監理銘柄、信託期間20年未満、 高レバレッジ型及び毎月分配型 投資信託等は除外) |

| 対象年齢 | 18歳以上 | |

現行NISAの違いは?

改めて新NISAを現行制度と比較すると、以下の表のようにまとめられます。

| 現行NISA | 新NISA | |||

|---|---|---|---|---|

| つみたてNISA | 一般NISA | つみたて投資枠 | 成長投資枠 | |

| 非課税保有期間 | 20年 | 5年 | 無期限化 | |

| 投資期間 | 2042年末まで (新規買付は 2023年末まで) |

2023年末まで | 2024年~恒久化 | |

| 年間投資枠 | 40万円 | 120万円 | 120万円 | 240万円 |

| 非課税保有限度額 | 800万円 | 600万円 | 1,800万円 (うち成長投資枠は 1,200万円) |

|

| 投資対象商品 | 長期・積立・ 分散投資に適した 一定の投資信託 (金融庁への届出が必要) |

上場株式・ETF・ 公募株式投資信託・ REIT等 |

現行のつみたて NISAと同様 |

上場株式・投資信託等 (整理・監理銘柄、 信託期間20年未満、 高レバレッジ型及び 毎月分配型 投資信託等は除外) |

| 対象年齢 | 18歳以上 | |||

新NISAは併用可能になるため、つみたて投資枠と成長投資枠を合計すると年間360万円まで非課税で投資できます。

この枠を使い切るためには月間30万円の投資が必要になり、年間投資枠を使い切れない人が出てくるでしょう。

現行の制度では、つみたてニーサと一般ニーサの併用ができなかったため、年間投資枠が40万円または120万円と、人によっては物足りなったかもしれません。

成長投資枠と一般NISAの違い

新NISAの成長投資枠は、現行制度の一般ニーサにあたるものですが、主な違いは以下のとおりです。

・非課税期間が5年から無期限化へ

・年間投資枠が120万円から240万円に倍増

・非課税保有限度額が600万円から1,200万円に

・投資対象商品のうち、投資信託が減少傾向

つみたて投資枠とつみたてNISAの違い

新NISAのつみたて投資枠は、現行制度のつみたてニーサにあたりますが、主な違いは以下のとおりです。

・非課税投資期間が20年から無期限化へ

・年間投資枠が40万円から120万円に

・非課税保有限度額が800万円から1,800万円に

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

2022年6月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | ||

| 証券会社 |  |

|

|

|

|

|

|

|

|

|

|

| 手数料 | 10万円 | 99円 | 99円 | 99円 | 0円 | 99円 | 88円 | 137円 | 152円 | 1,100円 | 1,045円 |

| 50万円 | 275円 | 275円 | 275円 | 0円 | 275円 | 198円 | 440円 | 524円 | 1,897円 | 1,733円 | |

| 100万円 | 535円 | 535円 | 535円 | 1,100円 | 535円 | 374円 | 880円 | 1,048円 | 3,795円 | 3,465円 | |

| 最短口座開設日数 | 翌営業日 | 当日 | 翌営業日 | 当日 | 翌営業日 | 3営業日 | 当日 | 5営業日 | 当日 | 3営業日 | |

| 一般NISA | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | |

| つみたてNISA | 181本 | 183本 | 152本 | 173本 | 171本 | 1本 | 158本 | 7本 | 22本 | 3本 | |

| iDeCo | ◯ | ◯ | ◯ | ◯ | ◯ | × | ◯ | ◯ | ◯ | ◯ | |

| 投資信託 | 2,652本 | 2,666本 | 1,252本 | 1,612本 | 1,563本 | 10本 | 1,087本 | 990本 | 516本 | 319本 | |

| IPO実績 | 74社 | 122社 | 66社 | 56社 | 42社 | 20社 | 81社 | 取扱あり | 50社 | 30社(主幹事) | |

| 外国株 | 6ヵ国 | 9ヵ国 | 2ヵ国 | 1ヵ国 | 1ヵ国 | × | 2ヵ国 | 4ヵ国 | 19ヵ国 | 17ヵ国 | |

| 米国株 | 4,577銘柄 | 6,000超銘柄 | 5,000超銘柄 | 497銘柄 | 1,058銘柄 | × | 121銘柄 | 734銘柄 | ○(銘柄数記載なし) | 133銘柄 | |

| スマホアプリ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

||

2022年6月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 証券会社 |  |

|

|

|

|

|

|

|

|

|

| 手数料 | 無料 | 無料 | 無料 | 無料 | 無料 | 2,860円〜 | 137円~ | 50円~ | 1,100円~ | 1,045円~ |

| 国内株式 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 海外株式 | 6ヵ国 | 9ヵ国 | 2ヵ国 | × | × | 4ヵ国 | 2ヵ国 | × | 19ヵ国 | 17ヵ国 |

| 投資信託 | 2,652本 | 2,666本 | 1,252本 | 1,612本 | 1,563本 | 990本 | 1,087本 | 10本 | 516本 | 319本 |

| NISAでのIPO対応 | × | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

成長投資枠のメリットとデメリット

新NISA「成長投資枠」のメリットと想定できる活用方法、およびデメリットは以下の通りです。

メリット1:配当金狙いの株式投資も長期間非課税の恩恵が受けられる

配当金を狙った株式投資をする際にも、非課税期間が無期限になったことで恩恵を受けられるようになりました。

新NISAの成長投資枠は投資信託の対象商品が減少しますが、上場株式については、整理銘柄や監理銘柄を除けば引き続き投資できます。

現行の一般ニーサも株式投資で得た配当金は非課税でしたが、非課税期間は5年しかなく、年間投資枠も120万円とやや物足りないものでした。

しかし、新NISAの成長投資枠は非課税期間が無期限で非課税限度額が1,200万円であることから、配当金狙いの株式投資をしている人にとってはメリットになるでしょう。

メリット2:大きな利益が出ても非課税

成長投資枠での投資で大きな利益が出たとしても、課税されないというメリットもあります。

成長投資枠はリスクもありますが、大きな利益を狙える可能性のある商品も含まれています。成長投資枠は無期限で運用できることから、大きなリターンを狙えることに加え、長期運用でさらに利益拡大を狙えるかもしれません。

また、非課税限度額も大きいことから、十分に活用すれば多大な運用益非課税のメリットを享受できるでしょう。

メリット3:リスクの高い株式投資も長期・積立投資ができる

新NISAの成長投資枠は非課税期間が無期限なので、上場株式投資を長期・積立投資をすることでリスクを抑えた運用ができるというメリットがあります。

現行の一般ニーサは、その年の年間投資枠の範囲内であれば積立で買い付けることもできます。しかし、現行の非課税期間が5年なので、長期・積立投資のメリットを生かせませんでした。

ところが、成長投資枠は非課税期間が無期限なので、長期・積立のメリットを最大限に活用でき、1つの企業を末永く支援していくという投資も可能です。

デメリット1:投資信託の選択肢が限られる

株式投資信託うち、新NISAの成長投資枠の対象商品は現行より4割程度まで制限されるため、投資信託の選択肢が限られるというデメリットがあります。

新NISAはテーマ型投信をはじめとした信託期間20年未満や高レバレッジ型、毎月分配型投資信託は投資対象外となります。「国民の安定的な資産形成を促す」という目的があるためやむを得ませんが、商品の選択肢が狭まるのはデメリットです。

デメリット2:商品知識がないと信託報酬が高い商品を選ぶ可能性がある

投資信託についての知識がないと、信託報酬の高い成長投資枠の商品に投資してしまう可能性があります。

つみたて投資枠は信託報酬が低い投資信託が多いことから、金融機関から信託報酬が高い成長投資枠の投資信託を積極的に紹介される可能性もゼロではありません。

デメリット3:十分な商品知識が必要

成長投資枠の対象商品は、選択肢が多いだけでなくリスクの高い商品も含まれているため、十分な商品知識が必要です。

投資初心者で成長投資枠を活用してみたいならば、つみたて投資枠からスタートして投資経験を積み、徐々に成長投資枠の比率を高めていくという投資方法をおすすめします。

つみたて投資枠のメリットとデメリット

新NISA「つみたて投資枠」のメリットと想定できる活用方法、およびデメリットは以下のとおりです。

つみたて投資枠の最大のメリットは、従来のつみたてNISAよりも長期投資のメリットが生まれやすい点です。これまでより長期投資が可能になることで、複利効果がさらに得やすくなるでしょう。

例えば、毎月2万円を利回り5%の商品で、従来のつみたてNISAの非課税期間の上限にあたる20年間、運用を継続すると元本480万円から約822万円に増加します(増加率約171%)。

しかし、新しいNISAは非課税期間が無期限のため、30年、40年と非課税で運用を継続できます。仮に上記の商品を30年間、運用したとすると元本720万円から約1,664万円に増加します(増加率約231%)。

非課税期間が無期限で利用できるため、運用資金を取り崩しながら生活費にあてている高齢者の方などにとっては、資産寿命をこれまでよりも延ばせる可能性があります。

ただし、つみたて投資枠の対象商品はあくまでも長期で資産形成をすることを目的とした商品のため、短期間で大きく増やしたい人には向いていないかもしれません。

つみたて投資枠の年間投資枠は120万円で、毎月最大10万円投資できる計算です。しかし、非課税投資にとらわれすぎて、無理な投資をしないように心がけましょう。

つみたて投資枠の対象商品も、元本割れリスクがゼロではありません。投資をする際は、余剰資金で行うことを心がけてください。

成長投資枠とつみたて投資枠、どっちがいい?

新NISAを始める場合、成長投資枠とつみたて枠どちらを選んだらよいのでしょうか。ここでは、成長投資枠に向いている人、つみたて投資枠に向いている人、併用が向いている人の特徴について紹介します。

成長投資枠に向いている人

・ある程度投資に経験のある人

・配当金狙いで株式投資をしている人

成長投資枠は上場株式も含めて対象商品数が多く、比較的リスク・リターンが大きいことから、ある程度投資経験がある人に向いています。

ただし、成長投資枠は非課税期間が無期限化されるため、上場株式やリスク・リターンが大きい投資信託を定期的かつ長期的に買い付けることで、非課税の恩恵を受けながら長期・積立投資でリスクを抑えた投資をすることも可能です。

配当金狙いで株式投資をしている人も、配当金に税金がかからないため成長投資枠に向いています。

つみたて投資枠に向いている人

・資金が必要になる時期まで十分な準備時間がある人

・住宅ローンの頭金や子どもの教育資金など少しでも効率的に準備したい人

つみたて投資枠の対象商品は長期・積立・分散投資に適した投資信託に限定されています。そのため、老後生活資金の準備など、実際に資金が必要になる時期まで十分な準備時間がある人は、つみたて投資枠の活用が向いています。

しかし、老後生活資金の形成についてはiDeCoの税制メリットが大きいことから、iDeCoを優先した方が効率的に準備できるかもしれません。

つみたて投資枠は非課税限度額が再利用可能なので、住宅ローンの頭金や子どもの教育資金を少しでも効率的に準備したい人もおすすめです。

iDeCoが老後生活資金の準備に特化しているのに対し、新NISAのつみたて投資枠は、比較的リスク・リターンを抑えてさまざまな資金を準備する際に活用できるでしょう。

成長投資枠とつみたて投資枠の併用に向いている人

成長投資枠による株式投資の配当金を得ながら、つみたて投資枠でコツコツと資産を形成したい人には、併用が向いています。

成長投資枠とつみたて投資枠をどれくらいの割合で組み合わせるのかは、その人の資産状況や投資目的、投資経験などによって異なります。

新NISAは将来いくらになる?

新NISAを十分に活用すると、将来いくらになるのでしょうか。成長投資枠とつみたて投資枠の2つのパターンでシミュレーションした結果を紹介します。

成長投資枠で投資した場合、将来いくらになる?

まずは、成長投資枠で投資したケースでシミュレーションしてみましょう。

120万円を運用した場合

一般ニーサと新ニーサの成長投資枠を比較するために、年間投資枠である120万円を運用したケースでシミュレーションしてみました。

| 利回り3.0% | 利回り5.0% | 利回り7.0% | |

|---|---|---|---|

| 5年後 | 約139万円 | 約153万円 | 約168万円 |

| 10年後 | 約161万円 | 約195万円 | 約236万円 |

| 20年後 | 約217万円 | 約318万円 | 約464万円 |

| 30年後 | 約291万円 | 約519万円 | 約913万円 |

| 40年後 | 約391万円 | 約845万円 | 約1,797万円 |

| 50年後 | 約526万円 | 約1,376万円 | 約3,535万円 |

利回り3.0%で複利運用した場合、5年後は約139万円となり元本120万円に対して約19万円が利益となります。一般ニーサの非課税期間は5年なので、5年目までの利益については新NISAと同じです。

新NISAは非課税保有期間が無期限のため、50年非課税で運用することも可能です。仮に元本120万円、利回り3.0%で50年運用した場合、元本120万円に対し利益は約406万円で、この406万円に税金はかかりません。

ここで紹介しているのはあくまでも表示した利回り通りに推移した場合のシミュレーションですが、長期運用をするほど資産が雪だるま式に大きくなっていることが確認いただけるでしょう。

毎月10万円を積立投資した場合

現行の一般ニーサや成長投資枠は積立投資もできるため、毎月10万円を積立投資した場合のシミュレーションも見てみましょう。

| 利回り3.0% | 利回り5.0% | 利回り7.0% | |

|---|---|---|---|

| 5年後 (元本600万円) |

約630万円 | 約651万円 | 約672万円 |

| 10年後 (元本1,200万円) |

約1,358万円 | 約1,479万円 | 約1,611万円 |

利回り3.0%で5年間運用した場合、元本600万円が630万円に増加しますが、ニーサで運用すれば利益額30万円に税金はかかりません。ただし、一般ニーサは非課税限度額が600万円を超えると課税対象となります。

新NISAなら非課税保有限度額が1,200万円なので、一般ニーサよりもさらに資産を増やせる可能性があるうえ、利益が出た場合の非課税メリットも一般ニーサよりも大きくなります。

つみたて投資枠で投資した場合、将来いくらになる?

次につみたて投資枠で、毎月3万円ずつ投資をした場合のシミュレーション結果を見ていきましょう。

| 利回り1.0% | 利回り3.0% | 利回り5.0% | |

|---|---|---|---|

| 5年後 (元本180万円) |

約182万円 | 約189万円 | 約195万円 |

| 10年後 (元本360万円) |

約375万円 | 約407万円 | 約443万円 |

| 20年後 (元本720万円) |

約789万円 | 約954万円 | 約1,165万円 |

| 30年後 (元本1,080万円) |

約1,246万円 | 約1,690万円 | 約2,340万円 |

| 40年後 (元本1,440万円) |

約1,752万円 | 約2,678万円 | 約4,254万円 |

| 50年後 (元本1,800万円) |

約2,310万円 | 約4,006万円 | 約7,369万円 |

現行のつみたてニーサは非課税保有期間が20年でそれを超えると課税対象となります。このケースの場合、利回り3.0%で運用すると元本720万円に対する利益額が234万円までは非課税となり、その後投資を継続すると利益は課税対象となります。

一方、新NISAのつみたて投資枠は、非課税期間が無期限で非課税限度額が1,800万円なので、毎月3万円ずつ積み立てれば50年間など超長期の積み立て運用も可能です。

利回り3.0%で50年間運用した場合、元本1,800万円に対して利益が2,206万円となりますが、この利益に税金はかかりません。シミュレーションを見ると、長期運用をするほど資産が大きく増えることが分かります。

ここでは毎月3万円を積み立てた事例を紹介していますが、若いうちから少額でも時間をかけて複利運用を心がければ、大きく資産を増やすことが可能です。例えば、毎月1万円を利回り3.0%で50年運用した場合、元本600万円に対して735万円の利益となります。

新NISAの成長投資枠とつみたて投資枠の違いについてのQ&A

■保有資格

CFP

■保有資格

CFP

【こちらの記事もおすすめ】

>【最新版】つみたてNISAおすすめ証券会社ランキング

>つみたてNISAの落とし穴は全部で14 損しないための対策を徹底解説します

>つみたてNISA 毎月いくら積み立てるのがいい?自分に合った金額の決め方

>【初心者向け】SBI証券のつみたてNISAの買い方・始め方は?口座開設から銘柄購入まで詳しく解説

>SBI証券のつみたてNISAならこの3銘柄がおすすめ!お金のプロ厳選の銘柄を紹介します

>SBI証券のつみたてNISAでTポイントがたまる?メリットや楽天証券との比較も

>楽天証券のつみたてNISAのおすすめ銘柄を紹介!組み合わせをタイプ別に解説します

>つみたてNISAは銘柄変更OK スイッチングには注意!銘柄の正しい選び方を解説

>つみたてNISAは途中解約できる ただしデメリットには要注意!