「新NISAで月1万円の積立は意味ない」と考えるのは誤りといえます。

積立NISAで月1万円を積み立てた場合、20年後には利益が約171万円、資産額は411万円なります(利回り5%と仮定)。積立投資では、複利効果のおかげで、投資期間が長くなるほど利益が増えやすくなります。

NISAは2024年から投資期間と非課税保有期間が無期限化されたため、20年を超える運用も可能です。月1万円という少額投資でも、長期的には大きな利益を生む可能性があります。

本記事では、積立NISAで月1万円積み立てたらいくらになるのか、シミュレーション結果をお伝えします。

長期運用を行う際には、元本割れのリスクや信託報酬のコストについても理解しておくことが重要です。新NISAを活用した積立投資の効果とリスクを十分に理解し、適切な銘柄選びを行いましょう。

(公式サイト)

目次

つみたてNISA(つみたて投資枠)は毎月1万円など少額から積み立てることができる

つみたてNISA(つみたて投資枠)は、毎月1,000円、1万円などの少額を積み立てることができます。金融機関ごとに設定できる最低積立金額は異なり、ネット証券であれば100円から、銀行なら1,000円から始められます。

毎月1万円を積み立てれば、10年後には利益が約35万円・資産額は約155万円、20年後には利益が約171万円・資産額は約411万円になります(利回り5%と仮定)。

(公式サイト)

さらに少額の1,000円、3,000円の積み立ても可能です。

>新NISAで月1,000円投資するのは意味ない?20年後のシミュレーションや少額投資のメリットデメリット

>新NISAに毎月3,000円投資するのは意味ない?20年後のシミュレーションやってみた!

家計調査(2022年)によると、勤労者世帯の株式・債券などの「有価証券」の平均購入額は女性で月に2,271円、男性で2,204円でした。35歳~59歳の女性は毎月平均2,776円を、男性は2,433円を投じています。

1万円は平均より少し高めであり、決して無意味な金額とはいえません。

| 全体 | (内)35歳~59歳 | |

|---|---|---|

| 勤労者世帯(女性) | 2,271円 | 2,776円 |

| 勤労者世帯(男性) | 2,204円 | 2,433円 |

出典:総務省統計局 家計調査(2022年)

積立NISAで月1万円の投資は意味がない?

積立NISAは月1万円の投資でも意味があります。なぜなら、月1万円の積立でも、長期運用することで複利効果により効率的に資産を増やせるからです。

つみたてNISAで月1万円を1%・3%・5%・8%の4パターンの年利で運用すると、いずれの年利でも運用収益は10年目に比べて20年目の方が高くなっています。したがって、月1万円の積立でも投資期間を長く確保することで、多くのリターンを得られるといえます。

例えば、積立NISAで月1万円を20年間積み立てた場合、利益は171万円、資産額は411万円になります(利回り5%と仮定)。

また、新NISAがスタートし投資期間が無期限化されたことにより、元本割れリスクを軽減できるようになりました。さらに、積立NISAの対象商品は信託報酬率が低く、費用対効果が大きいといわれます。

これらの理由から、「積立NISAは貯金より意味がある」といえるでしょう。

(公式サイト)

月1万円の積立に意味がある理由を詳しく解説します。

【意味がある理由1】長期投資すれば複利効果で効率的に資産を増やせるから

新NISAで月1万円であっても積み立てる意味がある理由は、長期投資することで、複利効果により効率的に資産を増やせるからです。

複利効果とは、投資で得た利益を再投資することで、元本と利益の両方に対してさらに利益が得られる効果のことを指します。これにより、時間が経つにつれて資産額が雪だるま式に増加します。

投資や預金などで得た収益を、当初の元本にプラスして運用することで得られる利益を「複利」と呼びます。長期投資をうまく活用することで、安定した収益の確保が期待できます。

出典:金融庁「資産形成の基本:NISA特設ウェブサイト」

たとえば、リターンを年10%と仮定した場合、100万円を1年間運用すると、10万円の利益が生じ、資産は110万円になります。次の年は、この110万円を投資し、11万円の利益が得られるため、資産は121万円になります。

これを10年間繰り返すことで、資産は資産は約259万円にまで膨らみます。

【意味がある理由2】新NISAの無期限化で売却時の元本割れリスクを抑えやすくなったから

新NISAでは、非課税保有期間が無期限化されたため、売却時の元本割れリスクを抑えやすくなりました。旧NISAのように非課税期間の終了時に売却を強いられることがなくなったからです。

2023年までのつみたてNISAでは、非課税保有期間は最大20年間でした。そのため、20年後には売却するか課税口座に移す必要がありました。非課税期間終了時に価格が暴落している場合、売却すると大きな損失が発生する可能性があります。例えば、リーマンショックの際には株価が約50%下落しました。このようなタイミングでNISAの非課税期間が終了し、売却した場合、資産は約半分に減ってしまいます。

資産を売却せずに保有するには、課税口座へ移したり、iDeCo(個人型確定拠出年金)に加入したりする必要があります。その後の運用がうまくいけば利益が得られる可能性はありますが、元本割れ分を完全に補填できるとは限りません。

さらに、課税口座ではNISAのような非課税措置がなく、利益には20.315%の税金がかかります。たとえば、毎月1万円を10年間積み立てて120万円を投資したとしましょう。20年後、非課税期間が終了した時点で課税口座に移行した際、株価の下落で資産が100万円に減少しているとします。その後、課税口座内で20万円のリターンを得たとしても、その利益には約20%の税金がかかり、4万630円が差し引かれるため、最終的な資産は115万9,370円にとどまります。

元本は120万円だったにもかかわらず、税金によって結果的に元本割れしてしまうのです。NISAの非課税期間が終了する際、市場が低迷していると、このようなリスクを抱える可能性があります。

しかし、新NISAでは、非課税の投資期間と保有期間が無期限になりました。そのため、自分のタイミングで売却することが可能です。

運用期間中に価格が暴落しても、すぐに売却せず、価格が回復するのを待ってから売却するという選択をできるようになりました。

【意味がある理由3】新NISA(つみたて投資枠)は低コストのため費用対効果が大きいから

新NISA(つみたて投資枠)の対象商品は低コストで運用できるため費用対効果が大きいことも、「月1万円でも意味がある」といえる理由です。

投資信託の購入や保有にはコストがかかるため、1万円程度の積立ではリターンがコストを上回らないと意味がない、といわれることがあります。

しかし、つみたて投資枠の対象商品は旧制度のつみたてNISAと同じで、長期・積立・分散投資に適しているとして金融庁が定める要件を満たす公募株式投資信託と上場株式投資信託(ETF)に限定されています。

・主たる投資の対象資産に株式を含むこと(ETFの場合は投資の対象資産が株式であること)

・販売手数料ゼロ(ノーロード)(ETFの場合は販売手数料1.25%以下)

・信託報酬が一定水準以下

・信託契約期間が無期限または20年以上

・分配頻度が毎月でない

・デリバティブ取引による運用を行っていない(ヘッジ目的の場合等を除く)

出典:金融庁「つみたて投資枠対象商品の概要」

そのうえで、特に信託報酬の安いインデックスファンドを選ぶなど、コストに着目した銘柄選びをすることで、リターンを大きくできます。

積立NISAは月5,000円・1万円・2万円でどれくらい増える?金額別シミュレーション

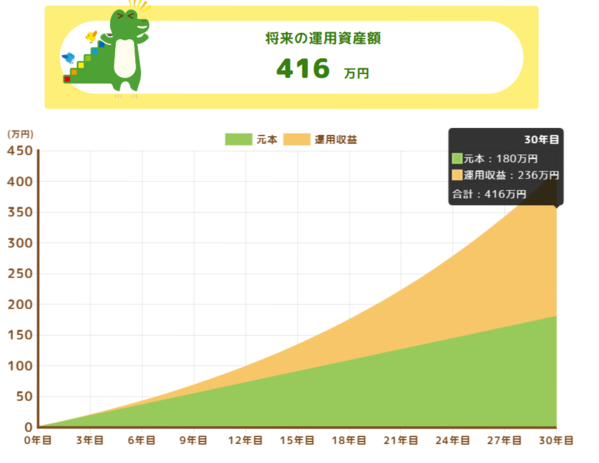

つみたてNISAで月5,000円積み立てると、資産額は20年後に約206万円、30年後に約416円まで増えます。

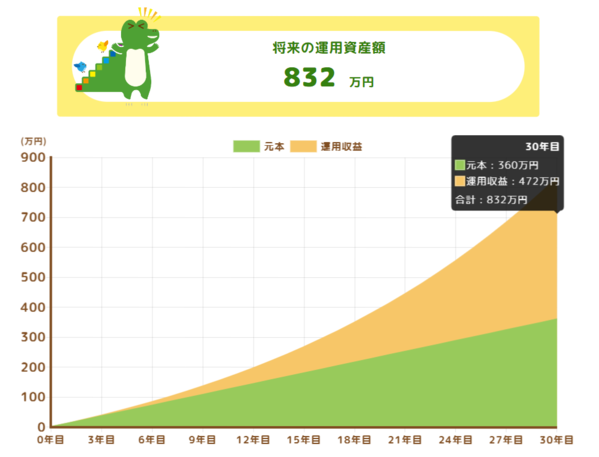

積立額が月1万円の場合、資産額は20年後に約411万円、30年後には約832万円になります。

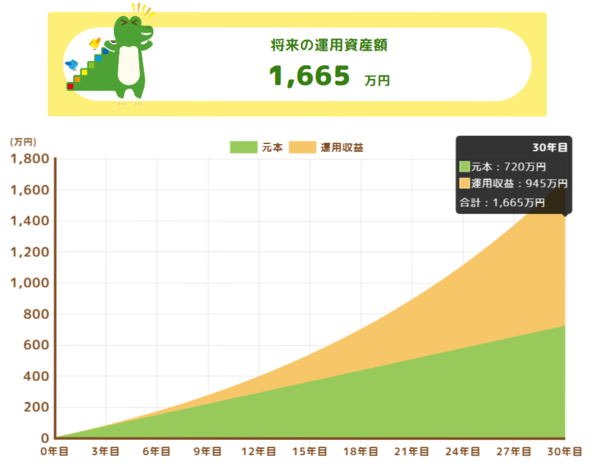

月2万円積み立てると、資産額は20年後に約822万円、30年後に約1,665万円まで増えます。

※利回り5%での運用を想定。シミュレーションで、複利で計算しており、小数点以下を四捨五入。

出典:金融庁つみたてシミュレーター

月5,000円積み立てた場合

資産額:120万円

運用収益:206万円

積立NISAで月5000円積み立てた場合、20年後には資産額が411万円、運用益は240万円となります。30年後には資産額が416万円、運用益は236万円まで増えます。

毎月5000円ずつ積み立てるため、1年目には6万円に対して1%の年利がつき、2年目は6万円と1%の年利を含めた金額が元本となり運用が始まります。年利を含めて運用していくため、複利の効果が期待でき、雪だるま式に資産を増やせる可能性があるでしょう。

(公式サイト)

運用はつみたてNISAで行うため、運用収益は非課税になります。

山村望愛(ファイナンシャル・プランナー)

月1万円積み立てた場合

資産額:411万円

運用収益:240万円

積立NISAで月1万円積み立てた場合、20年後には資産額が411万円、運用益は240万円となります。30年後には資産額が832万円、運用益は360万円まで増えます。30

(公式サイト)

通常の投資であれば、360円×20%(復興特別所得税は加味していません)で72万円を税金として納めなければなりません。したがって、運用収益の手取り金額は約288万円になるでしょう。

しかし、つみたてNISAでの運用であれば非課税のため、約360万円の運用収益をそのまま受け取れます。

月2万円積み立てた場合

資産額:822万円

運用収益:342万円

積立NISAで月1万円積み立てた場合、20年後には資産額が822万円、運用益は342万円となります。30年後には資産額が1,665万円、運用益は945万円まで増えます。30

(公式サイト)

一般的に投資でどれくらいの運用利回りが期待できるのか気になる人もいるでしょう。その参考として、年金積立金を運用している年金積立金管理運用独立行政法人(GPIF)の運用実績を以下より紹介します。

2001年度から2021年度までの年金積立金の運用利回りは年率3.71%で、賃金上昇率を差し引いた実質的運用利回りは年率3.78%です。年金積立金運用は、厚生労働大臣から、長期的に実質的運用利回り1.7%を最低限のリスクで確保するように要請されています。この目標は、賃金上昇率にかかわらず年率1.7%の運用収益を確保すべきという考えからきています。

つまり、年金積立金運用のようにリスクをかなり抑える必要がある場合でも年率1.7%以上の利回りが期待され、それどころかこれまでの実績でいうと年率3.71%の利回りを実現していることになるのです。運用次第では3.71%以上、5%や8%の運用も夢ではないでしょう。

(公式サイト)

積立NISAで月1万円投資るするならどの銘柄を選ぶべき?

積立NISAで月1万円などの少額を積み立てるときは、長期的な成長が見込める、コストが低い、純資産総額が大きいといった基準で銘柄を選ぶことが重要です。

少額の積立投資を行う際の銘柄選びのポイントやおすすめの銘柄、シミュレーションを紹介します。

積立NISAで月1万円投資するときの銘柄の選び方

月1万円の投資額を有効活用するためには、銘柄選びが重要です。どこに着目して選べばいいのか、チェックすべきポイントは以下の3つです。

(公式サイト)

信託報酬の安いファンドを選ぶ

積立NISAで月1万円などの少額を投資するときは、信託報酬(手数料)が安い銘柄を選ぶことがポイントです。なぜなら、少額積み立ての場合、手数料のインパクトが大きくなるからです。具体的には、信託報酬率(純資産総額に対する年間の手数料の割合)が0.1%以下の銘柄を選ぶことをおすすめします。

例えば、信託報酬(年率)1.5%と0.5%の投資信託があったとしましょう。利回りは考えず、月に1万円積み立てて20年後にどんな変化があるのか説明します。

| 1年 | 2年 | 3年 | 4年 | 5年 | 6年 | 7年 | 8年 | 9年 | 10年 | |

|---|---|---|---|---|---|---|---|---|---|---|

| 1.50% | 11万8,200円 | 23万4,627円 | 34万9,308円 | 46万2,268円 | 57万3,534円 | 68万3,131円 | 79万1,084円 | 89万7,418円 | 100万2,157円 | 110万5,325円 |

| 0.50% | 11万9,400円 | 23万8,203円 | 35万6,412円 | 47万4,030円 | 59万1,060円 | 70万7,505円 | 82万3,367円 | 93万8,650円 | 105万3,357円 | 116万7,490円 |

| 11年 | 12年 | 13年 | 14年 | 15年 | 16年 | 17年 | 18年 | 19年 | 20年 | |

| 1.50% | 120万6,945円 | 130万7,041円 | 140万5,635円 | 150万2,750円 | 159万8,409円 | 169万2,633円 | 178万5,444円 | 187万6,862円 | 196万6,909円 | 205万5,605円 |

| 0.50% | 128万1,053円 | 139万4,048円 | 150万6,478円 | 161万8,346円 | 172万9,654円 | 184万406円 | 195万604円 | 206万251円 | 216万9,350円 | 227万7,903円 |

信託報酬がかからなければ20年後は240万円です。それが信託報酬1.5%の場合、20年後は205万5,605円になり約14%目減りします。信託報酬0.5%であれば、20年後227万7,903円となり約5%の目減りで済むのです。

このように信託報酬が安ければ安いほど、手にする金額は増えることになります。実際には元本や運用収益が変動するため、今回のデータのように必ずしも目減りしていくわけではありません。しかしできるだけ元本を減らしたくないなら、信託報酬が低い銘柄をおすすめします。

信託報酬は、ファンドマネージャーが運用方針や組み入れる銘柄を選定するアクティブ型のファンドよりインデックス型(指数連動)のファンドのほうが低い傾向です。インデックス型のファンドは、信託報酬は0.2%未満の場合、特に低コストといえるでしょう。

(公式サイト)

長期的な成長が見込める銘柄を選ぶ

1万円という少額を積み立てる場合は、長期的な資産形成を意識する必要があります。そのため、短期的な値動きに左右されにくく、安定的に成長が見込める銘柄を選ぶことが重要になります。

具体的には、インデックスファンドのような、市場全体の動きに連動する投資信託がおすすめです。

インデックスファンドとは、特定の市場指数(インデックス)に連動する運用成果を目指す投資信託です。インデックスファンドは、日経平均株価やS&P500など、特定の指標に含まれる全銘柄、またはそれに近い割合で投資を行い、その指標と同様の値動きを目指します。長期的に見ると、市場は右肩上がりの傾向にあるため、インデックスファンドに投資することで、市場全体の成長の恩恵を受けることができます。多くの企業に分散投資でき、リスクを軽減しながら、長期的に市場平均の成長を目指すことができます。

純資産総額の大きいファンドを選ぶ

月1万円などの少額を投資するときは、純資産総額の大きさも目安になります。

純資産総額が大きいファンドは、投資家からの資金流入が多いため、運用が安定しやすいです。また、資金の出入りがあっても大きな影響を受けにくく、ファンドの価値が安定しやすいという特徴があります。

また、純資産総額が大きいファンドは、運用コストが分散されるため、信託報酬(運用手数料)が低く抑えられることがあります。これにより、投資家のリターンが向上する可能性があります。

月1万円の積み立てにおすすめの銘柄

積立NISAで月1万円などの少額を投資するのにおすすめの銘柄を紹介します。

比較的信託報酬が安く、長期的な資産形成に向いたインデックスファンドであり、純資産総額も比較的大きい銘柄を選びました。

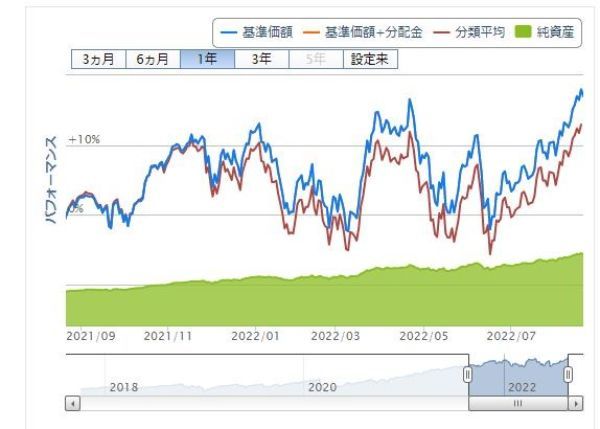

eMAXIS Slim米国株式(S&P500)

- S&P500指数に投資できる

- 信託報酬が0.0968%と低水準

- 初心者でも運用成果を確認しやすい

- 純資産総額が大きい

アメリカを代表する株価指数の「S&P500指数」に連動することを目指して作られているファンドです。これに投資すれば、ニューヨーク証券取引所などに上場している500銘柄に分散投資できていることになります。

米国の大型企業500社に分散投資しています。少額でも500社の株式に分散して投資できるため、特定の企業リスクを避け、リスクを分散させた投資が可能です。

eMAXIS Slim 米国株式(S&P500)は信託報酬率が低水準であることも特徴です。低コストのファンドは、長期的に見た場合に費用が少なく、積み立て投資を続けるうえでリターンが増えやすくなります。

純資産総額が1兆4,895億円(2022年8月22日時点)ほどあり、前年と比べて155.71%増加しています。それだけ人気のファンドであることが分かります。

山村望愛(ファイナンシャル・プランナー)

(公式サイト)

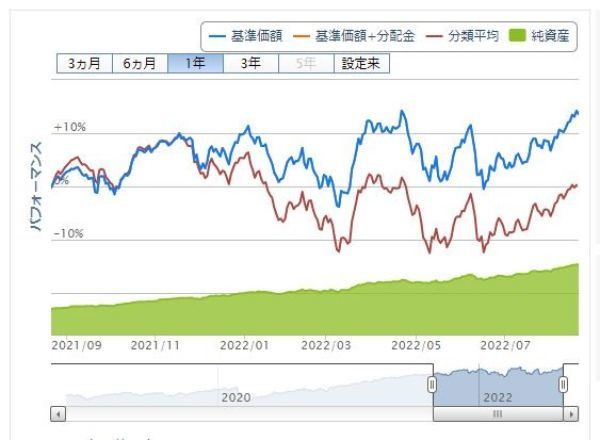

楽天・全米株式インデックス・ファンド

- 中小から大企業まで約4,000の米国株に投資

- 買付・積立設定件数ランキング上位

- ファンドセレクション2021選出

「楽天・全米株式インデックス・ファンド」は愛称「楽天・バンガード・ファンド」と呼ばれているインデックスタイプの投資信託です。主としてバンガード・トータル・ストック・マーケットETFに投資することで、「CRSP USトータル・マーケット・インデックス」への連動を目標に作られています。

アメリカの株式が対象で、大企業以外にも中小型株が入っていることも特徴です。約4,000銘柄に分散投資できていることになり、少額からでも幅広い分散効果が得られる点が魅力です。

低い信託報酬率を維持しており、長期的な積み立てを行う際に運用コストを抑えることができます。費用が少ない分、投資リターンが積み上がりやすく、少額の積み立てでも効率的な運用が期待できます。

山村望愛(ファイナンシャル・プランナー)

米国株式に興味を持っている人や米国株式に幅広く投資したい人におすすめです。

(公式サイト)

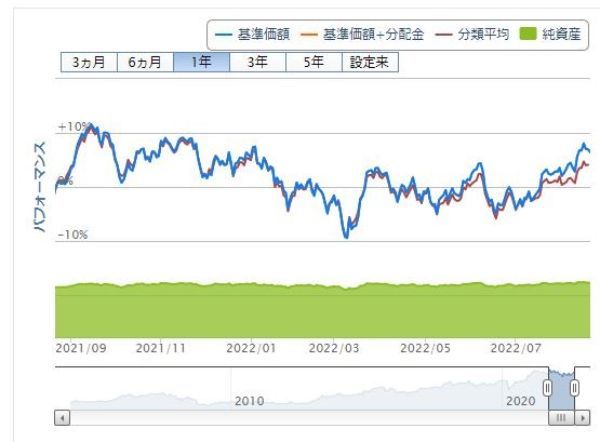

eMAXIS Slim 全世界株式(オール・カントリー)

- 先進国と新興国の株式市場に連動することを目指す

- インデックスタイプのファンドで信託報酬が低水準

- 買付・積立設定件数ランキング上位

- 純資産総額も高水準

「eMAXIS Slim 全世界株式(オール・カントリー)」は、日本を含めた先進国と新興国の株式市場の値動きに連動することを目指して作られているインデックスタイプのファンドです。「MSCI オール・カントリー・ワールド・インデックス」を基準にし、信託報酬は0.1144%と低水準でありながら、約47ヵ国や地域に分散投資していることになります。

少額からでも世界中の株式に分散投資ができるため、特定の国や地域に依存しない、より広範なリスク分散が実現します。

eMAXIS Slimシリーズは、低コスト運用を特徴としています。このファンドも例外ではなく、信託報酬率が非常に低く抑えられているため、長期的な積み立てにおいてコストが削減され、リターンを最大化しやすくなります。少額の積み立てでも、コスト負担が軽減されることは大きなメリットです。

なお、「MSCI オール・カントリー・ワールド・インデックス」の対象国や地域の構成比率(2022年3月末時点)は、先進国が88.9%、新興国が11.1%。先進国の大部分はアメリカで、61.4%となっています。新興国は、中国とその他で7.8%、残りが台湾とインドです。

山村望愛(ファイナンシャル・プランナー)

2022年8月22日時点の純資産総額は約6,653億円と高水準です。運用開始からこれまでの間、右肩上がりで純資産総額を増やしているファンドでもあります。

eMAXIS Slim 全世界株式(オール・カントリー)は、国内外の株式に興味がある人や、株式に投資したいもののできるだけ地域を分散したいと考えている人におすすめのファンドです。

(公式サイト)

MSCIオール・カントリー・ワールド・インデックス(配当込み)とは、MSCI Inc.が開発した株価指数で、世界の先進国・新興国の株式で構成されています。

MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)は、MSCIオール・カントリー・ワールド・インデックス(配当込み、米ドルベース)をもとに、委託会社が計算したものです。

出典:eMAXIS Slim 全世界株式(オール・カントリー)目論見書(2022.7.23)

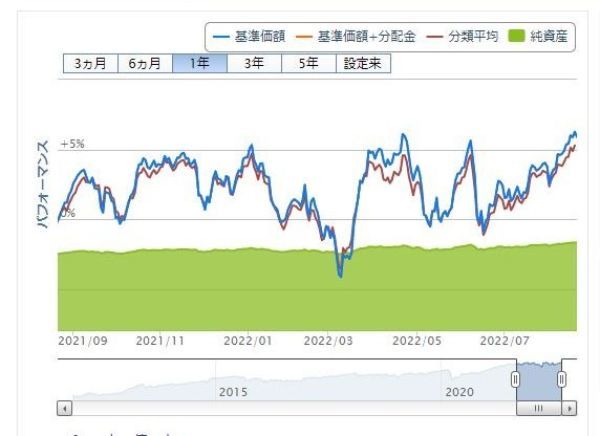

ニッセイ日経225インデックスファンド

- 日経平均株価への連動を目指す

- 日本を代表する企業に投資できる

- メジャーな指標のため値動きのチェックがしやすい

「ニッセイ日経225インデックスファンド」は、「日経平均株価」に連動することを目指して作られたインデックスファンドで、200銘柄以上の国内株式に分散投資していることになります。組み入れ上位業種は電気機器や情報・通信業、小売業です。

1ファンドだけで、日経平均株価に組み入れられている 大型株だけでなく、東証一部に上場している全ての日本企業の株式に投資することができます。

日経平均株価に採用されている多くの企業は、安定した業績を誇り、株主還元にも積極的です。このため、ファンドの分配金も安定している傾向があり、定期的な収益を期待できます。

具体的な組み入れ銘柄には、ファーストリテイリングや東京エレクトロン、ソフトバンクグループなどがあります(2022年2月末時点)。どれも日本を代表する会社ばかりのため、投資初心者が株式に興味を持つきっかけとなりやすいでしょう。

ニッセイ日経225インデックスファンドは、国内株式に興味のある人や日々日経平均株価をチェックしている人、これから株式について学ぼうと思っている投資者におすすめです。毎日忙しくさまざまな指標をチェックできない人にも向いているでしょう。

(公式サイト)

eMAXIS バランス(8資産均等型)

- 8資産に均等に投資ができる

- 資産割合は12.5%ずつ

- 価格変動リスクを抑えられる

国内株式、先進国株式、新興国株式、国内債券、先進国債券、新興国債券、国内リート、先進国リートの8資産の指数を組み合わせた合成ベンチマークに連動することを目指して作られた投資信託です。各資産割合は12.5%ずつとなっており、さまざまな金融商品に1度に分散投資できます。

次のように、各マザーファンドに投資することで、各種の金融商品に実質的に投資するファミリーファンド方式を導入しているのが特徴です。

・国内株式……TOPIXマザーファンド(東証株価指数「TOPIX」への連動を目指したもの)

・外国株式……外国株式インデックスマザーファンド(MSCIコクサイ・インデックスへの連動を目指したもの)

ファミリーファンドは複数のファンドが1つのマザーファンドに投資する方式です(複数の場合もあります)。

マザーファンドに投資する投資信託を「ベビーファンド」と呼びますが、マザーファンドの運用の成果がベビーファンドに反映されます。

出典:日本証券業協会 投資の時間

バランスがとれた運用を好む人、できるだけ多くの地域や商品に投資して価格変動リスクを抑えたい人におすすめのファンドです。

積立NISAで1万円を投資するのは意味ない?についてよくあるQ&A

国内株式だけに投資したい人は「ニッセイ日経225インデックスファンド」、いろいろな金融資産に投資して価格変動のリスクを抑えたい人は「eMAXISバランス(8資産均等型)」がよいでしょう。

■保有資格

証券外務員一種

2級ファイナンシャル・プランニング技能士

■保有資格

証券外務員一種

2級ファイナンシャル・プランニング技能士

【こちらの記事も読まれています】