- つみたてNISA口座と特定(一般)口座での投資信託の併用はできる

- 特定(一般)口座を併用することで余裕資金を早く投資に回すことができる

- つみたてNISA口座の非課税のメリットは想像以上に大きい

- 利回りが同じなら、併用よりもつみたてNISA一本のほうが利益は大きくなる

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

目次

積立NISAと積立投資信託の併用はできる?

つみたてNISAと特定(一般)口座での積立投資信託の併用は、制度上可能です。それぞれの違いについてみていきましょう。

積立NISA口座と特定(一般)口座での投資信託の併用はできる

証券口座は大きく分けて「NISA口座」「特定口座」「一般口座」の3種類があります。NISA口座で運用しながら、特定口座あるいは一般口座で別の商品を運用することはできます。

特定口座や一般口座では積立型の投資信託も取り扱っているので、つみたてNISAと同じように少額ずつ投資信託に積立投資することは問題ありません。

証券口座は3種類

口座の種類についてもう少し詳しく見ていきましょう。NISA口座は一般NISAとつみたてNISAに、特定口座は源泉徴収ありと源泉徴収なしに分かれます。

| 口座の種類 | 税金 | 確定申告 | 損益通算 | |

|---|---|---|---|---|

| NISA口座 | 一般NISA | 非課税 | 不要 | 不可 |

| つみたてNISA | 非課税 | 不要 | 不可 | |

| 特定口座 | 源泉徴収あり | 課税 | 不要 | 可 |

| 源泉徴収なし | 課税 | 必要 | 可 | |

| 一般口座 | 課税 | 必要 | 可 | |

NISA口座と特定口座あるいは一般口座との併用できますが、一般NISA口座とつみたてNISA口座を同時に使うことはできません。また、課税口座は一般口座と特定口座のどちらかを選択し、特定口座は源泉徴収あり・なしのいずれかを選択する必要があります。

NISA口座

NISA口座の大きな特徴は利益に対する税金が非課税になることです。

特定口座や一般口座ならば、売却益に譲渡益税が、分配金を受け取った際に配当所得税がそれぞれ20.315%課せられます。しかし、NISA口座ならいずれも非課税で確定申告も必要ありません。ただし、「損益通算」はできません。

一般NISAとつみたてNISAは年単位の選択制になっており、同時利用はできません。年内の途中に区分変更はできますが、その年に1回でも取引をすれば翌年まで切り替えを待たなければいけません。

篠田わかな(ファイナンシャル・プランナー)

特定口座

特定口座は非課税ではありませんが、株式や投資信託の譲渡益に対する所得税・住民税の納税申告手続きを簡単な方法で完了できます。

源泉徴収ありの場合、金融機関が譲渡損益を計算して利用者の口座から所得税・住民税を代行納付してくれるため、原則として確定申告が必要ありません。源泉徴収なしの場合、金融機関が作成した『年間取引報告書』をもとに自分で確定申告します。

源泉徴収がありでもなしでも、損益通算することで還付が受けられます。

一般口座

一般口座を選択すると、課税額の計算や確定申告の手続きを自分で行わなければいけません。金融機関から交付された『取引報告書』や『取引残高報告書』をもとに支払うべき税金を計算し、申告手続きをします。損益通算は確定申告をすればできます。

源泉徴収なしの特定口座と一般口座は確定申告の手続きが大変ですが、1年間の給与以外の収入が20万円以下ならば申告不要というメリットもあります。

※給与所得の収入金額の合計額から、所得控除の合計額(雑損控除、医療費控除、寄附金控除及び基礎控除を除く。)を差し引いた残りの金額が150万円以下で、さらに各種の所得金額(給与所得、退職所得を除く。)の合計額が20万円以下の方は、申告は不要です。

出典:国税庁

積立NISAと積立投資信託の違い

つみたてNISAで少額ずつ投資信託を買い付けるのも、特定口座(一般口座)で積立型の投資信託を選ぶのも同じことのように思えます。2つの違いは何でしょうか?

- 「税金」が違う

- 「積立金額」が違う

- 「商品」が違う

税金の有無

もっとも大きな違いは、運用から得られた利益に税金がかかるかどうかです。

特定口座や一般口座で積立投資信託を運用すると、譲渡益と分配金に20.315%の所得税が発生します。売却時に手数料などを差し引いて得られた譲渡益が10万円だとすると、譲渡益税は2万315円です。さらに、分配金が年間合計8,000円ならば、利子等・配当等に対する税金は1,625円ですが、つみたてNISAではそれら税金が一切かかりません。

積立金額

積立投資信託は、各証券会社が設定した最低投資金額(100円や1,000円など)以上であれば、特に制限なく積立金額を設定できます。

一方、つみたてNISAは1年間で投資できる金額が40万円と決められており、それを超える積立金額を設定できません。毎月の積立金額は証券会社によって毎月3万3,000円あるいは毎月3万3,333円が上限となっています。

つみたてNISAでは、毎年40万円を上限として一定の投資信託が購入可能です。 各年に購入した投資信託を保有している間に得た分配金と、値上がりした後に売却して得た利益(譲渡益)が購入した年から数えて20年間、課税されません。

出典:金融庁

投資できる商品

投資できる商品は積立投資信託のほうが幅広く、つみたてNISAは対象商品のほうが限定されています。つみたてNISAの対象商品は金融庁の一定の基準を満たす投資信託あるいはETFに限られ、215本(2022年8月18日時点)です。

積立投資信託とつみたてNISAの取扱数は証券会社によって異なり、SBI証券では積立投資信託は2,657本、つみたてNISAは184本となっています(2022年8月25日時点)。

積立NISAと積立投資信託を併用すべきなのはどんなとき?

つみたてNISAで投資信託を運用しながら特定(一般)口座で積立投資信託を運用することは可能です。どのような場合に併用すべきでしょうか。

積立NISAで購入できない投資信託に投資したいとき

積立投資信託の商品数に比べると、つみたてNISAの対象商品数は少なめです。つみたてNISAで扱われていない積立投資信託は多く存在し、それらの商品は特定(一般)口座で買付できます。

積立NISAの対象商品

つみたてNISAの対象商品は全部で215本です(2022年8月18日時点)。内訳は指定インデックス型が185本、アクティブ型が23本、ETFが7本です。

つみたてNISA商品の選定基準は、長期・分散・積立投資に適していることが前提であり、具体的には以下のような条件が付けられています。

つみたてNISAの対象商品の選定基準は、以下のとおりです。

①投資信託、またはETFであること

②信託期間の設定がない、または信託期間が20年以上

③毎月分配型ではない

④デリバティブ運用ではない

出典:SBI証券|つみたてNISAの対象商品の選定基準

篠田わかな(ファイナンシャル・プランナー)

積立NISAで買えない人気(注目の)投資信託

つみたてNISA対象外の積立投資信託のうち、特に注目されている投資信託はどのようなものでしょうか。SBI証券と楽天証券の月間積立投資信託ランキングで、人気が高く、つみたてNISAで購入できない銘柄をピックアップしました。

| 分類 | 1年リターン | 基準価額 | 純資産総額(百万円) | 信託報酬(年率) | |

|---|---|---|---|---|---|

| SBI・V・米国高配当株式インデックス・ファンド | 米国株式インデックス | 23.93% | 12,508 | 12,210 | 0.1238% |

| iFreeレバレッジ NASDAQ100 | 米国株式インデックス | -40.45% | 24,308 | 159,513 | 0.99% |

| eMAXIS Slim国内債券インデックス | 国内債券インデックス | -2.93% | 9,929 | 17,017 | 0.132% |

「SBI・V・米国高配当株式インデックス・ファンド」は、信託報酬が低めで高利回りが期待できる商品です。

「iFreeレバレッジ NASDAQ100」は米国主要IT企業の影響が大きい銘柄で、高い収益が期待できる反面値下がりの反動も大きく、直近6ヵ月は50%以上のマイナスです。

「eMAXIS Slim国内債券インデックス」は低コスト人気ファンドシリーズのひとつで、つみたてNISAの対象にはならない商品です。

特定(一般)口座での投資信託運用に大きなメリットがあるとき

資金に余裕があり、つみたてNISAの上限額を超えて投資をしたい人は特定(一般)口座を併用して積立投資信託に投資してもいいでしょう。つみたてNISA口座のように非課税にはなりませんが、資金を寝かせておくのがもったいないと考えるなら併用もまったく問題ありません。

篠田わかな(ファイナンシャル・プランナー)

また、つみたてNISAでの投資信託運用でポイント付与サービスを受けられない場合は、特定(一般)口座を使うしかありません。

例えば、松井証券のポイントサービス「投信毎月ポイント・現金還元サービス」は、対象銘柄がつみたてNISA対象でない商品が多いため、投資信託でポイントを貯めたいなら特定(一般)口座で運用した方が良いでしょう。

積立NISAと積立投資信託は併用したほうがいい?余裕資金100万円でシミュレーション

積立運用のための余裕資金が100万円あると仮定して、以下の2つのパターンで運用シミューションを実施してリターンを比較しました。

- つみたてNISAのみで運用

- つみたてNISAと特定(一般)口座を併用して運用

つみたてNISAは年間投資枠が40万円なので、100万円使い切るには2年6ヵ月かかります。つみたてNISAと積立投資信託を併用すれば、1年で100万円使い切れます。

利回りの設定には、つみたてNISA対象商品で全世界株式を投資対象とする「iシェアーズ MSCI ACWI」の設定来リターン5.79%を参考にしています。

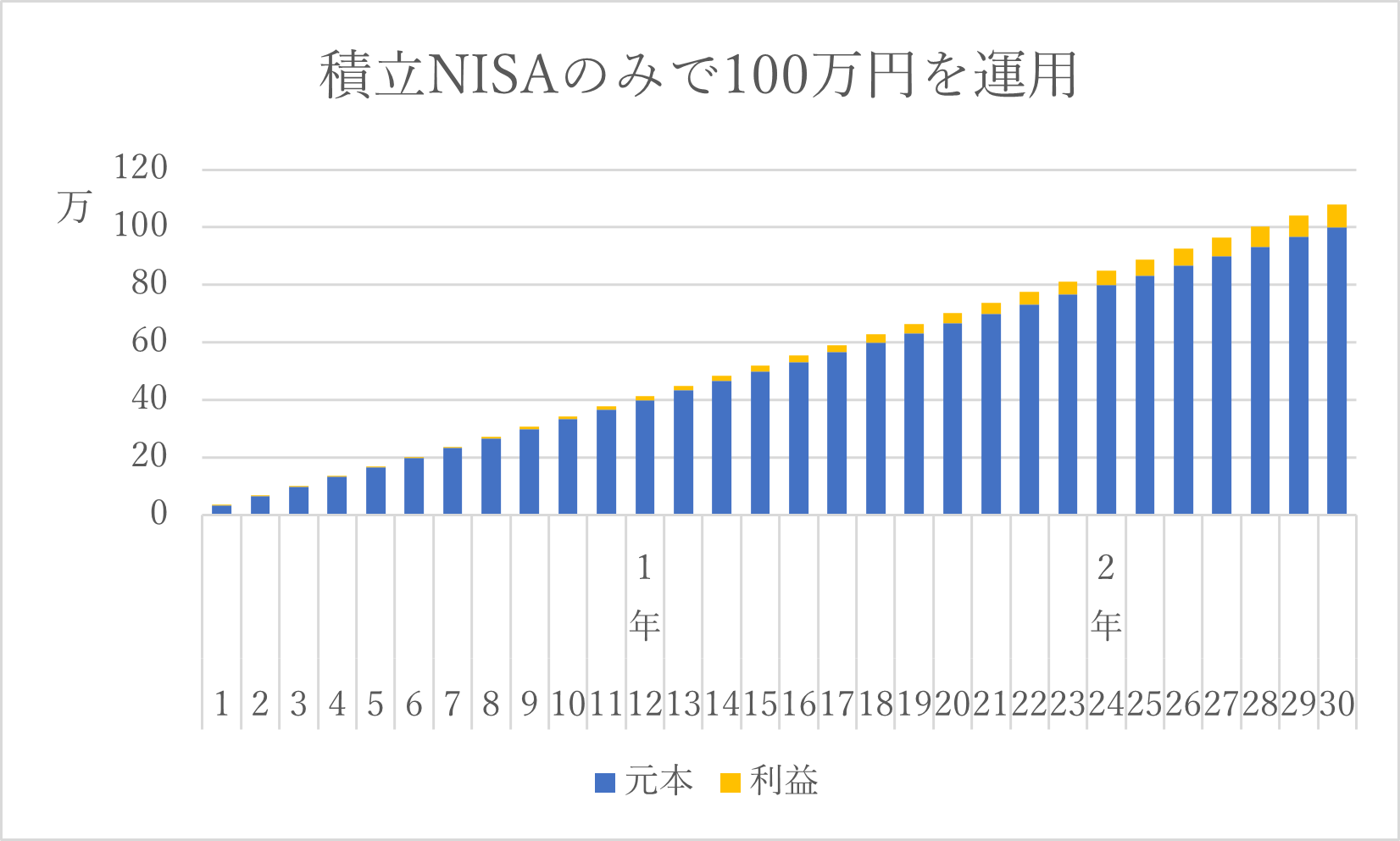

積立NISAのみで100万円を運用した場合

毎月3万3,333円をつみたてNISAに投資し、2年6ヵ月かけて合計99万9,990円を積み立てながら年率5.79%で運用すると、元本と利益の合計は107万8,369円になりました。運用利益の合計は7万8,379円です。

つみたてNISAは非課税なので、本来1万5,900円ほどかかる税金が免除されます。3年にも満たない運用期間でも、複利効果によって最終的な資産残高を押し上げています。

篠田わかな(ファイナンシャル・プランナー)

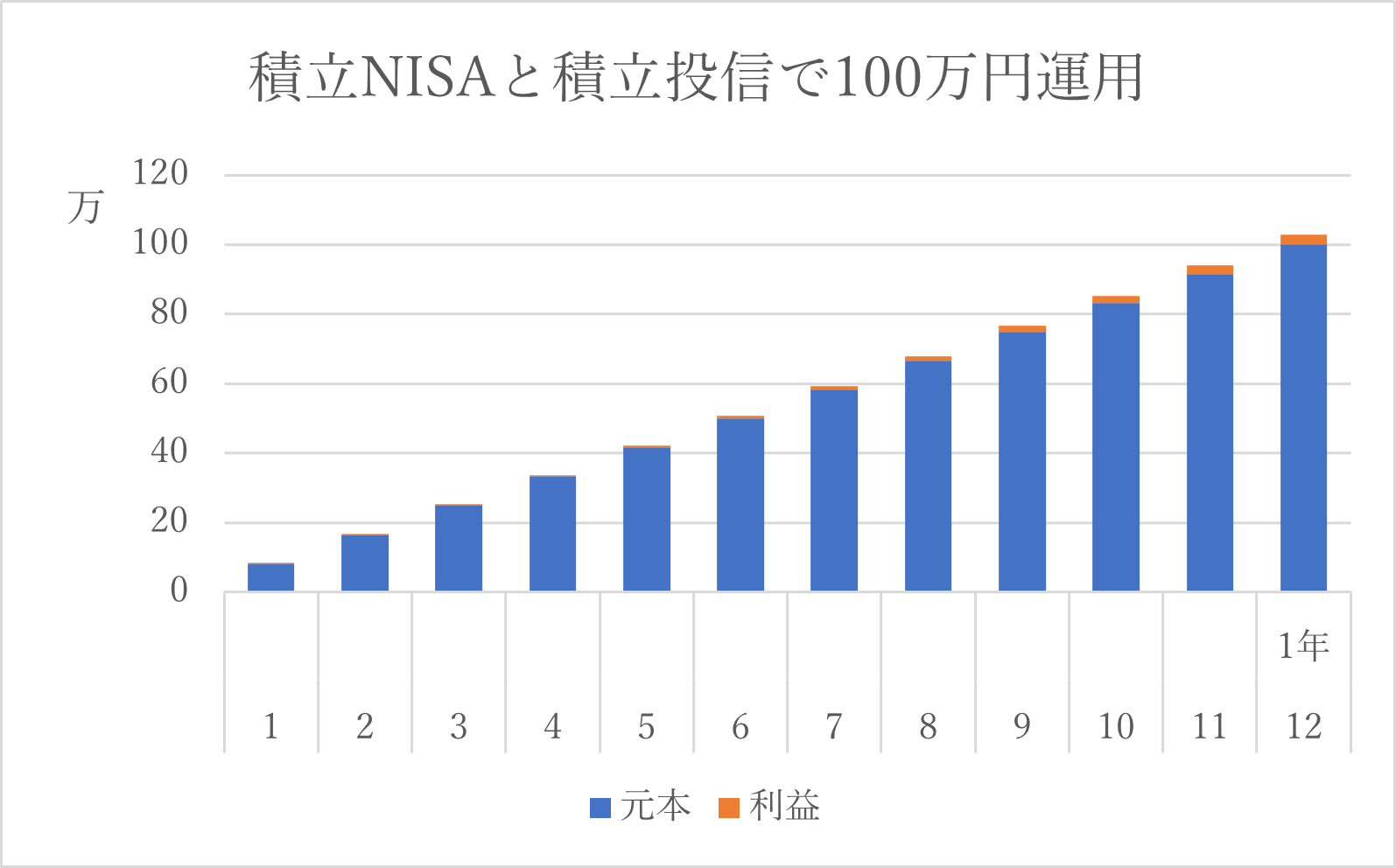

積立NISAと特定(一般)口座を併用して100万円運用した場合

どうしてもすぐに100万円の投資資金を使い切りたい場合は、つみたてNISAと特定口座(一般口座)の積立投資信託を併用する方法があります。つみたてNISAに上限額である40万円を投じ、残る60万円は特に上限が設けられていない積立投資信託の資金に投じます。

つみたてNISAに毎月3万3,333円、積立投資信託に毎月5万円を積立運用すると、1年間の投資元本は99万9,996円です。1年後の運用結果はつみたてNISAの運用利益が1万2,761円、積立投資信託の税引後運用利益が1万5,203円、最終的に元本と利益の合計は102万7,960円になりました。

つみたてNISAのみで2年6ヵ月運用した元利合計107万8,369円よりも少ない残高です。

篠田わかな(ファイナンシャル・プランナー)

積立NISAだけに投資したほうが収益をあげやすい

つみたてNISAと積立投資信託を併用するメリットは、機会損失の回避です。手元にある余剰資金をできるだけ多く投資することで、利益を得るチャンスが増えます。一方で、積立投資信託は非課税にならないという問題があります。

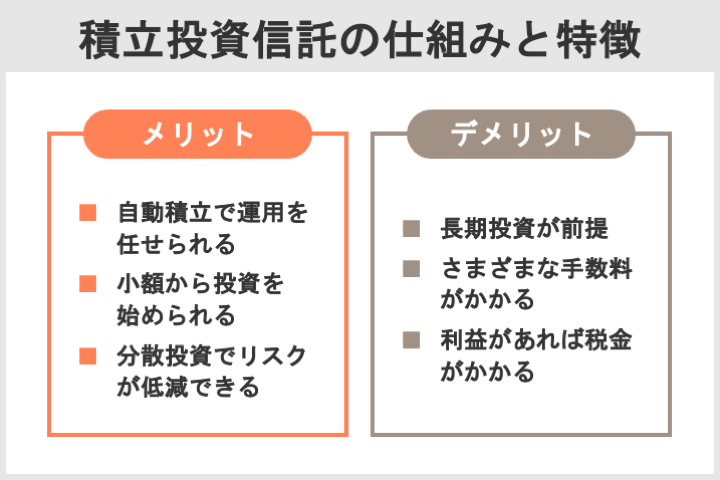

そもそも積立投資信託とは

積立投資信託についても解説しておきましょう。

ここでは、積立投資信託の仕組みとメリットやデメリットについて以下で説明します。

積立投資信託の仕組み

投資信託の買い方は大きく分けて2つあります。一括でまとまった口数購入する「一括方式」と、毎月など定期的なタイミングで一定額購入する「積立方式」です。

積立投資信託では「毎月3万円ずつ○○投資信託を買い付ける」と設定すれば、あとはほったらかしにしておいても自動的に毎月買い付けてくれます。運用しながら少しずつ元本が増えていく仕組みなので、積立を止めても運用を続けられます。

積立投資信託のメリット

積立投資信託には初心者や多忙な人、まとまった資金が手元にない人にうれしいメリットがあります。主なメリットは以下の3つです。

自動積立で運用を任せられる

初心者や多忙な人にとって、投資商品の購入タイミングを決めたり取引の操作をしたりすることは大きなストレスになります。積立投資信託であれば、一定のタイミングで自動的に購入されるため、投資のストレスを軽減できます。

積立タイミングは毎月が一般的ですが、証券会社によっては隔月や毎週、毎日などの設定ができます。

少額から投資を始められる

日本株式の売買単位は100株なので、株価1,000円の株式を買う際には最低でも10万円は必要です。東証プライムに上場しているような知名度の高い企業の株式であれば、100万円以上かかることもありますが、積立投資信託であれば、ひと月1,000円程度から始められます。もちろん、それよりも大きな金額を設定することも可能です。

分散投資によりリスクが低減できる

積立投資信託は「時間分散」「資産・銘柄分散」の2つの分散投資効果が見込めます。

買付タイミングを一定期間ごとにすることは、時間分散につながるのと同時に「ドルコスト平均法」の恩恵を受けられます。

また、投資信託は複数の資産や銘柄を組み入れた金融商品なので、1本で少額から資産や銘柄分散投資ができます。

積立投資信託のデメリット

メリットの多い積立投資信託ですが、デメリットもあります。特性をしっかり押さえてうまく活用しましょう。

短期投資に向かない

積立投資信託のメリットを受けられるのは長期投資が前提なので、短期的に売買を繰り返す運用方法をする商品には適切ではありません。

篠田わかな(ファイナンシャル・プランナー)

さまざまな手数料がかかる

投資信託は3種類の手数料がかかるので注意が必要です。

まず、投資信託を購入する際、投資家は販売会社に「購入時手数料」を支払います。

加えて、運用期間中は信託財産から間接的に「運用管理費用(信託報酬)」が差し引かれます。これは運用管理にかかる費用などをまかなうもので、運用会社・販売会社・信託銀行の3者で配分されます。

さらに信託財産からは、「監査報酬」「売買委託手数料」などの費用が差し引かれます。

また、換金時に「信託財産留保額」がかかるファンドもあります。

出典:投資信託協会|投資信託のコスト

販売手数料無料の「ノーロード商品」が増えてきてはいますが、積立投資信託が購入できる特定口座や一般口座は多くの種類があり、中には手数料がすべて発生するものもあります。

利益があれば税金がかかる

つみたてNISAは運用益に対する税金が非課税ですが、特定口座や一般口座での積立投資信託の運用による利益には20.315%の税金がかかります。年間の運用益が合計10万円だった場合、2万315円差し引いた7万9,685円が実際の収益です。

源泉徴収ありの特定口座の場合、証券会社が税額を算出して申告手続きをしてくれます。源泉徴収なしの特定口座または一般口座の場合、自ら確定申告をする必要があります。

確定申告をする必要のある口座は面倒ですが、株や投資信託による収入が20万円以下の場合免除されます。源泉徴収ありの口座では収入が20万円以下でも税金が徴収されます。

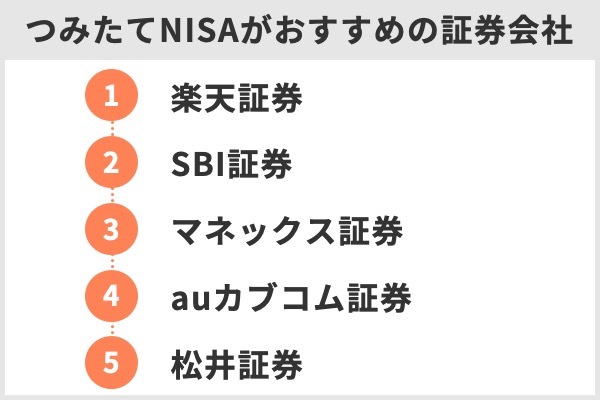

積立NISAがおすすめの証券会社

つみたてNISAのおすすめの証券会社を5つ紹介します。

SBI証券

- 受け取りポイントを3つから選べる+Vポイントも受け取れる

- 「毎週積立」を選べるのは5社でSBI証券だけ

SBI証券は受け取れるポイントを「Tポイント」「dポイント」「Pontaポイント」の3つから選べ、さらに三井住友カードから手続きを行うと「Vポイント」も受け取れます。好きなポイントを指定して受け取れるのは、5社のなかでSBI証券だけです。

さらに「毎週積立」もSBI証券でしか選べません。積立タイミングを柔軟に設定したいならSBI証券につみたてNISAを申し込みましょう。

| 取扱銘柄数 | 183本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | Tポイント、dポイント、Pontaポイント、Vポイント |

| クレジットカード決済ポイント還元率 | 0.5%(※1) |

| 積立コース | 毎日、毎週、毎月 |

※1.一部のカードは1.0%または2.0%

SBI証券の良い口コミ

- 【すべてがハイレベルで満足!】

-

SBI証券は、取扱銘柄がとても多いので、つみたてNISAはもちろんのこと、その他の取引でも国内で一番といっていい優良証券会社だと思います。アプリの使いやすさもいいです。クレカでの積み立てもでき、PontaポイントやTポイントと連携しているなど、付随するサービスがどれも秀逸で素晴らしいです。

30代・男性

- 【使いやすく知名度の高い証券会社です】

-

知名度が高い証券会社なので安心感があり、少額でも積み立てできることが最大のメリットだと思います。設定を一度してしまえば、後はお金を入金するだけ。1ヵ月に1回、運用を確認するくらいで、ほとんどほったらかしにできているので安心して使っています。

40代・男性

- 【つみたてNISAでVポイントがたまる】

-

三井住友カードなら200円につきVポイントが1ポイント貯まり、効率的にポイントを貯められます。また、SBI証券のつみたてNISAは取扱銘柄数が多いのがメリットです。人気のインデックスファンドの取扱数も多く、「毎月いくらこの商品を購入する」などの細かい設定も簡単で使いやすいです。

30代・男性

SBI証券の良くない口コミ

- 【連携カードを増やしてほしい】

-

もっと提携ポイントを増やしてほしいです。メインポイントの切り替えをしなくてはいけないのも面倒です。また、積立時に使えるクレカの種類が3つと少ないのでもっと増やしてほしいです。アプリは、PC操作時と同じような情報にアクセスできないのが不満です。

30代・男性

- 【アプリが使いにくい】

-

積み立てアプリがWealthNaviに比べて使いにくいです。専用のアプリが別なら、長期積立用として銀行代わりに使えるのでいいのではと思います。

30代・男性

- 【問合せ対応がいまいち】

-

SBI証券のホームページがわかりにくい点がデメリットです。どこで銘柄を購入すればいいのかが非常にわかりづらく、苦労しました。購入資金の自動振り替えを利用していますが、手続きが面倒でした。進め方が理解できずSBI証券に質問しましたが、いろいろな部門や他の会社に電話するように言われ、たらいまわしにされました。

30代・男性

楽天証券

- 取扱銘柄数がSBI証券と並びトップクラス

- 楽天ポイントが貯まる

楽天証券の取扱銘柄数は181本と非常に充実しています(2022年6月16日時点)。より多くの選択肢から選びたい人は楽天証券で始めましょう。楽天ポイントを貯めている人にもおすすめです。

| 取扱銘柄数 | 181本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | 楽天ポイント |

| クレジットカード決済ポイント還元率 | 1.0%(※1) |

| 積立コース | 毎日、毎月 |

※1.2022年9月以降は0.2%または1.0%

楽天証券の良い口コミ

- 【ポイントが使えてうれしいです!】

-

楽天証券を選んだ一番の理由は、買い物で貯まった楽天ポイントを投資に使えるからです。毎月100円から積み立てを始められますし、つみたてNISAを楽天カードで支払うと、その分もポイントがもらえるのもうれしいです。

30代・女性

- 【取り扱い銘柄が豊富です】

-

銘柄のラインアップが豊富で、かなり選びやすいと思います。楽天証券と楽天銀行をマネーブリッジ設定すると優遇金利を受けられ、とてもお得です。自動入金機能を利用できるので、一度設定すると楽に買い付けできます。

40代 ・男性

- 【楽天ポイントの有効活用】

-

楽天ポイントを貯められます。貯まったポイントを毎月の積み立てにあてられ、有効活用できます。少額から積み立てられる点も魅力。私も最初は少額から挑戦しました。初心者でも100円からなら安心して利用できるので良いなと思いました。

20代・女性

楽天証券の良くない口コミ

- 【アプリがつみたてNISAには向いていない】

-

楽天証券のiSPEEDというアプリがあるのですが、つみたてNISAの確認には向いてないと思います。個別株など専用に作られているようで、確認できるのは、投資金額とか変動利率、買付可能額ぐらいです。詳細を確認したい場合は、パソコンサイトに飛んで確認するので手間です。

40代・女性

- 【改悪はやめてほしい】

-

楽天カードで積み立てれば、1%のポイント還元ですが、2022年9月から改悪されて0.2%になるようです。ポイント還元率は、他の証券会社のほうが高くなるので、そちらに移るか検討するほど不満です。またスマホからだと、設定を変更したい場合、どこにアクセスすればわからないことがあります。もっとスマホの表示をわかりやすくしてほしいです。

20代 ・男性

- 【専用アプリがほしい】

-

おおむね満足していますが、あえて挙げるなら専用のアプリがない点がデメリットです。株式トレードのアプリで、つみたてNISAの内容もあわせて見なくてはならないので使いにくいです。

30代・女性

マネックス証券

- 通常カードでもクレジットカード還元率が1.1%

- 貯まったポイントは「amazonギフト券」などに交換可能

マネックス証券は、クレジットカードの「マネックスカード」でつみたてNISAを決済でき、最大1.1%のマネックスポイントを受け取れます。年会費は初年度無料で年1回以上利用すれば次年度も年会費がかかりません(利用がない場合の年会費は550円)。

貯まったマネックスポイントは、以下のポイントサービスと交換できます。

【マネックスポイントと交換できるポイントサービス一覧】

・dポイント(1マネックスポイント=1dポイント)

・Tポイント(50マネックスポイント=50Tポイント)

・Pontaポイント(1マネックスポイント=1Pontaポイント)

・nanacoポイント(50マネックスポイント=50nanacoポイント)

・WAONポイント(100マネックスポイント=100WAONポイント)

・ANAマイル(1,000マネックスポイント=250ANAマイル)

・JALマイル(1,000マネックスポイント=250JALマイル)

| 取扱銘柄数 | 152本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | マネックスポイント |

| クレジットカード決済ポイント還元率 | 1.1% |

| 積立コース | 毎日、毎月 |

マネックス証券に関する口コミ

- 【豊富な商品ラインナップ】

-

マネックス証券は、取り扱い商品が150件以上あるので、自分に合った商品がきっと見つかります。ツールでランキングやパフォーマンスも見られるので、投資の知識が少ない人には役立つと思います。年間上限額の40万円を使い切り設定すると、限度枠を無駄にすることなく運用できます。ネット証券なので利用料を安く抑えることができるので、おすすめです。

40代 ・男性

- 【ポイント制度が素晴らしい】

-

マネックス証券では独自のポイントプログラムである「マネックスポイント」を貯めることができます。ポイントが貯まれば「Amazonギフト券と交換・dポイントと交換・Tポイントと交換・JALやANAのマイルと交換・日本赤十字社やReadyforへの寄付・株式売買手数料に充当・仮想通貨との交換」など非常に多くの使い方ができるので便利で嬉しいです。

20代・女性

- 【初心者向き】

-

投資信託の取り扱い本数が多く、自分にニーズにあった商品を選べます。説明も丁寧なのでどんな商品かも理解しやすいです。引落手数料が無料なので入金額に悩むこともありません。また使用しているとマネックスポイントがたまってAmazonギフト券などに交換できるのもメリットです。非常にわかりやすく初心者の方にも向いています。

50代・男性

auカブコム証券

- auユーザーはクレジットカード還元率が最大5.0%

- 株式手数料が最大5.0%割り引かれる「NISA割」がお得

auカブコム証券のクレジットカード決済ポイント還元率は1.0%ですが、指定のau回線契約者はさらに4.0%、指定のUQ mobile回線契約者は2.0%上乗せされます。これだけのポイント還元は、5社のなかでも他にありません。auユーザーがお得につみたてNISAを始めるならauカブコム証券が有望でしょう。

auカブコム証券には「NISA割」というサービスがあり、同社でつみたてNISA口座を開設すると課税口座における株式手数料が最大5.0%割り引かれます。課税口座を併用したい人にも向いているでしょう。

| 取扱銘柄数 | 171本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | Pontaポイント |

| クレジットカード決済ポイント還元率 | 1.0%(※1) |

| 積立コース | 毎月 |

※1.指定のau回線契約者は最大5.0%、指定のUQ mobile回線契約者は最大3.0%

auカブコム証券の良い口コミ

- 【優遇金利やクレジットカード払いが魅力的です】

-

auじぶん銀行と連携すると、金利が優遇されます。さらにつみたてNISAをau PAYカード(クレジットカード)支払いにするとPontaポイントが付与される点もうれしいです。特にauやUQモバイルの携帯を契約している人には、魅力的な証券会社だと思います。

30代・女性

- 【クレジットカード投資でのポイント獲得がいい!】

-

au Payカードで毎月投資が可能で、投資金額×1%のPontaポイントが獲得できます。他の証券会社でも似たサービスはありますが、使用範囲の広いPontaポイントが貯まるので非常に満足しています。投資信託を保有するだけでもポイントがもらえるので、資産形成をするのに非常によい証券会社だと思います。

30代・男性

- 【株取引もしたい人におすすめ】

-

「つみたてNISAを利用しながら株取引もしたい」という人には、手数料が割引される「NISA割」があります。他社にはないサービスなので、大きなメリットだと思います。つみたてNISA用のシミュレーション機能も利用できます。投資額、期間を入れれば簡単に計算してくれ、わかりやすく便利でした。

40代・男性

auカブコム証券の良くない口コミ

- 【つみたてNISA専用のアプリがない】

-

専用のアプリがないので、毎回設定などはパソコンやスマホのブラウザを経由する必要があるのが面倒です。

30代・女性

- 【ポイント制度に特色がない】

-

クレジットカード投資の支払日が翌月10日なのですが、自由に変更できるようにしてほしいです。クレジットカード投資の獲得可能ポイントはマネックス証券に負けていて、保有ポイントの獲得は銘柄によってはSBI証券に負けています。これだとつみたてNISA口座でわざわざauカブコム証券を選ぶ意味がないので、独自の色を出してほしいです。

30代・男性

- 【ホームページが見づらい】

-

ホームページ画面が少し見づらいかなと思います。また他社に比べてauカブコム証券のつみたてNISAは、投資信託の本数があまり多くないと聞きました。ただ私自身は本数に関してはそこまで不便を感じていません。

40代・男性

松井証券

- スマホで完結できる「投信アプリ」が便利

- ネット証券なのに投資相談ができる

松井証券のスマートフォン向けアプリ「投信アプリ」は、投資信託サービスの全機能を搭載しています。つみたてNISAも対応しているため、設定のためにブラウザから検索してログインする手間がありません。

充実したサポート体制があることも松井証券の強みです。「投信サポート」は、投資信託全般に関して専門スタッフに相談できるため初心者も安心でしょう。個別の株式に投資したい場合も「株の取引相談窓口」を利用すれば相談しながら投資可能です。

| 取扱銘柄数 | 173本 |

|---|---|

| 販売手数料 | 無料 |

| 最低投資金額 | 100円 |

| ポイント還元 | 松井証券ポイント |

| クレジットカード決済ポイント還元率 | ─ |

| 積立コース | 毎月 |

松井証券のいい口コミ

- ツールが豊富です

-

松井証券は手数料が安い点がメリットです。頻繁に取引をするので、余計な費用がかからず助かっています。

30代・男性

松井証券のよくない口コミ

- 一般NISAで海外株ができない

-

松井証券の一般NISAでは海外の株を取り扱っていないので、それが不満です。

口コミ=fuelle編集部がクラウドワークスで調査

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

積立NISAと投資信託の併用に関するQ&A

つみたてNISAの対象商品は投資信託のみで、全体で約6,000本ある銘柄の中で長期投資に適していると認められた215本のみです。

つみたてNISAは年間40万円まで最大20年間非課税で運用でき、対象商品は金融庁の承認を得た投資信託のみです。

iDeCoは65歳まで拠出が可能な私的年金制度で、限度額は加入している年金保険の種類によって月額1.2万円、2.0万円、2.3万円、6.8万円のいずれかと決められています。掛け金がすべて費用として所得税と住民税の控除対象となっている点が大きな特徴です。

大手ネット証券では180本以上の取り扱いがありますが、10本にも満たない金融機関もあります。NISA以外の運用も考えているなら、つみたてNISA商品の取り扱い本数だけでなく、外国株式やIPO(新規上場株式)、iDeCoなどの取り扱い内容についてチェックするといいでしょう。

つみたてNISAは運用収益にかかる税金は非課税なので、40代から積み立て始めて60歳頃に受け取ることを考えると、老後に向けて心強い資金となります。

非課税投資期間は最長20年なので、最大で40万円×20年間=800万円の資金を非課税で運用できます。先行して始まった一般NISAとの併用はできませんが、iDeCoとの併用は可能です。

ただし、積立投資自体が長期運用を想定しています。早く余裕資金を金融商品に替えたいならば、年間100万円まで新規投資が可能な一般NISAに切り替えるか、特定口座(一般口座)で積立ではない投資信託あるいは株式などを併用するのもいいでしょう。

つみたてNISAを利用するには、金融機関の総合証券口座の開設が必要です。本人確認ができないなどの理由で総合口座が開けない場合、つみたてNISAも利用できません。

ただし、NISA口座による非課税効果は想像以上に高いと言えます。つみたてNISAに毎月3万3,333円、積立投資信託に毎月5万円を積立運用すると、元本と利益の合計は102万7,960円になりました。つみたてNISAのみで2年6ヵ月運用した元利合計107万8,369円よりも少ない残高です。

急いで資金を投資しても利益が得られる保証はなく、利益があっても課税されます。それよりは、余裕資金の100万円は時間をかけてつみたてNISAに投資し、長期的な利益を非課税で獲得するほうが手堅いと言えるでしょう。

3人の子育てのかたわら、個人事業主として独立。マネー・ビジネス分野の執筆活動、社会人研修の企画立案・業務請負等を手がける。

■保有資格

2級ファイナンシャル・プランニング技能士

3人の子育てのかたわら、個人事業主として独立。マネー・ビジネス分野の執筆活動、社会人研修の企画立案・業務請負等を手がける。

■保有資格

2級ファイナンシャル・プランニング技能士

【こちらの記事も読まれています】