40代から投資を始めるならつみたてNISAかiDeCoか、どちらがいいのでしょうか。その答えは、少額から長期的に投資したいならつみたてNISA、老後資金を貯めたい人や自営業者やフリーランスの人はiDeCoが良いでしょう。

両方を併用することもできるので資金に余裕があればつみたてNISAとiDeCoを同時に進めてみるのもいいかもしれません。ただし、併用する場合は手間がかかるので注意が必要です。詳しく見ていきましょう。

- 40代でつみたてNISAが向いているのは少額から長期的に投資したい人

- iDeCoのほうが向いているのは老後資金を貯めたい人や自営業者やフリーランスの人

- 資金に余裕があれば積立ニーサとイデコを併用するのもあり!

- 併用するなら優先順位と配分を重要視する

- 併用のデメリットは資産管理において手間がかかり多くの資金が必要なケースがあること

目次

40代で積立ニーサのほうが向いている人とは?

40代でつみたてNISAが向いているのは以下の3つのようなケースです。詳しく確認していきましょう。

- 少額から投資を始めたい人

- リスクをなるべく避けて長期的に投資したい人

- 投資初心者

少額から投資を始めたい人

iDeCoの最低積立額は5,000円ですが、つみたてNISAは多くのネット証券で最低積立額が100円からなので、少額からでも投資を始められるというメリットがあります。また、口座開設や口座の維持などにかかる手数料が少ないのも、つみたてニーサのうれしいポイントです。

現時点での資金力は少なくてもこれから投資額を増やしていきたいと考えている人は積立ニーサがいいでしょう。

リスクをなるべく避けたい人

投資に不安があってリスクをできるだけ抑えたい場合は、つみたてNISAをおすすめします。

積立ニーサの投資先は、金融庁の基準を満たした「指定インデックス投資信託184本」「指定インデックス投資信託以外の投資信託23本」「上場株式投資信託(ETF)7本」に限定されています。

参考:金融庁

つみたてNISAの対象商品は、手数料が低水準、頻繁に分配金が支払われないなど、長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されており、投資初心者をはじめ幅広い年代の方にとって利用しやすい仕組みとなっています。

引用:金融庁

投資初心者

投資に慣れていない初心者にも積立ニーサはおすすめです。投資で儲けるには「安く買って高く売る」のが基本ですが、売買タイミングを判断するのは難しいものです。積立投資なら、毎月一定額の投資信託を購入することで、結果的に平均購入価格を安定させられます。タイミングを検討する必要がないため、投資初心者でも気軽に始められます。

また、前述の通り金融庁の基準を満たした商品に限定されているため、投資の知識があまりなくても選びやすいでしょう。

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

40代でiDeCoのほうが向いている人とは?

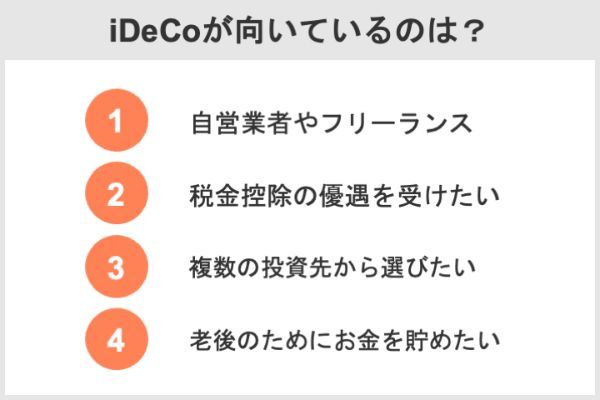

つみたてNISAよりもiDeCoのほうが向いているのは、以下の4つのケースでしょう。詳しく解説します。

- 自営業者やフリーランスでイデコを運用したいと考えている人

- 節税メリットで税金の控除で優遇されたい人

- 複数の投資先から自分の希望する商品を運用したい人

- 老後資金を貯めたい人

自営業者やフリーランスの人

自営業者やフリーランスならばiDeCoがいいでしょう。

会社員は厚生年金と国民年金の両方を受給できますが、自営業者は基本的に国民年金のみとなるので受け取れる年金額に差があります。

また、会社員は基本的に退職金がありますが、自営業者は小規模企業共済制度などを活用しない限り退職金がありません。そのため、自営業者はできるだけ早い段階から老後資金対策をしておきたいところです。

iDeCoは働き方によって掛けられる上限額が異なり、自営業者であれば年間81万6,000円が上限です。40歳から積み立て始めると老後には大きな額になるでしょう。

参考:国民年金基金連合会

税金の控除で優遇されたい人

iDeCoは節税メリットが大きいため税金の控除を受けたい人はつみたてNISAよりもイデコのほうがいいでしょう。ある程度の収入があって住民税や所得税を多く支払っているならば、節税効果もより高くなります。

複数の投資先を自分でしっかりと選びたい人

積立ニーサで選択できる商品は金融庁の基準を満たした一定の投資信託であり、選べる商品数は計214本に限定されています。

一方、iDeCoは投資信託の他に債券や保険商品、定期預金、外貨建て商品など幅広い商品から選択できます。つみたてNISAよりも選べる商品の種類が多いため、自分でしっかり検討して選択したい人はイデコのほうが向いています。

老後のためにしっかりとお金を貯めたい人

イデコは、原則60歳まで払出しできません。これは急遽お金が必要になった際にはデメリットですが、確実に貯めるという意味ではメリットにもなります。

イデコを始めるタイミングにもよりますが、老後の資金が心配で確実にお金を貯めていきたいと考えている人には、iDeCoの活用をおすすめします。

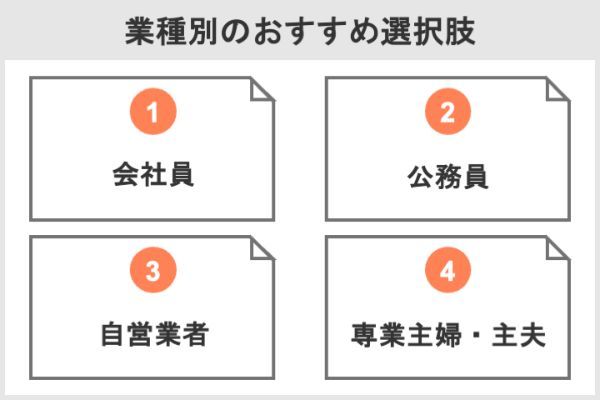

40代で始めるなら積立NISAか、iDeCoか?業種別のおすすめの選択肢

iDeCoは業種により投資限度額の上限の設定が異なるため上手な活用方法も異なります。会社員、公務員、自営業者、専業主婦(夫)など業種別におすすめの選択肢の一例を紹介します。

| 会社員 | 積立限度額に応じて方針を決めよう |

|---|---|

| 公務員 | つみたてNISAをメインに運用しよう |

| 自営業者 | iDeCoをメインに運用しよう |

| 専業主婦(夫) | つみたてNISAをメインに運用しよう |

会社員は積立限度額によって方針を決めよう

会社員の場合は、以下のように投資限度額の上限がケースにより異なります。

| 会社に企業年金がない会社員 | 月額2万3,000円 |

|---|---|

| 企業型DCにのみ加入している会社員 | 月額2万円 |

| DBと企業型DCに加入している会社員 | 月額1万2,000円 |

企業型確定拠出年金(DC)は、入社後に自動的に加入するケースと任意加入のケースがあります。iDeCoと同様に、積み立てた資金を原則60歳まで引き出すことができません。

企業によっては企業型確定拠出年金(DC)と確定給与企業年金(DB)の両方を採用しているケースもあり、その場合はイデコの投資限度額が少なくなります。

勤務先に企業型DCやDBのような年金制度がなければ、イデコをメインに活用するのがいいでしょう。企業型DCやDBに加入している会社員であれば、つみたてNISAの運用でもいいかもしれません。会社の企業年金制度の有無により、運用方針を定めるのがおすすめです。

参考:投資信託協会

参考:労働金庫連合会

公務員は積立NISAをメインに運用しよう

公務員の場合、iDeCoの毎月の投資限度額の上限は1万2,000円(2024年の制度改正で上限が2万円に引き上げられる予定)、年間14万4,000円に設定されています。より多くの額を投資したければ1年間40万円を上限に投資できる積立ニーサをメインに運用するのがおすすめです。

毎月の掛け金を設定しておけば、あとは自動で投資してくれるので忙しい方にも適しています。

参考:国民年金基金連合会

自営業者はiDeCoをメインに運用しよう

会社員や公務員のような第2号被保険者は国民年金と厚生年金を受給できるのに対し、自営業者等の第1号被保険者は国民年金しか受給できず、老後の収入が手薄になりがちです。

そのため老後に不安を抱える自営業者やフリーランスの人はイデコをメインに活用して老後資金を補完することをおすすめします。

参考:国民年金基金連合会

専業主婦(夫)は積立NISAがおすすめ

iDeCoの掛け金は全額所得控除の対象ですが、専業主婦(夫)は所得がないため、所得控除のメリットを受けられません。積立ニーサはいつでも解約でき、最低積立金額が100円の金融機関もあるため、専業主婦(夫)にはつみたてNISAがいいでしょう。

働いている夫または妻からお金を受け取って妻(夫)名義の口座で投資もできます。年間110万円以下の贈与には税金がかからないので、つみたてニーサの上限額である40万円を受け取った場合も贈与税は発生しません。

贈与税は、一人の人が1月1日から12月31日までの1年間にもらった財産の合計額から基礎控除額の110万円を差し引いた残りの額に対してかかります。したがって、1年間にもらった財産の合計額が110万円以下なら贈与税はかかりません(この場合、贈与税の申告は不要です)。

引用:国税庁

積立NISAとiDeCoは併用できる?

ここまで「つみたてNISAに向いている人」「iDeCoに向いている人」、さらに職種別の選択肢について解説しましたが、つみたてニーサとイデコは併用できます。

一般NISAと積立ニーサは1人1口座(併用不可)しか開設できませんが、iDeCoとの併用はどちらも可能です。

将来に向けて非課税制度を最大限に活用した積立していきたいと考えているなら、併用を検討してみるのもいいでしょう。ここでは、併用のメリットとデメリットについて説明します。

積立ニーサとイデコを併用するメリット

まずは、つみたてニーサとiDeCoを併用するメリットから、詳しく確認していきましょう。

- 1年あたり40万円を上乗せて投資できる

- 商品選択の幅が広がり、分散投資に向いている

- 組み合わせることでより長期にわたって積み立てできる

投資できる上限額が上がる

つみたてNISAとiDeCoを併用することで、非課税で投資できる上限額がアップします。

イデコの上限額は職種によって異なりますが、積立ニーサは年間40万円が限度です。イデコのみ運用している人がつみたてニーサを始めることで、1年あたり40万円を上乗せ投資できます。

また、通常はその年の運用益に20.315%の税金がかかりますが、つみたてNISAやiDeCoを利用すれば課税されず、利益がすべて手元に残ります。運用によって確実に資金が増える保証はありませんが、利益が出れば非課税のメリットは大きくなるでしょう。

さまざまな商品から選んで投資できる

積立ニーサはETFを含む投資信託、イデコは投資信託の他にも債権や定期預金、保険商品、外貨建て商品と、それぞれ投資できる対象商品が異なります。併用によって選択肢が広がり、より多くの商品から選んで投資が可能です。

| つみたてNISA | iDeCo |

|---|---|

| 金融庁の基準をクリアした投資信託 | 投資信託 信託商品 債券 株式 外貨建て商品 預貯金 |

期間に縛られず資産運用ができる

つみたてNISAとiDeCoは、長期・積立・分散の要素を押さえて少額から投資できる仕組みを採用しています。積立ニーサは最長20年間、イデコは65歳まで利用でき、組み合わせれば長期積立が可能です。

若いうちはつみたてニーサの配分を多くしておき、老後が見えてきたらイデコの配分を多くするなど、長い目で見た資産形成ができるでしょう。

積立NISAとiDeCoを併用するデメリット

両方を併用するデメリットについても、詳しく押さえておきましょう。

- タイミングによっては元本割れする可能性もある

- つみたてNISAとイデコの口座を分ける場合は、資産管理において手間が必要

- 多くの資金が必要なケースもある

元本割れするリスクが高まる

iDeCoの中には元本保証の商品が一部ありますが、投資である以上、商品によっては元本割れのリスクがあります。またつみたてNISAの商品については元本保証されているわけではありません。

資産管理が大変

併用に際しては金融機関が同じでも、口座を2つ開設しなければいけません。また、運用状況を確認する手間がかかってしまうのはデメリットでしょう。

それぞれの口座を別の金融機関で開設できますが、金融機関によっては一つのIDで両方の口座管理ができます。資産管理をしやすくするため、手続きの利便性を重視して金融機関を選ぶのもいいでしょう。

多くの資金が必要になる

両方の非課税枠を最大限活用しようとすると、必然的に毎月の積立額は大きくなります。場合によっては投資額が家計を圧迫することがあるかもしれません。どちらの制度も少額から無理なく投資できるので、ライフスタイルや家計に合わせた持続可能な資金計画を立てる必要があります。

積立NISAか、iDeCoか?年代別おすすめの選択肢

つみたてNISAとiDeCoの併用ができても、どう組み合わせるべきか配分に悩む人も多いでしょう。併用する場合、始める年齢に応じて優先順位が高いほうの配分を多く設定するのがバランスよく運用するポイントです。

ここでは、年代別組み合わせの一例を紹介します。ただし、正解はないため、参考にしつつライフスタイルに合わせて検討してみてください。

| 20代 | つみたてNISAをメインに!ライフプランによってはイデコも検討 |

|---|---|

| 30代 | つみたてNISAとiDeCoの併用がベスト |

| 40代 | iDeCoの配分を増やす |

| 50代 | 一般NISAも活用、資金に余裕があればイデコの運用も視野に入れる |

20代は積立NISAを始めよう

20代はまだまだ若く、今後のライフプランが定まっていない人も少なくないでしょう。iDeCoは60歳まで払出しできないため、今後お金が必要になったタイミングで困ることがあるかもしれません。

つみたてニーサならいつでも払出しできるため、20代はつみたてニーサを活用するのがいいでしょう。収入が少なくて余裕がなくても少額から積立できるため、若い世代に適しています。早期につみたてニーサを運用することで投資の経験にもなり、将来に役立てられます。

ただし、20代であってもライフプランが明確に描けているならば、早い段階から老後の資産形成ができるイデコを活用するのもいいでしょう。

30代は積立NISAとiDeCoを併用しよう

30代は資金に余裕ができるタイミングですが、子どもがいる家庭も少なくないので何かと出費もかさむ時期でしょう。積立ニーサを活用して、中長期的なライフイベントに備えるのがおすすめです。

10年以上先のライフイベントに向けての資金であれば、つみたてニーサの活用もいいでしょう。

30代後半にかけては、イデコの利用開始を検討してみてください。早めにスタートすることで老後資金を多くつくれます。しかし、一度イデコに加入すると60歳まで払出しできない点には注意が必要です。

40代はなるべく早めにiDeCoを始めよう

40代は、老後に備えた資金の貯め時です。イデコは65歳までしか投資できないため、年齢を重ねるごとに積立できる総額が少なくなってしまいます。積立期間が長いほど老後の資金を多く残せるため、できるだけ早くiDeCoを始めるのがいいでしょう。

資金に余裕があるなら上限額まで積立できるのに越したことはありません。子どもの教育資金や住宅資金など家計が厳しくなりがちな時期ですが、少額からでも継続して積み立てていくのがおすすめです。

50代はNISAを活用しよう

50代ともなると、老後がより近づいてきます。老後資金つくりのラストスパートをかけるべく、一般ニーサも活用するといいかもしれません。

一般ニーサは非課税期間最長5年間とつみたてニーサやイデコよりも短いですが、新規投資額の上限は毎年120万円で、つみたてニーサよりも多くの額を投資できます。iDeCoは65歳までしか投資できないため、50代からでは積み立てできる総額も少なくなります。

資金に余裕があるなら節税の恩恵が受けられるiDeCoも併用し、両方のメリットを得るのもいいでしょう。

おすすめ証券会社

ネット証券は手数料が安く取り扱い商品数が多い会社が多くあります。ここではつみたてニーサやiDeCoを始めるのにおすすめの証券会社を比較表で紹介します。

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

2022年6月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | ||

| 証券会社 |  |

|

|

|

|

|

|

|

|

|

|

| 手数料 | 10万円 | 99円 | 99円 | 99円 | 0円 | 99円 | 88円 | 137円 | 152円 | 1,100円 | 1,045円 |

| 50万円 | 275円 | 275円 | 275円 | 0円 | 275円 | 198円 | 440円 | 524円 | 1,897円 | 1,733円 | |

| 100万円 | 535円 | 535円 | 535円 | 1,100円 | 535円 | 374円 | 880円 | 1,048円 | 3,795円 | 3,465円 | |

| 最短口座開設日数 | 翌営業日 | 当日 | 翌営業日 | 当日 | 翌営業日 | 3営業日 | 当日 | 5営業日 | 当日 | 3営業日 | |

| 一般NISA | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | |

| つみたてNISA | 181本 | 183本 | 152本 | 173本 | 171本 | 1本 | 158本 | 7本 | 22本 | 3本 | |

| iDeCo | ◯ | ◯ | ◯ | ◯ | ◯ | × | ◯ | ◯ | ◯ | ◯ | |

| 投資信託 | 2,652本 | 2,666本 | 1,252本 | 1,612本 | 1,563本 | 10本 | 1,087本 | 990本 | 516本 | 319本 | |

| IPO実績 | 74社 | 122社 | 66社 | 56社 | 42社 | 20社 | 81社 | 取扱あり | 50社 | 30社(主幹事) | |

| 外国株 | 6ヵ国 | 9ヵ国 | 2ヵ国 | 1ヵ国 | 1ヵ国 | × | 2ヵ国 | 4ヵ国 | 19ヵ国 | 17ヵ国 | |

| 米国株 | 4,577銘柄 | 6,000超銘柄 | 5,000超銘柄 | 497銘柄 | 1,058銘柄 | × | 121銘柄 | 734銘柄 | ○(銘柄数記載なし) | 133銘柄 | |

| スマホアプリ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

||

2022年6月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 証券会社 |  |

|

|

|

|

|

|

|

|

|

| 手数料 | 無料 | 無料 | 無料 | 無料 | 無料 | 2,860円〜 | 137円~ | 50円~ | 1,100円~ | 1,045円~ |

| 国内株式 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 海外株式 | 6ヵ国 | 9ヵ国 | 2ヵ国 | × | × | 4ヵ国 | 2ヵ国 | × | 19ヵ国 | 17ヵ国 |

| 投資信託 | 2,652本 | 2,666本 | 1,252本 | 1,612本 | 1,563本 | 990本 | 1,087本 | 10本 | 516本 | 319本 |

| NISAでのIPO対応 | × | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

40代から始めるなら積立NISAかiDeCoかについてのQ&A

ただし、非課税枠を最大限活用すると毎月の投資にかける費用が大きくなり、家計を圧迫することも考えられます。投資額は、無理のない範囲で設定する必要があるでしょう。また、併用する際は優先順位が高い方の配分を高くするのがポイントです。

■保有資格

貸金業取扱主任者

クレジット債権管理士

私立大学卒業後、新卒で地方銀行のクレジットカード系関連会社へ入社。クレジットカードの受付やクレジットカード決済端末導入の営業事務、債権回収に携わる。現在はマネージャンルを含むさまざまなジャンルで役立つ情報を届けるライターとして活躍中。

■保有資格

貸金業取扱主任者

クレジット債権管理士

【こちらの記事も読まれています】