つみたてNISAは、非課税で資産形成できる投資初心者にもおすすめの制度です。しかしいくら初心者向きとはいってもなんとなく始めてしまうと思わぬ失敗につながりかねません。

そこで本記事は、実際にあったつみたてNISAの失敗例を紹介しながら、その原因や対策についてファイナンシャル・プランナーが解説します。

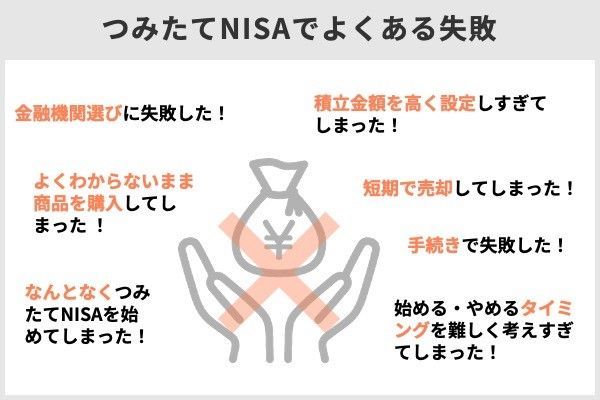

- つみたてNISAでよくある失敗は7つ!

- 金融機関選びの失敗、無理な積立金額、商品選びの失敗、短期での売却など

- 金融機関変更時は、変更したい年の積み立てが行われないよう設定に注意

- つみたてNISAをなんとなく始めるのは、やめたほうがいい

目次

- 積立NISAでよくある7つの失敗例 実際にあった失敗談・口コミを紹介!

- ①金融機関選びに失敗した

- 金融機関選びの失敗に関する口コミ

- 投資できる商品数では大手ネット証券が圧倒

- 金融機関によってサービス内容にも違いがある

- ②積立金額を高く設定しすぎてしまった

- 金額設定の失敗に関する口コミ

- 積立投資は長く続けることが基本

- 最低限の貯蓄(生活防衛資金)を確保してから投資する

- 無理なく続けられる金額で投資する

- ③よくわからないまま商品を購入してしまった

- 商品選びの失敗に関する口コミ

- 投資する資産クラスや商品によるリターンとリスクの違い

- 運用コストの差による運用成果への影響

- ④短期で売却してしまった

- 売却の失敗に関する口コミ

- 運用期間が長くなるほど元本割れのリスクは低下する

- ⑤始める・やめるタイミングを難しく考えすぎてしまう

- タイミングの失敗に関する口コミ

- 1年以上にわたり下落が続くことも

- 長期積立投資は始めるなら早いほうがいい

- ドル・コスト平均法による効果

- 売却するのは最終的にお金が必要になるとき

- ⑥手続きで失敗した

- 手続きの失敗に関する口コミ

- 手続きを途中で中断してしまった

- 積立設定を間違えてしまった

- 開設する口座や投資する口座を間違えてしまった

- 積立NISA口座で投資しないと非課税にはならない

- ⑦なんとなくつみたてNISAを始めてしまった

- なんとなく始めたことによる失敗に関する口コミ

- 始めたあとに一般NISAのほうがよかったことに気づいた

- 運用目的や投資スタイルが定まっておらず運用がうまくいかなかった

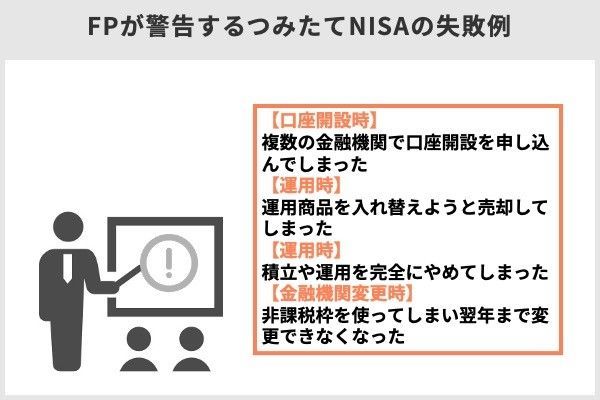

- まだまだある!積立NISAでやりがちな失敗をFPが警告!

- 【口座開設時】複数の金融機関で口座開設を申し込んでしまった

- 【運用時】運用商品を入れ替えようと売却してしまった

- 【運用時】積立や運用を完全にやめてしまった

- 【金融機関変更時】非課税枠を使ってしまい翌年まで変更できなくなった

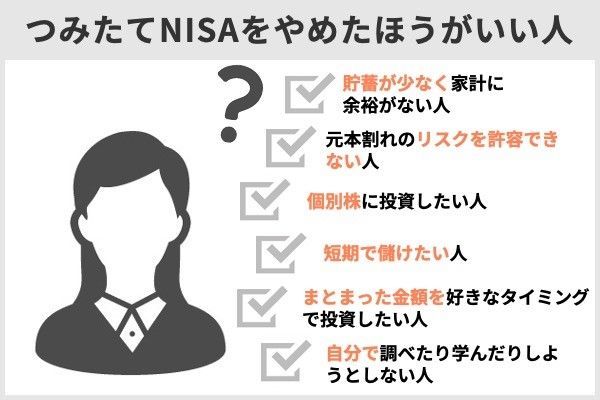

- 積立NISAをやめたほうがいい人

- よくあるQ&A

積立NISAでよくある7つの失敗例 実際にあった失敗談・口コミを紹介!

つみたてNISAでは実際にどんな失敗が多いのか、経験者の失敗談や口コミを紹介します。あわせて同じ失敗をしないための対策も確認しておきましょう。

①金融機関選びに失敗した

とりあえず口座を開設したものの「投資したい商品を取り扱ってなく後悔した」という人が多い傾向です。つみたてNISAは、利用する金融機関で投資できる商品やサービスの内容が異なります。

金融機関選びの失敗に関する口コミ

- 【金融機関選びで失敗した】

-

NISAを始めようと思ったときにまずはネットで調べましたがよく分からず、とりあえずそのときに口座を持っていた大手の銀行窓口に行き、始めることにしました。その後、ネットで開設するほうが手数料を抑えられて良い、と知りました。ちょっとした変更をするにも予約をとって窓口まで行かなければならない煩わしさ。重い腰をあげてネットの証券会社に変えようと思ったところ、コロナの感染が始まっていて、ついでに妊娠。銀行窓口からは遠のいてしまい、しばらくそのままの大手銀行の口座で続けることにしました。子供が生まれてから、一番近くの窓口に変更に行きました。しかし、書類の不備や行った時期の関係で何度か足を運ばなければならなくなり、ちゃんと調べて最初からネット証券で始めればよかったと後悔しました。

40代・女性

- 【銀行の窓口のお姉さんに乗せられてしまった】

-

給与振込口座として地方銀行の口座を使っていました。しかし、引っ越しをしたため、軽い気持ちで銀行の窓口に行きました。住所変更の手続きをした後に、窓口のお姉さんがとても自然な感じでつみたてNISAを紹介してくれました。話を聞いたら、あれよあれよとつみたてNISAの口座を開設することになってしまいました。地銀のつみたてNISAは、選べる商品が極端に少なく、結局すぐに解約することになりました。

30代・女性

- 【金融機関選びでしくじった】

-

私はゆうちょ銀行でつみたてNISA口座を開設し、「つみたて8資産均等バランス」という投資信託を選びました。詳しく調べていなかったのが悪いのですが、後に「eMAXIS Slim バランス(8資産均等型)」という、運用会社、運用方針、マザーファンドが同一で信託報酬料が安いものが存在することを知りました。ゆうちょ銀行では「eMAXIS Slim バランス(8資産均等型)」の取り扱いはしていないので、そもそもつみたてNISA口座の開設を、取扱商品が豊富でいろいろ比較検討ができるネット証券などですべきだったと後悔しています。

40代・男性

- 【もっと考えて金融商品選びをすればよかった】

-

年末に慌ててつみたてNISAを始めました。予備知識がほとんどない状態で、とにかく急いで今年分の非課税枠を使わなくてはと投資先を検討していましたが、自分では決められませんでした。そこで金融機関が独自に作っている商品があったので、そこに投資することにしました。後から色々と調べると、手数料が驚くほど高い事がわかりました。しかも今は購入時から価値が下がっている状態です。翌年からは違う投資対象にしていてプラスも出ているので、慌ててやるもんじゃなかったなと後悔しています。

30代・女性

出典:fuelle編集部がクラウドワークスで調査

金融機関選びの失敗の原因は、金融機関を比較せずに普段利用している金融機関などで「とりあえず」口座を開設してしまうことにあります。金融機関の変更は可能ですが余計な手間をかけないで済むように最初から比較したうえで自分に適した金融機関を選びましょう。

投資できる商品数では大手ネット証券が圧倒

2023年3月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 188本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 公式サイトへ | 公式サイトへ | 公式サイトへ | 公式サイトへ | 公式サイトへ | 公式サイトへ | 公式サイトへ | 公式サイトへ | 公式サイトへ | 公式サイトへ |

つみたてNISAで投資できる商品は、金融庁が選定した長期・積立・分散投資に適した投資信託とETF(上場投資信託)に限定されています。

対象商品数は、ETFを含む215本(※2022年8月18日時点)です。しかし実際に投資できる商品本数は、利用する金融機関によって以下のように大きな差があります。

| 金融機関名 | 取扱銘柄数 |

|---|---|

| SBI証券 | 184本 |

| 楽天証券 | 182本 |

| マネックス証券 | 155本 |

| auカブコム証券 | 177本 |

| 松井証券 | 176本 |

| 野村證券 | 7本 |

| 大和証券 | 22本 (うち7本はETF) |

| SMBC日興証券 | 158本 |

| 三菱UFJ銀行 | 12本 |

| 三井住友銀行 | 4本 |

| ゆうちょ銀行 | 12本 |

| PayPay銀行 | 79本 |

| イオン銀行 | 20本 |

主要ネット証券5社(※)の取扱銘柄数は、150本を超え他の金融機関を圧倒しています。これに並ぶのは、取扱本数158本のSMBC日興証券だけです。そのほかの金融機関では、数本~多くて数十本程度となっています。

※主要ネット証券5社:SBI証券、楽天証券、マネックス証券、auカブコム証券、松井証券

竹国弘城(ファイナンシャル・プランナー)

ただ取扱銘柄数が多ければ、たくさんのなかから比較検討して最も自分にあったファンドを選ぶことが可能です。また口座開設後に投資したい商品ができた場合でも対応しやすいメリットもあります。

金融機関によってサービス内容にも違いがある

つみたてNISAは、利用する金融機関によってサービスや設定できる内容が違います。まずは、投資したい商品を取り扱っている金融機関に候補を絞りサービスや設定できる内容を比較して選びましょう。

比較のポイントは、次のような項目です。

【サービス内容の主な比較項目】

・積立金額の設定(最低積立金額、積立単位)

・積立金の決済方法(口座振替、クレジットカード決済など)

・ボーナス(増額月)設定の可否

・積立頻度の選択肢(毎月・毎週・毎日・隔月など)

・還元サービス(ポイント付与やキャッシュバック)の有無、還元率

・各種手続きのしやすさ(積み立ての設定・変更・解除、各種変更など)

・サポート体制(メール、チャット、電話、対面など)

対面での相談やサポートを希望する人は、総合証券会社や銀行が向いています。

竹国弘城(ファイナンシャル・プランナー)

②積立金額を高く設定しすぎてしまった

「積立金額を高く設定しすぎて続けられなくなった」「貯蓄に回すお金まで投資して不利なタイミングで売らざるを得ない」といった失敗をする人もいます。

金額設定の失敗に関する口コミ

- 【積立金を高くし過ぎて結局一部を売却することに】

-

毎月の積立金を高く設定しており、普段はそれでも問題ありませんでした。しかし、急に病院にかかって普段よりも出費が増えてしまったため、生活に困るはめになりました。結局、生活費や病院代を工面するために、相場があまり良くないときに投資信託の一部を売却することになり、損をしてしまいました。あまり欲張り過ぎず、不測の事態に備えて積立金は余裕を持って設定することが大事なのだと学びました。

30代・女性

- 【家計が苦しくなった】

-

つみたてNISAを絶対にやるべきだと著名人らがいっていたことから、始めてみたのはいいものの、それまで貯蓄に回していたお金をつみたてNISAに回すことになり、貯蓄ができない状況になってしまいました。貯蓄できる余裕を残しながら、できる範囲でやるのがいいと思いました。

20代・男性

- 【積立金額を高く設定し過ぎた】

-

つみたてNISAを始めるときは経済的にも余裕があり、どうせならたくさん積み立てていったほうが良いと思い、金額を設定しました。しかし、その後、経済的に余裕がなくなっていき、毎月の積み立てをしていくことが難しくなり解約してしまったので、失敗したなと思っています。

30代・女性

- 【毎月の積立額を高くしすぎた】

-

自分自身としてNISAに関して失敗してしまったことは、養育費に予想以上のお金がかかってしまったことです。毎月の積立投資に回せるお金が足りなくなってしまったことで生活費が足りなくなってしまい、せっかく積み立てた投資信託の一部を売らなければいけなくなりました。さらに、投資信託を売らなければいけないタイミングでたまたま相場が悪くなり、損失を出してしまったことです。

40代・男性

- 【毎月の積み立てる金額は無理をしない】

-

つみたてNISAで購入できる金額は年間40万円と決まっていますが、だからといって無理に生活を切り詰めてまで年間40万分を捻出しようと思わないほうが良いです。つみたてNISAをやり始めた当初は「年間40万円」を積み立てることに躍起になってしまい、普段の生活費を切り詰めてまで購入していた時期がありました。毎月の貯金なども加味して自分の収入に見合った購入金額というものを探すのをおすすめしたいです。

40代・男性

出典:fuelle編集部がクラウドワークスで調査

積立投資は長く続けることが基本

積立投資のメリットの一つとなる時間分散によるリスク軽減効果や複利効果は、長く投資を続けることで発揮されるものです。

毎月の積み立てが家計を圧迫するような状況では、長く投資を続けるのは難しくなりせっかくの非課税メリットを十分に活かせません。

竹国弘城(ファイナンシャル・プランナー)

最低限の貯蓄(生活防衛資金)を確保してから投資する

つみたてNISAへお金を回しすぎて最低限必要な貯蓄(生活防衛資金)ができなくなってしまうのも問題です。

そのほか10年以内に必要なお金は、預貯金や債券など安全性の高い商品をベースに準備することをおすすめします。

竹国弘城(ファイナンシャル・プランナー)

無理なく続けられる金額で投資する

同じように運用する場合、得られる利益は投資額に比例します。無理は禁物ですが積立額が少なすぎてもつみたてNISAのメリットを活かし切れません。

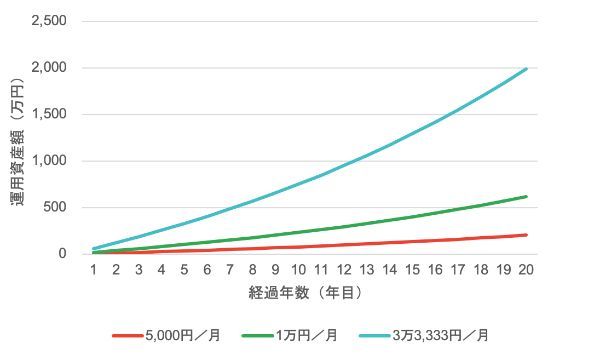

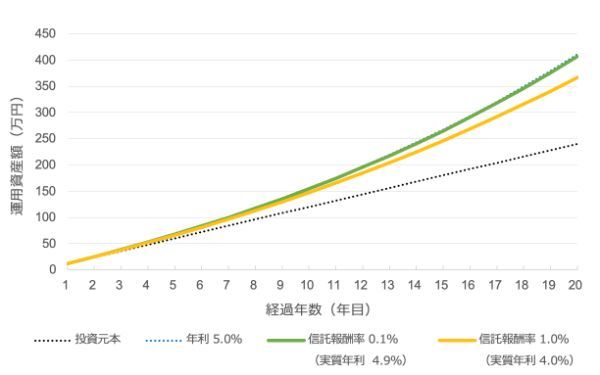

以下の図は、運用利回りを年5%で一定と仮定し積立額を変えて投資した場合の運用資産額の推移を示したものです。

【積立額の違いによる運用成果の違い(運用利回り年5%)】

20年目の運用資産額は、毎月5,000円積み立てた場合で約206万円、毎月1万円積み立てた場合で約412万円、毎月3万3,333円積み立てた場合で約1,375万円です。積立額に比例して運用資産額も増えていることがわかり、つみたてNISAの非課税メリットも大きくなります。

理想は、つみたてNISAの投資枠の上限金額年40万円(月3万3,333円)です。しかし上述したようにまずは貯蓄に回すお金を確保し、無理なく続けられる金額から投資を始めるようにしましょう。

③よくわからないまま商品を購入してしまった

投資対象や運用方針、運用コストなどを比較しないままとりあえず商品を購入してしまい後悔する人もいます。

商品選びの失敗に関する口コミ

- 【銘柄選びは慎重に】

-

当時「とりあえずつみたてNISAを始めればお金が増える」と思っていました。証券口座を開設し、本当に知識のない状態で直感で銘柄を選びました。ところが一年、二年経っても全くと言っていいほど値段が上がりません。銀行員の友人に聞いたところ「なんでその銘柄を買ったのか分からない」と呆れられ、ちゃんと教えてもらいました。

20代・男性

- 【商品選択を間違えた】

-

つみたてNISAの銘柄を選択する際に、現在は全米株式を選択していますが、最初にオール・カントリーを買ってしまったことがあります。大きな失敗ではないのですが、リスクなど当時は怖く、また無知であったため、その後知識をつけていくうちに、全米株式は一番トラックレコードが良かったことに気づきました。実際、オルカンも半分が米株なので、全米株式に最初から投資をしていれば、良かったと思いました。

20代・男性

- 【無知は損する】

-

誰でも気軽に簡単に始められるということでたいした勉強もせずに口座を開設し、適当に商品を選んで何となく運用を開始しました。しかし、毎日確認するたびに含み損が発生していることにがっかりする日々を送ることになります。そして、とうとう耐え切れずに損切りを敢行しました。ところが、その後相場は上がり結果的に損切り貧乏という形になりました。

30代・男性

- 【商品の手数料を考えていなかった】

-

金融商品を選ぶ際に信託手数料や買付手数料がかかることを知っていたので、窓口業務をやっている証券会社は避けてネット証券を選びました。その中でも楽天証券は取扱商品も豊富で、悩んだ挙句いくつか選んだのですが、信託手数料が0.1%違うだけでも10年以上積み立てた場合に何万円も差が出ることに気付かず購入していました。途中でそれを知り変更しましたが、その数ヵ月分の資金がもったいなかったと後悔しています。

50代・男性

- 【ファンド選びは慎重に】

-

投資に対する知識が待ったくなく、とりあえずはじめてみようというノリで積み立てNISAを始めました。証券会社が運営している(?)ブログなどを見て、ファンドを選びました。半年ほど運用したころ、本屋やYouTubeで勉強し始めてみたら、運用コストが安い米国株か全世界株のインデックスファンドがおすすめということを知りました。私は、運用コストが高いファンドを選んでいたので、半年分損した気分です。すぐに次月からの購入ファンドを変更しました。初めから勉強しておけばよかった。

20代・男性

出典:fuelle編集部がクラウドワークスで調査

つみたてNISAは、投資対象が長期・積立・分散投資に適した商品に厳選されているため、商品選びの失敗は比較的少ないです。

投資対象が同じでも運用コスト(信託報酬や運用管理費用など)は、商品によって異なるため、注意が必要です。

竹国弘城(ファイナンシャル・プランナー)

投資信託(ファンド)の販売、運用、管理にかかる費用のこと。具体的には販売会社、運用会社、受託会社に支払う費用がこの中に含まれています。純資産総額に対する年率で表示されますが、日割り計算で日々信託財産から差し引かれています。

出典:わかりやすい用語集[信託報酬]|三井住友DSアセットマネジメント

投資する資産クラスや商品によるリターンとリスクの違い

以下の表と図は、代表的な投資資産の株式と債券の過去20年間のリターンとリスクをまとめたものです。株式と債券でリターンやリスクは大きく異なり、株式や債券のなかでも投資する地域によってリターンやリスクには差があります。

| 資産クラス | リターン ※年率平均 |

リスク ※年率平均 |

各資産クラスを投資対象とする つみたてNISA対象インデックスファンドの例 |

|---|---|---|---|

| 国内株式 | +5.5% | +17.0% | ・<購入・換金手数料なし> ニッセイTOPIXインデックスファンド ・eMAXIS Slim 国内株式(TOPIX) |

| 全世界株式 (日本含む) |

+9.2% | +18.5% | ・eMAXIS Slim 全世界株式 (オール・カントリー) |

| 全世界株式 (日本除く) |

+9.8% | +18.9% | ・<購入・換金手数料なし> ニッセイ外国株式インデックスファンド |

| 米国株式 | +10.6% | +18.2% | ・SBI・V・S&P500インデックス・ファンド ・eMAXIS Slim 米国株式(S&P500) |

| 新興国株式 | +9.8% | +22.3% | ・<購入・換金手数料なし> ニッセイ新興国株式インデックスファンド |

| 国内債券 | +1.3% | +1.9% | - |

| 外国債券 | +4.4% | +8.7% | - |

※対象指標は、以下の通り

日本株式:TOPIX トピックス(配当込み)

全世界株式(日本含む):MSCIオール・カントリー・ワールド・インデックス(ACWI)(円)

全世界株式(日本除く):MSCIコクサイ・インデックス(KOKUSAI)(円)

米国株式:S&P 500(配当込み)(円)

新興国株式:MSCIエマージング・マーケット・インデックス(円)

国内債券:NOMURA-BPI総合

外国債券:FTSE/シティグループ世界国債インデックス除く日本(円)

運用コストの差による運用成果への影響

以下の表と図は、運用コスト(信託報酬)の異なる2つの商品に毎月1万円積立投資した場合の運用資産額の推移を示したものです。運用コストを差し引く前の利回りは、運用期間中、いずれも年5%で一定と仮定しています。

| 投資元本 | 年利5.0% | 信託報酬率0.1% (実質年率4.9%) |

信託報酬率1.0% (実質年率4.0%) |

|

|---|---|---|---|---|

| 5年後 | 60万円 | 約68万円 | 約68万円 | 約66万円 |

| 10年後 | 120万円 | 約155万円 | 約155万円 | 約147万円 |

| 20年後 | 240万円 | 約412万円 | 約407万円 | 約367万円 |

運用利回りが同じでも運用コストの信託報酬率が年0.1%(実質年利4.9%)の商品と年1.0%(実質年利4.0%)の商品では、20年後の運用資産額に約40万円の差がつきます。

④短期で売却してしまった

短期的な値動きに一喜一憂したり急遽お金が必要になったりして短期で商品を売却してしまう失敗もよくあります。

売却の失敗に関する口コミ

- 【1年で売却してしまった 】

-

よく理解しないまま投資をしていました。つみたてNISAのやり方は、長期運用がメインです。しかし、日々変動する運用益を見ていました。毎日見ていると少しでも損が出てくると売却したくなってしまいました。その感情に流されて1年ちょっとで売却してしまいました。改めて、今その商品を見てみると、あのときにあのまま続けていたらもっともうけたかなと思います。

20代・男性

- 【絶対にホールドするべき】

-

20年間積立が可能なつみたてNISAですが、株のように利益がある程度出たところで一度利益確定をし、引き出してしまったことです。あくまで長期を見据えた投資信託なのでそのままホールドした状態で、別口で株式売買をしていればもっとより多くの利益と複利が得られていました。売らずにしっかり持っておくことをおすすめします。

30代・男性

- 【価格変動に惑わされた】

-

私は自分がメインで使っている証券会社でつみたてNISAを開設しました。しかし、それが後々失敗を招きました。なぜならば、普段私は短期売買がメインなので、投資商品の値動きには敏感です。だから、長期投資のために価格が上がっても下がっても投資商品を売却してはいけないはずのつみたてNISAで購入した商品さえも、下がる気がしたので売ってしまったのは失敗でした。やはり、目につくところに長期で持つものをおいておくのはよくないと感じました。

20代・男性

- 【すぐに売却してしまった】

-

自分は25歳のときにつみたてNISAを始めました。それまで投資に全く触れてこなかったのですが、貯金が全くできない自分としては毎月引き落としで貯金できるくらいの感覚で始めました。銘柄はYouTubeで勉強し利益も出ていたのですが、始めて半年くらいたって引っ越しをする際に資金集めで売ってしまいました。一度、証券口座からお金がなくなると一気にモチベーションが下がってしまい、再開するのに1年ほどかかりました。

20代・男性

出典:fuelle編集部がクラウドワークスで調査

つみたてNISAは、長く投資を続けることで価格変動リスクを軽減し、積立投資と複利効果でコツコツと資産を増やしていく制度です。

運用期間が長くなるほど元本割れのリスクは低下する

積立投資は、長期間行うことでリスクとリターンを平準化(平均化)して運用を安定させる効果が期待できます。

以下の図は、資産や地域を分散して積立投資を行った場合の運用成果を保有期間5年と20年で比較したものです。

※1985~2020年の各年に毎月同額ずつ国内外の株式・債券の買付けを行った場合の運用成果(運用成果および年率は、各年の買付け後、保有期間が経過した時点でも時価をもとに算出)

保有期間5年では、1割強のケースで元本割れが生じています。一方、保有期間20年では、いつ投資を始めてもリターンはプラスとなっており元本割れは生じていません。

これは、あくまで過去のデータに基づく結果となるため、年換算したリターンでは短期投資のほうが高くなるケースもありますが、リターンの安定性では長期投資が勝ります。

⑤始める・やめるタイミングを難しく考えすぎてしまう

つみたてNISAを始めたり、やめたりするタイミングを難しく考えすぎてしまい「なかなか始められない」「やめられない」という失敗もあります。

タイミングの失敗に関する口コミ

- 【スタートする時期を間違えた!】

-

つみたてNISAをスタートする時期ですが、ちょうど円安が加速する時期に始めたので、購入取引完了後にかなりマイナスになることが多々あり、損をすることが多いです。長期的に保有する金融商品のつみたてNISAは、すぐに売買取引を行わないので、運用選びも自分で複数銘柄の選択を行います。取引するときの組み合わせを5つ選びましたが、運用がマイナスになるので、取引の仕方が失敗したと実感することが多いです。自分で選んで運用する銘柄を選択しますが、じっくり選んだつもりでも円安が加速するとマイナスになるので、今までの予測なども参考になりません。結構取引を始める時期は重要だと実感するようになりました。つみたてNISAのスタート時期は重要です。

30代・女性

- 【始めるタイミングを間違えた】

-

夫婦で資産形成をしようという話になり、主人がすでに取り組んでいたつみたてNISAを私も始めることにしました。2021年後半からスタートしたのですが、それまでコロナ禍でも順調に上がっていた株式相場がウクライナへのロシア侵攻で下がり始めました。まだマイナス圏で含み損がありますが、ドルコスト平均法でプラスに転じるまで気長に続けていきます。

30代・女性

- 【やめるタイミングが分からない】

-

投資をしたことはありませんでしたが、初めての人にもやりやすいという「つみたてNISA」を始めました。家計から投資するのは怖かったので、私のへそくりを使用し、万が一マイナスになっても生活に影響のないお金を使用しました。楽天証券で1日100円の投資で、3年前に始めています。しかし、へそくりを使って買いたいものができたときに、すぐにやめられるのかが不安です。なぜかというと、つみたてNISAは長期投資が良いとされているので、途中でやめるのもどうなのかとか、やめようと思っていてももしかたらこの先良い状態になるのかもしれないなどと、なかなかやめるタイミングがつかめません。お金を使えずに、モヤモヤしながら過ごしている状況です。

30代・女性

出典:fuelle編集部がクラウドワークスで調査

相場は、常に変動しているため、積み立てを始めるタイミングと相場の下落局面が重なればリターンがマイナスとなる状態が長期間続くこともあります。

1年以上にわたり下落が続くことも

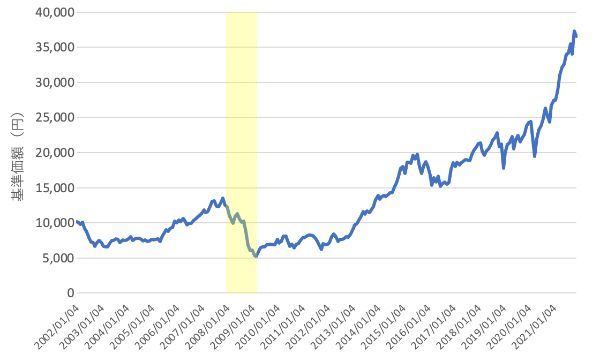

以下のグラフは、米国の大型優良企業を投資対象とする「フィデリティ・米国優良株・ファンド」の基準価額の推移を示したものです。

2008年9月に発生した世界的な金融危機「リーマンショック」では、約1年半にわたって世界中の株式市場が下落しました。同ファンドの基準価額もこの間に高値の1万3,000円台から6,000円を割り込む大暴落となっています。

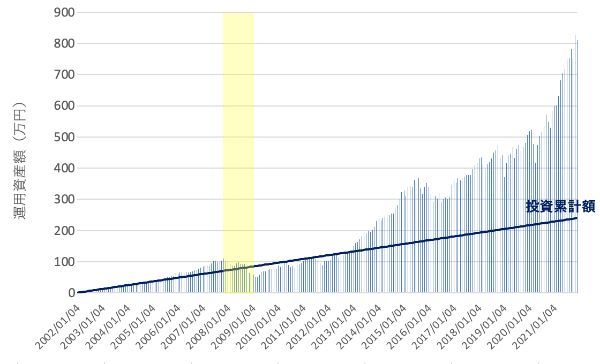

以下のグラフは、同ファンドに2002年1月~2021年12月までの20年間、毎月1万円ずつ積立投資した場合の運用資産額の推移を示したものです。

| 2007年12月3日 | 2008年12月1日 | 2011年4月1日 | 2021年12月1日 | |

|---|---|---|---|---|

| 基準価額 | 1万2,524円 | 6,085円 | 8,285円 | 3万6,556円 |

| 運用資産額 | 103万5,480円 | 58万148円 | 112万5,674円 | 810万7,779円 |

| 投資累計額 | 72万円 | 84万円 | 112万円 | 240万円 |

| 損益 | +31万5,480円 | ▲25万9,852円 | +5,674円 | +570万7,779円 |

リーマンショックに伴う暴落の直前、2007年12月ごろまで資産は順調に増えてしました。しかしその後状況は一転します。運用資産は、1年で半分近くまで減り一気に含み損に転落してしまったのです。

ファンドの基準価額は、2009年に底をつけ下落前の水準を回復したのは2013年末です。下落開始から約5年半の時間を要しました。

一方、運用損益は2011年4月に含み益に転じます。これは、下落局面でも積み立てを続けたことで平均購入単価が下がった効果によるものです。

その後は、一進一退を繰り返しますが2013年以降は資産の増加ペースが加速。2021年末の運用資産額は約811万円、含み益は約571万円まで膨らみました。

長期積立投資は始めるなら早いほうがいい

一括投資の場合、投資するタイミングの見極めや商品を売却して損失を確定させる「損切り」が重要です。

下落局面で投資を始めた場合は、当然含み損の状態になりますが追加で投資を続けることで平均購入単価が下がります。その後、価格が上昇に転じれば投資を始めたときの価格以下でも利益が出るのです。

この積立投資を定額で行うのが「ドル・コスト平均法(定額購入法)」と呼ばれる投資手法です。

ドル・コスト平均法による効果

ドル・コスト平均法の効果を確認してみましょう。ここでは、毎月1万円ずつ以下のような値動きの投資信託に定額積立投資したと仮定します。

1月の投資信託1口あたりの価格は10円なので購入口数は1,000口(1万円÷10円)です。1月以降、価格は下がり続け9月には2円まで下落。価格が安くなったことで同じ1万円でも9月の購入口数は5,000口(1万円÷2円)まで増えています。

1~12月までの1年間で投資した総額は、12万円(1万円×12ヵ月)、購入口数の合計は2万7,123口です。

12月時点の1口あたりの価格5円で運用資産額を計算すると13万5,615円(1口あたりの価格5円×2万7,123口)となっています。1口あたりの価格は、投資を始めた1月の半分になっていますが含み益は1万5,615円(13万5,615円-12万円)となりました。

これは、ドル・コスト平均法によって購入価格が平準化され5円以上で投資した分の値下がりを5円以下で投資した分の値上がりがカバーし値下がり分を上回った結果です。

もし1月に12万円を一括投資していた場合は、1万2,000口購入し12月時点の運用資産額は6万円(1口あたりの価格5円×1万2,000口)となり6万円の損失(含み損)が出ていました。

竹国弘城(ファイナンシャル・プランナー)

売却するのは最終的にお金が必要になるとき

利益を確定するには、商品を売却する必要がありますが、売却タイミングを迷う人もいます。しかしあまり難しく考える必要はありません。

また非課税期間は、20年と決まっていますが必ず20年以内に売却する必要もありません。非課税期間終了時点で使う予定がないならそのまま運用を続けましょう。

売却しないまま非課税期間終了を迎えた商品は、課税口座に移され取得価格がその時点の価格に変更されます。その後商品を売却した場合は、非課税期間終了後の値上がり分にのみ税金がかかる仕組みです。

⑥手続きで失敗した

口座開設や積立設定の手続きで失敗してしまうケースもあります。

手続きの失敗に関する口コミ

- 【手続きを怠った】

-

つみたてNISAを始めてみようと思い、口座開設の手続きをインターネットで行いました。個人情報の提出を求められましたが、ネット経由での提出ができず、郵送対応をすることにしました。その後、仕事がなかなか忙しくて、つみたてNISAの手続きを失念していました。仕事が一段落して、手続きに入ったところ、口座開設は済んでいたけれど、積み立てがされていない状況だったので、半年分の積み立て枠を損してしまいました。

20代・女性

- 【カードの期限切れに注意!】

-

楽天証券で口座を持ち、楽天クレジットカードからの引き落としにしていました。しかし、引っ越しをして、住所変更をしないまま、新しい楽天のクレジットカードが届かずそのまま期限切れになってしまいました。頑張って積み立てていたつみたてNISAも引き落としがストップしてしまいました。また一からやらなくてはいけなくなりました。

30代・女性

- 【設定をしっかりと確認すべき】

-

コロナ禍の底値のときにつみたてNISAを始めました。年間40万円までの積み立てで、非課税で20年継続できることなど、簡単な勉強をしてから、S&P500に連動するファンドの中から手数料の安い商品を選び、積み立てを始めました。しかし、しばらくして「おや?」と思いました。なんと、積み立ての設定が「受取型」になってしまっているのです。これは証券会社によって違うかと思いますが、私が使っている証券会社は「受取型」が標準設定になっていました。これでは、雪だるま式に増えてはいきません。あわててファンド設定を解約、再度、再投資型でやりなおしましたが、こういう失敗は結構あるのではないでしょうか?

30代・女性

- 【口座を間違えた】

-

つみたてNISA自体は、めちゃくちゃおすすめです。今半年ぐらい積み立てているけれど、プラスの状態です。ただ、初心者でしたので、初めに口座を決めるときに間違えて特定口座にしてしまいました。NISA口座でないと、優遇税率を受けられないから注意が必要です。あれ?と思って確認したから1ヵ月で気付いて変更できたけれど、「特定口座になっています」と特にお知らせもないので、口座を作るときにはよく確認することが必要かと思います。

20代・女性

出典:fuelle編集部がクラウドワークスで調査

手続きを途中で中断してしまった

つみたてNISAを始めようと口座開設を申し込んだものの仕事などで忙しく手続きが途中で中断してしまう人もいるようです。

口座開設の手続きは、必要書類を準備して提出するだけの簡単なものです。ネット証券などでは、必要書類の提出をアップロードで行いWEB上で手続きが完結できる場合もあります。

つみたてNISAは、最初に商品や積立額などを決めて積立設定をすれば、後は「ほったらかし投資」が可能です。忙しくて投資に時間をかけられない人にこそおすすめしたい制度です。

口座開設する金融機関が決まったらなるべく早めに口座開設を済まして積み立てを始めましょう。

積立設定を間違えてしまった

つみたてNISAでは、積み立てを始める際に投資する商品や積立額、積立頻度、決済方法、分配金の受取方法(受取型、再投資型)などの設定が必要です。

設定を間違えるとイメージしている投資ができなかったり、つみたてNISAのメリットを活かし切れなかったりする可能性があります。そのため以下の点に注意して設定しましょう。

・投資商品……運用目的や期待するリターン、許容できるリスクにあった商品を選ぶ

・積立額……当面使う予定のない余裕資金で無理なく続けられる金額で始める

・積立頻度……特に希望がなければ「毎月」でOK

・決済方法……口座振替(自動引落)やクレジットカード決済を利用して積立資金が自動入金されるようにする。クレジットカード決済ならポイント還元が受けられてお得

・分配金の受取方法……再投資型を選択するか、分配金のない商品を選ぶ

開設する口座や投資する口座を間違えてしまった

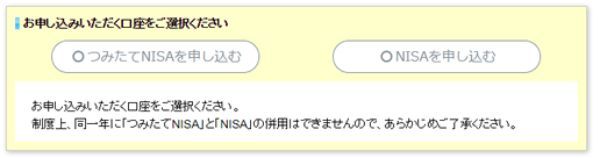

「つみたてNISA」口座ではなく「一般NISA」口座を開設してしまったり、つみたてNISA口座で投資するつもりが課税口座で投資していたりしたという失敗です。

つみたてNISA口座と一般NISA口座の開設手続きは、基本的に共通で最初にどちらの口座を開設するかを選択します。ここで選択を間違えないようにしましょう。

口座開設後に間違いに気づいた場合は、口座変更(勘定設定変更)の手続きが必要です。

積立NISA口座で投資しないと非課税にはならない

分配金や運用益が非課税になるのは「つみたてNISA口座」で投資した場合です。

課税口座(特定口座・一般口座)でも投資信託の積立設定ができるため、口座の選択を間違えないようにしましょう。

⑦なんとなくつみたてNISAを始めてしまった

つみたてNISAの制度内容をよく理解しないまま口座を開設したり、自分の運用目的や投資スタイルがあいまいな状態で投資を始めたりすると失敗しやすくなります。

なんとなく始めたことによる失敗に関する口コミ

- 【NISAと同じと思っていた】

-

NISAと同じだと思って、一定額を積み立てていって余裕があるときに多めに投資しようと思っていたのですが、限度額を見ていなかったのが失敗でした。NISAと同じで120万円くらいまで行けるだろうと思っていたので、その半分以下しか出せないというものですからこれまたがっかりといった感じです。ちゃんと説明文読んでない私が悪いのですが。ほかの投資でカバーするという選択肢を取ることにしました。

30代・男性

- 【一般NISAのほうがお得です】

-

つみたてNISAと一般NISAを併用できないことを知らず、あまり深く考えずにつみたてNISAを利用していました。つみたてNISAは、非課税枠が年間40万円と多くありません。月々3万5,000円程度の投資を行う余力がある人は、一般NISAを利用したほうが、非課税となる額面が大きくなります。

40代・男性

- 【いろいろな情報に踊らされてしまった】

-

最初の頃、自分の中で投資への方向性が定まっておらず、読んだ本やSNS、インターネットを見て、すぐに影響されてしまい、これは良さそうだと思うと商品を増やしたり、変更したりを繰り返していました。積み立てをやめてしまった商品が複数…、積み立て始めた時期もあり、もっと早めに株式主体のポートフォリオにすれば良かったと後悔しています。

30代・女性

- 【流行に飛びついてしくじりました】

-

私はもともと、株式投資をしていました。つみたてNISAがはやり始め、私が株式投資をしていた金融機関もやり始めたのです。キャンペーンにつられて始めたのですが、あまりうまく積み立てられませんでした。始める前に良くリサーチするべきでした。

20代・男性

出典:fuelle編集部がクラウドワークスで調査

始めたあとに一般NISAのほうがよかったことに気づいた

つみたてNISAと一般NISAは、分配金や運用益が非課税になる点は共通しています。しかし投資できる商品や金額、非課税投資期間などが異なる別の制度です。

口座開設時に制度の選択を間違ってしまうと切り替えの手続きが別途必要になるなど手間がかかってしまいます。自分の運用目的や投資スタイルにあった制度を選びましょう。

| 一般NISA | つみたてNISA | |

|---|---|---|

| 対象者 | 日本に住む20歳以上(※1)の人 | |

| 非課税保有期間 | 5年間 | 20年間 |

| 年間非課税枠 | 120万円 | 40万円 |

| 投資可能商品 | ・上場株式 ・ETF(上場投資信託) ・公募株式投資信託 ・REIT など |

長期・積立・分散投資に適した 一定の投資信託 ※金融庁への届け出が必要 |

| 買付方法 | 通常買付、積立投資 | 積立投資(※2)のみ |

※2:累積投資契約に基づく定期かつ継続的な買付

各制度が向いているのは、以下のような人です。

- 株式など、投資信託以外の商品に非課税で投資したい人

- 短期間でまとまった資金を投資したい人

- より大きな利益を狙いたい人

- 自分でタイミングを決めて投資したい人

- 長期投資でコツコツと資産を増やしていきたい人

- なるべく手間をかけずに投資したい人

なお一般NISAは、2024年1月に制度が改正され2階建ての「新NISA」への移行が決まっています。

また金融庁の2023年度税制改正要望には、一般NISAとつみたてNISAの非課税保有期間の恒久化(期限なし)、年間非課税枠の拡大などが盛り込まれており、今後の制度拡充が期待されるため、情報をチェックしておきましょう。

出典:日経新聞

| 利用対象者 | 日本に住む18歳以上の人(口座開設年の1月1日現在) | |

|---|---|---|

| 非課税対象 | 1階部分 | 2階部分 |

| 一定の投資信託への投資から 得られる分配金や譲渡益 (つみたてNISAと同様) |

株式、投資信託などへの投資から 得られる配当金・分配金、譲渡益 |

|

| 口座開設可能数 | 1人1口座(つみたてNISAとの選択) | |

| 非課税投資枠 | 1階部分 | 2階部分 |

| 年間20万円 | 年間102万円 | |

| 非課税期間 | 最長5年間(ロールオーバーで最長10年間) | |

| 投資可能期間 | 2024~2028年 | |

運用目的や投資スタイルが定まっておらず運用がうまくいかなかった

つみたてNISAと一般NISAで「どちらの制度を利用するか」「どの商品でどのくらいの金額を運用するか」については、運用目的や投資スタイルにあわせて選ぶべきものです。

運用目的や投資スタイルが定まっていない状態で始めてしまうと途中で制度や運用商品、投資額を変更しなければならなくなったり、投資を続けられなくなったりして失敗するリスクが高くなります。

竹国弘城(ファイナンシャル・プランナー)

まだまだある!積立NISAでやりがちな失敗をFPが警告!

ここまでに紹介した7つ以外にも気をつけたい失敗があります。

【口座開設時】複数の金融機関で口座開設を申し込んでしまった

複数の金融機関に口座開設を申し込んでしまい、開設したかった金融機関で口座を開設できなくなってしまう失敗です。

つみたてNISAは、すべての金融機関のなかで1人1口座しか開設できません。複数の金融機関に口座開設を申し込んだ場合は、最初に税務署の承認を受けた金融機関で口座が開設され、それ以外の金融機関では口座を開設できなくなります。

1つの金融機関だけに申し込めば、こんな失敗は起こりません。しかし口座開設を申し込んだあとに「やっぱり別の金融機関のほうがいい」と思うこともあるでしょう。

Q 書類を返送したあとで、申込をキャンセルすることはできますか?

A ログイン後の「口座管理」>「お客さま情報 設定・変更」>「お取引関連・口座情報」>「NISA・つみたてNISA」欄で「書類請求前」、「書類請求 お申し込み済」、「税務署申請中」の状態の場合には、原則キャンセルの受付が可能です。キャンセルをご希望の場合には、下記までご連絡ください。

※NISA口座開設が完了している場合は、口座開設をキャンセルはお受けできません。

出典:SBI証券

【運用時】運用商品を入れ替えようと売却してしまった

つみたてNISAで投資した商品は、購入してから最長20年間非課税で運用できます。これは、投資した商品を保有し続けた場合の話です。売却してしまうと、その時点で非課税措置は終了してしまいます。

また商品を売却しても消化した非課税投資枠は復活しません。つまり1年で売ってしまった場合は、残り19年分の非課税メリットを手放すことになるのです。売却代金で別の商品を購入する場合は、新たな投資枠を使わなければなりません。

竹国弘城(ファイナンシャル・プランナー)

【運用時】積立や運用を完全にやめてしまった

長く投資を続けていると状況が変化して積み立てを続けるのが難しくなるかもしれません。しかしすぐに積み立てをやめたり保有商品をすべて売却してしまったりするのは、非課税メリットを手放してしまうことになるため、非常にもったいない失敗です。

お金が必要になったときも、つみたてNISAの運用資産にはなるべく手をつけないようにしたいところです。やむを得ず売却が必要な場合でも一部の売却で必要な資金を確保できるなら最小限の売却に留め、残った部分の運用を続けましょう。

【金融機関変更時】非課税枠を使ってしまい翌年まで変更できなくなった

つみたてNISAの金融機関は、年単位で変更できます。ただし変更したい年の9月30日までに変更手続きを完了しなければいけません。また当年度の金融機関変更ができるのは、つみたてNISAの非課税枠を1円も使っていなかった場合です。

その年につみたてNISA口座で1円でも買い付けを行っている場合、金融機関の変更ができるのは翌年の投資分からになります。翌年分の金融機関変更は、当年の10~12月もしくは翌年1~9月(非課税枠を使っていないことが条件)に行うことが可能です。

つみたてNISAは、毎月の積み立てや分配金の再投資を自動化することが多く気づかないうちに非課税枠を使ってしまいやすいので注意しましょう。

積立設定にはお申込み締切日があり、締切日までに解除すると、次回の積立購入から停止されます。

(例)引落方法「楽天キャッシュ(電子マネー)」や「楽天カードクレジット決済」を利用した積立設定は、毎月12日が翌月のお申込み締切日となりますので、例えば2月の積立設定の解除には1月12日までの積立設定解除完了が必要となります。1月15日に積立設定解除を完了したとすると、3月から解除されます。

出典:楽天証券

積立NISAをやめたほうがいい人

つみたてNISAは、メリットの多い制度ですが向いていない人もいます。主に以下のような人は、つみたてNISAの利用をやめておいたほうがいいでしょう。

貯蓄が少なく家計に余裕がない人

つみたてNISAはあくまで「投資」であり、当面使う予定のない余裕資金で行うのが基本です。投資は予想に通りにいくとは限らず、お金が減ることもあります。

家計に余裕がなく、生活に必要なお金まで投資に回していると、投資がうまくいかずお金を減らしてしまったときは、生活への影響が出てくるでしょう。

貯蓄が少ないと病気などの急な出費に対応できず、運用がうまくいっていても運用資産を切り崩さなくてならない可能性も高くなります。そうなれば、せっかくの非課税メリットが無駄になってしまいます。

生活を立て直すための時間的な余裕ができるほか、すぐ運用資産に手をつけずに済むため、気持ちにも余裕を持って投資できるでしょう。

竹国弘城(ファイナンシャル・プランナー)

元本割れのリスクを許容できない人

一時的な元本割れさえ許容できない人はやめておきましょう。

竹国弘城(ファイナンシャル・プランナー)

個別株に投資したい人

対象商品は、長期投資に適した投資信託やETFに限られ、それ以外の金融商品には投資できないため、個別株に投資したい人には向きません。

この場合、つみたてNISAとの併用はできませんが、課税口座で個別株に投資し、つみたてNISAで投資信託に積立投資する方法もあります。

短期で儲けたい人

個別株であれば1年で株価が2倍、3倍になるような銘柄は多くあります。しかし、日経平均株価やTOPIX、S&P500など、株式市場全体の価値を示す株価指数が1年で2倍になるようなことは、めったに起こりません。

投資額も年間40万円に限られるため、個別株への投資などに比べ、短期間で大きく儲けるのは難しいのです。

まとまった金額を好きなタイミングで投資したい人

つみたてNISAの非課税投資枠の上限は、年間40万円(月最大3万3,333円)です。また買付方法は、積立投資に限定されています。そのためこれよりも大きい金額を自分の好きなタイミングで投資したい人は、一般NISAのほうが向いているでしょう。

ただし一般NISAは、非課税期間が5年、ロールオーバーを利用しても最長10年とつみたてNISAよりも短くなっています。

つみたてNISAには、ロールオーバーの仕組みはありません。

自分で調べたり学んだりしようとしない人

つみたてNISAは、投資商品が絞り込まれていたり投資するタイミングを判断しなくてよかったりするなど投資初心者でも利用しやすい制度です。

しかし利用する金融機関や商品、毎月いくらいつまで投資するかなどは、自分で決めなければなりません。

よくあるQ&A

・金融機関や運用商品の選択ミス

・途中で積み立てをやめてしまう

・すぐに商品を売却してしまう

一般NISAで120万円まで一括投資したり、つみたてNISAで積立投資をしながら手元にある資金は課税口座で一括投資したりするなどさまざまな方法が考えられます。

自分の投資できる金額や投資目的にあった方法を選びましょう。

つまり50万円の利益に対して20.315%(復興特別所得税)の税金10万1,575円がかかってしまうのです。上記の例が課税口座同士の場合は、損益通算ができるため、合算した10万円の利益に対して税金2万315円がかかることになります。

また元本割れした状態で非課税期間が終了した場合、その商品の取得価格は非課税期間終了時の価格に変更され課税口座に移される点も押さえておきましょう。新たな取得価格からの値上がり分が課税対象になるため、当初の取得価格を下回って損失が出ているにもかかわらず、税金がかかることがあります。

毎月1万円積み立てる場合、運用期間中の利回りが年5%で一定を前提にシミュレーションすると20年後に運用資産は約412万円に増えます。積立額の累計は240万円なので、このケースでは約172万円の利益です。

・貯金がなく家計の余裕がない人

・元本割れリスクが許容できない人

・短期で儲けたい人

・株式に投資したい人

・まとまった金額を好きなタイミングで投資したい人

・自分で調べたり学んだりしようとしない人 など

・非課税投資枠の上限金額が一般NISAよりも少ない

・投資できる商品は金融庁が選定した投資信託のみに限られている

・買付方法が積立投資のみ

より多くの方がお金について自ら考え行動できるよう、家計改善や住宅購入、資産形成、相続など、お金に関するコンサルティング、大手金融機関や各種メディアでの執筆・監修を行う。RAPPORT Consulting Office代表。

■保有資格

1級ファイナンシャルプランニング技能士

CFP®︎

一種証券外務員

サウナ・スパプロフェッショナル

【こちらの記事も読まれています】