2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

目次

- 積立NISAを始めるなら1月がいい!

- 積立NISAを始める月で、避けたほうがいいのは?

- ただしあまり「始める月」にはこだわらず、思い立ったらすぐ開始するのがいい

- 口座開設には時間がかかる――積み立てしたいタイミングの3週間前には申し込みを

- 年の途中から始めても非課税枠を使い切る方法

- ボーナス設定や増額設定のある証券会社

- ボーナス設定のある証券会社:SBI証券

- SBI証券の積立NISAに関するいい口コミ

- SBI証券の積立NISAに関するよくない口コミ

- ボーナス設定のある証券会社:楽天証券

- 楽天証券の積立NISAに関するいい口コミ

- 楽天証券の積立NISAに関するよくない口コミ

- ボーナス設定のある証券会社:マネックス証券

- マネックス証券の積立NISAに関するいい口コミ

- マネックス証券の積立NISAに関するよくない口コミ

- ボーナス設定のある証券会社:auカブコム証券

- auカブコム証券の積立NISAに関するいい口コミ

- auカブコム証券の積立NISAに関するよくない口コミ

- ボーナス設定などがない証券会社もある

- 積立NISAを始める月はいつ?Q&Aで確認

積立NISAを始めるなら1月がいい!

結論から言えば、つみたてNISAの非課税枠を使い切りたいなら1月から始めるのがベストです。面倒な設定なしで非課税枠40万円をほぼ使うことができます。

つみたてNISAは制度上、年40万円を超えないように積立額を設定しなくてはなりません(2022年12月現在)。毎月の上限額は、12で割った3万3,333円です。

1月から開始すれば、この「上限額3万3,333円」の積み立てを1年間続けるだけで、その年の非課税枠をほぼ使い切れます。

| 毎月の積立額 | |

|---|---|

| 1月 | 3万3,333円 |

| 2月 | 3万3,333円 |

| 3月 | 3万3,333円 |

| 4月 | 3万3,333円 |

| 5月 | 3万3,333円 |

| 6月 | 3万3,333円 |

| 7月 | 3万3,333円 |

| 8月 | 3万3,333円 |

| 9月 | 3万3,333円 |

| 10月 | 3万3,333円 |

| 11月 | 3万3,333円 |

| 12月 | 3万3,333円 |

| 合計 | 39万9,996円 |

なお金融機関によって、毎月の上限額は異なります。

| 金融機関 | 月の上限額 | 公式サイト |

|---|---|---|

|

3万3,333円 | 公式サイト |

|

3万3,333円 | 公式サイト |

|

3万3,333円 | 公式サイト |

| 野村證券 | 3万3,000円 | 公式サイト |

| SMBC日興証券 | 3万3,000円 | 公式サイト |

| 三菱UFJ銀行 | 3万3,333円 | 公式サイト |

| 三井住友銀行 | 3万円 | 公式サイト |

| みずほ銀行 | 3万3,000円 | 公式サイト |

| ゆうちょ銀行 | 3万3,000円 | 公式サイト |

| イオン銀行 | 3万3,000円 | 公式サイト |

上限が3万3,333円の金融機関を選べば、1年でほぼ40万円分を積み立てられます。しかし例えば上限が3万円の場合は、1年でも36万円です。4万円分の投資枠を余らせることになってしまいます。

1月以外に開始すると、そのままでは非課税投資枠を余らせてしまう

年の途中から始めた場合は、3万3,333円を積み立てても、そのままでは非課税投資枠を使い切れません。

例えば6月からスタートした場合は23万3,331円しか積み立てできず、16万6,669円の投資枠を余らせてしまいます。

| 毎月の積立額 | |

|---|---|

| 6月 | 3万3,333円 |

| 7月 | 3万3,333円 |

| 8月 | 3万3,333円 |

| 9月 | 3万3,333円 |

| 10月 | 3万3,333円 |

| 11月 | 3万3,333円 |

| 12月 | 3万3,333円 |

| 合計 | 23万3,331円 |

余った投資枠は翌年には繰り越せず、その年で消滅してしまいます。せっかくの非課税枠を余らせてしまうのはもったいないといえるでしょう。

枠を使い切ると積立NISAのメリットを最大限享受できる

つみたてNISAの非課税となる投資枠は年間40万円までです。その枠内で定期的に継続して積立投資を行って得られた収益について最長20年間、非課税となります。

出典:投資信託協会 つみたてNISAってなあに?-概要としくみ-

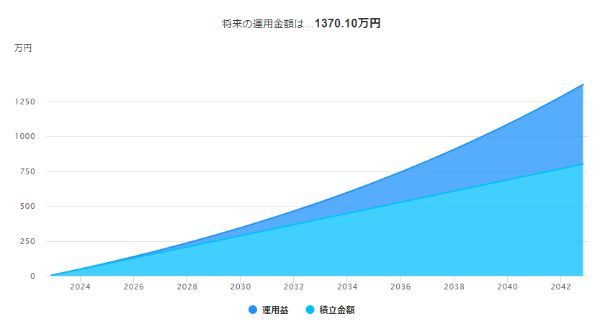

2023年1月からと11月から開始した場合とで、20年後にどのくらい利益に差が生じるのかをシミュレーションしてみました。

結果、2023年1月から開始した方が利益は55万円以上も高くなることがわかりました。

【運用益】

2023年1月から開始……570万1,065円

2023年11月から開始……515万572円

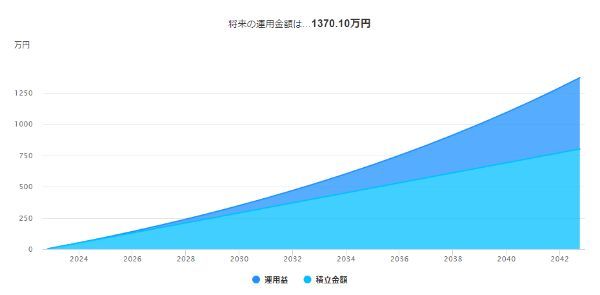

2023年1月に開始すると、積立期間は20年ちょうどです。3万3,333円を積み立て、利回り5%で運用する場合の運用成果は以下のようになります。

| 積立額 | 運用益 | 運用総額 |

|---|---|---|

| 799万9,920円 | 570万1,065円 | 1,370万985円 |

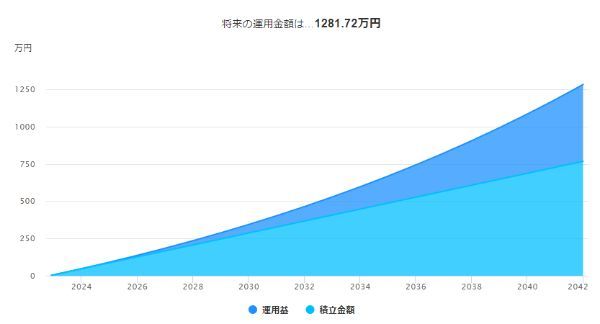

一方、2023年11月に開始すると、積立期間は19年2ヵ月です。3万3,333円を積み立て、利回り5%で運用する場合の運用成果は以下のようになります。

| 積立額 | 運用益 | 運用総額 |

|---|---|---|

| 766万6,590円 | 515万572円 | 1,281万7,162円 |

運用総額は、2023年1月開始の1,370万985円に対して、2023年11月開始は1,281万7,162円となりました。積立開始が10ヵ月遅れただけでも、運用総額に88万3,823円の差が生じています。

このシミュレーション結果から、少しでも早く始めて非課税枠を使い切り、長く運用するほうが資産を増やせる可能性が高まるということがいえるでしょう。

ボーナス設定をすれば年の途中からでも40万円を使い切れるが、手間がかかる

なお、年の途中からでもボーナス設定や増額設定などを活用すれば、40万円を使い切ることができます(詳しい設定は後述)。

しかし積立額が把握しづらく、面倒に感じてしまう人もいます。

具体例として、3月に積み立てをスタートし、ボーナス設定を6月と12月(年2回)にしたケースについて確認してみましょう。

積立額を3万円にすると、1年間の合計額は30万円(3万円×10回)です。このままでは非課税枠が10万円(40万円-30万円)残ってしまいます。6月と12月に5万円ずつ(合計10万円)増額することで、年40万円を使い切れました。

| 毎月の積立額 | ボーナス設定 | |

|---|---|---|

| 3月 | 3万円 | 0円 |

| 4月 | 3万円 | 0円 |

| 5月 | 3万円 | 0円 |

| 6月 | 3万円 | 5万円 |

| 7月 | 3万円 | 0円 |

| 8月 | 3万円 | 0円 |

| 9月 | 3万円 | 0円 |

| 10月 | 3万円 | 0円 |

| 11月 | 3万円 | 0円 |

| 12月 | 3万円 | 5万円 |

| 合計 | 30万円 | 10万円 |

このように、年の途中で始めると非課税枠を使い切るのに積立額の調整が必要になってしまいます。

積立NISAを始める月で、避けたほうがいいのは?

つみたてNISAを始める月は、11、12月はなるべく避けたほうがいいでしょう。

11、12月からだと、そのままでは投資枠を大きく余らせてしまう

毎月の積立額は3万3,333円が上限なので、11、12月に始めると、そのままではその年の非課税枠を使い切れません。年末に近い月につみたてNISAをスタートするのは、制度を有効活用するという視点からは損だといえます。

| 月 | 投資額 | 残りの非課税枠 |

|---|---|---|

| 11月 | 3万3,333円 | 36万6,667円 |

| 12月 | 3万3,333円 | 33万3,334円 |

| 合計 | 6万6,666円 | 33万3,334円 |

| 月 | 投資額 | 残りの非課税枠 |

|---|---|---|

| 12月 | 3万3,333円 | 36万6,667円 |

| 合計 | 3万3,333円 | 36万6,667円 |

ボーナス設定で一気に枠を使い切ることもできるが避けたほうがいい

11月や12月にスタートし、ボーナス設定を活用して投資枠を使い切ることも可能です。しかし1回の投資額が高額になってしまいます。

| 月 | 投資額 | 残りの非課税枠 |

|---|---|---|

| 12月 | 3万円 | 37万円 |

| 合計 | 40万円 | |

上の例では、12月に一気に40万円を投資することになります。一回の投資額が高額だと、複数のデメリットが生じます。

- ドルコスト平均法のメリットが活かせないから

- 資金の用意に無理をする可能性があるから

- 高値つかみの危険があるから

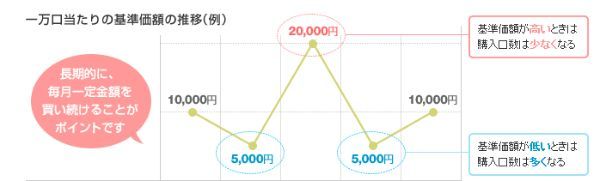

避けたほうがいい理由1. ドルコスト平均法のメリットが活かせないから

特に12月開始の場合は一括での投資になるため、ドルコスト平均法のメリットがなくなってしまいます。

定額購入法(ドル・コスト平均法)

<意味>

毎月など定期的に、同じ「購入額」(1万円など)で買い付ける方法。ドルコスト平均法。

出典:日本証券業協会 定額購入法(ドル・コスト平均法)

投資信託の基準価額は、相場の動向や政治・経済情勢などに応じて日々変動します。価額が高いときに多額の投資を行うと、その後の値下がりで大きな損失が生じる可能性があります。

もし12月のタイミングで価額が高かった場合に一括で40万円を投資すると、損をしてしまうかもしれないのです。

しかしドルコスト平均法(毎月少しずつ投資する)の場合は、価額によらず一定の金額で購入を続けるため、価額が高い時には自然と少ない口数で購入します。結果として購入単価を平均化する効果が期待できます。

ドルコスト平均法の具体例

具体例として、1万円からスタートした基準価額が次のように変動するケースについて、ドルコスト平均法の効果を見てみましょう。

| 1ヵ月目 | 2ヵ月目 | 3ヵ月目 | 4ヵ月目 | 5ヵ月目 | |

|---|---|---|---|---|---|

| 基準価額 | 1万円 | 5,000円 | 2万円 | 5,000円 | 1万円 |

ドルコスト平均法で毎月1万円の積み立てをした場合、5ヵ月間の積立金額は合計5万円で、平均購入単価は7,692円です。

【ドルコスト平均法で毎月「一定金額(1万円)」を購入】

| 1ヵ月目 | 2ヵ月目 | 3ヵ月目 | 4ヵ月目 | 5ヵ月目 | 平均購入単価 | |

|---|---|---|---|---|---|---|

| 基準価額 | 1万円 | 5,000円 | 2万円 | 5,000円 | 1万円 | 7,692円 |

| 購入口数 | 1万口 | 2万口 | 5,000口 | 2万口 | 1万口 | |

| 購入金額 | 1万円 | 1万円 | 1万円 | 1万円 | 1万円 |

一方で、一定口数を購入する方法で毎月1万口の積み立てをした場合、5ヵ月間の積立金額は合計5万円で、平均購入単価は1万円となりました。

| 1ヵ月目 | 2ヵ月目 | 3ヵ月目 | 4ヵ月目 | 5ヵ月目 | 平均購入単価 | |

|---|---|---|---|---|---|---|

| 基準価額 | 1万円 | 5,000円 | 2万円 | 5,000円 | 1万円 | 1万円 |

| 購入口数 | 1万口 | 1万口 | 1万口 | 1万口 | 1万口 | |

| 購入金額 | 1万円 | 5,000円 | 2万円 | 5,000円 | 1万円 |

【平均購入単価】

ドル・コスト平均法(毎月3万円):7,692円

一定口数(毎月3万口):1万円

ドルコスト平均法は基準価額が高いときは少ない口数を、基準価額が低いときは多い口数を買うため、結果として1口あたりの購入単価を下げる効果が期待できます。

避けたほうがいい理由2.資金の用意に無理をする可能性があるから

11月や12月からつみたてNISAを始めると、非課税枠を使い切るには短期間で一気に40万円を用意することになります。手元に余裕資金があるなら一括投資をしても影響は少ないでしょう。しかし、無理に資金を用意すると家計が苦しくなる恐れがあります。

なお、「一括40万円の投資は無理があるのか」には個人差がありますが、「生活防衛資金」が十分かというのを目安にするといいでしょう。

投資を始める場合は、最低でも生活費3ヵ月分以上の生活防衛資金(預貯金)を確保したいとことです。3ヵ月分で不安な場合は、さらに金額を増やしてもいいでしょう。

例)1ヵ月の生活費30万円の場合……90万円以上の預貯金を確保

この例の場合、もし自分の預貯金から一括投資分の40万円を差し引いても、90万円以上残るようなら11月・12月に一気に40万円を投資する余裕があると判断できます。逆に、90万円を切るようならば生活防衛資金が足りないので、非課税枠を無理に使い切る必要はありません。

避けたほうがいい理由3. 高値つかみの危険があるから

投資信託の基準価額はさまざまな要因で変動するため、買いどきを見極めるのは簡単ではありません。つみたてNISAの非課税枠を使い切るために一度に40万円を投資すると、高値つかみのリスクが高まります。

高値つかみ

相場の高いところで買ってしまい、その後、値下がりしている状態。

その中でも一番高いところで買ってしまうことを「天井つかみ」といいます。

出典:大和証券 金融・証券用語解説[高値つかみ]

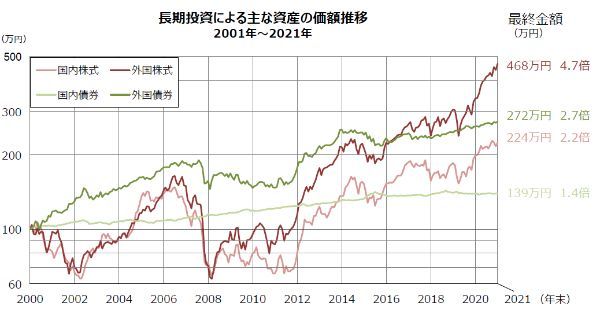

以下は、国内外の株式・債券の長期投資による価額推移です。

国内株式と外国株式は2006年ごろをピークに株価が大きく下落し、その後は2012年ごろまで低迷を続けています。もし2006年に国内株式や外国株式に一括投資を行っていれば、その後は2014年ごろまで元本割れの状態が続くことになります。

ボーナス設定で一気に40万円を投資すると、このようなリスクの可能性があるのです。

ただしあまり「始める月」にはこだわらず、思い立ったらすぐ開始するのがいい

とはいえ「1月」に固執するあまり、つみたてNISAの開始を見送るのは良い選択とはいえません。始める月にはこだわりすぎず、思い立ったらすぐにスタートするのがいいでしょう。

早く始めたほうがいい理由1. 非課税期間を最大限に活かせるから

2022年12月現在、つみたてNISAの投資可能期間は「2042年まで」です。そのため、開始タイミングが遅くなるほど、トータルで積み立てられる金額は減ってしまいます。

毎年40万円の場合、開始時期によって2042年までに積立できる金額がいくら変わるかをまとめました。

| 開始時期 | 積立できる年数 | 合計積立金額 |

|---|---|---|

| 2023年 | 20年 | 800万円 |

| 2024年 | 19年 | 760万円 |

| 2025年 | 18年 | 720万円 |

| 2026年 | 17年 | 680万円 |

| 2027年 | 16年 | 640万円 |

積立投資を始めるタイミングが1年遅れるごとに、合計積立金額が40万円ずつ減っているのがわかります。投資では、元本が増えるほど資産が増える可能性が高まるため、開始時期の遅れは機会損失になるかもしれません。

【NISA制度は大きく変わる予定】

2022年12月に与党税制改正大綱がまとまったことで、現行のNISAは2024年1月から新しい制度に変わる見通しとなりました。非課税枠が拡充し、投資可能期間や非課税期間に制限がなくる(制度の恒久化)など、個人投資家にとってメリットが大きい内容となりそうです。

今後の国会審議にもよりますが、改正法案が成立すれば、つみたてNISAで投資信託を新規購入できるのは2023年末までとなります。

ただし、現行NISAは新しい制度とは切り離して、現在の取り扱いが継続されます。つまり、今のうちに始めることで、非課税で投資できる金額を増やすことが可能です。また、2024年以降も非課税で運用を継続できます。

早く始めたほうがいい理由2. 長期間投資のメリットを活かせるから

早く始めるとそれだけ投資期間が長くなるため、長期投資のメリットを活かせます。具体的には、「複利効果」や「元本割れリスクの軽減」などが期待できます。

長期投資による複利効果

複利効果とは、運用で得た利益を再投資することにより、利息が利息を生んで資産の増え方が大きくなっていく効果のことです。

利息のつき方には、「単利」と「複利」の2つがあり、つみたてNISAは複利で運用します。

・単利:元本だけに利息がつくこと

・複利:元本と利息を合わせた金額に利息がつくこと

資産運用では、単利と複利で資産の増え方に大きな差が生じます。100万円を年率5%で運用した場合、単利と複利それぞれの運用成果は以下の通りです(税金、手数料は考慮外)。

| 単利 | 複利 | |

|---|---|---|

| 1年 | 105万円 | 105万円 |

| 2年 | 110万円 | 110万2,500円 |

| 3年 | 115万円 | 115万7,625円 |

| 4年 | 120万円 | 121万5,506円 |

| 5年 | 125万円 | 127万6,281円 |

| 6年 | 130万円 | 134万95円 |

| 7年 | 135万円 | 140万7,099円 |

| 8年 | 140万円 | 147万7,453円 |

| 9年 | 145万円 | 155万1,325円 |

| 10年 | 150万円 | 162万8,891円 |

10年後の運用総額は単利が150万円、複利が162万8,891円です。利回りは同じですが、複利が12万8,891円多い結果となりました。運用期間が長くなるほど、複利のほうが資産の増え方が大きくなっているのが分かります。

このように、運用期間が長くなるほど、得られる複利効果も大きくなるのが一般的です。

長期投資による元本割れリスクの軽減

また、長期投資は元本割れリスクを下げる効果も期待できます。

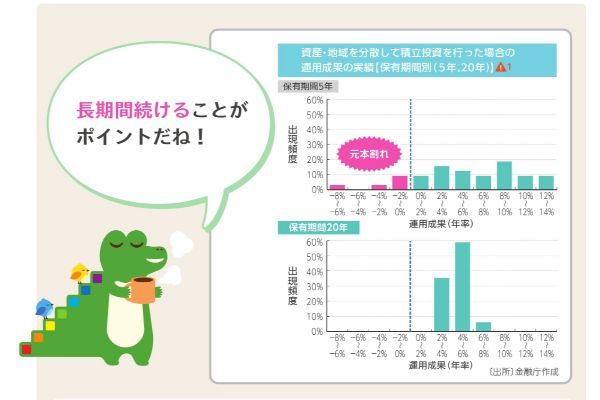

金融庁の資料によれば、地域や資産を分散した積立投資を続けた場合、保有期間5年以内では元本割れが出現していますが、保有期間20年の場合は元本割れがゼロになっています。

大西勝士(ファイナンシャル・プランナー)

2023年3月に始めた場合と2025年1月では、20年後にいくら違う?

つみたてNISAは1月開始にこだわらず、早くスタートしたほうがいい理由を実感するためにシミュレーションしてみましょう。

「2023年3月」と「2025年1月」に始めた場合で、20年後(2043年2月末時点)の運用総額にどんな差が生じるでしょうか。

結果、スタートが1年10ヵ月遅れたことによって、2043年2月末時点の運用総額に189万7,027円(1,370万985円-1,180万3,958円)もの差が生じています。

2023年3月スタート……1,370万985円

2025年1月スタート……1,180万3,958円

【2023年3月から、毎月3万3,333円を20年(2043年2月まで)積み立てた場合(利回り5%)】

| 積立額 | 運用益 | 運用総額 |

|---|---|---|

| 799万9,920円 | 570万1,065円 | 1,370万985円 |

元本799万9,920円に対して、運用益は570万1,065円、運用総額は1,370万985円となりました。

【2025年1月から、毎月3万3,333円を18年2ヵ月(2043年2月まで)積み立てた場合(利回り5%)】

| 積立額 | 運用益 | 運用総額 |

|---|---|---|

| 726万6,594円 | 453万7,364円 | 1,180万3,958円 |

元本726万6,594円に対して、運用益は453万7,364円、運用総額は1,180万3,958円となりました。

つみたてNISAは非課税期間が20年間あるので、「始めるのが1年くらい遅れても問題ない」と思うかもしれません。しかし、長期投資では、運用期間が少し短くなるだけで投資成果に大きな差が生じる可能性があります。

将来のためにより多くの資産を作りたいと思うなら、少しでも早くつみたてNISAを開始するほうが有利です。

株価が下落していても積立NISAは始めるべき?

10年、20年と長期で積立投資を続けるつもりであれば、株価が下落していてもすぐに始めるべきです。

むしろ、株価が下落しているときは、投資をスタートする絶好の機会といえるかもしれません。株価が下落していれば投資信託を安く購入できるため、将来値上がりした場合に利益を得やすくなるからです。

とはいえ、下落はどこまで続くのか将来の予測は難しく、「さら下がるのでは」と不安に思う人もいるでしょう。しかし国内外の資産に分散投資を行い、長期間運用を続けると、結果的に元本割れが少なくなるというデータもあります。

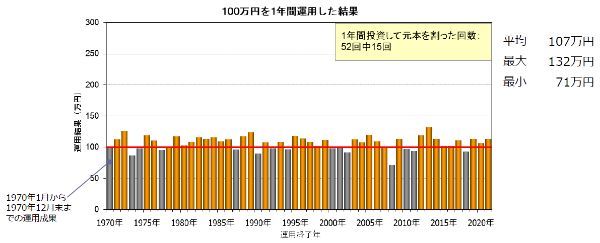

下の図は、100万円を「国内株式」「国内債券」「外国株式」「外国債券」の4資産に25%ずつ投資し、1年間保有した場合の運用成果です。

1年間の運用成績では、元本割れが52回中15回発生しています。

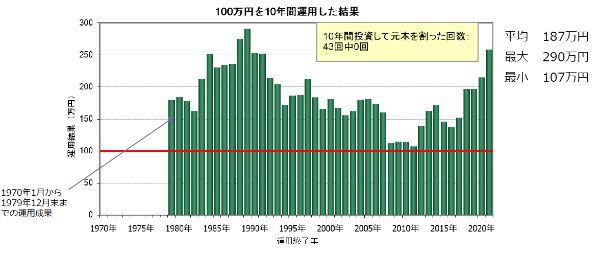

一方、下の図は、同じく100万円を「国内株式」「国内債券」「外国株式」「外国債券」の4資産に25%ずつ投資し、10年間保有した場合の運用成果です。

10年間の運用成績では、元本割れの発生は43回中ゼロという結果になりました。

このように、長期にわたって分散投資を行えば、投資を始めるタイミングにかかわらず元本割れリスクの軽減が期待できます。

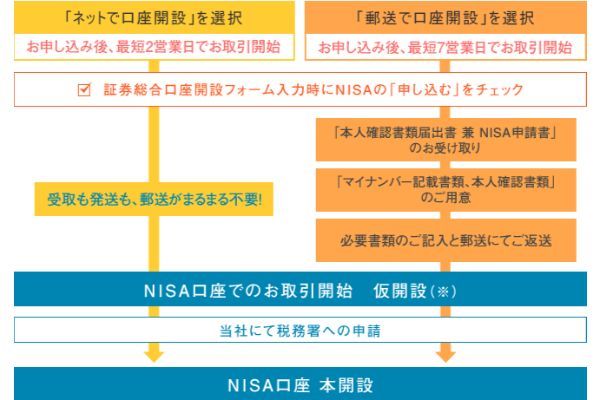

口座開設には時間がかかる――積み立てしたいタイミングの3週間前には申し込みを

つみたてNISAを始めるには、証券会社で口座開設をしなくてはなりません。手続きが完了するまでには、一定の時間がかかり、税務署の審査もあります。

例えば、申し込みの時期によっては「1月から開始予定だったのに、2月スタートになってしまった」という結果になる可能性もあります。遅くとも、積み立てを始めるタイミングの3週間前には口座開設の申し込みを行いましょう。

開設が完了し、取引が開始できるまでの日数は、証券会社や申込方法によって変わります。

| 証券会社名 | オンラインの場合 | 郵送の場合 | 公式サイト |

|---|---|---|---|

|

最短当日 | 約10日 | 公式サイト |

|

翌営業日 | 約5営業日 | 公式サイト |

|

最短翌営業日 | 約10日 | 公式サイト |

|

最短翌営業日 | 最短7営業日 | 公式サイト |

|

最短当日 | 最短1週間 | 公式サイト |

オンラインは、スマホやパソコンから口座開設の申し込みを行う方法です。上のネット証券の場合、最短当日~翌営業日で手続きが完了します。マイナンバーカードや本人確認書類(運転免許証など)をスマホで撮影したり、パソコンで画像を提出したりすることで、かかる日数を大幅に短縮でるからです。

口座開設の流れ【SBI証券の例】

SBI証券を例に、口座開設から積立完了までの流れを見ていきましょう。

SBI証券では、総合口座とつみたてニーサの同時申し込みが可能です。フォームにある「つみたてNISAに申し込む」にチェックを入れましょう。

その他の必要事項も入力し、マイナンバー確認書類や本人確認書類をアップロードすると、総合口座の申し込みは完了です。書類審査が完了したら、メールなどで「完了通知」が届きます。

SBI証券には「NISA口座の仮開設制度」があり、税務署の審査前に取引を開始できます。

税務署への申請手続きはSBI証券が行います。審査の結果、問題ない場合はサイト内のメッセージボックスに「NISA口座開設審査完了のお知らせ」が届きます。

審査結果が出るまでは、通常1~2週間程度かかります。

※税務署の審査に落ちた場合は、仮開設中に積み立てた商品は、課税口座に移されます。

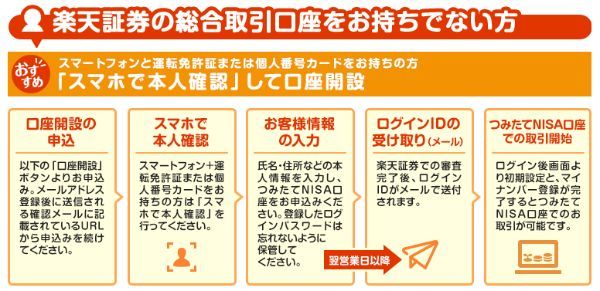

口座開設の流れ【楽天証券の例】

楽天証券についても、口座開設から積立完了までの流れを確認してみましょう。

楽天証券も、総合口座とつみたてNISAの同時申し込みが可能です。楽天証券サイト内の「口座開設」ボタンを押すと、申込画面が表示されます。

マイナンバーカードや本人確認書類をアップロードし、必要事項を入力して申し込みを行いましょう。楽天証券の審査完了後、ログイン用のIDが発行されます。

ログイン後画面で初期設定とマイナンバーの登録を行うと、取引を開始できます。

つみたてNISA口座の開設には税務署の審査がありますが、楽天証券でも結果が出る前に仮口座として積立可能です。審査の可否については後日正式な通知が届きます。

※税務署の審査に落ちた場合は、仮開設中に積み立てた商品は、課税口座に移されます。

年の途中から始めても非課税枠を使い切る方法

ボーナス設定を使う

年の途中からつみたてNISAを始める場合、非課税枠40万円を使い切るにはボーナス設定を使うのが有効です。

ボーナス設定とは、指定した月の積立額を増やせるサービスです。通常は、賞与の受取時期に合わせて年2回まで積立額を増やせます。

年の途中から積み立てを開始する場合、ボーナス設定を利用するかどうかで、どのような違いが生じるかを確認してみましょう。

つみたてNISAの投資上限額は月3万3,333円です。3月から始める場合、年間積立額は33万3,330円(3万3,333円×10回)となります。このままでは、非課税枠40万円を使い切れません。

この状態で6月と12月をボーナス月に設定し、積立額をそれぞれ3万3,335円増額すると、年間投資額は40万円になります。この結果、非課税枠40万円を使い切ることが可能です。

| 毎月の積立額の合計(①) | ボーナス月の積立額の合計(②) | 年間積立額(①+②) |

|---|---|---|

| 33万3,330円 (3万3,333円×10回) |

6万6,670円 (3万3,335円×2回) |

40万円 |

増額設定を使う

年の途中から始めてもつみたてNISAの非課税枠を使い切りたい場合は、「増額設定」を使う方法もあります。

2022年11月現在、大手ネット証券では楽天証券のみが提供していいます。ボーナス設定とは異なり、その年に限って毎月の積立額を増額できるのが特徴です。

ボーナス設定では、翌年以降もその設定が引き継がれます。設定を解除したい場合は、自分で解除手続きをしなくてはなりません。非課税枠を使い切るために、初年だけ積立額を増額したい場合はやや不便なところがあります。

一方、増額設定はつみたてNISAを始めた年1回限りの設定で、翌年以降に引き継がれることはありません。翌年になると、設定は自動的に解除されます。

ボーナス設定や増額設定のある証券会社

ここでは、つみたてNISAでボーナス設定や増額設定のある証券会社を4つ紹介します。証券会社と対応している設定、積立頻度をまとめました。

| 証券会社 | ボーナス設定 | 増額設定 | その他設定 | 積立頻度 | 公式サイト |

|---|---|---|---|---|---|

|

〇 | × | NISA枠ぎりぎり注文 課税枠シフト注文 |

毎月・毎週・毎日 | 公式サイト |

|

〇 | 〇 | - | 毎月・毎日 | 公式サイト |

|

〇 | × | NISA非課税投資枠 使い切り設定 |

毎月・毎日 | 公式サイト |

|

〇 | × | - | 毎月 | 公式サイト |

つみたてNISAは、1人1口座しか開設できません。金融機関の変更は可能ですが、変更しようとする年の9月末までに変更手続きを完了する必要があります。また、すでにつみたてNISA口座で投資信託を購入している場合、変更できるのは翌年の投資分からです。

開設してから後悔しないように、各証券会社の特徴を理解して選びましょう。

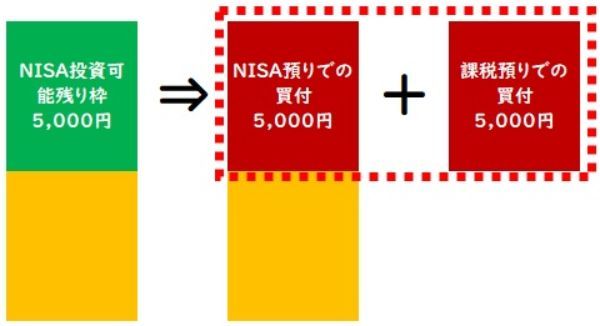

ボーナス設定のある証券会社:SBI証券

SBI証券もつみたてNISAの商品数はネット証券トップクラスで、180本を超える銘柄の取引が可能です。積立頻度は「毎月」「毎週」「毎日」の3つに対応しており、好みに合わせて選択できます。

ボーナス設定の利用が可能です。つみたてNISAを年の途中で始めても、まく活用すれば年40万円の非課税枠を使い切れるでしょう。う

SBI証券は、枠を使い切るための設定が充実しているのが特徴です。具体的には、「NISA枠ぎりぎり注文」と「課税枠シフト注文」の2つがあります。

積立設定金額が1万円、残りの非課税投資枠が5,000円の場合、NISA枠ぎりぎり注文と課税枠シフト注文の両方を設定しておくと、自動的にニーサ預りで5,000円、課税預りで5,000円(合計1万円)の買付注文が行われます。

「NISA枠ぎりぎり注文」と「課税枠シフト注文」の両方を設定しておけば、つみたてニーサの非課税枠を使い切った上で、残りは課税口座で購入できるので便利です。

SBI証券の積立NISAに関するいい口コミ

- ポイント制度が使いやすい

-

私がSBI証券のつみたてNISA利用して感じたメリットは、TポイントやPontaポイントが1ポイント=1円で利用できる点です。

30代・男性

- すべてがハイレベルで満足!

-

SBI証券は、取扱銘柄がとても多いので、つみたてNISAはもちろんのこと、その他の取引でも国内で一番といっていい優良証券会社だと思います。アプリの使いやすさもいいです。クレカでの積み立てもでき、PontaポイントやTポイントと連携しているなど、付随するサービスがどれも秀逸で素晴らしいです。

20代・男性

- SBIでまとめて管理できるのが楽です

-

SBI証券でFX、iDeCo、個別株ともまとめて運用できるのが楽。手数料が安く、銘柄の選択肢も多いので安心感があります。PCの画面で簡単にNISAのページに移動できるのもいいです。クレカ積立サービスもとても便利です。

30代・男性

出典:fuelle編集部がクラウドワークスで調査

SBI証券の積立NISAに関するよくない口コミ

- 提携ポイントを増やしてほしい

-

あえてデメリットをいうなら、もっと提携ポイントを増やしてほしいです。メインポイントの切り替えをしなくてはいけないのも面倒です。また、積立時に使えるクレカの種類が3つと少ないのでもっと増やしてほしいです。アプリは、PC操作時と同じような情報にアクセスできないのが不満です。

30代・男性

- ポイントを貯められるカードが少ない

-

三井住友カードナンバーレスのポイント還元率がもっと高いとうれしいです。また、つみたてNISAでポイントを貯められるのは三井住友カードのみなので、ポイントが貯まるカードの種類が増えてほしいです。

30代・女性

- 投資額の変更が面倒

-

いつでも投資額を変更できるのはいいのですが、変更手続きはやはり手間がかかります。面倒だな……と思っているうちにどうでもよくなってしまい、やらずに終わってしまいます。もう少し手軽に手続きができたらいいと思います。

40代・男性

出典:fuelle編集部がクラウドワークスで調査

ボーナス設定のある証券会社:楽天証券

楽天証券はつみたてNISAの商品数が豊富で、180本以上の銘柄を扱っています。選択肢が多いため自分に合った投資信託を見つけやすいでしょう。積立頻度は「毎月」「毎日」の2つがあります。

今回紹介するネット証券の中では、楽天証券だけが「増額設定」に対応しています。増額設定は、つみたてNISAを始めた年だけ積立額を増やせるサービスです。

年の途中からスタートする場合、年40万円の非課税枠を使い切るには、「ボーナス設定」を利用するのが一般的です。しかし、ボーナス設定は翌年以降もその設定が続くため、やや使い勝手が悪い面もあります。

投資上限額の月3万3,333円で積み立てを続けたい場合は、増額設定が利用できる楽天証券がおすすめです。

楽天証券の積立NISAに関するいい口コミ

- ポイントが使えてうれしいです!

-

選んだ一番の理由は、買い物で貯まった楽天ポイントを投資に使えるからです。毎月100円から積み立てを始められますし、つみたてNISAをカードで支払うと、その分もポイントがもらえるのもうれしいです。

30代・女性

- おおむね満足

-

楽天カードで積み立ての設定をすると、ポイントが貯まります。楽天経済圏で生活している人には、とても良いと思います。1週間に1回程度、基準価額メールが届くので、自分の投資信託がどの程度利益を出しているかを確認できます。それが楽しみです。

20代・男性

- 楽天カードを使って満足度アップ

-

楽天カードを使うとポイントが発生するので、とても助かっています。取扱銘柄が多いのもメリットです。選べない銘柄も中にはありますが、それでも現状で満足できています。

30代・男性

出典:fuelle編集部がクラウドワークスで調査

楽天証券の積立NISAに関するよくない口コミ

- いちいちホームページにアクセスするのが面倒

-

今のところ、それほどデメリットに感じていることは正直ありません。ただ、いちいち楽天証券のホームページにアクセスするのが面倒くさいと思ったことは多々あります。ログインしなくてはならないのが手間に感じてしまいます。

30代・女性

- 楽天ポイントの変更に不満

-

楽天カードで積み立てれば、1%のポイント還元ですが、2022年9月から改悪されて0.2%になるようです。ポイント還元率は、他の証券会社のほうが高くなるので、そちらに移るか検討するほど不満です。

またスマホからだと、設定を変更したい場合、どこにアクセスすればわからないことがあります。もっとスマホの表示をわかりやすくしてほしいです。20代・男性

- つみたてNISA専用アプリがないので不便

-

何かを確認したいときに、都度ブラウザを開いて利用しないといけない点が不満です。楽天は、数多くのアプリを提供していますが、つみたてNISAには専用アプリがありません。そのせいで確認する手間がかかり不便を感じます。

20代・女性

出典:fuelle編集部がクラウドワークスで調査

ボーナス設定のある証券会社:マネックス証券

マネックス証券のつみたてNISAでは、150本以上の銘柄を扱っています。楽天証券やSBI証券に比べると少ないものの、商品ラインナップは豊富であるため、自分に合った投資信託を選べるでしょう。積立頻度は「毎月」「毎日」の2つです。

マネックス証券は、つみたてNISAのボーナス設定に対応しています。年2回までボーナス月を設定し、積立額を増額できるため、年の途中で始めても年40万円の非課税枠を使い切ることが可能です。ただし、クレジットカードによる積み立ての場合はボーナス設定が利用できません。

マネックス証券では、「NISA非課税投資枠使い切り設定」も提供されています。積み立てによる買付金額より残りの非課税枠が少ない場合、その非課税枠の金額で買付発注が行われるサービスです。残り非課税枠が4万円、積立額が5万円であれば、4万円の買付として発注が行われます。

大西勝士(ファイナンシャル・プランナー)

マネックス証券の積立NISAに関するいい口コミ

- 豊富な商品ラインアップ

-

マネックス証券は、つみたてNISAの取り扱い商品が150件以上あるので、自分に合った商品がきっと見つかります。ツールでランキングやパフォーマンスも見られるので、投資の知識が少ない人には役立つと思います。年間上限額の40万円を使い切り設定すると、限度枠を無駄にすることなく運用できます。ネット証券なので利用料を安く抑えることができるので、おすすめです。

40代・男性

- 初心者向き

-

投資信託の取り扱い本数が多く、自分にニーズにあった商品を選べます。説明も丁寧なのでどんな商品かも理解しやすいです。引落手数料が無料なので入金額に悩むこともありません。また使用しているとマネックスポイントがたまってAmazonギフト券などに交換できるのもメリットです。非常にわかりやすく初心者の方にも向いています。

50代・男性

- 少額からでも始めやすい

-

マネックス証券なら100円からでもつみたてNISAを始められます。積立金額が小さいことがメリットです。投資信託の購入手数料も全銘柄無料なので手軽に投資できるところが良い面だと思います。

30代・男性

出典:fuelle編集部がクラウドワークスで調査

マネックス証券の積立NISAに関するよくない口コミ

- NISAの切り替え手続きが難しかった

-

一般とつみたての切り替えがちょっとむずかしいところがデメリットです。WEBで切り替えができませんでした。それ以外は特にデメリットはありません。

30代・男性

- 積立頻度の選択肢が少ない

-

積立頻度の選択肢がSBI証券に比べて少ない点がデメリットです。

40代・男性

出典:fuelle編集部がクラウドワークスで調査

ボーナス設定のある証券会社:auカブコム証券

auカブコム証券のつみたてNISAでは、170本を超える銘柄を取り扱っています。インデックスファンドからアクティブファンドまで、商品ラインナップは豊富です。積立頻度は「毎月」のみとなっています。

auカブコム証券は、他のネット証券に比べると利用できる設定は多くありません。しかし、ボーナス設定(増額指定)には対応しているので、年の途中でつみたてNISAを始めても非課税枠40万円を使い切ることは可能です。

大西勝士(ファイナンシャル・プランナー)

投資信託の積立購入をau PAYカードで決済できるサービスを3月28日に開始する。ポイント還元率は買い物と同じ1%で、買付上限は毎月5万円。

(引用元:エキサイト|au PAYカードで投信積立が可能に 3月28日から au/UQ mobile特典で最大5%・3万ポイント還元)

auカブコム証券の積立NISAに関するいい口コミ

- auユーザーにおすすめです

-

「株取引もしたい」という人には、手数料が割引される「NISA割」があります。他社にはないサービスなので、大きなメリットだと思います。つみたてNISA用のシミュレーション機能も利用できます。積み立てたい金額、期間を入れれば簡単に計算してくれ、わかりやすく便利でした。

40代・男性

- ポイントがたくさん貯まる

-

au PAYカードのクレジットカード積み立てでポイントがたくさん貯まります。

20代・女性

- シミュレーションがよい

-

つみたてNISAは初めての経験で、何をどのように進めればよいのか、自分は本当にわかりませんでした。しかしauカブコム証券のシミュレーションのおかげで、事前に大体の知識をつけられたのでよかったです。

30代・男性

出典:fuelle編集部がクラウドワークスで調査

auカブコム証券の積立NISAに関するよくない口コミ

- 銘柄数がやや不満

-

つみたてNISAで選べる銘柄は、トップクラスのネット証券と比べるとやや少ないです。投資中級者や上級者は豊富な銘柄から選べないので、少し不満なのではないでしょうか。また、積立ニーサではポイントで銘柄購入できない点も不満です。

40代・男性

- 取引画面が使いづらい

-

一つ残念なところは、取引画面が気に入らなかった点です。証券会社らしく真面目な感じなのですが、自分にとっては堅苦しい感じで嫌でした。使いやすさは、他の証券会社のほうが優れていると思いました。サイトの構成がややこしくわかりづらいです。電話で問い合わせても長時間待たされただけでなく、冷たい対応だったのも残念。

30代・女性

- つみたてNISA専用のアプリがない

-

専用のアプリがないので、毎回設定などはパソコンやスマホのブラウザを経由する必要があるのが面倒です。

40代・男性

出典:fuelle編集部がクラウドワークスで調査

ボーナス設定などがない証券会社もある

たとえば、野村證券はつみたてNISA専用ファンドについては増額指定が行えません。大和証券も投信積立のボーナス月設定はありますが、つみたてNISAでは設定できない仕様になっています。

年の途中から始める場合、ボーナス設定や増額設定がない証券会社を選ぶと非課税枠を使い切れないので要注意です。

たとえば、9月から月3万円で積み立てを始めるケースについて確認しましょう。ボーナス設定がある証券会社であれば、年2回ボーナス月を指定して17万円ずつ増額することで年40万円の非課税枠を使い切ることが可能です。

| 9月 | 10月 | 11月 | 12月 | 合計 | |

|---|---|---|---|---|---|

| 毎月積立 | 3万円 | 3万円 | 3万円 | 3万円 | 12万円 |

| ボーナス設定 | 0円 | 14万円 | 0円 | 14万円 | 28万円 |

| 合計 | 3万円 | 17万円 | 3万円 | 17万円 | 40万円 |

しかし、ボーナス設定がなければ、投資上限額の3万3,333円を毎月積み立てても年40万円には届きません。残った非課税枠は翌年に繰り越せないため、使い切れなかった分は利用できなくなってしまいます。

大西勝士(ファイナンシャル・プランナー)

積立NISAを始める月はいつ?Q&Aで確認

ただし、2022年11月現在、つみたてNISAの投資可能期間は「2042年まで」となっています。開始タイミングが遅れるほど、トータルで積み立てられる金額は減ってしまいます。

ボーナス設定や増額設定で積立額を増やせば、年の途中で始めても、その年の非課税枠を使い切ることは可能です。あまり1月開始に固執せず、思い立ったらすぐにスタートしましょう。

年の途中でからの場合は、毎月の積み立てだけでは非課税枠を使い切れません。ただし、ボーナス設定や増額設定のある証券会社であれば、特定月の積立額を増やして非課税枠を使い切ることが可能です。

5月に開始して、毎月3万円を積み立てるケースについて確認しましょう。その年の積立回数は8回なので、合計額は24万円(月3万円×8回)です。さらに6月と12月をボーナス月に設定し、それぞれ8万円(合計16万円)増額すれば、年間40万円(24万円+16万円)投資できます。

ほぼ一括で積み立てることにはなりますが、ボーナス設定や増額設定を利用すれば、12月から開始しても投資上限額の年40万円まで投資可能です。

強いていえば、年の後半の月(特に11、12月)はあまりおすすめできません。ボーナス設定を利用すれば投資枠は使いきれますが、1回あたりの投資額が高額になります。長期的にはそれほど影響はなくても、短期では基準価額の値下がりによって大きな含み損が生じるかもしれません。

どうしても開始月にこだわりたい場合は、1月からがベストです。毎月の積立額が分かりやすく、上限額である月3万3,333円を積み立てるだけで非課税枠を使い切れます。

複利効果とは、運用で得た利益を元本に加えて運用を続けることにより、資産の増え方が大きくなっていく効果をいいます。たとえば、100万円を年率5%で運用する場合、単利で運用すると利益は毎年5万円(100万円×5%)となります。

複利で運用する場合は、1年目の利益は単利と同じく5万円です。しかし、利益を元本に加えて運用するため、2年目の利益は5万2,500円(105万円×5%)に増えます。利益を再投資して運用を続けることによって、資産の増え方は大きくなっていきます。

一般的には、投資期間が長くなるほど、得られる複利効果は大きくなる傾向にあります。つみたてNISAで資産形成に取り組むなら、少しでも早く始めて複利効果を得ることが大切です。

2022年11月現在、つみたてNISAの投資可能期間は「2042年まで」です。2042年に購入した投資信託は、2061年まで20年間非課税で運用できます。

ボーナス設定とは、年2回まで特定月の積立額を増やせるサービスです。

3月に開始して月3万円を積み立てる場合、その年の積立額は30万円(月3万円×10回)です。6月と12月をボーナス月にしてそれぞれ5万円(合計10万円)を増額すれば、年間投資額は40万円となるので非課税枠を使い切れます。

増額設定とは、つみたてNISAを年の途中で始めた際に毎月の積立額を増額できるサービスです。ボーナス設定とは異なり、利用できるのはつみたてNISAのスタート年だけです。

ボーナス設定は多くの証券会社で利用できます。増額設定は、大手ネット証券では楽天証券のみ対応しています。

ただし、つみたてNISAは制度上、毎月の積立額は3万3,333円が上限となっています。年の途中からの場合、毎月の積み立てだけでは非課税枠を使い切れません。年の途中からで、その年の非課税枠を使い切りたい場合は、ボーナス設定や増額設定を利用する必要があります。

ボーナス設定は年2回まで積立額を増やせるサービスであり、増額設定は始めた年に限り毎月の積立額を増やせるサービスです。年の途中からなら、ボーナス設定や増額設定のある証券会社を選びましょう。

【こちらの記事も読まれています】