- つみたてNISAは、金融機関によっては100円から始められる

- 一般NISAで少額投資したいなら「単元未満株」の取り扱いのある金融機関がおすすめ

- つみたてNISAで毎月5,000円積み立てると20年後に260万円以上になる可能性がある

- つみたてNISAにおすすめの金融機関は、SBI証券! 毎日、毎週、毎月の3つの積立タイミングが選べる

- 貯金のある人は、つみたてNISAの限度額月33,333円を積み立ててもOK

- 貯金のない人は、つみたてNISAでは少額を積み立てるように

口座を開設する

目次

NISAはいくらから始められる?

NISAについて「投資にはまとまったお金が必要なのでは?」と、なかなか一歩を踏み出せない人も多いのではないでしょうか。

でも実はNISAを始めるときに、まとまったお金は必要ありません。

つみたてNISAなら100円から

つみたてNISAなら100円から始められる証券会社も多数あります。

| 会社名 | SBI証券 | 楽天証券 | 松井証券 | auカブコム証券 | マネックス証券 | SMBC日興証券 |

|---|---|---|---|---|---|---|

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 |

最低購入金額が100円の金融機関を選べば、NISAは100円からスタートできることになります。

制度として決められているのは、年間の非課税投資枠(一般NISA 120万円、つみたてNISA 40万円)です。「いくらからはじめられるのか?」という最低投資金額について決まりはなく、金融機関ごとの取り扱いルールによって異なります。

一般NISAでも単元未満株なら少額で投資可能

一般NISAで株式の投資をする場合はどうでしょうか。株式取引は、銘柄ごとに売買するときの最低限の株数が決まっています。通常は100株単位で購入するので、株価が1,000円の株式でも100,000円が必要になるというわけです。

しかし1株から、あるいは金額指定で取引できる「単元未満株取引」であれば少ない資金で投資が可能です。

金融機関によって、単元未満株の名称は異なります。

| 会社名 | SBI証券 | 松井証券 | マネックス 証券 |

SMBC 日興証券 |

auカブコム 証券 |

|---|---|---|---|---|---|

| 単元未満株の名称 | S株 | 単元未満株 | ワン株 | キンカブ (100円単位) |

プチ株 |

また金融機関によっては単元未満株を取り扱っていない場合があります。一般NISAで株式投資を少額から始めたい場合は、単元未満株を扱っている金融機関を選ぶのがおすすめです。

2022年3月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | |

| 会社名 |  |

|

|

|

|

| 取扱銘柄数 | 178本 | 180本 | 152本 | 164本 | 173本 |

| 売買手数料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| 最低投資 金額 |

100円 | 100円 | 100円 | 100円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 毎日 |

毎月 | 毎月 |

| 単元未満株 取引 |

○ | × | ○ | ○ | ○ |

| ポイント 付与 |

Vポイント | 楽天ポイント | マネックスポイント | Pontaポイント | 松井証券ポイント |

| ココが おすすめ |

豊富な 商品ラインアップ |

楽天ポイント が貯まる |

マネックスポイント が貯まる |

現物株式の取引手数料が 最大5%割引 |

サポートが手厚い |

|

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

NISAを始めたら将来いくらになる?

制度の仕組みを紹介しつつ、「NISAを始めたら将来どのくらいの金額になるのか?」についてもシミュレーションしてみましょう。

そもそもNISAとは?

NISAは「少額から投資したい人」のための非課税制度です。通常は株式や投資信託などに投資をすると、受け取った配当金や分配金、売却した利益などに対して約20%の税金がかかります。

しかし、NISA口座は非課税口座として定められているので、毎年一定金額の範囲内の取引で得られた利益には税金がかかりません。各年に購入した金融商品を保有している間に得た次の利益などに対し、課税されないのです。

• 配当金

• 分配金

• 値上がりした後に売却して得た利益

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。 NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり、税金がかからなくなる制度です。

出典:金融庁「NISAとは?」

口座を開設する

一般NISAとつみたてNISAの違いは?

NISAには「一般NISA」「つみたてNISA」「ジュニアNISA」の3種類があります。

- 一般NISA

- つみたてNISA

- ジュニアNISA

※ジュニアNISAは2024年以降は新規購入できない

ここでは一般NISAとつみたてNISAの違いを紹介します。

一般NISAは、投資信託だけでなく株式にも投資できるのが特徴です。一方、つみたてNISAでは投資信託のみですが、一般NISAより少額で長期間投資できます。

| 一般NISA | つみたてNISA | |

|---|---|---|

| 口座を開設できる数 | 1人につき1口座 (年単位で選択可能) |

|

| 利用できる人 | 日本に住む20歳以上の人 | |

| 投資できる商品 | 株式 投資信託 | 国の基準に沿った投資信託 |

| 非課税の対象となる利益 | 配当金・分配金、売却益 | 分配金、売却益 |

| 非課税で投資できる金額 | 年間120万円 | 年間40万円 |

| 非課税で運用できる期間 | 最長5年間 | 最長20年間 |

| 口座を開設できる期間 | 2014年から2023年 | 2018年から2037年 |

| ロールオーバー | 可能 | 不可能 |

なおロールオーバーとは、一般NISAの5年間の非課税期間満了後に翌年分に移し、もう一度非課税の適用を受けられることです。株式や投資信託の時価が上がり、翌年の非課税投資枠である120万円を超えた場合でもすべて移すことが可能です。

それぞれの特性から、一般NISAとつみたてNISAは以下のような人に向いているといえるでしょう。

一般NISAが向いている人

株式や投資信託など幅広い商品に投資したい人

つみたてNISAが向いている人

少額でコツコツと積み立てて投資したい人

2022年3月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | |

| 会社名 |  |

|

|

|

|

| 取扱銘柄数 | 178本 | 180本 | 152本 | 164本 | 173本 |

| 売買手数料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 |

| 単元未満株取引 | ○ | × | ○ | ○ | ○ |

| ポイント還元 | Tポイント | 楽天ポイント | マネックスポイント | Pontaポイント | 松井証券ポイント |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 毎日 |

毎月 | 毎月 |

| ココがおすすめ | 豊富な 商品ラインアップ |

楽天ポイント が貯まる |

マネックスポイント が貯まる |

現物株式の取引手数料が 最大5%割引 |

サポートが手厚い |

|

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

2024年に新NISAスタート予定

一般NISA、つみたてNISAは開始以来、利用者数や金融商品の買付額が増えています。そこで政府は今後の安定した資産形成を支援するために、NISA制度全体を見直すことを決定。2024年1月に「新しいNISA制度」がスタートする予定です。

より多くの方々に長期・積立・分散投資を始めるきっかけとしてもらうため、2024年以降、一般NISAの非課税対象および非課税投資枠が見直され、2階建ての新しいNISAに変わります。

出典:金融庁「新しいNISAの概要」

新しいNISAは「2階建て」の構造に変わります。原則、1階部分のつみたてNISAの対象となっている金融商品で積立投資をしないと、2階部分を利用できません。2階部分を主に利用したい人は、今から投資を始めておくと使い勝手がよいでしょう。

すでに一般NISAを利用している人や投資経験のある人が株式にだけ投資する場合は、1階部分の利用は不要です。

一般NISAを利用して非課税で運用できる期間が2024年以降に満了になる場合は、新しいNISAへロールオーバーできます。

| 新しいNISA | つみたてNISA | |

|---|---|---|

| 利用できる人 | 日本に住む18歳以上の人 | |

| 投資できる商品 | 1階:一定の基準を満たした投資信託 2階:株式、投資信託 |

一定の基準を 満たした投資信託 |

| 非課税で 投資できる金額 |

1階:年間20万円 2階:年間102万円 |

年間40万円 |

| 非課税で 運用できる期間 |

最長5年間 | 最長20年間 |

| 口座を開設 できる期間 |

2024年から2028年 | 2018年から2042年 |

| ロールオーバー | 可能 | 不可能 |

少額投資ならつみたてNISAがおすすめ

特に投資初心者で「少額で投資をスタートしてみたい」という人は、つみたてNISAがおすすめです。

投資信託の積立をする場合、引き落としごとに販売手数料がかかる場合があります。その点つみたてNISAは販売手数料が無料なので、積立金額をそのまま運用に回せます。少額だからこそ、販売手数料などのコストは抑えたいところですよね。つみたてNISAなら少ない金額でも無駄なく活用できるでしょう。

いくらお得な制度とはいえ、つみたてNISAも「投資」なので、支払った金額より投資信託の時価が下がってしまう可能性はあります。しかし、つみたてNISAではさまざまな資産、さまざまな地域に分散投資されている商品を定期的に、長期間にわたって購入していくことで、リスクを抑えることができます。

資産や銘柄の間での値動きの違いに着目して、異なる値動きをする資産や銘柄を組み合わせて投資を行うのが「資産・銘柄の分散」の手法です。こうした手法を取り入れることで、例えば特定の資産や銘柄が値下がりした場合には、他の資産や銘柄の値上がりでカバーする、といったように、保有している資産・銘柄の間で生じる価格変動のリスク等を軽減することができます。

出典:金融庁「投資の基本 分散投資」

つみたてNISAは、投資のリスクが怖いという初心者にぴったりだといえるでしょう。

口座を開設する

少額の積み立てでもお金は増やせる?

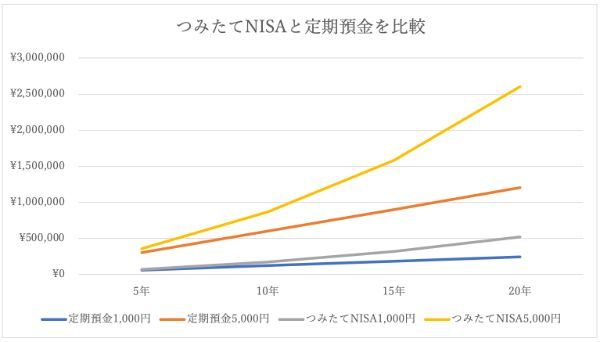

つみたてNISAでは、少額でもお金を増やせるのでしょうか?つみたてNISAと銀行の定期預金とで毎月一定額を積み立てた場合に、20年後にどのくらいの金額になるのかをシミュレーションしてみましょう。

| 積立額(月額) | 5年後 | 10年後 | 15年後 | 20年後 | |

|---|---|---|---|---|---|

| つみたてNISA(7%) | 1,000円 | 7万1,592円 | 17万3,084円 | 31万6,962円 | 52万926円 |

| 5,000円 | 35万7,964円 | 86万5,424円 | 158万4,811円 | 260万4,633円 | |

| 定期預金(0.02%) | 1,000円 | 6万24円 | 12万95円 | 18万214円 | 24万381円 |

| 5,000円 | 30万118円 | 60万474円 | 90万1,071円 | 120万1,906円 |

つみたてNISAと定期預金は、どちらも「複利」で計算されています。

投資期間が長くなるにつれて、つみたてNISAの「複利」の効果が大きくなっています。シミュレーションの結果を見ると、20年後には、つみたてNISAは定期預金の倍以上の金額になりました。つみたてNISAでは長期間の投資によって元本割れする可能性も低くなり、安定した利益を得ることが期待できます。

しかし、現在の日本では銀行預金ではお金はほとんど増えません。現在、普通預金の平均金利はわずか0.001%、100万円預けても利息はたった10円です。

藤原洋子(ファイナンシャル・プランナー)

資産運用シミュレーション結果から、少額であっても定期預金よりつみたてNISAの方が資産を増やせることがわかりました。

2022年3月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | |

| 会社名 |  |

|

|

|

|

| 取扱銘柄数 | 178本 | 180本 | 152本 | 164本 | 173本 |

| 売買手数料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 |

| 単元未満株取引 | ○ | × | ○ | ○ | ○ |

| ポイント還元 | Tポイント | 楽天ポイント | マネックスポイント | Pontaポイント | 松井証券ポイント |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 毎日 |

毎月 | 毎月 |

| ココがおすすめ | 豊富な 商品ラインアップ |

楽天ポイント が貯まる |

マネックスポイント が貯まる |

現物株式の取引手数料が 最大5%割引 |

サポートが手厚い |

|

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

つみたてNISAでおすすめの銘柄は?

つみたてNISAの投資信託には、さまざまな銘柄があります。どの銘柄を選べばいいか迷ってしまう人もいるでしょう。少額から投資をしたい場合、銘柄はどのように選ぶのがいいのでしょうか。

投資信託を選ぶ際のポイントと、おすすめの銘柄をまとめました。

つみたてNISAの銘柄選びのポイント

つみたてNISAの銘柄を選ぶ際、重視したいポイントは4つあります。

【ポイント1:投資対象地域を限定していない銘柄を選ぶ】

世界中のさまざまな地域に分散投資する投資信託を選びましょう。分散して投資をすることで、安定した利益が期待できます。

【ポイント2:純資産総額の小さすぎない銘柄を選ぶ】

純資産総額は、投資信託の規模の指標として用いられ、時価で示されています。毎日増減するものですが、規模が小さくなりすぎると運用が打ち切られる可能性があります。

【ポイント3:インデックスファンドを選ぶ】

投資信託には、インデックスファンドとアクティブファンドの2種類があります。インデックスファンドは、日経平均株価やTOPIXなどのような市場の指数と連動する投資成果を目指して運用されているので、値動きや投資による効果がわかりやすい特徴があります。

【ポイント4:信託報酬の安い銘柄を選ぶ】

信託報酬は、投資信託の運用中にかかる手数料です。運用成績にかかわらず日々払うものなので必ず確認しておきましょう。信託報酬が低いことで、長期の運用でも影響を受けにくくなります。

おすすめ銘柄3つ

先に説明した銘柄選びのポイントを押さえた、具体的なおすすめ銘柄を3つ紹介します。いずれも投資対象地域が分散されたインデックスファンドです。

【SBI-SBI・全世界株式インデックスファンド】

| 銘柄名 | 運用方針 | 基準価額 | 純資産総額 | 信託報酬 | トータル リターン |

|---|---|---|---|---|---|

| SBI-SBI・全世界株式 インデックスファンド (愛称:雪だるま(全世界株式)) |

国際株式 グローバル |

1万5,346円 | 521億1,700万円 | 0.1102%程度 | 15.38%/年 |

アメリカの株式を対象とした投資信託60%、アメリカを除く先進国の株式を対象とした投資信託30%、新興国の株式を対象とした投資信託10%の割合で分散投資を行っています。日本の株式も含まれています。

投資信託ごとに定められた、株式市場の値動きを表す指数に連動する投資成果を目指して運用が行われます。

【三菱UFJ国際-eMAXIS Slim 全世界株式(オールカントリー)】

| 銘柄名 | 運用方針 | 基準価額 | 純資産総額 | 信託報酬 | トータル リターン |

|---|---|---|---|---|---|

| 三菱UFJ国際-eMAXIS Slim 全世界株式 (オールカントリー) |

国際株式 グローバル |

1万6,163円 | 4,549億8,800万円 | 0.1144%以内 | 16.11%/年 |

日本を含む先進国、新興国のさまざまな国の株式等に分散投資を行います。2022年2月末では、先進国はアメリカ59.6%、その他に日本、イギリスなどの23の国と地域、新興国は中国、台湾、韓国などの27の国と地域で構成されています。

主な資産は、アメリカドル61.7%、ユーロ8.4%、円6.1%などで、組入上位銘柄には、アップル、マイクロソフト、アマゾンなどが含まれます。

【三菱JFJ国際-eMAXIS Slim バランス(8資産均等型)】

| 銘柄名 | 運用方針 | 基準価額 | 純資産総額 | 信託報酬 | トータル リターン |

|---|---|---|---|---|---|

| 三菱JFJ国際 -eMAXIS Slim バランス (8資産均等型) |

資産複合 グローバル |

1万3,203円 | 1,325億7,600円 | 0.154%以内 | 5.99%/年 |

日本を含む世界各国の株式、公社債、不動産投資信託証券に投資を行っています。基本投資割合は、国内株式、先進国株式、新興国株式、国内債券、先進国債券、新興国債券、国内不動産投資証券、先進国不動産投資証券にそれぞれ12.5%ずつ、株式へ投資する割合は、純資産総額の50%以下とされています。

資産ごとに定められた指数に連動する投資成果を目指して運用が行われています。

NISAはどの金融機関で始めるのがおすすめ?

NISAを活用するために重要なのは、金融機関選びです。

NISAを取り扱っている金融機関は、証券会社、銀行・信託銀行、投信会社、農協、信用金庫、信用組合、労働金庫、生命保険会社など多岐に渡ります。しかし、開設できるのは1人につき1口座です。

これだけ金融機関があると、どの金融機関でNISA口座を開設すればいいのか迷ってしまいますね。そこで、ここでは金融機関選びのポイントを紹介します。

藤原洋子(ファイナンシャル・プランナー)

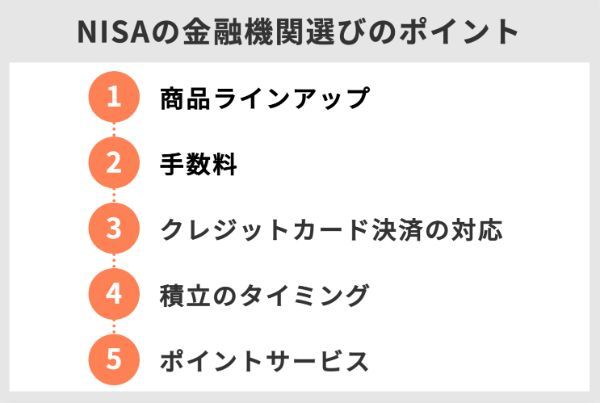

金融機関選びのポイント

金融機関を選ぶ際は、特に次の項目に着目してみましょう。

- 商品ラインアップ

- 手数料

- クレジットカード決済の対応

- 積立のタイミング

- ポイントサービス

商品ラインアップ

取扱商品のラインアップは金融機関によりさまざまです。自分の希望に合った投資ができる金融機関を選びましょう。

例えば、一般NISAで株式を購入したいのであれば証券会社がいいでしょう。あるいは、つみたてNISAで投資信託を購入したいのであれば、証券会社以外の金融機関を選んでもいいでしょう。

また、できるだけ広い選択肢から商品を選びたいなら、取扱商品数の多い金融機関がベストです。逆に、選択肢がありすぎると選べないという初心者は、取扱商品を絞った金融機関の方が向いているでしょう。

自分が投資したい金融商品はどういうものなのかを念頭に、金融機関を検討しましょう。

藤原洋子(ファインナンシャル・プランナー)

手数料

販売手数料などの投資コストを抑えることも重要です。投資コストとは、株式の場合には取引手数料、投資信託では購入時手数料のことを指します。

株式の取引手数料は、金融機関によって異なります。また株式の種類や取引金額、取引プランなどによっても違いがあります。

同じ株式の銘柄や投資信託でも金融機関によって手数料は異なることがあるため、比較検討をして低コストの金融機関を選ぶようにしましょう。

クレジットカード決済の対応

金融機関によっては、株式や投資信託を購入するときにクレジットカードを利用できる場合があります。クレジットカードを登録しておくと、金融機関の口座に購入費用を振り込む必要がないので、入金の手間や残高不足の心配がありません。

利用できるクレジットカードは、金融機関ごとに指定されたクレジットカードです。クレジットカードの種類や投資信託の銘柄によってポイント還元率が異なる場合があるので、登録の際にはよく確認しておきましょう。どうせならポイント還元率の高い金融機関を選んでよりお得にNISAを始めたいものです。

なお購入費用の支払は、クレジットカードの引落スケジュールに従います。

積立のタイミング

つみたてNISAのメリットの1つは、定期的・自動的に投資信託を購入できる点です。積立のタイミングは、「毎月」だけでなく、「毎週」「毎日」など詳細な設定を選べる金融機関もあります。値動きを完全に予測することはできませんが、詳細な設定ができれば、購入のチャンスを逃さないように細かく分散投資も可能です。

つみたてNISAを始めるなら、積立タイミングの選択の幅がある金融機関を選ぶのも一つのポイントといえるでしょう。

例えばSBI証券なら、「毎月」「毎週」「毎日」が選べます。

| SBI証券 | 楽天証券 | マネックス証券 | auカブコム証券 | 松井証券 | |

|---|---|---|---|---|---|

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 毎日 |

毎月 | 毎月 |

国内口座開設数No.1、銘柄の種類が豊富

口座を開設する

ポイントサービス

株式の購入や他の証券会社からの移管入庫、投資信託の保有、口座開設の紹介などでポイントがもらえる、ポイント付与サービスを実施している金融機関があります。これらのポイントサービスが、NISAでも貯められるかをチェックしておきましょう。また、チェックする際はポイント還元率も確認しましょう。

付与されるポイントには、日常のショッピングなどで使っているポイントや金融機関独自のポイントなど、特徴が異なります。貯まったポイントは、金融機関によって株式や投資信託の購入、積立などに利用できます。

おすすめの金融機関は?

NISAに対応している金融機関はたくさんありますが、中でもネット証券は取扱商品数も豊富なためおすすめです。そこでおすすめのネット証券5社として、SBI証券・楽天証券・マネックス証券・auカブコム証券・松井証券を紹介します。

2022年3月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | |

| 会社名 |  |

|

|

|

|

| 取扱銘柄数 | 178本 | 180本 | 152本 | 164本 | 173本 |

| 売買手数料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 |

| 単元未満株取引 | ○ | × | ○ | ○ | ○ |

| ポイント還元 | Tポイント | 楽天ポイント | マネックスポイント | Pontaポイント | 松井証券ポイント |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 毎日 |

毎月 | 毎月 |

| ココがおすすめ | 豊富な 商品ラインアップ |

楽天ポイント が貯まる |

マネックスポイント が貯まる |

現物株式の取引手数料が 最大5%割引 |

サポートが手厚い |

|

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

中でも一番おすすめの証券会社は?

「楽天カードを持っている」など楽天をよく使う人は、楽天証券がおすすめです。効率よく楽天ポイントを貯めることができるでしょう。さらに、楽天証券はつみたてNISAの取扱商品数も多いので、たくさんの銘柄の中から選ぶことができます。そのため、多くの人が楽天証券でNISA口座を開設しています。

楽天証券株式会社は、2022年2月25日(金)に金融庁が発表した「NISA口座の利用状況調査」より、NISAの2021年新規口座開設数が業界最多であったことをお知らせします。

(引用元:PR TIMES|楽天証券、NISA・iDeCo 2021年新規口座開設数が業界最多に!)

楽天証券のNISAに関するいい口コミ

- 初心者におすすめの分かりやすさと充実の品揃え!

-

画面が見やすいです。色使いやデザインがシンプルで、初心者でも買い方や売り方、設定の変更方法が感覚的にすぐに分かります。シンプルでありながら取り扱い銘柄が豊富で、代表的な国内外の銘柄はもちろん、特定の国にフォーカスした投資信託など、自分の好みに合わせてチョイスできます。

20代・女性

- 楽天ユーザーにはお得がいっぱい

-

投資信託の銘柄が豊富で、つみたてNISAの選択肢が多いのが良いです。楽天カードでつみたてNISAをすれば、楽天ポイントを貯められるのも良いです。

40代・女性

楽天証券のNISAに関するよくない口コミ

- 楽天ポイントの変更に不満

-

楽天カードで積み立てれば、1%のポイント還元ですが、2022年9月から改悪されて0.2%になるようです。ポイント還元率は、他の証券会社のほうが高くなるので、そちらに移るか検討するほど不満です。またスマホからだと、設定を変更したい場合、どこにアクセスすればわからないことがあります。もっとスマホの表示をわかりやすくしてほしいです。

20代・男性

- つみたてNISA専用アプリがないので不便

-

何かを確認したいときに、都度ブラウザを開いて利用しないといけない点が不満です。楽天は、楽天市場のアプリや楽天銀行のアプリなど数多くのアプリを提供していますが、つみたてNISAには専用アプリがありません。そのせいで確認する手間がかかり不便を感じます。

20代・女性

楽天ポイントが貯まる!ポイント投資も可能

ただし楽天証券は単元未満株の取り扱いがありません。そのため一般NISAで株式投資をしたいと考えているなら、1株から取引できる証券会社がいいでしょう。例えば、SBI証券であれば単元未満株の取り扱いもあって商品数も豊富なのでおすすめです。

SBI証券のNISAに関するいい口コミ

- 銘柄数が多く手数料も無料です

-

SBI証券の一般NISAは、取り扱い銘柄数が豊富というメリットがあります。国内株式、海外株式、投資信託の銘柄数もトップクラスですし、IPOの取扱数もトップクラスです。売買手数料も無料なので、豊富な選択肢から選んで気軽にNISAを始められます。

50代・女性

- 取扱銘柄が豊富

-

SBI証券のつみたてNISAは、取扱銘柄が豊富な点が一番のメリットだと思います。私は購入資金の残高不足を防ぐため銀行から自動で振替するようにしているのですが、その振替時の手数料をSBI証券が負担してくれるのもお得です。毎日積み立てができるのも、リスクを減らせる点からおすすめです。

40代・男性

SBI証券のNISAに関するよくない口コミ

- ポイント還元率が低い

-

デメリットはあまりありません。強いていえば、三井住友カードと連携させることでポイントが付与されるのですが、還元率が低めなのが残念です。

30代・女性

- 提携ポイントを増やしてほしい

-

あえてデメリットをいうなら、もっと提携ポイントを増やしてほしいです。メインポイントの切り替えをしなくてはいけないのも面倒です。また、積立時に使えるクレカの種類が3つと少ないのでもっと増やしてほしいです。アプリは、PC操作時と同じような情報にアクセスできないのが不満です。

30代・男性

国内口座開設数No.1、銘柄の種類が豊富

口座を開設する

つみたてNISAは毎月いくら積み立てるのがおすすめ?

自分に合った投資金額の決め方

つみたてNISAの非課税で投資できる金額は年間40万円、毎月同じ金額を積み立てるとすれば、1ヵ月に約3万3,000円までです。毎月この上限いっぱいに積み立てるのも、もっと少ない金額で積み立てるのもOKです。

しかし積立金額を適当に決めてしまうと、後から家計を圧迫してしまいかねません。つみたてNISAを始めるにあたっては、自分に合った投資金額を決めたいところです。

とはいえ、具体的にいくら積み立てるのがいいかわからないという人もいるでしょう。そこで、つみたてNISAの金額の決め方を紹介します。

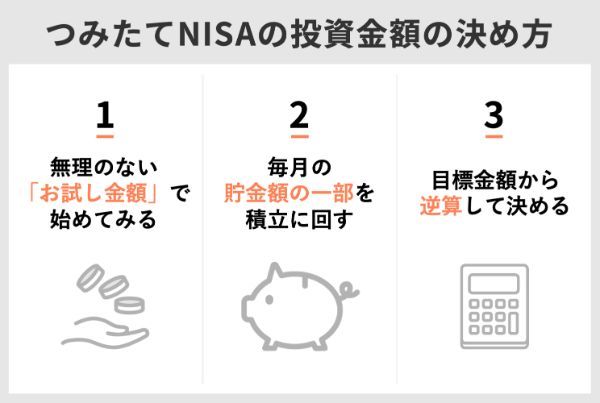

- 1.無理のない「お試し金額」で始めてみる

- 2.毎月の貯金額の一部を積み立てに回す

- 3.目標金額から逆算して決める

1.無理のない「お試し金額」で始めてみる

投資初心者は最初から高額の積み立てはせず、数百円からスタートしてみましょう。冒頭で紹介したように、100円からつみたてNISAを始められる証券会社も数多くあります。少額で「お試し」のように積み立てを始めて、家計の状況をチェックしながら徐々に金額を変更していくといいでしょう。

月数百円、あるいはポイントで積み立てをスタートして、まずは「投資」に慣れながら自分に合った金額を徐々に決めてみましょう。

2. 毎月の貯金額の一部を積み立てに回す

現在、貯金はできていますか?もしできているなら、毎月の貯金の一部をつみたてNISAに回すことを検討しましょう。例えば、毎月2万円貯金できているなら、半分の1万円をつみたてNISAで運用してみましょう。

ただし、「生活防衛資金」が貯まっていないならば、まずは「毎月の生活費×6ヵ月分」の貯蓄を行いましょう。生活防衛資金とは、突然の病気や失業など不測の事態に備えるためのお金です。投資したお金は、時期や投資先によっては元本割れすることもあります。そのため生活防衛資金がない状態では、つみたてNISAなど投資を始めることはおすすめしません。

3.目的金額から逆算して決める

「老後にゆとりある暮らしを送るためには、3,000万円必要だ。つみたてNISAを活用してそのうちの○○万円を準備しよう」というように、将来の目標金額を決め、そこから毎月の積立金額を逆算する方法もあります。

例えば、20年後に 500万円を準備しようとすると、いくら積み立てればいいでしょうか。

金融庁の「資産運用シミュレーション」を使って計算してみましょう。20年間で500万円という目標金額を達成するためには、年率3%で毎月1万5,230円積み立てていく必要があります。この場合の運用収益は134.5万円です。15年間で500万円の資産形成を達成するには、毎月2万2,029円、運用収益は103.5万円となります。

| 積み立て期間と目標金額 | 毎月の積み立て金額 | 運用収益 |

|---|---|---|

| 20年後に500万円 | 1万5,230円 | 134.5万円 |

| 15年後に500万円 | 2万2,029円 | 103.5万円 |

投資期間が長いほうが運用収益の増加が期待でき、その分積立金額は小さくて済みます。

目標額と、その額をどのくらいの期間をかけて準備する必要があるのか見極めた上でシミュレーションしてみると、毎月の積立金額を決められるでしょう。

少額を積み立てるメリット・デメリット

NISAは少額から始められるので、投資が初めてという人には特にメリットがあります。少額を積み立てることのデメリットと合わせて見ておきましょう。

| 少額投資のメリット | 少額投資のデメリット |

|---|---|

| ・始めたいと思ったときに気軽に始められる ・投資をしながら実践的な勉強ができる ・値下がりしたときの損失額が小さくて済む |

・「複利」の効果が小さい ・投資で得られる収益額が小さい ・目標額を小さく設定する必要がある |

少額投資のメリット

少額投資のメリットは、すぐに始められるところです。投資というと、「まとまった資金が必要なのでは?」「もう少し勉強してから」と考えがちです。しかし数百円、数千円などの少額であれば、つみたてNISAを始めるハードルも低いのではないでしょうか。

実際に投資を始めると、商品の特徴を調べたり購入後に値動きを見たりすることで、少しずつ理解が深まります。少額であればこういった実践的な投資の勉強もしやすいでしょう。また、値下がりして損失が出たとしても、損失額が小さければ落ち着いて状況を見守ることができます。

少額投資のデメリット

少額投資のデメリットは、投資による効果が小さいことです。少額とそうでない場合を比べると、利回りは同じでも積立金額が小さいと収益額も小さくなります。

先のグラフでも解説した通り、毎月の投資額が小さければ、そうではない場合と比べて長期間の運用では明らかな差が生じる可能性があります。少額投資だと、何十年かけても将来の目標額に届かない可能性もあります。

慣れてきたら、つみたてNISAの積立金額を増やしていくと良いでしょう。

非課税限度額いっぱいで積み立てるメリット・デメリット

では、非課税限度額いっぱいで積み立てる場合はどうでしょうか。その場合のメリットとデメリットも確認してきましょう。

| メリット | デメリット |

|---|---|

| ・非課税による効果を最大に受けられる ・投資による効果を最大に受けられる ・運用収益額が大きい |

・家計にゆとりがなくなる場合もある ・値下がりしたときの損失額が大きい ・損失額が大きいとストレスも大きくなる |

非課税限度額いっぱいで積み立てるメリット

つみたてNISAは、1年間に40万円、20年間で最大800万円を投資できます。ボーナス設定月を指定できる証券会社もあり、限度額を使い切ることも可能です。本来なら課税される金額も含めて運用されますので、非課税限度額いっぱいで積み立てると、投資の効果を最大に受けられるため運用収益が大きくなることが期待できます。非課税限度額いっぱいで積み立てるデメリット

デメリットにも注目しておきましょう。非課税効果が大きくなるという理由で、家計を圧迫するような金額にもかかわらず限度額にこだわって積み立て続けていると、生活資金に余裕がなくなる可能性があります。そうなると、損失が出ていても売却を検討しなければならなくなるかもしれません。普段貯金に回しているお金の一部を活用するなど、生活に影響のない金額、無理のない金額で始めましょう。

また、投資額が大きければ損失した時の額も大きくなる可能性があります。金額的な損失はもちろんのこと、精神的なストレスを感じてしまう人もいるかもしれません。

「貯金していない人は少額投資」、「貯金している人は限度額いっぱいでの投資」がおすすめ

定期的に貯金する習慣のない人は、少額から始めましょう。急にお金が必要になったときにせっかく積み立てた資金を使わなくても済むように、すぐに現金として使える預貯金や、医療保険なども対策した上で検討することが大切です。一定の金額を貯金に回すことができていて、緊急時の対策ができている人は、月33,333円までの限度額いっぱいでの投資を検討しても良いでしょう。

どちらの場合も貯めるべき目標額を割り出して、余裕のある計画を立てて投資を行いましょう。

2022年3月時点

NISAの非課税期間が終了した後はどうする?

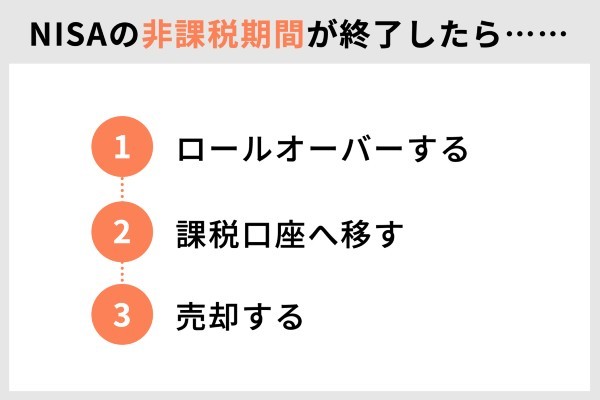

NISA口座で投資し、非課税期間が終了した後はどうなるのでしょうか?選択肢は3つあります。詳しく見ていきましょう。

1.ロールオーバーする

1つ目は、保有している金融商品を翌年の非課税投資枠に移す方法です(前章でも出てきましたが、ロールオーバーといいます)。

一般NISAで保有している金融商品を一般NISAや新NISAへロールオーバーする際、時価が非課税投資枠を超えていたとしても、全額を非課税投資枠に移せます。ただし、その場合はその年の新規投資はできません。

また、新しいNISAではレバレッジを効かせている投資信託や、上場株式のうち整理銘柄・管理銘柄は対象から外される予定なので、ロールオーバーはできません。

つみたてNISAは一般NISAと異なり、20年間の非課税期間が終了してもロールオーバーはできません。新しいNISAの1階部分については、つみたてNISAにロールオーバーすることもできます。

藤原洋子(ファイナンシャル・プランナー)

2.課税口座へ移す

2つ目は課税口座へ移すという方法です。ただし課税口座へ移管するときには移管時の価格が取得価格とみなされることになるため、注意が必要です。

特に、購入時より価格が下がった状態で移管し、購入価格に戻って売却をした場合には、実際には利益が出ていないにもかかわらず利益が出たとみなされ課税されてしまいます。

3.売却する

3つ目は売却することです。ただし値下がりしての売却には注意しましょう。

通常の証券口座では、値下がりして損失が出たときには損益通算を行うことができるのですが、NISA口座は特定口座や一般口座と損益通算を行えません。

損益通算には利益と損失を相殺することで納税額を減らせるメリットがあります。例えば「他の証券口座で利益が出てNISA口座で損失が出た場合」には、損失は計上できないので利益だけに課税されることになります。

藤原洋子(ファイナンシャル・プランナー)

国内口座開設数No.1、銘柄の種類が豊富

口座を開設する

NISAはいくらから始められるかについて Q&A

なおこの非課税期間は、「一般NISAは最長5年」「つみたてNISAは最長20年」と限りがあります。

2022年3月時点

【こちらの記事も読まれています】