円安のときに投資は始めて大丈夫?

為替レートが円安のときに投資を始めることは問題ありません。ただし、現状の米ドル/円レートの推移を確認しておく必要があります。

2023年8月4日現在の米ドル/円のレートを見ると、141円75銭です。

2022年から2023年8月4日までの米ドル/円の為替レートの推移をまとめると以下の通りです。

そして、今後円安が加速するのか、円高に転じるのかによって買うべき金融商品は変わります。

円安が加速する場合、日本円のみで資産を持つのはおすすめできません。米ドルを中心とした外貨建ての資産を持っておいたほうがよいでしょう。

一方で、円高になる場合は、海外からの輸入にかかるコストが安くなるため、輸入企業の株式がおすすめです。

円高により海外の商品が割安となるので、海外旅行に関連する旅行会社や航空会社の株式を購入してもよいでしょう。

| 円安になる場合に買うべき金融商品 | ・輸出企業やインバウンド関連企業の株式 ・FX ・米国株 ・外国株を取り入れた投資信託(海外ETF) |

|---|---|

| 円高になる場合に買うべき金融商品 | ・輸入企業やアウトバウンド関連企業の株式 ・FX(ドルを売って円を買う) |

なお、7月に日本銀行が金融緩和策の修正を行ったものの、依然として投資家の円を売ってドルを買う動きは変わっていません。このことから、今後は円安がさらに加速する可能性のほうが高いでしょう。

再び円安が加速する前に、今から備えておくことをおすすめします。

・輸出やインバウンドに関連する企業への投資

・FXで外貨運用

・米国株(外国株)への投資

・外国株を取り入れた投資信託

円安はなぜ起こる?

円安が起こる理由として一般的に考えられるのは、金利の変動と貿易赤字の増加による円安の加速です。

世界各国の中央銀行では、定期的に政策金利が発表されています。

世界の投資家は、常に有利に取引できる投資先を探しており、金利の高い国の通貨で資産を受け取れば利益を得やすくなります。2つの国の金利差が開くと、金利の高い国の資産を持つようになるのです。

円安が加速するもう1つの理由として、貿易赤字の増加が挙げられます。

貿易赤字が起きる主な理由は、日本が食料品やエネルギー資源(石油や天然ガスなど)を輸入に頼っているからです。実際に、農林水産省が発表した資料によると、2021年度の食糧自給率はカロリーベースで38%と低い水準でした。

外国からものを輸入する際には、米ドルなど外国の通貨で支払いをしなければならないので、円を売って米ドルを買う必要があります。その結果、市場に出回る円が増加するので、円安が起こりやすくなるのです。

そして、その状況で海外の食料品やエネルギーの価格が高騰するとどうなるでしょうか?食料品やエネルギーを購入するのに多くの米ドルが必要になるため、大量の円を売って米ドルに換えなければならなくなります。そうなると、円安がさらに加速するのです。

2022年の円安は何が原因?

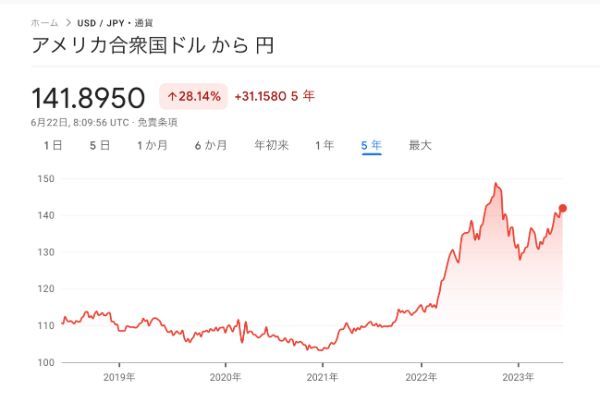

2022年は、近年類を見ないほどに円安が加速した年となりました。以下のチャートは、2021年から2023年7月までの米ドル/円の為替レートの推移です。

2022年1月に120円台を下回っていた米ドル/円は、10月までに30円以上の円安となりました。ここまで円安が急速に加速したのは、日本とアメリカの金利差が拡大したことと貿易赤字の拡大があります。2022年は、日本を除く主要国の中央銀行が、インフレを抑制するために政策金利を大幅に上げました。

例えば、アメリカでは、2022年2月に0.25%だった金利を2022年10月の時点で3.25%まで上げています。ユーロも2022年8月以降0.00%だった金利を2022年10月の時点で2.0%まで上げました。一方で、日本の政策金利は、2008年12月からしばらく-0.10%です。

投資家の立場で考えると、金利の高い国の通貨で運用したほうがもうけを得やすくなります。米ドルを買う投資家が増えて、逆に主要国のなかで最も金利が低い円が売られたのです。

もう1つの理由として、先に述べたような貿易赤字の拡大が顕著だった点が挙げられます。財務省が発表した2022年分の貿易統計によると、貿易収支は21兆7,285億円の赤字となりました。貿易赤字による円安が起きた原因は、世界的に食料品やエネルギーの価格が高騰したことで輸入額が大幅に膨らんだからです。

これらの理由により円は米ドルだけでなく、他の主要な国の通貨と比べても、最も安い通貨となりました。

円安のときに市場で起こること

円安のときは、日本市場に関心を持つ外国人投資家が増加し、また外貨資産の評価額が上がります。

円安になると、日本市場に関心を持つ外国人投資家が増加します。理由は、米ドルを多くの日本円に換えられるので、日本の株式や不動産などを割安な価格で購入しやすくなるからです。

外国人投資家が日本市場に興味を持つようになれば、取引が活発になり日本市場が盛り上がります。私たちも投資をすることで利益が得られるかもしれません。

加えて、米ドル建てで資産を保有している場合は、円安になったときに評価額が高くなります。

例えば、1米ドル100円のときに1,000米ドルの資産を購入していた場合、140円になったタイミングで売却すれば、円安になったという理由だけで4万円の利益を得られます。

米ドル建ての米国株や外国株を取り入れた投資信託などを保有している場合は、円に換えることで多くの利益を得られるでしょう。

対象的に、円安のときに輸入企業へ投資するのはおすすめできません。なぜなら、海外から原材料やエネルギーを輸入する際に円を売って得た米ドルで購入しなければならないからです。例えば、輸入コストが年間10万米ドルの企業は、円安になると円高になった場合よりも多くの費用がかかります。

| 米ドル/円のレート | 150円(円安) | 100円(円高) |

|---|---|---|

| 10万米ドルを日本円に換算した金額 | 1,500万円 | 1,000万円 |

売り上げが多くても輸入コストがかかりすぎた結果、利益が赤字になるケースは珍しくありません。

今後、円高に転じると保有している外貨資産の評価額が下がる点にも注意が必要でしょう。特に購入時に円安、売却時に円高だった場合は、金融商品自体の評価額が高くなっても得られる利益は減少します。

現在の為替レートが円安であっても、投資を始める際には注意が必要です。

円安が企業に与えるメリット

円安が起こると、海外向けに商品やサービスを提供する輸出企業を中心に業績が堅調になります。理由は、米ドルで支払いを受けるため、多くの日本円に換えられるからです。

円安になると業績が上がりやすい業種や主な企業は、以下の表の通りです。

| 業界 | 主な企業 |

|---|---|

| 自動車 | トヨタ 日産 ホンダ |

| 電機 | ソニーグループ 日立製作所 パナソニックホールディングス |

| 資源(海運、製錬) | 日本郵船 商船三井 三菱マテリアル 住友金属鉱山 |

| 商社 | 三菱商事 伊藤忠商事 三井物産 |

例えば、共同通信が2023年5月15日18時43分に発表したニュースによると、円安が追い風となり自動車大手7社はいずれも増収となりました。特にトヨタ自動車は前期比18.4%増の37兆1,542億円と過去最高の売上高を達成しています。

他にも、ヤクルトのように海外売上比率が高い(2023年3月期は43.5%)企業にとっては、円安が追い風となるケースもあります。直近の決算説明を見ると、海外の売上高301億円のうち297億円は為替の影響によるものです。円安が業績にもよい影響を与えています。

円安が企業に与えるデメリット

海外から原材料やエネルギーを輸入しなければならない企業の場合、円安の影響で業績が悪化することがあります。

なぜなら、原材料やエネルギーを輸入する際に、米ドルでの支払いが必要だからです。円安になった場合、支払いに使う米ドルを確保するためには、多くの日本円を用意しなければなりません。

特に原材料やエネルギーの価格自体も高騰化すると、さらに業績に悪い影響が出ます。

日本貿易振興機構(ジェトロ)が発表した日本企業の海外事業展開に関するアンケート調査によると、以下の業種が「円安の進行により全体としてマイナスの影響がある」と回答した割合が50%以上でした。

| 繊維・織物・アパレル | 64.2% |

|---|---|

| 窯業・土石 | 60.0% |

| 医薬品・化粧品 | 55.6% |

| 飲食料品 | 55.2% |

| 建設 | 52.4% |

| 石油・プラスチック・ゴム製品 | 50.5% |

| 小売 | 50.0% |

これらの業種の企業にとっては、円安は業績悪化の原因になります。円安になれば、好業績になりやい自動車メーカーにおいても、増えた収益分を原材料のコストが打ち消すことはあります。

実際、2023年3月期決算のトヨタ自動車は売上高が過去最高だった一方で、原材料価格の高騰が原因で純利益は14.0%も減っています。円安は、必ずしも輸出企業にとって恩恵があるとは限らない点を理解しておきましょう。

円安時の投資におすすめ:輸出やインバウンドに関連する企業への投資

今後円安が進むと考えている場合は、輸出やインバウンドに関連する企業への投資をおすすめします。

輸出企業は、支払いを外貨で受け取るため、円安になった場合は売り上げを伸ばしやすくなります。

インバウンドに関連する企業をおすすめする理由は、円安により訪日外国人観光客が増加すると、売り上げが伸びるからです。

国内株に投資する場合は、輸出企業やインバウンドに関連する企業の株式を保有しておきましょう。

円安で業績を伸ばしている企業:マツダ

マツダは、円安を機に業績を上げた自動車メーカーです。

マツダの発表した2023年3月期の決算によると、営業利益は約1,420億円で前年比36%も増加しました。

営業利益の変動要因を見ると、営業利益のうち円安による収益が約1,192億円にものぼることが分かります。

なお、マツダは2024年3月期の営業利益について、約1,800億円(前年比27%増)を見込んでいます。

ちなみに、2024年3月期の想定為替レートは米ドル/円が128円、ユーロ/円は139円です。

2023年3月期(米ドル/円が136円、ユーロ/円が141円)よりも円高を想定しているようです。

2024年3月期の為替レートがマツダの想定よりも円安になった場合、さらに好業績になる可能性があります。

円安で業績を伸ばしている企業:富士急行

富士急行は、富士急ハイランドや、富士急行線・富士急行バスなどの運輸業を運営する会社です。

富士急行が発表した2023年3月期の決算によると、外国人客の回復により営業収益を約429億2,400万円(2022年3月期は約350億8,300万円)に伸ばしました。

営業収益(全体で429億2,400万円)の内訳を見ても、レジャーサービス業と運輸業が大きなウェイトを占めていることが分かります。

| 決算期 | レジャーサービス業の 営業収益 |

運輸業の営業収益 |

|---|---|---|

| 2023年3月期決算 | 約218億8,800万円 | 約137億6,400万円 |

| 2024年3月期予想 | 約255億700万円 | 約158億9,400万円 |

2024年3月期は、前期よりも外国人観光客の増加が予想されるため、今後も円安が進めばさらに収益が伸びる可能性があります。

輸出やインバウンドに関連する企業へ投資するときの注意点

輸出企業やインバウンドに関連する企業は、これから円高に転じると売上高が下がる可能性があるので、為替レートを注視しなければなりません。

加えて、今後も円安傾向が続いたとしても、すべての企業が好業績とは限らないので注意が必要です。

例えば、トヨタ自動車の発表した2023年3月期の決算によると為替レートが2022年よりも円安になった影響で、営業利益は約1兆2,800億円も増加しています。

| 通貨 | 2022年3月期 | 2023年3月期 |

|---|---|---|

| 米ドル/円のレート | 112円 | 135円 |

| ユーロ/円のレート | 131円 | 141円 |

一方で、資材の高騰により約1兆5,400億円の損失が発生。諸経費などがかさんだ結果、営業利益は前期よりも約2,706億円も減少しました。

このように、円安で利益が増えても、その他の損失や経費が増えると全体の業績が悪化することもある点は把握しておきましょう。

円安時の投資におすすめ:割安な日本株(バリュー株)に投資する

今後円安が加速した場合、輸出株やインバウンド関連の株式のみが投資対象になるわけではありません。一般的にバリュー株として見られることの多いエネルギー株や金融株も投資対象になり得る存在です。

エネルギー株や金融株がバリュー株として見られやすい理由は、生活に欠かせないものを扱っているため、安定的である分短期間で大きく値上がりすることが少ないからです。

これらのセクターにおいて、割安な日本株を見分ける手段はいくつかあります。一般的には、銘柄のPERとPBRを見て判断します。

従って、PERが15倍未満かつPBRが1倍未満の企業の株式は割安と判断できるため、今後円安が加速すると利益を得られる可能性があります。

割安な日本株:滋賀銀行

最初に紹介する割安な日本株は滋賀銀行です。滋賀銀行の株価は、2022年1月時点では1株2,000円台でしたが、2023年8月4日の時点で2,962円と堅調な動きを見せています。

株価はすでに900円以上上昇していますが、PERは9.19倍、PBRは0.30倍とどちらも割安な水準です。

業績も好調で2023年3月期の決算では、経営収益が前年比17.3%増の1,152億8,900万円でした。

自己資本比率も15.52%と、財務状況は安定しています。

今後も円安が加速すれば、株価がさらに上昇する可能性は十分あるでしょう。

割安な日本株:ENEOSホールディングス

続いて紹介する割安な日本株は、ENEOSホールディングスです。ENEOSホールディングスの株価は、2022年2月の時点で462円でしたが、2023年8月4日には518円まで上昇しています。

ENEOSホールディングスのPERは8.67倍、PBRは0.55倍とどちらも割安な水準といえるでしょう。 2022年度の決算および2023年度業績見通しによると、石油・天然ガス開発の部門において資源価格上昇・円安などにより増益とあります。

営業利益を見ると、2021年度が970億円、2022年度が1,140億円と順調に業績は伸びています。営業利益全体のうち、経費・為替などの利益は337億円を占めていることから、今後も円安が加速すれば、順調に利益を増やせるでしょう。

割安な日本株へ投資するときの注意点

バリュー株は、市場から高く評価されていない株式のことで、中長期的には利益を期待できると考えられます。しかし、今後円安になっても短期間で大きく株価が上昇するとは限りません。

PBRやPERはバリュー株を判別する指標となります。しかし、これらの数値は倒産するくらい経営状況がよくない会社も割安株と同じような数字になるため、注意が必要です。

誤って倒産リスクの高い株式を購入しないためには、PBRやPERに加えて自己資本比率の高さも確認しておきましょう。

自己資本比率が高ければ、返済しなければならない借入金が少なく、健全な経営をしている可能性が高くなります。

同じ業界の他社と自己資本比率を比較したうえで、安全そうかどうかを確認してから投資をしましょう。

円安時の投資におすすめ:FXでドルを買う

今後円安になると見込まれる場合、日本円よりも外貨の資産価値が上がるため、米ドルを買うことをおすすめします。

代表的な方法の1つがFXの外貨運用です。ここでは、FXがなぜおすすめなのか、どのような運用方法なのか、順番に見ましょう。

・為替差益とは

・金利差(益)とは

・FX運用(取引)とは

・FX運用するメリット

・FX運用するときの注意点

FX運用(取引)とは

FX運用(取引)とは、ある国の通貨を別の国の通貨に交換する取引方法です。

例えば、米ドル/円を買った場合は日本円を米ドルへ交換することになり、米ドル/円を売った場合は米ドルを日本円に交換することになります。

そして、FXでは、差金決済取引と呼ばれる仕組みが採用されています。

取引をするときは、担保となる証拠金を口座に入金したうえで、米ドル/円の売買によって生じた損益の差のみを受け渡します。

差額のみを決済する都合上、やりとりする通貨の量と比べて必要となる証拠金は少額で済むため、通常の取引と比べてより多くの利益を狙うことも可能です。

FXの取引では、為替レートの変動によって生じる「為替差益」と、両通貨の金利差によって得られる「金利差益」により収入を得ます。

為替差益とは

為替差益とは、為替レートの変動により生じる利益のことです。例えば、1米ドル100円のときに米ドルを買って、1米ドル120円になったときに売却した場合の為替差益は20円となります。

つまり、為替レートが安い(円高の)ときに米ドルを買って、為替レートが高く(円安に)なったときに売却すれば、為替差益を得られます。

後述しますが、FXでは買いだけでなく売りからでも利益を狙えます。差金決済取引は実物のやりとりがないため、最初に売り注文を出してその後買い戻す動きが可能です。

為替レートが高いときに売りのポジションを持って、為替レートが安くなったら反対売買(決済)すれば、利益を得られるのです。

金利差(益)・スワップポイントとは

金利差益とは、高金利の通貨を買い、低金利の通貨を売ることで発生する2通貨間の金利差分のことです。

通貨Aを買って通貨Bを売るポジションを保有していると、通貨Bにつく金利から、通貨Aにつくはずだった金利を差し引いた差分を利益として得られます。

例えば、SBI FXトレードで日本円(政策金利は-0.10%)を売って米ドル(政策金利は5.00~5.25%)の組を買う米ドル/円のロングポジション(買い)を1万通貨買った場合、1日あたりおよそ205円のスワップポイントを受け取れます。

近年における円安米ドル高は、日米の金利差拡大が要因の1つです。今後同じ状況が続けば、より多くのスワップポイントを受け取れることになります。

実際、日米の金利差が0.35%しかなかった2021年6月の米ドル/円のスワップポイントは1万通貨あたりわずか7円でした(米ドル/円レートは110円台)。しかし、円安が進んだおかげで米ドル/円でも金利差を生かした取引で利益を得やすくなっています。

FX運用のメリット

FXにはレバレッジと呼ばれる仕組みがあるので、少額から取引を始められます。

レバレッジをかけることで、投資をするのに必要な資金を最大で25分の1(日本国内のFX業者の場合)まで抑えられます。

例えば、1米ドル150円で1万通貨分を買いたい場合、レバレッジがなければ(レバレッジ1倍の場合)売買のために150万円の資金が必要です。

しかし、25倍のレバレッジをかけることで、米ドル/円を1万通貨買うのに必要な資金を6万円に抑えられます。

FXは月曜日の早朝~土曜日の早朝まで24時間取引ができることもメリットの1つです。例えば、平日の昼間に忙しい人でも帰宅後や翌朝に取引を行えます。

FX運用するときの注意点

FXで運用するときの注意点は、ロスカットと呼ばれる仕組みがあることです。

なお、ロスカットの判定には証拠金維持率が使われます。

含み損が一定の水準以上に膨れ上がると、自身の意思とは関係なく自動的にロスカットが執行されて、損失が確定します。

一度に多くの取引をしていたり為替が急変したりした場合などは、想定を大きく上回る損失を被るケースもあるので注意しなければなりません。

FXの取引には証券会社の口座が必要ですが、選び方に注意する必要があります。

初心者は最小取引単位が1,000通貨以下の証券口座を選びましょう。例えば、最小取引単位が1通貨から取引できる証券会社なら最低5円前後で取引を始められます。

一方、最小取引単位が1万通貨の証券会社では、最低でも6万円前後の証拠金を用意しなければ取引ができません。

次に、取引コストを抑えるためにスプレッドが狭いFX業者を選びましょう。多くのFX会社では、米ドル/円のスプレッドを0.2銭にしていますが、0.1銭や0.0銭で取引できる会社もあります。

FXが初めての人は、取引に慣れるためにデモトレードから慣れてもよいかもしれません。デモトレード機能のあるFX業者では、仮想資金を使って取引を無料体験できます。失敗してもお金を失う心配がないのに加えて、取引ツールの操作にも慣れます。

円安時の投資におすすめ:米国株(外国株)への投資

将来円安が見込まれるときにおすすめの投資方法として、米国株(外国株)に投資する方法があります。

米国株(外国株)は、途中でロスカットによりポジションが決済されるリスクのあるFXよりも、より中長期的な投資に向いた商品です。

・米国株の魅力

・注目の米国株:エヌビディア

・注目の米国株:テスラ

・米国株に投資するときの注意点

米国株の魅力

米国株の魅力は、日本株と比べてより長期間に大きな上昇傾向が見られることです。

1993年2月26日の日本株(日経225)と米国株(NYダウ)をそれぞれ基準にしたとき、2023年の日本株(日経225)は2倍弱ほどにしかなっていません。一方で、米国株(NYダウ)は約10倍上昇しています。

この傾向が今後も続くと仮定した場合、長期間投資するなら日本株よりも米国株に投資したほうが多くの利益を得られる計算になります。

米国株へ投資した場合、将来的に円安になるほど資産の評価額が増えやすくなるでしょう。

例えば、1米ドル100円のときに購入した1,000米ドル分(10万円)の米国株が2,000米ドルになったと仮定します。売却時は、米ドルを日本円に換金することが必要です。仮に売却時点における為替レートが1米ドル150円まで上昇した場合、20万円の利益(1米ドルが100円の場合は10万円の利益)を得られるのです。

米国株に投資をした場合、どのくらいの利益を得られるのかエヌビディアとテスラを例にシミュレーションしてみましょう。

注目の米国株:エヌビディア

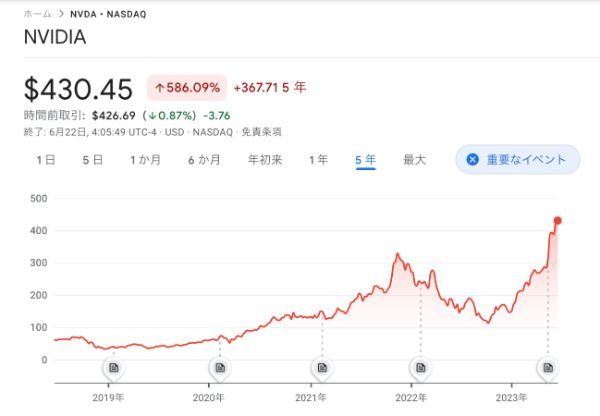

最初に紹介するエヌビディア(NVIDIA)の株価は2019年1月25日時点では、40.04米ドルでした。

しかし、2023年6月21日終値時点では、430.45米ドルまで大きく上昇しました。 その期間の米ドル/円の為替レートも109.54円から141.88円へ上昇しています。

仮に2019年1月25日にエヌビディアの株を1株購入して2023年6月21日に売却した場合の評価額は以下の通りとなります。

| 購入時の評価額 | 約4,386円 |

|---|---|

| 売却時の評価額 | 約6万1,071円 |

売却時も米ドル/円の為替レートが変わらなかった場合、評価額は約4万7,151円となるので、円安効果で1万円以上も利益が増えたことが分かります。

注目の米国株:テスラ

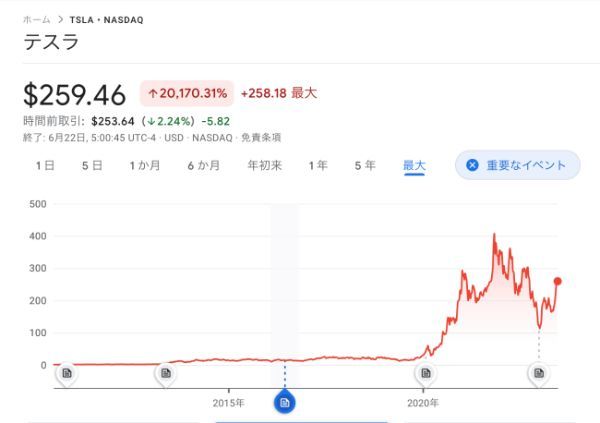

続いて紹介する銘柄が自動車メーカーのテスラです。

テスラの株価は、2013年6月21日時点で6.64米ドルでしたが、2023年6月21日には 259.46米ドルまで上昇しました。

仮に2013年6月21日にテスラの株式を1株購入(米ドル/円のレートは97.87円)して、2023年6月21日に259.46米ドル(米ドル/円のレートは141.88円)で売却した場合の評価額は以下の通りです。

| 購入時の評価額 | 約650円 |

|---|---|

| 売却時の評価額 | 約3万6,811円 |

円安になったこともあり、購入時と比べて日本円での評価額は約57倍になっています。

米国株に投資するときの注意点

米国株に投資する場合、一般的に評価額は米ドル換算となるため、将来的に米ドル/円が円高になると評価額が低くなることもあります。

例えば、米国株の評価額が2万米ドルのケースを考えてみましょう。米ドル/円のレートが150円の場合の評価額は、300万円(2万米ドル×150円)です。しかし、米ドル/円のレートが100円の場合の評価額は、200万円(2万米ドル×100円)となります。

米国株の購入と売却の際は、決済方法の違いにも注意しましょう。通常、外国株の購入時および決済時には、円貨決済と外貨決済のいずれかの方法が用いられます。

円貨決済と外貨決済の違いを比較しました。

| 円貨決済 | 外貨決済 | |

|---|---|---|

| 米ドルの用意 | 必要なし(証券会社が行う) | 自分で用意する |

| 為替手数料 | 高い(例:1米ドルごとに25銭) | 為替手数料がかからないことが多い |

手数料を抑えたい人には外貨決済、購入時に日本円を米ドルに交換するのが面倒な人には円貨決済をおすすめします。

米国株を取引できる証券口座の選び方にも注意が必要です。証券口座によって取り扱っている米国株の種類が違いますが、できる限り多くの銘柄を取引できる口座を選びましょう。

取扱銘柄が少ない証券口座は、取引したい銘柄が見つからない可能性があるので、事前に公式サイトから確認しておくべきです。

加えて、証券口座によって手数料が違うことがあります。大手の証券口座では、米国株の取引手数料を約定代金の0.495%、上限手数用を22米ドルに設定しているところがほとんどです。

一方で、DMM株のように約定代金にかかわらず一律0円の証券会社もあります。大手よりも手数料が安いため、取扱銘柄を確認したうえで利用を検討してもよいでしょう。

円安時の投資におすすめ:外国株を取り入れた投資信託

円安が見込まれるときには、外国株を取り入れた投資信託もおすすめです。

米国株やFXよりも少額から始められて、値動きの変動幅もそれほど大きくないため、初めて投資をする人におすすめの投資方法です。

・投資信託とは

・円安時におすすめの投資信託:eMAXIS Slim米国株式(S&P500)

・円安時におすすめの投資信託:eMAXIS Slim全世界株式(オールカントリー)

・外国株を取り入れた投資信託のメリット

・外国株を取り入れた投資信託に投資するときの注意点

投資信託とは

投資信託とは、投資家から集めたお金をファンドマネージャーと呼ばれる専門家が運用し、得た成果を投資家に分配する金融商品です。

米国株に直接投資する場合と比べると、少額から始められます。

米国株の場合は、最低取引単位の1株でも数万円が必要になります。しかし、投資信託なら金融機関次第で100円からでも始められます。

投資信託は投資先の地域、商品、時間を分散できる効果もあります。

| 投資先の地域の分散 | 米国株だけでなく日本や中国など他の地域や国に分散できる |

|---|---|

| 投資対象の分散 | 株式だけでなく債券や不動産投資信託への分散ができる |

| 時間の分散 | ドルコスト平均法などを活用して購入時期を分散できる |

円安時におすすめの投資信託:eMAXIS Slim米国株式(S&P500)

今後円安になることを見越している場合、外国株を取り入れた商品のなかでも為替ヘッジ(為替の影響を受けないよう調整すること)がない商品を購入することで利益を得やすくなります。

例えば、eMAXIS Slim米国株式(S&P500)は米国のS&P500と連動する投資信託です。2018年7月3日の基準価額は1万円でしたが、2023年6月21日時点の基準価額は2万2,099円となっています。

以下のグラフを見ると、eMAXIS Slim米国株式(S&P500)のリターン(青色のライン)のほうが、S&P500のリターン(ピンク色のライン)を大きく上回っていることが分かるでしょう。

eMAXIS Slim米国株式(S&P500)のリターンがS&P500を大きく上回っている理由は、円安の影響を受けているからです。両者の差が開き始めた2021年3月12日時点の米ドル/円は109.02円でしたが、2023年6月21日時点では141.88円まで円安が進んでいます。

大きく円安が進んだことがリターンの差につながっているのです。

円安時におすすめの投資信託:eMAXIS Slim全世界株式(オールカントリー)

eMAXIS Slim全世界株式(オールカントリー)は、日本株や米国株、新興国株など全世界の株式に分散投資をしている投資信託です。

2018年10月31日の基準価額は1万円でしたが、2023年6月21日時点の基準価額は1万9,322円となっています。

組入上位通貨を見ると米ドルが63.6%を占めているため、米ドル/円が円安になった場合、リターンが増える可能性があります。

例えば、米ドル/円が100円のときにeMAXIS Slim全世界株式(オールカントリー)の基準価額が1万5,000円(米ドル換算の場合は150米ドル)となるケースで考えてみましょう。

米ドル/円が100円から120円へ円安になった場合、基準価額が米ドル換算で140米ドルへ下落した場合でも、円換算した場合の基準価額は、1万5,000円を下回る可能性は低くなります。

このように、為替ヘッジのない投資信託に投資をする場合、円安になるほど多くの利益を得やすくなるでしょう。

外国株を取り入れた投資信託のメリット

外国株を取り入れた投資信託を利用するメリットは、主に2つあります。

・日本よりも成長が期待できる

・分散投資によりリスクを減らせる

海外には、日本よりも大きな経済成長が期待できる国や地域もあります。それらの国に投資することで、日本のみに投資するよりも多くの利益を狙えるでしょう。

複数の国や地域、資産、投資対象に分散して投資を行うことで1国のみに投資をするよりもリスクを抑えられる可能性があります。

外国株を取り入れた投資信託に投資するときの注意点

外国株を取り入れた投資信託は、値動きが大きく多大な損失を被る可能性があります。

投資対象が外国株の場合、国によっては日本株のようにストップ安などの仕組みがない場合があります。

その場合は値動きが大きくなりやすい分、損失額が大きくなるリスクがあるでしょう。

加えて、為替変動リスクがある点も理解しておくべきです。

外国株を取り入れた投資信託で為替ヘッジなしの商品を選ぶと、為替相場の影響を大きく受けます。

基準価額が上昇しても、急激な円高になると日本円換算時の資産価値が下がってしまうこともあるので注意が必要です。

証券口座の選び方も重要です。

外国株の投資信託に相当する海外ETFを取り扱っている証券会社は多くありません。事前に公式サイトなどで取り扱いがあるのか確認しておきましょう。

そして、できる限り取引手数料が安い証券会社を選ぶべきです。

特に一部の銘柄のみ買い付け手数料を無料にしている証券会社もあるので、取引したい銘柄が含まれているのか確認しておきましょう。

外国株によっては、手数料や投資対象の国・テーマが異なる点にも注意が必要です。

例えば、楽天証券では、以下のように投資対象となる国のETFによって手数料が大きく変わります。

海外ETFの種類 米国株 中国株 アセアン株 楽天証券 約定代金の約0.495%、上限手数料22米ドル 約定代金の0.275%、上限手数料5,500円 約定代金の1.1%、上限手数料500円

| 海外ETFの種類 | 米国株 | 中国株 | アセアン株 |

|---|---|---|---|

| 楽天証券 | 約定代金の約0.495%、 上限手数料22米ドル |

約定代金の0.275%、 上限手数料5,500円 |

約定代金の1.1%、 上限手数料500円 |

米国株とその他の国では手数料が変わるので、慎重に他社と比較検討しましょう。

円安時の投資で気を付けるべきこと

将来的に円安を見越して投資をする場合は、以下のような点に気を付けるべきです。円安を予測してこれから投資を始めたい人は、それぞれの点を把握しておきましょう。

・すべての資産を米ドルに換えない

・長期の積立投資を(円安時に)やめない

・為替ヘッジありの金融商品はあまりおすすめできない

すべての資産を米ドルに換えない

今後もさらに円安が続くことを期待して、すべての資産を米ドルに換えるのはおすすめできません。

米ドル/円の為替レートは、2021年1月4日終値時点の約103.11円と比べると最大で50円近く円安が進みました。

今後、これまでの円安の揺り戻しが起きた場合、投資対象の価格は上昇しているのに資産は逆に減る可能性もあります。

例えば、現時点で1万米ドル分の米国株と100万円分の日本株を持っていて、1年後に米国株が1万2,000米ドル、日本株が120万円になった際に米ドル/円の為替レートが140円から120円に下落すると仮定します。

このまま日本株と米国株を持ち続けたケースと、日本株の資産を米国株に換えたケースを比較してみましょう。

| ケース | 現在の資産額 (1米ドル140円) |

1年後に円高になった場合の 資産額(1米ドル120円) |

|---|---|---|

| 米ドルと円に半分ずつ 分散したケース |

・米国株が1万米ドル ・日本株が100万円 |

・米国株は144万円 (1万2,000米ドル×120円) ・日本株は120万円 ・合計264万円 |

| すべて米ドルで 持っているケース |

・米国株が1万米ドル ・100万円分の日本株を 約7,143米ドルの米国株へ換える |

・約205万7,160円 (1万7,143米ドル×120円) |

米ドルと円に半分ずつ分散したケースでは、すべての資産を日本円に換算した資産額は、264万円となります。

一方、すべて米ドルで持っている場合の資産額は約205万7,160円にしかなりません。

円高に転じた際のリスクを低減するためにも、すべての資産を米ドルに変えることは避けるべきです。

すでに投資している人は長期の積立投資を(円安時に)やめない

2022年から急速に円安が進んだことで、つみたてNISAを利用して外国株や投資信託に投資している人の多くは含み益が出ているでしょう。

しかし、長期の積立投資を前提に資産を保有している場合、途中での売却はおすすめできません。

なぜなら、長期の投資では資産を購入するタイミングを分散させることで平均購入単価を抑えられるからです。

短期間で投資をやめるよりも長期間投資を継続したほうが、複利の効果により資産を大きく伸ばせる可能性があります。

ここで、つみたてNISAで毎月3万円分の投資信託を購入しているケースにおいて、5年で投資をやめた場合と長期間投資を継続した場合を比較してみましょう。

| 投資期間 | 積立額 | 資産額 |

|---|---|---|

| 5年 | 180万円 | 209万3,101円 |

| 10年 | 360万円 | 491万6,380円 |

| 20年 | 720万円 | 1,386万1,227円 |

※筆者作成

為替を考慮しない場合でさえ、長期間投資を続けるほど資産を増やせることが分かります。

すべての資産を売却する際、円高になっていたとしても、長期間投資を続けたほうが多くの資産を受け取れる可能性が高いでしょう。

為替ヘッジありの金融商品はあまりおすすめできない

外国に関連する投資信託では、「為替ヘッジあり」と「為替ヘッジなし」の商品があります。 為替の変動により外貨建ての資産価値が下落することを懸念して、為替ヘッジありの商品を検討している人もいるかもしれません。

しかし、為替ヘッジありの金融商品はあまりおすすめできません。なぜなら、為替ヘッジを行うにはコスト負担が大きく円安になった場合の恩恵を受けられないからです。

将来的に円高になる予測をしている場合であっても、為替ヘッジにかかるコストが高くないかよく検討する必要があります。

おすすめのFX口座

FXの取引をするには、FX会社の口座開設が必要です。ただ、どのFX会社を利用すればよいのか悩んでいる人も多いのではないでしょうか?

口座開設先を選ぶときは、5つのポイントを満たしているかで判断しましょう。

1つ目のポイントは、取引ツールの使いやすさです。初めてFXの取引をする場合は、取引ツールの使いやすいFX会社を選ばなければ、スムーズに取引ができません。

2つ目のポイントは、提供される投資情報の多さです。FXの基礎的な情報やマーケット情報が充実しているFX会社であれば安心して利用できます。

3つ目のポイントは、スプレッドの狭さです。短期決済を繰り返すような投資を行う予定なら、スプレッドの狭いFX会社を選ぶことで取引コストを下げられます。

4つ目のポイントとして、スワップトレード(複数日にわたってポジションを保有する取引)をしたい人は、スワップポイントの高さを重視しましょう。

5つ目のポイントは口座開設キャンペーンの実施状況です。一部の会社では、口座開設キャンペーンを実施している場合があり、うまく利用すれば現金を受け取ることも可能です。

ここからは、おすすめのFX会社を3社紹介します。

・スプレッドの狭さは業界随一:GMOクリック証券

・人気の取引ツールが利用可能:みんなのFX(トレイダーズ証券)

・取引に活かせる情報が豊富:SBI FXトレード

スプレッドの狭さは業界随一:GMOクリック証券

| 通貨ペア | 20通貨ペア |

|---|---|

| 最低取引単位※ | 1,000通貨単位 |

| スプレッド | 米ドル/円は0.2銭 ユーロ/円は0.5銭 ポンド/円は0.9銭 |

| 口座開設スピード | 証券取引口座は申し込みから最短2営業日後 FX専用口座は最短当日 |

※GMOクリック証券の情報をもとに筆者作成。2023年6月22日時点

GMOクリック証券では、高機能なFX取引ツール「はっちゅう君FXPlus」を提供しています。この取引ツールでは、30種類のテクニカル指標を表示できることに加えて、1クリックで注文可能なスピード注文に対応しています。

公式サイト上では、FXの基礎知識をイラスト付きで学べます。

GMOクリック証券のスプレッドは、米ドル/円が0.2銭、ユーロ/円が0.5銭と業界トップクラスの狭さです。スワップポイントも増量中で、南アフリカランド/円を10万通貨取引する場合160円分のスワップポイントを受け取れます。

新規でFX口座の開設と取引をすると、最大30万円のキャッシュバックを受け取れるキャンペーンを開催中です。

人気の取引ツールが利用可能:みんなのFX(トレイダーズ証券)

| 通貨ペア | 34通貨ペア |

|---|---|

| 最低取引単位※ | 1,000通貨単位 |

| スプレッド | 米ドル/円は0.2銭 ユーロ/円は0.4銭 ポンド/円は0.8銭 |

| 口座開設スピード | 最短1時間 |

※みんなのFX(トレイダーズ証券)の情報をもとに筆者作成。2023年6月22日時点

みんなのFXでは、世界で1,500万人が利用している取引ツール「TradingView」の利用が可能です。レイアウトを自分好みに変更したり、トレンド系やオシレータ系のテクニカル指標での高度な分析をしたりできます。みんなのFXの公式サイトでは、動画と文章でFXの知識、注文方法、チャート分析の方法などを学べます。

スプレッドは、米ドル/円だけでなくユーロ/円やポンド/円も狭い水準です。

トルコリラ/円のスワップポイントが10万通貨あたり410円、南アフリカランド/円のスワップポイントなら10万通貨あたり151円も受け取れます。

18~22時なら5通貨のスプレッドが縮小されたり、ポンド/円とポンド/米ドルの取引でキャッシュバックをもらえたりとキャンペーンも充実しているFX会社です。

取引に生かせる情報が豊富:SBI FXトレード

| 通貨ペア | 34通貨ペア |

|---|---|

| 最低取引単位※ | 1通貨単位 |

| スプレッド | 米ドル/円は0.18銭 ユーロ/円は0.48銭 ポンド/円は0.88銭 |

| 口座開設スピード | 最短5分 |

SBI FXトレードでは、豊富なテクニカル分析ツールに対応している「Rich Client Next」を提供しています。

・最大30チャートを表示可能

・13種類の足種に対応

・29種類のテクニカル指標と21種類の描画ツールに対応

マーケット情報も充実しており、通貨別の売買比率、ポンドやオーストラリアドルなどのレポート、毎日の相場をまとめたデイリーレポートなど情報量が豊富です。

SBI FXトレードは、1~100万通貨の注文数量であれば、他社よりも若干狭いスプレッドで取引できます。

おすすめの証券会社

国内株や外国株・外国株に関連する投資信託に投資をしたい場合は、証券会社の口座開設が必要です。

証券会社を選ぶポイントは、以下の通りです。

各証券会社とも取引ツールには力を入れていますが、そのなかでも初心者でも操作がしやすくテクニカルツールが利用しやすい証券会社がおすすめです。

投資情報が充実しているかも確認しましょう。株式投資の基礎的な情報や決算日など必要な情報があれば、より取引がしやすくなります。

続いて、手数料が安いかも重要なポイントの1つです。多くの証券会社では、1回の約定ごとに手数料がかかるプランと1日の約定金額ごとに手数料が決まるプランがあります。

自分の投資スタイルによって手数料が安くなるプランは変わるので、慎重に検討すべきです。

「複数の銘柄に投資をしたい」「国内株だけでなく外国株も積極的に取引したい」といった場合は、取扱銘柄数の多い証券会社のほうが多くの選択肢から選べます。

ここからは、おすすめの証券会社を3社紹介します。

・定番の取引ツールが使用可能:楽天証券

・業界最低水準の手数料:SBI証券

・国内株の取扱数が多い:マネックス証券

定番の取引ツールが使用可能:楽天証券

| 取引手数料 (税込み) |

超割コース55円~ いちにち定額コース100万円まで無料 (200万円まで2,200円~) 米国株は1回の取引につき、約定代金の0.495% (最低0米ドル~) |

|---|---|

| 取扱銘柄 | 国内株式、外国株式、投資信託、NISA・つみたてNISA、 FX、債券、金・銀・プラチナ、iDeCo、CFD、 先物・オプション、バイナリーオプション |

| 取扱商品数 (別途、米国株もしくは外国株) |

国内株4,334銘柄、米国株4,873銘柄、 中国株1,582銘柄、アセアン株231銘柄 |

| 口座開設・ 取引開始までの日数の目安 |

最短申し込みから翌営業日 |

楽天証券では、国内株式だけでなく米国株式や株価指数先物などの商品も取引でき、スナイパー注文やトレイリング注文など多彩な注文方法に対応している取引ツール「マーケットスピードⅡ」を提供しています。

マーケット情報も充実しており、株主優待の検索、決算カレンダー、世界の市況などを確認できます。

手数料も安く、超割コースなら最低55円、いちにち定額コースなら約定金額が100万円まで無料で取引可能です。

米国株が4,873銘柄、中国株が1,582銘柄と外国株も多く取り扱っています。

業界最低水準の手数料: SBI証券

| 取引手数料(税込み) | スタンダードプラン55円~ アクティブプラン100万円まで無料 (200万円まで1,238円~) 米国株は1回の取引につき、約定代金の0.495% (最低0米ドル~) |

|---|---|

| 取扱銘柄 | 国内株式、外国株式、投資信託、債券、FX、 商品先物・オプション、CFD、eワラント、金・銀・プラチナ、 NISA・つみたてNISA、iDeCo、確定拠出年金、保険 |

| 取扱商品数 (別途、米国株もしくは外国株) |

国内株4,322銘柄、米国株5,600銘柄超(2023年1月30日時点)、 中国株1,300銘柄超、その他の国の株600銘柄超 |

| 口座開設・ 取引開始までの日数の目安 |

最短1営業日 |

SBI証券は、商品ごとに取引アプリを提供しています。米国株の取引をしたい場合はSBI証券の米国株アプリを使えば、スマホから株価やチャート、スクリーナーによる銘柄検索などが可能です。

SBI証券のサイトでしか読めないアナリストレポートや、最新のマーケット情報をオンラインセミナーで視聴できます。

手数料も業界最低水準で、スタンダードプランなら最低55円~、アクティブプランなら1日の約定金額100万円まで無料で取引可能です。

米国株の取り扱いは5,600銘柄以上、中国株は1,300株以上で、ASEANの銘柄も多く取引可能です。

国内株の取扱数が多い:マネックス証券

| 取引手数料(税込み) | 取引毎手数料コース55円~ 一日定額手数料コース100万円以下の場合550円~ 米国株は1回の取引につき、約定代金の0.495% (最低0米ドル~) |

|---|---|

| 取扱銘柄 | 国内株式、外国株式、投資信託、債券、FX、暗号資産、 商品先物・オプション、CFD、eワラント、金・銀・プラチナ、 NISA・つみたてNISA、iDeCo、私募ファンド |

| 取扱商品数 (別途、米国株もしくは外国株) |

国内株4,547銘柄、米国株4,400銘柄超、中国株2,600銘柄超 |

| 口座開設・ 取引開始までの日数の目安 |

最短翌営業日 |

マネックス証券では、発注スピードの早い注文方法に対応、最大50銘柄を表示できるマネックストレーダーを利用できます。

アナリストによるオリジナルレポートや会社四季報の閲覧、相場状況を解説するマーケットメールの配信など投資情報も充実しています。

国内株や米国株の手数料も安い水準です。国内株の取扱銘柄数は楽天証券やSBI証券よりも多く、米国株や中国株の銘柄も多く取り扱っています。

円安時の投資に関してよくあるQ&A

株式や投資信託は証券会社、FXはFX会社の口座を開設すると取引を始められます。

一方で、輸入コストが高くなるため、行き過ぎた円安になると物価が上がり家計の負担が増える可能性があります。円高になった場合は、円の価値が外貨よりも高くなるため、外貨の資産を持ったままにしておくと資産価値が下落していきます。 半面、企業の輸入コストは下がるため、輸入企業に投資をして利益を狙ってもよいでしょう。

今後、円安を予想している場合は、米ドル/円などFXに投資をしてもよいでしょう。FXはレバレッジをかけられるので、少額から大きな利益を狙える可能性があります。

米ドルと日本円を半分ずつの割合で持つなど、円高に備えた動きも必要です。長期投資を前提している場合は、利益が出ていても売却するのはおすすめできません。なぜなら、円安になっていても長期間投資を続けるほうが多くの利益を得られる可能性があるからです。

ただし、円安になっても投資対象となる金融商品の運用成績が悪ければ、逆に損失を被ることもあります。銘柄は慎重に選びましょう。

■保有資格:2級ファイナンシャル・プランニング技能士(FP2級)

■HP:WEBライター小栗健吾のポートフォリオ ■Twitter:@Oguri_Writer

■保有資格:2級ファイナンシャル・プランニング技能士(FP2級)

■HP:WEBライター小栗健吾のポートフォリオ ■Twitter:@Oguri_Writer

【こちらの記事もおすすめ】

>【最新版】つみたてNISAおすすめ証券会社ランキング

>つみたてNISAの落とし穴は全部で14 損しないための対策を徹底解説します

>つみたてNISA 毎月いくら積み立てるのがいい?自分に合った金額の決め方

>【初心者向け】SBI証券のつみたてNISAの買い方・始め方は?口座開設から銘柄購入まで詳しく解説

>SBI証券のつみたてNISAならこの3銘柄がおすすめ!お金のプロ厳選の銘柄を紹介します

>SBI証券のつみたてNISAでTポイントがたまる?メリットや楽天証券との比較も

>楽天証券のつみたてNISAのおすすめ銘柄を紹介!組み合わせをタイプ別に解説します

>つみたてNISAは銘柄変更OK スイッチングには注意!銘柄の正しい選び方を解説

>つみたてNISAは途中解約できる ただしデメリットには要注意!