つみたてNISAや新NISAのつみたて投資枠は個別株投資ほど頻繁な見直しが必要なく、ある程度ほったらかしで大丈夫です。

ほったらかしでも安定した運用が望めるおすすめの銘柄は、地域を分散している全世界株式のインデックスファンドで、とくにeMAXIS Slim 全世界株式(オール・カントリー)はコストが低くおすすめです。ただし、積立状況や毎月の積立額は定期的にチェックしておきましょう。

(公式サイト)

目次

- 積立NISA口座はほったらかしで大丈夫?

- 定期的なチェックはしておこう

- 銘柄によってはほったらかしで損する可能性も

- 積立NISA(つみたて投資枠)でほったらかしOKなおすすめ銘柄5選

- eMAXIS Slim 全世界株式(オール・カントリー)【全世界株式のインデックスファンド】

- 楽天・全米株式インデックス・ファンド(楽天VTI)【米国株式のインデックスファンド】

- SBI・新興国株式インデックス・ファンド(雪だるま(新興国株式))【新興国株式インデックス・ファンド】

- 楽天・インデックス・バランス・ファンド(債券重視型)【バランスファンド】

- セゾン資産形成の達人ファンド【資産価値が比較的安定のアクティブファンド】

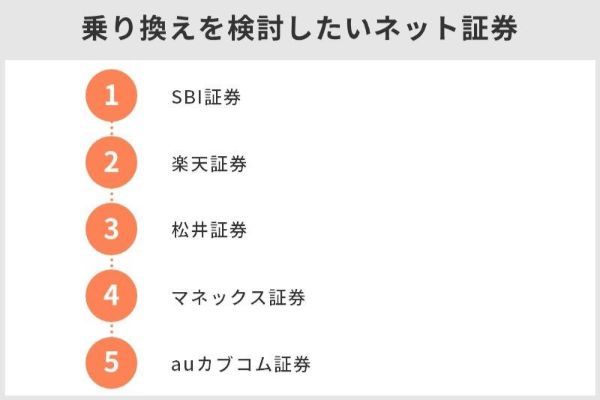

- 乗り換えを検討したい証券会社5選

- SBI証券

- SBI証券のいい口コミ

- SBI証券のよくない口コミ

- 楽天証券

- 楽天証券のいい口コミ

- 楽天証券のよくない口コミ

- 松井証券

- 松井証券のいい口コミ

- 松井証券のよくない口コミ

- マネックス証券

- マネックス証券のいい口コミ

- マネックス証券のよくない口コミ

- auカブコム証券

- auカブコム証券のいい口コミ

- auカブコム証券のよくない口コミ

- 安心感がほしい場合は対面証券も検討を

- 積立NISAの口座開設方法

- 積立NISAはほったらかしていいか?よくあるQ&A

積立NISA口座はほったらかしで大丈夫?

つみたてNISAや新NISAのつみたて投資枠は一度積立の設定をすれば、基本的にはほったらかしで個別株投資ほどの頻繁な見直しが必要ありません。

一時的な高騰や暴落などで、投資している銘柄の資産価格が変動しても、長期的には複利の効果で資産が増えていくため問題ありません。このように投資に関する細かな判断が不要でほったらかしで資産を増やすことができる点がつみたてNISAの特長といえます。

2022年12月時点

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低投資金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント還元 | Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| クレジット カード決済 ポイント還元率 |

三井住友カード 0.5%(※1) |

楽天カード 1%または0.2% (※2) |

au PAYカード 1% |

マネックスカード 1.1% |

ー | ー | ー | ー | ー | ー |

| 詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

詳細はこちら 公式サイトへ |

積立NISAは長期・分散・積立投資に向いた制度

短期ではなく長期で投資をすると、投資リターンのブレ幅が小さくなり、安定した運用成績が期待できます。また、投資対象となる資産と地域を分散することで、値動きが異なる商品が組み合わさり、全体のリスクを低減することができます。

つみたてNISAは非課税期間が20年と長期に設定されており、また投資対象が投資信託及びETFですので、まさに長期・分散・積立投資に向いた制度と言うことができます。

定期的なチェックはしておこう

つみたてNISAや新NISAのつみたて投資枠は基本的にほったらかしても大丈夫です。ただし、投資したら二度と見なくていいというわけではありません。運用中に、以下の点については定期的にチェックしておいた方がいいでしょう。

これまでの積立状況

積立状況とは、主に積立を続けてきた期間、これまでの総投資額、そして結果として発生している利益額の3点です。あくまでも長期的な視点ですが、これまでの投資が順調に推移しているのか確認しましょう。

一方で、金融商品は短期的には価格が上下するものですので、日々の基準価額の変動をこまめにチェックする必要性は低いです。たとえ価格が下落しても、その分多くの口数を購入できているので、大きなマイナスとはなりません。

今年の積立予定額

つみたてNISAを利用している人の多くが積立設定を「毎月」に設定しているかと思います。毎月の積立に設定している時には積立額×12ヵ月が今年の積立総額となります。

(公式サイト)

銘柄によってはほったらかしで損する可能性も

投資している銘柄によってはほったらかしで損することがあります。

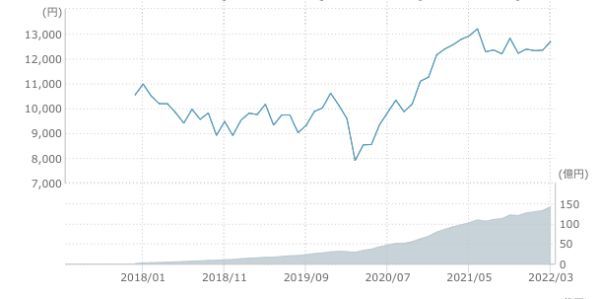

上記のチャートはグローバル・フィンテック株式ファンド(1年決算型)(つみたてNISA非対象銘柄)の5年間の推移です。日本を含む世界の金融商品取引所に上場されているフィンテック関連企業の株式に連動するように運用されています。このファンドのように業種に偏りがあり、特定銘柄に投資をするファンドでは、業界に関連するニュースに敏感に反応し、値動きが大きくなりがちです。

例えば、上記のチャートでは2019年、2020年、2022年に下落を経験しています。特にアメリカの利上げに端を発する今年の値下げ局面では資産価値が半分以下になっています。下落直前に積立を開始して、ほったらかしで運用をしていると資産価値が下がっていく一方になることがあります。

対象となる銘柄は長期分散投資に向いたものがほとんどですが、値下げを頻繁に経験して、長期的に資産価値が向上しない場合には利益が得られないかもしれません。投資しているファンドがこのような成績になっている場合には、撤退するか、一定額以下に資産価値が下落したら損切りするのも戦略の一つです。

積立NISA(つみたて投資枠)でほったらかしOKなおすすめ銘柄5選

積立NISA(つみたて投資枠)でほったらかしOKのおすすめ銘柄は、公募株式投資信託と上場株式投資信託(ETF)です。

基本的にどの銘柄を選んで投資をしても、価格が暴落するといったリスクはそこまで大きくありません。しかし、長期分散投資という観点からは、できるだけ地域や業種を分散している方がリスクを最小限にできます。

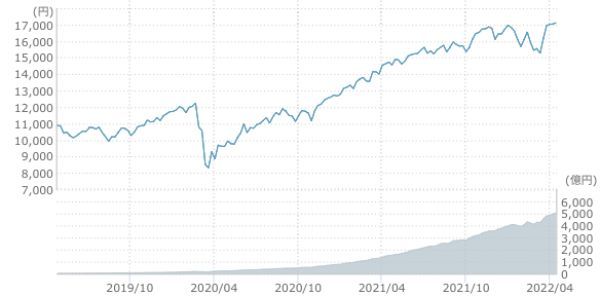

eMAXIS Slim 全世界株式(オール・カントリー)【全世界株式のインデックスファンド】

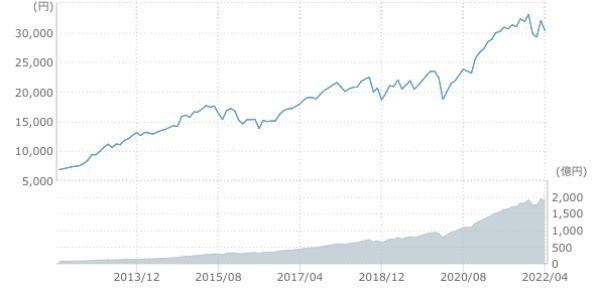

積立NISA(つみたて投資枠)で買えるほったらかしOKのおすすめ銘柄NO.1は、全世界株式のインデックスファンドの「eMAXIS Slim 全世界株式(オール・カントリー)」です。全世界株式とは、特定の国や地域に偏らずに先進国や新興国など世界中の株式を投資対象とした商品を指します。

eMAXISシリーズのeMAXIS Slim 全世界株式(オール・カントリー)は年利5〜7%が目安となっており、今後20年間も世界経済が発展する限り同様の成長が期待されます。基本的に世界経済の動きに連動するファンドですので、ほったらかしにしておいても世界経済の成長の恩恵を受けることができます。

(公式サイト)

運用は主に外国株式インデックスマザーファンド、新興国株式インデックスマザーファンド、日本株式インデックスマザーファンドへの投資を通じて、日本を含む先進国および新興国の株式等に投資を行うファミリーファンド方式により行います。

出典:eMAXIS Slim 全世界株式(オール・カントリー)

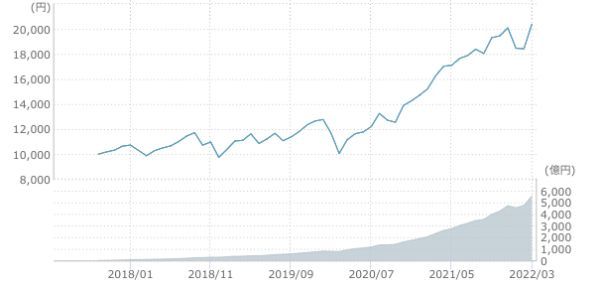

楽天・全米株式インデックス・ファンド(楽天VTI)【米国株式のインデックスファンド】

積立NISA(つみたて投資枠)でほったらかしOKのおすすめ銘柄NO.2は米国株式のインデックスファンド「楽天・全米株式インデックス・ファンド(楽天VTI)」です。米国株式のインデックスファンドとは、幅広い米国株式に投資して、米国経済のパフォーマンスに連動することを目指したファンドです。米国株式市場の時価総額は世界全体の40%を占め、また米国は世界最大の経済大国ですので、その経済成長の恩恵を受けることができます。

楽天・全米株式インデックス・ファンド(楽天VTI)は投資コストが低く、安定的なリターンが見込めます。2022年4月28日時点で構成銘柄4,098銘柄となっており、大型株と小型株に投資するので、米国経済の成長の恩恵を受けることができます。長期分散投資に適している銘柄であり、基本的にほったらかしで問題ありません。

(公式サイト)

当ファンドは、米国株式市場の動きをとらえることを目指して、CRSP USトータル・マーケット・インデックス(円換算ベース)に連動する投資成果を目標として運用を行います。

出典: 楽天・全米株式インデックス・ファンド

SBI・新興国株式インデックス・ファンド(雪だるま(新興国株式))【新興国株式インデックス・ファンド】

積立NISA(つみたて投資枠)で買えるほったらかしOKのおすすめ銘柄NO.3は「SBI・新興国株式インデックス・ファンド(雪だるま(新興国株式))」です。

新興国株式は文字通り、世界の新興国の株式市場に投資するインデックスファンドです。新興国とは、日欧米以外のブラジルやロシア、中国、インドなどのいわゆるBRICsの国々や東南アジアや中東などの今後の成長性が期待されている地域です。

これらの市場は米国株式市場などと比べると未成熟ですが、今後経済規模の拡大が予想されています。

SBI・新興国株式インデックス・ファンド(雪だるま(新興国株式))は新興国に投資できるファンドで最も人気があります。投資対象の国は新興国に偏っていますが、業種や企業規模は十分に分散されているため、ほったらかしで運用しても長期的に利益を得られる可能性が高いです。

運用方針

新興国の株式市場の動きを捉えることを目指して、FTSEエマージング・インデックス(円換算ベース)に連動する投資成果を目標として運用を行います。

出典:SBI-SBI・新興国株式インデックス・ファンド(愛称:雪だるま(新興国株式))

楽天・インデックス・バランス・ファンド(債券重視型)【バランスファンド】

積立NISA(つみたて投資枠)で買えるほったらかしOKのおすすめ銘柄NO.4は「楽天・インデックス・バランス・ファンド(債券重視型)」です。

バランスファンドとは、国内外の株式、債券、リート(不動産)など複数の投資対象に分散投資する投資信託のことです。値動きの違うさまざまな資産に投資を行うことで、各資産が価格変動を打ち消しあい、全体の値動きが安定しています。

例えば、一般的に好景気では株式の価値が上がり、債券の価値は下がると言われています。一方で不景気では株式の価値が下がり、債券の価値が上がります。ファンド内の異なる資産がそれぞれの資産価値の下落を補い合うので、資産価値が安定するのです。

バランスファンドは大きなリターンを狙えるわけではありませんが、様々な資産に投資を行っているので資産価値が安定しやすくリスクが比較的小さいです。長期分散投資に適したファンドであり、つみたてNISAを始めたい人におすすめです。

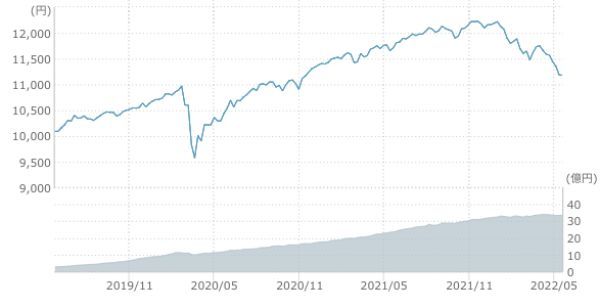

楽天・インデックス・バランス・ファンド(債券重視型)は、バランスファンドの中でも債券の割合が70%を占めるので安定運用ができます。2022年年初来からはじまった世界的な株価の下落局面でも比較的安定した値動きをしていますので、基本的にほったらかしで問題ないでしょう。

(公式サイト)

運用方針

複数の投資信託証券への投資を通じて、日本を含む全世界の株式および投資適格債券へ分散投資を行う。全世界株式および投資適格債券の代表的な指数に連動する投資成果を目指す。各資産の基本配分は、株式30%、債券70%とする。原則として実質組入外貨建資産の対円での為替ヘッジを行う。

出典: 楽天・インデックス・バランス・ファンド(債券重視型)

セゾン資産形成の達人ファンド【資産価値が比較的安定のアクティブファンド】

積立NISA(つみたて投資枠)で買えるほったらかしOKのおすすめ銘柄NO.5は「セゾン資産形成の達人ファンド」です。

アクティブファンドとは、投資のプロであるファンドマネージャーが独自の投資判断によって、投資商品を選定、運用し、市場平均ともいわれるベンチマーク以上の収益を目指す、あるいは市場平均以下にリスクを抑えて運用する投資信託を指します。

市場平均を上回るリターンを得られる可能性を秘めており魅力的である一方、結果的に市場平均以下のパフォーマンスになることもあります。また、銘柄の選定や入れ替えなどファンドマネージャーの負荷が高いので、通常のファンドよりも信託報酬が高いのが難点です。

ただし、対象銘柄に選定されているアクティブファンドは比較的信託報酬が低く、資産価値が安定している傾向にあるので、つみたてNISAで運用するのは問題ありません。

その点、セゾン資産形成の達人ファンドは資産価値が安定して推移しているので、ほったらかしで運用しても問題ないでしょう。

(公式サイト)

セゾン資産形成の達人ファンドは、世界の経済成長をしっかりとらえて、社会に豊かさを提供している素敵な企業へグローバルに厳選して投資を行うことで、産業界に成長マネーを供給しながらお金を育てて行く、本格的長期国際分散型アクティブ運用を行っております。

出典:セゾン資産形成の達人ファンド

乗り換えを検討したい証券会社5選

ここからは、つみたてNISAや新NISAのつみたて投資枠の見直しに併せて乗り換えを検討したい証券会社を5社紹介します。紹介する証券会社は対象銘柄の取扱数・積立頻度の選択肢の多さ・ポイント還元先の多さを基準として選んでいます。

SBI証券

SBI証券は、ネット専業証券会社で最も人気のある証券会社です。個人投資家の利用者数が業界一位であり、「つみたて」と「一般」の両方のNISAを取り扱っています。

一般NISAの投資対象となっている投信の数は2,647本と業界でも屈指の銘柄数を誇っています。対象となる外国株式も9ヵ国の企業から選ぶことができます。毎月の投資は100円から始めることができるので、初心者が投資の感覚を掴む目的で開設するのもおすすめです。

積立の頻度は「毎月」に加えて、「毎日」と「毎週」があるので、ドルコスト平均法のメリットを最大化できます。

SBI証券では、投資によってTポイントやPontaポイント、dポイントなどのポイントが貯まります。

SBI証券のいい口コミ

- ポイント制度が使いやすい

-

私がSBI証券のつみたてNISA利用して感じたメリットは、TポイントやPontaポイントが1ポイント=1円で利用できる点です。

30代 男性

- SBIでまとめて管理できるのが楽です

-

SBI証券でつみたてNISA、FX、iDeCo、個別株とまとめて運用できるのが楽。手数料が安く、銘柄の選択肢も多いので安心感があります。PCの画面で簡単にNISAのページに移動できるのもいいです。クレカ積立サービスもとても便利です。

20代 男性

- 取扱銘柄が豊富

-

SBI証券のつみたてNISAは、取扱銘柄が豊富な点が一番のメリットだと思います。私は購入資金の残高不足を防ぐため銀行から自動で振替するようにしているのですが、その振替時の手数料をSBI証券が負担してくれるのもお得です。毎日積み立てができるのも、リスクを減らせる点からおすすめです。

40代 男性

SBI証券のよくない口コミ

- 対象カードが少ない

-

デメリット・改善してほしいことはほとんどありません。あえて挙げるとすれば、クレジットカード払いに対応しているのが三井住友カードを含め3社に限られている点です。

30代 男性

- アプリが使いにくい

-

積み立てアプリがWealthNaviに比べて使いにくいです。つみたてNISA専用のアプリが別なら、長期積立用として銀行代わりに使えるのでいいのではと思います。

20代 男性

- 提携ポイントを増やしてほしい

-

あえてデメリットをいうなら、もっと提携ポイントを増やしてほしいです。メインポイントの切り替えをしなくてはいけないのも面倒です。また、積立時に使えるクレカの種類が3つと少ないのでもっと増やしてほしいです。アプリは、PC操作時と同じような情報にアクセスできないのが不満です。

30代 男性

出典:fuelle編集部がクラウドワークスで調査

楽天証券

楽天証券はネット専業の中で最も人気のある証券会社の一つです。新規口座開設数は一位であり、NISAも開設数が多いです。

楽天証券の魅力はその銘柄数にあります。投資信託の取扱い本数は2,660本以上あり、米国株式は4,957銘柄、中国株式は1,196銘柄、アセアン株式は約250銘柄、海外ETFは約390銘柄に上ります。

楽天証券では、積立の頻度は「毎日」もしくは「毎月」です。毎週はありませんが、毎日があるので、自分に合ったペースで投資が行えるでしょう。楽天証券を利用すると、楽天ポイントを受け取ることができます。貯まった楽天ポイントは投資に使ったり、楽天市場での買い物に使用したりできます。

楽天証券のいい口コミ

- ポイントが使えてうれしいです!

-

楽天証券のつみたてNISAを選んだ一番の理由は、買い物で貯まった楽天ポイントを投資に使えるからです。毎月100円から積み立てを始められますし、つみたてNISAを楽天カードで支払うと、その分もポイントがもらえるのもうれしいです。

30代 女性

- 取り扱い銘柄が豊富です

-

銘柄のラインアップが豊富で、かなり選びやすいと思います。楽天証券と楽天銀行をマネーブリッジ設定すると優遇金利を受けられ、とてもお得です。自動入金機能を利用できるので、一度設定すると楽に買い付けできます。

40代 女性

- おおむね満足

-

楽天カードで積み立ての設定をすると、楽天ポイントが貯まります。楽天経済圏で生活している人には、とても良いと思います。1週間に1回程度、積み立てている投資信託の基準価額メールが届くので、自分が積み立てている投資信託がどの程度利益を出しているかを確認できます。それが楽しみです。

20代 男性

楽天証券のよくない口コミ

- いちいちホームページにアクセスするのが面倒

-

今のところ、それほどデメリットに感じていることは正直ありません。ただ、いちいち楽天証券のホームページにアクセスするのが面倒くさいと思ったことは多々あります。ログインしなくてはならないのが手間に感じてしまいます。

30代 女性

- アプリがつみたてNISAには向いていない

-

楽天証券のiSPEEDというアプリがあるのですが、つみたてNISAの確認には向いてないと思います。個別株など専用に作られているようで、つみたてNISAで確認できるのは、投資金額とか変動利率、買付可能額ぐらいです。詳細を確認したい場合は、パソコンサイトに飛んで確認するので手間です。

40代 女性

- 楽天ポイントの変更に不満

-

楽天カードで積み立てれば、1%のポイント還元ですが、2022年9月から改悪されて0.2%になるようです。ポイント還元率は、他の証券会社のほうが高くなるので、そちらに移るか検討するほど不満です。

またスマホからだと、設定を変更したい場合、どこにアクセスすればわからないことがあります。もっとスマホの表示をわかりやすくしてほしいです。20代 男性

出典:fuelle編集部がクラウドワークスで調査

楽天証券株式会社(本社:東京都港区、代表取締役社長:楠 雄治、以下「楽天証券」)は、このたび、証券総合口座数が800万口座を達成したことをお知らせします。

(引用元:PR TIMES|楽天証券、証券総合口座数 800万口座達成のお知らせ)

松井証券

松井証券はインターネット取引を導入していますが、もともとは100年以上の歴史を持つ実店舗限定の証券会社でした。投資に不安を感じている人でも老舗の松井証券であれば、安心して取引をすることができます。

松井証券では、つみたてNISAとiDeCoの対象となる投資信託が1,607本ありますので、主要な銘柄はほとんど網羅していると見ることができます。

一方で積立の頻度が「毎月」のみですので、より高頻度で少額の積立設定をしたい人には向いていない可能性があります。

松井証券で投資をすると、松井証券ポイントが貯まります。ポイントを利用して投資信託を購入することができ、またdポイントやアマゾンギフト券と交換することもできます。

松井証券のいい口コミ

- 取り扱い商品が豊富

-

松井証券のつみたてNISAは、取り扱い商品が多く自分に合った商品を選びやすい点です。毎月の最低投資額が100円からと少額で、1円単位から投資額を変更できるため、無理なく投資を続けることができます。一方で、積立頻度は毎月のみになるので、他の証券会社に比べると選択肢が少ないといえます。

30代 女性

- しっかりしたフォローで安心です!

-

一番のメリットは、フォロー体制がしっかりしていることです。積み立てとはいえ、株式を含む銘柄を持っている私にとって、日々変動のリスクは不安を感じます。相場が大きく動いたときでも密にフォローいただいて感謝しています。

30代 女性

- つみたてNISAの詳しい解説がある

-

松井証券ですばらしいと思えたのは、ホームページなどで投資やつみたてNISAについて詳しい解説がされている点です。「一般」と「つみたて」の違いなども理解できました。

30代 男性

松井証券のよくない口コミ

- 銘柄情報を探しづらい

-

ホームページで取扱銘柄などの情報が探しづらく、始めるにあたってきっかけを作りづらかった、比較しづらかったという記憶があります。自分が興味あるファンドはあるか、またどんなスタイルのものが多く選ばれているのかなど、参考のためにも、ホームページですぐにわかるようにしてもらえるとありがたいです。

30代 女性

- 松井証券ポイントに不満

-

松井証券ポイントの使い勝手が悪いのが不便です。

30代 男性

出典:fuelle編集部がクラウドワークスで調査

マネックス証券

マネックス証券は米国株式に強みがある証券会社として広く知られています。ネット証券会社の中でも米国株式の銘柄数は最も多いので、一般NISAで米国株式に投資をしたい方におすすめです。

マネックス証券では、投資信託の取り扱い数は1,000を超えており、米国株式は5,000銘柄以上、中国株式はほぼ全銘柄を扱っています。商品ラインナップが充実しているので、自分に合った商品を選ぶことができます。

積立の頻度は「毎月」のほかに「毎日」を選択することができるので、自分の好みに合わせて積立頻度を決めることができます。

クレジットカード決済で積立の設定をすると決済金額の1.1%のマネックスポイントが付与されます。通常の投資信託保有分と合わせて効率的に貯めることが可能です。貯めたポイントはdポイントやTポイント、nanaco、Pontaなど様々なポイントと交換することができます。

マネックス証券のいい口コミ

- 豊富な商品ラインナップ

-

マネックス証券は、つみたてNISAの取り扱い商品が150件以上あるので、自分に合った商品がきっと見つかります。ツールでランキングやパフォーマンスも見られるので、投資の知識が少ない人には役立つと思います。年間上限額の40万円を使い切り設定すると、限度枠を無駄にすることなく運用できます。ネット証券なので利用料を安く抑えることができるので、おすすめです。

40代 男性

- ポイント制度が素晴らしい

-

マネックス証券では独自のポイントプログラムである「マネックスポイント」を貯めることができます。ポイントが貯まれば「Amazonギフト券と交換・dポイントと交換・Tポイントと交換・JALやANAのマイルと交換・日本赤十字社やReadyforへの寄付・株式売買手数料に充当・仮想通貨との交換」など非常に多くの使い方ができるので便利で嬉しいです。

20代 女性

- 初心者向き

-

投資信託の取り扱い本数が多く、自分にニーズにあった商品を選べます。説明も丁寧なのでどんな商品かも理解しやすいです。引落手数料が無料なので入金額に悩むこともありません。また使用しているとマネックスポイントがたまってAmazonギフト券などに交換できるのもメリットです。非常にわかりやすく初心者の方にも向いています。

50代 男性

マネックス証券のよくない口コミ

- NISAの切り替え手続きが難しかった

-

「一般」と「つみたて」の切り替えがちょっとむずかしいところがデメリットです。WEBで切り替えができませんでした。それ以外は特にデメリットはありません。

30代 男性

出典:fuelle編集部がクラウドワークスで調査

auカブコム証券

auカブコム証券は2019年に誕生した比較的新しいネット証券会社です。メガバンクを傘下に持つ三菱UFJフィナンシャルグループ系列のネット証券会社として誕生しています。三菱系の証券会社ですので、信頼と実績があり、投資に不安がある人でも安心して投資を始めることができます。

比較的新しい証券会社ではありますが、外国株式の取り扱い銘柄数が豊富であり、米国株は4000銘柄以上がNISA口座でも購入できます。 ただし、積立の頻度は「毎月」のみとなっています。「毎日」や「毎週」などより高頻度で取引をしたい人には向いていない可能性があります。

auPayカードで積立設定をすると、積立金額の1%がPontaポイントとして還元されます。貯まったPontaポイントは1ポイント=1円で投資信託の購入代金に充当できます。

auカブコム証券のいい口コミ

- 優遇金利やクレジットカード払いが魅力的です

-

auじぶん銀行と連携すると、金利が優遇されます。さらにつみたてNISAをau PAYカード(クレジットカード)支払いにするとPontaポイントが付与される点もうれしいです。特にauやUQモバイルの携帯を契約している人には、魅力的な証券会社だと思います。

30代 女性

- クレジットカード投資でのポイント獲得がいい!

-

au Payカードで毎月投資が可能で、投資金額×1%のPontaポイントが獲得できます。他の証券会社でも似たサービスはありますが、使用範囲の広いPontaポイントが貯まるので非常に満足しています。投資信託を保有するだけでもポイントがもらえるので、つみたてNISAで資産形成をするのに非常によい証券会社だと思います。

30代 男性

- auユーザーにおすすめです

-

「つみたてNISAを利用しながら株取引もしたい」という人には、手数料が割引される「NISA割」があります。他社にはないサービスなので、大きなメリットだと思います。専用のシミュレーション機能も利用できます。積み立てたい金額、期間を入れれば簡単に計算してくれ、わかりやすく便利でした。

40代 男性

auカブコム証券のよくない口コミ

- つみたてNISA専用のアプリがない

-

専用のアプリがないので、毎回設定などはパソコンやスマホのブラウザを経由する必要があるのが面倒です。

30代 女性

- ポイント制度に特色がない

-

クレジットカード投資の支払日が翌月10日なのですが、自由に変更できるようにしてほしいです。クレジットカード投資の獲得可能ポイントはマネックス証券に負けていて、保有ポイントの獲得は銘柄によってはSBI証券に負けています。これだとつみたてNISA口座でわざわざauカブコム証券を選ぶ意味がないので、独自の色を出してほしいです。

30代 男性

- ホームページが見づらい

-

ホームページ画面が少し見づらいかなと思います。また他社に比べてauカブコム証券のつみたてNISAは、投資信託の本数があまり多くないと聞きました。ただ私自身は本数に関してはそこまで不便を感じていません。

40代 男性

出典:fuelle編集部がクラウドワークスで調査

安心感がほしい場合は対面証券も検討を

ネット証券はつみたてNISAの口座を開設する人におすすめですが、デメリットがないわけではありません。

ネット証券の最大のデメリットは証券会社の担当者がいない点です。投資する銘柄について自分で情報収集を行い、決定する必要があります。つみたてNISAに対応する銘柄であっても、ファンドによって期待リターンやリスク、為替ヘッジの有無などは異なりますので、投資初心者に判断は難しいかもしれません。

一方で対面証券は窓口や電話で銘柄の注文を行います。窓口で投資や市場トレンドに精通した担当者と相談しながら、投資銘柄を決めることができます。期待するリターンやリスクなどを相談した上で最適な銘柄を教えてくれます。

対面証券で最も人気のある証券会社は野村證券です。野村證券は100年近い歴史を持つ大手老舗の証券会社で、これまで多くの投資家に利用されており安心感・信頼感が抜群です。投資に関する相談や銘柄のアドバイスについて電話やメールで担当者に相談できます。取扱銘柄数も多いので、たくさんある銘柄の中から投資家一人ひとりに合った銘柄を紹介してくれるでしょう。

手数料が高い印象がある対面証券ですが、野村證券ではオンラインチャネルも準備しています。オンラインチャネルではネット証券同様に安い手数料で取引を行い、オンラインで取引が完結します。したがって、野村證券はネット証券と対面証券のメリットを併せ持つ証券会社と言えます。

積立NISAの口座開設方法

つみたてNISAの口座開設方法について、楽天証券を例にして見ていきましょう。

まずは楽天証券の口座開設画面に移動し、最下部にある「いますぐ口座開設」をクリックします。

楽天会員かどうかを聞かれるので、選択しましょう。楽天会員である場合には、IDとパスワードを入力してログインします。

楽天会員ではない場合には「楽天会員ではない方」をクリックします。

メールアドレスを入力して、個人情報保護方針を確認します。確認後、「同意のうえ、送信する」をクリックします。

確認メールが届くので、メール本文に記載されているURLをクリックします。クリックすると、個人情報の入力や本人確認書類をアップロードする画面になります。

本人確認書類としては運転免許証とマイナンバーカードの2つのうちいずれかを利用できます。ただし、以下の書類も本人確認書類として利用可能です。

● 健康保険証

● パスポート

● 住民票の写し(発行から6ヵ月以内)

● 印鑑登録証明書(発行から6ヵ月以内)

● 住民基本台帳カード(顔写真付)

● 在留カード/特別永住者証明書

本人確認書類を選択して、「次へ」をクリックするとアップロード画面に切り替わります。

撮影時の注意事項を確認したうえで、「表面の撮影説明へ」をクリックします。

表面の撮影の後で厚さや裏面の撮影を行います。

本人確認書類の撮影が終わると顔写真の撮影に移行します。

顔写真の撮影後は個人情報を入力します。入力事項は氏名や住所、生年月日などです。

個人情報の入力が完了したら、確定申告(納税方法)を選択します。

● 確定申告が不要

● 自分で確定申告

● 自分で計算して確定申告

納税方法を選択後、NISA口座を選択します。 「つみたてNISAを開設」をクリックしましょう。

つみたてNISA口座を開設したら、楽天銀行やiDeCo、FX口座、信用取引口座の開設画面に進むので、興味のある人は検討しましょう。

積立NISAはほったらかしていいか?よくあるQ&A

しかし、毎月の積立金額を変更したい時や資産のリバランスを実施する目的で定期的につみたてNISAの口座をチェックする必要はあります。

また、毎月の積立額は仕事の昇給や生活スタイルの変化によって柔軟に変更できます。

年の途中で今年の積立予定額について予測を立てて、できる限り年間40万円の投資ができるようにしましょう。

投資する国や地域によってリターンとリスクは異なりますので、リスク許容度に合った商品を選びましょう。投資初心者には分散投資が可能で、長期的な成長が見込めるため運用状況チェックの労力を最小限に抑えることができる全世界株式のインデックスファンドがおすすめです。

さらに個別株式に投資をしたい人も一般NISAへの切り替えを検討すべきかもしれません。

一方で、対象となる金融商品が限定されてしまうことや損益通算や繰越控除ができないことがデメリットとして挙げられます。

その後、ウェルスマネジメント推進本部に異動し、富裕層を中心とした資産承継や資産形成コンサルティングに従事。バランスの取れたポートフォリオを提案し、資産防衛、形成を図りながら、次の世代に資産を承継する戦略を提案。

■保有資格

証券外務員一種

2級ファイナンシャル・プランニング技能士

生命保険募集人

損害保険募集人

その後、ウェルスマネジメント推進本部に異動し、富裕層を中心とした資産承継や資産形成コンサルティングに従事。バランスの取れたポートフォリオを提案し、資産防衛、形成を図りながら、次の世代に資産を承継する戦略を提案。

■保有資格

証券外務員一種

2級ファイナンシャル・プランニング技能士

生命保険募集人

損害保険募集人

【こちらの記事も読まれています】

野村證券の詳細はこちら

野村證券の詳細はこちら