- つみたてNISAの投資枠を最大限利用するには初年度の設定が重要!

- ボーナス・増額設定を利用すれば年の途中から始めても投資枠40万円を使い切れる

- 投資枠を最大限利用するならボーナス・増額設定のあるネット証券がおすすめ

- つみたてNISAの投資枠を最大限利用すると非課税メリットが大きくなる

- 設定が面倒な場合や投資資金に余裕がない場合は無理して投資枠を使い切らなくていい

目次

- 積立NISAの投資枠を最大限利用する設定は初年度だけ!

- 今年の積立NISAの投資枠を最大限利用する方法

- 年の途中から積み立て始める場合…ボーナス設定・増額設定を活用

- 積立NISAを年初の1月から始める場合…ボーナス設定で投資枠を最大限利用する

- ボーナス設定・増額設定は毎年設定が必要?

- ボーナス設定・増額設定がない金融機関はどうする?

- 無理して投資枠を使い切らなくてもいい

- 積立NISAの今年の投資枠を最大限利用できるおすすめ証券会社4選

- 楽天証券……積立頻度「毎月」「毎日」と増額設定・ボーナス設定を利用できる

- SBI証券……積立頻度「毎月」「毎週」「毎日」とボーナス月設定を利用できる

- マネックス証券……積立頻度「毎月」「毎日」とボーナス月設定を利用できる

- auカブコム証券……積立頻度は「毎月」でボーナス設定を利用できる

- 楽天証券の積立NISAで投資枠を最大限利用する設定方法を徹底解説!

- 積立NISAの投資枠を最大限利用するにはボーナス設定・増額設定をする

- 楽天証券の積立ニーサで投資枠を最大限利用する手順

- 楽天証券でクレジットカード決済を利用する際の注意点

- 楽天カードを最大限利用する場合の増額設定方法

- SBI証券の積立NISAで投資枠を最大限利用する設定方法を徹底解説!

- ボーナス月コースやNISA枠ぎりぎり注文を利用する

- SBI証券の積立ニーサで投資枠を最大限利用する手順

- SBI証券の積立NISAの積立設定はクレジットカード決済の場合に注意

- SBI証券の積立ニーサでクレジットカード決済を最大限使用したい場合の方法

- 積立NISAの今年の投資枠を最大限利用する2つのメリット

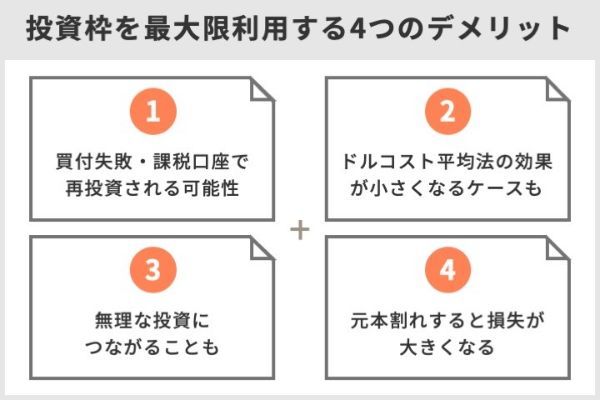

- 積立NISAの今年の投資枠を最大限利用する4つのデメリット

- デメリット1:分配金が出た場合は買付失敗や課税口座で再投資されることも

- デメリット2:年の積立開始が遅いとドルコスト平均法の効果が小さくなる

- デメリット3:投資枠を最大限利用しようと無理に資金を出す人も

- デメリット4:元本割れすると損失が大きくなる

- 積立NISAの今年の枠を最大限利用する際によくある質問

積立NISAの投資枠を最大限利用する設定は初年度だけ!

つみたてNISAの投資枠(年間40万円)を最大限利用するには、積立頻度・積立金額を適切に設定し、必要に応じてボーナス設定または増額設定を利用します。基本的に設定は初年度に一度おこなえば、翌年度以降も積立投資を継続してくれます。ただし年の途中から積立を開始した場合や増額設定を利用する場合は、翌年度に設定変更が必要になります。

積立NISAで設定する項目

積立ニーサで設定する項目には、積立頻度、積立金額、ボーナス設定・増額設定があります。

・積立頻度は「毎月」「毎週」「毎日」から好きな設定でOK

つみたてNISAの積立頻度は「毎月」が一般的です。ほとんどの金融機関で毎月の積立投資を利用できます。毎月以外の積立頻度では、SBI証券のように「毎日」や「毎週」を利用できる金融機関があります。

積立頻度によって運用益に差が出るかは気になるところですが、マネックス証券の「毎月」と「毎日」の積立シミュレーションの結果では、積立頻度の違いは運用益にほとんど差がないことが確認されています。

投資信託「eMAXIS Slim バランス(8資産均等型)」を毎月、月末2万円と毎日1,000円、それぞれ15年間積み立てた際の投資金額と運用益の結果が次です。

毎月2万円を積み立てた場合の投資金額は360万円、運用益は286万円で、利益率(運用益÷投資金額)は79.44%です。

毎日1,000円を積み立てた場合の投資金額は367.2万円、運用益は292.24万円で、利益率は79.59%です。

利益率は79.44%と79.59%で、その差は非常に小さいことから、毎月と毎日の積立頻度の違いがほとんど運用益に影響しないことが分かります。

長期投資が前提なら、積立頻度はリターンの差にあまり影響しない

引用:マネックス証券『投信積立の頻度「毎日」と「毎月」どっちが有利?』

松本雄一(金融ライター)

・積立金額は毎月なら3万3,333円が上限

積立金額は積立頻度によって上限が変わります。毎月積立は年12回の積立になり、3万3,333円を積み立てた場合の年間投資額は39万9,996円です。

積立頻度が毎月・毎週・毎日の場合の積立上限額をまとめました。

| 積立頻度 | 積立上限額 | 上限額積立時の年間投資額 | 上限額積立時に 投資枠が余る金額 |

|---|---|---|---|

| 毎月 | 3万3,333円 | 39万9,996円 (12ヵ月分) |

4円 |

| 毎週 | 7,692円 | 39万9,984円 (52週分) |

16円 |

| 毎日 | 1,640円前後 (年間の営業日数による) |

39万9,840円 (2021年の年間営業日数245日、 積立金額1,632円の場合) |

160円 (2021年の年間営業日数245日、 積立金額1,632円の場合) |

毎日積立の場合は、年間に積み立てる日数(営業日数)が異なるため、年によって積立上限額が変わります。選んだ積立頻度に合わせて、積立金額を決めましょう。

・ボーナス設定と増額設定は必要に応じて利用

たとえば、年の途中3月から積み立てを始める場合に、毎月3万3,333円を設定しても3月から12月の10カ月間の積立額は33万3,330円になり、投資枠を使い切れません。積立金額を月3万円、増額設定で月1万円を指定すれば、3月から12月の積立額は毎月4万円になり、10カ月の積み立てで投資枠40万円を使い切れます。

| 増額設定なしの場合 | 増額設定ありの場合 | ||

|---|---|---|---|

| 積立額 | 積立額 | 増額設定 | |

| 1月 | - | ||

| 2月 | - | ||

| 3月 | 3万3,333円 | 3万円 | 1万円 |

| 4月 | 3万3,333円 | 3万円 | 1万円 |

| 5月 | 3万3,333円 | 3万円 | 1万円 |

| 6月 | 3万3,333円 | 3万円 | 1万円 |

| 7月 | 3万3,333円 | 3万円 | 1万円 |

| 8月 | 3万3,333円 | 3万円 | 1万円 |

| 9月 | 3万3,333円 | 3万円 | 1万円 |

| 10月 | 3万3,333円 | 3万円 | 1万円 |

| 11月 | 3万3,333円 | 3万円 | 1万円 |

| 12月 | 3万3,333円 | 3万円 | 1万円 |

| 計 | 33万3,330円 | 30万円 | 10万円 |

| 年間投資額 | 33万3,330円 | 40万円 | |

今年の積立NISAの投資枠を最大限利用する方法

つみたてNISAの投資枠を最大限利用するために、積み立てを年の途中から始める場合と年初(1月)から始める場合で考えてみましょう。

年の途中から積み立て始める場合…ボーナス設定・増額設定を活用

積立ニーサの積立額は上限額が決まっているのが一般的です。上限額より積立額を増やせないため、年の途中から積み立てを始める場合は、ボーナス設定や増額設定で積立額を増やします。

・ボーナス設定できる証券会社なら投資枠40万円をぴったり使い切れる

たとえば、4月と7月からそれぞれ積み立てを始める場合の積立額とボーナス設定の例が次です。

| 4月から積立開始の場合 | 7月から積立開始の場合 | |||

|---|---|---|---|---|

| 積立額 | ボーナス設定 | 積立額 | ボーナス設定 | |

| 1月 | ||||

| 2月 | ||||

| 3月 | ||||

| 4月 | 3万円 | |||

| 5月 | 3万円 | |||

| 6月 | 3万円 | 6万5,000円 | ||

| 7月 | 3万円 | 3万円 | 11万円 | |

| 8月 | 3万円 | 3万円 | ||

| 9月 | 3万円 | 3万円 | ||

| 10月 | 3万円 | 3万円 | ||

| 11月 | 3万円 | 3万円 | ||

| 12月 | 3万円 | 6万5,000円 | 3万円 | 11万円 |

| 計 | 27万円 | 13万円 | 18万円 | 22万円 |

| 年間投資額 | 40万円 | 40万円 | ||

年の途中から積み立てを始める場合は、積立額に3万円や3万3,333円などを設定して、投資枠の余りを埋めるためにボーナス設定を利用します。

毎日積立の場合には、楽天証券のつみたてNISAなどはボーナス設定を利用できません。ボーナス設定を利用して投資枠を使い切りたいなら、毎月積立の利用をおすすめします。

・12月から積み立てを始めたい場合は1ヵ月ほど前までに設定完了を

毎月積立をクレジットカード決済で利用する場合は、積立開始日の1ヵ月ほど前に設定するのが一般的です。クレジットカード決済に対応する主要ネット証券の積立設定締切日と発注日(積立開始日)が次です。

毎月積立を口座引落で利用する場合は、前営業日までの設定で積立を開始できる金融機関もありますが、設定から積立開始までの日数は金融機関によってまちまちです。

12月から積み立てを始めたくても、12月になってからクレジットカード決済などの積立設定をする場合には、積立開始が翌年1月からになる金融機関が多い傾向にあります。毎月積立の場合は、積立開始の1ヵ月ほど前までに積立設定を終えておくほうが良いでしょう。

松本雄一(金融ライター)

・始める月が遅いほど分散効果がなくなるデメリットも

つみたてNISAは長期・積立・分散投資しやすいことがメリットです。

たとえば、年初から積立を始めると、その年の毎月積立は12分割されますが、7月から始めると6分割に、12月から始めると積立ではなく一括買付です。

つみたてNISAを始める月が遅くなった場合には、リスク分散のために投資枠を最大限利用しない選択もできます。

たとえば、10月から積立を始める場合に、毎月3万3,333円の積立のみで増額設定を利用しなければ、10月から12月までの投資額は9万9,999円で投資枠を最大限利用できません。ただし、その3ヵ月にまとまった購入を避けられます。

松本雄一(金融ライター)

積立NISAを年初の1月から始める場合…ボーナス設定で投資枠を最大限利用する

・年初からの積立で投資枠40万円を最大限利用したいならボーナス設定を利用

毎月や毎週、毎日の積立設定を上限額で設定しても、投資枠が若干余るのが一般的です。たとえば、毎月3万3,333円の積立の場合は、12カ月で年39万9,996円の積立になり、4円分が余ります。

投資枠が余る場合は、ボーナス設定を利用すれば投資枠ちょうどの投資が可能です。

たとえば、毎月3万3,000円の積立金額を設定すると年39万6,000円の投資になり、残り4,000円分をボーナス設定として2,000円×2回の積立設定で、投資枠40万円を使い切れます。

・前年の11月末までに積立NISAの口座開設と積立設定をすれば翌年1月にスタートできる

積立ニーサの積立を1月から開始するには、前年の11月末までには口座開設と積立設定をしておくといいでしょう。

積立ニーサの積立設定をしてから、積立開始までは1ヵ月ほど余裕を見ておきたいと前にお伝えしました。特に、クレジットカード決済を利用する場合には、設定締切日がありますので、設定をその日に間に合わせる必要があります。

1月からの積立スタートを予定するなら、前年に余裕をもって口座開設などを準備しましょう。

ボーナス設定・増額設定は毎年設定が必要?

ボーナス設定は積立金額を年2回増やす設定です。一度設定をすれば、翌年以降も設定が引き継がれ、ボーナス月の積み立てが継続されます。ただしつみたてNISAを年の途中から始め、その年の投資枠を最大限利用するための設定をした場合は、翌年1月からの設定をやり直すことになります。

増額設定は翌年に設定が引き継がれないため、必要に応じて毎年設定します。積立ニーサを年の途中から始めて毎月の積立額を増やしたい場合に、ボーナス設定よりも積立金額を平準化して投資信託の購入単価への影響を抑えたいなら増額設定を利用すると良いでしょう。

松本雄一(金融ライター)

ボーナス設定・増額設定がない金融機関はどうする?

ボーナス設定がなければ、投資枠が若干余ります。ボーナス設定・増額設定を利用できない金融機関の場合はどうしたらいいのでしょうか。

・ボーナス設定・増額設定を利用できない場合はなるべく年初から積み立てる

年の途中から積み立てる場合、ボーナス設定や増額設定を利用できないと、どうしても投資枠が余ります。

ボーナス設定や増額設定を利用できなくても、なるべく年初から積み立てを始めれば、投資枠の余りは少額ですみます。

松本雄一(金融ライター)

無理して投資枠を使い切らなくてもいい

ボーナス設定を利用できない場合、年初から積み立てても投資枠が数円、金融機関によっては数千円程度余ります。投資枠40万円に対して少額の余りは非常に小さいため、運用益への影響も小さいといえます。たとえば年間投資額が39万9,996円の場合、投資枠が4円分余りますが、20年間では計80円分の違いにしかならないため少額の余りであれば気にしなくて良いでしょう。

松本雄一(金融ライター)

もし投資資金の余裕がなければ、無理のない範囲で金額を設定し投資を継続しましょう。

積立NISAの今年の投資枠を最大限利用できるおすすめ証券会社4選

ボーナス設定か増額設定がある金融機関なら投資枠を最大限利用できます。おすすめの金融機関は、積立設定の柔軟性が高く、対象銘柄が多いネット証券です。

| 証券会社 |  |

|

|

|

|---|---|---|---|---|

| 積立頻度 | 毎月 毎日 |

毎月 毎週 毎日 |

毎月 毎日 |

毎月 |

| 増額設定 | 〇 | - | - | - |

| ボーナス設定 | 〇 | 〇 | 〇 | 〇 |

| 最低積立金額 | 100円 | 100円 | 100円 | 100円 |

| 積立設定単位 | 1円 | 1円 | 1円 | 1円 |

| 銘柄数 | 181 | 179 | 152 | 164 |

| ポイント還元 | 楽天ポイント 楽天証券ポイント |

Tポイント Pontaポイント dポイント |

マネックスポイント | Pontaポイント |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト |

松本雄一(金融ライター)

楽天証券……積立頻度「毎月」「毎日」と増額設定・ボーナス設定を利用できる

増額設定を利用すれば、上限額(毎月なら3万3,333円)を超えた金額を積立できます。増額設定は毎回の積立額を増額できるため、年の途中から積み立てる場合に、ボーナス設定よりも積立額の大きな変動なしに投資枠を最大限利用するのに役立ちます。ただしクレジットカード決済での毎月積立の場合、増額分は証券口座からの引き落としになるため注意しましょう。

ボーナス設定を利用すれば、年2回の月の積立額を増やせます。投資枠の少額の余りをすべて使い切る場合や、賞与支給月の積立額を増やす場合などに活用できます。ただしクレジットカード決済や毎日積立の場合は、ボーナス設定を利用できないため気を付けましょう。

毎月積立で証券口座からの引き落としなら、増額設定とボーナス設定を併用可能です。毎回の積立額を増やすなら増額設定を、年2回までの月の積立額を増やすならボーナス設定を利用します。

楽天といえば「楽天ポイント」ですが、投資信託の保有などによって貯まるポイントは「楽天ポイント」と「楽天証券ポイント」の2つがあります。楽天市場などの楽天経済圏を利用しているなら、楽天ポイントコースを選べば楽天ポイントが貯まります。

楽天証券で楽天カードクレジット決済を利用して毎月積立をすると、楽天ポイントが付与されます。楽天カードを持っているなら使わない手はないでしょう。

楽天証券のつみたてNISAに関するいい口コミ

- 投資信託の種類が豊富で手数料も安い

-

長いスパンで積立をするならば、楽天証券の積立ニーサが良いです。投資信託の種類が豊富です。また、楽天カードで積み立てれば楽天ポイントが貯まり、ポイントを投資信託の購入にあてられる点も気に入っています。

40代・男性

- ポイントがざくざくたまります!

-

証券口座を開設するにあたり動画や本で勉強したところ、楽天証券を優良としているものが多かったので開設してみました。楽天のクレジットカードで月3万円積立投資すると、1%の300ポイント加算され、お得だと思います。

20代・女性

楽天証券のつみたてNISAに関するよくない口コミ

- つみたてNISA専用アプリがないので不便

-

何かを確認したいときに、都度ブラウザを開いて利用しないといけない点が不満です。楽天は、楽天市場のアプリや楽天銀行のアプリなど数多くのアプリを提供していますが、つみたてNISAには専用アプリがありません。そのせいで確認する手間がかかり不便を感じます。

20代 ・女性

- 楽天ポイントの改悪が残念

-

楽天ポイントの改悪が続くので、すべてもとに戻してほしいです。楽天市場、楽天証券、楽天銀行、楽天カードと、すべてをまとめて連携することでお得になっているから楽天を選んでいるので、改悪はやめてほしいと切に思います。

20代・女性

出典:fuelle編集部がクラウドワークスで調査

SBI証券……積立頻度「毎月」「毎週」「毎日」とボーナス月設定を利用できる

ボーナス設定はできますが増額設定は利用できません。ただし年初から積み立てを開始できるなら、増額設定なしでも積立額の大きな変動なしに投資枠を使い切れるので、増額設定の有無を気にする必要はないでしょう。

投資信託の保有額などに応じて貯まるポイントを、Tポイント、Pontaポイント、dポイントの3種類から選べるのも特徴です。普段から利用しているポイントを貯められることに加え、TポイントとPontaポイントを使って投資もできます。

| 会社名 | 株式会社SBI証券 |

|---|---|

| 代表者 | 代表取締役会長 北尾 吉孝 |

| 本店 | 東京都港区六本木1-6-1 |

| 資本金 | 483億2,313万円 |

| 決算期 | 3月 |

SBI証券のつみたてNISAに関するいい口コミ

- 初心者でも使いやすい

-

大手のネット証券会社なのでセキュリティ面も安心です。取り扱い商品数もトップクラスなので、自分のスタイルにあった投資ができるのも魅力です。またアプリでの操作も可能で、使いやすいです。少額対応もしていて初心者の方でもチャレンジしやすいと思います。

30代・女性

- 初心者にもわかりやすい

-

国内、海外のインデックスファンドが多くあり、初心者にもわかりやすいです。アプリではランキング形式での商品紹介がありますし、毎日購入の設定も可能です。現在の評価額も簡単に見ることができます。信託報酬も低いものが多く、商品で困ることはないでしょう。

40代・男性

SBI証券のつみたてNISAに関するよくない口コミ

- ポイントを貯められるカードが少ない

-

三井住友カードナンバーレスのポイント還元率がもっと高いとうれしいです。また、つみたてNISAでポイントを貯められるのは三井住友カードのみなので、ポイントが貯まるカードの種類が増えてほしいです。

30代 ・女性

- 問合せ対応がいまいち

-

SBI証券のホームページがわかりにくい点がデメリットです。どこでつみたてNISAの銘柄を購入すればいいのかが非常にわかりづらく、苦労しました。購入資金の自動振り替えを利用していますが、手続きが面倒でした。進め方が理解できずSBI証券に質問しましたが、いろいろな部門や他の会社に電話するように言われ、たらいまわしにされました。

40代 ・男性

出典:fuelle編集部がクラウドワークスで調査

マネックス証券……積立頻度「毎月」「毎日」とボーナス月設定を利用できる

SBI証券と同様に増額設定はできません。年の途中から積み立てを開始する場合、投資枠を最大限利用するには賞与の月を設定することになりますが、ボーナス設定では積立額を均等に増額できません。ボーナス設定の時期によって積立額が変わるため、その時期の投資信託の基準価格が高い場合、平均購入単価を上げてしまう可能性もあります。

マネックス証券では積み立てでマネックスカードによるクレジットカード決済を利用でき、ポイント還元率が主要ネット証券最大の1.1%です。投資信託の保有などで貯まるマネックスポイントの使い道も多く、他の共通ポイントへの交換はもちろんのこと、Coincheckで暗号資産への交換もできます。

2022年2月に発表したマネックスカードでの投信積立サービスでは、ポイント還元率を主要ネット証券(※2)のクレジットカード投信積立サービスの中では最大の1.1%といたしました。これらの取組みをお客様から評価いただき、その結果としてこの度2022年3月末で投資信託の残高1兆円を突破いたしました。

(引用元:PR TIMES|マネックス証券株式会社|投資信託残高1兆円突破のお知らせ)

マネックス証券のつみたてNISAに関するいい口コミ

- 豊富な商品ラインナップ

-

マネックス証券は、つみたてNISAの取り扱い商品が150件以上あるので、自分に合った商品がきっと見つかります。ツールでランキングやパフォーマンスも見られるので、投資の知識が少ない人には役立つと思います。年間上限額の40万円を使い切り設定すると、限度枠を無駄にすることなく運用できます。ネット証券なので利用料を安く抑えることができるので、おすすめです。

40代 ・男性

- ポイント制度が素晴らしい

-

マネックス証券では独自のポイントプログラムである「マネックスポイント」を貯めることができます。ポイントが貯まれば「Amazonギフト券と交換・dポイントと交換・Tポイントと交換・JALやANAのマイルと交換・日本赤十字社やReadyforへの寄付・株式売買手数料に充当・仮想通貨との交換」など非常に多くの使い方ができるので便利で嬉しいです。

20代・女性

マネックス証券のつみたてNISAに関するよくない口コミ

- NISAの切り替え手続きが難しかった

-

一般NISAとつみたてNISAの切り替えがちょっとむずかしいところがデメリットです。WEBで切り替えができませんでした。それ以外は特にデメリットはありません。

30代 ・男性

- 積立頻度の選択肢が少ない

-

積立頻度の選択肢がSBI証券に比べて少ない点がデメリットです。

40代 ・男性

出典:fuelle編集部がクラウドワークスで調査

auカブコム証券……積立頻度は「毎月」でボーナス設定を利用できる

auカブコム証券でNISA口座を利用すると「NISA割」が適用されます。「NISA割」では、現物株式のワンショット手数料、現物・信用取引の1日定額手数料が最大5%割引になるため、通常口座で株式投資をしたい人におすすめです。

auカブコム証券でも毎回の積立額を増やす増額設定を利用できません。年の途中から積み立てを開始する場合に投資枠を使い切るにはボーナス設定を利用できますが、その月の積立額の負担が増します。ただし年初から積立できれば毎月3万3,333円、年間39万9,996円まで投資できるため、必ずしもボーナス設定を利用しなくても良いでしょう。

auカブコム証券のつみたてNISAに関するいい口コミ

- 投資初心者にオススメ

-

auカブコム証券は少額から投資することが可能なので、気軽に投資をはじめることができます。リアルに投資のシステムを学ぶのに丁度よいので、投資初心者にオススメです。シミュレーションのツールが使いやすいので、リスクを回避しながら投資を学ぶことができます。ゲーム感覚で投資できるので、楽しみながら資産を増やすことができます。

40代 ・男性

- 無理なく投資が出来る

-

100円から無理なく投資が可能で、失敗しても低リスクなので安心して出来ます。積み立ての頻度が多ければ安くなり、Pontaカードポイントも貯まるので、節約しながら投資をしたい人にはオススメしたいです。分からないことは気軽にチャットに聞いたりも出来るので、迷うことが無くなりますね。

30代・男性

auカブコム証券のつみたてNISAに関するよくない口コミ

- つみたてNISA専用のアプリがない

-

つみたてNISA専用のアプリがないので、毎回設定などはパソコンやスマホのブラウザを経由する必要があるのが面倒です。

30代 ・女性

- 積立頻度のバリエーションを増やしてほしい

-

積立頻度の選択肢が「毎月」しかなく、少ない点がデメリットに感じました。「毎週」などのバリエーションを増やしてほしいです。

30代 ・男性

出典:fuelle編集部がクラウドワークスで調査

楽天証券の積立NISAで投資枠を最大限利用する設定方法を徹底解説!

楽天証券で投資枠を最大限利用したい場合は「毎月」積立をおすすめします。

「毎日」の場合はボーナス設定を利用できないことと、年によって積立回数(営業日数)が異なるため、投資枠を最大限利用するのが難しいからです。

積立NISAの投資枠を最大限利用するにはボーナス設定・増額設定をする

ボーナス設定・増額設定を利用すれば投資枠40万円を最大限利用できます。

なお、クレジットカード決済の場合は利用できないため、月3万3,333円の積立にすると年間投資額は39万9,996円になり、投資枠の4円分が余ります。

・年初から始める場合は毎月積立にして設定をする

年初(1月)から始める場合はボーナス設定を利用します。

設定は100円以上1円単位で金額設定できます。月3万3,333円の積立だと、年間投資額39万9,996円になってボーナス設定できません。利用するには、月の積立額を3万3,333円から少し減らします。

たとえば、月3万3,000円の積立にすると、年間投資額が39万6,000円になり、残り4,000円をボーナス月2,000円×2回の設定で投資枠40万円を最大限利用できます。

・年度途中から始める場合は増額設定をする

年の途中から積み立てを始める場合は、増額設定を利用します。

毎月積立の設定上限額は3万3,333円です。年の途中から積み立てを始める場合は、毎月の積立額だけでは投資枠を最大限利用できません。その場合は、増額設定を利用すれば毎回の積立額を追加できます。

たとえば、3月から毎月積み立てを開始する場合に、月の積立額を3万円にして、増額設定で1万円を設定すれば、月の積立額が4万円です。3月から12月の10カ月に4万円ずつ積み立てれば、投資枠40万円を最大限利用できます。

積立ニーサ開設年に40万円枠を使い切りたい場合は増額設定をご利用ください。

引用:楽天証券『つみたてNISAでボーナス設定はできますか?』

楽天証券の積立ニーサで投資枠を最大限利用する手順

楽天証券の積立ニーサで投資枠を最大限利用する設定の流れを紹介します。積立設定の例は、月3万3,000円、ボーナス設定2,000円2回で投資枠40万円を最大限利用します。

(1) 楽天証券サイトにログインして「NISA・つみたてNISA」タブを選択します。

(2) 「ファンドを探す」を選択し、積み立てする投資信託を選びます。投資信託(ファンド)の探し方は①から④のうち好きな方法を選びます。

(3) 積み立てする投資信託を選んだら「つみたてNISA積立注文」をクリックします。

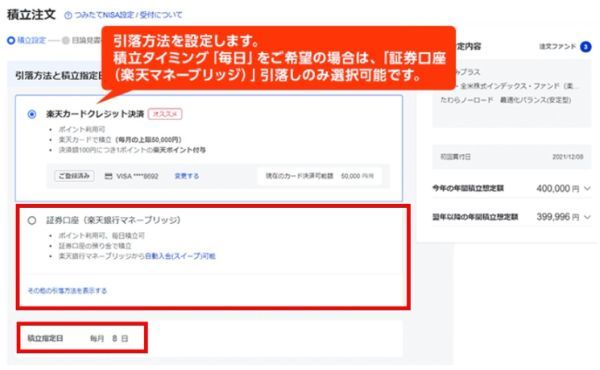

(4) 積立設定画面で引落方法を設定します。投資枠を最大限利用するため、ボーナス設定を利用できる「証券口座(楽天銀行マネーブリッジ)」を選びます。積立頻度は「毎月」にして積立指定日を設定します。

(5) 積立金額の設定に毎月の積立金額を指定します。この例では、積立金額3万3,000円です。

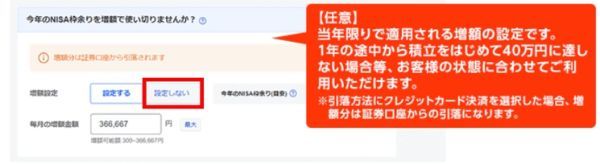

(6) 増額設定は年の途中から積立開始する場合に設定します。ここでは年初から積み立てる場合のため「設定しない」を選びます。

(7) ボーナス設定を指定します。この例では、ボーナス設定金額2,000円です。

(8) 設定が終わったら「目論見書の確認へ」をクリックします。

(9) 投資信託の目論見書と約款を閲覧します。

(10) 注文内容の確認画面が表示されますので、間違いがないか確認して、「取引暗証番号」を入力後「注文する」をクリックします。

(11)積立設定が完了します。

楽天証券でクレジットカード決済を利用する際の注意点

クレジットカード決済の場合には、月の積立額の制限がありますので注意しましょう。

・つみたてNISAでの楽天カード決済は月最高3万3,333円までに対応

松本雄一(金融ライター)

楽天カードを最大限利用する場合の増額設定方法

楽天カード決済は楽天ポイントが貯まるため、お得に積立ニーサを利用できます。

決済額に応じて、楽天カードより楽天ポイントが付与されます。

引用:楽天証券『楽天カードクレジット決済』

楽天カード決済で投資枠を最大限利用するには、増額設定を利用できます。増額設定は300円から利用できますので、楽天カードのポイントと投資枠を最大限活かすには次の積立ができます。

| 積立額 (楽天カード決済) | 増額設定 (証券口座から引落) | |

|---|---|---|

| 1月 | 3万3,300円 | |

| 2月 | 3万3,300円 | |

| 3月 | 3万3,300円 | |

| 4月 | 3万3,300円 | |

| 5月 | 3万3,300円 | |

| 6月 | 3万3,300円 | |

| 7月 | 3万3,300円 | |

| 8月 | 3万3,300円 | |

| 9月 | 3万3,300円 | |

| 10月 | 3万3,300円 | |

| 11月 | 3万3,300円 | |

| 12月 | 3万3,300円 | 400円 |

| 計 | 39万9,600円 | 400円 |

| 年間投資額 | 40万円 | |

増額設定を毎年利用する場合は注意が必要です。増額設定は翌年に繰り越せませんので、増額を毎年設定する必要があります。

松本雄一(金融ライター)

SBI証券の積立NISAで投資枠を最大限利用する設定方法を徹底解説!

SBI証券の積立ニーサで投資枠40万円を最大限利用するには、「ボーナス月設定」と「NISA枠ぎりぎり注文」が便利です。

SBI証券は、積立頻度が毎日の場合でもボーナス月設定を利用できます。

ボーナス月コースやNISA枠ぎりぎり注文を利用する

ボーナス月コースとNISA枠ぎりぎり注文を利用すれば、簡単に投資枠40万円を使い切れます。

・ニーサ枠ぎりぎり注文とは投資枠を最大限利用するように買付金額を調整する機能

ニーサ投資可能枠が積立設定金額以下の場合、積立注文金額を引き下げて積立買付を行い、可能な限りニーサ枠を使い切る注文

引用:SBI証券『「NISA枠ぎりぎり注文」、「課税枠シフト注文」とは何ですか?』

たとえば、積立ニーサの投資枠40万円のうち37万円を使って残りが3万円だとします。3万3,333円の積立注文がされた場合、投資枠残りが3,333円分不足するため、注文金額を3万円に減らして投資枠40万円ちょうど買付されます。

ただし、投資枠残りが10円未満の場合には、NISA枠ぎりぎり注文の発注はされません。

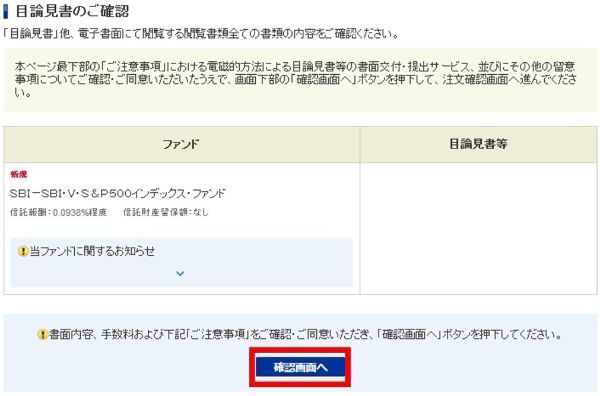

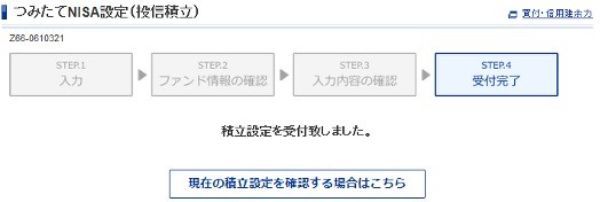

SBI証券の積立ニーサで投資枠を最大限利用する手順

SBI証券の積立ニーサで投資枠を最大限利用する設定の流れを紹介します。

設定例は、月3万3,000円、ボーナス設定2,000円2回、ニーサ枠ぎりぎり注文を設定して投資枠40万円を使い切ります。

(1) SBI証券サイトにログインして「NISA・つみたてNISA」タブを選択します。

(2) 投資信託の検索やランキングから積み立てる投資信託を探します。

(3) 積み立てる投資信託の画面の「つみたてNISA買付」をクリックします。

(4) 積立設定の画面で、積立コースを「毎月」にして申込設定日を設定します。設定金額に「33,000」を入れて、ボーナス月の積立設定の「追加」をクリックします。

(5) ボーナス月の積立設定の画面で、設定金額に「2,000」を、申込設定日の1と2にボーナス設定の買付日を指定して、「適用する」をクリックします。

(6) 積立設定の画面にボーナス月の積立設定が反映されたことを確認して、NISAぎりぎり注文を設定します。設定が終わったら「次へ」をクリックします。

(7) 目論見書の確認画面で目論見書等を確認し、「確認画面へ」をクリックします。

(8) 設定内容を確認して、取引パスワードを入れて、「設定する」をクリックします。

(9) 積立設定が完了します。

SBI証券の積立NISAの積立設定はクレジットカード決済の場合に注意

SBI証券の積立ニーサにクレジットカード決済を利用する場合には、注意したい点があります。

・ボーナス月設定はクレジットカード決済では利用できない

クレジットカード決済を利用すると、クレジットカードのポイントが貯まるので、つみたてNISAをお得に利用できます。

SBI証券の積立ニーサでクレジットカード決済を最大限使用したい場合の方法

クレジットカード決済の積立設定では、ボーナス月設定を利用できません。SBI証券の毎月、毎週、毎日の積立頻度の積立上限額と年間投資上限額は次です。

| 積立頻度 | SBI証券の積立上限額 | 年間投資上限額 |

|---|---|---|

| 毎月 | 3万3,333円 | 39万9,996円(12カ月分) |

| 毎週 | 7,692円 | 39万9,984円(52週分) |

| 毎日 | 1,619円 | 39万9,893円 (年間営業日数247日の場合) |

SBI証券のつみたてNISAでクレジットカード決済の利用では、通常は投資枠40万円を使い切れません。

クレジットカード決済でどうしても投資枠40万円を使い切りたいなら、積立設定を一時的にクレジットカード決済から口座引落に変更して、ボーナス月設定を利用する方法があります。しかし、口座引落分だけクレジットカードのポイント対象額が減ることと、設定変更に手間がかかるデメリットがあります。

たとえば、クレジットカード決済で1月から11月まで月3万3,333円の積立をすると投資枠36万6,663円を使います。残り3万3,337円を12月に使い切るには、ボーナス設定を利用するために一時的にクレジットカード決済から口座引落に変更して、月3万3,000円、ボーナス金額337円にする方法があります。

松本雄一(金融ライター)

積立NISAの今年の投資枠を最大限利用する2つのメリット

メリット1:投資額が大きいほど利益(運用益)が大きい

積立ニーサなどの投資では、投資金額が大きいほど投資から得る利益も大きいです。

たとえば、投資信託を100円分購入して、基準価額(投資信託の値段)が1%値上がりすれば、運用益は1円です。投資信託を1万円分購入して、基準価額が1%値上がりすれば、運用益は100円です。投資金額が2倍になれば運用益も2倍に、投資金額が100倍になれば運用益も100倍です。

つみたてNISAでは投資信託の運用から得た利益の再投資により、利益が利益を生む「複利効果」が利益をさらに大きくします。利益を再投資しないで現金として保有する場合は、「単利」と呼ばれ、複利効果を得られません。

20年間利回り5%で月3万3,333円を積み立てた場合の、単利と複利での積立投資をシミュレーションしてみましょう。

| 単利/複利 | 投資元本 | 運用益 (年利回り5%) |

元本+運用益 |

|---|---|---|---|

| 単利 | 800万円 | 401.7万円 | 1,201.7万円 |

| 複利 | 800万円 | 520.7万円 | 1,320.7万円 |

積立投資では、投資金額の大きさと複利効果により利益が増えることがわかります。

メリット2:非課税メリットを最大限利用できる

つみたてNISAの投資枠を最大限利用すれば運用益が大きくなり、その分非課税メリットも大きいです。

たとえば、20年間年利回り5%で3万円と3万3,333円を積み立てた場合の節税効果をシミュレーションします。

| 毎月積立額 | 投資元本 | 運用益 (年利回り5%) |

元本+運用益 | 節税効果 (運用益×0.20315) |

|---|---|---|---|---|

| 3万円 | 720万円 | 513.1万円 | 1,233.1万円 | 104.2万円 |

| 3万3,333円 | 800万円 | 570.1万円 | 1,370.7万円 | 115.8万円 |

投資枠を使い切ったほうが、節税効果も高くなります。

積立NISAの今年の投資枠を最大限利用する4つのデメリット

デメリット1:分配金が出た場合は買付失敗や課税口座で再投資されることも

投資枠を超える注文の処理は、金融機関によって異なります。

楽天証券では、分配金再投資のタイミングで、年間投資予定額が投資枠40万円を超える場合には、分配金が課税口座で再投資されます。

SBI証券では、積立発注時に投資枠を超えている場合は買付されません。分配金再投資のときに投資枠を超えている場合は、課税口座で再投資されます。

積立投信発注時につみたて投資可能枠を超えていた場合・・・買付不可

積立ニーサ預りの投資信託分配金の再投資時点でつみたて投資可能枠を超えていた場合・・・特定、または一般預りで再投資

引用:SBI証券『つみたてNISA投資可能枠(40万円)を超えるケースはありますか?』

松本雄一(金融ライター)

デメリット2:年の積立開始が遅いとドルコスト平均法の効果が小さくなる

たとえば、10月から積立を開始する場合に、ボーナス設定や増額設定で投資枠を最大限利用すると、10月から12月の3ヵ月に積立額が集中します。もし、その時期の投資信託の基準価額が高い場合には、価格が高いときに多く積み立てることになり、平均購入単価を上げてしまいます。

松本雄一(金融ライター)

デメリット3:投資枠を最大限利用しようと無理に資金を出す人も

投資枠40万円を最大限利用したほうが運用益や非課税メリットを最大化できますが、資金に余裕がないのに無理して投資する人がいるかもしれません。

積立ニーサなどの投資は、余剰資金でおこなうものです。余剰資金が十分でないのに、無理して投資資金を捻出するべきではありません。

生活に必要な資金を投資に使うことは避けて、つみたてNISAは無理しない範囲で継続しましょう。

デメリット4:元本割れすると損失が大きくなる

投資額が大きくなれば、評価額が値上がりすれば利益が大きいですが、逆に投資元本より値下がりすれば損失も大きいです。

松本雄一(金融ライター)

積立NISAの今年の枠を最大限利用する際によくある質問

積立頻度は、ボーナス設定を利用しやすい毎月積立が利用しやすいでしょう。

クレジットカード決済の場合は、ボーナス設定を利用できないのが一般的です。ボーナス設定を利用できない場合は、投資枠を使い切ることよりも、クレジットカード決済により貯まるポイントを優先してもいいでしょう。

ボーナス設定を利用すれば積立額を年2回増やせます。増額設定を利用すれば積立額を毎回増やせます。

たとえば、3月から積立を始める場合は10ヵ月の積立です。月3万円の積立設定に7月と12月のボーナス設定5万円ずつを追加すれば、10ヵ月で年40万円の投資枠を使い切れます。

毎回の積立額やボーナス設定は翌年以降も引き継がれます。増額設定は翌年以降に引き継がれません。

増額設定を利用したなら、その翌年の積立設定を見直して、必要に応じて設定を変更します。

毎回の積立とボーナス設定だけで投資枠40万円を最大限利用できたら、翌年以降の設定は不要だといえます。

積立頻度「毎日」の場合は、楽天証券ではボーナス設定を利用できませんので、「毎月」積立にするのがおすすめです。毎月積立にボーナス設定と増額設定を組み合わせましょう。

クレジットカード決済の場合はボーナス設定を利用できません。その場合は、クレジットカード決済による毎月積立と口座引落などの増額設定を組み合わせることで、投資枠を最大限利用できます。

SBI証券では、積立頻度に関係なくボーナス設定を利用できます。積立頻度は「毎月」「毎週」「毎日」のうち好きな設定にして、ボーナス設定で投資額を増やしてNISA枠ぎりぎり注文を利用すれば、投資枠を使い切れます。

クレジットカード決済の場合は、ボーナス設定を利用できないため投資枠を使い切れません。クレジットカード決済により貯まるポイントと投資枠40万円最大限利用のどちらを優先するかを考えて、決済方法を決めましょう。

自らの投資経験をもとに、株式・投資信託や証券会社などの情報を発信。金融アドバイザーとして、これまでに300件以上の金融記事の執筆を手掛けている。興味のある分野はフィンテックや新しい金融商品など。

自らの投資経験をもとに、株式・投資信託や証券会社などの情報を発信。金融アドバイザーとして、これまでに300件以上の金融記事の執筆を手掛けている。興味のある分野はフィンテックや新しい金融商品など。

【こちらの記事もおすすめ】

>【最新版】つみたてNISAおすすめ証券会社ランキング

>つみたてNISAの落とし穴は全部で14 損しないための対策を徹底解説します

>つみたてNISA 毎月いくら積み立てるのがいい?自分に合った金額の決め方

>【初心者向け】SBI証券のつみたてNISAの買い方・始め方は?口座開設から銘柄購入まで詳しく解説

>SBI証券のつみたてNISAならこの3銘柄がおすすめ!お金のプロ厳選の銘柄を紹介します

>SBI証券のつみたてNISAでTポイントがたまる?メリットや楽天証券との比較も

>楽天証券のつみたてNISAのおすすめ銘柄を紹介!組み合わせをタイプ別に解説します

>つみたてNISAは銘柄変更OK スイッチングには注意!銘柄の正しい選び方を解説

>つみたてNISAは途中解約できる ただしデメリットには要注意!