新NISAは1,000円だと意味はないでしょうか?結論から言うと、毎月1,000円、5,000円などの少額の積み立てでも十分に意味があります。

新NISAで毎月1,000円つみたてると、

年利4%なら年間2,000円・20年間で約12万円、

年利7%なら年間2,400円、20年後は28万円の利益を獲得できます。

少額で無理なく継続できて着実に利益を増やせるので、資産形成の手段として貯金より有効(※)です。

値下がり時の損失が少額になるので投資初心者でも安心して始めることができます。

今回は、新NISAで月1,000円積み立てるときの利益、資産額をシミュレーションで紹介します。

【月1,000円を積み立てた場合の20年後の利益と資産額】

・利回り4%:利益12.7万円、資産額36万6,775円

・利回り7%:利益28.1万円、資産額52万0,927円

→新NISA(つみたてNISA)の利回りの平均は4%!ランキングやシミュレーション・計算方法も紹介

※参照:資産運用シミュレーション : 金融庁

<利回り3%で20年間積み立てた場合の利益・資産額を比較>

● 毎月1,000円:利益は8万8,000円、資産額は32万8,302円

●毎月100円:利益は9,000円、資産額は3万2,830円:月1,000円のときの10分の1

●毎月5,000円:利益は44万円、資産額は164万1,510円:月1,000円のときの5倍

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低 投資金額 |

100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント 付与 |

Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| 公式サイト | 口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

関連記事:

積立NISAは1,000円だと意味ない?5,000円などの少額だとどうなる?

新NISA(つみたて投資枠)は貯金代わりになる?どっちいいかシミュレーションと活用法

新NISA(つみたて投資枠)で1,000円投資は意味ない?5,000円、1万円なら?20年後をシミュレーション

新NISA(つみたて投資枠)で毎月1,000円投資する意味はないのでしょうか?結論からいうと、1,000円を20年間積み立てると、利益は8万8,000円、資産額は32万8,302円となるので、銀行預金よりお得で、大きな意味があるといえます。なぜなら銀行預金の場合、1,000万円あずけても10年間で利益(利息は)796円にしかならないからです。

新NISAで20年間投資を続けるとどのくらい増えるのか、実際にシミュレーションをしてみましょう。

<毎月の積立額と20年後の利益>

● 毎月1,000円積み立てたら利益は8万8,000~28万1,000円

● 毎月5,000円積み立てたら利益は44万~140万

● 毎月1万円積み立てたら利益は88万~280万

金子賢司(ファイナンシャル・プランナー)

毎月1,000円積み立てたら20年後の利益は8万8,000~28万1,000円

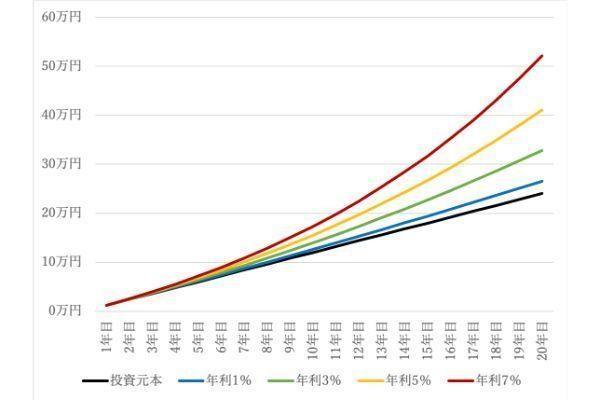

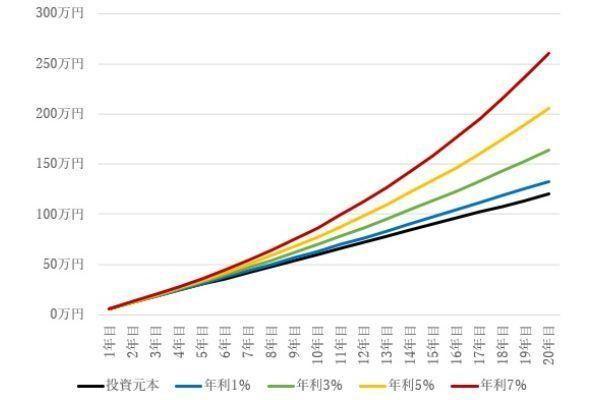

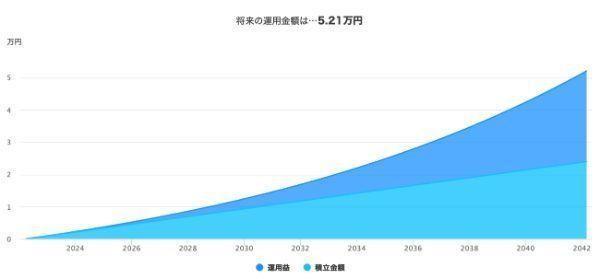

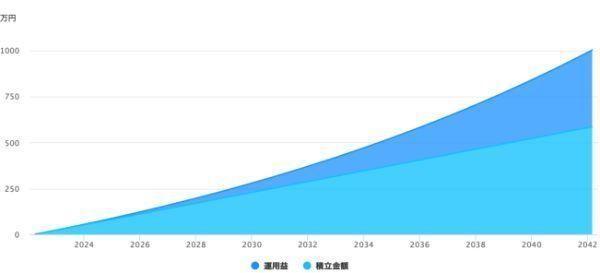

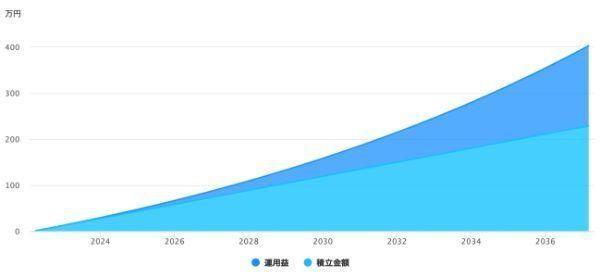

毎月1,000円ずつ20年間積立投資を続けた場合の積立総額(投資元本)は24万円です。投資元本24万円は、年利3% で運用できれば20年後の利益は8万8,000円・資産額は約33万円、年利7%なら利益は28万1,000円・資産額は約52万円になります。運用期間中の利回りが一定であったと仮定すると、運用資産は下のグラフのように増えていきます。

毎月5,000円積み立てたら20年後の利益は44万~140万

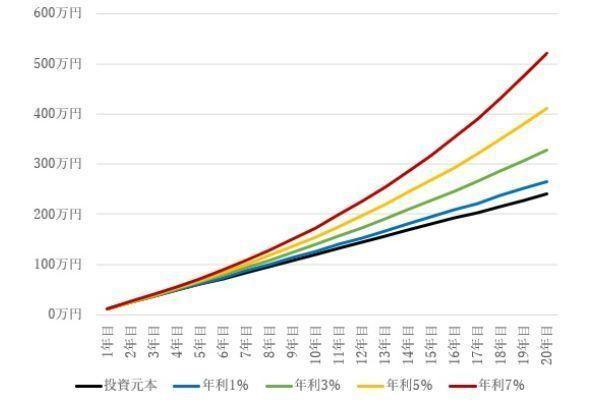

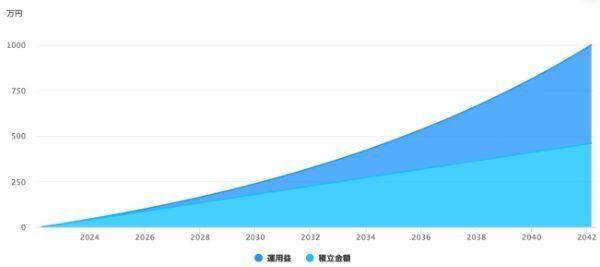

毎月5,000円ずつ20年間積立投資を続けた場合の投資元本は、120万円、年利3%で運用できれば20年後の利益は約44万円・資産額は約164万円、年利7%なら利益は140万円・資産額は約260万円に増えます。

グラフからは、利回りが高いほど運用資産の増えるペースが早いことが分かります。これは複利効果によるものです。

つみたてNISAの対象である投資信託の多くは、運用期間中に得られた利益が再投資されて元本に組み入れられます。特に意識しなくても複利での運用が可能です。

※参照:投資の基本 : 金融庁

しかし、そもそもつみたてNISAで必要な資金を全て準備するのは、リスクを伴います。運用がうまくいくとは限らず、お金が必要なタイミングに相場の下落が重なってしまうこともあるからです。

つみたてNISAは必要な資金の一部を準備する方法と考え、預貯金など、より確実性の高い方法と併用しましょう。このような方法であれば、毎月5,000円の積立であっても十分に意味があります。

金子賢司(ファイナンシャル・プランナー)

毎月1万円積み立てたら20年後の利益は88万~280万

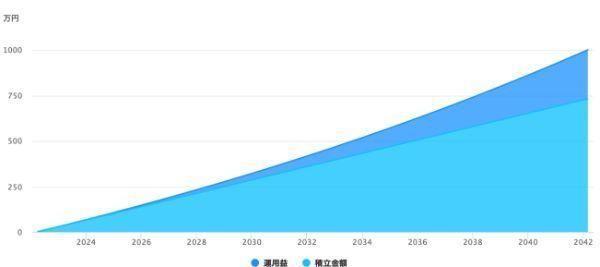

毎月1万円ずつ20年間積立投資を続けた場合の投資元本は、240万円で、年利3%で運用できれば20年後の利益は88万・資産額は約328万円、年利7%なら利益は280万円・資産額は約521万円になります。 運用期間中の利回りが一定であったと仮定すると、運用資産は下のグラフのように増えていきます。

投資元本240万円は、運用利回りが同じであれば、最終的な資産額は毎月の積立額に比例します。

新NISA(つみたて投資枠)で超少額投資は意味ない?毎月100円の積み立てなら?

新NISA(つみたて投資枠)で月100円などの超少額を積み立てた場合「手間に見合ったメリットやリターンが得られるか?」という観点でみると意味がありません。しかし利益は増えるので、銀行に預けているよりはましです。とはいえ、20年後の利益・資産額は利回り3%で9,000円・3万2,830円、7%で2万8,000円・5万2,093円であり、利益・資産額ともに月1,000円のときの10分の1になってしまいます。ここでは、月100円の投資でどのくらいのリターンが期待できるのか、実際に試算して確かめてみましょう。

<新NISAで月100円積み立てた時の20年後の利益>

●月100円、利回り3%なら利益は8,830円

●月100円、利回り5%なら利益は1万7,100円

●月100円、利回り7%なら利益は3万5,000円

金子賢司(ファイナンシャル・プランナー)

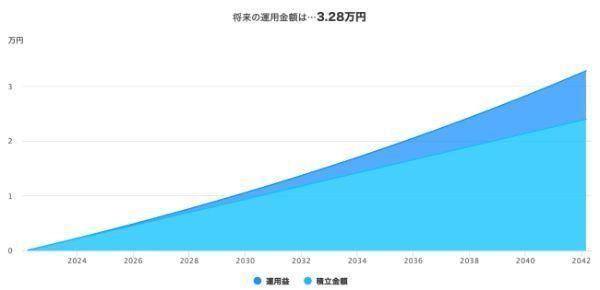

月100円、利回り3%なら20年後の利益は8,830円

年3%の利回りで20年間運用できた場合、20年後の運用資産は約3万2,830円になります。投資元本は2万4,000円なので、利益は8,830円。この利益にかかる20%の税金が非課税となるため、節税効果は約1,800円です。

月100円、利回り5%なら20年後の利益は1万7,100円

年5%の利回りで20年間運用できた場合、20年後の運用資産は約4万1,100円になります。利益は1万7,100円、節税効果は約3,400円です。

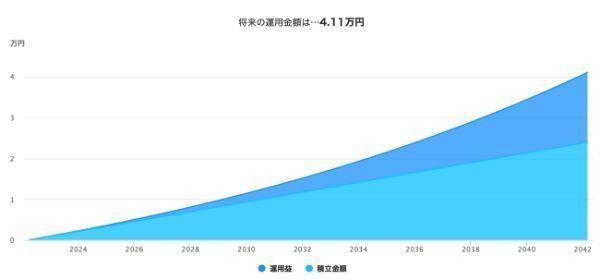

月100円、利回り7%なら20年後の利益は3万5,000円

年7%の利回りで20年間運用できた場合、20年後の運用資産は約5万2,100円になります。利益は3万5,000円、節税効果は約7,000円です。

新NISA(つみたて投資枠)はいくらなら意味がある?目標金額に必要な積立額

新NISAで少額投資をするとき、いくらなら意味があるのか、必要な積立額は目標金額によって変わります。

ここでは、人生の三大資金といわれる老後資金、教育資金、住宅資金を準備する場合を例に、新NISAで必要な毎月の積立額を見ていきましょう。

<目標金額に必要な毎月の積立額>

●20年後に老後資金1,000万円を準備したいなら月2万4,400円~3万500円

●15年後に大学進学資金400万円を準備したいなら月1万5,000円~1万7,700円

●10年後の住宅購入に必要な自己資金600万円を準備したいなら月3万8,700円~4万3,000円

(利回り3%、5%と仮定)

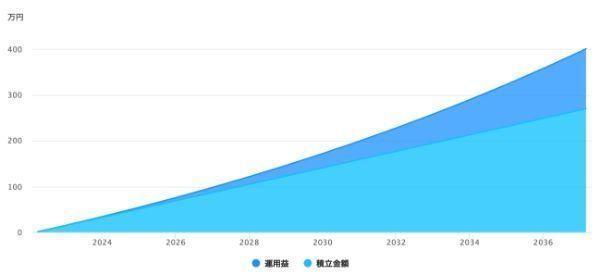

20年後に老後資金1,000万円を準備したいなら月2万4,400円~3万500円必要

20年かけて老後資金1,000万円を準備するために必要な毎月の積立額は、利回り3%であった場合3万500円、5%の場合は2万4,400円となります。

老後に必要な資金の目安

老後資金がいくら必要になるかは、それぞれの生活水準や保有する資産の状況によって異なるため一概にはいえません。

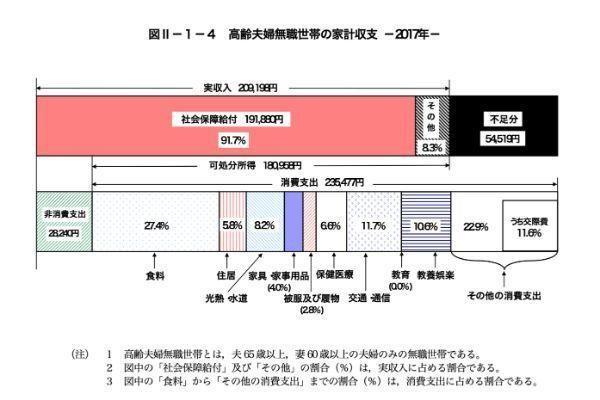

2019年に公表された金融庁の報告書では、老後20〜30年間で約1,300万〜2,000万円の資金が不足する試算結果が示され、「2,000万円問題」として話題になりました。この2,000万円という金額は、公的年金だけでは夫婦2人世帯で毎月約5万円の不足が生じることを前提に試算されたものです。

前述のとおり、夫65歳以上、妻60歳以上の夫婦のみの無職の世帯では毎月の不足額の平均は約5万円であり、まだ20〜30年の人生があるとすれば、不足額の総額は単純計算で1,300万円〜2,000万円になる。この金額はあくまで平均の不足額から導きだしたものであり、不足額は各々の収入・支出の状況やライフスタイル等によって大きく異なる。当然不足しない場合もありうるが、これまでより長く生きる以上、いずれにせよ今までより多くのお金が必要となり、長く生きることに応じて資産寿命を延ばすことが必要になってくるものと考えられる。

出典:市場ワーキング・グループ報告書「高齢社会における資産形成・管理」|金融庁・金融審議会

2,000万円は、あくまで高齢夫婦2人世帯の平均的な不足額から導かれた金額です。今回はこれを必要な老後資金とします。

※参照:老後に満足な水準での生活を送るのが困難となり、夫婦二人世帯では老後生活に二千万円の資金が必要になるという政府見解に関する質問主意書

20年間で老後資金1,000万円を準備するために必要な積立額

今回は老後資金の不足額2,000万円を夫婦それぞれが1,000万円ずつ、20年かけて準備するために必要な毎月の投資額を試算します。利回り3~7%と仮定すると、必要な毎月の積立額は月1万9,200円~3万500円となります。

| 運用利回り | 毎月の 必要積立額 |

投資元本 | 利益 | 20年後の資産額 |

|---|---|---|---|---|

| 年3% | 3万500円 | 732万円 | 269万3,211円 | 1,001万3,211円 |

| 年5% | 2万4,400円 | 585万6,000円 | 417万3,222円 | 1,002万9,222円 |

| 年7% | 1万9,200円 | 460万8,000円 | 539万3,792円 | 1,000万1,792円 |

【年3%運用】

【年5%運用】

【年7%運用】

運用利回りが年3%の場合、意味がある積立額は3万500円以上です。これに対して、年5%、年7%で運用できた場合の分岐点は、それぞれ2万4,400円、1万9,200円に下がります。

投資を行うことなく貯金だけで1,000万円用意するには毎月約4万1,700円預け入れる必要があります。しかし新NISA(つみたて投資枠)で資金の運用を行えば、その半額(2万円程度/月)で目標金額に達します(利回り5%)。

15年後に大学進学資金400万円を準備したいなら月1万5,000円~1万7,700円必要

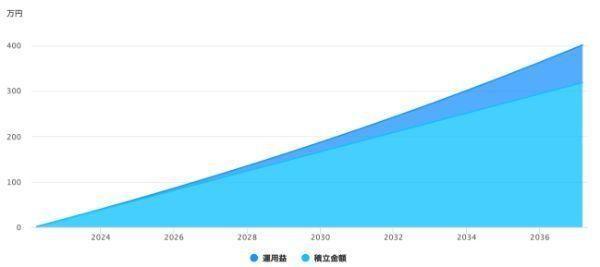

続いて、15年かけて大学進学資金400万円を準備するために必要な毎月の積立額は 利回りが年3%で1万7,700円、年5%で1万5,000円です。

大学進学資金の目安

大学進学にかかるお金は、進学する大学や学部によって異なります。2022年現在、入学料と授業料をあわせた学費の目安は下表の通りです。

| 学校種別 | 入学料 | 授業料 (※1) |

総額 |

|---|---|---|---|

| 国立大学 (4年制) |

28万2,000円 | 214万3,200円 (1〜4年次合計) |

242万5,200円 |

| 国立大学 (6年制) |

28万2,000円 | 321万4,800円 (1〜6年次合計) |

349万6,800円 |

| 私立大学 (文系) |

22万5,651円 | 385万3,364円 (1〜4年次合計) |

407万9,015円 |

| 私立大学 (理系) |

25万1,029円 | 526万932円 (1〜4年次合計) |

551万1,961円 |

| 私立大学 (医歯薬系) |

107万6,278円 | 2,288万5,566円 (1〜6年次合計) |

2,396万1,844円 |

※1:私立大学は施設設備費を含む

※参照:進学資金シミュレーター | JASSO

15年間で教育資金400万円を準備するために必要な積立額

私立大学の文系学部に進学する場合、大学4年間にかかる学費の平均は約400万円です。利回り3~7%と仮定すると、必要な毎月の積立額は月1万2,700円~1万7,700円となります。

| 運用利回り | 毎月の 必要積立額 |

投資元本 | 利益 | 15年後の資産額 |

|---|---|---|---|---|

| 年3% | 1万7,700円 | 318万6,000円 | 83万1,417円 | 401万7,417円 |

| 年5% | 1万5,000円 | 270万円 | 130万9,334円 | 400万9,334円 |

| 年7% | 1万2,700円 | 228万6,000円 | 173万9,421円 | 402万5,421円 |

【年3%運用】

【年5%運用】

【年7%運用】

運用利回りが年3%の場合、意味がある金額の分岐点は1万7,700円です。これに対して、年5%、年7%で運用できた場合の分岐点は、それぞれ1万5,000円、1万2,700円に下がります。

銀行預金だけで教育資金400万円を準備するには、毎月約2万2,200円預け入れる必要があります。しかし、新NISAで年7%で運用すればほぼ半額の1万2,700円で済みます。

10年後の住宅購入に必要な自己資金600万円を準備したいなら月3万8,700円~4万3,000円必要

10年かけて住宅購入に必要な自己資金600万円を準備するために必要な毎月の積立額は、利回りが3%で4万3,000円、5%で3万8,700円です。

住宅購入時の自己資金の目安

住宅購入時の頭金の目安は、物件価格の20%といわれています。しかし、最近はフルローンで住宅を購入する人も増え、頭金は必須ではなくなりました。とはいえ、フルローンには金利が割高になったり、毎月の返済が増えたりするデメリットもあります。

2020年度フラット35利用者調査によると、実際にフラット35利用者が準備した頭金の平均は下表のようになっています。

金子賢司(ファイナンシャル・プランナー)

| 住宅種別 | 物件取得費 (土地取得費を含む) |

頭金(手持金) ※カッコ内は取得費 に対する割合 |

|---|---|---|

| 注文住宅 (土地費借入なし) |

3,534万円 | 618万円 (17.5%) |

| 注文住宅 (土地費借入あり) |

4,397万円 | 441万円 (10.0%) |

| 建売住宅 | 3,495万円 | 247万円 (7.1%) |

| マンション | 4,545万円 | 758万円 (16.7%) |

| 中古戸建 | 2,480万円 | 199万円 (8.0%) |

| 中古マンション | 2,971万円 | 343万円 (11.6%) |

| 全体 | 3,690万円 | 404万円 (10.2%) |

※1万円未満四捨五入

住宅購入時には、物件購入代金のほかに諸費用がかかります。通常、この諸費用も手持ち資金で支払わなければなりません。諸費用の目安は新築物件で物件価格の3〜7%、中古物件で物件価格の6〜10%です。

頭金と諸費用をあわせると、物件価格の約15%が準備しておきたい自己資金の目安になります。

※参照:住宅購入資金 : 金融庁

10年間で住宅購入自己資金600万円を準備するために必要な積立額

今回は4,000万円の物件を購入するため、頭金として400万円(物件価格の10%)、諸費用として200万円(物件価格の5%)、計600万円を10年かけて準備するケースを考えます。利回り3~7%と仮定すると、必要な毎月の積立額は月3万4,700円~4万3,000円となります。

| 運用利回り | 毎月の 必要積立額 |

投資元本 | 利益 | 10年後の資産額 |

|---|---|---|---|---|

| 年3% | 4万3,000円 | 516万円 | 84万8,881円 | 600万8,881円 |

| 年5% | 3万8,700円 | 464万4,000円 | 136万5,424円 | 600万9,424円 |

| 年7% | 3万4,700円 | 416万4,000円 | 184万2,043円 | 600万6,043円 |

金子賢司(ファイナンシャル・プランナー)

ただし、2023年2月現在の普通預金金利は、0.001~0.25%程度となっており、預貯金の割合が高くなると、利益が期待できない分だけ必要な積立額は多くなります。

※参照:【普通預金の金利を徹底比較!】普通預金金利の高さで選ぶ!「おすすめのネット銀行」一覧!

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

| 会社名 |  |

|

|

|

|

|

|

|

|

|

| 取扱銘柄数 | 185本 | 183本 | 178本 | 157本 | 178本 | 158本 | 22本 | 7本 | 3本 | 1本 |

| 最低 投資金額 |

100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 100円 | 1,000円 | 1,000円 | 100円 |

| 積立コース | 毎月 毎週 毎日 |

毎月 毎日 |

毎月 | 毎月 毎日 |

毎月 毎日 |

毎月 | 毎月/毎週/毎日/隔月/3ヵ月ごと/4ヵ月ごと/6ヵ月ごと | 毎月 | 毎月 | 毎月 |

| ポイント 付与 |

Tポイント dポイント Pontaポイント JALマイル Vポイント |

楽天ポイント | Pontaポイント | マネックスポイント | 松井証券ポイント | dポイント | ー | ー | ー | ー |

| 公式サイト | 口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

毎月1,000円をどこに投資する?新NISAでおすすめの投資先4選

毎月1,000円で積み立て投資するなら、利益を出しやすいS&P500や人気のVTIの商品を選ぶのがおすすめです。つみたて投資枠の対象商品は280本あります。ここではおすすめの4本を紹介します。

→おすすめ商品をすべて購入できる!証券会社を今すぐチェック!

新NISAでは、同じ商品を、つみたて投資枠と成長投資枠で購入することができます。つまり、つみたて投資枠と成長投資枠、あわせて年間360万円の枠を投資信託の購入に利用できるのです。

NISAでは、つみたて投資枠と成長投資枠の2つの枠を利用して金融商品に投資できます。つみたて投資枠では、つみたてNISA対象商品と同様、長期・積立・分散投資に適した一定の投資信託に投資できます。

引用:投資信託協会 NISAについてのQ&A

SBI・V・S&P500インデックス・ファンド

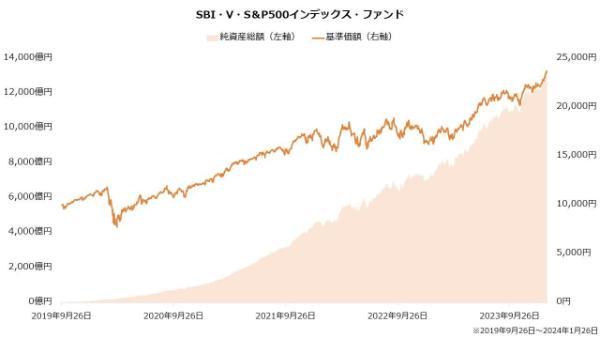

SBI・V・S&P500インデックス・ファンドはアメリカの株式で運用される投資信託です。アメリカの株価指数であるS&P500への連動を目指して運用されます。ある指数に連動するよう運用される投資信託をインデックスファンドと呼びます。

S&P500はアメリカに上場する代表的な500銘柄で構成される株価指数です。構成銘柄にはアップルやマイクロソフトといった世界的企業が含まれます。

| 分類 | 株式型インデックスファンド |

|---|---|

| 基本の投資割合 | アメリカ株式:100% |

| 信託報酬 | 0.0938%程度 |

| 信託財産留保額 | なし |

出典:SBI・V・S&P500インデックス・ファンド 交付目論見書

SBI・V・S&P500インデックス・ファンドも運用開始以来おおむね右肩上がりに上昇しています。近年の運用成績は順調で、2023年末現在で3年間の1年あたりリターンは22%を超えました。

| 1年 | 3年(年率) | 5年(年率) | |

|---|---|---|---|

| リターン | 34.48% | 22.12% | ― |

出典:SBI証券 SBI・V・S&P500 インデックス・ファンド

eMAXIS Slim全世界株式(オール・カントリー)

「オルカン」の愛称で親しまれるeMAXIS Slim全世界株式(オール・カントリー)は、運用開始時から順調な成績をあげ、新NISAの開始前後でさらに人気を博しています。

eMAXIS Slim全世界株式(オール・カントリー)(イーマクシススリム、愛称:オルカン)は全世界の株式で運用される投資信託です。先進国・地域(アメリカ、日本、イギリスなど)と新興国・地域(中国、インド、台湾など)の双方の株式に幅広く投資します。

投資割合は新興国よりも先進国の方が大きくなっています。特にアメリカの比重が大きく、アメリカ株式だけで全体の6割を占めています(2023年9月)。アメリカを中心としつつ、ほかの国にも投資したい人に向いているでしょう。

| 分類 | 株式型インデックスファンド |

|---|---|

| 基本の投資割合 | 先進国株式:89.3% 新興国株式:10.7% |

| 信託報酬 | 0.05775%以内 |

| 信託財産留保額 | なし |

出典:eMAXIS Slim全世界株式(オール・カントリー) 交付目論見書

eMAXIS Slim全世界株式(オール・カントリー)は成績も良好です。過去3年間のリターンは2023年末で1年あたり17%にも上りました。

| 1年 | 3年(年率) | 5年(年率) | |

|---|---|---|---|

| リターン | 30.42% | 17.79% | 17.70% |

出典:SBI証券 eMAXIS Slim全世界株式(オール・カントリー)

楽天・全米株式インデックス・ファンド

楽天・全米株式インデックス・ファンドは、アメリカの上場株式のほぼ100%に投資します。大企業などの大型株式だけでなく、中小型の株式にも投資するのが特徴。

一部の大企業だけでなく、アメリカ全土に投資したい人におすすめです。

| 分類 | 株式型インデックスファンド |

|---|---|

| 基本の投資割合 | アメリカ株式:100% |

| 信託報酬 | 0.162%程度 |

| 信託財産留保額 | なし |

出典:楽天・全米株式インデックス・ファンド 交付目論見書

楽天・全米株式インデックス・ファンドの成績は以下の通りです。好調なアメリカ株式市場を受け、過去5年は1年あたり20~30%のリターンを稼ぎました(2023年末)。

| 1年 | 3年(年率) | 5年(年率) | |

|---|---|---|---|

| リターン | 34.43% | 20.43% | 20.65% |

出典:SBI証券 楽天・全米株式インデックス・ファンド

eMAXIS Slimバランス(8資産均等型)

新NISAで分散投資のメリットを最大限に享受したい人はバランス型のeMAXIS Slimバランス(8資産均等型)を選びましょう。eMAXIS Slimバランス(8資産均等型)は、世界中の株式と債券、リート(※)に投資する投資信託です。このように複数の資産に投資する投資信託をバランス型と呼びます。

バランス型投資信託とは、株式だけとか債券だけというひとつの資産に偏ることなく、複数の資産や市場へバランス良く投資する投資信託のことです。たとえば株式と債券、国内と海外といった異なる資産や市場で運用します。

引用:SMBC日興証券 バランス型投資信託(バランスがたとうししんたく)

※リート:不動産投資信託のこと。オフィスやマンションなど実物の不動産で運用される。

| 分類 | バランス型インデックスファンド |

|---|---|

| 基本の投資割合 | 株式:37.5%(国内・先進国・新興国) 債券:37.5%(国内・先進国・新興国) リート:25%(国内・先進国) |

| 信託報酬 | 0.55%以内 |

| 信託財産留保額 | 0.15% |

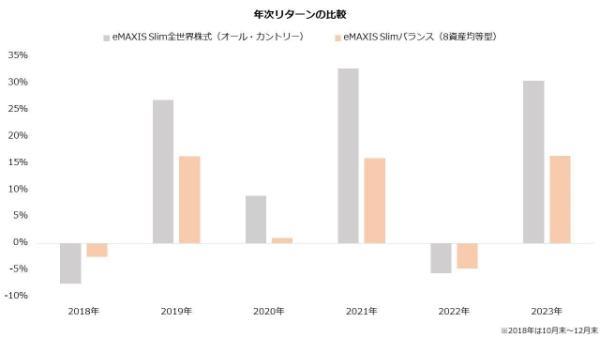

地域と資産で幅広く分散投資するeMAXIS Slimバランス(8資産均等型)は、比較的リスクの低い運用が期待できます。年次リターンをeMAXIS Slim全世界株式(オール・カントリー)と比べると、プラスとマイナスのいずれもも小さいことがわかります。

直近のeMAXIS Slimバランス(8資産均等型)のリターンは以下の通りです。株式だけで運用される銘柄と比べると見劣りしますが、順調に利益を稼いでいることがわかります。

| 1年 | 3年(年率) | 5年(年率) | |

|---|---|---|---|

| リターン | 16.38% | 8.75% | 8.60% |

出典:SBI証券 eMAXIS Slimバランス(8資産均等型)

毎月1,000円で新NISAを始めるのにおすすめネット証券3選

毎月1,000円でNISAを始めるなら、最低積立金額が小さいネット証券を検討しましょう。

ネット証券なら以下3社がおすすめです。3社であれば紹介したおすすめの銘柄をすべて買えます。いずれも100円から始められます。

豊富な商品ラインアップや柔軟な積立頻度、手厚いポイント還元も魅力です。

| 最低積立金額 | 取扱銘柄数 (つみたて投資枠) |

積立頻度 | 投信残高 ポイント還元率 (最大、年率) |

クレジットカード 決済ポイント 還元率(最大) |

|

|---|---|---|---|---|---|

| SBI証券 | 100円 | 218本 | 毎月、毎週、 毎日 |

0.250% | 5.0% |

| 楽天証券 | 100円 | 220本 | 毎日、毎月 | 0.053% | 1.0% |

| マネックス証券 | 100円 | 217本 | 毎日、毎月 | 0.080% | 1.1% |

SBI証券

新NISAを始めるのに、SBI証券は最適です。なぜなら、クレカ積立でポイントが貯まりやすく、投資商品の品揃えが豊富で、多くの人に支持されているからです。SBI証券はトップクラスのシェアを持つネット証券です。口座数は2023年9月にグループ全体で1,100万を突破しました。

※参照:国内初となる証券総合口座1,100万口座達成のお知らせ(SBI証券)|ニュースリリース

| 最低積立金額 | 100円 |

|---|---|

| 取扱銘柄数 (つみたて投資枠) |

218本 |

| 積立頻度 | 毎月、毎週、毎日 |

| 投信残高ポイント還元率 (最大、年率) |

0.25% |

| クレジットカード決済 ポイント還元率(最大) |

5.0% |

【おすすめポイント】

SBI証券はポイント還元の手厚さが魅力です。投信積立をクレジットカードで決済すると代金の0.5%~5.0%のポイントを受け取れます。

投資信託を保有しているだけでポイントが付与される点も魅力。付与率は通常銘柄で投信残高に対し年率0.1%、SBIプレミアムセレクト銘柄で年率0.15% です。さらに投信残高が1,000万円以上の場合は付与率に1%が上乗せされます。

【メリット】

● クレジットカード決済の最大ポイント付与率が高い(0.5%~5.0%)

● 積立頻度が柔軟(毎日、毎週、毎月から選べる)

【デメリット】

● 年会費無料のクレジットカード決済はポイント還元率が低い(0.5%)

● 一部の投資信託は保有に対するポイント付与率が低い

【こんな人に向いている】

SBI証券はポイントを貯めたい人に向いています。貯められるポイントは6種類(Tポイント、Vポイント、Pontaポイント、dポイント、JALマイル、PayPayポイント)から選べます。

※参照:SBI証券

楽天証券

楽天証券はNISA口座数NO.1です。新NISAを楽天証券で始める最大のメリットは、ほかの楽天サービスとの連携で効率的にポイントが貯まること。 また、ポイント投資により、還元率が0.5%アップする、積立時も、残高が貯まったときも、ダブルでポイントが貯まるなど楽天ポイントが貯まりやすい点が魅力です。楽天ユーザーが1番に検討したい証券会社です。

| 最低積立金額 | 100円 |

|---|---|

| 取扱銘柄数 (つみたて投資枠) |

220本 |

| 積立頻度 | 毎日、毎月 |

| 投信残高ポイント還元率 (最大、年率) |

0.053% |

| クレジットカード決済 ポイント還元率(最大) |

1.0% |

【おすすめポイント】

楽天証券は楽天ユーザーにおすすめです。楽天証券を利用すると楽天市場のポイント還元率が最大1%上乗せされます。

また楽天銀行と連携すると、楽天銀行の普通預金金利が0.04%~0.1%に上昇するメリットもあります(通常0.02%。2024年1月27日現在)。

※参照:楽天銀行

【メリット】

● 楽天市場のポイント還元率が上昇する

● ポイント投資の対象商品が豊富(投資信託、国内株式、米国株式、バイナリーオプション)

※参照:ポイント投資 | ポイントプログラム | サービス案内 | 楽天証券

【デメリット】

● 投資信託の保有に対するポイント還元は6銘柄のみ

● 代行手数料0.4%未満の銘柄はクレジットカード決済のポイント付与率が低い(楽天プレミアムカード除く)

【こんな人に向いている】

楽天証券は楽天グループのサービスのユーザーにおすすめです。取引で楽天ポイントが貯まるほか、楽天市場の付与率が上昇するメリットがあります。また楽天銀行との連携サービスも提供しています。

マネックス証券

口座数225万口座を突破したマネックス証券。マネックス証券で新NISAを始めるメリットは、クレカ積立の還元率が1.1%と高く、新NISAの手数料がすべて無料であることです。2024年以降の新NISA口座での取引は、対象商品の売買手数料がすべて無料になりました。

2023年にNTTと提携したマネックス証券は、ドコモユーザー、d払いを活用する人にもおすすめです。

| 最低積立金額 | 100円 |

|---|---|

| 取扱銘柄数 (つみたて投資枠) |

217本 |

| 積立頻度 | 毎日、毎月 |

| 投信残高ポイント還元率 (最大、年率) |

0.08% |

| クレジットカード決済 ポイント還元率(最大) |

1.1% |

2023年10月、マネックス証券はNTTとの提携を発表しました。d払いアプリの「資産運用 NISA」サービスを使えば、新NISAに申し込むことができます。 また、マネックス証券では、新NISAデビュー応援最大4,000円相当のdポイントがもらえるキャンペーンを実施中です。

※参照:マネックスグループ・マネックス証券との資本業務提携契約を締結 | お知らせ | NTTドコモ

【おすすめポイント】

マネックス証券はクレジットカード決済のポイント還元が魅力です。

マネックス証券はマネックスカードで投信積立を決済すると1.1%分のポイントが受け取れます。一般的なカードとしては付与率が高く、SBI証券(0.5%、三井住友カード(NL)など)や楽天証券(0.5%または1.0%、楽天カード)を上回ります。

【メリット】

● 一般カードの投信積立のポイント付与率が高め(1.1%)

● 2023年10月以降の開設者はクレジットカード決済の付与率に1%上乗せ(2024年9月まで)

【デメリット】

● 貯まるポイントが独自ポイント(マネックスポイント)

● 投資信託の保有に対するポイント付与率は低め(最大年率0.08%)

【こんな人に向いている】

マネックス証券は年会費の安いクレジットカードで投信積立をしたい人に向いています。マネックスカードの年会費は初年度無料、翌年度も年1回以上の利用で無料です。

毎月1,000円で新NISAを始める4つのメリット

毎月1,000円で新NISAを始めるメリットは挫折することなく長期投資を実現できること、少ないリスクで着実に利益を出せることです。

金子賢司(ファイナンシャル・プランナー)

NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり、税金がかからなくなる制度です。

引用:NISAとは? : 金融庁

無理なく長く続けられる

新NISAで毎月1,000円積み立てるメリットは、無理なく長く続けられることです。積立投資とはいえ、金額が大きいと負担が重く積み立てを続けられないかもしれません。

積み立て投資は、長期保有することで利益を最大化できる投資方法です。

1,000円なら無理なく継続できて、着実に利益を増やせます。

積立投資は、好きなタイミングで1回ずつ注文する「スポット購入」と異なり、最初に設定しておけば自動で買い付けが行われることも、長く続けやすい理由です。

損失が限定される

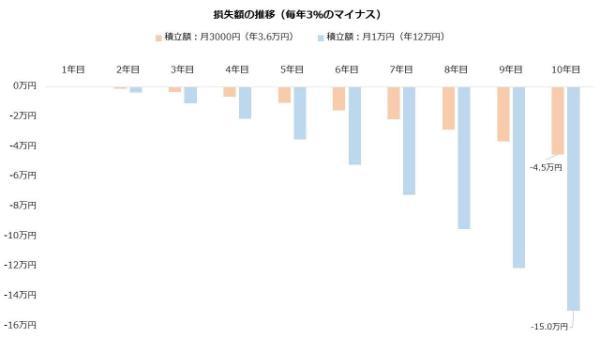

損失が限定されることも月1,000円で新NISAの投資を始めるメリットです。

投資の損益は投資額に比例します。投資額が大きいと損益も大きくなり、反対に投資額が小さいと損益も小さくなります。積立額を月1,000円にとどめることで、仮に投資に失敗しても損失額を小さくできるメリットがあります。

金子賢司(ファイナンシャル・プランナー)

投資を始めるにあたり、どうしても心配になるのは損失ではないでしょうか。月1,000円の少額で始めると損失額も小さくなります。初心者でも取り組みやすいと考えられます。

利益を出しやすい

積立投資には、価格変動リスクを抑えられるだけでなく、利益を出しやすくなるというメリットもあります。

これは、一定額を継続的に投資することで、取得単価が下がるからです。

投資信託は常に値動きが生じています。積立投資では値段が高いときも安いときも継続的に投資することになります。このため、一定額の積立投資を行うと「値段が高いときは少なく買い、安いときは多く買う」ということが起こります。

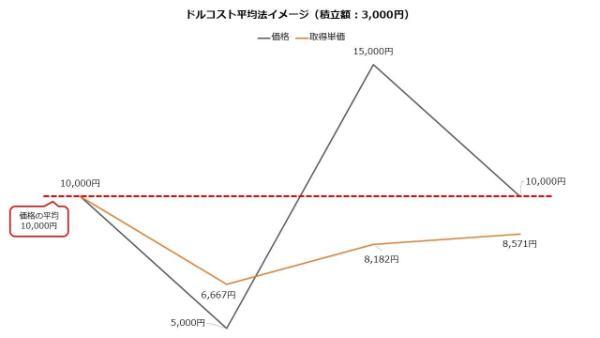

例えば3,000円ずつ投資するときの取得口数は、価格が1万円のときは0.3口(投資額3,000円÷価格1万円)ですが、価格が5,000円のときは0.6口に増加します。このように一定額を積み立てる投資方法をドルコスト平均法と呼びます。

少額・定期定額で投資を行うことで、時期による値動きに応じて、価格が高い時期には少なく、価格が低い時期には多く投資を行うのが「時間(時期)の分散」(ドル・コスト平均法)の手法です。

引用:金融庁 投資の基本

ドルコスト平均法は取得単価が下落しやすいメリットがあります。例えば価格が1万円→5,000円→1万5,000円→1万円と推移した場合、平均価格は1万円ですが、3,000円ずつ積立投資した場合、取得単価は8,571円と平均価格を1,429円下回る金額になります。1口あたり1,429円、全体(1.4口)では2,000円の利益が出たことになります。

(※取得単価=買い付けにかかった総額÷保有株式の総数)

| 価格 | 積立額 | 取得口数 | 積立額 (合計) |

取得口数 (合計) |

取得単価 | |

|---|---|---|---|---|---|---|

| 1回目 | 10,000円 | 3,000円 | 0.3口 | 3,000円 | 0.3口 | 10,000円 |

| 2回目 | 5,000円 | 3,000円 | 0.6口 | 6,000円 | 0.9口 | 6,667円 |

| 3回目 | 15,000円 | 3,000円 | 0.2口 | 9,000円 | 1.1口 | 8,182円 |

| 4回目 | 10,000円 | 3,000円 | 0.3口 | 12,000円 | 1.4口 | 8,571円 |

長期保有で利益が安定する

長期保有で利益が安定する点も月3,000円で新NISAを始めるメリットです。

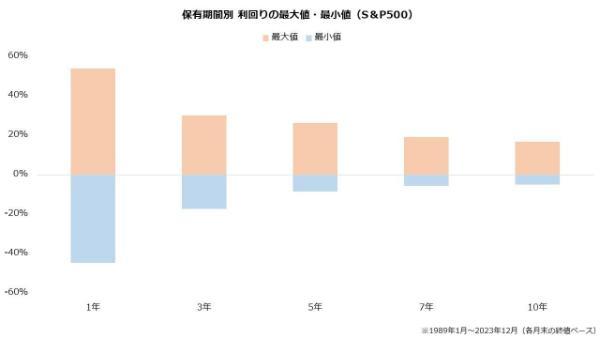

投資のリターンは保有期間が長いほど安定するといわれています。長期保有で利益がどのくらい安定するのか、アメリカの代表的な株価指数であるS&P500で確認してみましょう。

1989年1月~2023年12月の各月末の終値を用い、保有期間別に利回り(1年あたりの損益率)を比較します。

試算すると、利回りの最大値と最小値の差は保有期間が長くなるほど小さくなりました。これは損益の振れ幅が小さくなったことを表しています。保有期間1年では-44.8%~+53.7%の利回りが生じましたが、10年では-5.1%~+16.8%にまで収束しています。

新NISAで少額の積立投資をするデメリット3つ

毎月1,000であっても投資で積極的に資産を増やす意味は大きいです。しかし、新NISAで非課税枠が拡大したこと、積み立て投資の最大の武器が「複利」にあることを考えると、デメリットが存在するのは事実です。

新NISAで少額投資するデメリットは以下の3つです。

分散投資の効果が小さくなる

1つめのデメリットとして挙げられるのは、積立額が少額だと「分散投資」の効果が小さくなることです。分散投資では、複数の資産に投資するため、リスクを軽減することができます。しかし、積立額が少額だと、投資できる資産の種類が限られてしまいます。

投資信託は複数の銘柄で運用されているため、1本でも分散投資の効果は得られます。しかしさらに幅広い銘柄へ分散したい場合、複数の投資信託の活用が有効です。

資産運用には「卵を一つのかごに盛るな(Don't put all eggs in one basket)」ということわざがあります。性質や値動きの異なる複数の資産に分散して運用することにより、安定的な運用成果を目指しています。

引用:分散投資の意義③卵を一つのかごに盛るな

金子賢司(ファイナンシャル・プランナー)

リターンが少ない

リターンが少ない点も、新NISAで少額投資するデメリットです。

投資の損益は投資額に比例します。同じ商品でも、投資額が小さい人は大きく投資する人に比べリターンも限定されることになります。

例えば利回り3%の商品で1年間運用する場合、毎月の投資額が3万円なら利益は1万円です。しかし毎月の積立額が3,000円の場合、1年後の利益は90円にとどまります。

NISAの場合、利益の大小は非課税メリットにも影響を与えます。通常の税率はおよそ2割ですから、利益が1万円なら2,000円分の税金を削減できたことになります。しかし利益が90円だと、税金の削減額は18円です。

金子賢司(ファイナンシャル・プランナー)

資産を形成するのに時間がかかる

資産形成に時間がかかることもデメリットとなります。投資額が小さいため元本部分の蓄積が遅いこと、リターンも小さいため運用益の押し上げも小さくなることが理由です。投資で資産を増やしたいと考えている人は注意しましょう。

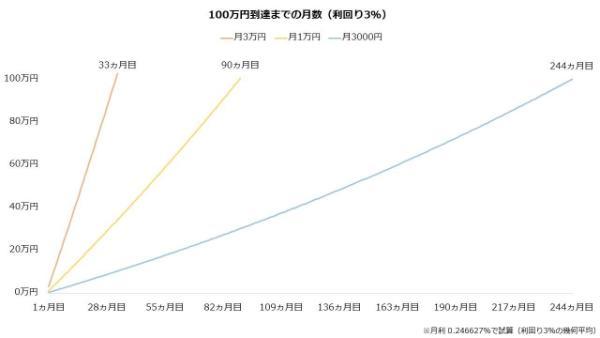

投資額の違いは資産形成の時間にどれくらい影響を与えるのでしょうか。積立投資で100万円に到達するまでの期間を計算してみましょう。

利回り3%で、資産額を100万円に到達させるのに必要な期間は、毎月3万円を積み立てた場合、33ヵ月目(2年9ヵ月)です。しかし毎月1万円だと90ヵ月(7年6ヵ月)、月3,000円では244ヵ月(20年4ヵ月)を要します。

投資は資産形成の手段です。しかし投資額が小さいと同じリターンでも資産形成が遅くなります。

金子賢司(ファイナンシャル・プランナー)

積立NISA、少額だと意味ない?についてのよくあるQ&A

※参照:2018年の日本株式市場振り返り

新NISAにおいても同様で元本保証はありません。国内外の要因で大きな変動が生じることはあるでしょう。どうしても損失を避けたい場合は銀行預金といった安全性の高い商品をおすすめします。

ある程度リスクを取れる場合、バランス型の投資信託が選択肢です。特に債券比率が高い銘柄はリスクが小さい傾向にあります。相場の急落時も、損失は株式より小さくなりやすいでしょう。

もっとも、これまで起こったショックの多くは短期的なものでした。長期的には世界の株式市場は上昇を続けています。暴落の可能性はありますが、数々の危機を乗り越えてきたことは知っておきたいところです。

→新NISAの金額変更はいつでもできる!反映タイミングやデメリットを解説

■保有資格

CFP

■保有資格

CFP

【こちらの記事も読まれています】