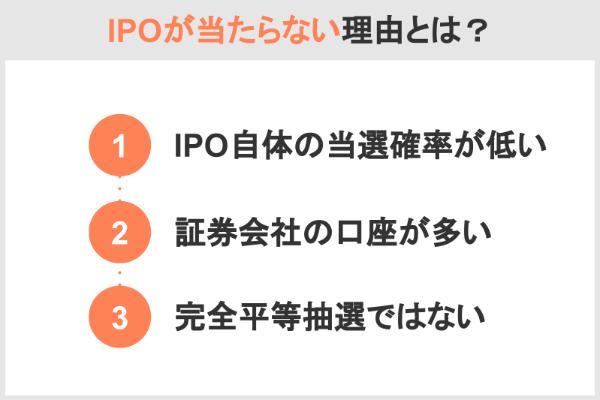

IPOに当たらない理由は、そもそも当選確率が約1.0%しかないためです。これは「100人応募して当たるのは1人いるかいないか」という、非常に低い確率です。

また、自分が選んでいる証券会社の口座数が多いと競争率が高くなります。さらに、優遇条件を満たした応募者を優先的に当選させる証券会社もあり、その場合は条件に合致していない限り当たりにくくなります。

当選確率を高めるためには、複数の証券会社で口座を開設しましょう。

IPO用口座としてふさわしいのは、ズバリ松井証券とマネックス証券です!

IPOは、その証券会社で取扱実績が豊富なほど、また平等な抽選を行うほど、さらにライバルが少ないほど当たりやすくなります。これらのバランスが優れているのがこの2社なのです。

口座開設は無料です!今すぐ2社とも開設し、IPOの当選確率をアップさせましょう。

またこの記事では、当選確率を上げる方法や、2つ目や3つ目にふさわしい証券会社も紹介します。

| 証券会社 |  |

|

岡三オンライン |  |

|---|---|---|---|---|

| 口座数 | 150万 (2023年11月) |

225万 (2023年11月) |

41万 (2023年9月) |

163万 (2023年11月) |

| IPOの取扱件数 (※1) |

60件 | 46件 | 41件 | 21件 |

| 主幹事の件数 (※1) |

0件 | 0件 | 1件 (※2) |

0件 |

| 配分方法 | 抽選+ 店頭配分 |

抽選のみ | 抽選のみ | 抽選+ 店頭配分 |

| 抽選ルール | 平等抽選70%以上 (店頭配分30%以下) |

完全平等抽選100% | 平等抽選10%、 優遇抽選90% |

平等抽選10%以上 (店頭配分90%以下) |

| 前受金 (抽選時) |

不要 | 必要 | 不要 | 必要 |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

目次

IPOに当たらない理由は?

IPOの抽選に当たらないのはそもそも当選率が低いためです。確率が1%に満たないことも珍しくありません。

また、自分の選んでいる証券会社が原因の場合もあります。口座数の多いところで申し込むとライバルが多く競争率が上がるためです。

優遇条件を満たした応募者を優先的に当選させる証券会社もあり、その場合は条件に合致していない限り当たりにくくなります。

【IPOとは】

新規株式公開「Initial Public Offering」の略称で、未上場企業の株式を証券取引所に上場させることです。

オーナー一族やベンチャーキャピタルなど、限られた人しか持てなかった未上場企業の株式が、証券会社に口座を持っている人であれば誰でも、株式市場を通して自由に売買できるようになるということです。

出典:三菱UFJモルガンスタンレー証券

IPO自体の当選確率がそもそも低いから

IPOに当たらないのは、そもそも当選確率が低いという事情があります。

シミュレーションをすると当選確率は0.4%〜1.0%しかありません。これは、「100人応募して当たるのは1人いるかいないか」という確率です。

【IPOの当選確率シミュレーション結果】

・口座を持っている人全体の10%が応募した場合……0.4%

・口座を持っている人全体の5%が応募した場合……0.8%

・口座を持っている人全体の4%が応募した場合……1.0%

以下、シミュレーションの詳細を解説します。

【シミュレーション詳細】

抽選1回あたりの当選者は最大で1万3,656人と考えられます(※1)。

これに対し、ライバルは約3,450万とかなりの数に登ります(※2)。

これらの数字を元にシミュレーションをすると、1万3,656単元のIPOの当選確率は、全体の10%が応募した場合(応募者345万人)で0.4%、5%が応募した場合(同172.5万人)でも0.8%しかありません。

1%を超えるのは、全体の4%が応募した場合(同136.56万人)です。

※1. 2023年(11月まで)に上場した企業は76社で1社あたりの単元数は1万3,656(中央値。出典:日本取引所グループ 新規上場会社情報)

※2. 全国の証券会社269社の口座数が約3,450万(2023年9月現在。出典:日本証券業協会)

このように、IPOは少ない配分を多くの応募者で取り合う構図です。したがってどうしても当選確率は低くなる傾向にあります。

口座数が多い証券会社を利用していて倍率が高いから

IPOに当たらない理由として、倍率が高い証券会社で申し込んでいるケースも考えられます。

抽選は証券会社ごとに行われます。そのため多くの人が口座を開設する人気のところだとライバルが多く、当選確率が相対的に下がることが起きるのです。

例えば1万単元分の抽選される場合、最大1万人にチャンスがあります。その証券会社の全口座が申し込むとすると、100万なら当選確率は1%ですが、200万なら0.5%に下がります。

下の表では、楽天証券やSBIグループは口座数がかなり多いのでライバルも多数と考えられます。一方、松井証券やGMOクリック証券ならそれほど多くないので、より当選しやすいといえるでしょう。

例えばSBI証券と楽天証券で当選確率を試算してみた結果、1%前後にとどまりました。

トップクラスの口座数を誇るSBI証券と楽天証券は応募者も多数と考えられ、その結果当たりにくいと考えられるでしょう。

【シミュレーションの詳細】

・抽選1回あたりの当選者数……SBI証券約12万人、楽天証券約6万人(※1)

・ライバルの数……SBI証券、楽天証券ともに1,000万(※2)

これらの数字でシミュレーションをすると、それぞれに口座数の1%(10万口座)が応募した場合、配分1件あたりの当選確率はSBI証券で1.3%、楽天証券で1.0%でした。

※1. 2023年にSBI証券と楽天証券が配分したIPO銘柄の単元数は、それぞれ12万1,827単元と6万1,697単元(出典:日本証券業協会 新規公開に際して行う株券の個人顧客への配分状況)

※2. SBIホールディングスは2024年2月にグループ全体で1,200万口座を達成し、楽天証券は2023年12月に単体で1,000万口座に到達

このように、自分の証券会社の口座数が多い場合は当たりにくいと考えられるでしょう。

利用している証券会社が完全平等抽選ではないから

今利用しているところが「完全平等抽選」でない場合は、それも当たらない理由の一つと考えられます。

抽選方法には「完全平等抽選」と「優遇抽選」の2種類があります。さらに、「店頭配分」という方法を取る証券会社もあります。

このうち、完全平等抽選なら誰にでも当選の可能性ありますが、その他の方法ではチャンスは限られてしまうでしょう。

| 配分方法 | 特徴 | |

|---|---|---|

| 完全平等抽選 | ・抽選で配分 ・ランダムに当選者を決める |

その証券会社が配分するIPOの100%で平等な抽選が行われるため、 誰にでも公平にチャンスがある |

| 優遇抽選 | ・抽選で配分 ・特定の条件(一定額以上の取引金額や預かり資産)を満たす人を 優先的に当選させる |

条件を満たせない人が申し込んでも、当選確率は低い |

| 店頭配分 (裁量配分) |

・証券会社が任意の顧客にIPOを配分 ・抽選は行わない |

どのような顧客に割り当てるか不透明 |

■完全平等抽選

IPOの全株数で平等な抽選によって当選者を決める方法です。

取引の実績や預かり資産などで区別されず、誰にでも公平にチャンスがあります。

新規公開株のお客様への配分は、配分の機会を公平に提供するため、原則として、当社の配分数量の全てを抽選により配分先を決定いたします。

出典:マネックス証券 募集等に係る株券等のお客様への配分に係る基本方針

■優遇抽選

特定の条件を満たす人ほど当たりやすくなる方法です。

優遇抽選の条件には売買代金や預かり資産、支払った手数料など、一定以上の金額が求められる傾向にあります。

例えばSBIネオトレード証券は1か月の売買代金3,000万円以上か、または株式と投資信託の残高が3億円以上の人を優遇して当選者を決めます(出典:SBIネオトレード証券 IPO抽選優遇プログラム)。

一定以上の取引が求められる優遇抽選の場合、資金が少ないと条件を満たすことが難しくなります。条件を満たせない人が申し込んでも、当選確率は低くなるでしょう。

SMBC日興証券やSBIネオトレード証券がこの方式です。

■店頭配分

証券会社が任意の顧客にIPOを割り当てる方法です。抽選は行われないため、どのような顧客に割り当てられるかが不透明です。

しかし各社の配分方針を確認すると、おおむね以下のような顧客に割り当てる傾向が読み取れます。

【店頭配分の候補となる顧客】

・適合性の原則(※)に違反しない

・配分が過度に集中していない

・取引実績や預かり資産が豊富

・将来にわたって継続的な取引または取引の拡大が望める

※適合性の原則:金融商品を販売するときのルールの一つ。顧客の知識や経験、財産の状況や取引の目的に照らし、不適当な勧誘をしてはいけないと定めたもの。

特定のお客様に過度に集中した販売を行うことのないよう、販売回数や販売数量に留意いたします。

出典:野村證券

お客様のお申込分を対象に、お客様の投資についての知識・経験・資力といった「適合性の原則」の徹底を留意しつつ、当社との取引状況等を踏まえて当社が定めた配分基準に従い配分先を決定いたします。

出典:SBI証券

IPOで割り当てられる株式はリスクのある商品です。店頭配分であっても、原則としてリスクを許容できない人には配分されません。

若山卓也(ファイナンシャル・プランナー)

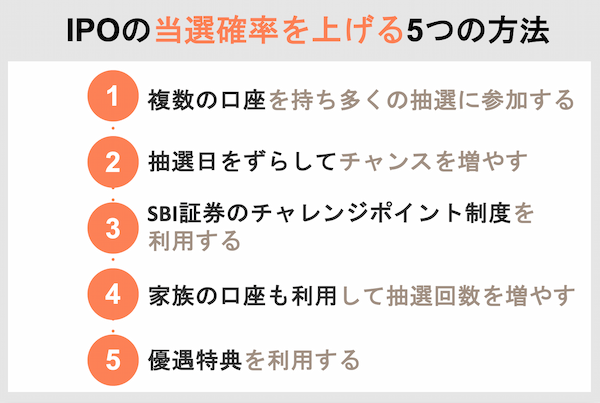

IPOの当選確率を上げる5つの方法

IPOの当選確率を上げる方法を5つ紹介します。

そもそも当選率の低いIPOですが、この5つの方法を試して少しでも確率を上げましょう。

①複数の口座を持ち、多くの抽選に参加する

抽選は証券会社ごとに行われるため、複数の口座を持ち同じ銘柄に何度も申し込みましょう。

できるだけ多くの証券会社で口座を開設し、トライする回数を増やす方法です。

例えば1回あたりの当選確率が1%のとき、申し込み回数が1回だと99%の確率で外れます。

しかし申し込み回数が2回なら全て落選する確率は98%に下がり、1回以上当たる可能性は2%に上昇します。仮に10回申し込めば9.6%の確率で1回は当選します。

| 全て落選 | 当選(1回以上) | |

|---|---|---|

| 1回 | 99.0% | 1.0% |

| 3回 | 97.0% | 3.0% |

| 5回 | 95.1% | 4.9% |

| 7回 | 93.2% | 6.8% |

| 10回 | 90.4% | 9.6% |

ただしやみくもに口座を開設しても当選確率はうまく上昇しません。

当選を目指すなら、2つ目以降の証券会社選びは次の4点を意識しましょう。

完全平等抽選の証券会社を利用する

「完全平等抽選」で配分されるところを選びましょう。

前述したように完全平等抽選とは、原則としてIPOの全株数を平等な抽選で当選者に割り当てる方法です。

楽天証券やマネックス証券などがこの方式です。需要が少ないといった例外を除き、配分予定株数の100%で公平な抽選が行われます。

出典:楽天証券、マネックス証券、GMOクリック証券、DMM.com証券

一方の優遇抽選とは、条件を満たす応募者を優先的に当選させIPOを配分させる方法です。

SBIネオトレード証券や岡三オンラインなどがあります。どちらも全体の90%は、「一定額以上の売買代金や預かり資産を満たした人」を優遇して当選者を決めます(残り10%は平等な抽選)。

若山卓也(ファイナンシャル・プランナー)

例えば1万単元分のIPOの場合、完全平等抽選なら最大1万人にチャンスがあります。100万人が応募するなら確率は1%です。しかしこれが全体の10%しか平等な抽選がなされない場合、応募者が同数(100万人)でも当選確率は0.1%に下がります。

IPO取扱件数が多い証券会社を利用する

実績が豊富な証券会社で口座を申し込みましょう。

配分がない証券会社ではそもそも抽選が行われず、当然ですが当選のチャンスはありません。かつ、IPOの取り扱いがあったとしても実績が少ないところでは選べる銘柄に限りがあります。

銘柄によって、抽選が行われる証券会社は異なります。例えば2023年(1月~11月)はSBI証券が77件、松井証券が60件のIPOを取り扱いました。

auカブコム証券(同21件)やSBIネオトレード証券(同18件)より多くのチャンスがあったことがわかります。なおGMOクリック証券では同期間に1件もありませんでした。

|

|

|

|

SBI ネオトレード証券 |

GMO クリック証券 |

|

|---|---|---|---|---|---|---|

| 49件 | 77件 | 60件 | 46件 | 18件 | 0件 | 21件 |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

開設口座数が多すぎずライバルの少ない証券会社を利用する

ライバルが少ない証券会社で申し込むことも、当選を目指すなら有効です。

口座数が多いと応募者も多くなり、確率が下がることが懸念されます。

例えば一つの証券会社で1万単元分のIPOが抽選されるとき、確率は口座数により以下のように変わります。

・楽天証券(口座数924万。2023年6月)で0.1%

・松井証券(同150万。2023年11月)で0.7%

※当選者1人に1単元が配分され、開設者の全員が申し込んだ場合

以下の表を見ると、口座数により当選確率にかなりばらつきが生じるのが理解できるでしょう。

|

SBIグループ (※1) |

|

|

GMOクリック証券 |  |

SMBC日興証券 | |

|---|---|---|---|---|---|---|---|

| 口座数 | 924万 | 1,106万 | 150万 | 225万 | 52万 | 163万 | 393万 |

| 対象月 | 2023年6月 | 2023年9月 | 2023年11月 | 2023年11月 | 2023年11月 | 2023年11月 | 2023年9月 |

| 当選確率 (1万単元)(※2) |

0.11% | 0.09% | 0.67% | 0.44% | 1.92% | 0.61% | 0.25% |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

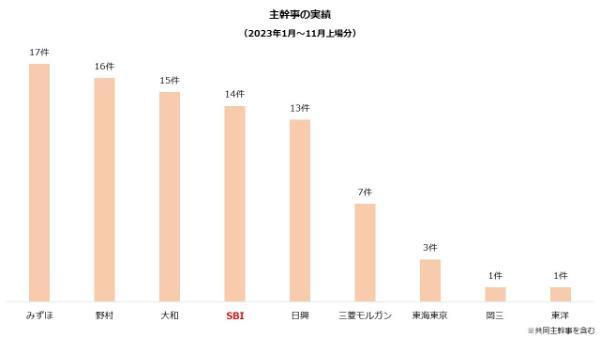

主幹事の多い証券会社を利用する

主幹事証券会社の経験が多いところを選ぶのもポイントです。

IPOは幹事証券会社を中心に配分されるため、主幹事を務めるところほど配分が多い傾向にあります。したがって、主幹事証社の方が当選確率は上昇します。

例えば上述した証券会社の場合、2023年の1月~11月ではSBI証券が14件で最多でした。SMBC日興証券が13件で続き、その他は主幹事の実績はありませんでした。

|

|

|

|

SBI ネオトレード証券 |

GMO クリック証券 |

|

SMBC日興証券 |

|---|---|---|---|---|---|---|---|

| 0件 | 14件 | 0件 | 0件 | 0件 | 0件 | 0件 | 13件 |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

出典:日本取引所グループ 新規上場会社情報

なお、主幹事証券会社は対面型の証券会社が指定される傾向にあります。

同じ期間ではみずほ証券(17件)が最多で、野村證券(16件)と大和証券(15件)が続きます。ネット証券ではSBI証券(14件)が最多ですが、全体では4位でした。

若山卓也(ファイナンシャル・プランナー)

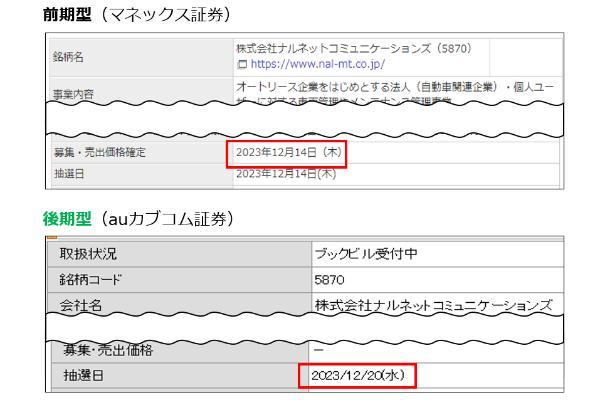

②抽選日をずらしてチャンスを増やす

抽選日が他社より遅い証券会社に申し込む方法も有効です。同一銘柄で2回チャンスがあります。

IPOの応募タイミングは前期型と後期型の2種類があります。

前期型は購入申し込みの前に抽選を行う方法で、証券会社の多くは前期型の傾向にあります。

一方で後期型は購入申し込み後に抽選を行う方法で、タイミングは前期型より遅くなるのが特徴です。

- 楽天証券

- auカブコム証券

- GMOクリック証券

- 岩井コスモ証券(ネット取引)

出典:楽天証券、auカブコム証券、GMOクリック証券、岩井コスモ証券

「ナルネットコミュニケーションズ」(上場日:2023年12月25日)という銘柄を例に、具体的な抽選日を確認してみましょう。

SBI証券は前期型で、抽選は12月14日に行われます。一方、後期型の楽天証券では12月20日です。

同じく前期型のマネックス証券はSBI証券と同日の12月14日が抽選日です。後期型のauカブコム証券の場合、楽天証券と同様に12月20日です。

このように、前期型と後期型では同じIPOでも抽選日が異なります。そのため前期型で落選しても後期型で再びチャンスがあるのです。

③SBI証券チャレンジポイント制度を利用する

SBI証券のIPOチャレンジポイントを利用する方法もあります。

これはSBI証券の独自サービスで、抽選で外れるたびに1ポイントが付与されます。

申し込み時にチャレンジポイントを使用すると、当選する可能性が上昇します。

通常はSBI証券で取り扱う全体の60%が平等抽選の対象です。しかしIPOチャレンジポイントを使用すれば、さらに全体の30%分でも当選のチャンスがあります。

SBI証券では、IPOを以下3つの区分に分けて配分します。

| 全体の60% | 完全平等抽選 |

|---|---|

| 全体の30% | 抽選に外れた人を対象に、使用したIPOチャレンジポイントが多い順に配分 |

| 全体の10% | 店頭配分(裁量配分) |

例えば1万単元分がSBI証券で配分される場合、6,000単元は完全平等抽選で当選者を決め、3,000単元は外れた人のうち使用したIPOチャレンジポイントが多い順に割り当てます。残りの1,000単元はSBI証券が任意の顧客に割り当てる店頭配分です。

このポイントは申し込みで使用すると消失しますが、外れた場合は使用分に1ポイント加えた数量が戻ってきます。当選した場合はポイントの加算はありません。

例えば10ポイントを使用した場合、落選の場合は11ポイントが加算され、差し引き1ポイント増加します。当選した場合は加算がないため10ポイント分が減少したままとなります。

| 使用したポイント | 抽選後のポイント残高 | |

|---|---|---|

| 1回目(はずれ) | ― | 1ポイント |

| 2回目(はずれ) | 1ポイント | 2ポイント |

| 3回目(はずれ) | 2ポイント | 3ポイント |

| 4回目(当選) | 3ポイント | 0ポイント |

若山卓也(ファイナンシャル・プランナー)

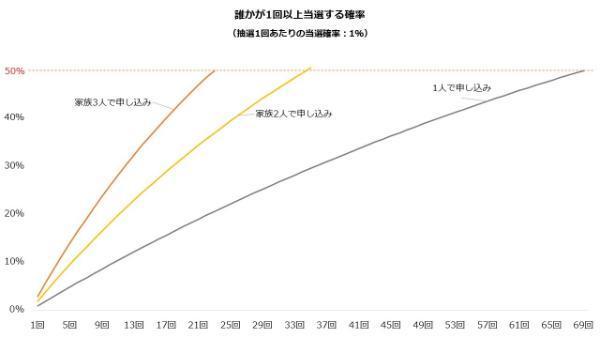

④家族の口座も利用して抽選回数を増やす

当選を目指すなら家族で同時に申し込む方法も検討しましょう。同じ銘柄に複数の口座で申し込めば確率が上昇します。

例えば1回あたりの確率が1%でも、家族2人で申し込めば2%で誰かが1回以上当選します。

これを3回繰り返せば6%、5回繰り返せば10%の確率で誰かに1回以上IPOが当たります。

| 1人で申し込み | 家族2人で申し込み | 家族3人で申し込み | |

|---|---|---|---|

| 1回 | 1.0% | 2.0% | 3.0% |

| 3回 | 3.0% | 5.9% | 8.6% |

| 5回 | 4.9% | 9.6% | 14.0% |

| 7回 | 6.8% | 13.1% | 19.0% |

| 10回 | 9.6% | 18.2% | 26.0% |

例えば1人で申し込む場合、1回以上当選する確率が50%に達するのは69回目です。しかし家族2人で申し込めば35回目、家族3人で申し込めば23回目で到達します。

IPOの当選を目指すなら家族の協力を得てみてはいかがでしょうか。

家族口座を利用する場合、必ず本人に取引してもらいましょう。

若山卓也(ファイナンシャル・プランナー)

⑤優遇特典を利用する

あえて優遇抽選を行う証券会社で申し込む選択肢もあります。条件を満たせるなら当選確率が高くなるでしょう。

優遇条件が比較的やさしいところもあります。

例えば大和コネクト証券は5つの条件で優遇しますが、一定額以上の取引を求めるものはありません。

条件のうち3つ(39歳以下、NISAの開設、信用口座の開設)は年齢や口座開設さえ満たせば条件に合致します。実際に取引する必要はありません。

残り2つ(信用取引の建玉(※)、投信残高)は取引が必要ですが、金額の大小は問いません。少額でも条件を満たせます。

※建玉(たてぎょく) 決済する前の保有中の注文のこと(=ポジション)

| 全体の70% | 完全平等抽選 |

|---|---|

| 全体の30% | 外れた人を対象に、以下5つに該当する人ほど優遇して抽選 1.39歳以下 2.NISA口座を開設済み 3.信用口座を開設済み 4.信用取引の建玉あり 5.投信残高あり |

他にも、SMBC日興証券(日興イージートレード)も、新規口座開設から3か月以内は無条件で優遇されます(優遇抽選はダイレクトコース限定)。

実際に取引する必要はありません。

SMBC日興証券には総合コースとダイレクトコースの2つがあります。総合コースは店頭やオンラインで取引できます。ダイレクトコースはオンライン専用の口座です。

※日興イージートレードはSMBC日興証券のオンライン取引サービスの名前です。総合コースでも利用できます。

| 当選確率1倍 (ブロンズ) |

当選確率5倍 (シルバー) |

当選確率15倍 (ゴールド) |

当選確率25倍 (プラチナ) |

|

|---|---|---|---|---|

| 新規口座開設 | 3か月以内 | ― | ― | ― |

| 預かり資産 | 250万円以上 | 1,000万円以上 | 3,000万円以上 | 5,000万円以上 |

| 信用建玉 | 250万円以上 | 1,000万円以上 | 3,000万円以上 | 5,000万円以上 |

このような証券会社の口座も持っていると、さらに当選率を上げられるでしょう。

IPOの当選確率を上げるのに最適なネット証券

IPOに最適な証券会社を紹介します。2つ目、3つ目の証券口座として開設し、当選率を上げましょう。

本記事では、独自に「IPO当たりやすさスコア」を定義し、その結果に基づいて証券会社をランク付けしました。

【IPO当たりやすさスコアの算出方法】

IPO取扱件数×平等抽選の割合÷口座数(万単位)×100

IPO当たりやすさスコアとは、平等抽選の割合で重みを付けた取扱件数を口座数で割った数値です。

若山卓也(ファイナンシャル・プランナー)

人気のSBI証券と楽天証券でも当たりやすさスコアを試算したところ、それぞれ4.0と4.8と低水準でした。一方、松井証券やマネックス証券はかなり高いスコアが出ています。

SBI証券、楽天証券両社ともIPO取扱件数は豊富ながら、口座数の多さがスコアを押し下げました。またSBI証券の場合、平等抽選の割合が全体の60%と低いことも低スコアの原因です。

| SBI証券 | 楽天証券 | |

|---|---|---|

| IPO当たりやすさスコア | 4.0 | 4.8 |

| 口座数 | 約1,169万(2023年12月末)(※2) | 約1,020万(2023年12月末) |

| IPOの取扱件数(※1) | 77件 | 49件 |

| 主幹事の件数(※1) | 14件 | 0件 |

| 配分方法 | 抽選+店頭配分 | 抽選のみ |

| 抽選ルール | 平等抽選60%、 優遇抽選30%、 店頭配分10%分 |

完全平等抽選100% |

| 前受金(抽選時) | 必要 | 必要 |

※2.SBIネオトレード証券およびFOLIOの口座数を含む

当たりやすさスコアを見ると、IPO用口座としてふさわしいのは、ズバリ松井証券とマネックス証券です!

IPOの取扱実績の豊富さや抽選方法の平等さ、また口座数が多すぎないことなど、これらのバランスが優れているのが松井証券とマネックス証券です。

口座開設は無料です!今すぐ2社とも開設し、IPOの当選確率をアップさせましょう。

| 証券会社 |  |

|

岡三オンライン |  |

|---|---|---|---|---|

| IPO当たり やすさスコア |

28 | 20.4 | 10 | 1.3 |

| 口座数 | 150万 (2023年11月) |

225万 (2023年11月) |

41万 (2023年9月) |

163万 (2023年11月) |

| IPOの取扱件数 (※1) |

60件 | 46件 | 41件 | 21件 |

| 主幹事の件数 (※1) |

0件 | 0件 | 1件 (※2) |

0件 |

| 配分方法 | 抽選+ 店頭配分 |

抽選のみ | 抽選のみ | 抽選+ 店頭配分 |

| 抽選ルール | 平等抽選70%以上 (店頭配分30%以下) |

完全平等抽選100% | 平等抽選10%、 優遇抽選90% |

平等抽選10%以上 (店頭配分90%以下) |

| 前受金 (抽選時) |

不要 | 必要 | 不要 | 必要 |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

松井証券 ——購入申込の最終日まで入金不要

松井証券は比較的IPOに当たりやすい証券会社と考えられます。取扱実績が豊富で口座数が比較的少なく、また平等抽選の割合が高いためです。

- 当選のチャンスが高い証券会社を探している人

- 資金面などから他社の優遇抽選では当選が難しい人

| 口座数 | 150万(2023年11月) |

|---|---|

| IPOの取扱件数(※1) | 60件 |

| 主幹事の件数(※1) | 0件 |

| 配分方法 | 抽選+店頭配分 |

| 抽選ルール | 平等抽選70%以上(店頭配分30%以下) |

| 前受金(抽選時) | 不要 |

| 公式サイト | 公式サイト |

出典:松井証券

松井証券は2023年(11月まで)に60件のIPOを取り扱いました。

全体の70%以上で平等抽選を行うため、1万単元のIPOなら1回で最大7,000人に当選のチャンスがあります。

対して口座数は150万のため、ライバルはそれほど多くないと言えるでしょう(2023年11月)。

全口座が申し込む場合、1回あたりの当選確率は0.47%となります。これを60回繰り返すと24.6%の確率で少なくとも1回以上当たります。

【松井証券のIPOのメリット】

松井証券は資金の拘束期間が短い点も魅力です。残高がゼロでも抽選や購入を申し込めます。

資金は購入申し込み期限の最終日(15:30まで)に入金すれば配分を受けられます。前もって入金する必要がないため手軽に申し込めるでしょう。

【松井証券のIPOのデメリット】

松井証券は2023年1月~11月に主幹事の経験がありません。主幹事の経験が多い証券会社と比較し配分は少なくなる可能性があります。

また、全体の30%は店頭配分のため、完全平等抽選の証券会社と比べるとその分当選率は下がる可能性があります。

松井証券のIPOに関する良い口コミ・評判

- 初心者でもわかりやすい

-

初心者でも見やすい取引プラットフォームが魅力に感じました。また「株の取引相談窓口」というものがあり、電話で取引のタイミングなどを無料で相談できるのもメリットだと思います。

あと「松井証券日本株アプリ」からIPOへ申し込める点も簡単でうれしいです。40代・男性

- 応募しやすい

-

ほかの証券会社に比べて非常に応募がしやすいと思います。申込時にお金を用意する必要もなく、ホームページも分かりやすいので初心者の私でも気軽に応募できました。

30代・男性

- 手数料が無料

-

事前入金がいらないので、手もとのお金を気にせず抽選に参加できる点がメリットです。また1日あたり50万円までの売買手数料が無料なので、当選して売却しても多くの銘柄で無料になります。

資産が少なくて細々とやっている私にとっては、心強い証券会社です。40代・男性

松井証券のIPOに関する良くない口コミ・評判

- 平等ゆえに当選しづらい

-

ネット抽選で完全平等抽選を売りにしている点もありますが、それだけ当選しにくいのがデメリットです。

事前入金なしで抽選に参加できるので顧客としては負担がないのは良いのですが、以前から口座を持っているものとしてはできればもう少し当選しやすいと嬉しいです。30代・女性

- ペナルティがある

-

申し込み手続きが複数回ある点は、デメリットに感じました。資金拘束なく申し込みできる点はいいのですが、当選しても購入申し込みを忘れた場合は残念なことになります。

また当選してキャンセルした場合は、ペナルティでその後6ヵ月間は抽選対象外になる点もいただけません。40代・男性

- まったく当たらない

-

数年間、毎月IPOに申し込みしていますが、今まで1回も当選したことはありません。気軽に申し込みはできるものの、これだけ当選確率が低いとはたして続けていて意味があるのかとまで考えてしまいます。

SNSなどでは当選した人は見かけますが、もっとたくさん当たるようにしてほしいです。30代・男性

出典:fuelle編集部がクラウドワークスで調査

マネックス証券 ——1単元ずつの完全平等抽選が魅力

マネックス証券の魅力は完全平等抽選です。誰にでも公平にチャンスがあります。

- できるだけ平等な抽選を受けたい人

- 資金に余裕があり完全前金制に対応できる人

| 口座数 | 225万(2023年11月) |

|---|---|

| IPOの取扱件数(※1) | 46件 |

| 主幹事の件数(※1) | 0件 |

| 配分方法 | 抽選のみ |

| 抽選ルール | 完全平等抽選100% |

| 前受金(抽選時) | 必要 |

| 公式サイト | 公式サイト |

出典:マネックス証券

マネックス証券は、2023年1月~11月のIPO取扱実績が46件と多いのが特徴です。

また優遇抽選や店頭配分がないため平等にチャンスがあります。重複しての配分もないため、当選者の数が最大化されるのがメリットといえます。

【マネックス証券のIPOのメリット】

マネックス証券では当選者に1単元ずつ配分されます。一人の応募者に2単元以上は配分されません。つまり重複がないため当選者の数が最大化します。

例えば1万単元の配分が行われる場合、1万人に当選します。応募が配分予定数量を下回る場合、応募者全員に配布し、残りを再抽選して割り当てます。

【マネックス証券のIPOのデメリット】

マネックス証券の口座数は2023年11月で225万あります(2023年11月)。

ライバルが多いため、1万単元のIPOに全口座で申し込む場合、抽選1回あたりの当選確率は0.44%と低めです。

また、マネックス証券のIPOは完全前金制です。抽選(ブックビルディング)に参加する時点で「希望価格×株数」を入金する必要があります(成行の場合は「仮条件の上限120%を超えない範囲で定められた上限価格×株数」)。

この金額が購入価格(公開価格×株数)に不足する場合は、購入最終日までに不足金を入金する必要があります。

マネックス証券のIPOに関する良い口コミ・評判

- 完全平等抽選が魅力

-

完全平等抽選なのが魅力です。一般的にIPOは、資金力が大きいほうが有利と言われているそうなので、申し込みさえすれば少額投資家でも当選のチャンスがある点がメリットです。

40代・女性

- ペナルティがない

-

マネックス証券は、当選した場合にキャンセルしてもペナルティを受けないことがメリットです。ほかのネット証券の場合、当選後キャンセル自体ができなかったり、ペナルティがあったりする会社もあるので助かります。

申込時(ブックビルディング時)に資金拘束はされますが、とりあえず申し込んで当選後、購入するか検討できる点は魅力だと思います。40代・男性

- 少額でも参加しやすい

- マネックス証券のIPOは、たくさん申し込める人が有利になるようなシステムではなく、平等抽選です。そのため資金力のない個人投資家でも、一単元だけIPOに申し込んでS級IPOに当選することが期待できます。

毎回抽選結果が出るたびに、ワクワクしながら結果を見ています。20代・男性

マネックス証券のIPOに関する良くない口コミ・評判

- なかなか当選しない

-

マネックス証券でIPO株の抽選に申し込んでから、ようやく当選したのは4回目に応募したときでした。その後も何度か抽選に申し込みましたが、落選が多く、そのたびにがっかりしてしまいます。

完全平等抽選とはいえ申込者が増えれば当選率は下がっていくので、なかなか当選しないことはデメリットではないでしょうか。40代・女性

- 本当に完全抽選?

-

これまで5回以上のIPO銘柄の抽選申し込みを行いましたが、一度も当たったことがありません。確率的には当然なのかもしれませんが、どれくらいが適正な確率なのかもわからないため、心が折れそうです。

口座数やIPO参加者も増えているようなので、それも原因の一つかもしれません。40代・男性

- 資金力で押し切れない

-

多くの証券会社では、資金力に物言わせてIPOをガンガン効率的に当てていく個人投資家もいるようです。でもマネックス証券の場合、IPO抽選は平等抽選なので確率を上げることができません。

そのため、ある程度資金力がある投資家の場合は有利になるとはいえないので、その点はデメリットだと思います。20代・男性

出典:fuelle編集部がクラウドワークスで調査

岡三オンライン ——実績良好&ライバルが少ない

岡三オンラインのIPOはライバルが少ない点で有利です。口座数は41万件(2023年9月)と比較的少なく、倍率は低いと考えられます。

- 主幹事会社に申し込みたい人

- 資金が豊富、または取引回数が多い人(優遇抽選の条件を満たせる人)

| 口座数 | 41万(2023年9月) |

|---|---|

| IPOの取扱件数(※1) | 41件 |

| 主幹事の件数(※1) | 1件(※2) |

| 配分方法 | 抽選のみ |

| 抽選ルール | 平等抽選10%、優遇抽選90% |

| 前受金(抽選時) | 不要 |

| 公式サイト | 公式サイト |

【岡三オンラインのIPOのメリット】

岡三オンラインは2023年に41件のIPOを取り扱いました(11月までの上場分)。うち1件は主幹事も務めています(2023年9月上場:揚羽(あげは))。

配分数量は比較的多い可能性があります。

【岡三オンラインのIPOのデメリット】

岡三オンラインでは平等抽選を全体の10%しか行いません。応募者は条件によって3つのステージに区分され、それぞれ参加できる抽選が異なります(回数は全3回)。

| ステージS | 1か月の日本株売買代金5億円以上、 または平均信用建玉5,000万円以上、 または平均投信残高1,000万円以上 |

|---|---|

| ステージA | 1か月の支払手数料10万円以上~100万円未満 |

| ステージB | 1か月の支払手数料10万円未満(ステージS・A以外の応募者) |

ステージが高いほど多くの抽選に参加でき、当選確率が上昇する仕組みです。

ステージSは全てに参加できます。しかしステージBは第3抽選にしか参加できず、対象は全体の10%しかありません。

つまりステージBの当選確率はステージSの10分の1です。

| 第1抽選 (全体の45%以下) |

第2抽選 (全体の45%以下) |

第3抽選 (全体の10%以上) |

|

|---|---|---|---|

| ステージS | 〇 | 〇 | 〇 |

| ステージA | ― | 〇 | 〇 |

| ステージB | ― | ― | 〇 |

岡三オンラインのIPOに関する良い口コミ・評判

- 初心者でも当選しやすい!

-

初心者でも当選しやすいのが魅力です。私は以前からIPO投資に興味があり複数の証券会社で口座開設しましたが、なかなか当選できませんでした。

しかし岡三オンラインに口座開設して3ヵ月で2回も当選して感激です。申込時の資金拘束もないため、気軽に申し込めることもよいと思います。30代・男性

- 申込時に事前入金不要!

-

IPOの申込時の事前入金がいらないことが最大のメリットです。一般的な証券会社のIPOは、申込時点で買付余力がなければ申し込み自体ができないので、資金移動が忙しくなります。手持ちの資産をどのように割り振りして申し込むかが思った以上に面倒です。

その点岡三オンラインでは何も考えず申し込める点が良いです。30代・女性

- 当選経験あり!

- ほかの証券会社でIPOを何度も応募していましたが落選続きで1度も当選したことがありませんでした。ですが、岡三オンラインのIPOで何度か応募していたところ、比較的すぐに当選できました。

あまり期待はしていませんでしたが、感激です!本当にありがとうございました。30代・男性

岡三オンラインのIPOに関する良くない口コミ・評判

- 当選はなかなかしない

-

抽選自体は、乱数で公正に行われているようですが、配分が少ないからなのか、IPO参加者が多いからなのか応募してもなかなか当選しません。

私が初めて当選したのは応募してから3回目でした。その後も当選したり落選したりを繰り返しています。もう少し当選確率が上がるとモチベーションも上がると思います。40代・女性

- 本当に当選するの?

-

IPO株の配分事情は詳しくわかりませんが、岡三オンライン証券の場合は主幹事証券がほぼない気がします。IPOは、主幹事証券会社の割当配分が多くなる傾向のため、主幹事を任せられない証券会社では当然割当配分も少ないのではないでしょうか。

今まで1年以上IPOに申し込みしていますが、いまだに当選したことはありません。30代・女性

- 当選確率は低い

-

1回当選したあとは、何回も応募していますが、それっきりです。ほかの証券会社でも抽選に応募していますが1回も当選経験がないので、当選確率は相当低いと思います。

私はたまたま1回当選経験がありますが、過度な期待は禁物です。30代・男性

出典:fuelle編集部がクラウドワークスで調査

auカブコム証券 ——三菱モルガンのIPOを販売

auカブコム証券は三菱UFJモルガン・スタンレー証券のIPOを販売する点が強みです。

- 三菱UFJモルガン・スタンレー証券の主幹事IPOに応募したい人

- サブの口座を探している人

| 口座数 | 163万(2023年11月) |

|---|---|

| IPOの取扱件数(※1) | 21件 |

| 主幹事の件数(※1) | 0件 |

| 配分方法 | 抽選+店頭配分 |

| 抽選ルール | 平等抽選10%以上(店頭配分90%以下) |

| 前受金(抽選時) | 必要 |

| 公式サイト | 公式サイト |

出典:auカブコム証券

auカブコム証券は、口座数が163万(2023年11月)と比較的少ない点も有利に働きます。当選者には1単元ずつ割り当てるためより多くの人にチャンスがあります。

【auカブコム証券のIPOのメリット】

auカブコム証券は三菱モルガン・スタンレー証券が引き受けるIPOを取り扱います。大手金融グループの連携を生かし、ネット証券ながら比較的多くの銘柄で募集に参加できる点がメリットです。

【auカブコム証券のIPOのデメリット】

平等抽選が全体の10%以上と低水準です。

仮に10%が抽選で配分される場合、1万単元のIPOなら当選者は1,000人です。全口座(163万。2023年11月)で申し込みがあったときの確率は0.06%となります。

auカブコム証券は2023年に21件のIPOを取り扱いました(2023年1月~11月上場分)。しかし1回あたりの当選確率が0.06%と低く、21回繰り返しても1回以上当たる確率は1.3%ほどです。

確率は決して高くありません。メインではなくサブの口座としての活用が想定されます。

auカブコム証券のIPOに関する良い口コミ・評判

- 当選した!

-

auカブコム証券で当選しました!他の証券会社では何度応募を繰り返しても、なかなか当選しなかったのでとてもうれしかったです。

もちろん落選することもありますが、個人的にはトータルの当選率が最も高い証券会社だったので、満足しています。40代・女性

- 穴場の証券会社

-

auカブコム証券のIPOは後期型の抽選方式です。申し込みは2度必要なので、ちょっと面倒くさい一面はありますが、その分穴場の証券会社だと思います。

ブックビルディングはしても、たまに購入申し込み忘れをして抽選対象外となることはありますが、コツコツと申し込みして1銘柄当選をゲットできました!30代・男性

- 資金拘束のタイミングがいい

- auカブコム証券は、資金拘束のタイミングがブックビルディング(BB)時ではなく、購入申込時というのが良いと思います。利益が出るか微妙だなぁと感じる銘柄でも、とりあえずブックビルディングだけ済ませておけば良いのでいいと思いました。

もし申し込みしたくない場合は購入申し込みしなければいいし、ペナルティもないところはよいところです。40代・女性

auカブコム証券のIPOに関する良くない口コミ・評判

- 取引ルールが細かい

-

取引ルールが細かく設定されていて安心感がある一方で、始めた当初はルールをしっかりと覚えるのが大変でした。

いつでも気軽に購入できるわけではなく、ブックビルディング期間や申込期間など、きちんと確認したうえで利用しなければならず、初心者にはハードルが高く感じました。40代・女性

- 2回の手続きが非常に面倒

-

auカブコム証券でIPOに申し込みし抽選に進むには、2回の手続きが必要です。他の証券会社の場合は1回で抽選結果が出るところもあるので、非常に面倒に感じます。

また購入申込後にIPOに当選した場合はキャンセルできないこともマイナスポイントです。ブックビルディング時は資金拘束されないですが、購入申込時は銘柄別に資金拘束されてしまう点も残念だと思いました。40代・女性

- 2回手続きしなければいけない

-

2回申し込みが必要になるため、購入申し込み忘れをしてしまうことがある点がデメリットです。一般的な証券会社ではブックビルディング(需要申告)に申し込みすれば抽選結果が出ますが、auカブコム証券では需要申告時に一度申し込んだあと、購入するための申し込みが必要です。

しっかりとIPOスケジュールを管理しておけば防げますが、そういった作業が面倒な人にはマイナスかと思います。30代・男性

出典:fuelle編集部がクラウドワークスで調査

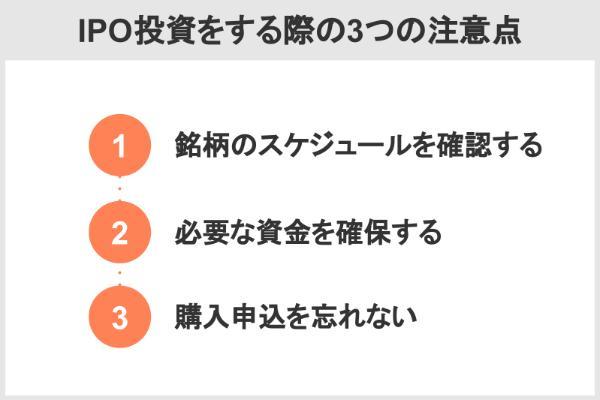

IPO投資をする際の注意点

IPOの申し込みにはいくつか注意点があります。

応募した銘柄のスケジュールを確認する

IPO投資ではスケジュールに沿って手続きを進める必要があります。

期限を過ぎると抽選を受けられなかったり、また当選しても所定の手続きを踏まなければ購入できなかったりします。

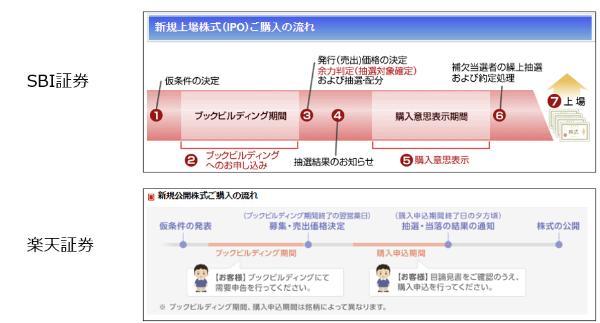

例えばSBI証券は抽選後に購入申し込みを行いますが、楽天証券は前に購入を申し込みます。

|

|

|

|---|---|---|

| ステップ1 | ブックビルディングへ申し込み | ブックビルディングへ申し込み |

| ステップ2 | 公開価格の決定(資金判定) | 公開価格の決定 |

| ステップ3 | 抽選 | 購入申し込み(資金判定) |

| ステップ4 | 購入申し込み | 抽選 |

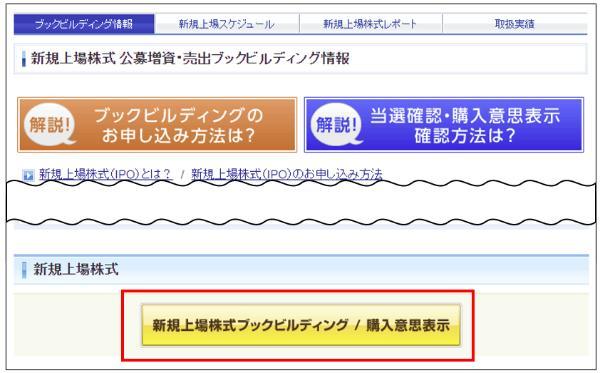

スケジュールは証券会社のホームページで確認できます。SBI証券の場合、以下のように操作すれば確認可能です。

1. SBI証券にログイン

SBI証券にログイン後、画面上部のタブの「国内株式」で表示されるメニューから「IPO・PO」を選択します。

2. 「国内株式」メニューから「IPO・PO」を選択

画面中部にある「新規上場株式ブックビルディング/購入意思表示」を選択します。

3. 「新規上場株式ブックビルディング/購入意思表示」を選択

遷移後の画面でIPO銘柄が一覧で表示されます。申し込み期限はブックビルディング期間の最終日時です。購入を申し込めるのは結果~購入意思表示期限です。

必要な資金を確保する

購入に必要な資金を準備することも重要です。残高不足の場合、申し込みは無効となります。

購入時の手数料は通常かかりません。遅くとも資金判定がなされるまでに入金しておきましょう。

出典:SBI証券、楽天証券、マネックス証券、auカブコム証券、松井証券

仮条件とは公開価格の決定前に一定の値幅で示される価格です。公開価格は原則として仮条件の範囲内で決定されます(仮条件は引き上げられる可能性がある)。

若山卓也(ファイナンシャル・プランナー)

例えば仮条件が「1,000円~1,200円」と示される場合、100株申し込むなら12万円(仮条件の上限1,200円×100株)を入金しておきましょう。

購入申込を忘れないようにする

確実に購入を申し込むようにしてください。当選しても購入を申し出ない場合、配分の権利を失います。

IPOでは、「抽選(ブックビルディング)の申し込み」と「購入の申し込み」の二度の手続きが必要です。

ブックビルディング後に決定する公開価格を確認し、購入の意思を表明することで初めて配分の権利が得られます。

特にSBI証券のように抽選後に購入を申し込むケースでは注意が必要です。仮に当選していても、購入の申し込みがなければIPOは受け取れません。なお楽天証券のように抽選前に購入申し込みを行う場合もあります。

購入の申し込みでは目論見書(※)などの書面の確認が必要です。

申込後に訂正版が公表された場合、その度に確認し改めて購入を申し込んでください。購入を申し込んでいても、訂正版を確認しない場合は配分を受けられません。

【IPO当選後の未購入でペナルティの可能性がある証券会社の例】

・松井証券

・SMBC日興証券

・三菱UFJモルガン・スタンレー証券

・東海東京証券

Q&A

新規上場では初値(上場後の最初の株価)が公開価格(上場前の購入価格)を上回る傾向にあります。2023年1月~11月上場分は76%で初値が公開価格を上回りました。上場後に初値で売却すれば利益に期待できます。

大きな利益が期待できることもメリットです。

2023年1月~11月上場分では32%で初値が公開価格の2倍以上に上昇しました。上昇率が最大となったアイデミーは初値が公開価格の5.3倍になりました。

購入時に手数料がかからないメリットもあります。IPOの購入代金は公開価格×株数です。手数料はかかりません(売却時は証券会社が定める手数料がかかります)。

証券会社によってはさらに当選の可能性が小さくなります。口座数が多いほど、配分が少ないほど確率は下がります。また完全平等抽選でない場合もIPOに当たりにくくなる可能性があります。

回数を増やすと当選率は上昇します。1回あたりの確率を1%としたとき、少なくとも1回以上あたる確率は10回で9.6%、20回で18.2%です。

トライする回数を増やすには複数の証券会社で申し込む方法があります。またタイミングが遅い後期型の証券会社で口座を開設すれば、前期型で落選後に後期型で改めて抽選を受けられます。家族の口座も利用すれば回数はさらに増やせます。

2017年から2023年(11月まで)の7ヵ年のうち、勝率が8割を超えたのは5ヵ年ありました。

勝率が最大となった年は2017年でした。上場した86銘柄のうち91%に相当する78銘柄で初値が公開価格を上回っています。

勝率が最小となった2020年も、公開価格を初値が上回った割合は75%に上ります(92銘柄中69銘柄)。

IPOでは証券会社が株式を新規上場会社(または所有者)から取得し、投資家を広く募集します。売れ残った場合は証券会社が引き取ります。この契約を元引受契約と呼び、この業務を引受業務(アンダーラィティング)と呼びます。

IPOの全株式を引き取ることで上場会社は確実に資金調達ができます。

また証券会社がリスクを引き受けることで上場会社の厳格な評価を促します。上場会社の価値に対して高すぎる公開価格(仮条件)を設定した場合、売れ残るリスクが高まるためです。適切な公開価格の設定は、IPOを購入する投資家に恩恵があります。

2023年1月~11月までに上場した銘柄のうち、最大の公開価格はジェイ・イー・ティの4,630円です。1単元(100株)を購入する場合は46万3,000円が代金です。

同期間で最小の公開価格はispace(アイスペース)の254円でした。1単元の購入代金は2万5,400円です。

証券会社によっては公開価格の決定前に資金が必要です。

例えばマネックス証券は抽選(ブックビルディング)への申し込みで「希望価格×株数」の代金が必要です。ただし希望価格を指定しない成行(なりゆき)の場合、「仮条件の上限120%を超えない上限価格×株数」以上の残高が求められます。

ジェイ・イー・ティの仮条件は4,300円~4,630円でした。仮条件の上限(4,630円)の120%は5,556円です。これを超えない範囲で定められる一定の金額が1株あたりの単価となります。

騰落率の最大値はアイデミーの430%です。公開価格1,050円に対し5,560円の初値が付きました。1単元で45万円の利益が出た計算です。上昇率2位はジェノバで348%、3位はispace(アイスペース)の294%でした。全体の32%で初値が公開価格の2倍に上昇しています。

騰落率の最小値(下落率の最大値)はオートサーバーの-15%です。2,670円の公開価格に対し初値は2,280円となりました。初値で売却した場合、1単元で4万円のマイナスです。

オートサーバーは2ケタ%以上の下落となった唯一の銘柄です。下落率2位はクオルテック(-8.03%)、3位は売れるネット広告社(-8.02%)となりました。

2017年~2023年11月で最大の初値騰落率はヘッドウォータース(2020年)の1,090%です。公開価格2,400円に対し初値は2万8,560円と12倍に値上がりしました。1単元で262万円の利益が出た計算です。

同期間で初値騰落率が最小(下落率が最大)となったのはホープ(2018年)の-37%です。初値は930円と、公開価格(1,480円)の0.63倍で上場しました。初値で売却した場合、1単元で5万5,000円の損失が生じたことになります。

SBIグループの証券口座は2023年9月に1,106万を超えました。この数はSBI証券、SBIネオモバイル証券、SBIネオトレード証券、FOLIOの合計です。全体のほとんどをSBI証券が占めると考えられます。単体の口座数は1,000万に近いでしょう。

SBI証券の平等抽選は全体の60%に限られます。配分が1万単元なら6,000単元が対象です。SBI証券の口座数を1,000万と仮定した場合、全て申し込むときの当選確率は0.06%となります。

SBI証券の豊富な取り扱いを踏まえても確率は高くありません。

SBI証券は2023年1月~11月に77件のIPOを取り扱いました。1回あたりの当選率が0.06%とすると、77回の抽選を受けても1回以上当選する確率は4.5%です。

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

【こちらの記事も読まれています】