NISAを銀行から乗り換えたい人は、証券会社で口座開設をしましょう。

銀行は取扱銘柄数が少ないため、思うような投資ができない場合があるからです。2024年から始まった新NISAはつみたて投資枠と成長投資枠の併用が可能になるなど、これまでの制度に比べて自由度が上がります。銘柄数の豊富な証券会社なら選択肢が多いため、希望に合った投資先を見つけられるはずです。

しかし、銀行のままでは新制度を最大限に活用できず、惜しい思いをすることも考えられます。

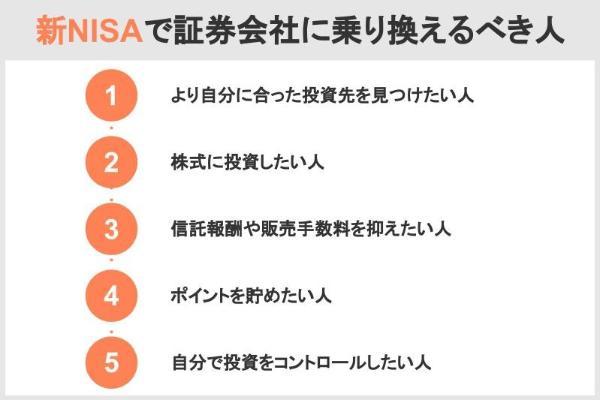

特に以下のような人は、銀行よりも証券会社がふさわしいと言えます。自分に当てはまるかを確認し、ぜひ乗り換えをしましょう。証券会社に乗り換えたほうがいい人】

銀行から乗り換えるなら、SBI証券がイチオシです!

SBI証券は、主要証券会社の中でも投資信託の保有でたまるポイントの選択肢が最多です。Tポイント、Vポイント、Pontaポイント、dポイント、JALマイル、PayPayポイントの6種類から選択できます。銀行では、NISAをしながら「普段自分がためているポイント」は選べません。

|

|

|

|

|

|

|---|---|---|---|---|---|

| 取扱銘柄数 (つみたて投資枠) |

218本 | 213本 | 217本 | 217本 | 221本 |

| 投資信託の保有での ポイント付与 |

〇 (保有残高の 0.1~0.125%、 月間手数料の0.5%) |

○ | ○ | ○ | × |

| 投資信託の保有で 貯まるポイント |

・Tポイント ・Pontaポイント ・Vポイント ・dポイント ・JALマイル ・PayPayポイント |

楽天ポイント | マネックスポイント | Pontaポイント | 松井証券ポイント |

| 積立ができる クレジットカード |

・三井住友カード ・Olive ・フレキシブルペイ |

楽天カード | マネックスカード | auPAYカード | なし |

| クレジットカードの 積立で貯まるポイント |

Vポイント | 楽天ポイント | マネックスポイント | Pontaポイント | - |

| クレカ積立の ポイント還元率 (※) |

0.5~5.0% | 0.5~1.0% | 1.1% | 1.0% | × |

| ポイント投資 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 最低積立金額 | 100円 | 100円 | 100円 | 100円 | 100円 |

| 公式サイト |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

口座を 作る |

なお、銀行の取扱銘柄数やサービスに不満がなければ、そのまま継続して問題ありません。

目次

NISAを銀行から乗り換えたい!新NISAは証券会社を選ぶべき

NISAを銀行から乗り換えたい人は、証券会社で口座開設をしましょう。

銀行は取扱銘柄数が少ないため、思うような投資ができない場合があるからです。

| 金融機関名 | 取扱銘柄数 |

|---|---|

| 三菱UFJ銀行 | 24本 |

| 三井住友銀行 | 4本 |

| りそな銀行 | 8本 |

| SBI証券 | 218本 |

| 楽天証券 | 213本 |

| マネックス証券 | 217本 |

その上、2024年から始まった新NISAはつみたて投資枠と成長投資枠の併用が可能になるなど、これまでの制度に比べて自由度が上がります。しかし銀行では株式を選べないなどの制限があります。

残念ながら、銀行のNISA口座を保有したまま証券会社で口座開設はできません。NISA口座はすべての金融機関のなかで「一人1口座」しか開設できないからです(出典:金融庁)。 これらのことから、以下のような人は証券会社への乗り換えをして、新制度を最大限に利用しましょう。

証券会社に乗り換えた方がいい人】

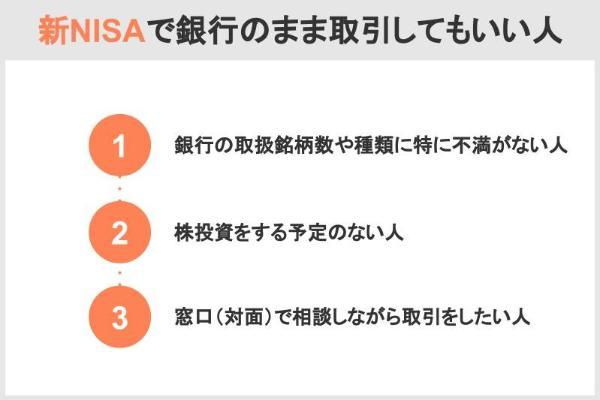

一方で、次のような人は銀行でそのまま新NISAを続けて問題ありません。

新NISAで証券会社に乗り換えるべきなのはこんな人

新NISAの開始に伴い、証券会社に乗り換えると、より制度を活用できるのは次のような人です。

投資先の選択肢を増やして、より自分に合った投資先を見つけたい人

多くの選択肢のなかから投資先を選びたい人は、証券会社に乗り換えると良いでしょう。

なぜなら銀行で取り扱っている銘柄は、証券会社に比べて大幅に少ないからです。

下表は、銀行と証券会社の取扱銘柄数を比較したものです。

| 金融機関名 | 取扱銘柄数 |

|---|---|

| 三菱UFJ銀行 | 24本 |

| 三井住友銀行 | 4本 |

| りそな銀行 | 8本 |

| SBI証券 | 218本 |

| 楽天証券 | 213本 |

| マネックス証券 | 217本 |

三菱UFJ銀行が24本、三井住友銀行が4本、りそな銀行が8本であるのに対し、SBI証券が218本、楽天証券が213本、マネックス証券が217本と、証券会社の方が格段に多いことがわかります。

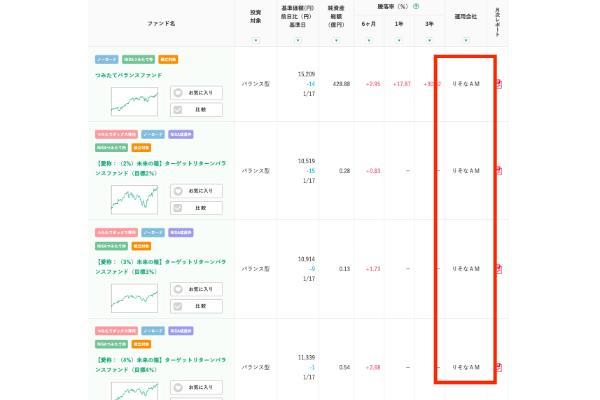

多くの銀行では、つみたて投資枠でグループ会社の投資信託を取り扱う傾向があります。そのため、取り扱い銘柄数が限られる傾向にあると考えられます。

例えばりそな銀行で取り扱っている銘柄は、りそなアセットマネジメント株式会社の銘柄です。

なお、銀行であっても成長投資枠ではつみたて投資枠よりも多くの投資信託を取り扱っています。しかしそれでも証券会社では1,000本前後の取り扱いがあるため、銀行のほうが選択肢は限られてしまいます。

| 金融機関名 | 取扱投資信託数 |

|---|---|

| 三菱UFJ銀行 | 347本 |

| 三井住友銀行 | 88本 |

| りそな銀行 | 87本 |

| SBI証券 | 1,155本 |

| 楽天証券 | 1,114本 |

| マネックス証券 | 1,101本 |

ここまで取扱数に開きがあると、例えばインターネットや雑誌などで紹介されたおすすめの投資信託に投資したいと考えても、銀行の場合は選べないケースがあります。一方ネット証券なら取扱数が豊富なので選べる可能性が高くなります。

投資家から人気のある銘柄のうち、銀行では購入できなくても証券会社で購入できる投資信託の一例は以下の通りです。

| 投資信託名 | 純資産額 | 証券会社 | 銀行 |

|---|---|---|---|

| 債券パワード・インカムファンド (資産成長型)(パワード・インカム) |

約1,049億800万円 | 〇 | × |

| 高成長インド・中型株式ファンド | 約2,426億4,000万円 | 〇 | △ (※) |

| インドネシア株式ファンド | 約23億2,400万円 | 〇 | △ (※) |

※一部銀行では取り扱いあり

木内菜穂子(ファイナンシャル・プランナー)

株式に投資したい人

株投資したい人は、証券会社に乗り換える必要があります。

銀行の新NISAでは、たとえ成長投資枠であっても株式は購入できないからです。

新NISAでは、つみたて投資枠と成長投資枠の併用が可能なので、株式投資自体は可能です。

しかし銀行では株投資ができません。そのため、株式投資をしたいなら証券会社の口座の開設が欠かせません。

株式を取り扱えるのは、金融商品取引法で定められた金融商品取引業者で、内閣総理大臣の登録を受けたものに限られるためです(出典:金融商品取引法)。

以下は、国内外の株式ごとに銀行と証券会社での取り扱いの可否をまとめたものです。

このように、銀行のNISAの場合は株式投資ができないため、せっかくおすすめの銘柄を見つけても取引チャンスを逃してしまいます。

木内菜穂子(ファイナンシャル・プランナー)

少ないコストで運用したい人

コストを抑えたい人は、証券会社に乗り換えましょう。なぜならNISAでかかるコストのうち、信託報酬と販売手数料のいずれも証券会社のほうが安い傾向があるからです。

【信託報酬 ——証券会社のほうが安い傾向】

銀行で取り扱っている投資信託は、信託報酬が高めのものが多い傾向があります。

つみたて投資枠の対象となる銘柄は、そもそも信託報酬が一定基準に抑えられたものです。金融庁により定められた基準は、以下の通りです。

・国内資産:0.5%以下

・海外資産:0.75%以下

※ともに税抜

出典:金融庁

これらの基準の範囲内でとはいえ、銀行で取り扱われている投資信託は信託報酬が高めのものが多く、低い銘柄は少ない傾向があります。

銀行のNISA銘柄の信託報酬は、0.2%前後のものが多く見られます。参考までに、三菱UFJ銀行の例を紹介します。

| 投資信託の種類 | 銘柄 | 信託報酬 (税込) |

|---|---|---|

| 日本株式 | iFree JPX日経400インデックス | 0.2145% |

| 海外株式 | つみたて米国株式(S&P500) | 0.220% |

| バランス型 | つみたて8資産均等バランス | 0.242% |

もちろん、信託報酬が0.2%強でも金融庁の定めた基準の半分以下なので十分に低いといえるでしょう。しかし証券会社で取り扱っているような0.1%台の銘柄の取り扱いは銀行では少ないため、コストが余計にかかることになります。

■信託報酬の差がどのくらいのコスト差になるのかシミュレーション信託報酬が0.15%と0.5%の銘柄を100万円ずつ購入し20年間運用した場合を比較すると、0.5%のほうが約7万円多くコストがかかる計算です。

| 銘柄の信託報酬 (税込) |

信託報酬 | ||

|---|---|---|---|

| 1日 | 1年 | 20年 | |

| 0.15% | 約4.1円 | 1,500円 | 3万円 |

| 0.5% | 約13.7円 | 5,000円 | 10万円 |

1日あたりの差はわずかでも、20年運用すると大きな差が生じることがわかります。

木内菜穂子(ファイナンシャル・プランナー)

コストを抑えたいなら、ぜひ証券会社への乗り換えを検討しましょう。

【販売手数料 ——証券会社のほうが安い傾向にあり、無料のところも】 販売手数料も証券会社のほうが安い傾向にあります。

金融機関によりどのくらい差があるのか、「フィデリティ・USハイ・イールド・ファンド(毎月決算型)B(為替ヘッジなし)」の販売手数料を例に比較しましょう。

| 金融機関名 | 販売手数料 (税込) |

公式サイト |

|---|---|---|

| 三菱UFJ銀行 | 3.30% | 公式サイト |

| 三井住友銀行 | 3.30% | 公式サイト |

| みずほ銀行 | 1.65% | 公式サイト |

|

3.30% |

口座を 作る |

|

0% |

口座を 作る |

|

0% |

口座を 作る |

銀行の多くは販売手数料が約1~3%かかりますが、証券会社のなかには手数料がかからないところもあります。

例えば投資信託を100万円購入した場合、信託報酬が3.3%かかると年間約3万3,000円ものコストがかかる計算です。手数料0%の証券会社で購入する場合よりも、投資に充てられる分が減ってしまいます。

ポイントを貯めたい人

NISAをしながらポイントを貯めたい人は、証券会社への乗り換えを検討しましょう。

なぜなら銀行は、投資でポイントを貯められるところはほとんどありません。しかしネット証券のなかにはポイントが付与されるところが多いからです。

| 証券会社名 | ポイントの種類 | 公式サイト |

|---|---|---|

|

Tポイント、Vポイント、Pontaポイント、 dポイント、JALポイント、PayPayポイント |

口座を 作る |

|

楽天ポイント |

口座を 作る |

|

マネックスポイント |

口座を 作る |

|

松井証券ポイント |

口座を 作る |

|

Pontaポイント |

口座を 作る |

NISAでポイントを貯める方法は、主に次の2つが考えられます。

【NISAでポイントを貯める方法】

• クレジットカード決済

• 投資信託の保有

投資信託の購入をクレジットカード決済にすると、利用代金に応じてポイントが付与されることがあります。

しかしクレジットカード決済に対応しているのは一部の証券会社のみで、銀行は非対応のところがほとんどです。

| 金融機関名 | 対応しているクレジットカード | 公式サイト |

|---|---|---|

|

三井住友カード(※) |

口座を 作る |

|

楽天カード |

口座を 作る |

|

マネックスカード |

口座を 作る |

|

au PAY カード |

口座を 作る |

※仲介口座の場合はタカシマヤカード、東急カード、アプラスカード、UCSカード、大丸松坂屋カード、オリコが発行するカードも対応

また「投資信託の保有」でもポイントが付与され、証券会社では主に次の5つが対応しています。

一方、銀行でポイントが付与されるところはほとんどありません。

りそな銀行では付与サービスがあります。NISA口座で投資信託を月10万円以上購入した場合など、一定の条件を満たすことが条件です。

貯めたポイントは、楽天ポイントやnanaco、電子マネーWAONポイントなどと交換できますが、ポイント投資には対応していません。ポイントの有効活用という面から考えると、やはり証券会社のほうが勝っているといえます。

NISAでもらえるポイントはどのくらいお得かシミュレーション

ポイントがもらえる証券会社で1年間、つみたて投資枠で投資した場合、どのくらいのポイントを得られるのかをシミュレーションしてみましょう。

例えば還元率0.5%のSBI証券の場合は4万円分、還元率1.1%のマネックス証券ではなんと8万8,000円分のポイントを得られます。

①SBI証券を三井住友カードで決済する場合

・積立金額:年間40万円

・積立期間:20年間

・ポイント還元率:0.5%

ポイント獲得=40万円×20年間×0.5%=4万円

②マネックス証券をマネックスカードで決済する場合

・積立金額:年間40万円

・積立期間:20年間

・ポイント還元率:1.1%

ポイント獲得=40万円×20年間×1.1%=8万8,000円

銀行の場合は、りそな銀行を除きポイントが付かないため、獲得チャンスを逃してしまいます。

営業員の勧誘を受けずに、自分で投資をコントロールしたい人

銀行の窓口で営業員の勧誘を受けずに自分で投資を調整したい人は、証券会社に乗り換えると良いでしょう。

興味のない銘柄をすすめられたりしつこい勧誘を受けたりすることを避けたい場合は、自分で調べて運用できるネット証券が適しています。

一方で、初心者などおすすめの銘柄を知りたい人には、営業員の説明が利益になるケースもあります。

証券会社には、ネット証券と総合証券があり、両者には主に以下のような違いがあります。

| 比較項目 | ネット証券 | 総合証券 |

|---|---|---|

| 実店舗の有無 | なし (※) |

あり |

| 担当営業者の有無 | なし | あり |

| 対面相談の可否 | × | 〇 |

※ネット証券の中には、コースによって対面相談できる場合があります。

| 証券会社名 | 店舗 | 相談方法 | 公式サイト |

|---|---|---|---|

|

× (※) |

カスタマーサービスセンター、 チャットサポート、NISA・投信土日専用デスク |

口座を 作る |

|

× | 楽天証券カスタマーセンター、AIチャット、 チャットサポート、メール |

口座を 作る |

|

× | コールセンター、メール |

口座を 作る |

|

〇 | 窓口、リモート相談、電話 |

口座を 作る |

| SMBC日興証券 | 〇 | 窓口、チャット、電話、メール | 公式サイト |

| みずほ証券 | 〇 | 窓口、ライフデザイン・ リモートサービス、コールセンター |

公式サイト |

※SBIマネープラザという対面相談窓口はあるが、インターネットコースは利用不可

SBI証券や楽天証券、マネックス証券などのネット証券では店舗窓口がないため、カスタマーセンターやコールセンターなどで相談に応じています。

銘柄の選択に不安がある人は、そのまま銀行での運用を続けてもいいでしょう。もしどうしても証券会社に変更したい場合は、窓口を設置している総合証券が選択肢になります。

木内菜穂子(ファイナンシャル・プランナー)

新NISAでも銀行のままでOKなのはこんな人

新NISAでも銀行のままで継続して良いのは、以下のような人です。

当てはまる人は、証券会社に乗り換える必要性は低いです。

株投資は考えていない人

将来的にも株投資を考えていない人は、銀行のままで問題ありません。

ただし、状況や考えの変化などにより、今後株投資をしたいと思うときがくるかもしれません。株投資をしたいと考える理由として以下のようなことが挙げられます。

・譲渡益や配当益が期待できる

・預貯金以外の方法で運用したい

・銘柄によっては株主優待が受けられる

・インターネットを通して投資できる

・以前より少額投資が可能になった

・経済や企業動向の勉強をしたい など

出典:内閣府|証券投資に関する世論調査

株投資の魅力は、譲渡益や配当益が得られる可能性があったり、銘柄によっては株主優待サービスを受けられたりすることがあることです。

また、インターネットで介して株投資がしやすいことや、以前よりも少額投資が可能になったことも株投資を始める理由として挙げられています。

もちろん、しばらくは株式投資は考えていないというのであれば、銀行のまま運用を続けましょう。

対面でのサービスに満足している人

自分で銘柄を選んだり運用方針を決めたりするのが難しい人は、対面で相談できる銀行のままが良いでしょう。

なぜならネット証券の相談方法は、カスタマーセンターやチャット、メールなどの方法がメインであり、対面では難しいケースが多いからです。

もし、どうしても証券会社に乗り換えたい人は、窓口のある総合証券を選ぶといいでしょう。

| 証券会社名 | 対面相談 |

|---|---|

| SBI証券 | × (※) |

| 楽天証券 | × |

| マネックス証券 | × |

| 野村證券 | 〇 |

| SMBC日興証券 | 〇 |

| みずほ証券 | 〇 |

※SBIマネープラザという対面相談窓口はあるが、インターネットコースは利用不可

SBI証券や楽天証券、マネックス証券などのネット証券は店舗窓口がないため対面での相談には対応していません。

一方、野村證券やSMBC日興証券、みずほ証券などの総合証券は各地に店舗が設置されているので、近くの窓口で相談可能です。

例えば、みずほ証券では全国102の店舗 (2023年9月30日現在)で個別の相談を行っています。

これから証券投資をはじめる方、さらに知識を深めたい方等、お客さまの状況に応じて担当者とご相談しながら、最適な金融商品・運用プランをご提案させていただきます。

出典:みずほ証券「ご相談会予約サービスのご案内」

もちろん、特に証券会社にこだわりがないのであれば、銀行のままNISAを継続するのでもOKです。

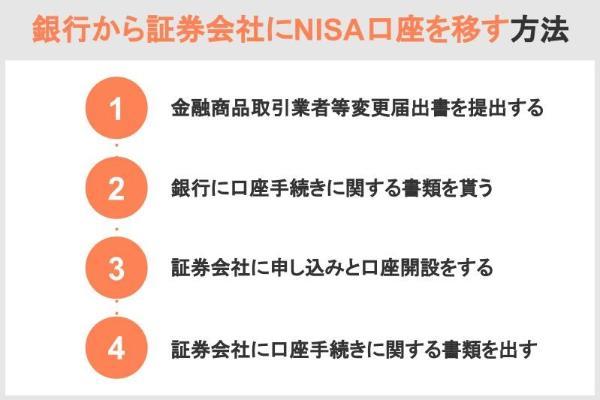

銀行で積立から証券会社に乗り換える手続き

NISAを銀行から証券会社に乗り換える手続き方法は、以下の通りです。

変更手続きの具体的な流れについて、SBI証券を例に確認していきましょう。

■STEP1. SBI証券に申し込みをし、口座開設をする

SBI証券でNISAを始めるには、総合口座も必要です。

こちらのバナーをクリックし、遷移先で表示される「口座開設にすすむ」を押して手続きを進めましょう。

■STEP2. 銀行に「金融商品取引業者等変更届出書」を提出する

現在NISA利用中の銀行で、金融機関変更手続きをします。

変更したい旨を申し出ると「金融商品取引業者等変更届出書」を受け取れるので、必要事項を記入し提出します。

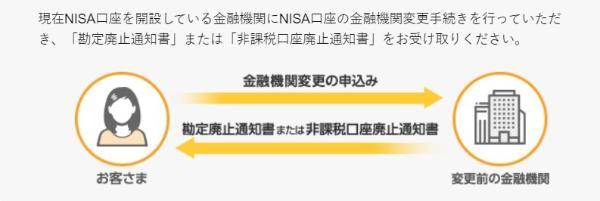

■STEP3. 銀行から「勘定廃止通知書」または「非課税口座廃止通知書」を受け取る

銀行での手続きが完了すると、「勘定廃止通知書」または「非課税口座廃止通知書」が発行されるので受け取ります。

勘定廃止通知書は、金融機関を変更する際に発行されるものです。一度でも銀行でNISAの取引をしたことがある場合に受け取ります。取引残高がある場合、変更後も銀行NISA口座で保有し続けることが可能です。

非課税口座廃止通知書はNISA口座を廃止する場合に発行されるものです。一度も取引をしていなかった場合はこちらを受け取ります。

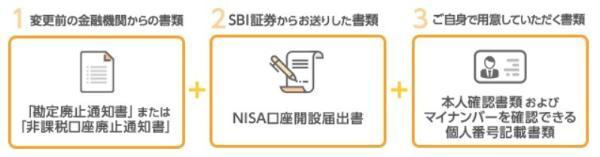

■STEP4.証券会社に「勘定廃止通知書」または「非課税口座廃止通知書」と、必要書類を提出する

SBI証券に、以下の書類を提出します。

・「勘定廃止通知書」または「非課税口座廃止通知書」

・NISA口座開設届出書

・本人確認書類とマイナンバーを確認できる書類 など

提出した書類をもとに証券会社と税務署で審査を行い、手続きが終了すると完了です。

木内菜穂子(ファイナンシャル・プランナー)

NISA口座の乗り換え先としておすすめの証券会社

銀行からの乗り換え先としておすすめなのは、大手ネット証券です。

なぜなら、取引手数料が0円のところがほとんどのほか、銘柄も豊富に取り揃えているところが多いからです。

今回紹介する6つの証券会社について、取扱銘柄数やポイント還元率、ポイント投資、投資信託の保有で貯められるポイント付与の有無、最低積立金額、積立頻度を比較しました。

SBI証券 ——Vポイント、Tポイント、Pontaポイントなど6種類の選択肢

SBI証券は、NISAで貯められるポイントの選択肢が多いのが特徴です。また、クレジットカード決済による積立時や銘柄保有金額に応じてポイントが付与されます。

| 取扱銘柄数 (つみたて投資枠) |

218本 |

|---|---|

| ポイント還元率 | 0.5~5.0% ※カードの種類により異なる |

| ポイント投資 | 〇 |

| 投資信託の保有での ポイント付与 |

〇 (保有残高の0.1~0.125%、月間手数料の0.5%) |

| 最低積立金額 | 100円 |

| 積立頻度 | 毎日、毎週、毎月ほか |

出典:SBI証券

- 三井住友カードを利用している人

- ポイントを貯めたい人

- 投信マイレージを貯めたい人

■SBI証券のメリット

SBI証券では、クレカ積立で三井住友カードに指定すると積立額の0.5%〜5.0%のポイントが付与されます。5.0%は、大手ネット証券のなかで最も高いポイント還元率です。

| 証券会社名 | ポイント還元率 |

|---|---|

| SBI証券 | 0.5~5.0% |

| マネックス証券 | 1.1% |

| auカブコム証券 | 1.0% |

| 楽天証券 | 0.5~1.0% |

また、取引に応じて6種類のポイントからメインポイントを選択し、貯めることが可能です。一部のポイントでは、ポイント投資もできます。

【SBI証券で選べるポイントの種類】

・Tポイント

・Vポイント

・Pontaポイント

・dポイント

・JALポイント

・PayPayポイント

■SBI証券のデメリット

SBI証券では、デモ取引ができない点がデメリットです。

デモ取引なら自分の資産を減らさずに取引の流れを実体験できるため、これからつみたて投資枠を始める人にとって有用なものです。

SBI証券も、以前はデモ取引サービスがありました。しかし2018年10月26日に終了しており、2024年1月時点では取引体験デモの画面が用意されているのみです。

楽天証券 ——楽天ユーザーなら

積立時や銘柄の保有額に応じて楽天ポイントが付与されるので、日ごろから楽天圏内を利用している人にメリットの大きい証券会社です。

※日本証券業協会「NISA及びジュニアNISA口座開設・利用状況調査結果(全証券会社)」(2023年3月末時点)より楽天証券算出

木内菜穂子(ファイナンシャル・プランナー)

| 取扱銘柄数 (つみたて投資枠) |

213本 |

|---|---|

| ポイント還元率 | 0.5~1.0% |

| ポイント投資 | 〇 |

| 投資信託の保有での ポイント付与 |

○ |

| 最低積立金額 | 100円 |

| 積立頻度 | 毎日、毎月 |

出典:楽天証券

- 楽天ポイントを貯めている人

- 楽天圏内の利用が多い人

■楽天証券のメリット

楽天証券の一番のメリットは、積立金額や保有残高に応じて楽天ポイントが付与されることです。積立時には楽天カードの決済で最大1%が、楽天キャッシュの決済で最大0.5%が還元されます。

以下の対象の銘柄を保有すると、保有金額に対してポイントが付与されるサービスもあります。

| 対象銘柄 | ポイント還元率(年率) |

|---|---|

| 楽天・オールカントリー株式インデックス・ファンド | 0.017% |

| 楽天・S&P500インデックス・ファンド | 0.028% |

| 楽天・先進国株式(除く日本)インデックス・ファンド | 0.033% |

| 楽天・日経225インデックス・ファンド | 0.053% |

ハッピープログラム(※)にエントリーすると、月末の保有残高がはじめて基準残高に到達した際にポイントが付与されます。

例えば月末の残高がはじめて10万円に到達した場合は10ポイント、30万円に到達した場合は30ポイントが付与されるといった具合です。

※ハッピープログラム:楽天銀行のお客さま優遇プログラムのこと。エントリーすると取引ごとに現金やポイントがプレゼントされるほか、ATM手数料が無料になるなどのサービスがある。

■楽天証券のデメリット

楽天証券には、つみたて投資枠を確認できるアプリがありません。

運用状況や損益については、ブラウザから確認する必要があり、スマートフォンからいつでも手軽に操作できないので利便性に欠けます。

マネックス証券 ——高還元率でポイントを貯められる

マネックス証券では、積立金をカード決済した場合のポイント還元率が1.1%で、大手ネット証券のなかでも高い還元率です。保有残高に応じてポイントが付与されるほか、ポイント投資にも対応しています。

| 取扱銘柄数 (つみたて投資枠) |

217本 |

|---|---|

| ポイント還元率 | 1.1% |

| ポイント投資 | 〇 |

| 投資信託の保有での ポイント付与 |

○ |

| 最低積立金額 | 100円 |

| 積立頻度 | 毎日、毎月 |

- 高還元率でポイントを貯めたい人

- ポイント投資をしたい人

■マネックス証券のメリット

マネックス証券でつみたて投資枠を利用する場合、マネックスカードからのカード決済にするとポイント還元率が1.1%になります。

| 証券会社名 | ポイント還元率 | 公式サイト |

|---|---|---|

|

0.5~5.0% |

口座を 作る |

|

1.1% |

口座を 作る |

|

1.0% |

口座を 作る |

|

0.5~1.0% |

口座を 作る |

マネックスポイントと交換可能なポイントは、以下の通りです。

・dポイント

・Amazonギフトカード

・Pontaポイント

・nanacoポイント

・Tポイント

・電子マネーWAONポイント

・ANAマイル

・JALマイル

出典:マネックス証券

交換先が豊富なのでポイントの使いみちに困ることはないでしょう。

■マネックス証券のデメリット

マネックス証券には目立ったデメリットはありません。

強いて挙げれば、大手ネット証券のなかで取扱銘柄数が若干少ない点がデメリットと言えるでしょう。

| 証券会社名 | 取扱銘柄数(つみたて投資枠) |

|---|---|

| 松井証券 | 221本 |

| SBI証券 | 218本 |

| auカブコム証券 | 217本 |

| マネックス証券 | 217本 |

| 楽天証券 | 213本 |

| GMOクリック証券 | 36本 |

とはいえ、最も多い松井証券と比較して4本少ないだけなので、大きなデメリットにはなりません。

auカブコム証券 ——Pontaポイントが還元率1%で貯まる

auカブコム証券は、ポイント還元率が1.0%と高めです。ポイント投資にも対応しておりバランスの良い証券会社です。

| 取扱銘柄数 (つみたて投資枠) |

217本 |

|---|---|

| ポイント還元率 | 1.0% |

| ポイント投資 | 〇 |

| 投資信託の保有での ポイント付与 |

○ |

| 最低積立金額 | 100円 |

| 積立頻度 | 毎月 |

出典:auカブコム証券

- Pontaポイントを貯めている人

- au PAY ゴールドカードを利用している人

- 株式の購入手数料を抑えたい人

■auカブコム証券のメリット

auカブコム証券をau PAY カードで決済するとPontaポイントの還元率が1.0%になります。auマネ活プランならau PAYゴールドカードからの決済で3.0%も可能です。

さらに、資産形成プログラムでは、1ヵ月の平均保有残高に応じて最大0.05%のポイントが付与されます。

| 月間平均保有残高 | ポイント付与率 |

|---|---|

| 100万円未満 | 0.05% |

| 100万円以上~3,000万円未満 | 0.12% |

| 3,000万円以上 | 0.24% |

※銘柄により異なる

例えば月間平均保有残高が200万円の場合、1ヵ月で200ポイントが付与されます。

200万円×0.12%÷12ヵ月=200Pontaポイント

auカブコム証券で付与されたPontaポイントは、190万ヵ所以上の提携店舗やサービスで利用可能です。

ポイント投資にも対応しており、100円以上、1円単位で購入可能で現金との併用もできます。auカブコム証券が取り扱っている1,400本以上の銘柄から選択します。

■auカブコム証券のデメリット

auカブコム証券の積立頻度は、毎月しか選べません。毎日積み立てたい人にはデメリットになります。

| 証券会社名 | 積立頻度 | 公式サイト |

|---|---|---|

|

毎月 |

口座を 作る |

|

毎日、毎週、毎月ほか |

口座を 作る |

|

毎日、毎月 |

口座を 作る |

|

毎日、毎月 |

口座を 作る |

|

毎日、毎月 |

口座を 作る |

毎日積み立てを選びたい場合は、auカブコム証券以外の証券会社を選びましょう。

松井証券 ——取り扱い銘柄数最多!多くの選択肢から選びたいなら

松井証券は、大手ネット証券のなかで最も取扱銘柄数が多いため、より多くのなかから選択可能です。毎月の平均保有金額に応じて最大1%の松井ポイントも付与されます。

使いやすい投信アプリもあるので、NISAが初めての人でも始めやすいでしょう。

| 取扱銘柄数 (つみたて投資枠) |

221本 |

|---|---|

| ポイント還元率 | × |

| ポイント投資 | 〇 |

| 投資信託の保有での ポイント付与 |

○ |

| 最低積立金額 | 100円 |

| 積立頻度 | 毎日,毎月 |

出典:松井証券

- 多くの銘柄から選びたい人

- 使いやすいアプリを探している人

■松井証券のメリット

松井証券には、初心者でも取り組みやすい投資アプリがあり、投資銘柄の提案や購入、運用などすべての機能を搭載しています。ロボアドバイザーにより投資家一人ひとりに最適な組み合わせを提案してくれるので、銘柄選びに不安な人も利用しやすいでしょう。

松井証券独自のサービスとして、投資残高に応じて付与される松井証券ポイントがあります。保有する全銘柄に対し、以下の計算式で求めたポイントが付与されます。

・月間平均保有金額×各投資信託のポイント還元率×1/12

人気のあるつみたて投資枠対象銘柄のポイント付与率例は、以下の通りです。

| 銘柄名 | ポイント付与率 |

|---|---|

| iFree S&P500インデックス | 0.09% |

| たわらノーロード 先進国株式 | 0.05% |

| eMAXIS Slim 米国株式(S&P500) | 0.0326% |

ポイント投資にも対応しており、自動積立設定をすると貯めたポイントで自動的に投資信託を購入可能です。ただし投資先はあらかじめ決められて3種類のなかから選択する必要があります。

■松井証券のデメリット

松井証券では、クレジットカード決済で投資信託の購入ができない点がデメリットです。

| 証券会社名 | クレジットカード決済の可否 |

|---|---|

| 松井証券 | × |

| SBI証券 | 〇 |

| 楽天証券 | 〇 |

| マネックス証券 | 〇 |

| auカブコム証券 | 〇 |

他の大手ネット証券では、クレジットカード決済に対応しており、それぞれにポイント付与が行われています。しかし、松井証券では積み立てによるポイントは得られないため、ポイントを貯めたい人は他社を検討することになります。

よくある質問

つみたて投資枠に対応した銘柄数は、証券会社では200銘柄前後のところが多い一方、銀行は数本~数十本と限られているのが一般的です。取扱銘柄数が多いほど選択肢が広がるため、証券会社のほうが有利といえます。

【主な金融機関ごとのつみたて投資枠取扱銘柄数】

| 金融機関名 | 取扱銘柄数 |

|---|---|

| 三菱UFJ銀行 | 24本 |

| 三井住友銀行 | 4本 |

| りそな銀行 | 8本 |

| SBI証券 | 218本 |

| 楽天証券 | 213本 |

| マネックス証券 | 217本 |

新NISAでは、つみたて投資枠と成長投資枠の併用が可能なので、株式投資自体は可能になります。証券会社は株取引に対応していますが、銀行では成長投資枠での株取引ができません。

最低積立額は、ネット証券では100円から始められるところがほとんどですが、銀行では1,000円や1万円からというところが多い傾向です。

このように、証券会社と銀行とでは投資の自由度という点において違いがあります。

取扱銘柄数は、三菱UFJ銀行では24本、三井住友銀行では4本、りそな銀行では8本です(2024年1月21日時点)。どれを選べば良いかわからない場合は少なくても問題ありませんが、より多くの銘柄から選びたい場合は取扱銘柄数の多い銀行を選ぶ必要があります。

積立金の主な決済方法は、「銀行口座」「証券総合口座」「クレジットカード」の3つです。銀行口座からの引き落としであれば、証券総合口座に振り替える手間を省け残高不足も防げるでしょう。なお、クレジットカードからの決済に対応しているのは、2024年1月時点で一部の大手ネット証券のみとなっています。

| 証券会社名 | 口座開設手数料 | 口座管理手数料 |

|---|---|---|

| SBI証券 | 無料 | 無料 |

| 楽天証券 | ||

| マネックス証券 | ||

| auカブコム証券 | ||

| 松井証券 |

つみたて投資枠の対象銘柄は、販売手数料が基本的にゼロ(ノーロード)のため、どの金融機関でもかかりません。

信託報酬は、金融庁により一定水準以下と決められており、銘柄ごとに異なりますが金融機関間で大きな差は生じていません。しかし、銀行では比較的信託報酬の高めの銘柄を多くとっている傾向があるため、証券会社よりコストがかかることが多いです。

・取扱銘柄数が少ない

・ポイントが付与されない

・信託報酬が高い銘柄の販売が多い

ゆうちょ銀行のつみたて投資枠に対応した銘柄は、15本(2024年1月21日時点)のみです。厳選された銘柄とはいえ、より自分に適した銘柄を選びたい人には物足りないでしょう。

大手ネット証券の多くは、投資信託の購入時や保有時にポイントが付与されるところが多い傾向です。しかし、ゆうちょ銀行ではポイント付与のサービスはなくポイント投資にも対応していません。

また取扱銘柄の信託報酬が比較的高いこともデメリットです。ゆうちょ銀行NISAで人気が高いとされている3銘柄(つみたて先進国株式、野村6資産均等バランス、JP4資産均等バランス)は、いずれも0.2%強となっています。

ネット証券では0.1%台の銘柄も多数取り扱われているので、ゆうちょ銀行のほうがコストとしては余計にかかる場合があります。

株取引もしたい人は、証券会社に口座開設することが必要です。証券会社であれば、つみたて投資枠で積み立てをする一方で、成長投資枠で株取引をすることができます。

新制度に変わっても、つみたて投資枠でこれまでと同様の銘柄の積み立ては可能です。しかし旧つみたてNISAで購入した分は、新NISAの非課税保有限度額とは別に管理されます。

旧つみたてNISAで積み立てた分は、当初の予定通り20年間非課税です。そのため、購入から20年以内に売却し利益が出た場合は、税金がかかりません。値上がりしたタイミングで売却できればより多くの利益を得られるケースがあります。

■保有資格

1級ファイナンシャル・プランニング技能士

AFP認定者

日商簿記2級

年金アドバイザー3級

【こちらの記事も読まれています】