つみたてNISAは長期・積立・分散投資に適した投資信託やETFへの投資を支援する制度です。近年の株式の運用成績を考えると、米国株への投資がよさそうですが、米国株のみを積み立てできるのでしょうか。つみたてNISAでの米国株投資の種類、それぞれのメリットやデメリット、おすすめ銘柄を解説します。

- つみたてNISAでは米国株のみに投資できない

- 米国株への直接投資はできないが米国が投資先の投資信託を購入できる

- つみたてNISA対象の米国株投資信託は「S&P500」「NYダウ」「全米株式」の3種類

- 米国株のみに投資するメリットは、高いリターンが期待できること

- 米国株のみに投資するデメリットは、リスク分散が全世界株式などより劣ること

- 米国、先進国、全世界のどの株式に投資するかは、リスクやリターンから考える

目次

- 積立NISAでは米国株のみに投資できる?

- 積立NISAで購入できる米国株を指標にした投資信託を徹底解説!

- S&P500連動型…米国主要500社の指数連動の運用成果をめざすインデックス・ファンド

- NYダウ連動型…米国優良30銘柄の指数連動の運用成果をめざすインデックス・ファンド

- 全米株式(CRSP USトータル・マーケット連動型)は米国市場全体に投資できる

- 積立NISAで米国株のみに投資先を限定する2つのメリット

- 積立NISAで米国株のみに投資先を限定するデメリット・リスク

- 積立NISAでは米国株100%と全世界株式、先進国株式の投資信託はどれがおすすめ?

- 積立NISAの米国株ファンドおすすめ銘柄

- 積立NISAとは?誰でもできる?

- 投資スタイルから米国株式(S&P500、NYダウ、全米株式)、先進国株式、全世界株式を選ぶ

- よくある質問(Q&A)

積立NISAでは米国株のみに投資できる?

長期で株式投資するなら、世界一の経済大国である米国の株式は適している資産だといえるでしょう。

しかしつみたてNISAで米国株のみに投資できません。直接投資はできませんが、米国株に投資する投資信託を購入できます。

積立NISAでは米国株のみには投資できない

つみたてNISAの対象商品は、長期・積立・分散投資に適した投資信託(ETF含む)のみです。つみたてNISAで個別の株式には投資できません。

つみたてNISAの対象商品は、手数料が低水準、頻繁に分配金が支払われないなど、長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されており、投資初心者をはじめ幅広い年代の方にとって利用しやすい仕組みとなっています

出典:金融庁「つみたてNISAの概要」

松本雄一(金融ライター)

米国株のみの直接投資はできないが投資信託に投資可能

つみたてNISAで米国株に投資するなら、米国株のみを対象にする投資信託を利用できます。

2022年7月27日時点のつみたてNISA対象の投資信託とETFは212本です。そのうち、投資対象が米国株のみのインデックス・ファンドは投資信託13本とETF1本です。

米国株を指標にしたインデックスのうち投資信託ではS&P500が一般的

米国株を指標にするインデックスには、「S&P500」「NYダウ」「NASDAQ」「CRSP US トータル・マーケット」などがあります。

| 米国株インデックス | 説明 | つみたてNISA 対象商品の有無 |

|---|---|---|

| S&P500 | 米国市場に上場している米国の 代表的な500銘柄の株価指数 |

〇 |

| NYダウ(NYダウ工業株30種) | 米国株式市場上場の優良な 30銘柄の平均株価を表す指数 |

〇 |

| NASDAQ 100 (ナスダック100) |

NASDAQ市場で金融業を除く 時価総額上位100銘柄の株価指数 |

× |

| CRSP US トータル・ マーケット (全米株式) |

米国の大型から小型まで 4,000近い銘柄の株価指数 |

〇 |

このうち、投資信託の指標としてはS&P500が最も一般的です。CRSP US トータル・マーケットは米国株式市場のほとんどの銘柄を含むので、「全米株式」の投資信託で利用されています。

積立NISAで購入できない米国株のインデックスもある

NASDAQ 100の投資信託はありますが、つみたてNISAの対象商品には含まれていません。

NASDAQ 100は時価総額が大きい銘柄の影響が大きい指数です。時価総額が大きい銘柄は、アップル、マイクロソフト、アマゾン・ドット・コムなどです。

積立NISAで購入できる米国株を指標にした投資信託を徹底解説!

つみたてNISAでは、S&P500、NYダウ、全米株式(CRSP US トータル・マーケット)を指標にした投資信託を購入できます。これらの投資信託について、インデックスごとのメリットやデメリット、商品について紹介します。

S&P500連動型…米国主要500社の指数連動の運用成果をめざすインデックス・ファンド

S&P500を指標にするインデックス・ファンドは、S&P500指数への連動をめざして運用されています。

S&P500連動型の特徴…ハイテク株の比率が高い

S&P500は米国の代表的な500銘柄で構成されています。米国株の長期投資では最も一般的に利用される指数だといえます。

S&P500の過去20年間のチャートは次の通りです。

S&P500のチャート(20年)

グラフを見ると、2008年ころのリーマンショックや2020年のコロナショックによる一時的な下落はありましたが、長期では右肩上がりで上昇していることがわかります。S&P500は、時価総額が高い銘柄の影響を大きく受けます。

参考として、S&P500連動型の投資信託「eMAXIS Slim 米国株式(S&P500)」の組入比率が高い銘柄を示した表が次の通りです。

| 構成銘柄 | ティッカー | 事業 | 比率 |

|---|---|---|---|

| アップル | AAPL | スマートフォン(iPhone)や各種サービス | 6.5% |

| マイクロソフト | MSFT | ソフトウェアやクラウドサービス | 5.9% |

| アマゾン・ドット・コム | AMZN | ネット小売りやクラウドサービス | 2.9% |

| アルファベット A | GOOGL | 検索サイト(Google)など | 2.0% |

| アルファベット C | GOOG | 検索サイト(Google)など | 1.9% |

日本人にもおなじみのハイテク企業が並んでいます。アルファベットのクラスAとクラスCの違いは、クラスAには議決権があり、クラスCには議決権がないことです。

S&P500連動型のメリット…長期投資に向いている

S&P500連動型のメリットは、安定した業績を期待できる大型株(大企業)のみ500銘柄を対象にしており、リスク軽減を期待できるため長期投資に向いていることです。

株式のリスクは大型株よりも小型株のほうが高い傾向です。その理由は、大企業のほうが中小企業よりも業績が安定しやすいからです。業績が安定する企業の銘柄が多ければ、長期の利回りが安定しやすいため、長期投資に向いています。

S&P500連動型のデメリット…ハイテク株の下落影響が大きい

S&P500連動型のデメリットは、ハイテク企業の構成比率が高いため、ハイテク企業の株価がファンドの基準価額に与える影響が大きいことです。

S&P500の銘柄で構成比率が高いのは、アップル、マイクロソフト、アマゾン・ドット・コムなどのハイテク企業です。全体は500銘柄で構成されていますが、ハイテク企業の株価が下落すれば、基準価額の下落に大きく影響します。

積立NISAで買えるS&P500連動型ファンド

つみたてNISAで投資できるS&P500連動型の投資信託は次の9本です。

- 1米国株式インデックス・ファンド

- 2 iFree S&P500インデックス

- 3 農林中金<パートナーズ>つみたてNISA米国株式 S&P500

- 4 NZAM・ベータ S&P500

- 5 SMBC・DCインデックスファンド(S&P500)

- 6 eMAXIS Slim 米国株式(S&P500)

- 7 つみたて米国株式(S&P500)

- 8 SBI・V・S&P500インデックス・ファンド

- 9 Smart-i S&P500インデックス

NYダウ連動型…米国優良30銘柄の指数連動の運用成果をめざすインデックス・ファンド

NY(ニューヨーク)ダウは、日本の経済ニュースで米国株指数のうちはじめに伝えられることが多く、米国株の値動きを把握するのに一般的な指数です。

NYダウ連動型の特徴は業種の偏りが比較的少ない

NYダウは、ニューヨーク証券取引所とNASDAQに上場する30銘柄で構成される株価指数です。NYダウに連動する投資成果をめざす投資信託がNYダウ連動型です。

NYダウの過去20年間のチャートを次のグラフで示しています。

NYダウのチャート(20年)

NYダウの長期での値動きは、S&P500と傾向が似ています。

NYダウは30銘柄の株価平均から計算するため、株価が高い銘柄の影響が大きいのが特徴です。参考として、NYダウ連動型の投資信託「eMaxis NYダウインデックス」の組入比率が高い銘柄が次です。

| 構成銘柄 | ティッカー | 事業 | 比率 |

|---|---|---|---|

| ユナイテッド・ヘルス | UNH | 医療保険や医療関連サービス | 10.8% |

| ゴールドマン・サックス | GS | 投資銀行や金融サービス | 6.3% |

| ホーム・デポ | HD | 小売り(ホームセンター) | 5.7% |

| マイクロソフト | MSFT | ソフトウェアやクラウドサービス | 5.4% |

| マクドナルド | MCD | 外食(ハンバーガー) | 5.2% |

S&P500と比べると、上位構成銘柄の業種の偏りが少ないことが分かります。

NYダウ連動型のメリットは業種の偏りが比較的少ない

NYダウ連動型のメリットは、比較的業種の偏りが少ないため、特定の業種の株価変動の影響が少ないことです。2022年前半の金利上昇によりハイテク株比率が高いNASDAQやS&P500は大きく下落しましたが、NYダウはそれらに比べると下落が抑えられています。

NYダウ連動型のデメリット…少ない銘柄数のため個別銘柄の影響を受けやすい

NYダウ連動型のデメリットは、構成銘柄数が30と少ないため、1銘柄の値動きが指数全体に与える影響が大きいことです。特にユナイテッド・ヘルスの構成比率は10%ほどあるため、この銘柄の価格が下落すると指数を大きく下げることがあります。

積立NISAで買えるNYダウ連動型ファンドは2本

つみたてNISAで投資できるNYダウ連動型の投資信託は次の2本です。

- 1 iFree NYダウ・インデックス

- 2 eMAXIS NYダウインデックス

全米株式(CRSP USトータル・マーケット連動型)は米国市場全体に投資できる

CRSP USトータル・マーケット連動型の全米株式の投資信託は、米国株式市場に上場するほぼすべての銘柄に分散投資できます。

全米株式の特徴は大型株から小型株まで米国の約4,000銘柄への投資

全米株式は4,000ほどの銘柄で構成されていて、大型株から中小企業やベンチャーなどの中型株、小型株まで含みます。CRSP USトータル・マーケットは2011年スタートのインデックスです。過去11年ほどのチャートは次のグラフに示しています。他の20年間のチャートと比較しやすいように、過去20年ほどの横軸にしています。

CRSP USトータル・マーケットのチャート(11年)

CRSP USトータル・マーケットのチャートはS&P500と非常に似ています。その理由は、CRSP USトータル・マーケットとS&P500の上位構成銘柄に、同じような銘柄が並んでいるからです。 松本雄一(金融ライター)

参考として、全米株式の投資信託「SBI・V・全米株式インデックス・ファンド」の組入比率が高い銘柄を挙げました。

| 構成銘柄 | ティッカー | 事業 | 比率 |

|---|---|---|---|

| アップル | AAPL | スマートフォン(iPhone)や各種サービス | 5.66% |

| マイクロソフト | MSFT | ソフトウェアやクラウドサービス | 5.14% |

| アルファベット | GOOGL、GOOG | 検索サイト(Google)など | 3.32% |

| アマゾン・ドット・コム | AMZN | ネット小売りやクラウドサービス | 2.45% |

| テスラ | TSLA | EV(電気自動車) | 1.49% |

S&P500と全米株式の構成上位銘柄には、どちらもハイテク企業が並んでいます。

全米株式のメリット…4,000ほどの銘柄に投資できるリスク分散効果

全米株式のメリットは、NYダウやS&P500の連動型よりも多くの企業に分散投資できることです。構成銘柄数は、NYダウが30、S&P500が500ですが、全米株式は約4,000で多くの銘柄に投資できます。構成銘柄が多いほうが分散投資によるリスク低減を期待できます。

全米株式のデメリット…小型株の株価変動リスク

全米株式のデメリットは、小型株を含んでいるため、リスクが上がることです。NYダウやS&P500は大企業のみで構成されていますが、全米株式は大企業から中小企業まで含みます。

投資リスクは株価の安定性が関係します。大企業は安定した経営で株価の変動が小さく、中小企業は業績の成長や悪化により株価の変動が大きい傾向です。

全米株式は多くの中小企業を含むので、中小企業の株価変動の影響を受けます。大きく成長する中小企業は全米株式の上昇要因ですが、中小企業の株価が下落すれば全米株式の株価指数の下落につながります。

積立NISAで買える全米株式ファンド

つみたてNISAで投資できる全米株式の投資信託は次の2本です。

- 1 楽天・全米株式インデックス・ファンド

- 2 SBI・V・全米株式インデックス・ファンド

積立NISAで米国株のみに投資先を限定する2つのメリット

つみたてNISAで米国株のみに投資先を限定することも可能です。その場合のメリットは、トータルリターンが高いことと、低コストの商品が多いことです。

1.他の資産と比べてトータルリターンが高い

S&P500、NYダウ、全米株式と他の資産について、3年間の平均トータルリターンを比較した表を以下に示しました。

| 投資先資産 | 3年平均リターン (年率) |

| S&P500 | 19.70% |

|---|---|

| 全米株式 | 19.30% |

| 先進国株式(日本を除く) | 16.99% |

| NYダウ | 15.75% |

| 全世界株式 | 15.58% |

| 新興国株式 | 9.31% |

| 国内株式 | 8.97% |

| 先進国債券(日本を除く) | 4.65% |

| 国内債券 | ▲1.42% |

この期間での資産別3年平均リターン(年率)では、S&P500が1位、全米株式が2位、NYダウが4位で、リターンが高いことが分かります。

2.低コストの投資信託が多い(NYダウを除く)

米国株の投資信託のうち、全米株式とS&P500の商品は低コストの商品が多いことがメリットです。投資信託の運用コストは、信託報酬で確認できます。

つみたてNISA対象の低コスト商品の信託報酬比較が次の表です。

| 投資先資産 | つみたてNISA対象の低コスト商品 | 信託報酬 |

| 全米株式 | SBI・V・全米株式インデックス・ファンド | 0.0938%程度 |

|---|---|---|

| S&P500 | eMAXIS Slim 米国株式(S&P500) | 0.0968%以内 |

| 先進国株式(日本を除く) | eMAXIS Slim 先進国株式インデックス | 0.1023%以内 |

| 全世界株式 | eMAXIS Slim 全世界株式(オール・カントリー) | 0.1144%以内 |

| 国内株式 | eMAXIS Slim 国内株式(TOPIX) | 0.154%以内 |

| 新興国株式 | eMAXIS Slim 新興国株式インデックス | 0.187%以内 |

| NYダウ | iFree NYダウ・インデックス | 0.2475% |

※色:オレンジが米国株のみの資産

全米株式またはS&P500への投資なら、信託報酬0.1%未満の投資信託を選べます。NYダウの商品は信託報酬が高めのため、注意が必要です。

運用管理費用(信託報酬)

投資信託の保有額に応じて支払う費用で、投資信託を保有している間は継続的に支払う必要があります。その内容は、「投資信託説明書(目論見書)」で確認できます。

出典:金融庁「投資の基本」

積立NISAで米国株のみに投資先を限定するデメリット・リスク

つみたてNISAで米国株のみに投資するデメリットやリスクは、リスク分散と為替リスクです。

デメリット1,リスク分散は全世界株に比べて劣る

リスクは、投資する資産(株や債券など)、地域(米国や先進国など)、投資時期(積立投資など)の分散により抑えることが可能です。

リスクを減らす方法の一つに分散投資があります。分散投資には、「資産・銘柄」の分散や「地域の分散」などのほか、投資する時間(時期)をずらす「時間(時期)分散」という考え方があります。

出典:金融庁「投資の基本」

投資先を米国株に限定することは、地域の分散ではなく、地域の集中です。投資地域のリスク分散にはなりません。全世界株式なら先進国と新興国の株に投資でき、米国株のみの投資よりもリスク分散できます。

2010年代のように米国経済が世界をリードしていれば問題ありませんが、仮に米国経済が悪化することがあれば、米国株のみの投資はリスクが高いといえます。

2.為替リスクの分散ができない

米国株のみに投資すると、米ドルのみで資産を保有します。米ドル資産は円安(ドル高)になれば円換算で価値が上がりますが、円高(ドル安)になれば円換算で価値が下がります。

松本雄一(金融ライター)

為替変動リスク

異なる通貨の為替相場の動きにより、外貨建ての円換算による金融商品の価値が変動する可能性のこと。

例えば、ドル建てで金融商品を持っている場合、為替相場が円高・ドル安に動いたときには、日本円で見たとき外国証券の価値が減少することになります。

出典:金融庁「投資の基本」

積立NISAでは米国株100%と全世界株式、先進国株式の投資信託はどれがおすすめ?

米国株のみに100%投資するのと、全世界株式や先進国株式に投資するのは、どちらがいいのでしょうか。

全世界株式や先進国株式のメリットやデメリットから、投資できる商品、それぞれにおすすめの人を考えましょう。

積立NISAで買える全世界株式ファンドの特徴

全世界株式のファンドは、先進国と新興国の株式に投資できる商品です。全世界株式のファンド1つで、全世界の株式に分散投資できます。全世界株式には日本株を含むものと含まないものがあります。日本株を含まないものは、ファンド名称に「除く日本」などの記載があります。

ファンドが連動をめざすインデックスは2種類あり、MSCI ACWI(オール・カントリー・ワールド・インデックス)またはFTSE GACI(グローバル・オール・キャップ・インデックス)が用いられています。

| インデックス | 対象株式 | 対象銘柄数 | 3年平均リターン (年率) |

|---|---|---|---|

| MSCI ACWI | 全世界の主に大型株 | 約3,000 | 15.58% |

| FTSE GACI | 全世界の大型株から小型株 | 約9,000 | 15.75% |

全世界の大企業中心に投資するならMSCI ACWIを、大企業から中小企業まで多くの銘柄に分散投資するならFTSE GACIを選びます。

松本雄一(金融ライター)

全世界株式ファンドのメリットとデメリット

全世界株式のメリットは、先進国から新興国まで世界のさまざまな地域の株に分散投資できることです。

MSCI ACWIとFTSE GACIともに、構成銘柄は時価総額で組み入れ比率が変わります。たとえば、米国以外の企業で時価総額が大きく成長する企業があれば、米国以外の企業の組み入れ比率が上がるのです。全世界株式は、世界の経済状況に合わせて配分を調整する分散投資ができます。

全世界株式のデメリットは、成長が低い国の株式が含まれることです。前述の資産別3年平均リターンで示したように、近年は新興国のリターンは先進国を下回っています。

全世界株式は成長が低い国の株式を含むため、成長が高い国の株式を主体とするファンドに比べて、リターンが劣る傾向があります。

積立NISAで買える全世界株式ファンドは13本

つみたてNISAで投資できる全世界株式のファンドは次です。

| インデックス | 全世界株式ファンド |

|---|---|

| MSCI ACWI | 1 たわらノーロード 全世界株式 2 全世界株式インデックス・ファンド 3 野村つみたて外国株投信 4 三井住友・DCつみたてNISA・全海外株インデックスファンド 5 eMAXIS Slim 全世界株式(除く日本) 6 eMAXIS Slim 全世界株式(オール・カントリー) 7 eMAXIS 全世界株式インデックス 8 つみたて全世界株式 9 Smart-iSelect 全世界株式インデックス 10 Smart-iSelect 全世界株式インデックス(除く日本) |

| FTSE GACI | 11 SBI・全世界株式インデックス・ファンド 12 SBI・V・全世界株式インデックス・ファンド 13 楽天・全世界株式インデックス・ファンド |

積立NISAで買える先進国株式の特徴

つみたてNISAで投資できる先進国株式ファンドは、1つで世界の先進国の株式に分散投資できる商品です。

先進国株式には日本株を含むものと含まないものがあります。つみたてNISA対象商品では、日本株を含まないものが多い傾向です。日本株を含むかはファンド名では判断できませんので、インデックスで判断します。

ファンドが連動をめざすインデックスは2種類あり、MSCIコクサイ・インデックスまたはFTSE DACI(デベロップド・オール・キャップ・インデックス)です。MSCIコクサイ・インデックスは日本株を含みませんが、FTSE DACIは日本株を含みます。

| インデックス | 対象株式 | 対象銘柄数 | 3年平均リターン (年率) |

|---|---|---|---|

| MSCIコクサイ・ インデックス |

先進国の主に大型株 (日本株を除く) |

約1,300 | 16.99% |

| FTSE DACI | 先進国の大型から小型株 (日本株を含む) |

約5,000 | 16.49% |

先進国の大型株に投資するならMSCIコクサイ・インデックスを、小型株までより多くの銘柄に投資するならFTSE DACIを選ぶとよいでしょう。2019年7月から2022年6月までの3年平均リターンはどちらも16%台ですが、MSCIコクサイ・インデックスが若干上回っています。

先進国株式ファンドのメリットとデメリット

先進国株式のメリットは、経済が安定している先進国の株式のみに投資できることです。新興国には経済が不安定な国もありますが、先進国のみの投資であれば国(カントリー)リスクを軽減できます。

松本雄一(金融ライター)

先進国株式のデメリットは、新興国経済が成長して新興国企業の時価総額が上昇した場合に、そのリターンを得られないことです。2010年代から2021年までは先進国株式の成績が好調でした。もし将来的にに新興国株式の成績が上回った場合には、新興国株式の成長からの利益を得ることができません。

積立NISAで買える先進国株式ファンドは19本

つみたてNISAで投資できる先進国株式のファンドは以下の通りです。

| インデックス | 先進国株式ファンド |

|---|---|

| MSCIコクサイ・ インデックス |

1 たわらノーロード 先進国株式 2 たわらノーロード 先進国株式<為替ヘッジあり> 3 iFree 外国株式インデックス(為替ヘッジあり) 4 iFree 外国株式インデックス(為替ヘッジなし) 5 東京海上セレクション・外国株式インデックス 6 <購入・換金手数料なし>ニッセイ外国株式インデックスファンド 7 野村インデックスファンド・外国株式 8 野村インデックスファンド・外国株式・為替ヘッジ型 9 野村スリーゼロ先進国株式投信 10 外国株式指数ファンド 11 SMBC・DCインデックスファンド(MSCIコクサイ) 12 My SMT グローバル株式インデックス(ノーロード) 13 SMT グローバル株式インデックス・オープン 14 eMAXIS Slim 先進国株式インデックス 15 eMAXIS 先進国株式インデックス 16 つみたて先進国株式 17 つみたて先進国株式(為替ヘッジあり) 18 Smart-i 先進国株式インデックス |

| FTSE DACI | 19 SBI・先進国株式インデックス・ファンド |

先進国株式の投資信託なら、為替リスクを抑える「為替ヘッジあり」の商品を選べます。

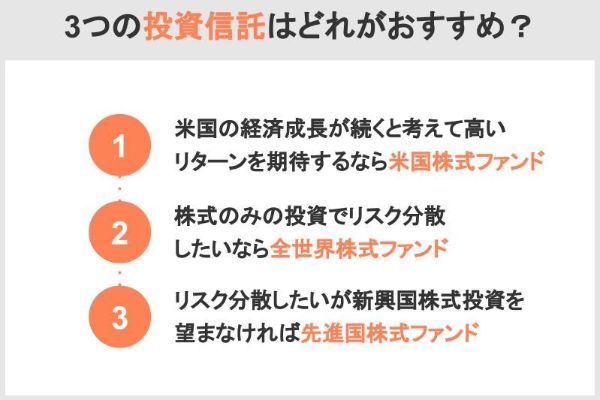

米国株式、全世界株式、先進国株式どれがおすすめか

米国株式、全世界株式、先進国株式は、米国株式への投資は共通ですが、米国以外の先進国株式や新興国株式といった投資対象が異なります。それぞれどのような人におすすめなのでしょうか。

米国の経済成長が続くと考えて高いリターンを期待するなら米国株式ファンド

米国株式がおすすめなのは、米国の経済成長が今後も続くと考えて、高いリターンを期待する人です。

過去10年程度は、GAFAM(グーグル、アップル、メタ(フェイスブック)、アマゾン、マイクロソフト)を中心に米国株式の株価が上昇しました。これからも米国企業が好調で株価が上昇すると考えるなら、米国株式のみへの投資が高いリターンを期待できます。

株式のみの投資でリスク分散したいなら全世界株式ファンド

全世界株式がおすすめなのは、先進国株式と新興国株式の両方に分散投資してリスクを抑えたい人です。

長期投資では、さまざまな資産へ投資すればリスクを分散できます。先進国株式と新興国株式に投資していれば、もし先進国株式が低迷しても、新興国株式がリスクを抑える可能性があります。株式のみに投資して、地域分散によりリスクを低減しながらリターンを狙いたいなら、全世界株式が向いているでしょう。

リスク分散したいが新興国株式投資を望まなければ先進国株式ファンド

先進国株式がおすすめなのは、米国株以外にもリスク分散したいけれど、新興国の将来には期待していない人です。

先進国株式なら、米国、英国、カナダ、フランス、スイスといった先進国の株式に分散投資できます。もし、新興国経済に悲観的な考えなら、先進国株式のみの分散投資を選ぶことがおすすめです。新興国には、中国、台湾、インド、韓国などの株式が含まれます。これらの株式への投資が不要だと考えるなら、先進国株式に投資すればいいでしょう。

積立NISAの米国株ファンドおすすめ銘柄

つみたてNISA対象商品から米国株に投資できる銘柄をスクリーニング(絞り込み)して、おすすめできるファンドを探しましょう。

S&P500連動型のスクリーニング条件とおすすめ銘柄

つみたてNISA対象商品から、次のスクリーニング条件でS&P500連動型銘柄を絞り込みます。

| No | 項目 | スクリーニング条件 |

|---|---|---|

| 1 | インデックス型/アクティブ型 | インデックス型 |

| 2 | 投資対象 | S&P500 |

| 3 | 信託報酬 | 0.1%以下 |

S&P500連動型は対象商品が多いため、運用コストの信託報酬もスクリーニング条件に加えます。

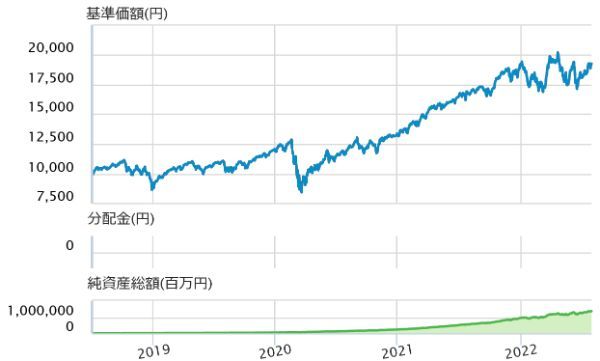

eMAXIS Slim 米国株式(S&P500)…積立投資で人気トップレベルのインデックスファンド

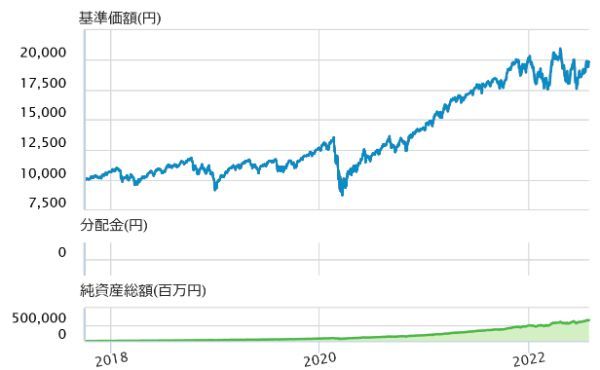

基準価額と純資産総額の推移

eMAXIS Slim 米国株式(S&P500)は、低コストで定評があるeMAXIS SlimシリーズのS&P500連動型ファンドです。ネット証券の積立金額ランキングなどで何度も上位に入っている人気商品です。

2018年の運用スタートから基準価額が上昇して、投資信託の規模を表す純資産総額も増加し続けています。おすすめのポイントは、運用コストの信託報酬が0.0968%以内と低いことです。長期投資では運用コストが運用成績の下押し要因ですので、インデックス・ファンドの商品選びでは、信託報酬が低いことも大切です。

SBI証券、楽天証券、マネックス証券、松井証券、auカブコム証券などで購入できます。

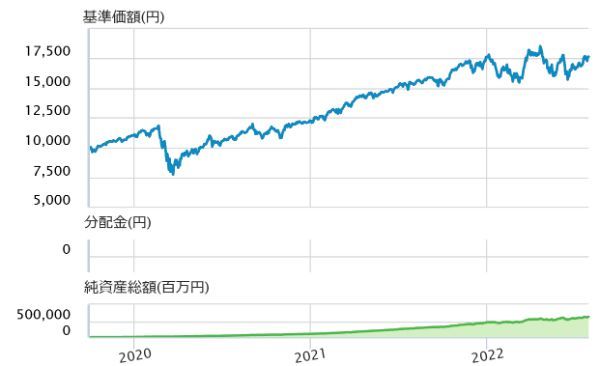

SBI・V・S&P500インデックス・ファンド…積立投資で人気が高いインデックス・ファンド

基準価額と純資産総額の推移

SBI・V・S&P500インデックス・ファンドは、米国の「バンガード・S&P500ETF」に投資する、S&P500連動型ファンドです。SBI証券では、eMAXIS Slim 米国株式(S&P500)と並んで人気トップレベルの投資信託です。

運用開始は2019年と比較的新しく、トータルリターンはeMAXIS Slim 米国株式(S&P500)とほとんど変わりません。純資産総額は増加が続いています。

おすすめポイントは、eMAXIS Slim 米国株式(S&P500)と同様に信託報酬が0.0938%程度と低いことです。SBI・V・S&P500インデックス・ファンドとeMAXIS Slim 米国株式(S&P500)は信託報酬やトータルリターンがあまり変わらないため、どちらを選ぶかは好みで決めればいいでしょう。

購入できる証券会社は、SBI証券、マネックス証券、松井証券、auカブコム証券などです。

NYダウ連動型のスクリーニング条件とおすすめ銘柄

つみたてNISA対象商品から、次のスクリーニング条件でNYダウ連動型銘柄を絞り込みます。

| No | 項目 | スクリーニング条件 |

|---|---|---|

| 1 | インデックス型/アクティブ型 | インデックス型 |

| 2 | 投資対象 | NYダウ |

NYダウ連動型は、つみたてNISA対象銘柄が少ないため、信託報酬のスクリーニング条件は外しています。

iFree NYダウ・インデックス…つみたてNISAでNYダウに投資するならおすすめのファンド

基準価額と純資産総額の推移

iFree NYダウ・インデックスは、つみたてNISA対象のNYダウ連動型2商品のうちのひとつです。2016年運用開始から基準価額と純資産総額が右肩上がりで上昇しています。

おすすめのポイントは、つみたてNISA対象のNYダウ連動型2商品のうち、iFree NYダウ・インデックスのほうが信託報酬は低いことです。注意したい点は、S&P500や全米株式の商品と比べると、信託報酬0.2475%と若干高めなことです。

購入できる証券会社は、SBI証券、楽天証券、マネックス証券、松井証券、auカブコム証券などです。

eMAXIS NYダウインデックスはつみたてNISA対象商品としては運用期間が長いファンド

基準価額と純資産総額の推移

eMAXIS NYダウインデックスは、2013年運用開始のつみたてNISA対象商品としては運用期間が長いNYダウ連動型ファンドです。2013年の運用開始から基準価額と純資産総額は増加が続いています。

おすすめのポイントは、運用期間が長く9年ほど(2022年7月時点)の実績があることです。注意点は、信託報酬がiFree NYダウ・インデックスの0.2475%より高い0.66%以内です。信託報酬が高いため、トータルリターンは次のように劣ります。

| ファンド | 信託報酬 | トータルリターン(年率) | ||

|---|---|---|---|---|

| 1年 | 3年 | 5年 | ||

| iFree NYダウ・インデックス | 0.2475% | 13.45% | 15.86% | 14.08% |

| eMAXIS NYダウインデックス | 0.66%以内 | 12.98% | 15.36% | 13.58% |

この2つのファンドを信託報酬とトータルリターンで比較すると、iFree NYダウ・インデックスのほうがリターンが大きく、コストを抑えて投資できます。eMAXIS NYダウインデックスを購入できる証券会社は、SBI証券、楽天証券、マネックス証券、松井証券、auカブコム証券などです。

全米株式のスクリーニング条件とおすすめ銘柄

つみたてNISA対象商品から、次のスクリーニング条件で全米株式連動型の銘柄を絞り込みます。

| No | 項目 | スクリーニング条件 |

|---|---|---|

| 1 | インデックス型/アクティブ型 | インデックス型 |

| 2 | 投資対象 | 全米株式 |

全米株式も、つみたてNISA対象銘柄が少ないため、信託報酬でのスクリーニング条件を外しています。

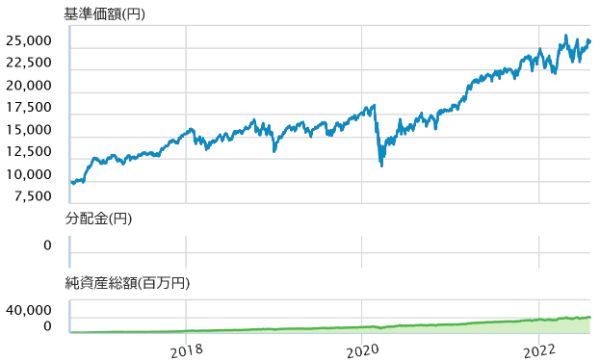

楽天・全米株式インデックス・ファンド…5年近くの運用実績がある

基準価額と純資産総額の推移

楽天・全米株式インデックス・ファンドは、つみたてNISA対象の全米株式連動型2商品のうちのひとつです。2017年の運用開始から基準価額と純資産総額ともに上昇しています。

おすすめポイントは、全米株式連動型2商品のうち運用期間が長いことです。2017年9月29日に運用開始しているので、2022年10月には5年のトータルリターンを確認できます。

購入できる証券会社は、SBI証券、楽天証券、マネックス証券、松井証券、auカブコム証券などです。

SBI・V・全米株式インデックス・ファンド…低信託報酬の商品

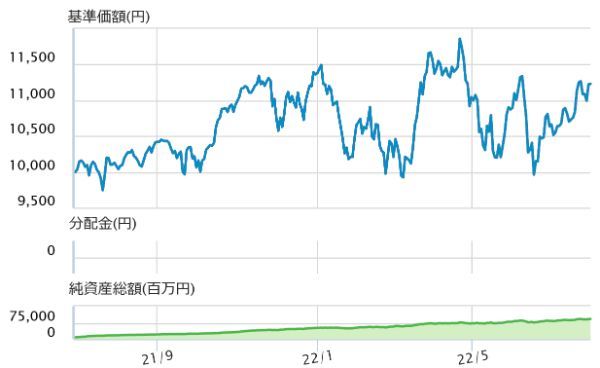

基準価額と純資産総額の推移

SBI・V・全米株式インデックス・ファンドは、2021年運用開始の新しい商品で、純資産総額が増加中です。

おすすめポイントは、全米株式連動型2商品のうち運用コスト(信託報酬)が低いことです。2商品の信託報酬とトータルリターンの比較が次です。

| ファンド | 信託報酬 | トータルリターン(年率) | |

|---|---|---|---|

| 1年 | 3年 | ||

| 楽天・全米株式 インデックス・ファンド |

0.162%程度 | 6.59% | 18.82% |

| SBI・V・全米株式 インデックス・ファンド |

0.0938%程度 | 6.61% | - |

SBI・V・全米株式は信託報酬が低くてトータルリターン1年が上回っていますが、運用期間が短いため3年のトータルリターンは確認できません。

信託報酬で選ぶならSBI・V・全米株式がおすすめで、運用期間の長さで選ぶなら楽天・全米株式がおすすめです。

SBI・V・全米株式は新しいファンドのため、主要ネット証券で購入できるのはSBI証券のみ(2022年7月31日時点)です。

積立NISAとは?誰でもできる?

つみたてNISAは、コツコツと資産を増やしたい人におすすめの制度です。投資で得た利益には、通常では税金がかかります(約20%)。しかしつみたてNISAでは非課税になります。

主な特徴は、以下のとおりです。

| 利用できる人 | 日本に住む20歳以上の人 |

| 税制優遇 | 投資で得た分配金や譲渡益が非課税 (掛金の所得控除や受取時の優遇はなし) |

| 非課税投資枠 | 年間40万円×20年 (最大800万円) |

| 口座開設可能数 | 1人1口座 |

| 最低投資金額 | 金融機関により異なる 例)楽天証券:100円~ |

| 非課税期間 | 2018年から2042年まで |

| 期間中のお金の引き出し | 可能 |

| 対象投資商品 | 長期の積立・分散投資に適した一定の投資信託 |

つみたてNISAは、日本に住む20歳以上の人であれば誰でも始められます。例えば20歳以上の大学生や専業主婦(主夫)もOKです。自分自身に収入がない場合は、配偶者などから年間40万円の贈与を受け、贈与された金額を自分名義で運用することもできます。

なおもともとつみたてNISAの口座を開設できるのは2037年まででしたが、2020年度の税制改正で5年延長され、2042年までになりました。

口座開設 可能期間

令和19年(2037年)まで ⇒ 令和24年(2042年)まで (5年間延長)

出典:金融庁「令和2年度税制改正について」

積立NISAのメリット

- 長期にわたって非課税で投資できる

- 手元資金が少なくても始めやすい

- 初心者でもリスクを抑えた投資をしやすい

- いつでもお金を引き出せる

「ゆっくり時間をかけて少しずつコツコツ」が、つみたてNISAの投資スタイルです。そのような投資をしたい人が使いやすいように、制度が設計されています。

運用で出た利益を非課税にできる期間は、最長20年です。投資はなるべく長期にわたって取り組んだほうが成果を出しやすいので、これは大きなメリットといえるでしょう。

月100~1,000円ほどの少額資金でも始められます。一度積み立てを設定すれば、自動的に決まった間隔で決まった金額が積み立てられていくので、売買のタイミングを見極めたり、相場を常に気にしたりする必要もありません。

しかも、投資先は金融庁の厳しい基準をクリアした投資信託に限定されています。投資信託(ファンド)は、自分で個別の国や企業の分析をしなくても、投資のプロ(ファンドマネージャー)が選んだ複数の投資先にまとめて投資できる金融商品です。

「投資信託(ファンド)」は、一言でいえば「投資家から集めたお金をまとめて、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品」です。

「集めた資金をどのような対象に投資するか」は、投資信託ごとの運用方針に基づき専門家が行います。

出典:一般社団法人投資信託協会

つみたてNISAの対象商品は、手数料が低水準、頻繁に分配金が支払われないなど、長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されており、投資初心者をはじめ幅広い年代の方にとって利用しやすい仕組みとなっています

出典:金融庁「つみたてNISAの概要」

つみたてNISAは、このような特徴があるため投資初心者でも比較的取り組みやすく、人気があります。

積立NISAのデメリット

デメリットもチェックしましょう。

- 元本割れになる可能性もある

- 損益通算や繰越控除ができない

- 投資先として選べる商品が限定的

- 税制優遇効果はiDeCoほどではない

- 年間40万円までしか投資できない

リスクはゼロではありません。銀行預金などと違って増える可能性もある分、元本割れ(投資した金額より受け取れる金額のほうが少なくなる)もありえます。

また、通常は投資で損失が出た場合、「損益通算」や「繰越控除」という税金の負担を抑える仕組みを利用できます。しかしつみたてNISAでは利用できません。

損益通算(そんえきつうさん)

意味

譲渡益などの利益から、譲渡損などの損失を差し引くことができる制度。

解説

例えば、その年の譲渡益が10万円、譲渡損が4万円だった場合、10万円から4万円を差し引いた6万円が課税の対象になります。

出典:日本証券業協会

繰越控除(くりこしこうじょ)

意味

その年に控除しきれなかった損失を、最長3年間にわたって利益と通算できる制度。

解説

ただし、確定申告をする必要があります。

出典:日本証券業協会

なおつみたてNISAは投資先が「金融庁の基準をクリアした投資信託」に限られているため、初心者でも選びやすいというメリットがあります。しかし裏を返せば、株式投資をしたい人やもっと自由に投資信託を選びたい人にとってはデメリットになるでしょう。

投資に関する税制優遇制度には、他にも「一般NISA」や「iDeCo(イデコ:個人型確定拠出年金)」があります。また、一般NISAに比べると1年間に投資できる金額が少ない、iDeCoと比べると税制優遇効果が低いというデメリットがあります。

投資スタイルから米国株式(S&P500、NYダウ、全米株式)、先進国株式、全世界株式を選ぶ

つみたてNISAの対象商品は長期・分散・積立投資に適した投資信託とETFのみです。米国株式のみに投資したいなら、米国株式の投資信託を積み立てます。

米国株式のみの投資では、S&P500、NYダウ、全米株式の投資信託を選びます。米国株以外にも投資するなら、先進国株式や全世界株式を選びます。

投資する資産によってリスクとリターンが違うため、許容するリスクとリターンを考えて、投資する資産を選びましょう。

よくある質問(Q&A)

2019年7月から2022年6月までの3年間のトータルリターン(年率)は、S&P500と全米株式が19%台、NYダウが15%台でした。S&P500と全米株式は、ハイテク企業の比率が高い特徴があります。NYダウは比較的業種の偏りが少ない傾向です。

2019年7月から2022年6月までの3年間のトータルリターンでは、S&P500と全米株式が19%台で、先進国株式(日本を除く)の17%程度を上回っています。また、S&P500と全米株式のファンドの信託報酬は0.1%未満のものがあって、低コストで運用できることもメリットです。

先進国株式なら米国以外に英国、カナダ、フランスなどに分散投資が、全世界株式なら先進国に加えて新興国にも分散投資できます。また、米国株100%の投資は、米ドル円の為替レートの影響を100%受けるリスクがあります。米ドル高(円安)になれば米国株の円での価値が上がりますが、米ドル安(円高)になれば円での価値が下がります。

高めのリスクをとっても高いリターンを期待するなら「米国株100%」がおすすめです。リスクを分散して比較的安定したリターンを期待するなら「全世界株式」がおすすめです。「米国株100%」と「全世界株式」の間のリスクとリターンを期待するなら「先進国株式」がおすすめです。

S&P500一本のみの積み立ては、米国の代表的な500社のみの投資になり、米国経済の影響を100%受けます。米国企業の成長が続けばいいのですが、もし米国企業が長期で低迷すれば運用成績が悪化します。リスクを抑えたいなら、リターンは少々劣るかもしれませんが先進国株式や全世界株式を選んだほうがいいでしょう。

米国株と日本株は相関の関係があって、米国株が上がれば日本株も上がり、米国株が下がれば日本株も下がる傾向です。米国株と日本株の両方に投資してもリスク分散の効果は少ないですが、その効果はあります。海外株式のみに投資したいと考える人以外は、国内株式を資産配分の一部に入れることを検討するといいでしょう。

参考までに、全世界株式の人気ファンド「eMAXIS Slim 全世界株式(オール・カントリー)」の日本株の比率は5.3%(2022年6月30日時点)です。

4資産型なら「<購入・換金手数料なし>ニッセイ・インデックスバランスF 4資産均等型」、8資産型なら「eMAXIS Slim バランス(8資産均等型)」が信託報酬0.154%以内と低くておすすめです。

自らの投資経験をもとに、株式・投資信託や証券会社などの情報を発信。金融アドバイザーとして、これまでに300件以上の金融記事の執筆を手掛けている。興味のある分野はフィンテックや新しい金融商品など。

自らの投資経験をもとに、株式・投資信託や証券会社などの情報を発信。金融アドバイザーとして、これまでに300件以上の金融記事の執筆を手掛けている。興味のある分野はフィンテックや新しい金融商品など。

【こちらの記事も読まれています】