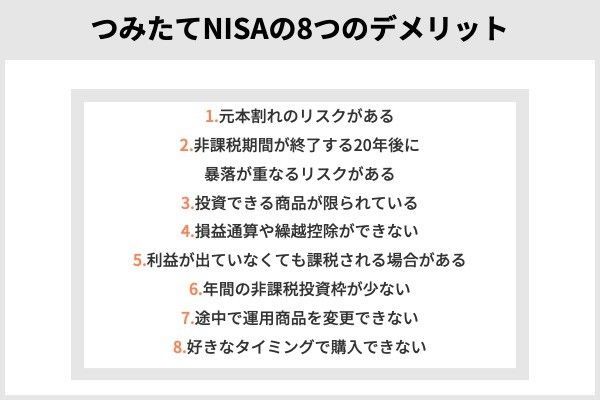

「積立NISAにデメリットしかない」といわれる理由として、元本割れのリスクがあること、 損益通算や繰越控除ができないこと、未成年は口座開設できないことが挙げられます。

しかし、「長期間の積み立て投資」を行うなど、デメリットを解消する方法があります。

今回は、積立NISAのデメリットのほか、メリット、活用法も解説します。

目次

積立NISAはデメリットしかないといわれる理由

積立NISAにデメリットしかないといわれる理由は以下の3つです。

デメリット1:元本割れのリスクがある

積立NISAのデメリットは元本割れのリスクがあることです。リスクを軽減するには、長期投資を前提で始めることが大事です。

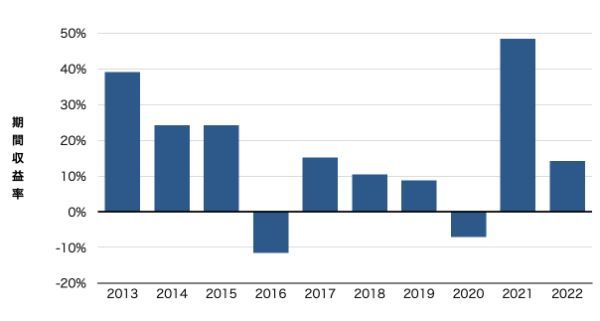

以下のグラフは、全世界の株式を投資対象とする「eMAXIS 先進国株式インデックス(※1)」の過去10年間における1年ごとの期間収益(1年リターン)を示したものです(※1対象インデックス:MSCIコクサイ・インデックス/配当込み・円換算ベース)。

eMAXIS 全世界株式インデックス 期間収益率(1年リターン)

※各データは前年3月~翌年4月までの1年間のリターン。例えば2022年は、2021年3月~2022年4月末までの1年間。

このファンドの過去10年間の平均リターンは年率15.26%です。しかし、いつ投資してもこのリターンが得られるわけではありません。1年ごとのリターンでみると、2021年のように50%近いプラス(要因:コロナ禍での大規模な金融緩和など)となることもあれば、2016年のように10%以上のマイナス(要因:チャイナショックなど)となることもあるのです。

また、投資信託の中には「SBI 日本株3.8ベアII」のように、1年騰落率約75%と、全期間でみて価格が暴落している銘柄があります(NISA対象ではありません)。

※参照:楽天銀行「ファンド詳細」

対処法1:短期的な値動きに一喜一憂せず長期投資する

株式など価格が変動しやすい資産への投資では、短期的にリターンがマイナスになることもあります。

竹国弘城(ファイナンシャル・プランナー)

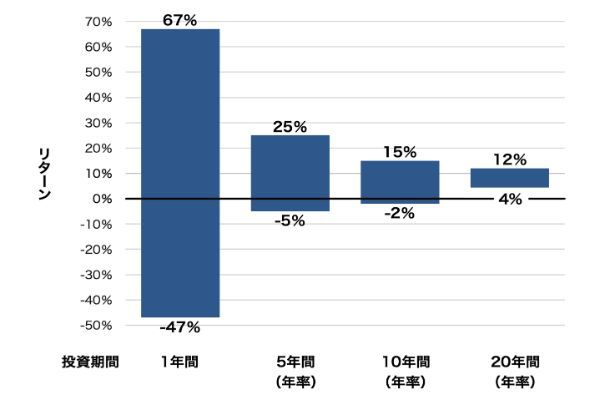

以下のグラフは、1985年から2022年3月末までの期間において、先進国株式(※2)に投資した場合の投資期間別のリターンを示したものです(※2対象インデックス:MSCI World Index/配当込み・米ドルベース)。

【投資期間別リターン】

投資期間が1年間の場合、リターンは+67%から−47%までの幅があり、投資するタイミングによって大きなブレがあります。しかし、投資期間が長くなるにつれてこのブレは小さくなっていき、投資期間が20年間になると、いつ投資を始めてもリターンはプラスになっています(+4%~+12%)。

これはあくまで過去の実績であり、将来のリターンを保証するものではありません。しかし、長期投資によってリターンが安定し、大きなマイナスになるリスクが軽減されることが分かります。

対処法2:許容できるリスクの範囲内で投資する

自分の許容できるリスクを超えた商品に投資してしまうと、値動きが気になってしってしまい、冷静な判断ができなくなるおそれがあります。

あまりリスクを取りたくない人は、債券を組み入れたバランスファンドなどを選ぶとよいでしょう。ただし、リスクとリターンは表裏一体の関係にあり、リスクの低い商品はリターンも少ない傾向です。

竹国弘城(ファイナンシャル・プランナー)

デメリット2:損益通算や繰越控除ができない

積立NISAでは、損失が出ても損益通算や繰越控除ができません。

NISA口座で保有している金融商品が値下がりした後に売却するなどして損失が出た場合でも、他の口座(一般口座や特定口座)で保有している金融商品の配当金や売却によって得た利益との相殺(損益通算)はできません。

出典:金融庁

対処法:長期積立分散投資で損失が出るリスクを抑える

元本保証のない投資である以上、損失のリスクをゼロにはできませんが、長期積立分散投資によってリスクを軽減することはできます。

竹国弘城(ファイナンシャル・プランナー)

デメリット3:未成年者は口座開設ができない

「新しいNISA口座は、18歳以上の方のみが開設できます。18歳未満の未成年者は、新NISA口座を開設することができません。これまで未成年者向けに提供されていたジュニアNISAは、2023年末をもって廃止されました。そのため、子どもの将来のために子ども名義で資産運用を考えている方にとっては、新NISAではその選択肢がなくなりました。

対処法:銀行預金を活用する・親名義で資産運用を行い贈与する

対処法として、子供名義で定期預金口座を開設し、長期的に資金を預けて利子を得る方法があります。安全性が高く、確実に資産を増やすことができます。

親が自身の名義で資産運用を行い、子供に資金を贈与する方法も有効です。計画的に贈与を行うことで、子供名義の資産を徐々に増やすことができます。

積立NISAをやめたほうがいい人

積立NISAのデメリットの影響を受けやすい人、やめたほうがいい人は次の人です。

- 貯蓄が少なく家計に余裕がない人

- 元本割れのリスクを許容できない人

- 個別株に投資したい人

- 短期で儲けたい人

貯蓄が少なく家計に余裕がない人

つみたてNISAはあくまで「投資」であり、当面使う予定のない余裕資金で行うのが基本です。投資は予想に通りにいくとは限らず、お金が減ることもあります。

家計に余裕がなく、生活に必要なお金まで投資に回していると、投資がうまくいかずお金を減らしてしまったときは、生活への影響が出てくるでしょう。

貯蓄が少ないと病気などの急な出費に対応できず、運用がうまくいっていても運用資産を切り崩さなくてならない可能性も高くなります。そうなれば、せっかくの非課税メリットが無駄になってしまいます。

生活を立て直すための時間的な余裕ができるほか、すぐ運用資産に手をつけずに済むため、気持ちにも余裕を持って投資できるでしょう。

竹国弘城(ファイナンシャル・プランナー)

元本割れのリスクを許容できない人

一時的な元本割れさえ許容できない人はやめておきましょう。

竹国弘城(ファイナンシャル・プランナー)

個別株に投資したい人

対象商品は、長期投資に適した投資信託やETFに限られ、それ以外の金融商品には投資できないため、個別株に投資したい人には向きません。

この場合、つみたてNISAとの併用はできませんが、課税口座で個別株に投資し、つみたてNISAで投資信託に積立投資する方法もあります。

短期で儲けたい人

個別株であれば1年で株価が2倍、3倍になるような銘柄は多くあります。しかし、日経平均株価やTOPIX、S&P500など、株式市場全体の価値を示す株価指数が1年で2倍になるようなことは、めったに起こりません。

投資額も年間40万円に限られるため、個別株への投資などに比べ、短期間で大きく儲けるのは難しいのです。

積立NISA(新NISA)とはどんな制度?メリットやおすすめの人は?

積立NISA(新NISA)とは安定的な資産形成を目的とした少額非課税制度です。積立NISA(新NISA)には数多くのメリットがあります。 積立NISA(新NISA)とはどのような制度か、メリットやおすすめの人を紹介します。

積立NISA(新NISA)とは

積立NISA(新NISA)とは安定的な資産形成を目的とした少額非課税制度

NISAとは「家計の安定的な資産形成」を目的に、2014年に導入された少額非課税制度です。「新NISA 」は国民の資産形成を強力に後押しすることを目的に、従来のNISA制度を大幅に拡充した制度です。

通常、投資では、利益に対して約20.315%の税金が課税されますが、NISAの場合、「非課税投資枠(年間の投資上限額)」の範囲内であれば、売却益や配当金などの運用益がまるまる非課税になります。

2024年にスタートした積立NISA(新NISA)では非課税投資枠が大幅に拡大されました。新NISAにはつみたて投資枠(旧つみたてNISA)と成長投資枠(旧一般NISA)があります。つみたて投資枠はつみたてNISAの3倍の年間120万円、成長投資枠は一般NISAの2倍の年間240万円に引き上げられ、両者を併用することで年間合計360万円まで、非課税で投資できるようになったのです。

参照:NISAの抜本的拡充・恒久化のイメージ

NISA口座の年間360万円の投資枠は、積立投資にフル活用することができます。具体的には、つみたて投資枠で月に10万円、成長投資枠で月に20万円、合計で月に30万円ずつの積立てが可能です。

参照:金融庁「つみたて投資枠と成長投資枠の併用が可能!」

また、非課税保有期間はつみたてNISAでは20年間、一般NISAでは5年間でしたが、2024年からのNISAでは無期限となりました。これにより、 より長期的な視点で資産形成に取り組めるようになりました。

日本には2,000兆円を超える家計金融資産があるが、その過半はリターンの少ない現預金で保有さ れている。この現預金を投資につなげ、勤労所得に加えて金融資産所得も増やしていくことが重要で ある。

出典:金融庁「 NISA 制度の抜本的拡充・恒久化の背景」

積立NISA(新NISA)のメリット

貯金と比べたときの新NISAのメリットとして、高いリターンを期待できること、インフレリスクの対策になることが挙げられます。

貯金の利子が0.02%~0.2%程度であるのに対し、積立NISA(新NISA)の平均利回りは4%となっており、 貯金の数百倍の利益を期待できます。大きな利益が期待できる理由には、複利効果もあります。複利効果とは、運用で得た利益を元本に再投資することで、更なる利益を生み出す仕組みです。

長い期間投資を続けると複利の効果が大きくなります。 投資や預金などで得た収益を、当初の元本にプラスして運用することで得られる利益を「複利」と呼びます。 長期投資をうまく活用することで、安定した収益の確保が期待できます。

出典:金融庁「長期投資」

インフレリスクへの対策になることも、積立NISA(新NISA)のメリットです。インフレは、物価が上昇し、お金の価値が下がる現象です。インフレが進むと、同じ金額でも買えるものが減ります。

ここ2、3年、物価上昇が続いており、今後も続くと予想されています。一方、現金は額面通りの価値を維持するため、貯金を持っているだけでは、その価値は減少します。

長期的な視点で積立NISA(新NISA)を活用することで、インフレリスクから資産を守ることができます。

積立NISA(新NISA)のメリットを享受する方法

積立NISA(新NISA)のメリットを享受するには、短期間で大きな利益を狙うのではなく、長期的な視点でコツコツと投資していくことが重要です。ドルコスト平均法を活用することで、リスクを軽減しながら、複利効果の恩恵を受け、着実に資産を積み上げていくことができます。

具体的に、10年~20年の長期間にわたり、一定額を積み立てます。収入や支出状況に合わせて無理のない範囲で、毎月一定額を積み立てるようにしましょう。ボーナスなどの臨時収入が入った場合は、積立額を増やすのも良い方法です。

よくあるQ&A

より多くの方がお金について自ら考え行動できるよう、家計改善や住宅購入、資産形成、相続など、お金に関するコンサルティング、大手金融機関や各種メディアでの執筆・監修を行う。RAPPORT Consulting Office代表。

■保有資格

1級ファイナンシャルプランニング技能士

CFP®︎

一種証券外務員

サウナ・スパプロフェッショナル