楽天証券のつみたてNISAのうち、信託報酬が最も低いのは「iシェアーズ米国株式(S&P500)インデックス・ファンド」で、組み合わせるなら低コストかつ分散投資ができる「SBI・先進国株式インデックス・ファンド」が最適でしょう。

- 楽天証券のつみたてNISA対象銘柄で信託報酬が最も低いのは「iシェアーズ米国株式(S&P500)インデックス・ファンド」(2022年8月29日時点)

- これに組み合わせるなら、同じく低コストの「楽天・全米株式インデックス・ファンド」がおすすめ

- 楽天証券のつみたてNISA対象銘柄のうち、先進国株式型なら「SBI・先進国株式インデックス・ファンド」が最も信託報酬が低い(2022年8月29日時点)

- これに組み合わせるなら、「eMAXIS Slim 国内株式(日経平均)」で日本株式の割合を高めるのもおすすめ

- 銘柄は、自分の投資方針によって決めるといい

目次

- 楽天証券の積立NISA おすすめの銘柄と組み合わせ例を紹介

- iシェアーズ米国株式(S&P500)インデックス・ファンド

- 楽天・全米株式インデックス・ファンド

- SBI・先進国株式インデックス・ファンド

- フィデリティ・欧州株・ファンド

- eMAXIS Slim 全世界株式(オール・カントリー)

- EXE-iグローバル中小型株式ファンド

- eMAXIS Slim バランス(8資産均等型)

- DCニッセイワールドセレクトファンド(安定型)

- 投資方針別:楽天証券における積立NISA対象銘柄の組み合わせ例

- 楽天証券の積立NISA 5つのメリット

- メリット1. 楽天カードで支払うと楽天ポイントが貯まる

- メリット2. さまざまな方法で貯めた楽天ポイントを「投資」に利用できる

- メリット3. 積立NISA全銘柄の約9割を扱う

- メリット4.投資は月100円から始められる

- メリット5.毎月積立または毎日積立から選べる

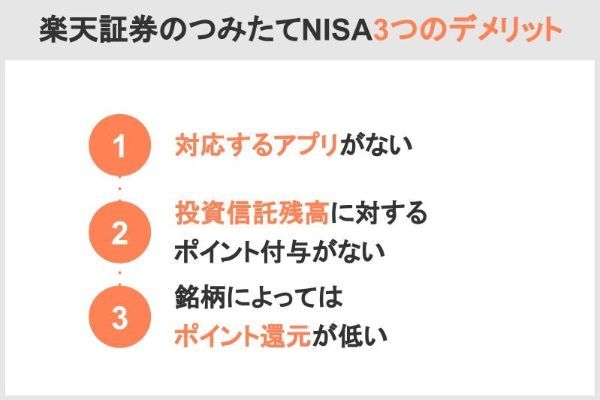

- 楽天証券の積立NISAの3つのデメリット

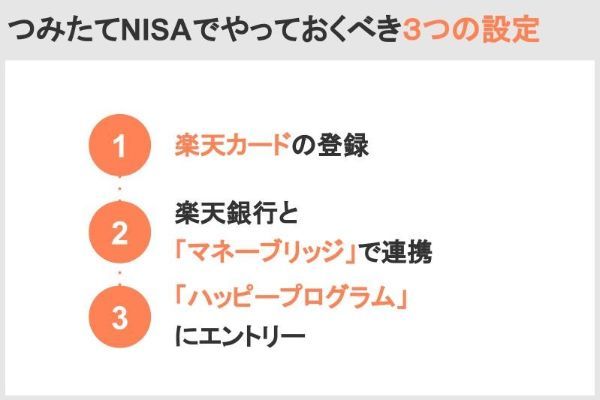

- 楽天証券の積立NISAでやっておくべき3つの設定

- 楽天証券の積立NISAに関する口コミ

- 楽天証券の概要

- 楽天証券の積立NISAの銘柄組み合わせでよくある質問

楽天証券の積立NISA おすすめの銘柄と組み合わせ例を紹介

結論からいうと、楽天証券のつみたてNISAでおすすめの銘柄は以下の8つです。信託報酬の低いものや、手軽に分散投資できるものなど幅広く紹介します。なぜおすすめするのか、それぞれポイントを端的にまとめました。その上で、どんな銘柄を組み合わせたらいいのか具体例を紹介します。

まずは軸になる銘柄を1本選び、その次に銘柄の組み合わせを考えていきましょう。

| 軸になる銘柄 | 軸になる銘柄の おすすめポイント |

組み合わせ銘柄例 |

|---|---|---|

| iシェアーズ米国株式 (S&P500) インデックス・ファンド |

信託報酬が楽天証券のつみたて NISA対象銘柄で最低 (2022年8月29日時点) |

楽天・全米株式 インデックス・ファンド |

| 楽天・全米株式 インデックス・ファンド |

アメリカ上場株式の ほぼ100%をカバー |

NZAM・ベータ・米国2資産 (株式+REIT) |

| SBI・先進国株式 インデックス・ファンド |

楽天証券のつみたてNISA対象銘柄のうち、 先進国株式型で信託報酬が最低 (2022年8月29日時点) |

eMAXIS Slim 国内株式(日経平均) |

| フィデリティ・ 欧州株・ファンド |

つみたてNISA対象銘柄で 唯一ヨーロッパ株式だけで運用 (2022年8月18日時点) |

iシェアーズ米国株式(S&P500) インデックス・ファンド |

| eMAXIS Slim 全世界株式 (オール・カントリー) |

日本、先進国、新興国に 幅広く投資するため 「地域の分散」に期待できる |

SBI・新興国株式 インデックス・ファンド |

| EXE-iグローバル 中小型株式ファンド |

全世界の株式に投資するため 「地域の分散」に期待できるほか、 比較的高いリターンが期待 できる中小型株式に投資する |

iFree NYダウ・ インデックス |

| eMAXIS Slim バランス(8資産均等型) |

全世界の株式、リート、債券に投資するため、 「地域の分散」と「資産の分散」から よりリスクの低減に期待できる |

eMAXIS Slim 全世界株式(オール・カントリー) |

| DCニッセイワールド セレクトファンド(安定型) |

債券割合が高く、 安定的な運用に期待できる |

東京海上・円資産 インデックスバランスファンド |

以下で各銘柄と組み合わせ例を詳細に解説します。

iシェアーズ米国株式(S&P500)インデックス・ファンド

「iシェアーズ米国株式(S&P500)インデックス・ファンド」はアメリカ株式で運用される投資信託です。直近3年間では1年あたり23.6%のリターンを得ました(2022年8月26日時点)。

| 投資資産 | 投資地域 | 3年リターン (年率) |

純資産総額 | 信託報酬 | |

|---|---|---|---|---|---|

| iシェアーズ米国株式(S&P500) インデックス・ファンド |

株式 | アメリカ | 23.60% | 127億 7,500万円 |

0.0938% |

出典:楽天証券 iシェアーズ米国株式(S&P500)インデックス・ファンド

信託報酬が楽天証券の中で最低

「iシェアーズ米国株式(S&P500)インデックス・ファンド」は、2022年8月に信託報酬を0.4125%から0.0938%に引き下げています。その結果、楽天証券の対象銘柄のうち、信託報酬が最低となりました(2022年8月29日時点)。

| 順位 | 銘柄名 | 信託報酬 |

|---|---|---|

| 1位 | iシェアーズ米国株式(S&P500) インデックス・ファンド |

0.0938% |

| 2位 | eMAXIS Slim 米国株式(S&P500) | 0.0968% |

| 3位 | SBI・先進国株式インデックス・ファンド | 0.1022% |

出典:楽天証券 投信スーパーサーチ

S&P500指数に連動して運用成績も良好

「iシェアーズ米国株式(S&P500)インデックス・ファンド」はアメリカ株式指数の1つ「S&P500」への連動を目指して運用されます。同指数は順調に上昇したため、「iシェアーズ米国株式(S&P500)インデックス・ファンド」も良好な運用成績を残しました。

| 1年 | 3年 | 5年 | 設定来 |

|---|---|---|---|

| 13.93% | 71.37% | 110.76% | 262.99% |

組み合わせ銘柄:SBI・先進国株式インデックス・ファンド

運用コストの低さを維持しながら分散投資したい場合、同じく低コストの銘柄を組み合わせましょう。

楽天証券の対象銘柄のうち、2番目に信託報酬が低い銘柄は同じくS&P500への連動を目指すインデックス型のため、3番目に低い「SBI・先進国株式インデックス・ファンド」を選んでみてはいかがでしょうか(2022年8月29日時点)。

| 順位 | 銘柄名 | 信託報酬 |

|---|---|---|

| 1位 | iシェアーズ米国株式(S&P500) インデックス・ファンド |

0.0938% |

| 2位 | eMAXIS Slim 米国株式(S&P500) | 0.0968% |

| 3位 | SBI・先進国株式インデックス・ファンド | 0.1022% |

出典:楽天証券 投信スーパーサーチ

「SBI・先進国株式インデックス・ファンド」は、日本を含む先進国に幅広く投資する投資信託です。1本買うだけで幅広く分散投資することができるうえ、信託報酬は0.1022%と低く、「iシェアーズ米国株式(S&P500)インデックス・ファンド」と組み合わせても運用コストが大きく上昇することはありません。

例えば50%ずつ組み合わせたときの信託報酬の合計は0.098%です。分散投資と低コストを両立することができます。

楽天・全米株式インデックス・ファンド

「楽天・全米株式インデックス・ファンド」も、アメリカの株式で運用される投資信託です。2017年9月に設定されたやや若い銘柄ですが、6,800億円以上の純資産総額を集める人気銘柄に育ちました(2022年8月26日時点)。

| 投資資産 | 投資地域 | 3年リターン (年率) |

純資産総額 | 信託報酬 | |

|---|---|---|---|---|---|

| 楽天・全米株式インデックス・ファンド | 株式 | アメリカ | 23.45% | 6,882億 7,800万円 |

0.162% |

出典:楽天証券 楽天・全米株式インデックス・ファンド

騰落率が高い米国株式への投資

「楽天・全米株式インデックス・ファンド」が投資するのはアメリカ株式です。アメリカの株式市場にはアップルやマイクロソフトといった世界的な企業が上場しており、その株価も大きく値上がりしてきました。

今後も株価が上昇し続ける保証はないものの、アメリカの経済規模や成長性に期待する人も多く、アメリカ株式は投資家から人気があります。

米国株式の約4,000銘柄からなる株価指数へ連動

「楽天・全米株式インデックス・ファンド」は「CRSP USトータル・マーケット・インデックス」への連動を目指して運用されます。

アメリカ株式指数の1つで、アメリカに上場する大型株式から小型株式までおよそ4,000銘柄で構成されており、アメリカの上場企業をほぼ100%カバーしています。

したがって、「楽天・全米株式インデックス・ファンド」を買えばほぼ全てのアメリカ株式に投資でき、アメリカの経済成長による恩恵を幅広く受け取ることが期待できます。

組み合わせ銘柄:NZAM・ベータ・米国2資産(株式+REIT)

アメリカだけに投資しつつ、さらに分散投資したいなら「NZAM・ベータ・米国2資産(株式+REIT)」を選んでみてはいかがでしょうか。アメリカの株式とリートに半分ずつ投資するため、「楽天・全米株式インデックス・ファンド」と組み合わせてもアメリカ以外の資産が組み入れられることはありません。

例えば「楽天・全米株式インデックス・ファンド」と「NZAM・ベータ・米国2資産(株式+REIT)」を50%ずつ組み入れた場合、アメリカ株式75%、アメリカリート25%という組み合わせになります。

一般に経済成長時には企業などの不動産投資が増えることなどから、リートも経済成長の恩恵を受けられる資産だと考えられています。アメリカの経済成長に期待しつつ、株式だけでは不安という場合におすすめの組み合わせです。

SBI・先進国株式インデックス・ファンド

「SBI・先進国株式インデックス・ファンド」は、日本を含む複数の先進国株式で運用される銘柄です。直近3年間では1年あたり19.41%のリターンを得ました(2022年8月26日時点)。

| 投資資産 | 投資地域 | 3年リターン (年率) |

純資産総額 | 信託報酬 | |

|---|---|---|---|---|---|

| SBI・先進国株式インデックス・ファンド | 株式 | 先進国 日本 |

19.41% | 122億 5,100万円 |

0.1022% |

出典:楽天証券 SBI・先進国株式インデックス・ファンド

日本を含む先進国に幅広く投資

「SBI・先進国株式インデックス・ファンド」は、日本を含む複数の先進国の株式に幅広く投資します。

【「SBI・先進国株式インデックス・ファンド」の投資上位5か国】

・アメリカ:63.88%

・日本:7.44%

・イギリス:4.69%

・カナダ:3.68%

・スイス:3.07%

※2022年7月末時点

出典:SBI・先進国株式インデックス・ファンド 月次レポート

なお、先進国株式型は日本を投資対象に含めない銘柄が主流です。楽天証券の対象商品となっているインデックス型のうち、日本にも投資する先進国株式型は「SBI・先進国株式インデックス・ファンド」以外にありません。

日本も含めて幅広く先進国に分散投資したい場合、「SBI・先進国株式インデックス・ファンド」を選びましょう。

先進国株式型で運用コストが最低

楽天証券のつみたてNISA対象銘柄のうち、先進国株式型では「SBI・先進国株式インデックス・ファンド」の信託報酬が最も低いです(2022年8月29日時点)。できるだけ低コストで先進国株式に投資したい人は「SBI・先進国株式インデックス・ファンド」を選ぶとよいでしょう。

| 順位 | 銘柄名 | 信託報酬 |

|---|---|---|

| 1位 | SBI・先進国株式 インデックス・ファンド |

0.1022% |

| 2位 | eMAXIS Slim 先進国株式インデックス |

0.1023% |

| 3位 | My SMTグローバル株式 インデックス(ノーロード) |

0.1023% |

| 4位 | <購入・換金手数料なし> ニッセイ外国株式インデックスファンド |

0.1023% |

出典:楽天証券 投信スーパーサーチ

組み合わせ銘柄:eMAXIS Slim 国内株式(日経平均)

先進国株式投資における日本株式の割合を大きくしたい場合、「eMAXIS Slim 国内株式(日経平均)」を選んでみてはいかがでしょうか。日経平均株価への連動を目指して運用されるインデックス型の商品で、日本株式以外には投資しません。

2022年7月末時点で「SBI・先進国株式インデックス・ファンド」の日本株式割合は7.44%でした。ここから、仮に全体の20%程度を日本株式で運用したい場合、「SBI・先進国株式インデックス・ファンド」を86.43%、「eMAXIS Slim 国内株式(日経平均)」を13.57%組み入れればよいと計算できます。各銘柄にどのような割合で投資すべきか迷う場合は参考にしてください。

| 全体に占める 「日本株式」の割合 |

全体に占める 「日本を除く先進国株式」の割合 |

|

|---|---|---|

| 「SBI・先進国株式インデックス・ ファンド」を86.43% |

6.43% | 80% |

| 「eMAXIS Slim 国内株式 (日経平均)」を13.57% |

13.57% | 0% |

| 合計 | 20% | 80% |

フィデリティ・欧州株・ファンド

「フィデリティ・欧州株・ファンド」はヨーロッパの株式で運用される投資信託です。直近3年間では10.59%のリターン(年率)を残しました(2022年8月26日時点)

| 投資資産 | 投資地域 | 3年リターン (年率) |

純資産総額 | 信託報酬 | |

|---|---|---|---|---|---|

| フィデリティ・欧州株・ファンド | 株式 | ヨーロッパ | 10.59% | 272億 5,900万円 |

1.65% |

出典:楽天証券 フィデリティ・欧州株・ファンド

ヨーロッパ株式だけで運用される唯一の銘柄

つみたてNISA対象銘柄で、ヨーロッパ株式だけに投資する投資信託は「フィデリティ・欧州株・ファンド」以外にありません(2022年8月18日時点)。

先進国株式型などでも、ヨーロッパ株式が投資対象に含まれるケースは多いです。しかし、その比率は大きいとはいえません。これは、世界の株式時価総額に占めるアメリカ株式の割合が大きいためです。

先進国や世界に投資したいものの、アメリカの割合を減らしたいという人は「フィデリティ・欧州株・ファンド」を選んでみてはいかがでしょうか。

高コストながらベンチマークを上回る

「フィデリティ・欧州株・ファンド」の信託報酬は1.65%と、つみたてNISAで認められる上限ぎりぎりとなっています。コストが高いためリターンの圧迫が懸念されますが、設定来リターンはベンチマーク(運用目標)を上回りました(2022年7月末時点)。

【設定来リターンの比較(1998年4月1日~2022年7月29日)】

・フィデリティ・欧州株・ファンド:282.02%

・ベンチマーク:188.88%

※ベンチマーク:MSCIヨーロッパ・インデックス

出典:フィデリティ・欧州株・ファンド 月次レポート

組み合わせ銘柄:iシェアーズ米国株式(S&P500)インデックス・ファンド

アメリカの割合を減らしながら日本以外の先進国に投資したい場合、「iシェアーズ米国株式(S&P500)インデックス・ファンド」を組み合わせてみてはいかがでしょうか。両銘柄を半分ずつ持つことで、ヨーロッパ株式50%、アメリカ株式50%という構成にできます。

なお、「フィデリティ・欧州株・ファンド」の投資国はさらに分散しているため、「iシェアーズ米国株式(S&P500)インデックス・ファンド」と半分ずつ保有しても、1国の比率としてはまだアメリカの割合が大きいです。

【「フィデリティ・欧州株・ファンド」の投資上位5か国】

1. イギリス:21.1%

2. ドイツ:19.3%

3. フランス:15.7%

4. スイス:9.1%

5. デンマーク:7.5%

※2022年6月末時点

出典:フィデリティ・欧州株・ファンド 月次レポート

「フィデリティ・欧州株・ファンド」の投資国1位であるイギリス(投資割合21.1%)とアメリカの投資割合を合わせる場合、「フィデリティ・欧州株・ファンド」を82.58%、「iシェアーズ米国株式(S&P500)インデックス・ファンド」を17.42%組み合わせると、両国の投資割合が17.42%で一致します。より各国への分散をしたいと考える場合には、この割合で投資するといいでしょう。

| 全体に占める 「イギリス株式」の割合 |

全体に占める 「アメリカ株式」の割合 |

|

|---|---|---|

| 「フィデリティ・欧州株・ ファンド」を82.58% |

17.42% | 0% |

| 「iシェアーズ米国株式(S&P500) インデックス・ファンド」を17.42% |

0% | 17.42% |

| 合計 | 17.42% | 17.42% |

eMAXIS Slim 全世界株式(オール・カントリー)

「eMAXIS Slim 全世界株式(オール・カントリー)」は、日本を含む全世界の株式に投資する投資信託です。直近3年間は年率19.46%のリターンを獲得しました(2022年8月26日時点)。

| 投資資産 | 投資地域 | 3年リターン (年率) |

純資産総額 | 信託報酬 | |

|---|---|---|---|---|---|

| eMAXIS Slim 全世界株式(オール・カントリー) | 株式 | 先進国 日本 新興国 |

19.46% | 6,636億 4,500万円 |

0.1144% |

出典:楽天証券 eMAXIS Slim 全世界株式(オール・カントリー)

運用コストは業界最低水準

「eMAXIS Slim 全世界株式(オール・カントリー)」の信託報酬は0.1144%です。金融庁によると、国内外・海外に投資するつみたてNISA対象インデックス型の平均信託報酬は0.31%ですから、「eMAXIS Slim 全世界株式(オール・カントリー)」の運用コストがいかに低いかわかります。

バランスのよい投資対象

「eMAXIS Slim 全世界株式(オール・カントリー)」は、日本を含む先進国、新興国に幅広く投資します。地域を限定せずに投資したい人に向いているでしょう。

なお、eMAXIS Slim 全世界株式シリーズは全部で3つあり、ほかに「eMAXIS Slim 全世界株式(除く日本)」と「eMAXIS Slim 全世界株式(3地域均等型)」があります。日本を含めたくない場合は「除く日本」を、地域の偏りをより減らしたい場合は「3地域均等型」を選んでください。

| eMAXIS Slim 全世界株式 | |||

|---|---|---|---|

| オール・カントリー | 除く日本 | 3地域均等型 | |

| 投資地域 | 先進国:83.3% 日本:5.4% 新興国:11.1% |

先進国:86.2% 新興国:11.4% |

先進国:33.4% 日本:33.0% 新興国:32.6% |

| 上位5か国 | アメリカ:60.4% 日本:5.2% イギリス:3.7% カナダ:3.0% フランス:2.6% |

アメリカ:63.9% イギリス:3.9% カナダ:3.2% フランス:2.8% スイス:2.6% |

日本:32.5% アメリカ:24.3% ケイマン諸島:5.9% 台湾:4.5% インド:4.3% |

出典:各銘柄の月次レポートより

組み合わせ銘柄:SBI・新興国株式インデックス・ファンド

「eMAXIS Slim 全世界株式(オール・カントリー)」は、全世界の株式に投資するといっても、市場規模の違いから先進国の割合が大きくなりがちです。「3地域均等型」でも、日本を含めた先進国株式の割合は66.4%となり、新興国株式の割合は32.6%にとどまります(2022年7月末時点)。

より新興国の割合を高めたいなら「SBI・新興国株式インデックス・ファンド」を組み入れてみてはいかがでしょうか。楽天証券のつみたてNISA対象銘柄では、新興国株式型で信託報酬が最も低い銘柄です。

| 順位 | 銘柄名 | 信託報酬 |

|---|---|---|

| 1位 | SBI・新興国株式インデックス・ファンド | 0.176% |

| 2位 | My SMT新興国株式インデックス(ノーロード) | 0.187% |

| 3位 | eMAXIS Slim 新興国株式インデックス | 0.187% |

出典:楽天証券 投信スーパーサーチ

「eMAXIS Slim 全世界株式(オール・カントリー)」における新興国株式の割合は11.1%でした(2022年7月末時点)。ここから、仮に日本を含む先進国株式と新興国株式の割合を1:1としたい場合、「eMAXIS Slim 全世界株式(オール・カントリー)」を56.24%、「SBI・新興国株式インデックス・ファンド」を43.76%組み入れればよいと計算できます。

| 全体に占める 「日本を含む先進国株式」の割合 |

全体に占める 「新興国株式」の割合 |

|

|---|---|---|

| 「eMAXIS Slim 全世界株式 (オール・カントリー)」を56.24% |

50% | 6.24% |

| 「SBI・新興国株式インデックス・ ファンド」を43.76% |

0% | 43.76% |

| 合計 | 50% | 50% |

EXE-iグローバル中小型株式ファンド

「EXE-iグローバル中小型株式ファンド」は、全世界の中小型株式で運用される投資信託です。直近3年間のリターン(年率)は17.78%となりました(2022年8月26日時点)。

| 投資資産 | 投資地域 | 3年リターン (年率) |

純資産総額 | 信託報酬 | |

|---|---|---|---|---|---|

| EXE-iグローバル中小型株式ファンド | 株式 | 先進国 日本 新興国 |

17.78% | 127億 900万円 |

0.311% |

出典:楽天証券 EXE-iグローバル中小型株式ファンド

積極派に向くリスクの大きな銘柄

「EXE-iグローバル中小型株式ファンド」の投資上位5か国は以下の通りです。一般的な全世界株式型と同じように、アメリカを中心とした先進国のほか、日本や新興国にも投資します。

【「EXE-iグローバル中小型株式ファンド」の投資上位5か国】

・アメリカ:59.77%

・カナダ:6.61%

・日本:5.21%

・イギリス:3.88%

・台湾:2.81%

※2022年7月末時点

出典:EXE-iグローバル中小型株式ファンド 月次レポート

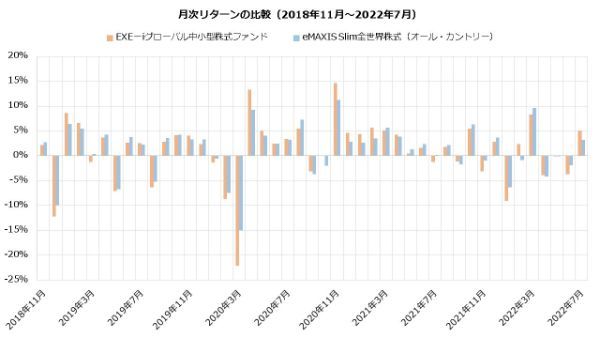

しかし、投資対象が中小型株式に限定されている点で全世界株式型と異なります。一般的に、中型株式や小型株式は大型株式より値動きが大きいため、「EXE-iグローバル中小型株式ファンド」も比較的高リスクです。リスクを取り積極的に運用したい人に向くでしょう。

| 最大値 | 最小値 | |

|---|---|---|

| EXE-iグローバル中小型株式ファンド | 14.59% | -22.05% |

| eMAXIS Slim 全世界株式 (オール・カントリー) |

11.24% | -15.04% |

組み合わせ銘柄:iFree NYダウ・インデックス

「EXE-iグローバル中小型株式ファンド」と組み合わせつつ積極的に運用したい場合、「iFree NYダウ・インデックス」を選んでみてはいかがでしょうか。伝統的なアメリカ株式指数「NYダウ」に連動することを目指して運用されるインデックス型の投資信託です。

同じくアメリカの株式指数「S&P500」は、アメリカの主要な上場企業500社で構成されますが、NYダウの構成銘柄は30社しかありません。どちらも大型株式を中心とした株式指数ですが、構成銘柄数が少ない分、NYダウの方がより大きな値動きを期待できます。

また、中小型株式にしか投資しない「EXE-iグローバル中小型株式ファンド」では大型株式の恩恵を受けられませんが、「iFree NYダウ・インデックス」を組み入れれば大型株式もカバーできます。仮に両銘柄を半分ずつ組み入れれば、全世界の中小型株式50%、アメリカの大型株式50%という組み合わせで運用可能です。

若山卓也(ファイナンシャル・プランナー)

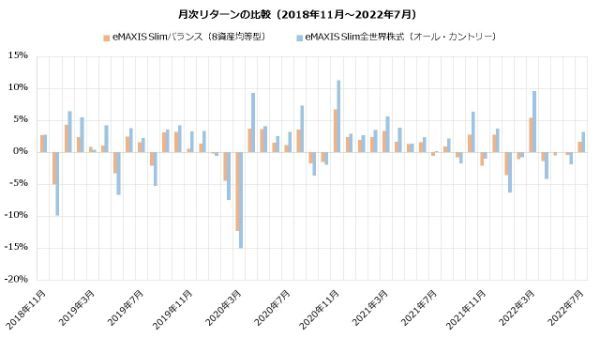

eMAXIS Slim バランス(8資産均等型)

「eMAXIS Slim バランス(8資産均等型)」は、株式のほか、リートや債券に幅広く投資する銘柄です。直近3年間では1年あたり8.69%のリターンを得ました(2022年8月26日時点)。

| 投資資産 | 投資地域 | 3年リターン (年率) |

純資産総額 | 信託報酬 | |

|---|---|---|---|---|---|

| eMAXIS Slim バランス(8資産均等型) | 株式 リート 債券 |

先進国 日本 新興国 |

8.69% | 1,611億 1,800万円 |

0.154% |

出典:楽天証券 eMAXIS Slim バランス(8資産均等型)

8種の資産に分散投資

「eMAXIS Slim バランス(8資産均等型)」は、全世界の株式・リート・債券に12.5%ずつ投資する銘柄です(新興国リートを除く)。株式以外にも投資したい人に向いているでしょう。

投資対象の分散方法には大きく分けて「地域の分散」と「資産の分散」があります。全世界株式型投資信託は地域を幅広く分散しますが、投資対象は株式だけです。したがって「資産の分散」には期待できません。

| 先進国 | 日本 | 新興国 | |

|---|---|---|---|

| 株式 | 〇 | 〇 | 〇 |

| リート | 〇 | 〇 | ── |

| 債券 | 〇 | 〇 | 〇 |

リスク管理に主眼を置いた運用

「eMAXIS Slim バランス(8資産均等型)」なら、「地域の分散」に加え、「資産の分散」もなされています。よりリスクを低減させる効果が期待できるでしょう。

| 最大値 | 最小値 | |

|---|---|---|

| eMAXIS Slim バランス (8資産均等型) |

6.70% | -12.27% |

| eMAXIS Slim 全世界株式 (オール・カントリー) |

11.24% | -15.04% |

組み合わせ銘柄:eMAXIS Slim 全世界株式(オール・カントリー)

「eMAXIS Slim バランス(8資産均等型)」は、2022年8月26日までの3年間で8.69%のリターン(年率)を得ましたが、リターンは一括投資したものとして計算されています。リターンが一定なら、利益は積立投資より一括投資の方が大きいです。そのため積立投資に限定されているつみたてNISAの場合、見た目のリターンより物足りないと感じるかもしれません。

| 20年間の利益 | |

|---|---|

| 800万円を一括投資した場合 | 3,435万2,000円 |

| 40万円を20年間積立投資した場合 (累計積立額:800万円) |

1,176万5,600円 |

そこで、もう少し大きなリターンを目指したい場合、株式の割合を大きくしましょう。全世界の株式に幅広く投資する「eMAXIS Slim 全世界株式(オール・カントリー)」なら、地域の分散を生かしながら株式割合を大きくすることができます。

「eMAXIS Slim 全世界株式(オール・カントリー)」の直近3年間リターンは2022年8月26日時点で19.46%でした。仮にこのリターンを維持できると仮定すると、「eMAXIS Slim バランス(8資産均等型)」を41.41%、「eMAXIS Slim 全世界株式(オール・カントリー)」を58.59%組み合わせれば年率15%のリターンが期待できることになります。

リターン(年率)が15%にまで上昇したことで、利益額が一括投資した場合に近づきました。

| リターン(年率) | 20年間の利益 | |

|---|---|---|

| 800万円を一括投資 | 8.69% | 3,435万2,000円 |

| 40万円を20年間積立投資 (累計積立額:800万円) |

15% | 3,297万7,600円 |

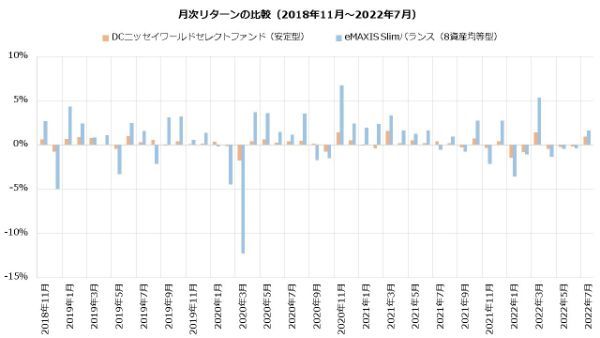

DCニッセイワールドセレクトファンド(安定型)

「DCニッセイワールドセレクトファンド(安定型)」もバランス型の1つで、国内外の株式と債券で運用されます。直近3年間のリターン(年率)は1.46%となりました(2022年8月26日時点)。

| 投資資産 | 投資地域 | 3年リターン (年率) |

純資産総額 | 信託報酬 | |

|---|---|---|---|---|---|

| DCニッセイワールド セレクトファンド(安定型) |

株式 債券 |

先進国 日本 |

1.46% | 103億 8,500万円 |

0.154% |

出典:楽天証券 DCニッセイワールドセレクトファンド(安定型)

ほぼ債券で運用される安定重視の銘柄

「DCニッセイワールドセレクトファンド(安定型)」は、全体の90%が債券を占めています(うち5%は短期金融資産)。券は比較的リスクが低いとされている資産債で、同じバランス型の「eMAXIS Slim バランス(8資産均等型)」よりもさらに低いリスクの運用が期待できるでしょう。

| DCニッセイワールドセレクト ファンド(安定型) |

eMAXIS Slim バランス (8資産均等型) |

|

|---|---|---|

| 株式 | 10% | 37.5% |

| リート | ── | 25.0% |

| 債券 | 90%(※1) | 37.5% |

出典:各銘柄の交付目論見書より

| 最大値 | 最小値 | |

|---|---|---|

| DCニッセイワールドセレクト ファンド(安定型) |

1.58% | -1.80% |

| eMAXIS Slim バランス (8資産均等型) |

6.70% | -12.27% |

組み合わせ銘柄:東京海上・円資産インデックスバランスファンド

債券割合が全体の90%(うち5%は短期金融資産)を占める「DCニッセイワールドセレクトファンド(安定型)」は、つみたてNISA対象銘柄の中でもリスクは最低水準です。そのため、別の銘柄と組み合わせることで全体のリスクは上昇してしまうかもしれません。

リスクの上昇を望まない場合、「DCニッセイワールドセレクトファンド(安定型)」1本で運用してもよいでしょう。

もしある程度リスクを取りつつ少しでもリターンを目指したい場合は、「東京海上・円資産インデックスバランスファンド」を組み入れてみてはいかがでしょうか。日本の債券に70%、日本の株式とリートに15%ずつ投資する投資信託で、海外の資産には投資しません。

ただし「東京海上・円資産インデックスバランスファンド」における上の割合は基本的な比率で、変動リスクが大きくなると、日本株式と日本リートの比率をそれぞれ最低2.5%にまで引き下げ、一般に日本債券よりリスクが低いとされる「短期金融資産」を最大25%まで組み入れる仕組みがあります。

このため「東京海上・円資産インデックスバランスファンド」の株式比率は、「DCニッセイワールドセレクトファンド(安定型)」より下がるケースがあります。仮に両銘柄を50%ずつ組み入れたとき、株式割合と債券割合は以下のように変動します。

| 基本 | リスクが大きくなったとき | |||

|---|---|---|---|---|

| 全体に占める 株式割合 |

全体に占める 債券割合 |

全体に占める 株式割合 |

全体に占める 債券割合 |

|

| 「DCニッセイワールドセレクトファンド (安定型)」を50% |

5% | 45% | 5% | 45% |

| 「東京海上・円資産インデックス バランスファンド」を50% |

15% | 35% | 最低2.5% | 最大47.5% |

| 合計 | 20% | 80% | 最低7.5% | 最大92.5% |

両銘柄を半分ずつ組み入れることで、平時は「DCニッセイワールドセレクトファンド(安定型)」を単独で持つよりリターンに期待でき、リスクが大きくなったときはより安定的な運用に期待できます。

投資方針別:楽天証券における積立NISA対象銘柄の組み合わせ例

次の3つの「投資方針別」の銘柄の組み合わせ例についても解説します。

・高いリターンを狙う場合

・リスクを抑えたい場合

・バランスを取りたい場合

高いリターンを狙う場合

・iシェアーズ米国株式(S&P500)インデックス・ファンド 60%

・EXE-iグローバル中小型株式ファンド 40%

リターンを追求したい場合、株式の割合を大きくすることをおすすめします。リスク許容度にもよりますが、積極的にリターンを目指すなら株式以外の資産には投資しなくてもよいかもしれません。

「地域の分散」を考えれば全世界株式型が有望な選択肢ですが、これまでは特にアメリカ株式が大きく上昇してきました。リターンを目指すなら、アメリカ株式の比率をより大きくしたいところです。

そこで、「iシェアーズ米国株式(S&P500)インデックス・ファンド」を60%、「EXE-iグローバル中小型株式ファンド」を40%という組み合わせはいかがでしょうか。この組み合わせで全体の8割以上をアメリカ株式としつつ、その他の先進国や新興国についても比較的高いリターンが期待できる中小型株式に投資できます。

| 全体に占める 株式割合 |

うち「アメリカ株式」 の割合 |

全体に占める 債券割合 |

|

|---|---|---|---|

| 「iシェアーズ米国株式(S&P500) インデックス・ファンド」を60% |

60% | (60%) | 0% |

| 「EXE-iグローバル中小型 株式ファンド」を40% |

40% | (23.91%) | 0% |

| 合計 | 100% | (83.91%) | 0% |

リスクを抑えたい場合

・DCニッセイワールドセレクトファンド(安定型) 90%

・iFree 外国株式インデックス(為替ヘッジあり) 10%

リスクを抑えながら運用したい場合、債券割合が大きくなるよう銘柄を組み合わせましょう。債券割合が90%(短期金融資産5%を含む)と高い「DCニッセイワールドセレクトファンド(安定型)」を中核に据えるのをおすすめします。

できるだけ低リスクで運用したい場合は「DCニッセイワールドセレクトファンド(安定型)」1本でもよいですが、株式割合が10%と低いため、リターンにはほとんど期待できません。

そこで、為替リスクを避けつつ日本を除く先進国株式に投資できる「iFree 外国株式インデックス(為替ヘッジあり)」と組み合わせてみてはいかがでしょうか。例えば「DCニッセイワールドセレクトファンド(安定型)」を90%、「iFree 外国株式インデックス(為替ヘッジあり)」を10%組み入れると、株式割合を全体のおよそ19%にまで引き上げられます。

| 全体に占める 債券割合 |

全体に占める 株式割合 |

|

|---|---|---|

| 「DCニッセイワールドセレクト ファンド(安定型)」を90% |

81% | 9% |

| 「iFree 外国株式インデックス (為替ヘッジあり)」を10% |

0% | 10% |

| 合計 | 81% | 19% |

リスクとリターンのバランスを取りたい場合

・eMAXIS Slim 全世界株式(オール・カントリー) 45%

・DCニッセイワールドセレクトファンド(安定型) 55%

リターンとリスクのバランスを取る、つまり中程度のリスクを目指す場合、債券と株式の割合が半分ずつとなるよう銘柄を組み入れましょう。

株式は地域の分散を考え、「eMAXIS Slim 全世界株式(オール・カントリー)」をおすすめします。

一方債券の場合、債券100%で運用される投資信託があれば、半分ずつ組み合わせればよいため分かりやすいのですが、つみたてNISA対象銘柄に債券型はありません(2022年8月18日時点)。そこで、やはり債券の割合が大きい「DCニッセイワールドセレクトファンド(安定型)」を利用します。

「eMAXIS Slim 全世界株式(オール・カントリー)」と「DCニッセイワールドセレクトファンド(安定型)」を組み合わせて債券と株式の割合を1:1にする場合、前者を45%、後者を55%にします。

| 全体に占める 債券割合 |

全体に占める 株式割合 |

|

|---|---|---|

| 「eMAXIS Slim 全世界株式 (オール・カントリー)」を45% |

0% | 45% |

| 「DCニッセイワールドセレクト ファンド(安定型)」を55% |

49.5% | 5.5% |

| 合計 | 49.5% | 50.5% |

年齢別の組み合わせ例

年齢によっても、とるべき投資方針は異なります。一概にはいえませんが、一般に年齢が若いときほどリスクを取りやすく、年齢が進むほどリスクを取りにくくなります。したがって、上述した投資方針別の組み合わせ例を年齢別に当てはめれば以下のようになります。

| 投資方針 | 組み合わせ例 | 債券:株式 | |

|---|---|---|---|

| 20~30代 | 高いリターン を目指す |

「iシェアーズ米国株式(S&P500) インデックス・ファンド」を60% 「EXE-iグローバル中小型株式ファンド」を40% |

0:100 |

| 40~50代 | リスクとリターンの バランスを取る |

「eMAXIS Slim 全世界株式 (オール・カントリー)」を45% |

49.5:50.5 |

| 60代以降 | リスクを抑える | 「DCニッセイワールドセレクト ファンド(安定型)」を90% 「iFree 外国株式インデックス (為替ヘッジあり)」を10% |

81:19 |

自分の年齢に当てはめて、組み合わせ例を参考にしてみましょう。

楽天証券の積立NISA 5つのメリット

つみたてNISAを含むNISA口座開設数は2021年、主要ネット証券(※)で楽天証券が首位となりました。

※主要ネット証券:楽天証券、SBI証券、マネックス証券、auカブコム証券、松井証券

楽天証券株式会社は、2022年2月25日(金)に金融庁が発表した「NISA口座の利用状況調査」より、NISAの2021年新規口座開設数が業界最多であったことをお知らせします。

(引用元:PR TIMES|楽天証券、NISA・iDeCo 2021年新規口座開設数が業界最多に!)

メリット1. 楽天カードで支払うと楽天ポイントが貯まる

つみたてNISAの代金を楽天カード(クレジットカード)で支払うことができ、積み立てる銘柄に応じて0.2%または1.0%のポイントを受け取れます。

| 信託報酬(年率)のうち、 楽天証券が受け取る部分 |

ポイント還元率 | 銘柄の例 |

|---|---|---|

| 0.4%未満の銘柄 | 0.2% | ・ iシェアーズ米国株式 (S&P500)インデックス・ファンド ・SBI・先進国株式インデックス・ファンド |

| 0.4%以上の銘柄 | 1.0% | ・フィデリティ・欧州株・ファンド ・ひふみプラス |

なお、つみたてNISAは電子マネーの「楽天キャッシュ」で積み立てることもできます。チャージすると0.5%分のポイントを受け取れるため、銘柄によってはカードで直接積み立てるより有利です。

メリット2. さまざまな方法で貯めた楽天ポイントを「投資」に利用できる

近年は投資代金にポイントを充てる「ポイント投資」を提供する証券会社が増えています。楽天証券は特に充実しており、「投資信託」「国内株式」「アメリカ株式」「バイナリーオプション」(※)の4商品にポイント投資することが可能です。

※バイナリーオプション:対象の銘柄について、一定期間後の価格が指定の水準を上回るか予想する取引

- 投資信託(つみたてNISA含む)

- 国内株式

- アメリカ株式(円貨決済のみ)

- バイナリーオプション

出典:楽天証券 ポイント投資

取引でポイントが貯まる証券会社は多いですが、ポイントの使い道に乏しいケースが少なくありません。楽天証券はポイント投資の選択肢が広いため、貯まったポイントを使いやすいでしょう。

メリット3. 積立NISA全銘柄の約9割を扱う

つみたてNISAで投資できる商品は、法令で定められた基準をクリアして金融庁に届けられた一定の投資信託だけです。2022年8月18日時点で208本(ETF除く)ありますが、実際にはそのうち、口座を開設した金融機関の取扱銘柄にしか投資できません。中には取り扱いが極端に少なく、銘柄を自由に選べない金融機関もあります。

楽天証券は182本ものつみたてNISA対象銘柄を取り扱い、これは金融庁に届けられた対象銘柄の87.5%に相当します(2022年8月29日時点)。選択肢が豊富なため、自由に銘柄を選べるでしょう。

| 金融庁に届けられた銘柄 (2022年8月18日時点) |

208本 |

|---|---|

| うち、楽天証券の取扱銘柄 (2022年8月29日時点) |

182本 |

メリット4.投資は月100円から始められる

初めて資産運用に取り組む場合、最初は少ない金額から始めたいと考える人は多いと思います。楽天証券ならつみたてNISAを100円以上1円単位で積立金額を設定できます。複数銘柄を積み立てるケースでも少額で始めやすいでしょう。

なお、最低投資額は金融機関によって異なります。特に複数銘柄を組み合わせて積み立てる場合、最低投資額が大きいと全体の積立額が大きくなるため注意してください。

例えば2銘柄積み立てる場合、最低投資額が5,000円なら少なくとも1万円が、最低投資額が1万円なら少なくとも2万円が必要です。

| 最低投資額が5,000円 | エイチ・エス証券 セゾン投信 |

|---|---|

| 最低投資額が1万円 | 三井住友銀行 鎌倉投信 |

メリット5.毎月積立または毎日積立から選べる

つみたてNISAは決まった日に毎月積み立てる「毎月積立」が基本です。しかし楽天証券なら、毎営業日積み立てる「毎日積立」も選べます。より「時間の分散」を働かせたい場合、毎日積立を選ぶといいでしょう。

時間の分散は分散投資の1つです。投資タイミングを分散させることで、値段が高いときも安いときも購入することになり、平均的な値段で投資できるメリットがあります。

「時間(時期)の分散」の手法を採用すると、経済の動向等によって、高い価格で投資を行う時期と低い価格で投資を行う時期が生じることになりますが、長い目で見ると、一回あたりの投資価格は平準化されていきますので、短期的な急な値下がりなどが生じても、それによって生じる損失の程度を軽減することが可能になります。

出典:金融庁 投資の基本

時間の分散は毎月積立でも働きますが、投資タイミングは毎日積立の方が分散されます。このため、「時間の分散」を重視したいなら毎日積立を選びたいところです。

楽天証券の積立NISAの3つのデメリット

デメリット1.積立NISAに対応するアプリがない

楽天証券には、つみたてNISAに対応するスマートフォンアプリがありません。したがって、積み立ての設定や管理を行う場合、ChromeやSafariといったブラウザからログインする必要があります。スマートフォンから操作することが多い人にとって、やや手間に感じられるかもしれません。

ただしスマートフォン専用サイトなら用意があります。スマートフォン画面に最適化されているため、ブラウザからでも比較的操作しやすいのではないでしょうか。

デメリット2.投資信託残高に対する毎月のポイント付与がない

ネット証券の多くは保有する投資信託の残高に対し、毎月ポイントを付与するサービスを行っていますが、楽天証券にはありません。

| ポイント還元率(年率) | 公式サイト | |

|---|---|---|

|

── | 公式サイト |

|

最大0.25% | 公式サイト |

|

最大0.08% | 公式サイト |

|

【資産形成プログラム】最大0.24% 【auの投資信託ポイントプログラム】最大0.1% |

公式サイト |

|

(信託報酬のうち、松井証券が受け取る部分-0.3%)×1.1 | 公式サイト |

なお、楽天証券には投資信託残高が一定の基準に初めて到達したときにポイントを付与する仕組みはあります。

| 月末時点の投資信託残高 | ポイント |

|---|---|

| 初めて10万円に到達 | 10ポイント |

| 初めて30万円に到達 | 30ポイント |

| 初めて50万円に到達 | 50ポイント |

| 初めて100万円に到達 | 100ポイント |

| 初めて200万円に到達 | 100ポイント |

| 初めて300万円に到達 | 100ポイント |

| 初めて400万円に到達 | 100ポイント |

| 初めて500万円に到達 | 100ポイント |

| 初めて1,000万円に到達 | 500ポイント |

| 初めて1,500万円に到達 | 500ポイント |

| 初めて2,000万円に到達 | 500ポイント |

デメリット3.低コスト銘柄のカード決済はポイント還元が低め

上述の通り、つみたてNISAを楽天カードで支払うと、信託報酬のうち証券会社が受け取る部分によって受け取れるポイントに違いがあります。

・0.4%未満の銘柄は0.2%のポイントを受け取れる

・0.4%以上の銘柄は1.0%のポイントを受け取れる

主要ネット証券と比べると、この0.2%の還元率は高いとはいえません。そしてつみたてNISAは低コスト銘柄が中心のため、多くのケースでポイント還元率が0.2%にとどまるでしょう。

| ポイント還元率 | 公式サイト | |

|---|---|---|

|

0.2%または1.0% | 公式サイト |

|

0.5%(※1) | 公式サイト |

|

1.1% | 公式サイト |

|

1.0% | 公式サイト |

|

取り扱いなし | 公式サイト |

もしもポイント還元率にこだわるなら、「1.1%」と、主要5社の中で一番還元率が高いマネックス証券がいいでしょう。

楽天証券の積立NISAでやっておくべき3つの設定

楽天証券でつみたてNISAを始めるなら、以下3つをぜひ設定してください。それぞれ手順を解説します。

- 楽天カードの登録

- 楽天銀行と「マネーブリッジ」で連携

- 「ハッピープログラム」にエントリー

楽天カードの登録

楽天カードで決済するには、カードを登録しなければいけません。以下の手順で手続きしましょう。

まずは登録したい楽天カードを手元に用意してください。ログイン後、画面右上の「マイメニュー」から「申込が必要なお取引(信用、先物・オプション、FXなど)」を選んでクリックします。

画面を下にスクロールすると、「投資信託」の欄に「投信積立:引落設定」があります。さらにその欄の「楽天カードクレジット決済」からカードを登録しましょう。

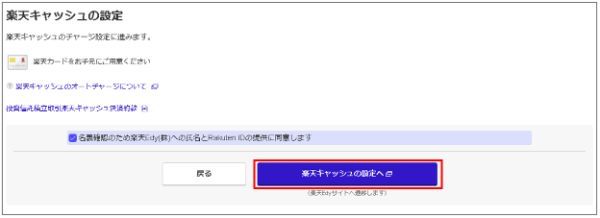

楽天キャッシュ決済の登録方法

登録は、個別銘柄の積立設定画面から行います。以下の手順で操作してください。

まずは手元に楽天カードを用意し、ログインして積み立てたい銘柄の個別銘柄ページへ移動します。個別銘柄ページ上部に表示される「積立注文(つみたてNISA)」をクリックし、積立設定画面へ遷移してください。

遷移後の画面で、引落方法に「楽天キャッシュ(電子マネー)」を選び、積立金額といったその他の条件も入力しましょう。入力と目論見書の確認を終えると、設定へ進みます。

登録画面では「楽天キャッシュ残高キープチャージ」の設定に進みます。

これは残高が指定した金額を下回ったとき、自動的に楽天カードからチャージして残高を回復する設定です。登録したいカードを指定のうえ、残高を維持する金額を入力してください。積立金額以上の額を設定しておくのが無難でしょう。

「マネーブリッジ」で楽天証券と楽天銀行を連携

「楽天銀行」と連携させることができる「マネーブリッジ」サービスを提供しています。

| 通常 | マネーブリッジ利用者 |

|---|---|

| 0.02% | 300万円以下の部分:0.1% 300万円超の部分:0.04% |

※金利は税引前の年利です。利息には復興特別所得税が課され、20.315% (国税15.315%、地方税5%)の税金がかかります。

出典:楽天銀行 預金金利(定期預金他):個人口座

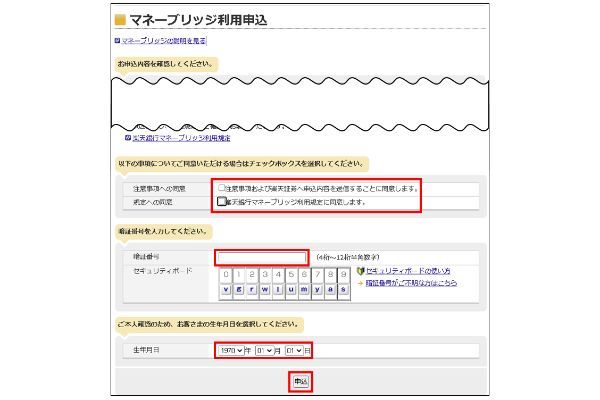

マネーブリッジを登録するには銀行口座が必要です。まずは楽天銀行口座を開設しましょう。開設できたら、以下の手順でマネーブリッジを設定してください。

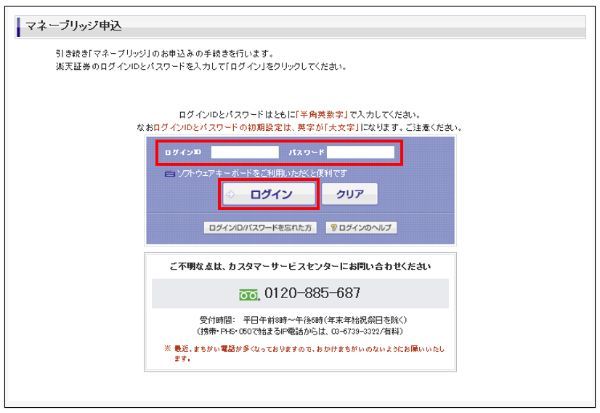

楽天証券にログインし、ページ上部に表示される「マネーブリッジ」をクリックすると、マネーブリッジのトップ画面へ遷移します。下へスクロールし、「マネーブリッジ申込(楽天銀行ログイン)」をクリックしてください。

遷移後の画面では楽天銀行のログインが求められます。IDとパスワードを入力すると、マネーブリッジの申込内容が表示されます。申込内容と規約等を確認し、銀行の暗証番号と生年月日を入力し、「申込」をクリックします。

次の画面で、改めて楽天証券のログインが求められます。これらを入力すれば手続きは完了です。

「ハッピープログラム」にエントリー

「ハッピープログラム」は楽天銀行の会員プログラムです。エントリーすると取引に応じて手数料やポイントの獲得倍率が優遇されます。

| ATM手数料の 無料回数 |

他行振込手数料 の無料回数 |

楽天ポイント 獲得倍率 |

|

|---|---|---|---|

| スーパーVIP

(残高300万円以上o r取引30件以上) |

7回/月 | 3回/月 | 3倍 |

| VIP

(残高100万円以上o r取引20件以上) |

5回/月 | 3回/月 | 3倍 |

| プレミアム (残高50万円以上or取引10件以上) |

2回/月 | 2回/月 | 2倍 |

| アドバンスト (残高10万円以上or取引5件以上) |

1回/月 | 1回/月 | 1倍 |

| ベーシック(エントリー) | ── | ── | 1倍 |

さらに上述した「マネーブリッジ」を登録しておくと、楽天証券の取引もハッピープログラムの対象となり、ポイントが付与されます。お得に取引できるようになるため、取引するならぜひ登録してください。

| 獲得ポイント | 取引件数 | |

|---|---|---|

| 国内株式(現物・信用) | 手数料100円ごとに 1ポイント |

手数料4,000円 ごとに1件 |

| 外国株式(現物) | 手数料100円ごとに 1ポイント |

手数料4,000円 ごとに1件 |

| アメリカ株式(信用) | 手数料100円ごとに 1ポイント |

手数料4,000円 ごとに1件 |

| 投資信託 | 一定の残高達成ごとに 10~500ポイント |

── |

| 個人向け国債 | 買付金額3万円ごとに 1ポイント |

買付金額100万円 ごとに1件 |

| 楽天FX | 10枚(10万通貨)ごとに 1ポイント |

100枚(100万通貨) ごとに1件 |

| 日経225先物(ラージ・ミニ)、 日経225オプション |

手数料100円ごとに 1ポイント |

手数料4,000円 ごとに1件 |

ハッピープログラムは以下の手順で登録します。なお、ハッピープログラムには会員の登録が必要です。まだの場合は先に済ませておいてください。

マネーブリッジの登録後、楽天銀行にログインし、ページ上部に表示される「登録情報の変更」をクリックしてください。

遷移後の画面を下にスクロールし、「楽天会員リンク登録」から会員IDを入力すればハッピープログラムの登録は完了です。

楽天証券の積立NISAに関する口コミ

- ポイントが使えてうれしいです!

-

選んだ一番の理由は、買い物で貯まった楽天ポイントを投資に使えるからです。毎月100円から積み立てを始められますし、カードで支払うと、その分もポイントがもらえるのもうれしいです。

30代・女性

- 取り扱い銘柄が豊富です

-

銘柄のラインアップが豊富で、かなり選びやすいと思います。楽天証券と銀行をマネーブリッジ設定すると優遇金利を受けられ、とてもお得です。自動入金機能を利用できるので、一度設定すると楽に買い付けできます。

40代・女性

- おおむね満足

-

カードで積み立ての設定をすると、ポイントが貯まります。楽天経済圏で生活している人には、とても良いと思います。1週間に1回程度、積み立てている投資信託の基準価額メールが届くので、自分が積み立てている投資信託がどの程度利益を出しているかを確認できます。それが楽しみです。

20代・男性

出典:fuelle編集部がクラウドワークスで調査

楽天証券の積立NISAに関するよくない口コミ

- 楽天ポイントの改悪が残念

-

ポイントの改悪が続くので、すべてもとに戻してほしいです。グループすべてをまとめて連携することでお得になっているから楽天を選んでいるので、改悪はやめてほしいと切に思います。

30代・男性

- アプリがつみたてNISAには向いていない

-

楽天証券のiSPEEDというアプリがあるのですが、つみたてNISAの確認には向いてないと思います。個別株など専用に作られているようで、確認できるのは、投資金額とか変動利率、買付可能額ぐらいです。詳細を確認したい場合は、パソコンサイトに飛んで確認するので手間です。

40代・女性

- つみたてNISA専用アプリがほしい

-

おおむね満足していますが、あえて挙げるなら専用のアプリがない点がデメリットです。株式トレードのアプリで、つみたてNISAの内容もあわせて見なくてはならないので使いにくいです。

40代・男性

出典:fuelle編集部がクラウドワークスで調査

楽天証券の概要

- スマホアプリ「iSPEED」で日本株と米国株を取引できる

- 日経テレコン(楽天証券版)が無料で読める

楽天証券は、同グループとの連携サービスが人気を集めており、近年は口座数が大きく伸びました。2022年6月には、証券会社単体で初めて800万口座を突破しています。

楽天証券株式会社(本社:東京都港区、代表取締役社長:楠 雄治、以下「楽天証券」)は、このたび、証券総合口座数が800万口座を達成したことをお知らせします。

(引用元:PR TIMES|楽天証券|楽天証券、証券総合口座数 800万口座達成のお知らせ)

| 口座数 (2022年6月) |

約800万口座 |

|---|---|

| 預かり資産 (2022年7月) |

約17兆3,311億円 7,100万円(※) |

提供するスマホアプリ「iSPEED(アイスピード)」は、アプリ内で日本と米国の両方の株式取引ができます。日本株と米国株それぞれでアプリを立ち上げる手間がありません。

また口座開設すると日本経済新聞(朝刊・夕刊)や日経産業新聞、日経MJなどの記事が無料で閲覧できます。内容は、楽天証券版にカスタマイズされていますが無料で質の高い情報に触れることができるメリットは大きいでしょう。

| 商号 | 楽天証券株式会社 |

|---|---|

| 金融商品取引業者登録番号 | 関東財務局長(金商)第195号 |

| 代表者 | 代表取締役社長 楠 雄治 |

| 本店所在地 | 東京都港区南青山2-6-21 |

| 資本金 | 194億9,500万円 |

| 設立 | 1999年3月24日 |

出典:楽天証券 会社概要

| 1999年3月 | 資本金1億円でディーエルジェイディレクト・ エスエフジー証券(現・楽天証券)設立。 同年6月にインターネット取引サービスを開始 |

|---|---|

| 2000年5月 | パソコン向けリアルタイムトレーディングツール 「マーケットスピード」リリース |

| 2003年11月 | 楽天株式会社がディーエルジェイディレクト・ エスエフジー証券の株式を96.7%取得し子会社化。 2004年7月に「楽天証券」へ変更 |

| 2005年6月 | モバイル版マーケットスピード「iSPEED」をリリース |

| 2010年7月 | 総合証券口座100万口座突破 |

| 2010年9月 | iPhone版「iSPEED」をリリース |

| 2011年7月 | Android版「iSPEED」をリリース |

| 2016年9月 | iDeCoサービス開始 |

| 2019年12月 | 投資信託の買付手数料を無料化 |

| 2020年12月 | 総合証券口座500万口座突破 |

| 2021年5月 | 総合証券口座600万口座突破 |

| 2021年12月 | 総合証券口座700万口座突破 |

| 2022年6月 | 総合証券口座800万口座突破 |

楽天証券の積立NISAの銘柄組み合わせでよくある質問

「iシェアーズ米国株式(S&P500)インデックス・ファンド」はアメリカの株式にしか投資しません。一方、「SBI・先進国株式インデックス・ファンド」は日本を含む先進国に幅広く投資します。両銘柄を組み合わせることで、アメリカを中心に幅広い地域へ分散投資が可能です。

また両銘柄はどちらもコストが低く、「iシェアーズ米国株式(S&P500)インデックス・ファンド」の信託報酬は0.0938%、「SBI・新興国株式インデックス・ファンド」の信託報酬は0.1022%です。両銘柄を50%ずつ組み合わせたときの信託報酬は0.098%と、低い水準にとどまります。

「iシェアーズ米国株式(S&P500)インデックス・ファンド」はアメリカ株式指数「S&P500」に連動することを目指して運用されるインデックス型の投資信託です。好調なアメリカ市場を背景に、直近3年間で23.60%のリターン(年率)を獲得しました(2022年8月26日時点)。

【楽天証券のつみたてNISA対象銘柄の内訳】

・国内株式型:40銘柄

・アメリカ株式型:12銘柄

・ヨーロッパ株式型:1銘柄

・先進国株式型:20銘柄

・新興国株式型:12銘柄

・全世界株式型:14銘柄

・バランス型:83本

※2022年8月29日時点

・楽天カードで支払うとポイントが貯まる

・「投資信託」「国内株式」「アメリカ株式」「バイナリーオプション」にポイント投資できる

・つみたてNISA全銘柄の約9割を取り扱う

・月100円から始められる

・毎月積立または毎日積立から選べる

楽天証券は2021年、NISA口座開設数が主要ネット証券5社(楽天証券、SBI証券、マネックス証券、auカブコム証券、松井証券)で首位となりました。背景にはこれら5つのメリットがあるのかもしれません。

・つみたてNISAに対応するアプリがない

・投資信託残高に対する毎月のポイント付与がない

・低コスト銘柄のカード決済はポイント還元率が低め

楽天証券が提供するスマートフォンアプリに、つみたてNISAに対応するものはありません。スマートフォンから設定するには、ブラウザアプリからウェブサイトにログインする必要があります。

また、投資信託残高に対する毎月のポイント還元がありません。低コスト銘柄をクレジットカードで積み立てる場合のポイント還元率も、他のネット証券と比べると低めです。

【毎年40万円をリターン3%の銘柄に積み立てる場合】

・5年目 12.37万円

・10年目 58.56万円

・15年目 143.96万円

・20年目 274.81万円

ただし現在のところ、つみたてNISAは期間限定の制度で、いつ始めても購入可能期間は2042年で終了します。早く始める方が非課税の恩恵を受けられるため、せっかく口座を開設したならできるだけ早く始めましょう。

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

【こちらの記事も読まれています】