永久型節税対策

役員報酬

中小企業の節税策で最も効果が高いのが、経営者を含む役員報酬(役員給与と役員賞与)の設定です。つまり個人の所得税・住民税と、会社で支払う法人税を合算したときに「それぞれをどのくらいに設定するのが最も節税効果が高くなるのか」ということです。報酬を多くすれば所得税などは高くなりますが、法人税は低くなりますし報酬を少なくすれば法人税は高くなります。

これは「会社にどの程度のキャッシュを残すか」ということにも関わってくるでしょう。会社の経営方針と直結する問題のため、「報酬を多くすべきか」「会社に多くのキャッシュを残すべきか」のどちらが正しいとは一概にはいえません。ただ経営者のみが役員の会社の場合、「所得税+住民税」と「法人税」がおおむね同額になるのは、役員報酬1,200万円が一つの目安になるといわれています。

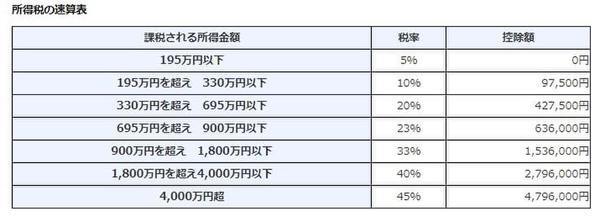

住民税率は一律10%ですが、所得税の最高税率は5~45%なので個人の所得に課せられる最高税率は55%です。

なお役員の給与所得であっても従業員と同じように給与所得控除を受けることができます。2020年以降は850万円以上の給与所得の場合は195万円の控除を受けることが可能です。例えば給与と賞与の合計額から社会保険料などを引いた所得額が1,095万円以下であれば所得税率は40%から33%まで低減されます。先に挙げた法人実効税率は30~34%でした。

もし「会社の所得を丸々残すか」「すべて役員報酬に充てるか」という比較をするのなら以下のようなことがいえます。

- 課税所得900万円以下なら所得税率のほうが低い

- 900~1,800万円でほぼ同じ

1,800万円を超えると法人実効税率のほうが低くなる ただし会社のお金は、社長や役員のものではなく従業員や株主と共有されるもののため、このような極端な分配はできません。役員報酬は株主総会の総意で決定され役員賞与は事前に税務署に届出をすることが必要です。そのため、その年の申告時期に突然変えられるわけではありません。ただ適切な役員報酬を決めることで、個人の所得税も法人税も節税できることはたしかです。

配偶者を役員にし、役員報酬を分けることで節税する方法もあります。ただし業務実態のない「名ばかり役員」では、租税回避行為とみなされ追徴課税の対象ともなりかねないため、あくまでも適切な範囲での節税を心がけましょう。

役員賞与

上述したように役員への賞与を法人税の計算上経費に算入するためには、支払う時期と金額を納税地の所轄税務署長に「事前確定届出給与に関する届出」として提出しなくてはなりません。届出の期限は、以下のどちらか早い日となります。

- 株主総会で「事前確定届出給与」の決議をした日から1ヵ月

- 会計期間開始日から4ヵ月

新しく法人を設立した法人が決議をした場合は、設立日から2ヵ月以内の届出が必要です。なお臨時改定事由により新たに事前確定届出給与の定めをした場合には、上記の届出期限と臨時改定事由が生じた日から1ヵ月を経過する日のうちいずれか遅い日が期限となります。もし業績の悪化などで届け出と金額が変わる場合も、変更届が必要で届け出がなく変更した場合、損金算入はできません。

少額減価償却資産の特例

通常の企業会計では、10万円以上の資産(設備、機器、車両など耐久性のあるもの)を購入した際は「減価償却資産」として申告し、法定耐用年数に分けて経費に算入することが可能です。しかし中小企業の場合、取得価額が30万円未満の減価償却資産を購入した年度の経費に全額計上することができます。この特例は2020年3月末までの適用でしたが、2020年度税制改正で2022年3月末まで延長される予定です。繰り延べ型節税対策

生命保険の活用

「節税保険」という言葉を聞いたことはあるでしょうか?中小企業経営者が被保険者となり支払った保険料全額が損金となるという触れ込みで生命保険各社が販売していた商品です。しかし2019年6月には国税庁がこうした保険の課税ルールを改正、金融庁も監視を強めることを公表。これらの商品は解約返戻率が80%以上と高く設定されていたため経営者の退職金の原資となるケースが一般的でした。

保険料を損金に算入し法人税を下げ、返戻金(へんれいきん)は退職金に使うことで課税額を減らせるという仕組みです。しかし法改正で全額損金に算入できる保険商品は販売停止になっています。そもそも生命保険の返戻金は「益金」として計上しなければならないので、生命保険は永久型節税対策とはならず、課税を将来に繰り延べているので繰り延べ型節税になるのです。

保険加入期間に何かがあった場合の保障効果と合わせて加入を考えるのが正しい考え方でしょう。

オペレーティングリース

「オペレーティングリース」とは、機械や装置、車両や建物などを長期にわたって法人に貸し出すリースの一形態です。オペレーティングリースで、契約期間中の補修などはリース元のコスト負担ですが、借り主が負担するリースは「ファイナンスリース」と呼ばれます。ファイナンスリースは中途の解約ができませんが、契約期間終了後に所有権が借り主に移ることもあります。

オペレーティングリースでは所有権の移動はありません。またLCC(ローコストキャリア)と呼ばれる格安航空会社の隆盛を受け、匿名組合が出資者を募り、資金を集め、航空機メーカーから機体を購入しLCCにリースすることでリース料を得る、オペレーティングリースのスキームが広まりつつあります。航空機は巨額のため、契約から数年は赤字が発生するのです。

しかし出資者にもこの赤字が反映されるため、出資者は損金として計上することができます。航空機の減価償却費は、年々減少するため徐々にリース料収入のほうが上回り、契約期間が終わると航空機は売却し、その分配金は出資者の利益となるのです。初期の節税効果とその後の収益が見込める投資商品として、法人経営者の人気を集めています。

またオペレーティングリースで損金を発生させ、株価を下げた状態で事業継承を行い継承者に株を移転させることで、移転への課税を引き下げる効果もあるのです。リース終了時の分配金が社長の退職金の原資となるので、利益と損金で相殺されることになりますが、この仕組みは節税保険とも共通します。ただし言うまでもなく投資商品ですので、投資元本を回収できない可能性もある点は注意が必要です。

「リース期間が8~12年と長い」「米ドルベースの投資で為替変動の影響を受ける」などリスクもあるので、経営状況を鑑みての活用が賢明でしょう。

決算賞与

通常の賞与とは別に、決算の前後に支払う賞与を「決算賞与」といいます。損金に計上できるため、予想外に利益が上がった場合の節税対策に使われる傾向です。ただ決算直前に決定するため、資金調達が間に合わないケースもあります。しかし事業年度の終了までに、全従業員に支給額を通知したうえで年度中に損金計上し、事業年度終了1ヵ月以内に全額支給すれば、今期の損金とすることが可能です。

ただし「通知額と支給額に相違がある」「退職などで賞与を受け取れない社員が1人でもいる」といった場合には、損金計上できません。

償却期間を過ぎた減価償却資産の購入

中古の機器など法定耐用年数を過ぎた固定資産を購入した場合は、減価償却の対象とはならないので、購入した年度にすべて計上することが可能です。もちろんその分の劣化・減耗はあるため、費用対効果との兼ね合いになります。

消耗品費、広告宣伝費

中小企業や個人事業主が、決算期日間際になって事務用品や作業用品などを大量に買って「消耗品費」として経費に算入するケースはしばしば耳にします。しかし税法では「毎年同量程度を購入」「購入した消耗品を経常的に使用」「毎年消耗品費として処理」の条件を満たさないと経費にすることはできません。なぜなら個人の資産を法人の消耗品費に付け替えることを防ぐ必要があるからです。

ある年に消耗品費が増大していると税務調査を受ける可能性があるため、無理な計上はリスクが高くなることにご注意ください。その点、節税策として広告宣伝を行うのは会社にとってのメリットもあり、支払い時期や金額の調整もしやすいので効果的な方法といえるでしょう。ただし広告宣伝費は不特定多数を相手にしたものでなくてはならないため、特定の取引先や得意先への接待や贈答は「交際費」になります。

広告宣伝費として計上されたものが認められず交際費に修正となると、追徴課税を支払わなければならない可能性もあるので、適切な計上が必要です。

節税に裏ワザはないが、技の数は多い

法人会計は個人事業主よりも事業所得が多いため、より透明性の高い申告が求められます。悪質な租税回避行為とみなされれば大きなペナルティを課されかねません。しかし個人事業主よりも節税方法は多岐にわたり、会社と経営者本人の両面で節税になるケースもあります。制度はかなり複雑ですが、知っているのと知らないのとでは節税額に大きな差が出てしまうでしょう。今一度事業内容をよく確認し、節税の余地を探ってみるといいかもしれません。

【こちらの記事も読まれています】

>ふるさと納税の失敗を防ぐ3つのステップ

>金運アップが期待できる都内の神社5選

>注目の最新シェアリングサービス5選

>年収300万円の会社員にできる3つの節税対策

>マイルを貯める3つのポイント