自分で自分の年金を用意するための確定拠出年金(iDeCo)は、2017年から加入できる人の範囲が広がり、公務員でも始められるようになりました。

税金の控除が受けられるなどのメリットがあるため、興味を持つ方が多いですが、事前に知っておきたい注意点もあります。詳しく見ていきましょう。

公務員でも「老後は安心」とは言えない時代に

公務員は、今まで退職後も手厚い保障で守られてきました。しかし、近年の法改正では民間企業と同水準にそろえるために退職金が減額になったり、共済年金がなくなって厚生年金に統一されたりするなど、保障削減の動きが続いています。

公務員であっても老後の生活のために自分で努力する必要が出てきたのです。そこで注目されているのが「個人型確定拠出年金=iDeCo(イデコ)」です。

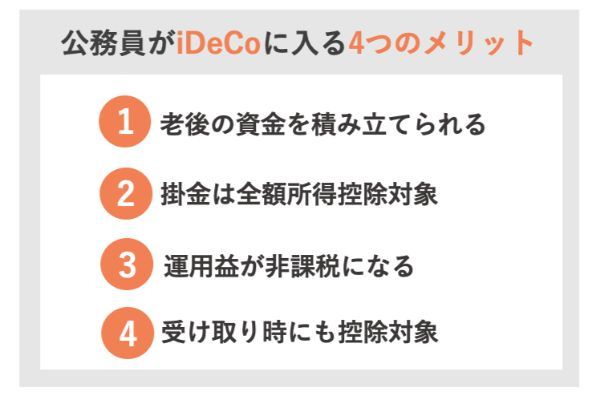

公務員がiDeCo(イデコ)に入る4つのメリット

では、公務員がiDeCoに入るメリットにはどんなものがあるでしょうか?

それぞれ解説していきます。

メリット1:老後の資金を積み立てられる

公務員なら、毎月5,000円から上限の1.2万円までで自分が決めた金額を、老後に向けて積み立てていくことができます。

積み立てたお金は原則60歳で受け取ることができ、年金として少しずつ受け取るか、一時金としてまとめて受け取るか選ぶこともできます。

メリット2:掛金は全額所得控除対象

毎月積み立てる金額(掛金)は、所得控除の対象です。年末調整や確定申告の際に手続きをすれば、所得税や住民税の負担が軽くなりますよ。公務員ができる、数少ない節税対策の1つといえるでしょう。

メリット3:運用益が非課税になる

通常、投資運用で利益が出た場合は約20%の税金がかかるのですが、iDeCoで運用している場合は非課税です。

長期にわたって資産形成していくことを考えると、税金がかかるのとかからないのとでは大きな違いになります。

メリット4:受け取り時にも控除対象

iDeCoは将来受け取るときも税金が優遇されます。

年金として受け取る場合は「公的年金等控除」、一時金として受け取る場合は「退職所得控除」の対象になり、一定額までなら非課税です。

\iDeCoを始めてみる/

2021年5月時点

| 会社名 |  |

|

|

|

|

| 投資信託本数 | 36本 | 31本 | 26本 | 26本 | 39本 |

| 加入手数料 | ¥2,829 | ¥2,829 | ¥2,829 | ¥2,829 | ¥2,829 |

| 口座管理料 | ¥171 | ¥171 | ¥171 | ¥171 | ¥171 |

| サポート体制 | 平日・土曜 8:00~18:00 ※土曜は新規加入に関する 問い合わせのみ受付 |

平日10:00~19:00 土曜9:00~17:00 |

平日10:00~19:00 土曜9:00~17:00 |

平日9:00~20:00 土日9:00~17:00 |

平日8:30~17:00 |

| 特徴 | ・iDeCo加入者数No.1で10年の実績をもつネット証券最大手 ・iDeCo専用ロボアドバイザーによって好みに合った商品を選択できる |

・資産運用しやすい管理画面 ・無料セミナーなどの充実したサポート |

残高に応じてPontaポイントが貯まる(一部商品) | ロボアドバイザーによるiDeCo専用無料ポートフォリオ診断があり、簡単な質問に答えるだけで最適な資産運用が可能 | 「iDeCoシミュレーター」でiDeCoを利用した場合の節税額を簡単にチェックできる |

| 申し込む 公式サイトへ |

申し込む 公式サイトへ |

申し込む 公式サイトへ |

申し込む 公式サイトへ |

申し込む 公式サイトへ |

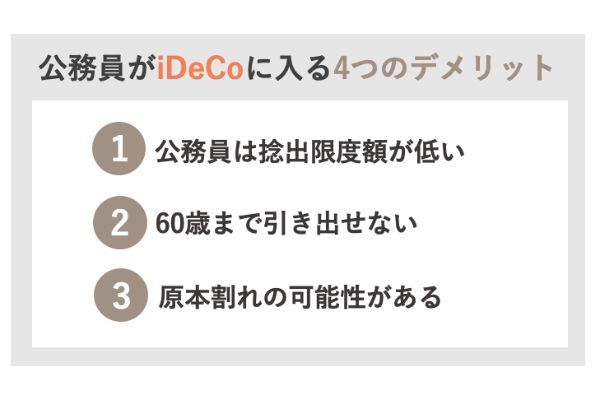

公務員がiDeCo(イデコ)に入るデメリットはある?

反対に、デメリットもあるのでチェックしておきましょう。

それぞれ解説していきます。

デメリット1:公務員は拠出限度額が低い

iDeCoに投入できる掛金は、公務員なら月額1.2万円までと定められています。自営業者は月額6.8万円、専業主婦は月額2.3万円などとなっていますので、相対的に低めに設定されていることがわかります。

限度額が低いと、将来に向けて積み上がっていく金額も、受けられる所得控除額も少なくなります。

<20年間(40歳〜60歳)1.2万円ずつ積み立てた場合>

288万円の積立、年平均3%で運用できたとすると約400万円になります。

もちろん年金の足しにはなりますが、「これさえあれば安心!」と言い切れる金額ではないですね。

しかし、手数料は掛金にかかわらず一律なので、掛金が少額の人ほど手数料の占める割合が大きくなります。

金融機関を選ぶときには、扱う運用商品やサポート体制だけでなく、手数料にも注目しましょう。

デメリット2:60歳まで引き出せない

これは公務員に限りませんが、iDeCoには60歳まで自分のお金をロックされるというデメリットがあります。

毎月の掛金は、生活を圧迫せず、短期的に多少の支出があっても耐えられるくらいの金額で計画的に設定しましょう。

ただ、「貯金が苦手で、あると使ってしまう」という方にとっては、強制的に貯まる仕組みを作れる分、逆にメリットにもなります。

デメリット3:元本割れの可能性もある

運用先を自分で選ぶというiDeCoの特性上、将来もらえる金額は確定しません。選んだ運用商品によっては、元本割れしてしまうリスクもあるということを理解したうえで始めましょう。

どうしても元本割れは嫌という方には元本確保型の商品もありますが、金利が0.01%など低く設定されているため、お金はほとんど増えないでしょう。

iDeCo(イデコ)の節税効果をシミュレーションしてみよう

メリットとデメリットがわかったところで、ここからはもう少し具体的に考えてみましょう。40歳のAさんという公務員を例にします。

年収:650万円

毎月の捻出金額:1万2,000円

積立期間:20年0ヶ月

AさんがiDeCoを利用した場合の節税額の差を下の表で見てみましょう。

| 節税額 | 元金+運用益 | |

|---|---|---|

| iDeCoを利用しない 【普通預金(年0.001%)で積立】 |

なし | 288万287円 |

| iDeCoを利用する 【年1%で積立運用】 |

積立時 約69万円 運用時 約 6万円 |

>318万6,735円 |

| iDeCoを利用する 【年3%で積立運用】 |

積立時 約69万円 運用時 約21万円 |

393万9,624円 |

| iDeCoを利用する 【年5%で積立運用】 |

積立時 約69万円 運用時 約41万円 |

>493万2,404円 |

積立時の節税額

積立時の節税額は所得控除の分で、掛金の額に応じて決まります。掛金の額が大きければ大きいほど節税額も大きくなり、何%で運用したかは関係ありません。

iDeCoの運用商品の中には、定期預金など元本割れしない商品もあります。リスクを抑えるために定期預金を選ぶとしても、iDeCoを利用せずに定期預金をするよりも、iDeCoの枠内で定期預金をしたほうが節税できる分お得です(ただしiDeCoの手数料を考慮する必要があります)。

運用時の節税額

運用時の節税額は、運用でどれだけお金が増えたかで変わります。通常はお金が増えた分(運用益)に対して20.315%が課税されますが、iDeCoなら非課税です。

お金が増えていれば増えているほど、節税できる金額が大きくなるのです。

自分で簡単にシミュレーションできる

今は、数字を入力するだけで簡単にシミュレーションできるWebサイトがたくさんあります。iDeCoで節税できる金額は、毎月の拠出額や年齢、年収、他に受けられる控除の額などによって変わります。

自分の場合はどのくらい節税できるのか、実際に計算してみるといいでしょう。

\iDeCoにおすすめのネット証券会社/

2021年5月時点

| 会社名 |  |

|

|

|

|

| 投資信託本数 | 36本 | 31本 | 26本 | 26本 | 39本 |

| 加入手数料 | ¥2,829 | ¥2,829 | ¥2,829 | ¥2,829 | ¥2,829 |

| 口座管理料 | ¥171 | ¥171 | ¥171 | ¥171 | ¥171 |

| サポート体制 | 平日・土曜 8:00~18:00 ※土曜は新規加入に関する 問い合わせのみ受付 |

平日10:00~19:00 土曜9:00~17:00 |

平日10:00~19:00 土曜9:00~17:00 |

平日9:00~20:00 土日9:00~17:00 |

平日8:30~17:00 |

| 特徴 | ・iDeCo加入者数No.1で10年の実績をもつネット証券最大手 ・iDeCo専用ロボアドバイザーによって好みに合った商品を選択できる |

・資産運用しやすい管理画面 ・無料セミナーなどの充実したサポート |

残高に応じてPontaポイントが貯まる(一部商品) | ロボアドバイザーによるiDeCo専用無料ポートフォリオ診断があり、簡単な質問に答えるだけで最適な資産運用が可能 | 「iDeCoシミュレーター」でiDeCoを利用した場合の節税額を簡単にチェックできる |

| 申し込む 公式サイトへ |

申し込む 公式サイトへ |

申し込む 公式サイトへ |

申し込む 公式サイトへ |

申し込む 公式サイトへ |

公務員はiDeCo(イデコ)の投資先をどうやって選ぶべき?

iDeCoを始めるなら、毎月積み立てていくお金をどこに投資するのかをよく考える必要があります。

iDeCoで選べる投資先はどんなもの?

iDeCoで選べる商品はたくさんありますが、大きく分けると「元本確保商品」と「投資信託」の2種類です。

・元本確保商品

元本確保商品とは定期預金や保険などのことで、積み立てたお金が減ることはありません。その代わり、ほとんど増えません。いわゆるローリスク・ローリターンの商品です。

安全といえば安全ですが、iDeCoといえばやはり「投資」をイメージする方が多いでしょうし、先述のシミュレーションのような運用益や運用時の節税メリットがほとんど望めず、金融機関での取り扱い数も少ないです。

・投資信託

投資信託とは、いろいろな投資先にプロが分散して投資したものをテーマごとに束ねた「おまとめセット」のようなものです。こちらは、かなりバラエティに富んだラインアップになっています。

| 場所 | 資産 | 運用方法 |

|---|---|---|

| 国内 | 債券 | インデックス |

| 先進国 | 株式 | - |

| 新興国 | 不動産(REIT) | アクティブ |

投資エリアや資産、運用方法によって、リスクやリターンなど商品の特徴が違います。

リスクを抑えたいなら「国内・債券・インデックス」、高いリターンを狙いたいなら「新興国・株式・アクティブ」などのように、自分の好みや希望に応じて組み合わせて選ぶことができます。

自分で組み合わせなくても、さまざまな資産をすでにプロが独自の配分で組み合わせてある「バランス型」、特定の年を目標に組み合わせ方が変わっていく「ターゲットイヤー型」などもあります。

馬場愛梨(ばばえりFP事務所 代表)

どれを選ぶべき?

どの投資商品が自分に向いているかは、どれくらいのリターンを求めているのか、リスクをどこまで許容できるかによります。タイプ別にどんな投資商品が向いているのか、見ていきましょう。

- 税金がお得になるのは嬉しいけど、やはり投資は怖い

- 今まで資産運用をやったことがないし、よくわからない

- お金はあまり増えなくてもいいから、なるべく安全に運用して減らないようにしたい

こんなタイプの方は元本が保証されている定期預金や保険などを選べば、相場の上下で右往左往したり、「お金が減るかも!」という恐怖を感じたりせずに済みます。

投資信託に挑戦してみるにしても、「株式」よりもリスクの低い「債券」を中心に構成されているものを選ぶといいでしょう。

- 公務員の仕事は安定しているから、運用では少々リスクを取ってもバランスが取れる

- まだ若い、もしくは他で用意している老後資金がすでにあるから、失敗しても立て直せる

- これから資産運用について学んで詳しくなりたい

- すでに投資経験がある

このような考えの方なら、積極的にリスクを取ってお金が増えるチャンスを狙うほうが楽しめるかもしれません。

元本保証商品よりも投資信託、投資信託の中でもアクティブ運用(積極運用)のような、ハイリスク・ハイリターンの商品を選んでみてもいいでしょう。

- 迷ってしまって決められない

- 安定志向でもリスク志向でもない

迷っている方は、「投資信託・バランス型・インデックス運用」はいかがでしょうか。これは国内・海外・株式・債券など、さまざまな資産にプロが配分を決めて分散投資をしている商品で、リスクもリターンも程良いところを狙えます。手数料が低めなのも、嬉しいポイントです。

iDeCoでは定期預金と投資信託を両方入れる、いくつかの投資信託を組み合わせる、途中で投資先を変えるといったこともできるので、様子を見ながら進めていくのもありです。

投資先を選んだら、次は金融機関を選ぼう

投資したい商品を決めたら、その商品を扱っている金融機関を調べてiDeCoの申し込みをしましょう。

iDeCoの金融機関は、1人につき1つしか選べません。途中で変更することはできますが、手続きに手間がかかります。この先、数十年に渡るお付き合いになる可能性が高い金融機関なので、iDeCoを始める際はよく検討するべきです。

実は「iDeCoの取り扱いをしています」という看板を掲げていても、金融機関によって商品数や種類、手数料などに大きな違いがあります。運用結果にも関係してきますので、「何となく」で決めてしまわないようにしたいですね。

会員ページの使いやすさや相談しやすさなど、サービス面にも違いがあります。自分が特に重視するポイントを踏まえて、いくつかの金融機関を比較検討しましょう。

\iDeCoにおすすめのネット証券会社/

2021年5月時点

| 会社名 |  |

|

|

|

|

| 投資信託本数 | 36本 | 31本 | 26本 | 26本 | 39本 |

| 加入手数料 | ¥2,829 | ¥2,829 | ¥2,829 | ¥2,829 | ¥2,829 |

| 口座管理料 | ¥171 | ¥171 | ¥171 | ¥171 | ¥171 |

| サポート体制 | 平日・土曜 8:00~18:00 ※土曜は新規加入に関する 問い合わせのみ受付 |

平日10:00~19:00 土曜9:00~17:00 |

平日10:00~19:00 土曜9:00~17:00 |

平日9:00~20:00 土日9:00~17:00 |

平日8:30~17:00 |

| 特徴 | ・iDeCo加入者数No.1で10年の実績をもつネット証券最大手 ・iDeCo専用ロボアドバイザーによって好みに合った商品を選択できる |

・資産運用しやすい管理画面 ・無料セミナーなどの充実したサポート |

残高に応じてPontaポイントが貯まる(一部商品) | ロボアドバイザーによるiDeCo専用無料ポートフォリオ診断があり、簡単な質問に答えるだけで最適な資産運用が可能 | 「iDeCoシミュレーター」でiDeCoを利用した場合の節税額を簡単にチェックできる |

| 申し込む 公式サイトへ |

申し込む 公式サイトへ |

申し込む 公式サイトへ |

申し込む 公式サイトへ |

申し込む 公式サイトへ |

公務員は今すぐiDeCo(イデコ)に入るべき?

注意しておきたい点をいくつか挙げましたが、基本的にはiDeCoはメリットが大きい制度です。余裕資金があるなら、老後のために少しでも早く始めた方が有利でしょう。

少額でも毎月一定額を積み立て、長期にわたってリスクを抑えた商品で運用していくという方法は、投資初心者でも始めやすく失敗しにくい、資産形成の王道ともいえるやり方です。

まずは気になる証券会社でiDeCoの資料請求をするなど、情報を集めて比較するところから気軽にスタートしてみてはいかがでしょうか?

公務員のiDeCo(イデコ)加入について Q&A

【こちらの記事も読まれています】

>iDeCo(個人型確定拠出年金)はSBI証券と楽天証券どちらがおすすめ?FPが解説

>iDeCo(個人型確定拠出年金)そろそろ始めたい!金融機関と運用商品ランキング

>iDeco(個人型確定拠出年金)におすすめの金融機関は?失敗しない選び方も解説!

>iDeCo(個人型確定拠出年金)で節税できる仕組みを解説。年収500万円でいくら得する?