これから保険について考えたいと思っている方にとっては、「ほかの人たちはどうしているのか」、気になるところかもしれませんね。

毎月負担している保険料の金額は、年齢や性別、未婚・既婚、子どもの有無などによって差があります。統計データをもとに、生命保険料の平均値や相場について解説します。

月々の保険料、みんないくら払ってる?

2019年に生命保険文化センターが発表した「生活保障に関する調査」によると、生命保険に加入している世帯が1年間に支払っている保険料の平均は19万6,000円でした。1ヵ月あたりだいたい1万6,000円程度を支払っている計算です。

この保険料は、民間の生命保険会社やかんぽ生命、JA、各種共済などで加入している、家族全員分の死亡保険、医療保険、がん保険などを含んだものです(個人年金保険やグループ保険、財形は含まれません)。

ちなみに、なんらかの生命保険(病気、死亡、老後など人に関するリスクに備える保険の総称)に加入している世帯は全体の82.1%でした。

ここまでは全体の平均値を見てきましたが、ここからはさらに詳しく、性別や年齢などの分類ごとの平均額をチェックしてみましょう。

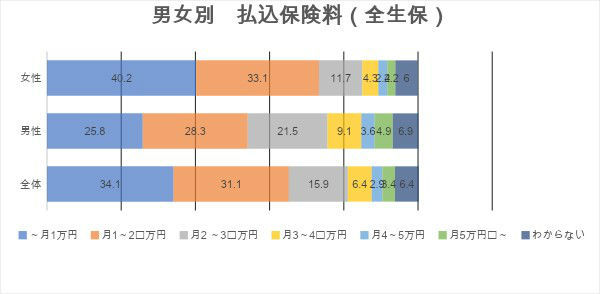

1.性別ごとの支払額の平均

男女別に見てみると、男性のほうが高い保険料を支払っている傾向があります。男性と女性では、平均の保険料が年間で約6万6,000円も違います。

グラフを見ると、女性は毎月の保険料が「1万円以下」という方が40%以上ですが、男性は25%ほどです。

これは、「主に男性が家計を支えている」というご家庭が多いためだと考えられます。

最近は夫婦共働きで稼ぐご家庭が増えていますが、男性の平均年収は女性よりも高いため、夫が一家の大黒柱として妻や子どもの生活を経済的に支えているケースが多いのです。

倒れてしまったときに家計に影響を与えるのが夫のほうなら、妻よりも高い保険料を払ってしっかり備えておくというのは合理的な判断ですよね。別の調査でも、世帯主の保険加入率は93.7%なのに対し、世帯主の妻の加入率は77.8%という結果が出ています。

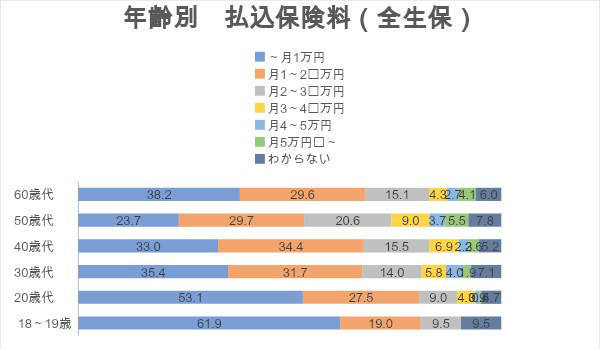

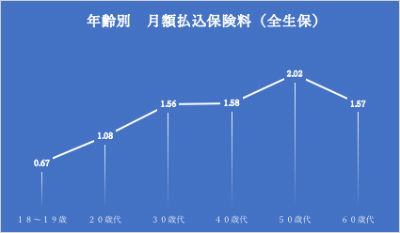

2.年齢別 支払保険料の平均

平均支払保険料額は、年齢によっても違います。

10代で、自分の意思で保険に加入しようと思う方は少ないのではないでしょうか。データでも、18~19歳の6割以上の月額保険料は1万円以下で、他の世代に比べても保険にお金をかけていないことがわかります。

しかし、20代、30代になると社会人になったり、結婚したり、子どもができたりと生活が変化し、「初めて保険というものに向き合う」という方が増えていきます。

保険に加入する目的として、同調査で多くの方が挙げているのが「医療費や入院費のため(57.1%)」と「万が一のときの家族の生活保障(49.5%)」です。

グラフもそれを反映していて、若いうちの支払保険料は少ないですが、病気や入院のリスクが高まる高齢者世代や子育て世代、特にお金がかかるであろう高校生や大学に通うくらいの子どもがいる世代で高くなっていて、50代でピークを迎えます。

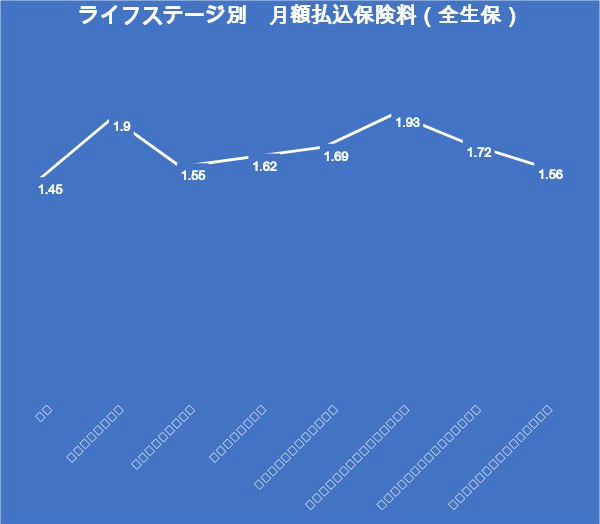

3.ライフステージ別 支払保険料の平均

子育て世代の平均支払保険料が高いということは、家族構成別のグラフを見るとさらにはっきりわかります。

守るべき家族の数が多かったり、これから多額のお金が必要な家族がいたりする場合、より手厚い保障を求めて加入する保険数も多くなる傾向があります。

逆に、夫婦のみの家庭、特に共働きでお互いの生活を経済的に支える必要がない夫婦の場合や、独身の方の場合は必要な保障は少なくなるので保険料も抑えられるでしょう。

“守るべきもの”が多い人は保険料が高め

保険料は、いざというときにもらえる保険金額が高ければ高いほど、高額になります。したがって保険金額は、いざというときにどれくらい金銭的に困るかによって決めます。

「もし自分が倒れたら困るのは自分だけ」という方よりも、「家族も困る」という方のほうが保険金を高めに設定して、しっかり備えておく必要があります。

「自分が倒れたら家族が困る」という方の中でも、「自分が倒れても、何とか働いて収入を得て自分で生きていける家族」がいる方よりも、「これからまだ学費も食費もいろいろかかる家族」がいる方のほうが手厚い保障が必要です。よって、その分保険料も高くなります。

男女別のデータでも、年齢別のデータでも、家族構成別のデータでも同じことが言えますが、家族を経済的に支えている立場にある人、守るべきものが多い人は保険料が高くなる傾向があるのです。

これから入る保険を選ぶなら、「もし自分が倒れたら、誰がどのくらい困ってしまうのか」について、よく考えてみましょう。

昔と比べると保険にかける金額は減っている

保険料の平均額は低下傾向

生命保険の加入率は多少の増減はあるものの、1993年から30年近く80%台前半で推移しています。それに対して、保険料の平均額は少しずつ低下しています。

加入率はほとんど変わっていませんが、1993年と2019年では平均保険料が年間10万円近く違います。これは、かなり大きい差ですね。なぜ、このような結果になったのでしょうか。

それは、それぞれが加入している保険が変わってきているからです。つまり、保険料が安い保険に入る人が増えているのです。

いろいろな保険商品が出てきて競争が起こり保険料が安くなったということもあるでしょうが、特に大きいのが「掛け捨て型の保険に入る人が増えた」ことです。

保険にかける金額が低下している理由とは?

保険には、大きく分けて「貯蓄型」と「掛け捨て型」があります。貯蓄型は、保険料は高いですが、そのお金は積み立てられて運用されており、解約すると解約返戻金、満期を迎えると満期保険金がもらえます。掛け捨て型は、解約返戻金や満期保険金はありませんが、その分保険料は安く抑えられます。

昔の保険は今よりも運用利率が高く、支払った保険料の総額よりももらえる解約返戻金のほうが多い、つまり返戻率が高いお得な保険が多くありました。

その時代に比べれば、今は不況を経て低金利になっています。頑張って高い保険料を支払って貯蓄型の保険に加入しても、増えるどころか何十年経ってももらえる解約返戻金よりも支払う保険料の総額のほうが多い、いわゆる「元本割れ」になってしまう保険もあります。

貯蓄型と掛け捨て型は同じ保障(保険金額)で比べた場合、たとえば生命保険(死亡保険)だと保険料が10倍近く違うこともあります。

わざわざ貯蓄型保険に加入するメリットが薄れてきたこと、掛け捨て型の保険にもいろいろなタイプが出てきてラインナップが充実してきたこと、インターネットで加入できる保険など従来とは違うやり方で保険を安く提供できる会社が出てきたことなどによって、保険料の平均額は下がり続けていると考えられます。

保険って本当に必要?

「保険って入っておいた方がいいの?」というのは非常によく聞かれる質問ですが、入っておいた方がいい方もいれば、入らなくても問題ない方もいます。人によるので余計に難しく感じるかも知れませんね。加入すべきか悩んだら以下のような点をチェックしてみましょう。

死亡保険は「必要金額-もらえるお金-貯蓄額」で計算

まず、自分がもし亡くなってしまったら誰がどのくらい金銭的に困るのか考えてみましょう。子どもがいる方は、その子が自立して生活できるようになるまでの費用がいくらくらいかかるか計算します。夫婦なら、共働きなのかどちらかが専業主婦(主夫)なのか、相互の収入の依存度によって用意すべき生活費は違うでしょう。

死亡保険は残された家族のための保険なので、独身で一人暮らしの方など誰かの生活を経済的に支えているわけではない方には不要という考え方もあります。ただ、お葬式代やお墓代、死後の整理費用などにかかる数百万円だけは自分で用意しておきたい、ということで加入される方もいます。自分の考えを整理しておきましょう。

その後の家族のために用意しておきたい金額から、もらえるお金(この場合は亡くなった家族を支えるための国の「遺族年金」など)と現在の貯蓄額(亡くなったとき家族に遺せる保険以外の財産)を引いた金額を保険で用意しておくとよいですね。

医療保険は公的制度もうまく活用して

病気やケガをしてしまった場合に、いくらかかるのか、それについていくらもらえるのか知っておきましょう。たとえば、医療費は健康保険で3割負担、75歳以上の後期高齢者などであれば1割負担で済みます。

また、医療費の自己負担額が一定額を超えたら「高額療養費制度」という制度の対象になり、超えた分のお金は戻ってきます。もし病院の領収書で医療費100万円となっていても、一般的な収入の方であれば実際に負担するのは月5万~10万円以下程度で済むことも多いのです。

自己負担が多かった年に確定申告をすれば税負担が軽減される「医療費控除」や、会社員なら仕事を長期間休んでも給与の3分の2が保障される「傷病手当金」といった制度もあります。大手企業なら従業員向けに会社独自のより手厚い制度を用意していることもあります。

こういったものを活用して、多少の足りない部分も貯金で何とかなる、突発的な出費にもある程度耐えられるということであれば保険は不要かもしれません。するかどうかわからない入院のときにもらえる数万円のために、毎月確実に数千円を支払い続けるのはどうかという考え方もあります。

保険の内容と保険料のバランス、公的な保障の存在、いざというときに動かせる貯金額などを踏まえて、自分にとって本当に必要かどうか考えてみましょう。

老後のための保険は入るべき?

個人年金保険など老後の備えとして保険を検討される方もいます。これは単なる貯金とは違って運用商品の類になるので、途中で解約したら元本割れになるなどのデメリットやリスクをまずは把握しておきましょう。

老後に備えるという目的であれば、保険だけでなくiDeCo(確定拠出年金)やつみたてNISAなどほかの選択肢もあります。自分にとって最も良い方法はどれなのか、総合的に考えて判断したいところです。

ライフステージが変わったら保険の見直しを

どんな保険がどのくらい必要かは、年齢、家族構成、貯金額、お金に対する考え方などによってさまざまです。平均ばかりにとらわれず、「自分にとって」「我が家にとって」必要だと思う保険を見極めましょう。

また、結婚、出産、住宅の購入、転職など人生の中で特に大きなイベントがあったときは、必要な保険金額が変わっている可能性があります。保険料を節約できるチャンスかもしれませんし、一度入ったら入りっぱなしにするのではなく定期的に見直すようにしましょう。

文・馬場愛梨(ばばえりFP事務所代表)

自身が過去に「貧困女子」状態でつらい思いをしたことから、お金について猛勉強!銀行・保険・不動産などお金にまつわる業界での勤務を経て、独立。むずかしいと思われて避けられがち、でも大切なお金の話を、ゆるくほぐしてお伝えする仕事をしています。AFP資格保有。

【こちらの記事もおすすめ】

>【FPが選ぶ】無料の保険相談窓口おすすめ5選

>間違いだらけ!?アラフォー独身「おひとり様」の保険選び

>知っておきたい保険見直しの「タイミング」

>お金を増やす保険がある?2つのメリットと注意点

>女性保険は必要?女性特有のリスクに備えた保険の選び方