新・配偶者控除/配偶者特別控除で増税になる人、減税になる人

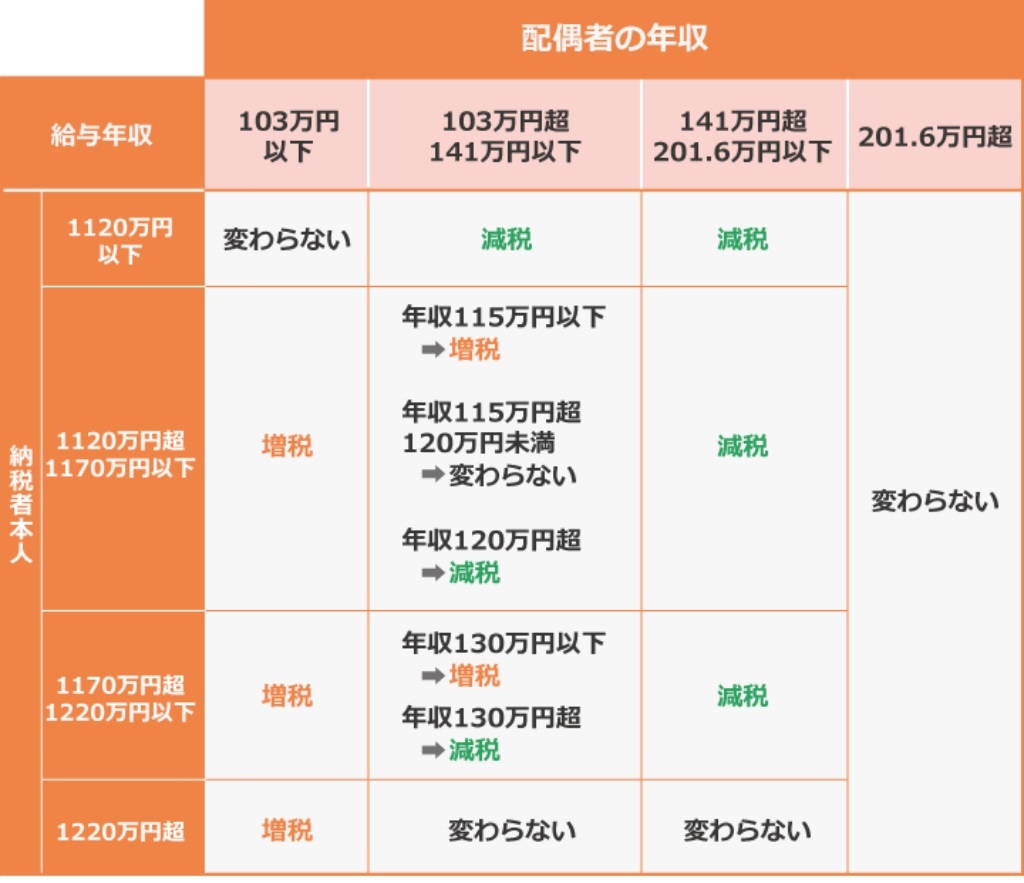

今回の税制改正で増税になる人、減税になる人を図表にまとめると次のようになります。給与所得者の年収で表示しましたのでチェックしてみてください。

こうして見ると、養っている人(納税者本人)の年収が1120万円以下であれば、減税もしくは変わらないことになりますね。

納税者本人の年収が高いケースでは、配偶者の年収が低ければ増税、高ければ減税もしくは変わらない、ということです。

配偶者にまつわるさまざまな「壁」

配偶者がパートなどで働く時間を検討するときに、「この金額以上働くと税金などの負担が生じてしまうからやめておこうかな」と働くことを心理的に制限してしまう場合があります。いわゆる「○○万円の壁」と言われる状況ですが、この「壁」にもいろいろあるのです。

100万円の壁とは?

収入を得ている人は、所得税と住民税を支払う義務がありますが、収入が一定金額までの人はこれらがかかりません。この「100万円の壁」は、住民税を払わずに済むように収入を100万円までに抑えてしまう壁のこと。

年収103万円まではかからない所得税と異なり、住民税は一般的に年収100万円を超えるとかかります(自治体によって93万円超から)。とはいえ、その税金額は微々たるもの。

例えば東京都民の場合、年収101万円で6000円、年収102万円だと7000円の住民税がかかります。

103万円の壁とは?

言わずと知れた、所得税を払わずに仕事をしたい人が抑える上限金額のことです。

所得税は、所得が38万円を超えた場合にかかるのですが、パートなどの給与所得者は年収から「給与所得控除」として65万円を差し引いた残りが所得になるので、103万円(38万円+65万円)まではかからないのです。

「103万円の壁」にはもう一つ大きな影響があります。それは夫が勤める会社に「配偶者手当」という規定がある場合。規定がある多くの会社で、手当を出す上限金額を妻の年収103万円までとしているため……

例えば、月1万円の手当をもらっている場合、妻の年収が103万円を超えてしまうと年間12万円も手取りが減ってしまいます。

106万円の壁とは?

収入がある人にかかるのは税金だけではありません。一定金額を超えると、厚生年金や健康保険などの社会保険に加入する義務が生じます。この「106万円の壁」とは、大企業に勤めている場合に、社会保険に加入して年金保険料や健康保険料の支払義務が生じる境目の金額のこと。

以下のすべてに該当する人は、社会保険に加入することになります。

- 労働時間が週20時間以上

- 1カ月の賃金が8.8万円(年収106万円)以上

- 勤務期間が1年以上見込み

- 勤務先が従業員501人以上の企業

学生ではない 将来の厚生年金が増えたり、傷病手当金や出産手当金などの保障は大きくなるものの、106万円を少し超えた程度の収入だと、超えた分より保険料が高くかかることもあり、手取りが大きく目減りしてしまう恐れも。

例えば年収120万円の場合、厚生年金保険料・健康保険料・介護保険料として年額18万円近くかかります。所得税や雇用保険料と合わせると、手取りは約100万円にまで減ってしまうのです。

※1:協会けんぽ・東京都の場合/現行介護保険料は40歳以上のみ