無料保険相談には、カラクリがあります。それは、商品を契約してもらうと保険会社から手数料が支払われ、それが窓口の利益になるというものです。だから利用者は無料で相談ができるのです。

本記事ではこのからくりを理解し、無料保険相談窓口を上手に利用する方法を紹介します。

ただし、カラクリがあると偏った商品を勧められるのでは?と心配になる人もいるでしょう。そんな人には、次のような「カラクリがあっても中立な提案をしてもらえる可能性の高い無料保険相談窓口」を紹介します。

>>各社の詳細紹介はこちら

納得のいく契約をするためにも、自分に合った相談先を見つけましょう。

目次

- 無料保険相談にはカラクリがある?

- カラクリがあっても中立な無料保険相談窓口の選び方

- 中立な相談が可能なおすすめの無料保険相談窓口3つ

- 中立な無料保険相談窓口:マネードクター

- マネードクターに関するいい口コミ

- マネードクターに関するよくない口コミ

- 中立な無料保険相談窓口:マネーキャリア

- マネーキャリアに関するいい口コミ

- マネーキャリアに関するよくない口コミ

- 中立な無料保険相談窓口:ほけんのぜんぶ

- ほけんのぜんぶに関するいい口コミ

- ほけんのぜんぶに関するよくない口コミ

- 中立な無料保険相談窓口:保険見直しラボ

- 保険見直しラボに関するいい口コミ

- 保険見直しラボに関するよくない口コミ

- もし中立ではない無料保険相談窓口で契約してしまったら

- 自分に合った無料相談窓口を見極めるためのチェックポイント

- 自分に合う無料保険相談窓口を選ぶポイント① 保険相談員(FP)の質やスキル

- 自分に合う無料保険相談窓口を選ぶポイント② 保険相談の実績

- 自分に合う無料保険相談窓口を選ぶポイント③ 取扱保険会社や商品数

- 自分に合う無料保険相談窓口を選ぶポイント④ 保険以外に相談できる内容

- 自分に合う無料保険相談窓口を選ぶポイント⑤ 対応エリア

- カラクリのある無料保険相談窓口を利用したくない場合は、有料相談も検討を

- 独立系FPのカラクリの見分け方

- 有料の保険相談窓口も選択肢

- 保険の有料相談のメリットとデメリット

- 保険の有料相談先

- 保険マンモスの有料保険相談サービス

- パルシステムの地域FP紹介相談

- 個人の独立系FP事務所

- カラクリのある無料保険相談をうまく利用する方法

- 自分のライフプランを考えておく

- FPに遠慮や妥協はしない

- カラクリのある保険相談窓口は、セールストークがあることを理解しておく

- こんなセールストークに注意1.「掛け捨てではなく貯蓄型なので安心です」

- こんなセールストークに注意2.「外貨だと円安になっても安心です」

- こんなセールストークに注意3.「働けなくなった時、家族の生活が心配です」

- 勧められた保険にその場で加入せずに吟味する

- 無理やり保険の加入を勧められたら必ず断る

- よくある質問

無料保険相談にはカラクリがある?

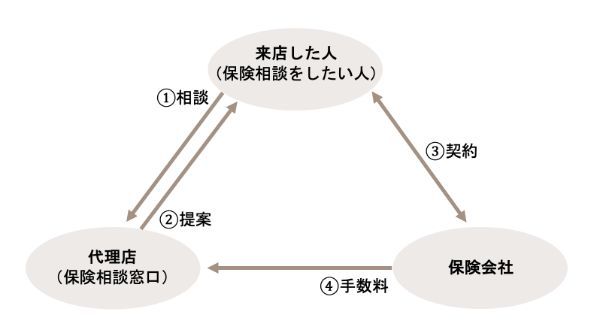

無料保険相談にはカラクリがあります。来店した人(保険の相談をしたい人)が代理店を通して保険を契約すると、代理店(保険相談窓口)に対して、保険会社から手数料が払われます(図の④)。

このカラクリにより販売手数料が代理店の利益になるため、無料でもビジネスが成り立つのです。

多くの無料相談窓口は保険会社と代理店契約を結んでいます。デパートやショッピングセンターなどに入っている店舗は、複数の保険会社の代理店であることがほとんどです。

「相談無料」との記載があっても、2回目以降や担当者の変更などに別途お金がかかるかもしれないと思う人もいるでしょう。しかし、無料保険相談窓口で料金がかかるのは、加入した後の保険料だけなので安心してください。

カラクリのおかげで、何回相談しても相談料はかかりませんし、見積もりや担当者の変更に費用がかかることもありません。

なおこのカラクリについては、各無料保険相談窓口で公表されています。

保険見直し本舗は、40社以上の保険会社と提携しており、その保険会社からの販売代理手数料で運営されています。

出典:保険見直し本舗

保険見直し堂は生損保総合保険代理店ですので、各保険会社からの事務手数料などを収益としております。

出典:保険見直し堂

しかしこのようなカラクリを知ると、次のようなことが心配になるのではないでしょうか。

• カラクリがあっても無料保険相談窓口は中立か?

• 販売手数料が高い保険会社を勧められることもある?

• カラクリのある無料保険相談窓口では、強引な勧誘や無理な契約はないのか?

ここではこれらの項目について詳しく解説していきます。

カラクリがあっても無料保険相談窓口は中立か?

「保険会社から手数料をもらっている」というカラクリがある以上は、無料保険相談窓口は必ずしも中立ではないといえます。

保険会社から窓口に支払われる「販売手数料」の元々の原資は、契約者が支払った保険料です。つまり、「保険料が高い商品を売ると、その分、保険相談窓口に利益が出る」と考えられるでしょう。

この仕組みから、相談窓口のスタッフは完全に中立とは言いがたいのではないでしょうか。

もちろん、なかには販売手数料を気にすることなくアドバイスをしてくれるスタッフもいるでしょう。しかし、完全に中立にはなりにくいことは知っておきましょう。

ただしたとえカラクリがあったとしても、中立な提案をしてもらえる可能性の高い保険相談窓口もあります。

>>中立な相談が可能な無料保険相談窓口はこちらで紹介

保険料が高い保険会社を勧められることもある?

保険料が高い商品ばかりを勧められることは、あり得ます。

前述したように、保険相談窓口としては保険料が高い商品を売った方が、多くの利益を得られる可能性があります。したがって保険料が高い商品を利用者に勧めるのは、企業としては自然なことでしょう。

なお、保険会社から代理店にどれだけ販売手数料が払われているのかは、2023年5月時点では公表されていません。つまり利用者側からすると、自分が勧められている商品の手数料がどの程度なのかはわからないということです。

もちろん、保険料の差が保障内容の違いによるものなら問題ありません。しかし保障内容は同程度にもかかわらず、単純に「保険会社から支払われる手数料が高いから、特定の商品を勧めている」という可能性は否定できません。

カラクリのある無料保険相談窓口では、強引な勧誘や無理な契約はないのか?

結論からいうと、強引な契約や無理な勧誘は、過度に心配する必要はありません。なぜなら現在は対策をとる窓口や保険会社が増えているからです。

たとえば、次のような制度や方針で、強引な勧誘を防いでいる相談窓口もあります。

■保険見直しラボ

「保険見直しラボ」では、イエローカード制度というものがあります。これは、過度な営業行為や不快な対応があった場合、保険窓口の会社に連絡すると担当者が変更になる制度です。

何度も担当を外されるとその担当者の評価にも関わるため、スタッフとしても利用者に不安を感じさせる勧誘はしづらいでしょう。

■保険見直し本舗

保険見直し本舗では、営業方針に強引な勧誘を禁止することを掲げています。

営業方針として、無理な勧誘行為は禁止しております。保険見直し本舗からのご案内についても「不要」とお断りいただければ、その情報は一元管理のもと記録され、適切に取扱いいたします。

何度も断らなければならないような、しつこい保険の勧誘電話がかかってくることなどはありませんのでご安心ください。

出典:保険見直し本舗Webサイト

いくらカラクリがあるとはいえ、無料保険ショップではスタッフの誠実な対応が求められています。

カラクリがあっても中立な無料保険相談窓口の選び方

ここまで説明したように、無料保険相談窓口にはカラクリがあります。しかし窓口の選び方次第で、できるだけ中立な商品を勧めてもらう確率を上げることができます。

ここで紹介するのは、実際に店舗に行く前にチェックしたいポイントです。

これらの項目をクリアしていても、必ずしも中立とは限りません。しかし、1つの目安として参考にしてみてください。

中立な提案をしてもらえる可能性の高い保険相談窓口はこちらで紹介しています。

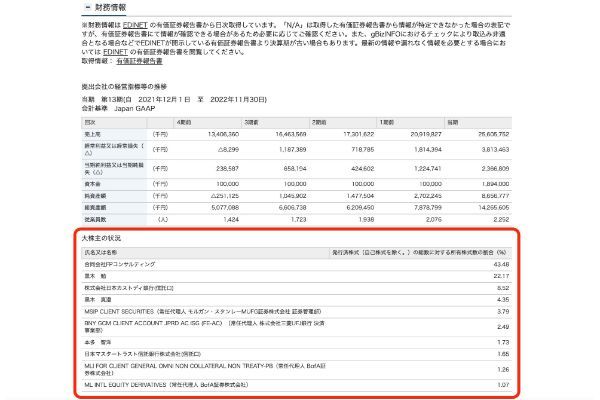

中立な無料保険相談窓口を選ぶポイント①運営する会社の株主を確認する

まずは、無料保険相談窓口の株主を確認してみましょう。

中には、特定の保険会社が株主になっているところがあります。企業としてはオーナーである株主の意向は無視しづらい可能性があります。そのため、中立ではなく特定の保険商品を窓口で勧められるかもしれません。

株主の確認方法は「未上場企業」と「上場企業」によって異なります。

・未上場企業……株主が公開されていないことがほとんどです。株主を確認したい場合、実際にその会社の株主となり、情報開示を請求する必要があるので、手軽に確認するのは難しいでしょう。

・上場企業……東洋経済新報社が発行している「会社四季報」や、会社が事業年度ごとに作成する「有価証券報告書」、そして会社のホームページなどで確認するのが一般的です。

また、経済産業省の「gBizINFO」というサイトでは、府省庁が保有し公開している情報を一括で検索し閲覧できます。

例として、ここでは代表的な無料保険相談窓口の1つである「マネードクター」の運営会社である「株式会社FPパートナー」の株主情報を「gBizINFO」で検索してみます。

まず、「gBizINFO」のトップページから、「法人番号または法人名」の欄に「株式会社FPパートナー」と入力し、検索ボタンをクリックします。

該当する会社が複数表示されるので、所在地の住所が本社と一致する会社を選択します。

「法人プロフィールが表示されるので、【法人活動情報】の「+財務情報」を開きます。

財務情報の「大株主の状況」を確認します。

上記の手順で、代表的な株主を確認できます。

中立な無料保険相談窓口を選ぶポイント② 口コミを確認する

無料保険相談窓口の口コミを事前に確認しておきましょう。

口コミを確認するときは、ただ高評価や低評価が多いまたは、少ないというだけではなく、評価の中身も確認するようにしましょう。

たとえば、「偏った商品ばかりを勧められた」や「1つや2つしか選択肢を掲示してくれなかった」などの口コミが多い場合、中立な提案を行っていない可能性があります。

逆に同じ低評価でも「店内にトイレがない」や「隣の客の声が聞こえる」といった店舗の問題であるなら、提案自体はしっかりとされているかもしれません。

明らかにいい内容ばかりのところは逆に疑いましょう。特に、他社に比べ明らかに評価数が多かったり、その保険ショップにだけ口コミを投稿している人が多数見られたりするときは、関係者が書いている可能性もあります。

中立な相談が可能なおすすめの無料保険相談窓口3つ

中立な提案をしてくれる可能性の高い無料保険相談窓口を5つ紹介します。運営会社の株主が保険会社ではない、あるいは口コミで中立だという意見が多かったものをピックアップしました。

ただし、ここで挙げている保険相談窓口が必ず中立な提案をしているかといえば、そうでないこともあり得ます。自分の生活圏に店舗があるかどうかや、実際に利用してみた印象などを考慮して、自分に合った窓口を探しましょう。

ここからはそれぞれの保険相談窓口を詳しく見ていきましょう。

中立な無料保険相談窓口:マネードクター

マネードクターは、保険の相談はもちろん、家計の見直しや老後資金の準備の仕方、住宅ローンや相続関連まで、お金に関するあらゆることをファイナンシャル・プランナー(FP)から無料でアドバイスをもらえるサービスです。

マネードクターには経験豊富なFP資格保有者が1,399名在籍しています(2021年度時点)。また生命保険と金融サービスの専門家である「MDRT」の会員も574名所属しています(2022年実績)。

MDRTとは

1927年に発足したMillion Dollar Round Table(MDRT)は、卓越した生命保険・金融プロフェッショナルの組織です。世界中の生命保険および金融サービスの専門家が所属するグローバルな独立した組織として、500社、70カ国で会員が活躍しています。MDRT会員は、卓越した専門知識、厳格な倫理的行動、優れた顧客サービスを提供しています。また、生命保険および金融サービス事業における最高水準として世界中で認知されています。 出典:一般社団法人MDRT日本会「MDRTとは」

47都道府県のどこでもFPが訪問するので、場所も店舗や自宅、勤務先やカフェなど自由に選べます。もちろんオンラインにも対応可能です。

マネードクターに関するいい口コミ

- ライフプラン表が役立つ

-

マネードクターでは、最初の聞き取りで、とても細かくデータを取ってもらえ、独自のライフプラン表を作成してくれました。どのくらいのローンが組めるか、車の買い換えはどの程度の価格が最適か、教育資金や老後資金は足りるかなど、年数ごとに計算してくれたので、とてもよかったです。

30代・女性

- 意思を尊重してくれた

-

私は、まったくお金や保険について考えたことがなく知識が浅いため、最初に自分が知りたいことや、今後希望することをなんとなく伝えました。FPの方は、保険の仕組みや、すでに加入していた保険について、とても丁寧に解説してくれたのでよかったです。無理やり保険をおすすめされたり、こちらが断りにくい雰囲気を出されたりすることはありませんでした。

20代・女性

- 人柄がよく温かな対応

-

マネードクターで自宅面談の予約をしましたが、面談当日に出先でぐずる娘がなかなか落ち着かず予定時間に帰れませんでした。無理を承知で連絡したところ、二つ返事で時間を変更してもらえたので、すごく感謝しています。会社名通り、資産形成に強い保険比較会社だと思ったので、娘の教育資金のことについて相談しました。会話中に、娘が話を遮ってしまうことが何度もありましたが、「僕も子ども2人いるんで全然気になりません!」と温かみのある対応をしていただきました。

30代・女性

出典:fuelle編集部がクラウドワークスで調査

マネードクターに関するよくない口コミ

- 既加入の保険を批判された

-

長年加入している保険について繰り返し批判されたことは心外です。今までの暮らし方や自分自身の選択を否定されているような印象を受けました。保険会社の切り替えを提案する場合でも、もう少し違った観点で提案してもらえたら、切り替えに前向きになれたと思います。

40代・女性

- 面談に予約が必要

-

予約が必要になるので、思い立ったときに相談できないことはデメリットに感じます。あと、営業の連絡がやってくる点も少し面倒と感じました。私の場合、担当したFPの方が気さくで好印象だったので助かりましたが、万が一相性が合わない場合は利用したくないと感じるかもしれませんね。

30代・女性

- 契約まで5回以上面談した

-

さまざまなお金の話は勉強になりましたが、最終的に契約するまでに5回以上面談したので、少し面倒でした。もちろん、こちらの都合に合わせて土日にしてくれたり、子どもが小さかったので自宅へ訪問してくれたりしたことは感謝しています。しかし、もう少し契約までスムーズにいくとよかったです。

20代・女性

出典:fuelle編集部がクラウドワークスで調査

中立な無料保険相談窓口:マネーキャリア

マネーキャリアは、70社以上の金融コンサルタント会社と提携しており、それらに所属するFPは3,000名以上にのぼります。

マネーキャリアではそのなかでもトップクラスの専門性と満足度を兼ね備えたFPのみが対応しているため、担当者の質が非常に高いのが特徴です。

予約がLINEででき、WEB会議アプリを利用してオンラインで面談できるため、時間や場所を選びません。申し出れば対面での相談もできます。

マネーキャリアに関するいい口コミ

- いろいろな運用方法を紹介

-

将来の家計にプラスになる情報が欲しいと思い、マネーキャリアで相談。正直、保険商品などの勧誘をたくさん受けるのでは?といった心配がありました。しかし、決して無理な勧誘はなかったのでよかったです。いろいろな運用商品の特徴を細かく解説してもらえ、特にふるさと納税の魅力やiDeCoの特徴などは知らなかったので、勉強になりました。

40代・男性

- メール対応が迅速

-

相談を申し込んですぐに担当のFPから連絡が来ました。ほとんどがメールのやり取りでしたが、全メールとも迅速な対応だったので満足です。私の相談目的が「保険の見直し」とはっきりしていたので必要な事項をメールだけでやり取りできたのかもしれません。最終的に保険の説明は自宅への訪問にしました。

40代・女性

- 気軽に相談しやすかった

-

相談の日程調整が、LINEでやり取りして決められたので、気軽に申し込みできました。また資金形成や保険契約だけでなく、ふるさと納税や節税対策など幅広い相談に乗ってもらえたことはうれしかったです。相談を通して、お金に対する考え方が変わった気がします。

40代・女性

出典:fuelle編集部がクラウドワークスで調査

マネーキャリアに関するよくない口コミ

- 個人情報の提供に抵抗感

-

お金に関する幅広い相談のために、ある程度の個人情報の提供は仕方がないと思います。ただ個人的には、かなり細かく個人情報を伝えなければいけないと感じたので抵抗感を覚えました。個人情報の取り扱いに対して過敏な人にはあまり向いていないサービスなのかもしれません。

40代・女性

- 加入を迫られている印象

-

メールの迅速さに満足していたせいか、自宅での面談は不満でした。話を聞けば聞くほど、相性がよくないと実感。とはいえ、対応が雑であったり失礼であったりしたわけではありません。不満の主な理由は、初訪問で保険加入の決断を迫っている印象があったこと。予定時間を過ぎているにもかかわらず終わる気配もありませんでした。その後は、メールの返信をせず結局フェードアウト。プライベートな話をするうえでは、対面でなくてもオンラインの活用など、人となりを確認しながら話を進めることの大切さを痛感しました。

40代・女性

- 個人情報を伝えるのが不安

-

マネーキャリアで相談を受ける際、最初に個人情報を細かく伝える必要がある点はデメリットに感じます。気軽に相談したつもりだったので、そこまで詳細な情報を求められるとは思っていませんでした。伝えた個人情報が不正に使われることはないと思いましたが、なんとなく不安です。

40代・男性

出典:fuelle編集部がクラウドワークスで調査

中立な無料保険相談窓口:ほけんのぜんぶ

ほけんのぜんぶでは、ファイナンシャル・プランナー(FP)に教育資金や資産運用、住宅ローン、老後の資金などお金に関するあらゆる分野の相談ができます。

316名のFPが在籍しており(2021年10月時点)、訪問するプランナーのFP資格取得率は100%なのも安心できる点です。

相談受付時間は24時間365日で、都合のいい時間を選ぶことができます。自宅、オフィス、カフェなど利用しやすい場所を指定した訪問型ですが、WEB面談も可能です。

累計申込数は19万件(2021年4月時点)にのぼり、子育て世代からシニア層まで幅広い実績があります。

ほけんのぜんぶに関するいい口コミ

- 子育て世代の実績が豊富

-

子育て世代の相談実績の豊富さがメリットだと思います。悩みに寄り添った相談対応をしていただき感無量です。子育てに必要なお金を準備する方法は、学資保険しか知りませんでしたが、それ以外の選択肢もたくさん紹介してもらえました。また将来必要な教育費の金額や、それを貯めるために必要な毎月の貯金額などを具体的にシミュレーションしてくれたこともよかったです。

40代・男性

- 保険の現状把握ができた

-

保険の更新案内が届いたので、見直しすべく面談時に持参しました。現在加入している保険の内容を具体的に説明してくださり、更新すると保険料が倍ほどの金額になるとのこと。どうしようかと相談すると「必要な補償を確保しながら、保険の見直しをすることが重要」とアドバイスを受けました。

40代・女性

- 営業の対応は良好

-

こちらのニーズをじっくりと聞き、丁寧に何度も保険の提案をしてくれました。「この保険の補償など聞きたい」とお願いすると、嫌な顔一つせず調べて返答をいただけたのでよかったです。「ほけんのぜんぶ」で取り扱っていない保険に関しても「直接の加入をするしかないです」と返答いただけたことも◎。対応できる保険を押し付けない営業姿勢は、好印象でした。

60代・女性

出典:fuelle編集部がクラウドワークスで調査

ほけんのぜんぶに関するよくない口コミ

- 取扱保険会社が少なめ

-

提案数がたくさんあったため、お話しの時間を長く割いていただけたことはよかったのですが、他社に比べて取り扱いの保険会社が少ないと感じました。結果的に私が希望する保険会社の取り扱いがなく、契約できなかったことは残念です。またこちらのニーズを何度もお話をしていましたが、それに合う保険の提案に時間がかかることもありました。

60代・女性

- 離島や山奥の場合は要注意

-

私は、離島に住んでいるので担当できるFPがいないということで訪問してもらえませんでした。また山奥などの場合は、訪問NGとなる可能性があるため、注意が必要です。電話で郵便番号を伝えれば、対応可能かは確認してもらえるので不安な場合は電話で聞くとよいと思います。訪問できない地域でもネットがつながる場所ならZoomでオンライン面談は可能です。

30代・男性

- 特約の付与は冷静に判断

-

説明が上手なFPだったので、おすすめされた保険に加入しました。ただ家に帰ってから「この特約は必要なかったかも」と考えが変わったので、相談している間も自分自身で冷静に判断しなければと思いました。無駄だと思う特約をつけても保険料が上がるだけなので気をつけたほうがよいと思います。

30代・女性

出典:fuelle編集部がクラウドワークスで調査

中立な無料保険相談窓口:保険見直しラボ

保険見直しラボは全国約70拠点からの訪問形態を主としています。コンサルタントとよばれる担当者は平均業界歴12.1年と経験豊富なベテランがそろっています。

また他社のFPと連携している業者と違い、保険代理店が運営していることから、金融機関としてのコンプライアンスの意識が高いことが特徴です。

保険見直しラボでは利用者からのアンケートをもとに、相談員を点数で評価しています。アンケート内容も日々フィードバックして改善に努め、対応品質の向上につなげています。また、イエローカード制度があり、過度な営業や失礼な対応があった場合は担当者の変更が可能です。

保険見直しラボに関するいい口コミ

- 中立的な立場で安心

-

相談するまで面倒くさく感じていましたが「保険見直しラボ」は気軽に利用できました。加入している保険に関して見直しの必要があるか、同じ内容で他社より安い保険があるかなどを教えてもらえたのでよかったです。全体的に、FPの方は中立的な立場で説明してくれたことも◎。最終的に自分で必要か否かの判断ができました。自宅へ訪問してくれるサービスなので、保険会社に出向く手間が省けたことも大きなメリットの一つです。

30代・男性

- 誠実かつ丁寧な対応

-

私は、保険のあまり知識がなかったのですが、すごく丁寧でわかりやすく説明していただけたので感謝しています。面談したFPさんの人柄も誠実だったので、利用して本当によかったと感じました。仕事が忙しくてなかなか時間が取れないときもありましたが、臨機応変にオンライン対応をしていただけたので、助かりました。

30代・男性

- 保険の知識が豊富

-

当時加入していた保険の見直しで「保険見直しラボ」を利用しました。自宅ではなく近所の喫茶店でも相談に応じてくれたことはうれしかったです。公正な視点で丁寧に保険を紹介してくれているのが肌で感じられ、信頼感がありました。複数の保険会社の商品を豊富な知識で提案いただき、おすすめの構成を紹介してもらえたこともメリットです。

40代・男性

出典:fuelle編集部がクラウドワークスで調査

保険見直しラボに関するよくない口コミ

- 希望からずれた提案

-

私は、保険料の安さが最優先事項でしたので、最終的にその判断軸で選択しました。ただ意に反する保険料の高い商品も勧めてきたので、少し主観的で顧客に寄り添っていない一面には疑問を感じました。特定の会社や商品を無理に勧められることはありませんでしたが、優先事項が明確でない人にとっては判断が難しい気がします。

30代・男性

- 相談に時間がかかる

-

保険に知識が豊富な一方で、相談に時間がかかり過ぎた印象があります。たくさんあるおすすめの保険商品を紹介してもらうため、予定の相談時間を大きくオーバーしまいました。それだけ保険に関するプロの姿勢を感じられたのでよかったのですが、私はあまり時間がなかったので、少々困惑しました。

40代・男性

- 日程調整などが少し面倒

-

仕事が忙しい人の場合は、保険相談の場所や日程の調整が少し面倒かもしれません。また面談自体がとても丁寧なので、それなりに時間がかかります。時間をかけてじっくりと話を聞きたい人にとってはおすすめですが、さっと保険を決めてしまいたい人には、不向きなサービスかもしれません。

30代・男性

出典:fuelle編集部がクラウドワークスで調査

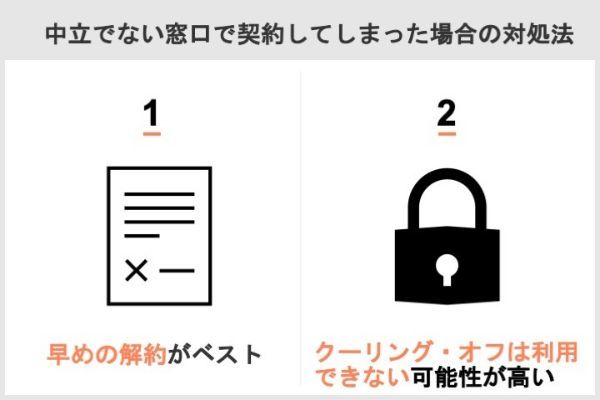

もし中立ではない無料保険相談窓口で契約してしまったら

保険を契約してしまったあと、本当にこれでよかったのかと不安になり調べた結果、中立な窓口ではない、もしくは中立な提案ではないと知った場合は、すぐに解約するというのが1つの方法です。

1ヵ月〜数ヵ月分の保険料は無駄になりますが、納得のいかない商品にお金を払い続けるより、早めに解約したほうが得策です。

解約後に改めて納得できる無料保険窓口や商品を選んだほうが、結局は損失が少なくなるはずです。

なお解約の方法として、「クーリング・オフ制度」を思い浮かべる人もいるでしょう。

しかしクーリング・オフ制度は次のような場合は利用することはできません。

1. 申込者が法人である場合

2. 保険期間が1年以下の契約である場合

3. 申込者が保険会社の事業所や営業所、または申込者の指定した場所で契約を行った場合

出典:保険業法

自分に合った無料相談窓口を見極めるためのチェックポイント

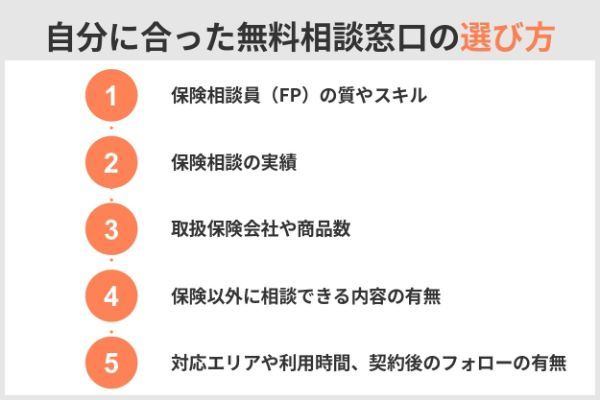

これまではできるだけ中立な無料相談窓口を選ぶポイントを紹介してきましたが、中立であるのは最低限の要素です。いくつか候補を絞り込んだら、自分に合った店舗を選ぶ必要があります。

ここからは、自分に合う無料相談窓口を選ぶためにチェックしたいポイントを紹介します。

自分に合う無料保険相談窓口を選ぶポイント① 保険相談員(FP)の質やスキル

相談員の質は、最も重要な項目の1つです。

どのような人が担当するかは窓口の方針によって異なり、FPの資格保有者が対応することもあれば、研修を受けたばかりの新入社員が担当する可能性もあります。

在籍するFPの有資格者数や、担当者のキャリアについては窓口のホームページ上にその旨が記載されているので、確認しておきましょう。

| 保険相談窓口 | 相談員の質やスキル | 公式サイト |

|---|---|---|

| ほけんのぜんぶ | FP人数316名(2021年10月時点) | 公式サイト |

| 保険見直しラボ | コンサルタントの平均業界経験年数12.1年 | 公式サイト |

| 保険ライフ | 2,000名以上のFPのなかから紹介(提携FPを含む) | 公式サイト |

自分に合う無料保険相談窓口を選ぶポイント② 保険相談の実績

対応の実績件数もチェックしましょう。相談件数や申し込み件数が多いということは、それだけ多くの人に信頼されて利用されているという一つの証です。

対応件数や申込数などをホームページ上で公開している窓口もあります。

| 保険相談窓口 | 相談の実績 | 公式サイト |

|---|---|---|

| 保険市場 | 相談件数9万件突破(2022年10月20日時点) | 公式サイト |

| ほけんのぜんぶ | 累計申込件数19万件(2021年4月時点) | 公式サイト |

| 保険マンモス | 累計申込件数57万件 | 公式サイト |

| 保険ライフ | 相談件数10万件以上 | 公式サイト |

自分に合う無料保険相談窓口を選ぶポイント③ 取扱保険会社や商品数

取り扱い保険会社の数や商品の数の多さもチェックしましょう。数社の取り扱いしかないところはやはり選択肢が少ない分、自分に合う商品を提案される確率は低いでしょう。

事前に準備する時間があるなら、自分に合いそうな保険会社を10社程度ピックアップしておきましょう。それらを過不足なく取り扱っているところであれば、納得のいく商品を提案してもらえる可能性は高まります。

取扱保険会社の数や商品の数もホームページ上で確認できます。

| 保険相談窓口 | 取扱保険会社数 | 公式サイト |

|---|---|---|

| ほけんの窓口 | 46社 | 公式サイト |

| 保険見直しラボ | 37社 | 公式サイト |

| 保険ライフ | 50社以上(提携会社による) | 公式サイト |

自分に合う無料保険相談窓口を選ぶポイント④ 保険以外に相談できる内容

他の金融商品についてアドバイスしてくれるかどうかもチェックポイントの1つです。

保険は将来のリスクに備える有効な手段ですが、お金の問題はそれだけで完結するものでもありません。商品は金額や保障内容だけで決めるのではなく、ライフプラン全体を見据えて考えたほうがいいケースも多いはずです。

たとえば、老後資金を備える場合でも、保険だけで考えるのではなく、iDeCoやつみたてNISAのことも教えてくれる方が適切に資産を形成できるでしょう。

どのようなサービスを提供しているのかも、ホームページで確認しておきましょう。

| 保険相談窓口 | 保険以外に相談できる項目 | 公式サイト |

|---|---|---|

| ほけんのぜんぶ | 家計相談、住宅ローン、老後資金 (つみたてNISA,iDeCoなど) |

公式サイト |

| マネーキャリア | ライフプラン設計、家計管理、 老後資金、住宅ローン、教育資金など |

公式サイト |

自分に合う無料保険相談窓口を選ぶポイント⑤ 対応エリア

実際の店舗の場所や利用時間も重要なポイントです。

良さそうな無料保険相談窓口をいくつかピックアップできたとしても、実際の店舗が自分の住んでいる場所から遠かったり、営業時間が自分の生活スタイルに合わなかったりして来店が面倒に感じるのであれば、自分に合っているとは言えないでしょう。

何かあったときすぐに店舗に行けるというのは大切なポイントです。できれば自分の生活範囲にある無料保険ショップを選びましょう。

また、保険相談窓口によっては指定した場所まで来てくれる訪問型のサービスを提供しているところも増えてきました。しかし、この場合でも訪問可能なエリアが決められていることがあります。対応エリアに自分が望む場所が含まれているか、事前に確認しておきましょう。

カラクリのある無料保険相談窓口を利用したくない場合は、有料相談も検討を

ここまで、できるだけ中立な無料保険ショップの選び方と、実際に中立である可能性が高い店舗を紹介してきました。しかしもし、カラクリのある無料保険相談窓口を利用したくないと感じた場合は、有料の独立系FPに相談するのも1つの方法です。

保険だけでなく、ライフプランの作成や投資など、幅広いお金の相談に対応しているのが特徴です。

| 無料の保険相談窓口 | 有料の独立系FP | |

|---|---|---|

| 提案内容 | 生命保険 | ・ライフプラン作成 ・投資相談 ・生命保険 ・その他お金に関する相談 |

| 金額 | 無料 | 1万円〜3万円程度 (保険設計サービス) |

| カラクリ (利益を得る方法) |

保険を販売することで、 保険会社から販売手数料を受け取る |

相談の対価として報酬を受け取る (ただし、保険を販売している 事務所は保険会社から 販売手数料を受け取る) |

| 相談時間 | 2時間程度 | 1時間から2時間×2、3回 |

| 相談形態 | 店舗、訪問、Webなどから 選択できることも |

基本的に事務所 |

・相談の対価による報酬(フィー・オンリー報酬型)

・保険や投資信託を販売することによる手数料(コミッション報酬型)

このうち、前者の「相談の対価として報酬を受け取るタイプ」なら、特定の保険会社に肩入れすることなく中立な提案をしてもらえる可能性が高いでしょう。

一方で「保険や投資信託を販売することによる手数料を受け取るタイプ」の場合は、無料保険相談窓口と同様のカラクリのため、中立ではないケースも考えられます。

独立系FPのカラクリの見分け方

カラクリを見極めるには、まずは依頼を予定している独立系FPのホームページを確認しましょう。

ほとんどの独立系FPでは、ホームページ上で保険の販売をしていない(フィー・オンリー報酬型)か、している(コミッション報酬型)かの表記があります。

日本ファイナンシャル・プランナーズ協会の会員であれば、専門家として業務を提供する場合、「フィー・オンリーの開業者なのか」「手数料を得ているのか」を書面で明確に顧客に開示することが業務基準規定で定められているからです(必要的情報開示事項)。

(必要的情報開示事項)

第3条 会員は、専門家としての業務を提供するに際して、以下の事項を書面を以て明確に顧客に開示しなければならない。

1 会員の有する保有資格その他それに関連する重要な情報。

2 会員が代理人として行動する場合はその権限の範囲。

3 法律で開示が求められている事項。(当該法律が求めている方法で開示すること)

4 会員が、フィーオンリーの開業者であるか、コミッションその他の経済的利益を得ているか 否か。

出典:日本ファイナンシャル・プランナーズ協会『業務基準規程』

もし表記がなければ、実査に相談に行く前に電話やメールで確認しましょう。

有料の保険相談窓口も選択肢

もう一つの選択肢としては、有料の保険相談窓口の利用が考えられます。

有料の店舗は、商品の契約をする・しないにかかわらず、相談自体が有料です。したがって保険を売ることを前提とせず、ライフプランや資産運用をより重視した提案が行われやすいという特徴があります。

| 無料の保険相談窓口 | 有料の保険相談窓口 | |

|---|---|---|

| 提案内容 | 生命保険 | ・生命保険 ・ライフプラン作成 ・その他お金に関する相談 |

| 金額 | 無料 | 5,000円〜 |

| カラクリ (利益を得る方法) |

保険を販売することで、 保険会社から販売手数料 を受け取る |

保険を販売することで、 保険会社から販売手数料 を受け取る |

| 相談時間 | 2時間程度 | 2時間程度 |

| 相談形態 | 店舗、訪問、Webなどから 選択できることも |

店舗、訪問 |

商品の販売を前提とせず、あくまで「ライフプランに必要な保険をおすすめしてくれる」ので、無料の窓口よりは中立の提案をしてくれる可能性はあります。

有料の保険相談窓口は、無料の店舗が「プレミアムコース」などの名称で有料コースを設けている場合や、金融機関に所属しない独立系FPがサービスの一環として提供しています。

例えば保険マンモスでも、有料の相談サービスを提供しています。このサービスではFPの選定に認定基準を設けているので、より質の高い提案をしてもらえる可能性が高いといえるでしょう。

【保険マンモスの有料相談サービス FP認定基準】

・MDRT基準達成者、あるいは同等の実績・能力があるFP

・保険マンモスとの提携実績が一定以上あり、お客様からの評価が高いFP

出典:保険マンモス 有料保険相談のご案内

保険の有料相談のメリットとデメリット

カラクリの影響が少なく、より中立な提案をしてくれる有料の相談先ですが、メリットだけでなくデメリットもあります。

両面を確認し、自分にとって適切な相談先を決めていきましょう。

■有料相談のメリット:提案内容の質の高さ

相談者の事情に応じたさまざまな提案を行ってくれる点は大きなメリットです。

保険の相談を有料で行っている窓口は、アドバイス自体で利益が発生します。そのため商品の販売にこだわることなく、以下のようにライフプラン全体を考えて、幅広い対応をしてくれるというメリットがあります。

| 相談内容 | 無料保険相談窓口 からの提案例 |

有料相談からの提案例 |

|---|---|---|

| 世帯主に万が一の ことがあった場合の 保障の相談 |

生命保険 | 生命保険 |

| 教育資金の相談 | 学資保険 | 学資保険 投資信託 債券など |

| 老後資金の相談 | 個人年金保険 | 個人年金保険 iDeCo つみたてNISAなど |

世帯主に万が一のことがあった場合の保障や教育資金、または老後資金に不安のある人が無料の窓口にいくと、万一の時には死亡保障がメインの商品、教育資金は学資積立をする商品、老後資金は個人年金などと保険を中心に提案されるかもしれません。

しかし、ライフプランありきの有料相談窓口であれば、万一の時の生命保険に加え、教育資金は投資信託や債券、老後資金はiDeCoやつみたてNISAなど、商品の販売にこだわることなくさまざまな選択肢の提案が期待できるでしょう。

■有料相談のデメリット:有料であっても中立でないケースがある

有料の相談先であっても、保険商品を販売している場合には提案の偏りが懸念されます。なぜなら商品の販売に伴い、保険会社から手数料を受け取っているからです。

【商品を販売している有料の保険相談窓口】

・無料保険相談窓口の上位コース(プレミアムコースなど)

・コミッション型の独立系FP

有料だから中立だろう、と期待していても実際は偏りのある可能性がある点はデメリットといえるでしょう。

| 保険商品を販売している | 保険商品を販売していない | |

|---|---|---|

| 無料保険相談窓口の上位コース (プレミアムコースなど) |

独立系FP (コミッション報酬型) |

独立系FP (フィー・オンリー報酬型) |

| 提案に偏りがある可能性あり | 提案に偏りがある可能性あり | 提案が中立である可能性が高い |

では、保険を販売していない窓口がベストかというと、そうとも言い切れません。中立的な提案をしてくれる可能性は最も高いのですが、その店舗で契約はできないので、利用者としては結局他の店舗へ行って契約しなければならず、二度手間になります。

例えば、同じように目の持病がある人の場合でも「〇〇会社の生命保険には加入しやすいが、××会社の商品は審査が通りにくい」というように、実際は会社ごとに事情が異なるケースもあります。

これらは保険会社と直接コンタクトを取ったり、実際に加入申請をしたりしてみないと分かりづらいことなのですが、商品を販売していない有料相談窓口では、こういった情報は得にくいと考えられます。

保険の有料相談先

有料相談先には、次のようなものがあります。| 相談員 | 対応地域 | 料金 | 公式サイト | |

|---|---|---|---|---|

| 保険マンモス | 保険マンモス提携FPのうち、 MDRT会員もしくは 同等の実績がある者 |

全国 | 5,500円 (FP紹介料) |

公式サイト |

| パルシステムの 地域FP紹介相談 |

パルシステムと 提携する地域FP |

2023年7月時点では 東京・千葉エリアのみ |

①ライフプラン作成コース (総合相談) 5万円 ②時間単位相談コース 5,000円/30分 |

公式サイト |

| 独立系FP事務所 | 独立系FP事務所 所属のFP |

全国 | 相談内容や 相談時間による |

− |

保険マンモスの有料保険相談サービス

保険マンモスは無料の相談サービスも行っていますが、提携FPのなかでも特にコンサルティング能力が高いFPを厳選して紹介する有料サービスも提供しています。

元々保険マンモスでは、次の基準を満たすFPを認定FPとしています。

・特定の金融機関に属さず、独立した立場・マインドで相談業務ができるFP

・保険相談および提案に関して、十分なスキルと実績があるFP

・FP資格保持者、または資格保持者と同等の知識・能力があるFP

・保険マンモスの理念に共感しているFP

加えて、有料保険相談を担当するFPは、次の基準をクリアしたFPに限られます。

・MDRT基準達成者、あるいは同等の実績・能力があるFP

・保険マンモスとの提携実績が一定以上あり、相談者からの評価が高いFP

保険マンモスは、実際に店舗を持つ他の相談窓口と違い、相談者と最適なFPを引き合わせるシステムです。

したがって相談窓口というよりも、保険のマッチングサービスというほうが適切かもしれません。相談場所は、紹介されたFPによって異なります。FPの紹介料は5,500円(税込)で、何回利用してもそれ以外に料金はかかりません。

有料サービスの申し込みは、次の手順で行います。

-

申し込み保険マンモスのWebページ上にある有料の保険相談専用の申し込みフォームから申し込む。

-

保険マンモスから連絡代金の支払い方法や相談の内容確認のため、カスタマーサポートから電話もしくはメールで連絡が入る。

-

振込&面談日の希望代金の振込完了と面談希望日をカスタマーサービスまで連絡する。

-

日程調整&面談保険マンモス専門スタッフが相談者の相談内容をもとに最適なFPとマッチング。担当FPと日程が整い次第、連絡が入る。

パルシステムの地域FP紹介相談

パルシステムは1都11県で活動する生活協同組合(生協)が構成するグループです。パルシステムは保障事業も行っているほか、地域ごとに実績のあるファイナンシャル・プランナーと提携を結び、組合員に紹介するサービスも行っています。

お金に関すること全般を相談でき、料金はライフプラン作成コースで5万円、時間単位相談コースで30分5,000円です。

パルシステムの地域FP紹介相談を利用するには、まずパルシステムの組合員になる必要があります。利用手順は次の通りです。

パルシステムの地域FPの担当エリアは、次の通りです。

・福島エリア

・茨城エリア

・群馬エリア

・千葉エリア

・東京エリア

・山梨エリア

・神奈川エリア

・静岡エリア

・新潟エリア

2023年7月時点で提携FPが在籍しているのは千葉と東京の2エリアのみで、千葉エリアに1人、東京エリアに3人です。

個人の独立系FP事務所

金融機関に属さず個人で活動を行っているFP事務所のなかにも、有料で相談を行っているところがあります。

独立系のFP事務所はどの金融機関にも所属していないので、インターネットなどで「〇〇市 独立系FP」といったキーワードで検索するなどして、個別に探すのが一般的です。

また、すべての独立系FPが検索できるわけではありませんが、FPの検索ができるサイトもあるので、ここでは2つ紹介します。

FPを検索できるサイト

・CFP®認定者検索システム

・Mr.FP and Ms.FP

■日本FP協会が提供する「CFP®認定者検索システム」

CFP認定者検索システムでは全国のCFP®認定者を地域、得意分野、性別、料金などを指定して検索できます。

FPの上級資格を取得しているCFP®認定者が、高い専門性と実務能力に基づき、「くらしとお金」に関する様々な相談に的確にお答えします。

出典:日本FP協会『相談できるファイナンシャル・プランナーを探す(CFP®認定者検索システム)』

CFP®は、国家資格である1級ファイナンシャル・プランニング技能士と並ぶ最高位の資格です。この検索システムでは非常に質の高いFPに絞って検索できるでしょう。

■Mr.FP and Ms.FP

Mr.FP and Ms.FPは「お金の相談をしたい人」、「FP」、「金融サービス(証券・保険・不動産など)の専門家」の三者のマッチングサイトです。

2023年7月現在、約30人の独立系FPが所属しており、保険の相談から老後の資金設計、教育費のプラン作成など、お金のあらゆる分野の相談ができます。

どちらの検索サイトを利用するにしても、それぞれのFPが提供する具体的なサービスは、個別のHPか電話などで確認する必要があります。

自分に合いそうなFPが見つかったら、電話やメールなどで実際に申し込みます。事務所によっては初回面談を無料、もしくは通常より低価格で提供しているところもあるので、気軽に聞いてみると良いでしょう。

なお料金は独立系FPによってさまざまですが、一般的にCFPに相談する場合、1時間1万円前後であることが多いようです。

カラクリのある無料保険相談をうまく利用する方法

たとえカラクリがあったとしても、事前準備や相談への心構えをしっかり持っていれば、提案された内容にも納得感を得られるはずです。

せっかくの機会を充実したものにするためには次のポイントを意識して相談にのぞみ、無料保険相談をうまく利用しましょう。

自分のライフプランを考えておく

保険の相談する場合、まずは自分のライフプラン全体を考えておくことが大切です。

あらゆるリスクに対する保険に加入すればすべて人生がうまくいくわけではありません。やみくもに加入していては、お金がいくらあっても足りないという状況に陥ります。

例えば、遺された家族のために、

・5,000万円の死亡保障

・入院したときの日額1万円の医療保障

・働けない時のための月25万円の就業不能保険

・老後のために合計で1,000万円もらえる個人年金など

とすべてのリスクに備えると、月々の保険料はかなりの多額になってしまいます。

35歳の男性が上の条件で契約した場合の、保険料の一例を見てみましょう。合計すると月々5万6,800円、年間で約68万円の保険料を払うことになってしまいます。

| 備えるリスク | 保険商品 | 保険料金 |

|---|---|---|

| 死亡 | 定期保険 死亡保障額5,000万円 |

1万4,000円 |

| ケガ・病気による入院 | 医療保険 入院日額1万円 |

6,800円 |

| 働けない状態 | 就業不能保険 給付金月額25万円 |

6,000円 |

| 老後資金 | 個人年金保険 基本年金額95万円×10年 |

3万円 |

| 合計 | 5万6,800円 |

ここまでの金額を払うとなると、例えば「海外旅行に行きたい」「子どもが3人欲しい」「マイホームを買いたい」など、人生で叶えたい目標に回すお金が足りなくなるでしょう。

必要な保障はライフプランによって変わります。誰のために保険が必要か、なぜその商品が必要なのか、いくらまでなら自分のライフプランが成り立つかなど、大まかでもいいので相談の前に考えておけば、無駄に加入するのを防げるでしょう。

FPに遠慮や妥協はしない

無料だからといって遠慮や妥協で契約しないようにしましょう。

保険というのは一般的には長期に渡って加入するものです。月々のわずかな保険料の違いはトータルで見ると大きな差になります。

たとえば、30歳の人が1ヵ月あたり1,000円高い保険に加入し、60歳まで払い続けたとすると、その差は1,000円×12ヵ月×30年=36万円です。3,000円の不要な保険に加入すると、その3倍のお金がかかります。

無料でアドバイスしてくれるFPのなかには、表やグラフが豊富な提案書を用意してくれたり、簡単なライフプラン表をその場で作成してくれたりすることがあるでしょう。しかし、一生懸命対応してくれたからといって、必ず加入する必要はありません。

加入するタイミングは、あくまで自分が納得し、疑問や不安がない状態になった時と覚えておきましょう。

カラクリのある保険相談窓口は、セールストークがあることを理解しておく

相談員の話している内容を鵜呑みにして不必要な契約をしてしまわないように、注意したほうがいいセールストークの例を紹介します。

こんなセールストークに注意1.「掛け捨てではなく貯蓄型なので安心です」

なんとなく、掛け捨ての保険よりも貯蓄型のほうがお得に感じ、このセールストークを鵜呑みにしてしまう人もいるでしょう。

しかし実は毎月の保険料は、貯蓄型の終身保険のほうが高い傾向にあります。

・掛け捨ての保険……何も起こらなかった場合、払っていた保険料が無駄になってしまうこともあります。そのため、昔から掛け捨ての商品はネガティブなイメージを持たれることがあります。

・終身保険などの貯蓄型の保険……途中で解約すれば解約返戻金、満期を迎えれば満期払戻金としてお金が戻ってきます。お金が戻ってくる分、掛け捨てよりお得に感じる人もいます。

具体的な保険料を比較してみましょう。

例えば、死亡保険金を1,000万円とした場合の「掛け捨ての定期保険」と「貯蓄型の終身保険」の保険料は、いずれも掛け捨ての保険の方が安いことがわかります。

| 保険の種類 | 保険商品 | 保険料例 | |

|---|---|---|---|

| 日本生命 | 掛け捨ての定期保険 | みらいのかたち 定期保険 |

3,560円 |

| 貯蓄型の終身保険 | みらいのかたち 終身保険 |

3万310円 |

| 保険の種類 | 保険商品 | 保険料例 | |

|---|---|---|---|

| オリックス生命 | 掛け捨ての定期保険 | 定期保険ブリッジ | 1,883円 |

| 貯蓄型の終身保険 | 終身保険ライズ | 2万1,640円 |

※いずれも契約者の年齢は30歳、期間は定期保険が60歳、終身保険は終身(亡くなるまで)、払込満了はいずれも60歳まで。

単純に掛け捨てでないから安心、というわけではないことを理解しておきましょう。

こんなセールストークに注意2.「外貨だと円安になっても安心です」

昨今の円安で、各相談窓口も外貨建て商品に力を入れている傾向にあります。そのため、外貨建て保険をすすめられることがあるかもしれません。

しかし外貨建て保険は、為替リスクのある商品です。本当に安心なのか、お得なのかは、その仕組みを理解して、自分で納得してから契約するようにしましょう。

2023年8月現在、アメリカドルやオーストラリアドルの金利は日本より高くなっています。

例えば、2023年8月時点で、日本の政策金利が-0.10%であるのに対し、アメリカは5.25〜5.50%、オーストラリアは4.10%です。

金利が高い国の通貨で契約するということは、保険の利回りが良くなることにつながります。結果として保険料が安くなります。

しかし、あくまでその通貨での話であって、実際に円に換算した時、利回りが良いかどうかはわかりません。

例えば、10万ドルの死亡保障が付いた終身保険に加入したとします。もし死亡し、保険金10万ドルを受け取るとき、加入時1ドル=140円だったのが1ドル180円と円安になれば、円に換算すると1,800万円になります。

一方、1ドル=100円と円高になっていれば、円に換算した価値は1,000万円です。

このように、外貨建て保険では、契約した時より円安になれば得をし、円高になれば損をすることになります。つまり、外貨建て保険は為替リスクのある商品なのです。

例えば、円とドルを交換するときに1ドルにつき1円の手数料がかかるとしましょう。10万ドルの保険料を払うには10万円の手数料がかかり、同じく10万ドルの保険金を日本円に交換する際にも10万円の手数料がかかることになります。

したがって、この例では加入時と実際に保険を受け取る時の為替が同じ(上記の例では保険金の受け取り時も1ドル=140円)でも、20万円が為替手数料として引かれてしまいます。

そもそも資産を外貨で運用するのなら、外貨建ての債券や外国株式を対象とした投資信託など、手数料が低い選択肢は他にもあります。

万一に備えるのが保険の役割です。わざわざ損失のリスクを負う必要はないので、このセールストークを受けた時は鵜呑みにしないようにしましょう。

こんなセールストークに注意3.「働けなくなった時、家族の生活が心配です」

保険の相談に行くと、普段意識していなかったリスクをいくつも聞くことでしょう。人は不安になると何かにすがりたくなるのですが、こういう時も冷静な判断が必要です。

自分が働けなくなったら確かに収入はなくなります。しかし、それは公的な保障でカバーできないのでしょうか。

会社員が病気やケガで会社を休んだ時は、公的な保障から傷病手当金が支給されます。この傷病手当金は、それまでの月給(標準報酬月額)の3分の2程度の金額を受け取れます。

受給期間は、連続して4日以上仕事に就けなかった時から、最長1年6ヵ月の間です。

出典:全国健康保険協会

例えば、月給(額面、正確には標準報酬月額)が30万円の人がケガをして仕事ができなくなった場合、会社を休んで4日目から1年6ヵ月後まで、月額20万円(1日あたり約6,667円)の傷病手当金が受けられるということです。

これが十分な保障とは限りませんが、仕事ができない間は貯金を止めたり、少し節約をしたりといった形で対応できるかもしれません。

仮に月々の生活費が30万円で、1ヵ月に5万円貯金していたとします。月に20万円傷病手当金を受け取ったとしても、毎月10万円は赤字になりますが、毎月行っていた5万円の貯金を一旦ストップし、生活費を2万円削れば、月々の赤字は3万円に縮小します。

月々3万円であれば1年間休業しても36万円なので、この程度であれば貯金でカバーできる家庭も多いのではないでしょうか。

また、そもそも今の職場は大きなけがや事故に合うといったリスクが高いのかということも、時間を置いて考えてみましょう。

厚生労働省が2023年5月に公表した「令和4年労働災害発生状況の分析等」によると、2022年の労働災害による休業4日以上の死傷者数は13万2,355人で、死傷者の多いのは以下の業種でした。

| 業種 | 死傷者数 |

|---|---|

| 製造業 | 2万6,694人 |

| 建設業 | 1万4,539人 |

| 陸上貨物運送事業 | 1万6,580人 |

| 小売業 | 1万6,414人 |

| 社会福祉施設 | 1万2,780人 |

| 飲食店 | 5,304人 |

上記の6業種で、1年間に起こった休業4日以上の死傷者数の約7割を占めています。

逆にいえば、これらの業種に該当しない方にとって、休業が4日以上続くケガに対する備えの優先順位はそれほど高くしなくてもいいかもしれません。

勧められた保険にその場で加入せずに吟味する

相談時にすぐ加入した方が手間はかかりませんが、時間があるなら一旦持ち帰って吟味しましょう。その手順を踏んだ方が後々も納得できるはずです。

保険相談窓口では将来のさまざまなリスクを説明されるので、一時的に精神が不安な状態になる可能性もあります。このような時は不要な商品に加入してしまいがちです。

例えば、上述の例で紹介したように、会社員であれば病気やケガで働けなくなっても、1年6ヵ月の間は標準報酬月額の3分の2の傷病手当金が受け取れます。

この場合、就業不能保険をすぐに受け取る必要はありません。60日後から受け取れるもの、または180日後、540日後から受け取れるものなどがありますが、傷病手当金で生活できそうであれば、540日後からの保障で十分です。

というのも、受給開始時期が遅い商品ほど、保険料が安くなるからです。

このように、自分にとって本当に必要な保険なのかを冷静に判断するために、一度持ち帰って検討する時間を設けるのことをおすすめします。

無理やり保険の加入を勧められたら必ず断る

明らかに担当者が加入を急かしていると感じる場合は、はっきりと断るようにしてください。

なかには急いで契約させようとする担当者もいるかもしれません。そのような場合は販売ノルマに追われている可能性もあります。

もし加入を急かされていると感じたら、複数の無料保険ショップで相談してみるのも一つの手です。

担当者の知識や方針によって勧められる商品は変わります。複数の相談員にアドバイスを求めることで、違う視点からおすすめの商品を教えてもらえます。より自分の目的や考えに合った保険を見つけやすくなるでしょう。

よくある質問

ほとんどの無料保険相談窓口は、複数の保険会社と代理店契約を結んでいます。

商品が契約されると保険会社から代理店に支払われるのが販売手数料です。これが店舗の利益になり、利用者は無料で相談ができます。

保険は値引きができない商品のため、あるところで契約すれば○○引きなどということはありません。

さまざまな運営会社が無料保険相談窓口をサービスの一環として展開しています。

運営会社の事業は、生命保険募集代理店事業や損害保険募集代理店事業のほか、資産運用コンサルティング事業やファイナンシャル・プランニング事業などさまざまです。

無料保険相談窓口は、保険会社からの手数料でビジネスが成り立っているため、システム上完全に中立な提案はされない恐れはあります。ただし、コンプライアンスが厳しくなっているため、強引な勧誘が続いたり、契約するまで帰れなかったりする危険が起こる可能性は限りなく低いでしょう。

独身の時と扶養家族がいる時では必要な保障は変わります。また、子どもが生まれた時や住宅を購入した時も保険の見直しのタイミングです。ライフステージの変化に合わせて見直していくといいでしょう。

また、保険自体もどんどん進化しています。たとえば一昔前は、医療保険といえば入院した時の保障というイメージでしたが、近年では入院日数が短い傾向のため、通院でも保障される商品が増えてきました。このことから、定期的に保険を見直すことでより自分にあった商品が見つかる可能性があります。

相談は、主に無料の店舗か、独立系FPなどの有料の保険見直しサービスを利用します。

無料の相談窓口は複数の商品を無料で一度に比較でき、商品の最新情報を把握しているものの、中立の提案がされるとは限らないという不安があります。

一方、保険を販売しない独立系FPでは中立的な提案は期待できるものの、他のところで契約しなければならない、商品に関して細かい情報がわからないなどが欠点です。どちらも一長一短があるので、うまく組み合わせて相談しましょう。

無料の保険相談窓口はその仕組み上、窓口側と利用者側の利益が一致しないことがあります(利益相反)。保険会社からのノルマで商品を提案されることがあり、複数の商品のなかに手数料が高い商品を混ぜて提案する担当者もいるかもしれません。

一般の人がその場で良し悪しを判断するのは難しいので、すぐに契約せず一旦時間を置いて自分で調べ、必要があれば他の店舗で意見を聞きましょう。

■保有資格:日本FP協会認定AFP

■保有資格:日本FP協会認定AFP