クレジットカードの究極の1枚はJCBカードWです。

JCBカードWは、年会費無料、通常のポイント還元率は1.0%ですが、JCBオリジナルシリーズパートナー店なら最大で21倍に上昇します。例えばスタバでは10.50%になります。また、海外旅行保険が充実している点も魅力のひとつです。

(公式サイト)

究極の1枚は、以下の6つの基準で選び抜きました。

これらの基準を総合的に考慮すると、JCBカードWが究極の1枚と言えるでしょう。

もちろん、JCBカードWがすべての人にとって究極の1枚というわけではありません。自分のライフスタイルやニーズに合ったクレジットカードこそ究極の1枚と言えるでしょう。

そこで本記事では、さらに目的別および年代別の究極の1枚を選び抜きました。

クレジットカードは種類が多く、どれが自分にとって究極の1枚なのか迷ってしまう人も多いでしょう。一般社団法人日本クレジットカード協会によると、2023 年 3 月末のクレジットカード発行枚数(調査回答社数 249 社)は、3 億 860 万枚です。

自分にとって便利で役立つ究極の一枚を見つけたいなら、究極の1枚を選ぶ際の6つの基準に沿ったクレジットカードを選びましょう。

目次

- 【総合】クレジットカード究極の1枚はJCBカードW

- 【目的別】クレジットカード究極の一枚はこれ!

- 楽天グループの利用が多いなら…楽天カード

- 楽天市場のポイント還元率は最大3.5%

- 国際ブランドを4種から選べる

- ハワイの2ラウンジを無料で利用可能

- 年会費無料のスタンダードステータス

- 楽天カードの口コミ・評判

- 対象のコンビニ・飲食店の利用が多いなら…三井住友カード(NL)

- 対象のコンビニ・飲食店でポイント還元率

- 国際ブランドをVisaとMastercardから選べる

- 旅行だけじゃない!選べる無料保険が幅広い

- 年会費無料の一般ステータス

- 三井住友カード(NL)の口コミ・評判

- 生活費の多くをカードで払う人は…リクルートカード

- 基本のポイント還元率が1.2%と高い

- 世界的な決済ネットワークがあるJCB、Visa、Mastercardから選べる

- 最大6,000円分のポイントが付与される特典あり

- 一般カードだが多くの人が申し込める

- リクルートカードの口コミ・評判

- 特典豊富でステータスを重視したいなら…JCBプラチナ

- 利用額1,000円につき1ポイントのOki Dokiポイント

- 国内外の多彩な加盟店で利用できる

- 24時間365日コンシェルジュ&世界1,300以上の空港ラウンジ利用特典

- JCBオリジナル申込制で最高位のステータス

- JCBプラチナの口コミ・評判

- マルイグループのショッピングに欠かせない1枚「エポスカード」

- 専門サイト経由でポイント還元率2倍~30倍に!

- 世界で使えるVisa

- カード会員専用のセールで割引特典

- 年会費無料のスタンダードなカード

- エポスカードの口コミ・評判

- auユーザーなら…au PAYカード

- 通常ポイント還元率1.0%!ポイントアップ店なら還元率上昇

- auマネ活プラン契約者は計500相当の還元

- 国際ブランドはVisaとMastercardから選択

- au回線利用者は年会費無料

- au PAY カードの口コミ・評判

- ポイントの使い道に困らない…三菱UFJカード VIASOカード

- 専用モールで買い物するとポイント還元率1%~12.5%に

- 世界中で利用可能なMastercard

- ポイントは自動的にカード利用額へ1ポイント=1円で充当

- 年会費無料のスタンダードな一般カード

- 三菱UFJカード VIASOカードの口コミ・評判

- ドコモユーザーなら…dカード GOLD

- NTTドコモの利用料金で10%のポイント還元

- 国際ブランドをVisaとMastercardから選べる

- 年間利用額100万円以上で1万1,000円相当のクーポンを付与

- 家族カードは1枚目まで無料

- dカードGOLDの口コミ・評判

- 料亭レストランで特別な食事を楽しみたい人は…ダイナースクラブカード

- ポイント還元率は1%!ポイントは他サービスとの交換可

- 世界5,000万以上・国内400万の加盟店で使える

- 料亭プランやエグゼクティブダイニングなどグルメ特典が満載

- 一般カードながら特典充実でステータス性が高い

- ダイナースクラブカードの口コミ・評判

- ホテル会員プログラムの上位ステータスを受けられる…アメリカン・エキスプレス・プラチナ・カード

- ポイント還元率は対象サービスで3.0%に!

- 世界のアメックス加盟店で利用できる

- ラグジュアリーホテルの優待が充実

- アメックス最上位のステータスを誇りトップクラス

- アメリカン・エキスプレス・プラチナ・カードの口コミ・評判

- 【年代別】20代・30代・40代〜50代別の究極の1枚はこれ!

- 20代が持つべきクレジットカード究極の1枚はリクルートカード

- 30代が持つべきクレジットカード究極の1枚は三井住友カード ゴールド(NL)

- 40代〜50代が持つべきクレジットカード究極の1枚はJCBプラチナ

- クレジットカード究極の1枚を選ぶ際の基準6つ

- クレジットカードは「究極の1枚」だけに絞るべき?

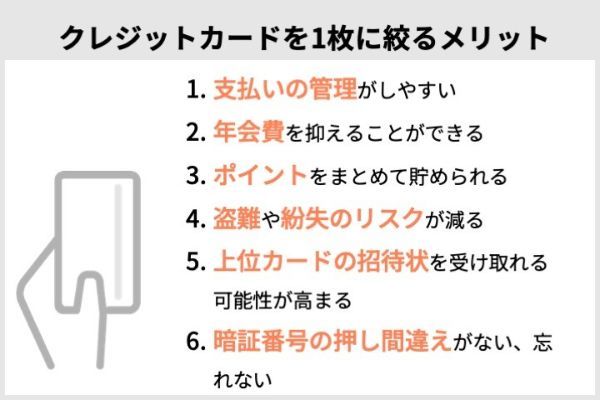

- クレジットカードを究極の1枚に絞るメリット

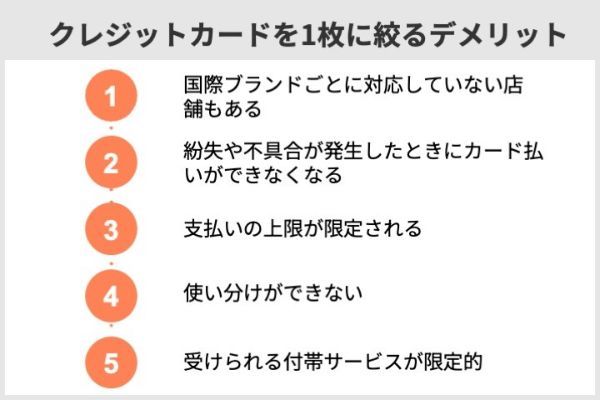

- クレジットカードを究極の1枚に絞るデメリット

- クレジットカード究極の1枚に関するよくあるQ&A

【総合】クレジットカード究極の1枚はJCBカードW

JCBカードWは総合的な評価において“究極の1枚”と呼ぶに相応しいクレジットカードです。

JCBカードWは年会費がかかりません。ポイント還元率は通常1.0%で、JCBカードSの2倍です。またパートナー店なら最大21%のポイントが貯まります。さらに海外旅行保険とショッピング保険も付帯しています。

クレジットカードを1枚に絞るならぜひ検討したいカードです。

| 還元率 | 1.0%~10.5%(※1) |

|---|---|

| 貯まるポイントの種類 | Oki Dokiポイント |

| 年会費 | 無料 |

| 限度額 | 公式サイト参照 |

| 優待特典 | 対象店で還元率が最大21倍 |

| 付帯保険 | 海外旅行保険(利用付帯)、海外ショッピング保険 |

| 国際ブランド | JCB |

| ステータス | スタンダード |

| 申し込み資格 | 18歳以上~39歳以下 |

| 公式サイト | 公式サイト |

基本ポイント還元率は1.0%、最大21%

JCBカードWのポイント還元率は1.0%で、JCBカードSの2倍です。利用額1,000円あたり2ポイントが付与されます。

ポイントは毎月の利用額を合算して計算されます。1,000円未満の利用でも対象となるため、無理に1,000円以上を利用する必要がありません。

【500円分の支払いを2回行った時のポイント(付与率:1,000円につき2ポイント)】

・利用1回ごとに計算するカード:0ポイント

・JCBカードW(合算して計算):2ポイント

貯まるポイントはOki Dokiポイントです。1ポイントあたり3~5円で使用できます。1ポイント=5円で使用すれば還元率は1%となります。例えばプリペイドカードのJCBプレモカードへのチャージは1ポイント=5円相当で使用できます。

【Oki Dokiポイントの主な交換レート】

・JCBプレモカード(プリペイドカード)のチャージ:5円相当

・nanacoポイントへ交換:5円相当(※1)

・ジョーシンポイントへ交換:5円相当

・ビックポイント/ビックネットポイントへ交換:5円相当

・アマゾンで代金に充当:3.5円相当

・カード利用代金に充当:3円相当

出典:JCB ポイント

※1.2023年12月19日以降は4.5円相当

ポイント還元率が上昇する特典もあります。JCBオリジナルシリーズパートナー店で最大21倍(1ポイント=5円なら還元率21%)に上昇します。例えばスターバックス(eGiftの購入)は21倍、アマゾンやセブン−イレブンは4倍です。

【JCBオリジナルシリーズパートナー店の例】

・セブン-イレブン

・ローソン

・ミニストップ

・スターバックス

・アマゾン

出典:JCB JCBオリジナルシリーズ

世界中のJCB加盟店4,300万件で利用できる

JCBカードWは世界中のJCB加盟店で利用できます。

JCB加盟店の数は4,300万店舗(2023年3月)に上ります。これは全国の医療施設やコンビニ、郵便局の数をはるかに上回る数字です。使う場所に困ることは少ないでしょう。

| 店舗・施設数 | 時期 | |

|---|---|---|

| JCB加盟店 | 4,300万 | 2023年3月 |

| 医療施設 (病院+一般・歯科診療所) |

18万1000 | 2022年10月 |

| コンビニ7社(※) | 5万6000 | 2023年10月 |

| 郵便局(直営+簡易) | 2万4000 | 2023年10月 |

※コンビニ7社:セブン-イレブン、ローソン、ファミリーマート、ポプラ、ミニストップ、デイリーヤマザキ、セイコーマート

海外旅行保険や海外ショッピング保険が充実

JCBカードWには海外旅行保険が付帯されています。旅行代金をカードで支払うと最高2,000万円の補償を受けられます。補償対象はケガや病気、賠償責任などで生じた損害です。

海外ショッピング保険も付帯されています。購入から90日以内に偶然な事故で損害が生じた場合に最高100万円まで補償します(自己負担額:1万円)。

年会費無料の一般ステータス

JCBカードWの年会費は無料です。加入後に申し込み可能年齢(39歳)を超えても年会費はかかりません。

JCBカードWはスタンダードなカードです。多くの人が持てる一般的なカードという位置づけです。

| スタンダード | ゴールド | プラチナ |

|---|---|---|

| ・JCBカードW ・JCBカードWプラスL ・JCBカードS |

・JCBゴールド ・JCB GOLD EXTAGE ・JCBゴールド・ザ・プレミア |

・JCBプラチナ ・JCBザ・クラス |

JCBカードWは多くの39歳以下の人に向いています。入会対象は39歳以下で、加入後は40歳以降も継続して所有できます。年会費が無料でポイント還元も手厚く、付帯サービスも充実しています。クレジットカードに迷ったらJCBカードWを選んでおきましょう。

女性ならJCBカードWプラスLもおすすめです。カードの機能はJCBカードWと同一で、さらに女性向け特典が上乗せされています。加入可能年齢はJCBカードWと同じく18歳以上~39歳以下です。

上乗せされる特典は、2,000円分のJCBギフトカードの抽選(毎月2回)、映画鑑賞券や旅行代金などの抽選(毎月1回)、協賛企業の優待、女性向け保険の紹介などです。

出典:JCBカードWプラスL

JCBカードWの口コミ・評判

JCBカードWの良い口コミ

- 使い勝手がいい

-

年会費が無料で、JCBのプロパーカードであり、一定のステータスがあることがメリットです。また特定のサイトを経由することで、付与されるポイントが増えるので、使うほどに得になっていくことが魅力です。カードのデザインもシンプルで、番号の記載の有無も選択できるので、セキュリティ上も安心できます。

20代・男性

- 女性に嬉しいポイント

-

年会費がずっと無料かつポイント還元率がよく、女性に嬉しい特典が多いです。特にスターバックスに良く行くので、行くたびにポイントも貯まり、また貯まったポイントをスターバックスポイントに変えられるので重宝しています。Amazonでの買い物でもポイントが多くつくので、買い物のメインカードにしています。

30代・女性

- 年会費無料

-

人気のJCBブランドのカードを年会費無料で発行できるので、気軽に作りやすいカードだと思います。さらに、一般的なJCBカードと比べてポイント還元率が2倍という特典も用意されていて、ちょっとしたお買い物で使うだけでも、このカードならではの特典を享受できます。

40代・女性

- ポイントの豊富な使い道

-

ポイントが通常のJCBカードよりも貯まりやすく、貯まったポイントの使い道が豊富なところが使いやすいです。ポイントは商品や交換などはもちろん、カードの支払いに当てることもでき、使い道にも困りません。有効期限が切れそうなポイントや、中途半端な量のポイントでも、すぐ使い先を決めることが出来る点が良いと思います。

40代・女性

- ポイント還元率が高い

-

JCBカードWのメリットは、ポイント還元率が高いことです。特に、Amazonやセブン-イレブンなどの提携店舗で利用するとポイントが3倍から10倍になります。普段からよく使う店舗なので、ポイントがたまりやすくて助かります。また、年会費が無料なのも嬉しいです。家族カードやETCカードも無料で発行できるので、コスパが高いと思います。

30代・男性

JCBカードWの良くない口コミ

- ポイント還元の手続が煩雑

-

貯まったポイントを特典に変えるときに、アプリやオンラインでの手続が煩雑で操作性が悪いと感じます。同じ特典を使っているのに毎回特典コースの検索が必要だったり、スターバックスカードの番号を入力する必要があったり、時間がかかる点は改善してほしいです。

30代・女性

- 手間がかかるカード

-

ポイントアップできる加盟店が豊富なのは良いが、ポイントアップ店に登録して申請しなければ、ポイントアップしない点がいまいちです。 Amazonは、ポイントサイトから経由して買うので、Amazonのサイトで直接買うより手間がかかるように思います。

30代・男性

- ポイントの利用がしにくい

-

利用明細は利用者専用のサイトで確認できるが、利用から反映まで少し時間がかかる点は不便です。またポイントについても景品と交換が可能だが、景品の種類が少なく改善してほしいと思います。ポイントがたまりやすいのがメリットであるが、近所には加盟店が少ないため、加盟店を増やしてほしい。

40代・男性

- 支払いサイクルを変更できない

-

入会時の年齢が18~39歳に限定されていて、指定された年齢に該当しない人は、カードを作れないという点は、注意点として挙げられます。また、支払いサイクルの変更ができないという点も、JCBカードWのデメリットではないでしょうか。高額商品を買った時などに困ってしまうこともあるので、その点が改善されたらもっと使いやすいカードになると思います。

40代・女性

- 年齢制限があるところ

-

申込対象年齢に制限があるところ。年齢の下側だけでなく、上側にも制限があるので親におすすめしようと思っても作れないのが残念です。

20代・女性

出典:fuelle編集部がクラウドワークスで調査

【目的別】クレジットカード究極の一枚はこれ!

クレジットカードの究極の1枚は、自分のライフスタイルやニーズによって異なります。そのため、カードの利用目的や属性に合わせて選ぶことが大切です。

ここでは、目的別に11枚のクレジットカードを厳選して紹介するので、自分に合った究極の1枚を見つけましょう。

| 目的 | 究極の1枚 |

|---|---|

| 楽天グループの利用が多い | 楽天カード |

| 対象のコンビニ・飲食店の利用が多い | 三井住友カード(NL) |

| 生活費の多くをカードで払う | リクルートカード |

| ステータスを重視したい | JCBプラチナ |

| マルイグループのショッピングが多い | エポスカード |

| auユーザー | auカード |

| ポイントの使い道を考えたくない | 三菱UFJカード VIASOカード |

| ドコモユーザー | dカード GOLD |

| 料亭やバーなどで特別な食事を楽しみたい | ダイナースクラブカード |

| 有名ホテルの上位ステータスを得たい | アメリカン・エキスプレス・プラチナ・カード |

各クレジットカードのスペックは以下の通りです。

楽天カード |

三井住友カード(NL) |

リクルートカード |

JCBプラチナ |

エポスカード |

au PAYカード |

三菱UFJカード VIASOカード |

dカードGOLD |

ダイナース クラブカード |

アメリカン・エキスプレス・ プラチナ・カード |

|

|---|---|---|---|---|---|---|---|---|---|---|

| こんな目的の人に おすすめ |

楽天グループの 利用が多い人 |

コンビニ・飲食店 の利用が多い |

生活費の多くを カードで払う人 |

ステータスを 重視したい人 |

マルイグループの ショッピングが多い人 |

スマホのキャリア がauの人 |

ポイントの使い道 を考えたくない人 |

スマホのキャリア がドコモ |

料亭やバーなどで 特別な食事を 楽しみたい人 |

有名ホテルの上位 ステータスを得たい人 |

| 還元率 | 1% | 0.5% | 1.2% | 0.5~10.0% (※2) |

0.5% | 1% | 0.5%~1.0% | 1% | 0.6% (※5) |

1% (※2) |

| 貯まるポイント の種類 |

楽天ポイント | Vポイント | リクルートポイント | Oki Dokiポイント | エポスポイント | Pontaポイント | VIASOポイント | dポイント | ダイナースクラブ リワードポイント |

メンバーシップ・ リワード |

| 年会費 | 無料 | 無料 | 無料 | 2万7,500円(税込) | 無料 | 1,375円(※3) | 無料 | 1万1,000円 | 2万4,200円 | 16万5,000円 |

| 可能枠 | 100万円 | 100万円 | 100万円 | 公式サイト参照 | 非開示 | 非開示 | 100万円 | 非開示 | 限度なし (※1) |

限度なし (※1) |

| 優待特典 | ハワイラウンジが無料 (同伴5名まで) |

対象のコンビニ、 飲食店でポイント還元率が 最大20%(※7) |

入会で最大6,000円分 キャッシュバック (JCB限定) |

プラチナ会員専用 コンシェルジュが 24時間365日利用可能 |

会員限定セール 「マルコとマルオのご優待」で マルイ・モディ店舗や ECサイトが10%割引 |

入会&利用で 最大1万ポイント進呈 |

対象ECモールで 還元率が最大12.5% |

ドコモ利用料金の 還元率が10% |

紹介者なし (一見さん)でも 料亭を予約できる |

4種のホテル会員 プログラムで上位 ステータスが付与 |

| 付帯保険 | 海外旅行保険 (利用付帯) |

海外旅行保険 (利用付帯) |

海外旅行保険 (利用付帯、国内旅行保険 (利用付帯)、 海外ショッピング保険、 国内ショッピング保険 |

海外旅行保険 (利用付帯)、 国内旅行保険(利用付帯)、 海外ショッピング保険、 国内ショッピング保険、 スマートフォン保険(利用付帯) |

海外旅行保険 (利用付帯) |

海外旅行保険 (利用付帯)、 海外ショッピング保険、 国内ショッピング保険 |

海外旅行傷害保険 (利用付帯)、 海外ショッピング保険、 国内ショッピング保険 (※4) |

海外旅行保険 (自動付帯)、 国内旅行保険(利用付帯)、 海外ショッピング保険、 国内ショッピング保険、 スマートフォン保険 |

海外旅行保険 (自動付帯)(※6) 、国内旅行保険、 海外ショッピング保険、 国内ショッピング保険 |

海外旅行保険 (利用付帯、 国内旅行保険(利用付帯)、 海外ショッピング保険、 国内ショッピング保険、 スマートフォン保険 |

| 国際ブランド | JCB、Visa、 Mastercard、 アメリカン・エキスプレス |

Visa Mastercard |

JCB、Visa、 Mastercard |

JCB | Visa | Visa、 Mastercard |

Mastercard | Visa、 Mastercard |

ダイナースクラブ | アメリカン・エキスプレス |

| ステータス | スタンダード | スタンダード | スタンダード | プラチナ | スタンダード | スタンダード | スタンダード | ゴールド | スタンダード | プラチナ |

| 申し込み資格 | 18歳以上 | 18歳以上 (高校生を除く) |

18歳以上 | 25歳以上 | 18歳以上 | 18歳以上 (要au ID) |

18歳以上 | 18歳以上 | 27歳以上 | 20歳以上 |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

※1.一律の上限なく、利用状況で個別に設定

※2.1ポイント=5円で使用した場合(付与率は0.1%)最大還元率はJCB PREMOに交換した場合

※3.年1回以上の利用または対象回線契約者は無料

※4.分割払い・リボ払いで購入した商品に限る

※5.1ポイント=0.6円で使用した場合(付与率は1%)

※6.自動付帯は最高5,000万円(カード利用時は最高1億円)

※7詳細は三井住友カード公式ホームページをご確認ください

※ スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※ iD、カードの差し込み、磁気取引は対象外です。

※ 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ 通常のポイントを含みます。

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※ Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

楽天グループの利用が多いなら…楽天カード

楽天グループの利用が多いなら、楽天カードは究極の1枚になるでしょう。楽天市場のポイント還元率は現金だと1%ですが、楽天カード決済なら3%に、引き落とし口座が楽天銀行なら最大3.5%に上昇します。

楽天トラベルも還元率が上昇します。通常は1%のところ、楽天カードなら2%分のポイントを受け取れます。

毎月1,000円の割引クーポンを受け取れる楽天カード会員限定の特典もあります。

| 還元率 | 1% |

|---|---|

| 貯まるポイントの種類 | 楽天ポイント |

| 年会費 | 無料 |

| 限度額 | 100万円 |

| 優待特典 | ハワイラウンジが無料(同伴5名まで) |

| 付帯保険 | 海外旅行保険(利用付帯) |

| 国際ブランド | JCB、Visa、Mastercard、アメリカン・エキスプレス |

| ステータス | スタンダード |

| 申し込み資格 | 18歳以上 |

| 公式サイト | 公式サイト |

楽天市場のポイント還元率は最大3.5%

楽天カードの基本の還元率は1%です。利用額100円につき1ポイント分の楽天ポイントが付与されます。楽天ポイントは1ポイント=1円相当で利用できます(ポイントは利用1回ごとに算定)。

還元率は楽天グループの利用で上昇することがあります。例えば楽天市場は3%、楽天トラベルは2%です。楽天カード利用代金を楽天銀行で引き落とす場合、楽天市場の還元率は最大3.5%に上昇します。

| 楽天市場 | 楽天トラベル | |

|---|---|---|

| 現金 | 100ポイント | 100ポイント |

| 楽天カード | 300ポイント(※) | 200ポイント |

楽天ポイントカード機能が搭載されている場合、楽天ポイント加盟店ではポイントの二重取りも可能です。例えばマクドナルドではカード提示で0.5%分のポイントが受け取れます。そのまま楽天カードで決済すれば、決済分(1%)と合わせ計1.5%分のポイントが付与されます。

【楽天ポイント加盟店の例】

・マクドナルド

・ケンタッキーフライドチキン

・ガスト

・ツルハドラッグ

・ダイコクドラッグ

出典:楽天ポイントカード 使えるお店

国際ブランドを4種から選べる

楽天市場は国際ブランドを4種(JCB、Visa、Mastercard、アメリカン・エキスプレス)から選べます。加盟店の数はいずれも世界トップクラスです。どの国際ブランドを選んでも利用しやすいでしょう。

ハワイの2ラウンジを無料で利用可能

楽天カードには海外旅行保険が付帯します。旅行代金を楽天カードで支払った場合、最高3,000万円の補償を受けられます(傷害は最高2,000万円)。

海外ラウンジサービスが付帯する特典もあります。ハワイにある2つのラウンジを無料で利用可能です。カード会員1名につき5名までの同伴者も無料になります。

| 営業時間 | 所在 | |

|---|---|---|

| ワイキキ | 10時~20時 | インターナショナルマーケットプレイス1階 (2330 Kalakaua Ave., Honolulu, HI 96815) |

| アラモアナ | 10時~20時 | アラモアナセンター エヴァウィング 3階 (1450 Ala Moana Blvd., Honolulu, HI 96814) |

国際ブランドにアメリカン・エキスプレスを選んだ場合、「アメリカン・エキスプレス・コネクト」を利用できる特典もあります。これはアメリカン・エキスプレスが会員限定に提供するサービスで、各種の優待を受けられます。楽天カード会員限定のサービスもあります。

| 特典 | 期間 | |

|---|---|---|

| イトーヨーカドー | 30%キャッシュバック | 2023年12月31日まで |

| スシロー | 30%キャッシュバック | 2023年12月31日まで |

| ミニストップ | 30%キャッシュバック | 2023年12月31日まで |

| MTGオンラインショップ | 10%キャッシュバック | 2024年1月31日まで |

| ウェスティンホテル東京 レストラン |

5,000円キャッシュバック | 2024年2月29日まで |

年会費無料のスタンダードステータス

楽天カードは年会費無料で、スタンダードなカードです。ステータスはその他の一般的なカード相当といえるでしょう。

| スタンダード | ゴールド | プラチナ |

|---|---|---|

| 楽天カード 楽天PINKカード 楽天カードアカデミー |

楽天ゴールドカード | 楽天プレミアムカード 楽天ブラックカード |

楽天カードは楽天グループをよく利用する人に向いています。楽天市場や楽天トラベル、楽天銀行といったサービスを利用しているなら発行をおすすめします。

楽天カードの口コミ・評判

楽天カードの良い口コミ

- ポイントが貯まりやすい

-

楽天ペイのクレジットカード支払いと、楽天での買物に利用したくて作りました。楽天のヘビーユーザーではありませんが楽天に関するときは優先して使っていると楽天ポイントもよく貯まり年会費も無料なので嬉しいです。目的の使い方が出来ているので満足していますし貯まった楽天ポイントは、楽天ペイで使ってお得に買い物できるので嬉しいです

40代・男性

- 初めてのクレカはこれ

-

主婦でも審査に通りやすて簡単に入手できることです。先陣を切って年会費無料という良いサービスを謳った記憶があります。今話題の新NISAなどの投資に強く関連していて、会員だとお得に始めることも出来て便利だと思います。ネットで実店舗でも決済可能な場所が多い事も嬉しいです。

40代・女性

- 作りやすくて高還元率

-

カード審査は易しく作りやすいカードです。年会費無料で使えて、通常でも1%のポイント還元率があります。他の無料カードと比べて高還元率です。楽天市場の買い物でポイントはかなり上乗せされるので、楽天のサービスを利用する人にとってはさらに多くのポイントが貯まっていきます。楽天証券で投信積立をしている場合は、カードを使って積立ができて、しかもそこでもポイントが付きます。メリットの多いカードで、使い勝手がいいです。

50代・男性

- とにかく魅力的です

-

楽天市場、トラベルなどで商品購入する際にポイントが貯まり、尚且つポイントアップする日などはさらにポイントが倍になるなどのメリットが多いと思います。その貯まったポイントは楽天関連のサイトで使えるので、楽天カード一択で使用するとポイントが貯まりやすいし使えるので魅力的だと思います。

40代・女性

楽天カードの良くない口コミ

- サポートはいまいち

-

トラブルがあった時の問い合わせ窓口が分かりにくいです。以前楽天カードの不正利用被害に遭ったのですが、サポート窓口に行くまでに「まず確認してください」等のページを2~3こ経由する必要がある上、電話もつながりにくく、オペレーターが送ってくれた入力フォームのリンクが間違っていて再度問い合わせした事もあります。サポートの充実度は期待しないほうが良いです。

30代・女性

- 期間限定ポイントが多い

-

楽天ポイントは貯まりやすいですが、ポイントは期間限定で使わないといけないものが多いところです。付与されたポイントは永年で使用できると便利です。またクレジットカードのデザインが陳腐で、外で使う時に少し恥ずかしさを感じます。高級感が欲しいです。

40代・男性

- ポイント対応店舗を増やして

-

街なかでのポイント利用やポイントが貯まるお店を増やしてほしいです。楽天カードはメインで使っているので、楽天ポイントが貯まるお店が増えたらもっとポイントが貯められるのに、、と思います。街なかでの買い物も、スーパーセールのように、ポイントアップキャンペーンに連動していたらもっとポイントが貯められるのに。

30代・女性

- カードのデザインと改悪

-

カードのデザインがイマイチな感じがします。もう少しラグジュアリーな高級感あるデザインのクレジットカードだと店舗で使用するときも恥ずかしくないので、改善してほしいところです。また、ポイント還元率に関するところで、改悪が多々あるのが難点です。もう少しユーザー目線での取り組みに期待したいです。

30代・男性

出典:fuelle編集部がクラウドワークスで調査

対象のコンビニ・飲食店の利用が多いなら…三井住友カード(NL)

コンビニ・飲食店をよく利用するなら三井住友カード(NL)は究極の1枚です。

| ポイント還元率 | 0.5% |

|---|---|

| 貯まるポイントの種類 | Vポイント |

| 年会費 | 無料 |

| 利用可能枠 | 100万円 |

| 優待特典 | 対象のコンビニ、飲食店でポイント還元率が

最大20%※

※詳細は三井住友カード公式ホームページをご確認ください

|

| 付帯保険 | 海外旅行傷害保険(利用付帯) |

| 国際ブランド | Visa Mastercard |

| ステータス | スタンダード |

| 申し込み資格 | 18歳以上(高校生を除く) |

| 公式サイト | 公式サイト |

※1.ゴルファー保険、弁護士保険、動産総合保険(スマートフォン)、個人賠償責任保険、入院保険(交通事故限定)、携行品損害保険に切り替え可能

※ スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※ iD、カードの差し込み、磁気取引は対象外です。

※ 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ 通常のポイントを含みます。

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※ Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

対象のコンビニ・飲食店でポイント還元率 最大20%※ に

三井住友カード(NL)では200円(税込)の利用につき1ポイント(0.5%)のVポイントが付与されます。

対象のコンビニ・飲食店の場合、スマホのタッチ決済を行うとポイントのポイント還元率は 最大7%※ に上昇します(通常分0.5%を含む。iD、カードの差し込み、磁気取引は対象外)。

また家族ポイントの条件を満たすと最大5%が上乗せされます。さらにVポイントアッププログラムの条件を満たすと最大で8%が上乗せされます。これらの条件を満たすとポイントの還元率は 最大20%にまで上昇 します。

| 通常 | 0.5% |

|---|---|

| スマホのタッチ決済 | +6.5% |

| 家族ポイント | 最大+5% |

| Vポイントアッププログラム | 最大+8% |

※ スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※ iD、カードの差し込み、磁気取引は対象外です。

※ 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ 通常のポイントを含みます。

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※ Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※詳細は三井住友カード公式ホームページをご確認ください。

※Vpass(ブイパス):三井住友カード会員向けウェブサービス。

| ポイント還元率 | 家族1人登録ごとに+1%(最大5%) |

|---|---|

| 登録できる家族 | 以下をすべて満たす家族 ・二親等以内 ・三井住友カード本会員(家族カード会員は不可) ・Vpassの登録がある |

家族ポイントに登録できる二親等以内の家族は以下の通りです。

| 一親等 | 父母、本人の配偶者、本人の配偶者の父母、子、子の配偶者 |

|---|---|

| 二親等 | 祖父母、兄弟姉妹、兄弟姉妹の配偶者、孫、孫の配偶者、 本人の配偶者の祖父母、本人の配偶者の兄弟姉妹 |

Vポイントアッププログラムは指定されたサービスの利用で対象のコンビニ・飲食店でのポイント付与率が上昇するサービスです。対象となるサービスと条件は以下の通りです。

| アプリログイン | 選べる特典 | SBI証券 | 住友生命 | 外貨預金 (三井住友銀行) |

住宅ローン (三井住友銀行) |

SMBCモビット | |

|---|---|---|---|---|---|---|---|

| 付与率 | +1% | +1% | 最大+2% | 最大+2% | 最大+2% | +1% | 最大+1% |

| Oliveアカウント | 必要 | 必要 | 不要 (※1) |

不要 (※1) |

必要 | 必要 | 必要 |

| 条件 | 三井住友銀行アプリまたは Vpassアプリに月に 1回以上ログイン |

Oliveアカウントの 選べる特典で 「Vポイントアップ プログラム+1%」 を選択 |

・当月に1回以上 の投信買付(+0.5%) ・当月に1回以上の 国内株式または 米国株式の取引(+0.5%) ・当月末でNISA口座の 残高30万円以上(+1%) (※2)(※3) |

「Vitalityスマート for Vポイント」 契約後、Vitality 健康プログラムを実施 (還元率は最終日曜日 現在のステータスに準じる) |

・当月中、円から 1回以上の外貨預け入れ (+0.5%) ・当月中、円から 5万円以上の外貨預け入れ (+0.5%) ・毎月最終営業日の 外貨預金残高が 1万米ドル相当 (※4)以上(+1%) |

住宅ローンの契約がある | ・当月末で利用残高が 1万円以上30万円未満 (+0.5%)(※5) ・当月末で利用残高が 30万円以上 (+1%)(※5) |

※1.SMBC IDが必要

※2.三井住友カード・三井住友銀行仲介口座のみが対象

※3.2024年1月以降はNISA口座の投信残高50万円以上(国内株式・海外株式は対象外)

※4.米ドル以外の通貨は「当該通貨残高×当該通貨の当行の公表相場仲値(TTM)÷米ドルの当行の公表相場仲値(TTM)」で米ドルに換算

※5.支払い方法にOliveアカウント契約口座からの引き落としを設定する必要がある

ポイント還元率が最大20%になる対象のコンビニおよび飲食店は以下のとおりです。

| コンビニ | ファミリーレストラン | ファストフード | 回転すし | カフェ |

|---|---|---|---|---|

| ・セイコーマート ・セブン‐イレブン ・ポプラ ・ミニストップ ・ローソン など |

・サイゼリヤ ・ガスト ・バーミヤン ・しゃぶ葉 ・ジョナサン ・夢庵 ・その他すかいらーくグループ飲食店(※1) など |

・マクドナルド ・モスバーガー など |

・かっぱ寿司 など |

・ドトールコーヒーショップ ・エクセルシオール カフェ など |

※ スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※ iD、カードの差し込み、磁気取引は対象外です。

※ 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ 通常のポイントを含みます。

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※ Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※詳細は三井住友カード公式ホームページをご確認ください

国際ブランドをVisaとMastercardから選べる

三井住友カード(NL)は国際ブランドにVisaとMastercardを選べます。どちらも加盟店の数は世界トップクラスです。日本でも多くのシーンで利用できるでしょう。

旅行だけじゃない!選べる無料保険が幅広い

三井住友カード(NL)には海外旅行傷害保険が付帯されています。旅行代金をカードで支払うと最高2,000万円の補償を受けられます。

付帯保険は以下のプランに変更することも可能です。入会時は旅行安心プラン(海外旅行傷害保険)が付帯しています。

| 旅行安心プラン (海外旅行傷害保険) |

ゴルフ安心 プラン |

弁護士安心 プラン |

スマホ安心 プラン |

日常生活安心 プラン |

ケガ安心 プラン |

持ち物安心 プラン |

|

|---|---|---|---|---|---|---|---|

| 概要 | 海外旅行中のケガや 病気を補償(※1) |

ゴルフ中の賠償責任や ゴルフ用品の損害 などを補償 |

他人から事故で 損害を受けた際の 法律相談費用や弁護士 費用を補償 |

スマートフォンの破損・ 故障・盗難などの 損害を補償 (※2)(※3) |

日常生活の賠償責任や 後遺障害などを補償 |

交通事故のケガに よる入院を補償 |

身の回り品に盗難や 破損などで生じた 偶然の損害を補償 |

| 保険金 (最高額) |

2,000万円 | 20万円 | 10万円 | 3万円 | 20万円 | 1万円 (※4) |

3万円 (※5) |

※1.旅行代金をカードで決済していることが条件

※2.初年度は補償の開始日から30日以内(補償の開始日を含む)に発生した損害は補償の対象外

※3.事故発生までに通信料を直近2か月以上カードで決済していることが条件

※4.入院一時金の額。入院日額は1日あたり1,000円

※5.免責3,000円

選べる補償プランの中では携行品損害保険がおすすめです。携行品損害保険は、カメラやバッグ、腕時計、衣類、レジャー用品など身の回りの持ち物が盗難や破損、火災などの被害にあったときに補償される保険サービスです。旅行中に紛失した場合だけでなく、日常生活でカメラを落として壊してしまった場合などにも使えます。起きる損害が身近で、使う頻度も一番多い保険だと思います。

他方、入院保険は交通事故限定なので、あまり利用する機会はなさそうです。個人賠償責任保険は、自転車に乗る人なら必要性は高いと思いますが、たいてい火災保険や自動車保険の特約についていることが多いんです。クレジットカードの付帯保険は、旅行保険がほとんどですから、何種類かある中から自分に合った補償を選べるのはうれしいサービスですね。

伊藤理沙(カリスマプランナー/ファイナンシャル・プランナー)

年会費無料の一般ステータス

三井住友カード(NL)の年会費は無料で経済的な負担なくカードを発行できます。ステータスは一般的なカード相当ですが、下記のようにさまざまなカードを用意しています。

| スタンダード | ゴールド | プラチナ |

|---|---|---|

| Oliveフレキシブルペイ 三井住友カード(NL) 三井住友カード(CL) 三井住友カード 三井住友カード RevoStyle 三井住友Visaバーチャルカード 三井住友銀聯カード(ぎんれんカード) |

Oliveフレキシブルペイ ゴールド 三井住友カード ゴールド(NL) 三井住友カード ゴールド |

Oliveフレキシブルペイ プラチナプリファード 三井住友カード プラチナプリファード 三井住友カード プラチナ |

三井住友カード(NL)は、対象のコンビニや飲食店の利用が多い人に向いています。スマホのタッチ決済を利用すれば対象の店舗で手厚いポイントを受け取れるでしょう。

特に家族に三井住友カード会員が多い人、三井住友フィナンシャルグループのサービスをよく利用する人は、より多くのチャンスがあります。

三井住友カード(NL)の口コミ・評判

三井住友カード(NL)の良い口コミ

- コンビニ好きなら必需品

-

なんといっても1番のメリットはコンビニをよく使う人が得するシステムになっており、最大7%のポイントが還元されてきます。他にも還元率を上げる方法がたくさんあり、三井住友銀行をメインに使っている方は、比較的簡単にポイントが上乗せされるのが嬉しいポイントです。

40代・男性

- 特定の店舗でお得に!

-

スマホでタッチ決済に設定すると、コンビニやファストフード、ファミレスなどでかなり高還元のポイントがつきます。日常的にそのようなお店を利用する方ならです。また、頻繁にポイント上乗せキャンペーンも行っているので、こまめにチェックしています。

30代・女性

- クレカ積立でポイント貯まる

-

三井住友カード(NL)は資産運用でもVポイントを貯めることができます。 毎月の積立額に応じてVポイントが0.5%貯まります。 また、貯まったポイントは投資残高や株式の購入など、さまざまな取引に使うことも可能です。 例えば、三井住友カード(NL)で毎月3万円を積み立てると1年間で1,800ポイント、5年間なら9,000ポイントも溜まります。 つみたてNISAにも対応しており、投資がはじめての方でもコツコツ資産運用をしながらポイントも貯められます。

30代・男性

- 手続きがしやすい

-

特に大きなメリットが申し込み手続きのしやすさと審査の早さです。自分はパソコン経由で申請手続きをしましたが、サイトのデザインが見やすく入力する項目もわかりやすく表示されているので、記入漏れなどのミスもなくスムーズに申請できました。申請から審査結果が出るまで30分足らずで問題なく通ればその日のうちにカードの発送、1週間程度で手元に届くのですぐにでもクレジットカードが欲しい人にはおすすめです。

30代・男性

- 付帯サービスも充実

-

年会費無料で、いつでも気軽に利用できることがメリットです。対象コンビニ・飲食店でスマホのタッチ決済利用で最大7%のポイント還元を受けられるため、お得に買い物ができます。さらに、ナンバーレスで安心・安全に利用できるほか、国内・海外旅行傷害保険などの付帯サービスが充実しているので三井住友カード(NL)は、クレジットカード初心者から上級者まで、幅広い層におすすめできるカードと思います。

30代・男性

三井住友カード(NL)の良くない口コミ

- 通常時のポイント還元率は低い

-

コンビニやファストフード店、ファミレスなど飲食店を利用する方にはとても便利だとは思いますが、通常では0.5%しかポイントが還元されないので普通に使う分では還元率は少し少ないのではないかと思いました。私はこういった店をよく利用するので、人によって向き不向きがあると思います。

30代・男性

- 積立投資のポイントが低い

-

SBI証券で積立投資に利用しているのですが、ポイント付与率が0.5%なので少々低めです。また年間のカード利用額100万円がゴールドカードへのアップグレード条件になっていますが、そこでの積立投資の利用はカウント対象外になっているのも残念です。

30代・女性

- 通常のポイント還元率がやや低い

-

通常のポイント還元率は0.5%なので、高いわけではありません。対象店舗での利用はお得ですが、それ以外で利用する場合はポイント還元の恩恵は少ないです。よく楽天カードと比較されますが、楽天カードの場合は通常還元率1%ですので、それと同じくらいの還元率にしてほしいと思います。

50代・男性

出典:fuelle編集部がクラウドワークスで調査

生活費の多くをカードで払う人は…リクルートカード

生活費の多くをカードで支払う人の究極の1枚はリクルートカードです。

リクルートカードなら基本のポイント還元率は1.2%と比較的高く設定されており、いろいろな利用先でポイントを貯めやすいでしょう。

| 還元率 | 1.2% |

|---|---|

| 貯まるポイントの種類 | リクルートポイント |

| 年会費 | 無料 |

| 限度額 | 100万円 |

| 優待特典 | 入会で最大6,000円分キャッシュバック(JCB限定) |

| 付帯保険 | 海外旅行保険(利用付帯、国内旅行保険(利用付帯)、 海外ショッピング保険、国内ショッピング保険 |

| 国際ブランド | Visa、Mastercard |

| ステータス | スタンダード |

| 申し込み資格 | 18歳以上 |

| 公式サイト | 公式サイト |

基本のポイント還元率が1.2%と高い

リクルートカードのポイント還元率は1.2%です。毎月の利用額に1.2%をかけて、小数点第1位以下を切り捨てたポイントが付与されます。

| 1.2% | 1% |

|---|---|

| ・リクルートカード | ・JCBカードW(※1) ・楽天カード ・au PAYカード ・dカードGOLD ・アメリカン・エキスプレス・プラチナ・カード(※2) |

上表のとおり、還元率1.2%は他のカードと比べて高水準です。ポイントは貯まりやすいカードといえるでしょう。

貯まるポイントはリクルートポイントです。リクルートのサービスに利用できるほか、Pontaポイントまたはdポイントへ1対1で交換できます。

世界的な決済ネットワークがあるJCB、Visa、Mastercardから選べる

リクルートカードの国際ブランドはJCBとVisa、Mastercardの3種から選べます。いずれも世界的な決済ネットワークを持ち、日本にも十分な数の加盟店があります。多くのお店で利用できるでしょう。

最大6,000円分のポイントが付与される特典あり

リクルートカードには海外旅行保険と国内旅行保険が付帯されています。旅行代金をカードで支払った場合、海外旅行は最大2,000万円まで、国内旅行は最大1,000万円までの補償を受けられます。

また海外ショッピング保険と国内ショッピング保険も付帯します。リクルートカードで購入した品物なら、購入日から90日以内に生じた損害を補償します。補償額は海外・国内ともに最大で年間200万円までです。

国際ブランドにJCBを選んだ場合は最大6,000円分のポイントが付与される入会特典も受けられます(Visa、Mastercardの場合は対象外)。条件は以下のとおりです。

| 内容 | 特典(リクルート期間限定ポイント) |

|---|---|

| 新規入会 | 1,000円相当(※3) |

| 初回利用(※1) | 3,000円相当(※4) |

| 携帯電話料金の支払い(※1)(※2) | 4,000円相当(※4) |

※1.発行日の翌日から60日以内

※2.対象ブランド・プラン:NTTドコモ、au、softbank、Y!モバイル、ahamo、irumo、eximo、povo、LINEMO

※3.有効期限はポイント受取日の翌月末まで

※4.有効期限はポイント加算日の翌月末まで

一般カードだが多くの人が申し込める

リクルートカードは年会費無料で、多くの人が申し込める一般的なカードです。

申し込み資格も18歳以上で本人または配偶者に安定収入がある方となっているため、主婦や学生でも発行できるのが特徴です。 本会員が学生の場合は家族カードの発行は出来ませんが、本会員・家族会員ともに永年無料のため、申し込みしやすく使いやすいカードと言えるでしょう

リクルートカードは生活費の多くをクレジットカードで支払う人に向いています。基本の還元率が高く、利用先を選ばず比較的高いポイントが得られます。カードの使い分けが苦手な人は、リクルートカードを発行してみてはいかがでしょうか。

リクルートカードの口コミ・評判

リクルートカードの良い口コミ

- ポイント還元率が高い

-

ポイントの還元率が他のカードに比べて高いところが最大の魅力だと思います。私は「じゃらん」を利用して旅行の予約をしたり、「ポンパレモール」を利用して買い物をしたりしているのですが、リクルートカードを利用するとポイントの還元率が高く、とても助かっています。貯まったポイントをローソンやケンタッキーで利用できるのも嬉しい点です。

30代・女性

- 年会費無料で1.2%の還元率

-

国際カードブランドであるVisa、Mastercardを年会費無料で維持できます。利用額に対して、1.2%のリクルートポイントの還元を受けられ、他のカードの還元率が高くても1%にとどまっている中、安定した還元がある点が長所です。リクルートポイントはpontaポイント、dポイントに交換可能で使い勝手がよいと思います。

50代・男性

- ポイントの使い勝手がいい

-

メリットはポイント還元率が1.2%となっていて他のカードよりも還元率が高い点です。これによりポイントが貯めやすくなっています。貯まるポイントはリクルートポイントというものですがリクルートのサイトでの使用はもちろん、ポンタポイントやドコモのdポイントと対価で交換できるのでとても便利です。

30代・男性

- 還元率が高い

-

還元率が非常に高いなと感じたし通常で1.2%というのはなかなか無いのでありがたいです。ホットペッパーを使ったりじゃらんを利用することが多いので、自分のライフスタイルでポイントがたくさん貯まりやすいことから、相性が合っているカードの一つだと感じました。

40代・女性

- 系列サービスでポイント獲得可能

-

美容院やネイルサロンの予約に便利なホットペッパービューティーや旅行予約のじゃらんnetなど、リクルート関連のサービスを利用した際に、ポイント還元率が優遇されるところが嬉しいです。対象となるサービスのジャンルが幅広く、身近なサービスで利用しやすいのはありたがいですね。

40代・女性

リクルートカードの良くない口コミ

- ブランド選択が難しい

-

Visa、Mastercard、JCBの3つの国際ブランドから好みのブランドを選択できるのですが、どのブランドを選択するかによって特典内容が異なるので、選択が難しいです。Visa、Mastercardの場合は楽天Edyのチャージ還元率が1.2%といったメリットがある一方で、ETCカード発行手数料が1,100円必要といったマイナス点があります。JCBの場合、ETCカード発行手数料は無料ですが、楽天Edyにチャージする場合、ポイントが還元されません。ブランドごとの特典の違いを解消してほしいです。

40代・女性

- 有効期限が1年と短い

-

改善してほしい点としてはポイント有効期限が1年と少々短めの設定であることです。また、リクルートカードのページからは利用明細が確認できない場合があるので不便さを感じます。

40代・男性

- サイトが使いにくい

-

デメリットは会員専用サイトが使いにくいことです。特にニコス発行のカードはサイトが古くて見づらいです。また、申し込み時の審査も時間がかかりました。カード自体は満足していますが、サービス面は改善してほしいと思います。

60代・男性

出典:fuelle編集部がクラウドワークスで調査

特典豊富でステータスを重視したいなら…JCBプラチナ

JCBプラチナはステータスを重視したい人にとって究極の1枚です。JCBが直接発行するオリジナルシリーズのうち、申込制では最も高いステータスを持ちます。

| 還元率 | 0.5~10.0%(※1) |

|---|---|

| 貯まるポイントの種類 | Oki Dokiポイント |

| 年会費 | 2万7,500円(税込) |

| 限度額 | 公式サイト参照 |

| 優待特典 | プラチナ会員専用コンシェルジュが 24時間365日利用可能 |

| 付帯保険 | 海外旅行保険(利用付帯)、国内旅行保険(利用付帯)、 海外ショッピング保険、国内ショッピング保険、 スマートフォン保険(利用付帯) |

| 国際ブランド | JCB |

| ステータス | プラチナ |

| 申し込み資格 | 25歳以上 |

| 公式サイト | 公式サイト |

利用額1,000円につき1ポイントのOki Dokiポイント

JCBプラチナのポイント付与率は0.1%です。利用額1,000円につき1ポイントのOki Dokiポイントが付与されます。

年間利用額によって付与率は増加します。利用額が大きいほどJCBスターメンバーズのランクが上昇し、ポイント付与率がする特典が受けられます。JCBプラチナの場合、年に300万円以上利用すると最高位のロイヤルαプラスとなり、付与率は2倍にします。

| 年間利用額 | メンバーランク | ポイント付与率 |

|---|---|---|

| 300万円以上 | ロイヤルαプラス | 2倍(※1) |

| 100万円以上 | スターαプラス | 1.6倍 |

| 50万円以上 | スターβプラス | 1.3倍 |

| 30万円以上 | スターeプラス | 1.2倍 |

※1.2024年1月分までは1.6倍

国内外の多彩な加盟店で利用できる

JCBプラチナの国際ブランドはJCBです。国内はもちろん世界中に展開するJCB加盟店で利用できます。多くのお店で利用できることが期待できます。

24時間365日コンシェルジュ&世界1,300以上の空港ラウンジ利用特典

ステータスに見合った特典が魅力です。会員専用のコンシェルジュサービスでは旅行やイベント、レストランの手配などの相談を24時間365日受け付けています。また、ラウンジサービスは空港だけでなく、駅ビルやテーマパーク内に設置されたプレミア会員専用ラウンジも用意されています。

| 施設 | 利用できるラウンジ |

|---|---|

| 空港 | 国内外のプライオリティ・パス対象ラウンジ (世界1,300ヵ所以上) |

| 駅ビル(京都) | JCBラウンジ京都(京都駅ビル) |

※1.事前申し込みが必要。利用は年1回まで

JCBプラチナには海外旅行保険と国内旅行保険が付帯します(いずれも利用付帯)。補償額(最高)は海外・国内ともに1億円です。旅行保険には航空機の遅延補償と手荷物の遅延・紛失補償が含まれます(海外・国内)。

JCBのショッピング保険は購入から90日間、最高で年間500万円まで補償します(カードで購入した商品に限る。免責は1事故につき3,000円)。海外だけでなく国内のショッピングも補償の対象です。

JCBオリジナル申込制で最高位のステータス

JCBプラチナの年会費は2万7,500円(税込)です。家族会員は1人まで無料、2人目以降は1人につき3,300円(税込)かかります。

JCBプラチナはJCBオリジナルシリーズのうち、申込制では最高位のステータスを持ちます。ゴールドよりもさらに厳しい審査基準が設けられているでしょう。

JCB最高位のJCBザ・クラスへの招待を受けられる可能性もあります。JCBザ・クラスは完全招待制のカードで、通常は入会を申し込むことはできません。JCBプラチナ保有者の中から一定の基準を満たした人が招待を受けられます。

JCBプラチナはクレジットカードに高いステータスを望む人におすすめです。また豊富なサービスが付帯することから、手厚い特典を得たい人にも向いているでしょう。

JCBプラチナの口コミ・評判

JCBプラチナの良い口コミ

- 空港ラウンジ無料利用

-

優待特典には国内の宿泊施設の利用や世界のホテルでの特典、空港ラウンジの無料利用など旅行にまつわるものが多く、自動付帯で家族カードでも適用される旅行保険をはじめ 、ショッピングガード保険など旅行に役立つこと間違いなしです。国内外問わず旅行することが多い方にはメリットは大きいといえます。

30代・男性

- プラチナカードにしては手頃

-

大手のJCBの発行するプラチナカードが年会費27,500円で所有できるのは、このカードならではのメリットだと思います。空港ラウンジが使えるプライオリティ・パスのほか、対象のレストランを2名以上予約すると1名分が無料になるグルメ・ベネフィットなど、暮らしをより豊かにしてくれる付帯サービスが充実していて、ありがたいですね。

40代・女性

- 24時間相談対応

-

専用コンシェルジュが24時間対応してもらえる、急な接待が入った時でも相談可能なサービスを享受することができます。また、プライオリティ・パスも無料で付帯されているのと旅行保険の治療費も手厚いので、海外出張・旅行が多い人にとって重宝する一枚です。

40代・男性

- もう一人の秘書がいる感覚

-

JCBプラチナにはもう一人の秘書がいる感覚で、便利なコンシェルジュが付帯されています。回線はJCBプラチナ会員専用で24時間365日利用可能です。もちろん、すべての要望や相談事を叶えてくれるわけではありませんが、一流のスタッフが可能な限りサポートしてくれます。

30代・男性

- 家族持ちにはメリット

-

一般に言われるプラチナカードと比較してレストランの優待やコンシェルジュなど似たサービスが多いですが、中でも有名テーマパークのオフィシャルスポンサーならではのうれしい特典があり、家族持ち(特にお子さんがいらっしゃる家族)にはメリットが大きいカードだと思います。

30代・男性

JCBプラチナの良くない口コミ

- ポイント還元率が低い

-

JCBプラチナはポイント還元率が実質0.5%と低いと感じます。1,000円の買い物でOki Dokiポイントが1ポイント貯まりますが、Oki Dokiポイントは1ポイントでおよそ5円分の価値があるため実質還元率は0.5%です。もう少し還元率が上がってくれると嬉しいです。

30代・男性

- ポイント還元率がイマイチ…

-

ポイント還元率が、普通過ぎる点がデメリットです。年会費無料の同じプロパーカードにJCBカードWが有りますが、ポイントだけで選ぶのであれば後者に軍配が上がるような気がします。ただプラチナカードの方は、ポイントだけでなく普段経験できない体験を求めるカードだと思います。

30代・男性

- 海外の利用店が少ない

-

大手ブランドのJCBは国内ではほとんどのクレジットカード対応店舗で使えますが、海外においてはVisaやMasterと比べると、どうしても普及率が劣ってしまいます。海外に出掛ける時に使うカードとして対応できないシーンがあるという点は、このカードのデメリット、注意点として認識しておいたほうがよいでしょう。

40代・女性

- 審査が厳しめ

-

審査基準に厳しいので、実績と年数をこなさないといけない点がデメリットと感じています。

40代・男性

出典:fuelle編集部がクラウドワークスで調査

マルイグループのショッピングに欠かせない1枚「エポスカード」

エポスカードはマルイグループをよく利用する人の究極の1枚です。店舗での受け取りなら最短で申し込みの当日にカードを発行できます。

| 還元率 | 0.5% |

|---|---|

| 貯まるポイントの種類 | エポスポイント |

| 年会費 | 無料 |

| 限度額 | 非開示 |

| 優待特典 | 会員限定セール「マルコとマルオのご優待」 でマルイ・モディ店舗やECサイトが10%割引 |

| 付帯保険 | 海外旅行保険(利用付帯) |

| 国際ブランド | Visa |

| ステータス | スタンダード |

| 申し込み資格 | 18歳以上 |

| 公式サイト | 公式サイト |

専門サイト経由でポイント還元率2倍~30倍に!

エポスカードのポイント付与率は0.5%です。利用額200円につき1ポイントのエポスポイントが付与されます。ポイントは利用1回ごとに算出されます。

エポスポイントUPサイト経由のネットショッピングは付与率が2倍~30倍に上昇します。

【エポスポイントUPサイトの掲載店の例】

・マカフィーストア(30倍)

・ドクターシーラボ公式オンラインショップ(27倍)

・シャディギフトモール(19倍)

・カタログ通販ベルーナ(10倍)

・楽天市場(2倍)

※()は2023年12月17日現在の倍率

出典:エポスポイントUPサイト

世界で使えるVisa

エポスカードの国際ブランドはVisaです。世界的な決済ネットワークを持つため多くのお店で利用できるでしょう。

カード会員専用のセールで割引特典

原則年4回開催されるカード会員専用のセール(マルコとマルオのご優待)では、マルイやモディの店舗、マルイのネット通販で10%割引を受けられます。

配送料が無料になる特典もあります。マルイのネット通販の通常、全国一律で210円の配送料がかかりますが、エポスカードで支払えばいつでも無料です。

【マルコとマルイのご優待の開催実績(2023年)】

・1月:3日間(ウェブ限定)

・2月:3日間(ウェブ限定)

・3月:14日間

・5月:14日間

・8月:3日間(ウェブ限定)

・9月:10日間

・11月:10日間

出典:マルイウェブチャンネル マルコとマルオの優待とは?次回いつ?何日間?マルイでのお買物が10%OFF

さらに、エポスカードには海外旅行保険が付帯されています。旅行代金をカードで支払うと最高3,000万円の補償が受けられます。

年会費無料のスタンダードなカード

エポスカードは年会費無料のスタンダードなカードです。

| スタンダード | ゴールド | プラチナ |

|---|---|---|

| エポスカード | エポスゴールドカード | エポスプラチナカード |

クレジットカードの利用先がマルイグループに集中しているなら、エポスカードはぜひ検討しましょう。

エポスカードの口コミ・評判

エポスカードの良い口コミ

- ハードルの低いカード

-

年会費が無料で、ポイントの付与率も他のカードと比べて劣ることはなく、オーソドックスな一枚で、学生でも作りやすいところがおすすめポイントです。初めてカードを作る人にはハードルが低くて良いほか、ポイントもカードの支払いに使用できるなど、使いやすいのもいいと思います。カードデザインも豊富なのも良いところです。

30代・女性

- マルイへ行くならオススメ

-

マルイ店舗を利用する方にはかなりおすすめです。一定の日はポイント還元率がかなり高くなります。また、基本的にポイントはそのままお会計で使えるため、換金や交換の手間がありません。また、今は機会が減りましたが、海外保険の保証内容が他のクレカより充実しており、海外旅行の際は安心でした。

30代・女性

- ポイントの使い道がたくさん

-

審査が他のカードに比べて早く、審査から1週間後には手元にカードが来て使えました。また、エポスポイントはスタバのカードなどに変えられるのはもちろんですが、通販分の利用料金の支払いに使えたりするので、ポイント提携先に好みの物がなくても無駄にはなりません。

30代・男性

- 限度額が多い

-

使用してきちんと支払いをすればするほど利用限度額が上がる。その上がるスピードが他社に比べて非常に早く金額も大きい。ゴールドカードになるスピードも早くいいカードを持った気分になれる。マルイの店舗でカード使えば割引が使えるので、普段の行動範囲にマルイがある人はお得だと思います。

30代・男性

- 優待でお得なサービス

-

エポスカードは年会費が無料なのに持っているだけで飲食店ホテル、レジャーなどの10000店以上の優待店で割引を受けられたりポイントが通常時より還元率が高くなったりして非常にお得になるところがメリットです。またマルイで「マルコとマルオの7日間」などの年に4回開催されるセールでエポスカードを利用すると10%オフでセール期間中は何回も利用出来るところもいいところだと思います。

20代・女性

エポスカードの良くない口コミ

- 通常還元率が低い

-

ポイント還元率を重視する方にとって通常還元率が0.5%と低い点はデメリットかもしれません。エポスカードでは200円の利用ごとに1ポイントが獲得できるので、還元率は0.5%です。基本還元率が1.0%のライフカードや楽天カードと比べると、やや見劣りします。ただし、ポイントの貯まりやすさは基本還元率だけではかることができません。自分が普段利用する店舗での還元率やボーナスポイント、入手したポイントの使いやすさなども加味する必要があります。

30代・男性

- 細かいところに使いづらさ

-

以前までは、海外保険の付帯サービスについてはエポスカードを持っているだけで付与される優待でしたが、最近規約が変わり旅行代金をエポスカードで支払わないと付かない仕様になったのは残念です。また、ポイントをお得に貯められるポイントアップサービスがあり、自分で複数店舗選んで登録するのですが登録しなければならないのと、一度登録すると一定期間変更できないのが厄介です。

30代・女性

- マルイありきのカード

-

マルイが近隣や通勤圏内に有る場合はいいが、それ以外だとあまりメリットは感じないかもしれないです。年会費はかかりますが、1度ゴールドカードに昇格したらそれ以降は無料なので、そのまま無料で持ち続けることが出来ています。なので、そこもデメリットというほどでもないかもしれません。

30代・女性

- ごくごく普通すぎる

-

ポイントに有効期限があるので、期限内に使わなければいけないことです。また、付与率が上がる提携店は少なく、これと言ってお得さを感じないことです。カードを持っていることで使える優待も特出したものはなく、使いにくいものばかりで実際は役に立たない優待ばかりなのも残念です。

30代・男性

出典:fuelle編集部がクラウドワークスで調査

auユーザーなら…au PAYカード

au回線を契約しているauユーザーはau PAYカードが究極の1枚です。

| 還元率 | 1% |

|---|---|

| 貯まるポイントの種類 | Pontaポイント |

| 年会費 | 1,375円(※1) |

| 限度額 | 非開示 |

| 優待特典 | 入会&利用で最大1万ポイント進呈 |

| 付帯保険 | 海外旅行保険(利用付帯)、海外ショッピング保険、 国内ショッピング保険 |

| 国際ブランド | Visa、Mastercard |

| ステータス | スタンダード |

| 申し込み資格 | 18歳以上(要au ID) |

| 公式サイト | 公式サイト |

※1.年1回以上の利用または対象回線契約者は無料

通常ポイント還元率1.0%!ポイントアップ店なら還元率上昇

au PAYカードのポイント還元率は1%です。利用額100円ごとに1ポイント分のPontaポイントを受け取れます。au PAYポイントアップ店では還元率が上昇します。

【au PAYポイントアップ店の例】

・かっぱ寿司(200円ごとに2ポイント増量)

・ドミノ・ピザ(200円ごとに2ポイント増量)

・紀伊國屋書店(200円ごとに2ポイント増量)

・マルイ(200円ごとに1ポイント増量)

・出光興産(200円ごとに1ポイント増量)

出典:au PAY ポイントアップ店一覧

auマネ活プラン契約者は計500相当の還元

「auマネ活プラン」を契約している場合、au PAYカード契約者は毎月300円相当のau PAY残高を受け取れます。料金もau PAYカードで支払えばさらに毎月200円相当のau PAY残高が付与されるため、計500円相当の還元が受けられます。

au PAYカードには最大1万ポイントが付与される新規入会特典もあります。条件は以下の通りです。

| 利用内容 | 特典(ポイント) | 集計期間 |

|---|---|---|

| au PAY残高チャージ | チャージ額の5%(上限4,000ポイント) | 入会月を含む3か月目の末日まで |

| 初回チャージ後にカード利用 | 利用額の5%(上限4,000ポイント) | 入会月を含む3か月目の末日まで |

| 公共料金の支払い または ETCカードの発行と利用 |

2,000ポイント | 入会月を含む6か月目の末日まで |

※au回線・UQ mobile回線・povo1.0回線・povo2.0回線の契約者が対象

au PAYカードには海外旅行保険が付帯します(利用付帯)。海外旅行中のケガや病気を最大2,000万円補償します。

国内外を補償するショッピング保険も付帯します。購入日から90日以内に生じた損害を最大年間100万円まで補償します(カードで購入した商品が対象)。

国際ブランドはVisaとMastercardから選択

au PAYカードの国際ブランドはVisaとMastercardから選べます。どちらも世界中に多くの加盟店を持ちます。利用できるお店は少なくありません。

au回線利用者は年会費無料

通常は年1回以上の利用がないと1,375円の年会費がかかりますが、下記の回線の契約者は無条件で無料となります。

【au PAYカードの年会費が無料となる回線】

・au携帯電話(スマホ、タブレット、ケータイ、Wi―Fiルーターなど)

・auひかり

・auひかり ちゅら

・UQ mobile

・povo1.0

・povo2.0

※年1回以上の利用でも年会費は無料

出典:au

PAYカード

家族カードは1枚につき440円がかかりますが、本会員の年会費が無料なら家族カードの年会費も無料です。

| スタンダード | ゴールド |

|---|---|

| au PAYカード | au PAYゴールドカード |

au PAYカードは指定のau回線契約者に向いています。対象の回線契約で年会費が無料となるほか、最大1万ポイントが進呈される新規入会特典も適用されます。特に「auマネ活プラン」契約者はau PAY残高が毎月付与されお得です。

au PAY カードの口コミ・評判

au PAY カードの良い口コミ

- ポイントを貯めやすい

-

ポイントの還元率が100円で1ポイントと高い水準にあり、提携関係にあるお店の場合だとポイントの還元率が100円で3ポイントになる点がメリットだと思います。auの通販サイトでの買い物でカードを利用した場合、還元率が7%までに引き上げられるなどポイントをためやすいという点が嬉しいポイントです。

30代・男性

- auユーザーにおすすめ

-

初期費用や入会手数料、年会費などは一切かからず手軽に使用することができます。auの携帯を使用されている方ならau関連でのキャンペーンが随時出ているので、お得に使用することができます。またPontaポイントと連携している為、Pontaが非常に貯めやすいです。

30代・女性

- 条件クリアで年会費無料

-

au PAY カードはauの携帯電話・タブレットもしくは光回線等の契約がない場合、原則として税込1,375円の年会費が発生します。ただしauユーザー以外の人も、年間1回以上のカード利用があれば年会費は無料です。比較的ハードルの低い条件をクリアするだけで年会費が0円になるため、auユーザーではなかったとしても毎年必ず発生する「年会費」といったランニングコストが抑えられるでしょう。

30代・男性

- au PAYと併用するとお得

-

au PAYカードの通常の還元率は1.0%ですが、au PAYを利用すると0.5%のポイント還元があり合計1.5%のポイント還元率にすることができます。またポイントはPontaポイントとして貯まり、ローソンやライフ、ホットペッパー・ビューティなどで使える点はうれしいです。

20代・女性

au PAY カードの良くない口コミ

- auユーザー以外はお得ではない

-

auユーザー以外は年に1回でも利用実績がないと年会費1,375円が翌年分にかかってしまうので、年会費を無料にするなら必ず年に1回使用する必要があるところがデメリットだと感じます。しかし、auユーザー以外の方はあまりお得な特典とかがないので、今後そういった人にももっと特典をつけてほしいと思います。

20代・女性

- 加盟店と認知度の低い

-

キャッシュレス決済ではPayPayなどに比べると、使用できる店舗にはまだ限りがあると感じます。認知度的にもPayPayに劣ると感じており、キャンペーンなども大々的にお知らせしているわけではないので、こまめにアプリなどの確認が必要なのも使用する回数が減ってしまう原因かと思います。

30代・女性

- 無条件で年会費無料ではない

-

au PAY カードは、無条件で年会費が無料になるクレジットカードではありません。 年会費が無料になる対象はUQを含むauユーザー、もしくは、au PAYカードを使って年1回以上の買い物をしたり利用料金を支払ったりした人です。 比較的ハードルの低い条件にはなりますが、無条件で年会費無料のクレジットカードをお探しの方には、やや不満が残るかもしれません。

30代・男性

- タッチ決済機能がない

-

クレジットカードを専用の機器にかざすだけでスマートに支払いが完了するタッチ決済機能は、au PAYカードには搭載されていません。非接触型の決済サービスに魅力を感じる方には向かないでしょう。

30代・男性

出典:fuelle編集部がクラウドワークスで調査

ポイントの使い道に困らない…三菱UFJカード VIASOカード

三菱UFJカード VIASOカードはポイントの使い道を考えたくない人の究極の1枚です。三菱UFJニコス株式会社が発行しており、アニメやキャラクターとコラボしたデザインカードが豊富に用意されています。

| 還元率 | 0.5~1.0% |

|---|---|

| 貯まるポイントの種類 | VIASOポイント |

| 年会費 | 無料 |

| 限度額 | 100万円 |

| 優待特典 | 対象ECモールで還元率が最大12.5% |

| 付帯保険 | 海外旅行傷害保険(利用付帯))、海外ショッピング保険、 国内ショッピング保険(※1) |

| 国際ブランド | Mastercard |

| ステータス | スタンダード |

| 申し込み資格 | 18歳以上(高校生を除く) |

| 公式サイト | 公式サイト |

※1.分割払い・リボ払いで購入した商品に限る

三菱UFJカード VIASOカードの詳細はこちら

(公式サイト)

専用モールで買い物するとポイント還元率1%~12.5%に

三菱UFJカード VIASOカードのポイント還元率は0.5%〜1.0%です。利用額1,000円につき5ポイントが付与されます。

対象の携帯電話やインターネット、ETCの利用は還元率が1%に上昇します。

| 携帯電話 | NTTドコモ、au、ソフトバンク、ワイモバイル |

|---|---|

| インターネット | Yahoo!BB、OCN、au one net、BIGLOBE、ODN、So-net |

| ETC利用 | ETCマークのある全国の高速道色、一般有料道路 |

ポイントモールのPOINT名人.comを利用するとさらに高還元です。同サイトを経由したインターネットショッピングは還元率が2倍(1%)~25倍(12.5%)に上昇します。

【POINT名人.comの主な掲載店】

・ノートンストア:25倍(12.5%)

・山田養蜂場オンラインショップ:16倍(8%)

・THE BODY SHOP:14倍(7%)

・マイナビふるさと納税:9倍(4.5%)

・Yahoo!ショッピング:2倍(1%)

※2023年12月17日現在

出典:POINT名人.com

世界中で利用可能なMastercard

三菱UFJカード VIASOカードの国際ブランドはMastercardです。Mastercardは膨大な加盟店を持つ世界的な決済事業者です。日本でも多くのお店で利用できるでしょう。

ポイントは自動的にカード利用額へ1ポイント=1円で充当

三菱UFJカード VIASOカードで獲得したポイントは、自動的にカード利用額へ1ポイント=1円で充当されます。手続きは不要で、カード利用額への充当以外の使い道はありません。

そのため、ポイントを使用するための手続きやポイントの使い道を考えるのが面倒な人におすすめです。

三菱UFJカード VIASOカードには海外旅行傷害保険が利用付帯されています。旅行代金をカードで支払った場合、海外旅行中のケガや病気、賠償責任を最高2,000万円まで補償します。

海外ショッピング保険と国内ショッピング保険も付帯しています。カードで購入した商品に>購入日から90日以内に損害が生じた場合、最大で年間限度額(自己負担額:1事故につき3,000円)100万円まで補償します。ただし国内は購入時に分割払いかリボ払いを選択した商品のみが対象です(海外は支払い方法を問わす補償)。

三菱UFJカード VIASOカードの詳細はこちら

(公式サイト)

年会費無料のスタンダードな一般カード

三菱UFJカード VIASOカードの年会費は無料です。スタンダードカードの一つで、ステータスが高いカードではありません。

| スタンダード | ゴールド | プラチナ |

|---|---|---|

| 三菱UFJカード VIASOカード |

三菱UFJカード ゴールドプレステージ |

三菱UFJカード・プラチナ・ アメリカン・エキスプレス・カード |

三菱UFJカード VIASOカードはポイントの使い道を考えたくない人に向いています。貯まったポイントは手続きなく自動的にカード利用代金に充当されます。

ポイントの付与率も基本が0.5%、ポイントモール(POINT名人.com)経由で最大12.5%と決して低くありません。お得に利用したいものの、手間はかけたくないという人におすすめです。

三菱UFJカード VIASOカードの口コミ・評判

三菱UFJカード VIASOカードの良い口コミ

- キャッシュバック率が良い

-

三菱UFJカード VIASOカードのメリットはやはりなんといっても、ポイントがそのままキャッシュバックされるという点です。他社のカードは独自のポイントのみに還元されることしかないものが多いため、わざわざ専用のコード決済システムアプリをダウンロードして、個人情報などを入れないといけないので複数に跨いで自分の情報を開示しなくて良いというメリットがあります。やはりクレジットカードは信用が1番なので個人情報は一社のみに限定して登録及び開示をすることが大事だと思います。

30代・男性

- 年会費が永年無料

-

年会費が永年無料で、ポイントが自動でキャッシュバックされるのが便利です。手間がかからず、貯まったポイントをムダにする心配がありません。また、特定の加盟店やネットショッピングでポイントが2倍~25倍になるのも魅力的です。カードのデザインもシンプルでナンバーレスなので安心感があります。

50代・男性

- ポイントを気にしなくてよい

-

オートキャッシュバック機能でポイント交換の手続きが不要であることが挙げられると思います。これによってポイントの交換が面倒な方にぴったりのカードと言えるでしょう。またマイメロディやラブライブなど、選べる豊富なカードデザインがあることもメリットです。

20代・男性

- キャッシュバックできること

-

三菱UFJカード VIASOカードの良い点は貯まったポイントはオートキャッシュバックすることができることです。一般的なクレジットカードやポイントカードのような会員サイトでの手続きや、使えるお店を調べてカードを提示する手間がなく、ポイントを使いきることができるので便利なカードです。

40代・男性

- 舞台好きにおすすめ

-

三菱UFJカード VIASOカードは審査が厳しくなく、取得しやすいカードです。海外旅行保険(利用付帯)な点も良いでしょう。また、ミュージカルや舞台が好きで良く観劇する人は、カードを持っている人の枠でチケットを取れる機会もあり、人気公演はカード枠の方が当たりやすいので、そういった点でもおすすめでき。

30代・女性

三菱UFJカード VIASOカードの良くない口コミ

- ETCカードで手数料がかかる

-

悪い点はETCカード入会時に手数料がかかることでETCカードを発行する場合、発行手数料として1,100円がかかるのでなるべくコストはかけたくない場合は注意が必要であることです。またコストを抑えたいの場合は年会費と発行手数料がともに無料のクレジットカードにしたほうがいいと思います。

40代・男性

- 無個性カード

-

カード利用時の還元率は平均的なため、わざわざカードを作りたいと思ってもらえない気がします。また、デザインも平均的で個性がないほか、メインカードで使う・三菱UFJの関連で色々と紐づけるとお得になるなどのメリットもないので、ずば抜けて良いというところがありません。いい意味でも悪い意味でも平均的なカードです。

30代・女性

- 通常ポイント還元率が低い

-

海外旅行時にはかなり便利なクレジットカードですが、一般的な買い物にはそこまでお得になるクレジットカードとは感じませんでした。特にコンビニエンスストアやガソリンスタンドでの買い物では、他のクレジットカードと大差ないポイントだと思います。

30代・男性

- もっと融通を利かせて欲しい

-

生活費などの支払いや普段の買い物の支払いをこのカードを使い、支払いを三菱UFJ銀行に一元化できればポイントはいっぱい貯まりますが、そうでない人の場合はあまりメリットを享受できないと思います。三菱UFJカード VIASOカードは、ポイントを保持していられる期間も短いように思います。

50代・男性

出典:fuelle編集部がクラウドワークスで調査

三菱UFJカード VIASOカードの詳細はこちら

(公式サイト)

ドコモユーザーなら…dカード GOLD

dカードGOLDはNTTドコモ契約者の究極の1枚です。年会費が1万1,000円かかりますが、対象回線の利用料金(ケータイ料金+ドコモ光回線)を支払うと10%分のポイント還元を受けられます。

| 還元率 | 1% |

|---|---|

| 貯まるポイントの種類 | dポイント |

| 年会費 | 1万1,000円 |

| 限度額 | 非開示 |

| 優待特典 | ドコモ利用料金の還元率が10% |

| 付帯保険 | 海外旅行保険(自動付帯)、国内旅行保険(利用付帯)、 海外ショッピング保険、国内ショッピング保険、 スマートフォン保険 |

| 国際ブランド | Visa、Mastercard |

| ステータス | ゴールド |

| 申し込み資格 | 18歳以上 |

| 公式サイト | 公式サイト |

NTTドコモの利用料金で10%のポイント還元

dカードGOLDのポイント付与率は1%です。利用額100円につき1ポイントのdポイントが付与されます。

NTTドコモの利用料金で10%のポイント還元を受けられる特典も魅力的です。対象回線をdカードGOLDで決済すると利用料金1,000円ごとに100ポイントが付与されます。還元の対象となる回線と料金は以下の通りです。

| 対象回線 | 対象料金 |

|---|---|

| ・ドコモのケータイ回線 (eximo、irumo、ahamoを除く) ・ドコモ光 ・home5G ・homeでんわ |

・基本使用料 ・通話・通信料 ・付加機能使用料 ・ドコモ光使用料 ・ドコモの月額課金サービス ・ユニバーサルサービス料 |

dカード特約店かつdポイント加盟店ならポイントの三重取りも可能です。dカード特約店はdカードやiD(アイディー)の決済でポイント上乗せなどのサービスがあり、dポイント加盟店はカード提示でポイント還元などのサービスを受けられます。

| 加盟店 | 通常の決済ポイント | 特約店ポイント | カード提示ポイント |

|---|---|---|---|

| ココカラファイン | 1% | 2% | 1% |

| 高島屋 | 1% | 0.5% | 1% |

| 洋服の青山 | 0.5% | 1%(※1) | 0.5% |

| エクセルシオール カフェ | 0.5% | 3% | 1% |

| ジュンク堂書店 | 0.5% | 0.5% | 1% |

※1.iD払いが対象

国際ブランドをVisaとMastercardから選べる

dカードGOLDは国際ブランドをVisaとMastercardから選べます。どちらも国内に多くの加盟店を持っています。よく利用するお店が対応する国際ブランドを選ぶとよいでしょう。

年間利用額100万円以上で1万1,000円相当のクーポンを付与

dカードGOLDには継続特典が付帯されています。年間利用額が100万円以上に達したとき、1万1,000円相当の、200万円以上に達したときは2万2,000円相当のクーポンが付与されます。

なお年間利用額が100万円を超える人を対象とした新しいービスを2024年秋ごろに発表するとしています。

携帯電話端末の補償も魅力的です。NTTドコモが指定する販売店(ドコモショップなど)で購入した携帯電話端末について、購入から3年以内に生じた損害を最大10万円まで補償します。

dカードGOLDには海外旅行保険(最高1億円)と国内旅行保険(最高5,000万円)が付帯します。うち海外旅行保険は自動付帯です。旅行代金をカードで支払う必要はありません(国内旅行保険は利用付帯)。また海外・国内ともに航空便の遅延補償、手荷物の遅延・紛失補償も含まれます。

ショッピング保険も付帯します。国内・海外を問わず、カードで購入した商品に購入日から90日以内に損害が生じた場合、最高で年間300万円を補償します(免責:1事故あたり3,000円)。

家族カードは1枚目まで無料

dカードGOLDの年会費は1万1,000円です。家族カードは1枚目まで無料、2枚目以降は1枚あたり1,100円の年会費がかかります。ゴールドカードなので、スタンダードな位置付けのdカードよりステータス性は高いといえます。

| スタンダード | ゴールド |

|---|---|

| dカード | dカードGOLD |

dカードGOLDはドコモ回線の契約者に向いています。NTTドコモのサービスの利用で手厚いポイント還元が受けられます。携帯電話端末の補償も受けられるため、盗難や故障といったスマートフォンの思わぬ損害にも対応できます。

dカードGOLDの口コミ・評判

dカードGOLDの良い口コミ

- ドコモユーザーに断然おすすめ

-

私自身ドコモ経済圏に取り込まれていますので、メリットはあると考えています。毎月のドコモのケータイやドコモ光の利用料の10%ポイント還元があります。d払いのポイントアップ還元やケータイ補償3年間で最大10万円、年間利用額特典で最大22000円の特典がもらえます。

50代・男性

- スマホ代でポイントがもらえる

-

docomoユーザーなら、dカード GOLDで月々のスマホ代の支払いをすると、dポイントが10%還元されるというところが最大の魅力だと思います。月々の通信量の支払いに対して付与されるポイントのお得さだけでも、年会費を払って入会する価値が十分にありますね。

40代・男性

- ポイント還元率がよい

-

家族カードが作れるところやポイントが想像以上に貯まるところ、その貯まったポイントを使えるが多いところが良いなと感じます。買い物で使ったり外食で使ったりネットで宝くじを買う時にも使わせてもらっています。

30代・女性

- 最大10万円の端末補償

-

ドコモの携帯を使っている人なら、dカード GOLDを持っていると最大10万円の「dカードケータイ補償」が受けられます。 補償期間は3年間で、dカード GOLDで修理代を支払うと翌月に利用代金から減額される仕組みです。補償を受けられるのは1回だけではなく、事故発生から1年経てばまた利用できます。 ドコモで購入した端末が対象で、他社やオークションなどから持ち込んだ端末は保証され。

30代・男性

dカードGOLDの良くない口コミ

- ドコモユーザー以外微妙

-

年会費が高いです。しかも、スマホキャリアはドコモでないとあまりメリットを感じることができず、ゴールドカードを保持している意味があまりなくなってしまうので、恩恵を受けたいのであればドコモのスマホを持ち続けないといけません。スマホキャリアをちょくちょく変える人にはオススメできません。

40代・男性

- 高額な年会費が負担になる

-

年会費が11,000円と決して安くはない価格のため、カードを作るハードルが高いと感じてしまう点は、デメリットではないでしょうか。通信量の支払いに使うドコモユーザーにとっては、メリットがありますがそれ以外の人にとっては具体的なメリットが感じにくいと思います。

40代・女性

- 他社のユーザーだと得しない

-

他社のユーザーだと年会費が高いことや、毎月支払いが安かったら逆に損することがたくさんあると思います。10%の還元が受けられないのが多いところがたくさんあるのが残念です。他社のユーザーでもdocomoユーザー並みに恩恵を受けるべきだと思います。

20代・男性

- dポイントのお店が少ない

-

dポイントのデメリットですが、私の住む地域ではdポイントを使えるお店が少ないです。dポイントが使えるお店がもっとあればモチベーションが上がります。

50代・女性

出典:fuelle編集部がクラウドワークスで調査

料亭レストランで特別な食事を楽しみたい人は…ダイナースクラブカード

ダイナースクラブカードは特別な食事を楽しみたい人におすすめの1枚です。グルメ特典が手厚く、対象の飲食店で割引などの優待を受けられます。国内では三井住友信託銀行グループが運営しています。

| 還元率 | 0.6%(※1) |

|---|---|

| 貯まるポイントの種類 | ダイナースクラブ リワードポイント |

| 年会費 | 2万4,200円 |

| 限度額 | 限度なし(※2) |

| 優待特典 | 紹介者なし(一見さん)でも料亭を予約できる |

| 付帯保険 | 海外旅行保険(自動付帯)(※5)、国内旅行保険、 海外ショッピング保険、国内ショッピング保険 |

| 国際ブランド | ダイナースクラブ |

| ステータス | スタンダード |

| 申し込み資格 | 27歳以上 |

| 公式サイト | 公式サイト |

ポイント還元率は1%!ポイントは他サービスとの交換可

ダイナースクラブカードのポイント還元率は1%です。100円につき1ポイントが貯まります。

ポイント還元率はポイントアップ加盟店で上昇します。例えば東京マリオットホテルでは通常のポイントに加え、さらに利用額100円につき1ポイントが加算されます。

【ダイナースクラブ ポイントアップ加盟店の例】

・東京マリオットホテル(100円につきプラス1ポイント)

・ホテル雅叙園東京(100円につきプラス1ポイント)

・銀座 𠮷兆(100円につきプラス1ポイント)

・さとふる(100円につきプラス1ポイント)

・スカイベリーWiFi(100円につきプラス3ポイント)

出典:ダイナースクラブ ポイントアップ加盟店

貯まったポイントは対象サービスの代金に充当できます。また、他のポイントサービスとの交換も可能です。例えば、アマゾンギフトカードと交換する場合、レートは5,000ポイント=2,000円分となり、1ポイントの価値は0.4円となります。下表にレートと1ポイントの価値をまとめました。

| 内容 | レート | 1ポイント の価値 |

|---|---|---|

| G-Callショッピングで商品の購入 | 1万ポイント=6,000円分 | 0.6円 |

| 三井住友信託銀行の商品の購入 | 1万ポイント=6,000円分 | 0.6円 |

| コース料理の代金の支払い(※2) | 1万ポイント=5,000円分 | 0.5円 |

| 旅行商品の購入(※3) | 1,000ポイント=400円分 | 0.4円 |

| アマゾンギフトカードと交換 | 5,000ポイント=2,000円分 | 0.4円 |

| dポイントと交換 | 2,500ポイント=1,000ポイント | 0.4円 |

| カード代金の充当 | 100ポイント=30円分(※4) | 0.3円 |

世界5,000万以上・国内400万の加盟店で使える

ダイナースクラブカードはダイナースクラブ加盟店で利用できます。ダイナースクラブは世界に5,000万店舗以上の加盟店を持っています。1億店舗を持つVisaやMastercardほどではありませんが、世界的な決済ネットワークを持つことがわかります。

国内のダイナースクラブ加盟店は2021年6月では400万店舗を突破しています。またダイナースクラブはJCBと提携しており、JCB加盟店でも利用できるお店があります。

料亭プランやエグゼクティブダイニングなどグルメ特典が満載

ダイナースクラブカードは外食や旅行に関する特典が豊富です。特に食事に関する特典は手厚く、特別な優待を利用できます。例えば、対象レストランでは、2名以上の利用で1名分のコース料金が無料となるサービス(エグゼクティブ ダイニング)や、家族での食事で子ども向けのメニューが無料となるサービス(ファミリーテーブル)が受けられます。

また花街に属する「料亭プラン」と呼ばれる高級料亭の予約も可能です。芸者を呼べるタイプの料亭で、通常は紹介者がいない場合(いわゆる一見さん)は入店できないことも珍しくありません。ダイナースクラブカードなら予約の代行を依頼できます。

下表はグルメ優待の一覧です。グルメ好きは参考にしてみてください。

| エグゼクティブ ダイニング |

ファミリーテーブル | 「オークラホテルズ& リゾーツ」優待(※2) |

「ひらまつ」優待 (※2) |

料亭プラン | ナイトイン銀座 | 「デュカス・パリ」 優待 |

「TRANSIT GENERAL OFFICE」優待 |

|---|---|---|---|---|---|---|---|

| ・1人分のコース料金が無料 (2人以上の利用が対象) (※1) |

・子ども向け メニューが無料 |

・飲食代10%割引 | ・飲食代10%割引 ・スパークリングワイン 1本サービスおよび 個室への優先案内 (4人以上の利用が対象) |

・高級料亭の予約代行 | ・バー:ウェルカムドリンク 1杯サービス ・クラブ:1人3万5,000円の 特別料金(※3) |

・ベージュ アラン・デュカス 東京: アペリティフを1名につき 1杯サービス ・ビストロ ブノワ: 食前酒サービス+ 飲食代10%割引 |

・コース予約:対象コース10%割引または ボトルワイン半額(2本まで)(※4) ・席のみ予約:ドリンクサービスまたは ボトルワイン半額(2本まで) |

また、ダイナースクラブカードには海外旅行保険と国内旅行保険が付帯します。海外旅行保険は最高5,000万円の補償が自動付帯し、旅行代金をカードで支払う場合は最高1億円まで補償されます。国内旅行保険は旅行代金のカード決済が条件です(最高1億円)。

海外・国内のショッピング保険も付帯します。カードで購入した商品に購入日から90日以内に損害が生じた場合、最高で年間500万円を補償します(免責:1品につき1万円)。

一般カードながら特典充実でステータス性が高い

ダイナースクラブカードの年会費は2万4,200円です。家族カードは1枚につき5,500円の年会費がかかります。

| スタンダード | プラチナ |

|---|---|

| ダイナースクラブカード | ダイナースクラブ プレミアムカード |

ダイナースクラブカードは外食の多い人におすすめのカードです。仕事で接待が多い人やプライベートで特別な食事を楽しみたい人はダイナースクラブカードをおすすめします。

ダイナースクラブカードの口コミ・評判

ダイナースクラブカードの良い口コミ

- 会員特典がお得です

-

ダイナースクラブカードの会員特典は、世界中のエレガントなレストランや高級ホテルでの特典が満載です。旅行においては、VIPラウンジアクセスやプライベートジェットの優待が魅力的で、カード自体も高度なセキュリティ機能や24時間のパーソナルコンシェルジュが色々サポートしてくれて便利です。ステータスの向上や限定イベントへのアクセスなど、贅を極めたライフスタイルを提供してくれる非の打ちどころのないカードだと思います。

20代・男性

- 限度額が高い

-

ダイナースクラブカードのメリットは利用限度額に一律の制限がないことです。高額商品の支払いや出張・旅行などの出費が重なり、クレジットカードの利用額が制限に達してしまう経験がある方も少なくないはず。 ダイナースクラブカードなら入会直後から決まった限度額はなく、一人ひとりの利用状況に応じて可能枠が設定されます。そのため大きな買い物が続いても、利用額をあまり気にせず使用でき。

30代・男性

- 空港ラウンジが無料利用

-

空港のラウンジが無料で使えるところは、このカードならではのメリットだと思います。国内空港については、回数無制限でラウンジ利用できます。ビジネスでもプライベートでも飛行機を使う機会が多い私にとっては、活用できるシーンが多くて、とても助かりますね。

40代・男性

- 海外旅行に便利

-

ダイナースクラブカードのメリットは、海外旅行に便利なことです。海外空港ラウンジが年間10回まで無料で使えるので、長時間のフライト前後にリラックスできます。また、海外旅行保険が最高1億円まで自動付帯されるので、安心して旅行できます。さらに、海外でのカード利用には手数料がかからないので、現地通貨の両替や現金の持ち歩きの心配がありません。

30代・女性

- 歴史と信頼性が高い

-

メリットは、ダイナースクラブの歴史と信頼性です。ダイナースクラブカードは、日本で最初に発行されたクレジットカードで、世界中で使える国際ブランドです。長年の実績と経験により、カードの安全性やサービスの質が高いと感じます。また、ダイナースクラブカードは、会員同士の交流やイベントに力を入れています。例えば、すきやばし次郎の会食会や馬主体験など、他のカードでは味わえない特別な体験ができます。

50代・男性

ダイナースクラブカードの良くない口コミ

- 年会費が高い

-

ダイナースクラブカードは年会費が高額です。また、一部の地域での提携店舗が限られている点もデメリットです。デジタルサービスにおいても、アプリやオンラインプラットフォームが使いにくいので、迅速に改善してほしいと感じます。

- 加盟店が少ない

-

デメリットは、加盟店が少ないことです。特に地方や田舎では、ダイナースクラブカードが使えないお店が多いです。地方の方などはダイナースクラブをもつメリットは少ないです。また、コンビニやスーパーなどの日常的な利用では、ポイントが付与されないこともあります。

30代・男性

- ポイントの交換先が少ない

-

デメリットは、ポイントの交換先が少ないことです。ポイントはANAマイルやJALマイルに交換できますが、その他の航空会社やホテルのポイントには交換できません。また、ポイントで商品やギフト券などに交換することもできますが、交換可能な商品やギフト券の種類は他のカードに比べて少ないです。ポイントをもっと自由に使いたい方には不便かもしれません。

60代・女性

- ポイントの有効期限がある

-

デメリットは、ポイントの有効期限があることです。ポイントは発行日から3年間有効で、それ以降は失効してしまいます。ポイントを貯めているときには気にならないのですが、使いたいときに期限切れになっているとショックです。ポイントの有効期限を延ばす方法があればいいのですが、残念ながらありません。

50代・男性

出典:fuelle編集部がクラウドワークスで調査

ホテル会員プログラムの上位ステータスを受けられる…アメリカン・エキスプレス・プラチナ・カード

アメリカン・エキスプレス・プラチナ・カードは、ホテル会員プログラムで上位を目指すときの究極の1枚です。年会費16万5,000円と高額ですが、それに見合う充実した特典優待が付帯されています。

| 還元率 | 1%(※1) |

|---|---|

| 貯まるポイントの種類 | メンバーシップ・リワード |

| 年会費 | 16万5,000円 |

| 限度額 | 限度なし(※2) |

| 優待特典 | 4種のホテル会員プログラムで上位ステータスが付与 |

| 付帯保険 | 海外旅行保険(利用付帯、国内旅行保険(利用付帯)、 海外ショッピング保険、国内ショッピング保険、 スマートフォン保険 |

| 国際ブランド | アメリカン・エキスプレス |

| ステータス | プラチナ |

| 申し込み資格 | 20歳以上 |

| 公式サイト | 公式サイト |

アメリカン・エキスプレス・プラチナ・カードの詳細はこちら

(公式サイト)

ポイント還元率は対象サービスで3.0%に!

アメリカン・エキスプレス・プラチナ・カードのポイント還元率は1%です。100円につき1ポイントが付与されます。還元率はメンバーシップ・リワード・プラスに登録するとアマゾンやYahoo!ショッピングといった対象サービスで3%に上昇します。

アメリカン・エキスプレス・プラチナ・カード会員はメンバーシップ・リワード・プラスに無料で登録できます(通常は年間3,300円)。さらにプラチナ会員限定で外貨建ての利用も還元率が3%に上昇します。

世界のアメックス加盟店で利用できる

アメリカン・エキスプレス・プラチナ・カードは国内外のアメリカン・エキスプレス加盟店で利用できます。また国内ではJCB加盟店、Square(スクエア)端末導入店でも利用できる場合があります。

アメリカン・エキスプレス・プラチナ・カードの詳細はこちら

(公式サイト)

ラグジュアリーホテルの優待が充実

アメリカン・エキスプレス・プラチナ・カードに入会すると、本来は所定の条件を満たさないと獲得できない4つのホテル会員プログラムの上位ステータスが付与されます。

ホテル会員プログラムとは、下表のとおり、ヒルトン・オナーズ、マリオット・ボンヴォイ、プリンスステータスサービス、ラディソン・リワードの4つのラグジュアリーホテルで付与される優待サービスです。料金の割引や客室の無料アップグレードといった特別なおもてなしを受けられます。

| ホテル | 付与ステータス | 獲得条件(通常時) |

|---|---|---|

| ヒルトン・オナーズ | ゴールド | 年間40回以上の宿泊または 20回以上の滞在 |

| マリオット・ボンヴォイ | ゴールドエリート | 年間25回以上の宿泊 |

| プリンスステータスサービス | プラチナメンバー | 年間50万円以上の利用 |

| ラディソン・リワード | プレミアム | 年間5回以上の宿泊または 3回以上の滞在 |

これら4つのステータスを通常の方法で獲得する場合、ホテル滞在費だけで年に数百万円の出費が想定されます。

そのほか、アメリカン・エキスプレス・プラチナ・カードには海外旅行保険と国内旅行保険が付帯されています。海外旅行保険の補償額は、旅行代金のカード決済がない場合で最高5,000万円、カードで決済した場合は最高1億円です。海外旅行保険には航空機遅延補償と手荷物の遅延・紛失補償も含まれます。国内旅行保険は旅行代金のカード決済が補償の条件です。最高で1億円まで補償されます。

海外と国内をカバーするショッピング保険も付帯されています。対象はカード決済で購入した商品です。購入日から90日以内に損害が生じた場合、最高で年間500万円まで補償します(免責:1事故あたり1万円)。

アメリカン・エキスプレス・プラチナ・カードの詳細はこちら

(公式サイト)

アメックス最上位のステータスを誇りトップクラス

アメリカン・エキスプレス・プラチナ・カードの年会費は16万5,000円です。家族カードに年会費はかかりません。家族カードは最大4枚まで発行可能です。

アメリカン・エキスプレス・プラチナ・カードは、アメリカン・エキスプレスの申込制カードでは最上位のカードです。カードは高級感のある金属製で、所有者が高い地位にあることがひと目で伝わります。ステータスの高さはクレジットカード全体でトップクラスといえるでしょう。

なお、金属製カードとは別にプラスチック製のカードも同時に発行されます。プラスチック製カードに年会費や発行手数料はかかりません。

アメリカン・エキスプレス・プラチナ・カードは有名ホテルの利用が多い人におすすめです。本来は高額な利用額が求められる上位ステータスを獲得できます。クレジットカードの年会費としては高額ですが、通常の獲得条件よりも負担は小さくなりやすいでしょう。

アメリカン・エキスプレス・プラチナ・カードの口コミ・評判

アメリカン・エキスプレス・プラチナ・カードの良い口コミ

- 世界の空港ラウンジ利用可

-

アメックス・プラチナ・カードを持っていると、世界1200以上の空港ラウンジが利用可能です。 カード会員専用の「センチュリオン・ラウンジ」や、世界最大の空港ラウンジサービス「プライオリティ・パス・ラウンジ」などがあります。 アメックスの空港ラウンジサービスは、同伴者1名まで無料で利用できるので、仕事で空港を利用する際に重宝します。

40代・男性

- コンシェルジュ対応が良い

-

アメックス・プラチナ・カードに付帯するサービスである「プラチナ・コンシェルジェ・デスク」は24時間365日対応で旅行やレストラン予約などの相談ができるので非常に便利です。以前に東北を旅行する際におススメの宿を手配してもらったことがありますが、旅行プランや金額条件等を考慮して丁寧に対応・提案をしていただきました。また、クリスマス間近に急にクリスマスディナーを計画した際もこちらの住所や家族構成を考慮して最適なホテルレストランを調べて手配していただいたこともあり、非常にメリットがあるサービスだと思います。

40代・男性

- 海外出張者はメリットが多い

-

空港や海外での電話サポートやコンシェルジュがしっかりと母国語で長時間対応出来るサービスを提供しているため、出張などで海外に滞在する可能性が高い人には便利です。また、空港のラウンジ以外の場所となるレストランなどと提携し無償の軽食提供などもあり、ラウンジが混んでいて利用しづらい場合などに活用できるところが良いと思います。

40代・男性

- ホテル特典のステータスが高い

-

高級ホテルや空港ラウンジの特典が充実していることがメリットです。ヒルトンやマリオットなどの上級会員になれるので、部屋のアップグレードや朝食サービスなどが受けられるほか、プライオリティ・パスで世界中のラウンジが無料で利用できるので、旅行が快適になります。ポイントも貯まりやすく、マイルにも交換できます。

60代・男性

- 特別感が味わえる

-

24時間365日相談ができるコンシェルジュ・デスクがあるので、ちょっとした困りごとなども相談できて、とても便利です。時差のある国に滞在していても、利用しやすいところはありがたいですね。また、プラスチックカード以外にメタル製のプラチナカードが発行されるサービスも、特別感が感じられて嬉しいです。

40代・女性

アメリカン・エキスプレス・プラチナ・カードの良くない口コミ

- 審査が厳しい

-

年会費無料のクレジットカードと比べ、審査は厳しいです。 申し込みをすれば必ず発行できるわけではないため、収入に自信がない方にはデメリットとなりそうです。

30代・男性

- 通常の還元率が低め

-

通常の還元率が低めである点はデメリットです。ポイント還元率を高くしたい場合はAmazonなどの対象店舗で積極的に支払いに使ったり、マイルに交換して特典航空券の入手に使ったりなど自分で工夫をしないといけないので、もう少しポイントでの還元率を高くしてほしいです。

40代・男性

- アプリが使いにくい

-

アメックス・プラチナ・カードのデメリットは、年会費が高いことです。年会費は14万円以上かかります。特典を十分に活用しないと元が取れません。また、審査が厳しいので、申し込みが通らない可能性もあります。さらに、会員サイトやアプリが使いにくいです。

60代・男性

- 年会費が高い

-

アメックスプラチナの年会費は165,000円(税込)です。

豊富な特典を存分に使いこなすことができれば、決して割高ということはありませんが、金額自体が高額であることは事実です。あまりカードを使用しない人にはおすすめできません。30代・男性

出典:fuelle編集部がクラウドワークスで調査

アメリカン・エキスプレス・プラチナ・カードの詳細はこちら

(公式サイト)

【年代別】20代・30代・40代〜50代別の究極の1枚はこれ!

クレジットカード究極の1枚は年代によっても異なるでしょう。ライフステージの進展にともなって、カードに求める機能やサービスは変化することが考えらえます。

例えば社会人になったばかりの20代はまだ収入が低いことが予想されます。年会費は無料のカードが望ましいでしょう。また多くの人がキャリアのピークを迎える50代は、地位の高さに見合うステータスカードが選択肢に上ります。

そこで、20代・30代・40代〜50代別に用途を鑑みて究極の1枚を下表に選定しました。

| 年代 | クレジットカード | 理由 |

|---|---|---|

| 20代 | リクルートカード | 年会費無料で負担がない。基本の還元率が高く 初めてのカードでもポイントを貯めやすい。 |

| 30代 | 三井住友カード ゴールド(NL) | 特典が手厚い。年会費が無料となる 仕組みがあり負担を抑えやすい。 |

| 40代〜50代 | JCBプラチナ | 上昇した社会的地位に見合うステータスを持つ。 |

20代が持つべきクレジットカード究極の1枚はリクルートカード

20代におすすめのクレジットカードは「リクルートカード」です。

20代は一般に収入がまだ低く、高額な年会費は負担しづらいでしょう。そのため年会費のかからないカードが望ましいと考えられます。

また20代はクレジットカードの発行が初めてで、使い方に慣れていない人が多いと予想されます。多くのクレジットカードは利用でポイントが貯まりますが、付与のルールが複雑なものより、簡単にポイントを貯めやすいカードがおすすめです。

ほかに、年会費無料で基本の還元率が高いカードは以下のようなものがあります。初めてのクレジットカードとして選択肢に入れてみてください。

| 年会費(税込) | 基本の還元率 | 受け取れるポイント | |

|---|---|---|---|

リクルートカード |

無料 | 1.2% | リクルートポイント |

楽天カード |

無料 | 1.0% | 楽天ポイント |

dカード |

無料 | 1.0% | dポイント |

30代が持つべきクレジットカード究極の1枚は三井住友カード ゴールド(NL)

30代におすすめのクレジットカードは「三井住友カード ゴールド(NL)」です。

30代は収入が増加し、家計に余裕が生まれてくる頃なので、ゴールドなどの上位カードを検討してみてはいかがでしょうか。一般に年会費がかかりますが、特典が手厚い傾向にあります。使い方次第では一般的なカードよりも多くのポイント還元を受けられるでしょう。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

還元が手厚い上位カードは他にも以下のようなものがあります。クレジットカードに慣れてきたら検討してみてください。

※2023年12月17日現在

※1:年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

40代〜50代が持つべきクレジットカード究極の1枚はJCBプラチナ

40代〜50代におすすめのクレジットカードは「JCBプラチナ」です。

40代〜50代は一般に収入がピークを迎える時期です。社会的な地位に見合うステータスカードを検討するタイミングといえるでしょう。

JCBプラチナは、JCBが直接発行するオリジナルシリーズのうち、申込制では最上位のクレジットカードです。1名分のコース料理代金が無料になる「グルメ・ベネフィット」や、24時間365日対応の会員専用デスク「プラチナ・コンシェルジュデスク」など、ステータスカードならではの手厚い特典が付帯します。

提携カードを除き、各カード会社が直接発行する最上位の申込制カードには以下のようなものがあります。一般的なカードに満足できない人は申し込みを検討してみてください。

クレジットカード究極の1枚を選ぶ際の基準6つ

クレジットカードで究極の1枚を選ぶ際は、必ず基準を定めて比較検討しましょう。自分のライフスタイルやニーズに見合った1枚が見つかるはずです。本稿では究極の1枚を選ぶ際の基準を以下6つに定めています。

ポイントの貯まりやすさ

ポイントの貯まりやすさはクレジットカード選びの重要な基準です。利用額に応じてどれくらいのポイントが還元されるかをチェックしましょう。

還元率は利用シーンによって異なることがあります。基本の還元率だけでなく、還元率が上昇する使い方も把握しておきましょう。例えばクレジットカードの中には基本ポイント還元率1.0%が特定店舗のサービス利用で還元率3.5%になるものがあります。

基本の還元率が比較的高めで、特定還元率が上昇するクレジットカードを下表にまとめました。

| ポイント種類 | 基本の還元率 | 特定の還元率 | 特徴・ おすすめ点 |

公式サイト | |

|---|---|---|---|---|---|

| JCBカードW | Oki Dokiポイント | 1% (※1) |

最大21% (JCBオリジナルシリーズ パートナー店) |

還元率が JCBカードSの2倍 |

公式サイト |

| リクルートカード | リクルートポイント | 1.2% | 4.2% (ポンパレモール) (※2) |

基本の還元率が高い | 公式サイト |

| 楽天カード | 楽天ポイント | 1% | 最大3.5% (※3) |

楽天市場の還元率が いつでも3%以上 |

公式サイト |

| au PAYカード | Pontaポイント | 1% | 最大7% (au PAYマーケット) |

au PAYマーケット 経由のECがお得 |

公式サイト |

| dカードGOLD | dポイント | 1% | 最大15% (dカードポイントモール) |

dカードGOLD 限定で還元率上昇 (dカードポイントモール) |

公式サイト |

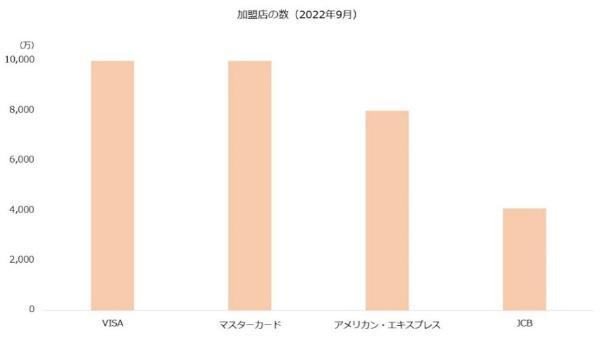

よく利用する店舗があるか

クレジットカードを選ぶ際には、利用できる店舗数をチェックしましょう。よく利用する店舗の国際ブランドを確認しておくと、より便利に利用できます。国際ブランドは世界中に加盟店を持っています。基本的にどの国際ブランドを選んでも多くのお店で利用できるでしょう。

なお、クレジットカードの中には国際ブランドを複数から選べるものがあります。自分のライフスタイルやニーズに合わせて国際ブランドを選べるため、より使いやすいカードといえるでしょう。

国際ブランドが選べるクレジットカードを下表にまとめました。

| JCB | Visa | Mastercard | アメリカン・ エキスプレス |

公式サイト | |

|---|---|---|---|---|---|

| 楽天カード | 〇 | 〇 | 〇 | 〇 | 公式サイト |

| リクルートカード | 〇 | 〇 | 〇 | ― | 公式サイト |

| 三井住友カード(NL) | ― | 〇 | 〇 | ― | 公式サイト |

| au PAYカード | 〇 | 〇 | ― | ― | 公式サイト |

| dカードGOLD | 〇 | 〇 | ― | ― | 公式サイト |

年会費

年会費はできるだけ安いカードを選びましょう。年会費は毎年かかる固定費です。年会費が高いカードは家計を圧迫する要因となります。基本的には年会費は安いほど有利です。

ただし、年会費がかかるカードでも、優待特典サービスを利用すれば、その価値は十分に発揮される可能性があります。自分に合った優待特典サービスをよく検討してコストパフォーマンスが高いクレジットカードを選びましょう。

下表では、年会費無料のクレジットカードをまとめました。

| クレジットカード | 年会費 | 公式サイト |

|---|---|---|

| JCBカードW | 無料 | 公式サイト |

| 楽天カード | 無料 | 公式サイト |

| 三井住友カード(NL) | 無料 | 公式サイト |

| リクルートカード | 無料 | 公式サイト |

| エポスカード | 無料 | 公式サイト |

| 三菱UFJカード VIASOカード |

無料 | 公式サイト |

年会費は所定の条件を満たすことで無料となることもあります。例えばau PAYカードは年1回以上の利用または対象のau回線の契約で年会費が無料となります。

利用限度額

高額な利用を検討しているなら利用限度額もチェックしておきましょう。クレジットカードは利用限度額の範囲で利用できます。カードを利用すると決済可能額は減少し、利用代金を支払うまでは復活しません。

例えば利用限度額100万円のカードで20万円決済すると、利用可能額は80万円となります。カード会社に20万円を支払えば再び100万円まで利用できるようになります。

つまり、クレジットカードは利用限度額が大きいほど高額な決済ができます。

利用限度額が比較的高めに設定されているクレジットカードは下表のとおりです。

| クレジットカード | 利用限度額 | 公式サイト |

|---|---|---|

| ダイナースクラブカード | 上限なし(※1) | 公式サイト |

| アメリカン・エキスプレス・ プラチナ・カード |

上限なし(※1) | 公式サイト |

| JCBプラチナ | ー | 公式サイト |

なお、クレジットカードの限度額は一人ひとり異なります。審査の結果に応じて、個別に限度額が設定されます。

付帯サービスや特典の充実度

付帯サービスや特典もクレジットカード選びで重要な基準のひとつです。できるだけ充実したものを選びましょう。

クレジットカードの付帯サービスは旅行保険が定番です。旅行中のケガや病気を補償するもので、特に海外旅行を補償するタイプが多い傾向にあります。

上位カードではユニークな特典が付帯することもあります。ラウンジサービスや旅行の手配などを依頼できるコンシェルジュサービスなどが一般的です。また新規入会でキャッシュバックやポイントバックといった特典があるカードもあります。

付帯サービスや特典が充実しているほど、年会費が高くなる傾向があります。そのため、付帯サービスや特典は年会費とのバランスを考えながら選ぶことが大切です。

付帯サービスや特典が充実している主なクレジットカードは下表のとおりです。

| 年会費 | 主な付帯サービス・特典 | 公式サイト | |

|---|---|---|---|

| JCBカードW | 無料 | 最高2,000万円を補償する 海外旅行保険(利用付帯)、 最高100万円を補償する 海外ショッピング保険 |

公式サイト |

| 楽天カード | 無料 | 海外ラウンジサービス (ハワイ) |

公式サイト |

| リクルートカード | 無料 | 新規入会&利用で 最大8,000円相当の ポイントバック(JCB限定) |

公式サイト |

| ダイナース クラブカード |

2万4,200円 | 国内外1,300ヵ所以上の 空港ラウンジが無料 (年10回まで) |

公式サイト |

| JCBプラチナ | 2万7,500円 | プラチナ会員専用 コンシェルジュが 24時間365日利用可能 |

公式サイト |

ステータス性

クレジットカードに高いステータスを求めるならランクの高いものを選びましょう。プラチナカード、ゴールドカード、スタンダード(一般)カードの順にステータスが高いとされています。上位ほど年会費が高く、利用限度額が大きい傾向にあります。

また上位のカードは厳格な審査が予想されます。ステータスが高いほど審査に通過できる可能性は低くなるでしょう。

比較的ステータスが高いとされているクレジットカードは下表のとおりです。

| クレジットカードのランク | 年会費 | |

|---|---|---|

| アメリカン・エキスプレス・ プラチナ・カード |

プラチナ | 16万5,000円 |

| JCBプラチナ | プラチナ | 2万7,500円 |

| ダイナースクラブカード | スタンダード | 2万4,200円 |

| dカードGOLD | ゴールド | 1万1,000円 |

| カードの材質 | 利用限度額 | 申込資格 | 公式サイト |

|---|---|---|---|

| 金属 | 上限なし(※1) | 20歳以上 | 公式サイト |

| プラスチック | 上限なし(※1) | 20歳以上 | 公式サイト |

| プラスチック | 公式サイト参照 | 25歳以上 | 公式サイト |

| プラスチック | 上限なし(※1) | 27歳以上 | 公式サイト |

| プラスチック | 非開示 | 18歳以上 | 公式サイト |

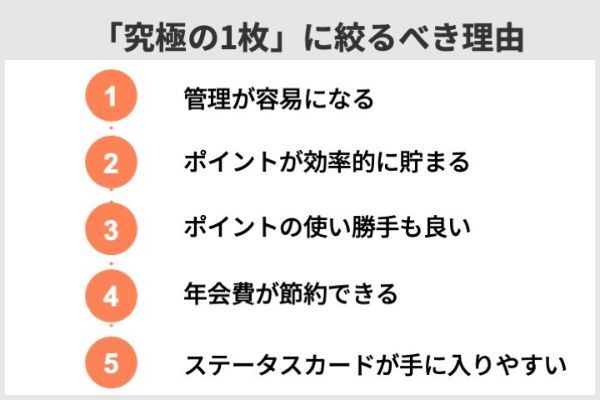

クレジットカードは「究極の1枚」だけに絞るべき?

クレジットカードをあえて1枚に絞ることは、理にかなっています。「究極の1枚」に絞るべき理由は次のとおりです。

- 支払いや暗証番号の管理が容易

- 支払いが集約されるため1種類のポイントを効率的に貯められる

- 特定のポイントの使い勝手が良くなる

- 年会費が節約できる

- ステータスカード(ゴールド以上のカード)へ招待される可能性が高まる

クレジットカードは原則として何枚でも持つことができます。ただし、1枚に集約できれば、管理面やコスト面などでも有利になるので、1枚持ちがおすすめです。

クレジットカードを究極の1枚に絞るメリット

所有するクレジットカードを1枚に絞ると、支払い管理がしやすくなったり、年会費を抑えやすくなったりと、さまざまなメリットがあります。クレジットカードを1枚に絞る主なメリットを紹介します。

支払いの管理がしやすい

支払いの管理がしやすくなることは、クレジットカードを1枚に絞る代表的なメリットです。

クレジットカードはカードごとに締め日や支払日のスケジュールが異なり、また引落口座に指定できる銀行も異なります。

クレジットカードを複数持つとそれらの管理が煩雑になり、場合によっては残高不足で引落できず履歴に傷(=信用情報機関の履歴)が残ってしまうかもしれません。

クレジットカードを1枚に絞れば、引き落としのスケジュールや口座を一本化でき、支払いの管理が容易になります。さらに多くの支払いを1枚のクレジットカードにまとめれば、その利用明細が家計簿代わりとなり、家計支出の全体像を可視化できるでしょう。

家計を効率的に把握したい人は、クレジットカードを1枚に絞ってみてはいかがでしょうか。

年会費を抑えることができる

年会費を抑え、節約につながることもクレジットカードを1枚に絞るメリットです。

クレジットカードの年会費は、原則としてカードごとに発生します。年会費がかかるカードを複数枚持つと出費がかさみ、家計の圧迫が懸念されます。

また利用回数や利用額に応じて年会費が無料になるカードの場合、その達成のために余計な支出が増えるかもしれません。

クレジットカードを1枚に絞れば、年会費を抑える効果が期待できます。また1枚であれば、JCBプラチナ(2万7,500円)や三井住友カード プラチナ(税込5万5,000円)などの高額な年会費が設定されたステータスカードにも手が出やすいのではないでしょうか。

ポイントをまとめて貯められる

クレジットカードを1枚に絞ることで、還元されるポイントを1つにまとめられるメリットもあります。

各カード会社はそれぞれ独自のポイントプログラムを採用しており、貯まるポイントはクレジットカードによって異なります。

カードを複数枚所持し、それぞれ利用すると多くの種類のポイントが貯まることとなり、管理が難しくなります。

また利用額が分散することで、それぞれのポイント残高が小口化してしまう懸念もあります。ポイントは利用に最低数量が設けられていることがあり、ポイント残高が小さいと使い道が制限されてしまうかもしれません。

利用するクレジットカードが1枚なら、貯まるポイントも基本的に1種類です。利用額が分散しないためポイント残高が積み上がりやすく、ポイントを使いやすくなる効果が期待できるでしょう。

盗難や紛失のリスクが減る

カードをなくしてしまう可能性が減ることも、クレジットカードを1枚に絞るメリットといえるかもしれません。

多くのクレジットカードを所持すると管理が煩雑になりやすく、盗難や紛失に気付きにくくなることが懸念されます。所有枚数を1枚に絞れば、ある程度それらのリスクを減らす効果があるでしょう。

ただしクレジットカードを1枚に絞ると、支払い手段が限定されることには注意したいところです。

クレジットカードの盗難が疑われる場合や紛失した場合は、不正利用を防止するためカードを停止し、再発行することになります。代わりのクレジットカードがない場合、新しいカードが届くまでカード払いができません。

上位カードの招待状を受け取れる可能性が高まる

より上位のステータスカードの招待(インビテーション)を受けやすくなることも、カードを1枚に絞るメリットです。

カード会社の最上位カードは完全招待制のケースがあります。それらのカードは、カード会社が招待して初めて申し込めます。例えばJCBは一定の基準を満たしたJCBプラチナ会員にはJCBザ・クラスを招待するとしています。

JCBプレミアムカードをご愛用いただいている方の中から、一定の条件を満たした方を招待します。

引用:JCBカード 公式サイト

カード会社が招待制カードを案内する基準は通常明かされませんが、基本的には利用額の大きさなどで判断されると考えられます。つまり、カードの利用金額が大きくなるほど、よりハイクラスのカードの招待を受けられる可能性が高まるといえます。

カードを1枚に絞れば、支払いが分散しないため利用額が積み上がりやすくなります。最上位カードを目指すなら、支払いを1枚に集約させてみてはいかがでしょうか。

暗証番号の押し間違えがない、忘れない

クレジットカードを1枚だけ所有すれば、暗証番号の管理が容易になるというメリットもあります。

多くのクレジットカードは取引暗証番号が設定され、一定の決済時には入力が求められます。またインターネット上のカード会員サイトにログインする際も、IDやパスワードが必要です。

これらの誤入力が一定以上続いた場合、不正利用防止のためカードが凍結される可能性があります。

暗証番号の誤入力が一定回数を超えると、セキュリティが作動しICチップにブロックがかかるため、暗証番号でのお取り引きができなくなります。(サインによるお取り引きは可能です)

引用元:三井住友カード『Q暗証番号を間違えるとどうなりますか?』

取引暗証番号やログイン情報はカードごとに設定され、多くのクレジットカードを所持するほど管理が難しくなります。かといって同一の暗唱番号やパスワードなどを設定することは、セキュリティの観点からおすすめできません。

クレジットカードが1枚なら、暗証番号やログイン情報は比較的容易に管理できるでしょう。

クレジットカードを究極の1枚に絞るデメリット

クレジットカードを1枚に絞ると、利用できる場所が限られたり、紛失時に支払い手段を失ったりする可能性があります。また支払いの上限が限定されたり、使い分けが難しくなったり、付帯サービスの面での制約も生まれるでしょう。

クレジットカードを1枚に絞ることで懸念される主なデメリットも押さえておきましょう。

国際ブランドごとに対応していない店舗もある

クレジットカードを1枚に絞ると、利用シーンが限定的となるデメリットがあります。

クレジットカードは、カードにひも付けられた国際ブランドでなければ利用できません。クレジットカードを1枚に絞るということは国際ブランドも1種類に限られるということであり、それによって利用できる場所が限定されることが懸念されます。

特に国内の場合、VisaやJCB、Mastercard以外の加盟店は少ない傾向にあります。下記の通り、アメリカン・エキスプレスの日本国内のシェアは3%に過ぎません(2020年時点)。

なお、世界的にはJCB加盟店のネットワークは小さめです。旅行や出張など、海外でのクレジットカード利用を考えている人は特に注意したほうがよいかもしれません。

下記の通り、国際的な視点で見ると、Visa、Mastercard、アメリカン・エキスプレスなどに比較して、JCBは利便性が落ちます。

- Visa:1億店

- Mastercard:1億店

- アメリカン・エキスプレス:8,000万店

- ディスカバーカード:7,100万店

- 銀聯(ユニオンペイ):6,900万店

- ダイナースクラブ:5,100万店

- JCB:4,100万店,100万店

出典:マスターカード『世界で最も多くの場所で使えるMasterCard』

紛失や不具合が発生したときにカード払いができなくなる

代替のクレジットカードを持たないことで、支払い手段が限定される懸念もあります。紛失や盗難の被害に遭ったとき、再発行までは一般に時間がかかることから、特に管理には注意したいところです。

またクレジットカード側の不具合にも注意が必要でしょう。カード会社の決済システムに障害が発生すれば、そのクレジットカードが利用できなくなる可能性があります。別のカード会社のクレジットカードを持っていない場合、大きな影響を受けかねません。

カード会社のシステム障害は、加盟店側のシステム障害と比べると発生頻度はそう高くありませんが、絶対に起こらないとはいえません。2018年にはヨーロッパを中心にVisaの決済システムに大規模な障害が発生しました。

1枚に絞ってクレジットカードを所有する場合、なんらかの対策は準備しておきたいところです。

支払いの上限が限定される

クレジットカードで支払える金額が、所有する1枚の利用限度額に限られる点も注意したいところです。

クレジットカードの利用限度額はカードごとに設定されるため、複数枚所有することで全体の利用可能枠を実質的に上昇させることも可能です。例えば利用限度額50万円のカードを2枚持っていれば、最大で100万円まで利用できます。

クレジットカードを1枚しか持っていない場合、このような使い方はできません。より大きな金額をクレジットカードで支払いたい場合、限度額を引き上げる「増枠」を申請するか、グレードの高いカードに切り替えるようにしましょう。

なお、クレジット債務は他社利用分も含めて信用情報に登録され、カード会社は審査時に照会します。

カード会社の審査は発行時だけでなく更新時や増枠申請時などでも実施されることから、全体の利用額によっては後から限度額が引き下げられる可能性があることも知っておきたいところです。

Q4.クレジット会社は、利用者等の「クレジット債務」ってどうやって調べるのですか?

A4.改正割賦販売法に基づき、経済産業大臣から指定を受けた「指定信用情報機関」を利用して調査をします。指定信用情報機関とは、利用者等のクレジットの利用状況や履歴を管理し、クレジット会社が審査を行う際に情報を提供している機関です。

引用元:一般社団法人日本クレジット協会『改正割賦販売法の主な改正内容』

受けられる付帯サービスが限定的

クレジットカードに付帯するサービスが、所有する1枚に限定される点もデメリットといえるでしょう。

クレジットカードを複数枚持っておけば、それぞれの付帯サービスを受けられます。特に決済系カードブランドとT&Eカードブランドのクレジットカードを両方持っておけば、それぞれ強みのあるサービスを生かせるでしょう。

例えばラウンジサービスはクレジットカードごとに利用できる場所が異なりますが、複数のカードを持っておけばそれぞれのカードラウンジを利用できます。また更新時など定期的に受け取れる優待品も、複数のカードがあれば何度も受け取ることができるでしょう。

このデメリットを緩和するには、より付帯サービスが充実したカードを選んで発行するとよいかもしれません。その場合も、ステータスカードが選択肢に入るでしょう。

クレジットカード究極の1枚に関するよくあるQ&A

一番使われているクレジットカードは?

2020年に実施された調査によると、国内で利用されたクレジットカード国際ブランドのシェアはVisaが首位で、全体の50.8%を占めました。次いでJCB(同28.0%)、Mastercard(同17.8%)と続いています(出典:イプソス キャッシュレス決済大規模調査(2020年))。

クレジットカードは1枚何グラム?

クレジットカードの印刷や作成などを行う日本カード印刷によると、プラスチックカードは1枚あたり約5グラムです(出典:日本カード印刷 プラスチックカードの梱包・発送方法について)。

同じくクレジットカードの印刷などを手掛ける研美社によると、金属製のカードはステンレス製で1枚あたり約17グラム、アルミ製で約7グラムです(出典:研美社 メタルカード(金属製カード))。

JCBカードWって何?

JCBカードWは、JCBが発行するクレジットカードです。ポイント還元率がJCBカードSの2倍に設定されており、18歳以上~39歳以下の人が申し込めます。年会費はかからず、発行後は40歳以上の人も年会費無料で継続保有が可能です。

JCBカードWでは1,000円につき2ポイントの「Oki Dokiポイント」が貯まります。貯まったOki Dokiポイントは利用代金の支払いに使えるほか、商品と交換できます。

クレジットカードを何枚も持つデメリットは?

クレジットカードの支払いの管理が煩雑になりやすいこと、支払いが分散することでポイントの種類も分散し使い勝手が悪くなることなどが複数枚のカードを持つ主なデメリットです。

また招待制のカードを所有したい場合、支払いが分散することで利用実績が積み上がるペースが遅くなり、招待を受けにくくなる可能性があることもデメリットです。

また招待制のカードを所有したい場合、支払いが分散することで利用実績が積み上がるペースが遅くなり、招待を受けにくくなる可能性があることもデメリットです。 専業主婦でもクレジットカードを何枚も持てる?

専業主婦(主夫)でも、審査に通過できれば複数枚のクレジットカードを持てます。カード会社によっては、専業主婦本人に収入がなくても、世帯全体の収入や預貯金の額などで審査を受けられる場合があります。

なお、専業主婦(主夫)がクレジットカードを持つ場合は「家族カード」を発行するという選択肢もあります。

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

【こちらの記事も読まれています】