「絶対に通るおまとめローンはある?」

おまとめローンで複数の借入れを1本化したいけど、審査に不安がある方もいるでしょう。

しかし、「絶対通る」と言い切れるローンはありません。 なぜなら、ローン会社は貸し倒れリスクを防ぐため審査を行う必要があるからです。

ただし、審査が比較的ゆるいといわれる消費者金融のおまとめローンであれば、借入れに成功する確率が高くなります。 消費者金融のおまとめローンは、総量規制の対象外なので、年収の3分の1を超えてお金を借りることができます。

おすすめの消費者金融系おまとめローンは以下の5つです。

本記事では、おすすめのおまとめローンのほか、失敗しない選び方、審査に通るためのコツについても詳しく解説します。

自分の今の状況をきちんと踏まえて比較検討して、最適なおまとめローンを選びましょう。

| SMBCモビット おまとめローン※1 |

アイフル おまとめMAX |

プロミス おまとめローン |

ORIX MONEY おまとめローン |

いつも おまとめローン |

|

|---|---|---|---|---|---|

| 金利/ 実質年率 |

年3.0〜 18.0% |

年3.0〜 17.5% |

年6.3〜 17.8% |

年3.0〜 17.8% |

年4.8〜 18.0% |

| 審査スピード | 最短即日 | 最短即日 | 最短即日 | 最短 翌営業日 |

最短即日 |

| Web完結 | ◯ | ◯ | ◯ | ◯ | △ |

| 銀行カードローンや ショッピングリボ |

× | ◯ | × | ◯ | × |

| 審査通過率 (※) |

非公表 | 36.6% | 39.5% | 非公表 | 非公表 |

| 契約限度額 | 800万円 | 800万円 | 300万円 | 800万円 | 500万円 |

| 返済方式 | 元利定額 返済方式 |

元利定額 返済方式 |

元利定額 返済方式 |

元利込定 額返済 |

元利均等 返済方式 |

| 担保・ 保証人なし |

◯ | ◯ | ◯ | ◯ | ◯ |

| 申込条件 | 20〜65歳の安定した 収入がある人 |

20〜69歳の安定した 収入がある人 |

20〜65歳の安定した 収入がある人 |

20〜64歳の安定した 収入がある人 |

20〜65歳の安定した 収入がある人 |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト※2 | 公式サイト | 公式サイト |

※2023年4月〜10月の平均

※1おまとめローンご希望の方は申込後、オペレーターさんにご相談ください

※2リンク先はフリーキャッシング/レディースキャッシングの申込ページです

目次

- 絶対通るおまとめローンはある?審査がゆるい借入先

- 消費者金融系おまとめローンおすすめ5選

- SMBCモビット:返済期間が長いため毎月の返済負担を抑えられる

- アイフル:銀行カードローンやショッピングリボもまとめられる

- プロミス:審査通過率が高く、新規契約者は30日間の無利息期間が適用される

- ORIX MONEY:Webで申込が完結するため利用がバレにくい

- いつも:延滞や債務整理をした人も利用できる可能性あり

- 銀行系おまとめローンおすすめ5選

- 横浜銀行カードローン:限度額1,000万円で最短即日の借り入れが可能

- 千葉銀行カードローン:年収の2分の1までなら借り換えできる可能性あり

- 楽天銀行スーパーローン:口座開設不要で契約できる

- みずほ銀行カードローン:Web申込なら最短即日で審査回答

- ソニー銀行カードローン:上限金利は年13.8%と他行より低い

- おまとめローンの失敗しない5つの選び方

- おまとめローンの審査に通るための5つのコツ

- おまとめローンを利用するメリット

- おまとめローンのデメリット

- おまとめローンで借金をまとめた後の注意点

- おまとめローンを契約できなかった時の対処法

- 絶対通るおまとめローンに関するQ&A

絶対通るおまとめローンはある?審査がゆるい借入先

審査なしで絶対通るおまとめローンは存在しません。ローン会社は貸し倒れしないため、必ず申込者の審査を行い、返済能力があると判断した人にのみ融資を行います。

しかし、審査がゆるめといわれるおまとめローンはあります。おまとめローンには、消費者金融と銀行で取り扱いがありますが、審査が比較的ゆるめと言われているのは、消費者金融系です。

銀行は消費者金融より金利を低めに設定しているため、より慎重な審査を行う傾向があるからです。

なお、信用情報に傷がある、いわゆる「ブラック」でもお金を借りられる業者は違法業者である可能性が高いです。

消費者金融系おまとめローンおすすめ5選

おすすめの消費者金融系おまとめローンは、SMBCモビット、アイフル 、プロミス※、ORIX MONEY、いつもの5社です。

消費者金融系のおまとめローンを選ぶ際は、おまとめローンの失敗しない選び方や審査に通るためのコツを踏まえて、自分に最適なローンを選ぶようにしましょう。

そうすることで、借り入れの負担を軽減することができます。

| SMBCモビット おまとめローン※1 |

アイフル おまとめMAX |

プロミス おまとめローン |

ORIX MONEY おまとめローン |

いつも おまとめローン |

|

|---|---|---|---|---|---|

| 金利/ 実質年率 |

年3.0〜 18.0% |

年3.0〜 17.5% |

年6.3〜 17.8% |

年3.0〜 17.8% |

年4.8〜 18.0% |

| 審査スピード | 最短即日 | 最短即日 | 最短即日 | 最短 翌営業日 |

最短即日 |

| Web完結 | ◯ | ◯ | ◯ | ◯ | △ |

| 銀行カードローンや ショッピングリボ |

× | ◯ | × | ◯ | × |

| 審査通過率 (※) |

非公表 | 36.6% | 39.5% | 非公表 | 非公表 |

| 契約限度額 | 800万円 | 800万円 | 300万円 | 800万円 | 500万円 |

| 返済方式 | 元利定額 返済方式 |

元利定額 返済方式 |

元利定額 返済方式 |

元利込定 額返済 |

元利均等 返済方式 |

| 担保・ 保証人なし |

◯ | ◯ | ◯ | ◯ | ◯ |

| 申込条件 | 20〜65歳の安定した 収入がある人 |

20〜69歳の安定した 収入がある人 |

20〜65歳の安定した 収入がある人 |

20〜64歳の安定した 収入がある人 |

20〜65歳の安定した 収入がある人 |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト※2 | 公式サイト | 公式サイト |

※1おまとめローンご希望の方は申込後、オペレーターさんにご相談ください

※2リンク先はフリーキャッシング/レディースキャッシングの申込ページです

出典:SMBCモビット、アイフル、プロミス、オリックス・クレジット、いつも

SMBCモビット:返済期間が長いため毎月の返済負担を抑えられる

SMBCモビットのおまとめローンは、返済期間が他社より長く設定されているため、毎月の返済負担を抑えることができます。また、最短即日で利用できるため、他社借り入れの返済期日がせまっている場合でも好都合です。

| 金利/実質年率 | 年3.0〜18.0% |

|---|---|

| 契約限度額 | 800万円 |

| 審査スピード | 最短即日 |

| WEB完結 | ◯* |

| 返済方式 | 元利定額返済方式 |

| 担保・連帯保証人なし | ◯ |

| 申し込み条件 | 20〜65歳の安定した収入がある人 |

| 公式サイト※1 | 公式サイト |

※1おまとめローンご希望の方は申込後、オペレーターさんにご相談ください

【おすすめポイント】

曜日を問わず最短即日で借り換え可能。

安定した収入があれば、パートやアルバイト、個人事業主も申し込みが可能。

【借り入れの対象】

● 消費者金融のカードローン

● クレジットカード会社のカードローン

● クレジットカードのキャッシング

SMBCモビットのおまとめローンは、貸金業者からの借り入れ、およびクレジットカードのキャッシングに限られます。銀行カードローンやクレジットカードのショッピング枠は対象外であるため、注意しましょう。

【こんな人に向いている】

SMBCモビットのおまとめローンは、毎月の返済負担を極力抑えたい人に向いています。返済期間が最長13年4ヵ月と、他社より3年〜8年ほど長く設定されているためです。少しでも家計負担を抑えたいのであればSMBCモビットを利用しましょう。

アイフル:銀行カードローンやショッピングリボもまとめられる

アイフルのおまとめローンは、銀行カードローンやクレジットカードのショッピングリボもまとめることができます。申し込みはWebで完結するため、家族や勤務先の人に利用がバレにくいでしょう。

| 金利/実質年率 | 年3.0〜17.5% |

|---|---|

| 契約限度額 | 800万円 |

| 審査スピード | 最短即日 |

| WEB完結 | ◯ |

| 返済方式 | 元利定額返済方式 |

| 担保・連帯保証人なし | ◯ |

| 申し込み条件 | 20〜69歳の安定した収入がある人 |

| 公式サイト | 公式サイト |

- 最短即日で借り換え可能。

- 上限金利は年17.5%と、他社より低く設定。

- 年17.5%を上回る金利で借り入れしている人は利息の軽減が可能。

【借り入れの対象】

● 消費者金融のカードローン

● クレジットカード会社のカードローン

● クレジットカードのキャッシング

● 銀行カードローン

● クレジットカードのショッピングリボ

アイフルのおまとめローンは、銀行カードローンやクレジットカードのショッピングリボも借り換えの対象となります。もちろん、消費者金融のカードローンやクレジットカードのキャッシング枠を利用した借り入れも1つにまとめることができます。

【こんな人に向いている】

アイフルのおまとめローンは、銀行カードローンやショッピングリボも含む他社借り入れを、即日で借り換えたい人に向いています。銀行カードローンやショッピングリボもまとめられるうえ、最短即日で利用できるのは、アイフルだけです。

プロミス:審査通過率が高く、新規契約者は30日間の無利息期間が適用される

プロミスのおまとめローンは、審査通過率が高い点や、新規契約者に限り30日間の無利息期間が適用される点が特徴です。他社には無利息期間がないため、返済負担を軽減したい人はプロミスを利用しましょう。

| 金利/実質年率 | 年6.3〜17.8% |

|---|---|

| 契約限度額 | 300万円 |

| 審査スピード | 最短即日 |

| WEB完結 | ◯ |

| 返済方式 | 元利定額返済方式 |

| 担保・連帯保証人なし | ◯ |

| 申し込み条件 | 20〜65歳の安定した収入がある人 |

| 公式サイト※ | 公式サイト※ |

- 新規契約者に限り30日間の無利息期間が適用。

- 審査通過率は約40.0%と、他社より3.0%ほど高い。

- 収入が少ないなど、審査通過に不安がある人にもおすすめ。

【借り入れの対象】

● 消費者金融のカードローン

● クレジットカード会社のカードローン

● クレジットカードのキャッシング

プロミスのおまとめローンは、銀行カードローンやショッピングリボは対象外です。おまとめの対象は、消費者金融のカードローンやクレジットカード会社のキャッシングなど、貸金業者からの借り入れに限られます。

【こんな人に向いている】

プロミスのおまとめローンは、プロミスで一度も契約したことがない人に向いています。たとえば150万円を年15.0%の実質年率で借り換えた場合、他社を利用するより利息総額が1万8,750円もお得です。

ただし過去にプロミスを利用していた人は、たとえ解約済みであっても無利息期間が適用されないため注意しましょう。

ORIX MONEY:Webで申込が完結するため利用がバレにくい

ORIX MONEYはWebで申込が完結するため、周囲に利用がバレにくいでしょう。契約後に、ローンカードや契約書類が自宅に届くこともありません。

| 金利/実質年率 | 年3.0〜17.8% |

|---|---|

| 契約限度額 | 800万円 |

| 審査スピード | 最短翌営業日 |

| WEB完結 | ◯ |

| 返済方式 | 元利定額返済方式 |

| 担保・連帯保証人なし | ◯ |

| 申し込み条件 | 20〜64歳の安定した収入がある人 |

| 公式サイト | 公式サイト |

- オリックスの優待サービスを利用可能。

- オリックスレンタカーを優待価格で利用できるうえ、カーシェアの契約時には割引が適用されるため、自家用車を持っていない人におすすめ。

【借り入れの対象】

● 消費者金融のカードローン

● クレジットカード会社のカードローン

● クレジットカードのキャッシング

● 銀行カードローン

● クレジットカードのショッピングリボ

ORIX MONEYはアイフル同様、銀行カードローンやショッピングリボも対象です。他社借り入れに銀行カードローンやクレジットカードのショッピングリボが含まれるのであれば、選択肢となります。

【こんな人に向いている】

ORIX MONEYのおまとめローンは、Webで申込が完結するうえ、アプリで返済管理ができるため、家族や友達に内緒で借り換えしたい人に向いています。

ORIX MONEYは、クレジットカード会社の商品です。もし家族や友達にスマホアプリのアイコンを見られても、クレジットカードの管理をしていると伝えればバレずに済むでしょう。

ORIX MONEYは、消費者金融の利用に少し抵抗があるといった人におすすめです。

いつも:延滞や債務整理をした人も利用できる可能性あり

いつものおまとめローンは、過去に延滞や債務整理をした人でも利用できる可能性があります。いつもの審査では、現在の収入や借入状況が重視されるためです。

| 金利/実質年率 | 年4.8〜18.0% |

|---|---|

| 契約限度額 | 500万円 |

| 審査スピード | 最短即日 |

| WEB完結 | △ ※ |

| 返済方式 | 元利定額返済方式 |

| 担保・連帯保証人なし | ◯ |

| 申し込み条件 | 20〜65歳の安定した収入がある人 |

| 公式サイト | 公式サイト |

- 平日に申込した場合、最短即日で借り換え可能。

- 原則として電話による在籍確認は実施されないため、勤務先にも借り換えがバレない可能性が高い。

【借り入れの対象】

● 消費者金融のカードローン

● クレジットカード会社のカードローン

● クレジットカードのキャッシング

いつものおまとめローンの対象となるのは、消費者金融やクレジットカード会社のカードローン、およびクレジットカードのキャッシング枠を利用した借り入れに限られます。銀行カードローンやショッピングリボは対象外です。

【こんな人に向いている】

いつものおまとめローンは、審査通過に不安がある人や勤務先にバレずに借り換えしたい人に向いています。他社の場合、過去5〜7年以内に延滞や債務整理をした人は、契約後の貸し倒れを懸念されるため審査に通りません。

いつもでは他社と異なる独自の基準で審査を実施しています。現時点で安定した収入があって無理なく返済できると判断されれば、審査に通過できる可能性があります。

銀行系おまとめローンおすすめ5選

銀行系のおまとめローンでおすすめの5社は、横浜銀行カードローンや千葉銀行カードローン、楽天銀行スーパーローン、みずほ銀行カードローン、ソニー銀行カードローンです。銀行系であれば銀行カードローンやクレジットカードのショッピングも返済を1つにまとめられます。

銀行系のおまとめローンは、上限金利が年15.0%未満に設定されており、消費者金融より低金利であるところが最大の利点です。現在、年15.0%を超える金利で借入れしている人は、銀行系を検討しましょう。

| 横浜銀行 カードローン |

千葉銀行 カードローン |

楽天銀行 スーパーローン |

みずほ銀行 カードローン |

ソニー銀行 カードローン |

|

|---|---|---|---|---|---|

| 金利 | 年1.5〜 14.6% |

年1.4〜 14.8% |

年1.9〜 14.5% |

年2.0〜 14.0% |

年2.5〜 13.8% |

| 審査スピード | 最短即日 | 最短 翌営業日 |

最短即日 | 最短即日 | 最短 翌営業日 |

| Web完結 | ◯ | ◯ ※ |

◯ | ◯ | ◯ |

| 借り入れの 対象 |

制限なし | 制限なし | 制限なし | 制限なし | 制限なし |

| 契約限度額 | 1,000万円 | 800万円 | 800万円 | 800万円 | 800万円 |

| 返済方式 | 元利定額 返済方式 |

元利定額 返済方式 |

元利定額 返済方式 |

元利定額 返済方式 |

元利定額 返済方式 |

| 保証会社 | あり | あり | あり | あり | あり |

| 申込条件 | ・20〜69歳の安定した 収入がある人 ・神奈川県や東京都、 群馬県の一部地域に 在住している人 |

・20〜69歳の安定した 収入がある人 ・千葉県、東京都、茨城県、 埼玉県、神奈川県 (横浜市、川崎市)在住の人 |

20〜62歳の安定した 収入のある人 |

20〜65歳の安定した 収入がある人 |

20〜64歳の安定した 収入がある人 |

横浜銀行カードローン:限度額1,000万円で最短即日の借り入れが可能

横浜銀行カードローンは、契約限度額が1,000万円と高額なのが特徴です。最短即日で利用できるため、既存ローンの返済期日が迫っている場合にも好都合です。

| 金利 | 年1.5〜14.6% |

|---|---|

| 契約限度額 | 1,000万円 |

| 審査スピード | 最短即日 |

| WEB完結 | ◯ |

| 返済方式 | 元利定額返済方式 |

| 担保なし | ◯ |

| 保証会社 | あり |

| 申し込み条件 | ・20〜69歳の安定した収入がある人 ・神奈川県や東京都、群馬県の一部地域に在住している人 |

- 契約限度額は1,000万円と、他社より多く設定。

- 口座未開設の人も申し込みができて、最短即日で借り換えることが可能。

- 申し込みから契約までWebで完結するため、日中忙しい人にもおすすめ。

【借り入れの対象】

横浜銀行のおまとめローンは、借り入れの対象に制限はありません。

【こんな人に向いている】

横浜銀行カードローンは、神奈川県内や東京都に在住している人に向いています。とくに、通勤などで小田急線をよく利用する人は横浜銀行カードローンを利用しましょう。小田急線の各駅に設置されているATMにて、いつでも借り入れや返済ができるためです。

ATM利用手数料も一切かからないため、複数回にわけて繰り上げ返済をする場合でも、無駄な出費を抑えられます。

千葉銀行カードローン:年収の2分の1までなら借り換えできる可能性あり

千葉銀行カードローンは、既存の借入額が年収の2分の1以下なら、借り換えできる可能性があります。さらに金利は年1.4〜14.8%と低いため、利息額を軽減できます。

| 金利 | 年1.4〜14.8% |

|---|---|

| 契約限度額 | 800万円 |

| 審査スピード | 最短翌営業日 |

| WEB完結 | ◯ |

| 返済方式 | 元利定額返済方式 |

| 担保なし | ◯ |

| 保証会社 | あり |

| 申し込み条件 | ・20〜69歳の安定した収入がある人 ・千葉県、東京都、茨城県、埼玉県、神奈川県(横浜市、川崎市)在住の人 |

- 借入額が年収の2分の1以下であれば審査に通過できる可能性がある。

- サイト内の「10秒クイック診断」で簡易的な審査結果がわかる。

- 扶養内で働くパートやアルバイトも申し込みが可能。

- 審査通過に不安がある人におすすめ。

【借り入れの対象】

千葉銀行のおまとめローンは、借り入れの対象に制限はなく、銀行カードローンやショッピングリボも借り換えできます。

【こんな人に向いている】

千葉銀行カードローンは、千葉銀行の普通預金口座を開設している人に向いています。口座開設済みの人は、Webで申し込みが完結するためです。

申し込みから契約、借り入れまで一度も店舗に行く必要がないため、日中忙しい人、スマホで手続きを完了させたい人にも便利です。

楽天銀行スーパーローン:口座開設不要で契約できる

楽天銀行スーパーローンは、口座開設不要で契約できます。また、Webで申し込みが完結するため、自宅にいながら契約や借り入れが可能です。

| 金利 | 年1.9〜14.5% |

|---|---|

| 契約限度額 | 800万円 |

| 審査スピード | 最短即日 |

| WEB完結 | ◯ |

| 返済方式 | 元利定額返済方式 |

| 担保なし | ◯ |

| 保証会社 | あり |

| 申し込み条件 | 20〜62歳の安定した収入のある人 |

- 口座開設不要で契約できるため、今以上に普通預金口座を増やしたくない人におすすめ。

- 融資時間は最短即日で、申し込みや契約時に来店は不要。

- 利息がお得になるキャンペーンなどを不定期に行っている。

【借り入れの対象】

楽天銀行スーパーローンは、貸金業者からの借り入れに加え、銀行カードローンなども1つにまとめることができます。

【こんな人に向いている】

楽天銀行スーパーローンは、楽天経済圏で生活している人に向いています。獲得ポイント数に応じて決定される「楽天会員ランク」により審査優遇を受けることができます。

カードローンを契約・利用するだけで楽天ポイントが進呈されるキャンペーンが定期的に行われている点も魅力です。

みずほ銀行カードローン:Web申込なら最短即日で審査回答

みずほ銀行カードローンは、Web申込なら最短即日で審査回答があります。みずほ銀行の普通預金口座を開設済みの場合、最短即日で借り換えが可能です。

| 金利 | 年2.0〜14.0% |

|---|---|

| 契約限度額 | 800万円 |

| 審査スピード | 最短即日 |

| WEB完結 | ◯ |

| 返済方式 | 元利定額返済方式 |

| 担保なし | ◯ |

| 保証会社 | あり |

| 申し込み条件 | 20〜65歳の安定した収入がある人 |

- 口座開設済みの人がWebで申し込みをすれば、最短即日で借り換え可能。

- 上限金利は年14.0%と低めに設定されているため、現在年14.0%以上の金利で借り入れしている人は、借り換えによって返済負担を軽減できる。

- みずほ銀行ATMやE-net ATMであれば、手数料無料で利用できる。

【借り入れの対象】

みずほ銀行カードローンは、銀行カードローンやクレジットカードのショッピングリボなども借り換えできます。

【こんな人に向いている】

みずほ銀行カードローンは、みずほ銀行で住宅ローンを組んでいる人におすすめです。住宅ローン利用者は、年13.5%以下の金利で借り入れできます。他行よりも低い金利で借り換えできるため、利息額を軽減できます。

ソニー銀行カードローン:上限金利は年13.8%と他行より低い

ソニー銀行カードローンの上限金利は年13.8%と、他行より低い金利が設定されています。申し込みから契約まで2日〜1週間程度かかりますが、低金利なおまとめローンを探している人に最適です。

| 金利 | 年2.5〜13.8% |

|---|---|

| 契約限度額 | 800万円 |

| 審査スピード | 最短翌営業日 |

| WEB完結 | ◯ |

| 返済方式 | 元利定額返済方式 |

| 担保なし | ◯ |

| 保証会社 | あり |

| 申し込み条件 | 20〜64歳の安定した収入がある人 |

- 上限金利が年13.8%と他行より低く設定されている。

- 申し込みはWebで完結するため、日中仕事などで忙しい人にも便利。

- 利用明細は会員専用ページで確認できるので、明細書が自宅に届いて家族にバレる心配がない。

【借り入れの対象】

ソニー銀行カードローンは、利用限度額内であれば既存ローンの返済に充てることができます。銀行カードローンやクレジットカードのショッピングリボも対象です。

【こんな人に向いている】

ソニー銀行カードローンは、なるべく低い金利で借り換えしたい人に向いています。上限金利は年13.8%と、他行より年0.2〜1.0%ほど低いためです。また、借入額が100万円を超える場合の金利は年9.8%です。借入額が増えるほど適用金利も下がるため、既存ローンの借入残高が多い人は検討しましょう。

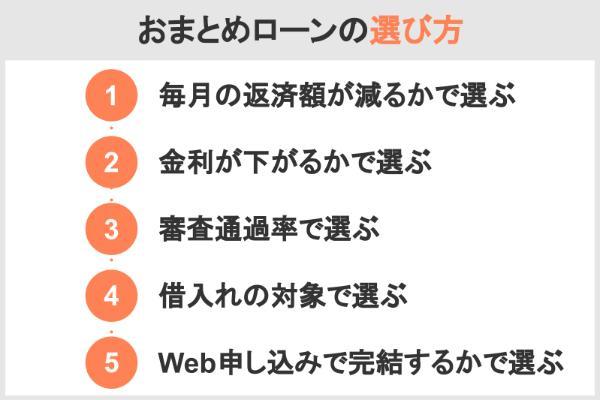

おまとめローンの失敗しない5つの選び方

おまとめローンで失敗しないためのポイントは、返済負担を軽減できるかどうかです。そのためには、毎月の返済額を減らしたり、金利を下げたりすることが重要です。

審査に通るか不安がある人は、ローン会社が公表する「審査通過率」を目安に選ぶといいでしょう。急いで借りたい人、誰にもバレずに借りたい人は、Web申し込みで完結するもの、郵送物なしのものを選んでください。

具体的に、失敗しない5つのポイントについて解説します。

毎月の返済額が減るかで選ぶ

おまとめローンを選ぶ際は、毎月の返済額が減るかを重視しましょう。毎月の返済額は、各社公式サイトにあるシミュレーションで確認できます。

たとえば、3社から50万円ずつ、合計150万円を借りている人がSMBCモビットのおまとめローンを利用した場合、下表のとおり、毎月の返済額は8,000円軽減されます。

| 借入額 | 金利/実質年率 | 返済額/月 | |

|---|---|---|---|

| A社 | 50万円 | 年18.0% | 13,000円 |

| B社 | 50万円 | 年18.0% | 13,000円 |

| C社 | 50万円 | 年18.0% | 13,000円 |

| 総額 | 150万円 | - | 39,000円 |

| ローン会社 | 借入額 | 金利/実質年率 | 返済額/月 |

|---|---|---|---|

| SMBCモビット おまとめローン |

150万円 | 年15.0% | 31,000円 |

総量規制の例外貸付に該当する消費者金融のおまとめローンは、借り換え前より毎月の返済額が上回ってはいけない決まりになっています。つまり、例外貸付に該当する消費者金融のおまとめローンであれば、毎月の返済額を軽減できる可能性が高いということです。

林 優花

金利が下がるかで選ぶ

おまとめローンを選ぶときは、借り換え後に金利が下がるかを重視しましょう。適用金利が下がることによって、返済負担をより軽減できます。

一般的に消費者金融や銀行で借り入れする場合、新規契約者には上限金利が適用されます。新規契約者は金融機関と信頼関係を築けておらず、貸し倒れのリスクがあることから、早期に利息を回収する目的で上限金利を設定します。

下表のとおり、消費者金融の上限金利は、利息制限法で定められている上限金利と同等です。

| 借入額 | 上限金利 |

|---|---|

| 10万円未満 | 年18.0〜20.0%程度 |

| 10万円超え100万円未満 | 年18.0%程度 |

| 100万円以上 | 年15.0% |

年18.0%程度の金利で複数社から借り入れしており、借入総額が100万円を超えるのであれば、消費者金融のおまとめローンを利用することで確実に金利が下がります。

| おまとめローン | 金利 |

|---|---|

| 横浜銀行カードローン | 年1.5〜14.6% |

| 千葉銀行カードローン | 年1.4〜14.8% |

| 楽天銀行スーパーローン | 年1.9〜14.5% |

| みずほ銀行カードローン | 年2.0〜14.0% |

| ソニー銀行カードローン | 年2.5〜13.8% |

100万円を年15.0%で借り入れしている人が横浜銀行カードローンに借り換えした場合、年0.6%金利が下がります。たった0.6%ですが、1年で6,000円も利息を抑えられるため、借り換えするほうがお得です。

審査通過率で選ぶ

審査通過に不安があるなら、審査通過率で借入先を選びましょう。

審査通過率とは、新規で申し込みした人が契約まで至った比率のことです。アイフルやプロミスなどの大手消費者金融が審査通過率を公表しており、審査難易度をはかるうえで参考にできます。

大手消費者金融の審査通過率は、以下のとおりです。

| 消費者金融 | 2023年1月 | 2月 | 3月 | 4月 | 5月 | 6月 | 7月 | 8月 |

|---|---|---|---|---|---|---|---|---|

| SMBCモビット | - | - | - | - | - | - | - | - |

| アイフル | 32.2% | 32.8% | 29.6% | 29.7% | 27.7% | 37.8% | 37.0% | 37.4% |

| プロミス | 43.3% | 43.9% | 42.6% | 42.3% | 40.8% | 41.9% | 41.0% | 39.8% |

| ORIX MONEY | - | - | - | - | - | - | - | - |

| いつも | - | - | - | - | - | - | - | - |

プロミスはアイフルより審査通過率が高く40%を超える月が多いことがわかります。

借入れの対象で選ぶ

おまとめローンを選ぶ際は、借入れの対象も確認しておきましょう。

消費者金融のおまとめローンは、一部、銀行カードローンやクレジットカードのショッピングリボも借り換え可能ですが、基本的に貸金業者からの借入れは対象が制限されます。

各消費者金融系の借入れ対象は下表のとおりです。

| おまとめ ローン |

貸金業者の カードローン |

クレジットカードの キャッシング |

銀行 カードローン |

ショッピングリボ | 公式サイト |

|---|---|---|---|---|---|

| SMBCモビット おまとめローン※1 |

◯ | ◯ | × | × | 公式サイト |

| アイフル おまとめMAX |

◯ | ◯ | ◯ | ◯ | 公式サイト |

| プロミス おまとめローン |

◯ | ◯ | × | × | 公式サイト※2 |

| ORIX MONEY おまとめローン |

◯ | ◯ | ◯ | ◯ | 公式サイト |

| いつも おまとめローン |

◯ | ◯ | × | × | 公式サイト |

※2 リンク先はフリーキャッシング/レディースキャッシングの申込ページです

銀行のおまとめローンは、カードローンやフリーローンなどへの借り換えに過ぎないため、原則として借り入れ対象に制限はありません。

消費者金融のおまとめローンは、他社借入れの一括返済をローン会社が代行してくれます。一方で、銀行は、他社借入れの返済手続きを自分で行う必要があります。場合によっては完済証明書の提出を求められることもあるため、手間を省きたいのであれば、消費者金融を選択しましょう。

Web申し込みで完結するかで選ぶ

おまとめローンを選ぶ際は、Webで申し込みが完結するかどうかも重要です。

とくに他社借入れの返済期日が迫っているなど急ぎで利用したい場合は、Webで申し込みが完結する業者を選んだほうが、早く借り換えできます。

また、Webで申し込みが完結する業者であれば、銀行の窓口や自動契約機へ足を運ぶ必要がないので、空いた時間に申し込みが可能です。

Webで申し込みが完結するおまとめローンは、下表のとおりです。

| おまとめローン | 審査スピード | 公式サイト |

|---|---|---|

| SMBCモビット おまとめローン※1 |

最短即日 | 公式サイト |

| アイフル おまとめMAX |

最短即日 | 公式サイト |

| プロミス おまとめローン |

最短即日 | 公式サイト※2 |

| ORIX MONEY おまとめローン |

最短翌営業日 | 公式サイト |

| 横浜銀行 カードローン |

最短即日 | 公式サイト |

| 千葉銀行 カードローン(※) |

最短翌営業日* | 公式サイト |

| 楽天銀行 スーパーローン |

最短即日 | 公式サイト |

| みずほ銀行 カードローン |

最短即日 | 公式サイト |

| ソニー銀行 カードローン |

最短翌営業日 | 公式サイト |

※1 おまとめローンご希望の方は申込後、オペレーターさんにご相談ください

※2 リンク先はフリーキャッシング/レディースキャッシングの申込ページです

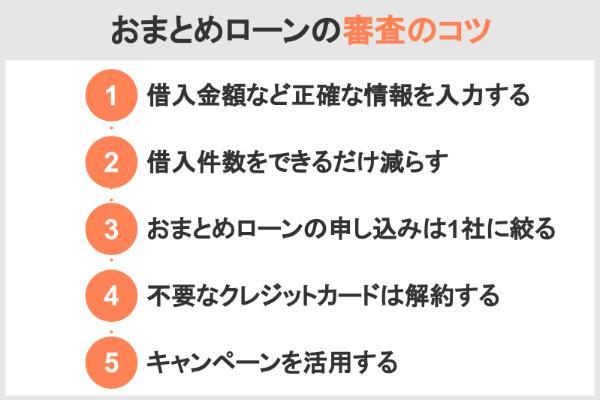

おまとめローンの審査に通るための5つのコツ

おまとめローンの審査に通るためのコツは、返済能力があることを証明することです。

他社借入の返済を進めたり、不要なクレジットカードを解約したりしましょう。また、金融機関から信用を得るためにも、正確な情報を入力することも大切です。

具体的には、おまとめローンの審査に通るためのコツは5つあります。それぞれ説明します。

借入金額など正確な情報を入力する

おまとめローンの審査に通過するためには、借入金額や借入件数など、正確な情報を入力する必要があります。

おまとめローンの融資可否は個人の信用をもとに判断されるため、虚偽の申告により信用を失うと審査に通過できません。

契約後に虚偽申告がバレた場合、ローン会社は契約を解除する場合があります。たとえばSMBCモビットの会員規約には、契約後に虚偽の申告がバレた場合、ただちに契約を解除する旨が記載されています。

お客様に次の各号のいずれかにあたる事由が生じたとき、当社は、何ら通知することなくお客様とのすべての契約をただちに解除することができます。その場合、当社の通知催告がなくても、お客様は、一切の債務について期限の利益を失い、債務の全額をただちに支払います。

(1)前項第1号に定めるいずれかに該当することが認められるとき。

(2)前項第2号に定めるいずれかに該当する行為を行ったとき。

(3)前項各号の表明について、虚偽の申告が判明したとき。

引用元:会員規約│SMBCモビット

虚偽申告は審査だけでなく契約後にも影響を与えるため、審査通過に不安がある場合でも、必ず正確な情報を申告しましょう。

借入件数をできるだけ減らす

おまとめローンの審査に通るためには、借入件数をできるだけ減らすことが大切です。

おまとめローンは年収の3分の1を超える借り入れがある人も利用できますが、借入件数や借入額が多すぎる場合は審査に通る可能性は低くなります。

他社からの借入件数や借入金額が多過ぎると、返済能力が低いと判断されてしまい、審査に落ちてしまうこともあります。

引用元:おまとめローンの審査基準や通過のポイント、落ちてしまったときの対処法を解説│アイフル

借入件数や借入額が少ないほど、おまとめローンの審査に通過しやすくなるということです。おまとめローンを利用する際は、1社でも完済させた上で申し込みしましょう。

林 優花

申し込みは1社に絞る

おまとめローンの申し込みは、1社に絞りましょう。ローン会社は審査時に、信用情報を照会するため、他社への申し込み状況を確認できます。同時期に複数社に申し込むと、審査で不利になる可能性があります。

短期間に複数社へ申し込みしたことで、借り入れしにくい状態になることを「申込ブラック」といいます。

申込ブラックとなる具体的な基準は明らかにされていません。しかし、信用情報にはローンの申込情報が6ヵ月間登録されます。6ヵ月のうちに何度も申し込みをすると、申込ブラックになる可能性があるといえるでしょう。そのため、おまとめローンの申し込みは1社ずつ行う必要があります。

不要なクレジットカードは解約する

おまとめローンの審査に通過するためには、不要なクレジットカードは解約しておきましょう。利用中のカードの枚数を減らすことで、審査が有利になります。

たとえば、利用限度額が30万円のクレジットカードを5枚所有している場合、最大支払い額は150万円です。しかし、不要なクレジットカード4枚を解約すれば、最大支払い額は30万円になります。これにより、おまとめローンの返済に充てられる金額が増え、返済能力が評価されやすくなります。

おまとめローンの審査に不安がある場合は、少しでもクレジットカードの枚数を減らしておくことが大切です。

キャンペーンを活用する

おまとめローンの審査通過に不安があるなら、キャンペーンを活用しましょう。

消費者金融や銀行などの金融機関では、たびたびキャンペーンが開催されています。キャンペーン期間中は新規顧客を獲得したい時期であり、通常よりも審査基準が緩和されていることが想定されます。

消費者金融と銀行の主なキャンペーン内容は以下のとおりです。

キャンペーン内容の一例

● ポイント進呈

● 無利息期間の適用

● 金利優遇など

たとえば、プロミスでは2023年7月から9月まで、利用額を増額した人に最大10万円相当のVポイントを進呈するキャンペーンが開催されていました。審査通過率を見ると、キャンペーン時期は多くの人が審査に通過していることがわかります。

| 年月 | 審査通過率 | 時期 |

|---|---|---|

| 2023年7月 | 41.0% | キャンペーン開催中 |

| 2023年8月 | 39.8% | キャンペーン開催中 |

| 2023年9月 | 36.1% | キャンペーン開催中 |

| 2023年10月 | 34.7% | 終了後 |

ただし、おまとめローンによっては、キャンペーンの開催時期が不定期なので、公式サイトを頻繁に確認し、開催時期を確認しておきましょう。

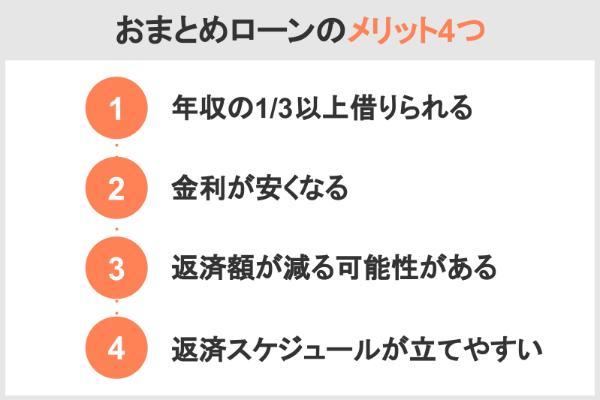

おまとめローンを利用するメリット

おまとめローンを利用するメリットは、複数の借り入れを一本化することで、毎月の返済額や金利を低く抑えられることです。また、返済先や返済日、返済額が1つに集約されるため、返済スケジュールを立てやすくなることも利点のひとつです。

具体的に、おまとめローンを利用する4つのメリットについて詳しく解説します。

年収の1/3以上借りられる

おまとめローンのメリットは、年収の1/3以上を借りられる点です。消費者金融が提供するおまとめローンは、総量規制の例外貸付けに該当するためです。

銀行のおまとめローンには銀行法が適用されるため、総量規制は適用されません。ただし、政府から過剰貸付を指摘された2017年3月以降、銀行は自主的に借り入れの上限額を制限しています。多くの銀行で借入限度額を年収の2分の1以下に設定しているため、借入額が多すぎる場合は審査に通りません。

※参照:銀行、カードローン抑制 多重債務問題に対応 - 日本経済新聞

金利が安くなる

金利が安くなることは、おまとめローンを利用するメリットです。

消費者金融やクレジットカード会社のおまとめローンは、借り換え前の金利を上回ってはいけないことが、貸金業法によって定められています。さらに、利息制限法によって定められている上限金利は、借入残高が増えるほど低くなります。

| 借入額 | 上限金利 |

|---|---|

| 10万円未満 | 年20.0% |

| 100万円未満 | 年18.0% |

| 100万円以上 | 年15.0% |

たとえば、2社から年18.0%の金利で50万円を借りている人がおまとめローンを利用した場合、借入総額は100万円となるため、上限金利は年15.0%となります。

返済額が減る可能性がある

おまとめローンを利用することで、返済額が減る可能性があります。

消費者金融やクレジットカード会社の賃金業法に基づくおまとめローンは、毎月の返済額が借り換え前より上回ってはいけない決まりです。

銀行のおまとめローンは、貸金業者と異なり、借入額に応じて返済期間が決まります。通常、借入額が多いほど、返済期間が長くなり、毎月の返済額を抑えることが可能です。一方、借入額が少ない場合は、返済期間が短くなり、毎月の返済額が大きくなります。

返済スケジュールが立てやすくなる

返済スケジュールが立てやすくなることも、おまとめローンを利用するメリットでしょう。

おまとめローンで借入先を1社にまとめると、返済日や振込先が1つに絞られます。毎月の返済が1回のみとなるため、いつまでにお金を用意し返済手続きをするのかなど、返済スケジュールが立てやすくなるでしょう。

また、1ヵ月に1回の返済手続きで済むため、何度も振り込みに行く手間が省けます。

消費者金融のおまとめローンであれば、返済日を自由に選択できます。たとえば給料日の翌日を返済日に指定すれば、お金を使いすぎる前に返済を進められるでしょう。

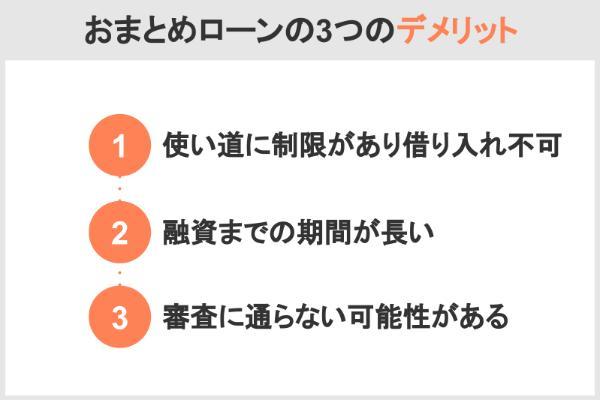

おまとめローンのデメリット

おまとめローンのデメリットは追加で借り入れできないことです。おまとめローンは、他社借入の返済負担を軽減することを主な目的としているからです。融資までの期間が長引く可能性があることもデメリットでしょう。

具体的に、以下3つのデメリットがあります。それぞれ解説します。

使い道に制限があり追加の借り入れができない

おまとめローンのデメリットとして、お金の使い道に制限があり追加の借り入れができないことが挙げられます。

銀行のおまとめローンは多くの場合、借入限度額を年収の2分の1以下に設定しています。他社借入額が年収の2分の1に近い場合は、追加で借り入れできない可能性が高いでしょう。

消費者金融のおまとめローンは返済専用であるため、追加で借り入れができません。追加で借り入れするためには、繰り上げ返済をして借入残高を年収の3分の1未満にする必要があります。

融資までの期間が長い場合がある

融資までの期間が長いことは、おまとめローンのデメリットです。一部のおまとめローンは、Webで申し込みを完結できないためです。

とくに銀行は大手消費者金融と比べて融資スピードが遅いのが特徴です。銀行によっては申し込みや契約時に店舗に出向く必要があります。

なお、消費者金融の場合も、受付時間ぎりぎりで申し込んだときなど、申し込みの時間帯によっては即日で融資を受けられません。

消費者金融側が申込者の他社借入額を確認したり、完済手続きを行ったりしなければならず、通常のカードローン審査より時間がかかると想定されるためです。

審査に通らない可能性がある

審査に通らない可能性があることもデメリットのひとつです。返済能力を懸念された場合は審査に通りません。

たとえば、下記のような人は審査に通らない可能性があります。

● 借入件数や借入額が多すぎる人

● 返済が遅延している人

● 信用情報に事故情報が登録されている人

このような人は、すでに多重債務に陥っている可能性も高いため、生活困窮者向けの貸付制度や債務整理を検討しましょう。

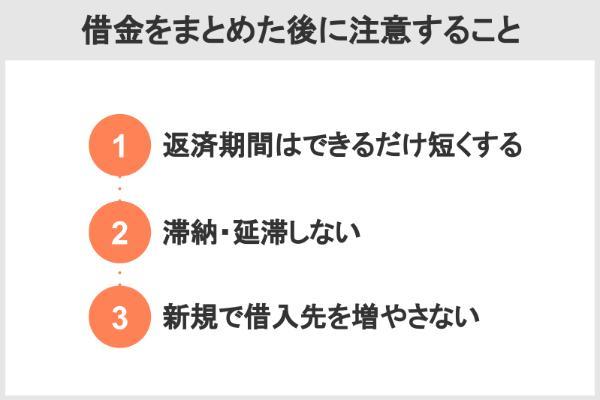

おまとめローンで借金をまとめた後の注意点

おまとめローンで借金をまとめた後は、できるだけ短い期間で返済し、滞納・延滞しないようにしましょう。返済期間が長引くほど利息の負担も大きくなるためです。返済が2ヵ月以上にわたって遅れると、信用情報に事故情報が登録されてしまうので注意が必要です。

以下、具体的に3つの注意点を説明します。

返済期間はできるだけ短い期間にする

おまとめローンで借金をまとめた後は、返済期間をできるだけ短い期間にすることが大切です。

おまとめローンのメリットは、借り換え前より毎月の返済額を軽減できることにあります。しかし、毎月の返済額が減額されることによって返済期間が長引き、結果的に利息総額が膨らんでしまう可能性があります。

たとえば、3社から50万円ずつ借り入れしている人がおまとめローンを利用したとしましょう。おまとめローンで借金をまとめた後は、下表のとおり、借り換え前より16万4,920円も利息総額が膨らんでしまいます。

| 借入額 | 金利/実質年率 | 毎月の返済額 | 返済期間 | 利息総額 | |

|---|---|---|---|---|---|

| A社 | 50万円 | 年18.0% | 13,000円 | 4年10ヵ月 | 251,016円 |

| B社 | 50万円 | 年15.0% | 13,000円 | 4年5ヵ月 | 185,822円 |

| C社 | 50万円 | 年17.8% | 13,000円 | 4年10ヵ月 | 246,160円 |

| 総額 | 150万円 | - | 39,000円 | - | 68万2,998円 |

| 借入額 | 金利/実質年率 | 毎月の返済額 | 返済期間 | 利息総額 | |

|---|---|---|---|---|---|

| おまとめローン | 150万円 | 年15.0% | 31,000円 | 6年3ヵ月 | 84万7,918円 |

返済を滞納・延滞しない

おまとめローンで借金をまとめた後は、返済を滞納・延滞しないようにしましょう。2ヵ月以上にわたって返済が滞った場合、信用情報に事故情報が登録されてしまうためです。

信用情報に事故情報が登録されると、5年間はカードローンやクレジットカードなどの審査に通りません。

なお、事故情報として記録の対象となるのは61日間にわたって返済が遅れた場合です。返済が数日遅れた程度では、信用情報に大きな問題はありません。

たとえば、中小消費者金融のアローは、返済が遅延している場合は申し込みできない旨を公表しています。

※参照:新規お申込みフォーム│アロー

したがって、おまとめローンで借金をまとめた後は、毎月の返済をきちんと行いましょう。返済方法として指定口座から自動引き落としに設定しておけば、返済手続きを忘れる心配もありません。

新規で借入先を増やさないようにする

おまとめローンで借金をまとめた後は、新規で借入先を増やさないようにしましょう。

新たに借り入れをすると、借金をまとめて返済負担を軽減した意味がなくなってしまうためです。また、借入先が増えると返済負担も重くなり、生活が困窮する可能性があります。

新規で借り入れをし、借金返済によって生活が困窮してしまった場合は、債務整理を検討しなければなりません。債務整理をすると5〜7年間、信用情報に事故情報が登録されてしまいます。

どうしてもお金が必要な場合は収入を増やす、家計を見直すなど、借りる以外の選択肢でお金を工面しましょう。

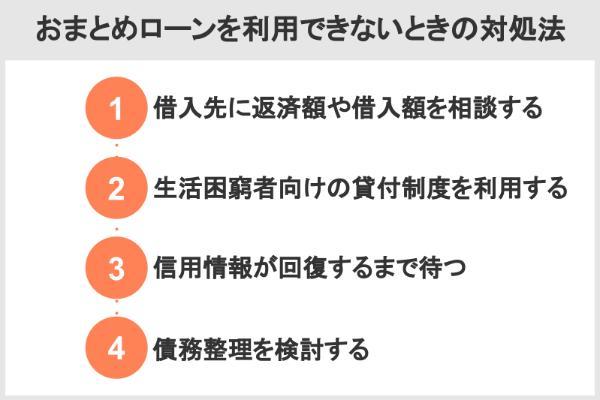

おまとめローンを契約できなかった時の対処法

おまとめローンを契約できなかった場合は、借入先に相談して返済額や借入額を減らすなど、返済負担の軽減を図りましょう。また、生活困窮者向けの貸付制度を利用することも対策のひとつです。

ここでは、おまとめローンを契約できなかった時の4つの対処法を具体的に解説します。

借入先に返済額や借入額の変更を相談する

おまとめローンを契約できなかった場合は、既存の借入先に返済額や借入額の変更を相談しましょう。

毎月の返済によって生活が苦しい旨を伝えると、返済額を軽減してもらえる場合があります。また、借入限度額が上がれば、適用金利が下がることもあるでしょう。

返済額や借入額の変更は、各金融機関の相談窓口に電話をかければ相談できます。消費者金融の相談窓口は、以下のとおりです。

| 消費者金融 | 連絡先 | 営業時間 | 公式サイト |

|---|---|---|---|

| SMBCモビット | 0120-24-7217 | 9時〜18時 | 公式サイト |

| アイフル | 0120-109-437 | 平日9時〜18時 | 公式サイト |

| プロミス | 0120-24-0365 | 平日9時〜18時 | 公式サイト※ |

| ORIX MONEY | 0120-94-8008 | 9時〜18時 | 公式サイト |

| いつも | 0570-055-126 | 9時半〜18時 | 公式サイト |

信用情報が回復するまで待つ

生活困窮者向けの貸付制度を利用できない場合は、信用情報が回復するまで待ちましょう。延滞や債務整理をすると信用情報に事故情報が登録されますが、>5〜7年が経過すると抹消されます。

| 債務整理の種類 | 株式会社 シー・アイ・シー (CIC) |

株式会社 日本信用情報機構 (JICC) |

全国銀行 個人信用情報センター (KSC) |

|---|---|---|---|

| 61日以上の延滞 | 5年 | 5年 | 5年 |

| 任意整理 | - | 5年 | - |

| 個人再生 | - | 5年 | 7年 |

| 自己破産 | 5年 | 5年 | 7年 |

事故情報が抹消されたあとであれば、おまとめローンなどの審査に通りやすくなります。返済能力を懸念される不安材料が、なくなっているためです。

事故情報の有無がわからない場合は、「信用情報の開示請求」を行って確認しましょう。開示請求とは、行政機関や企業が保有する個人情報などについて、閲覧やコピーの交付を求めることで、ネットか郵送で手続きできます。信用情報機関「CIC」に開示請求を行う際、ネットの場合500円、郵送の場合1,500円の手数料がかかります。

※参照:郵送で開示|情報開示とは|指定信用情報機関のCIC

債務整理を検討する

おまとめローンを契約できなかったときは、債務整理も検討しましょう。債務整理とは弁護士や司法書士に依頼し、借金額の減額や免除など、法的に借金の悩みを解決してもらう手続きのことを指します。

債務整理には任意整理と個人再生、自己破産の3種類があります。それぞれのメリットデメリット、事故情報の登録期間や費用は下表のとおりです。

| 任意整理 | 個人再生 | 自己破産 | |

|---|---|---|---|

| 内容 | 支払可能な金額を直接、 または弁護士や司法書士が 金融機関と交渉して 支払っていく方法 |

返済額を減額して もらうことを目的とした 裁判所における手続き |

返済義務を免除して もらうことを目的とした 裁判所における手続き |

| メリット | ・返済額は元金のみ ・自動車や住宅などの財産を 手放さずに済む |

・返済額が5分の 1〜10分の1程度減額 ・住宅などの高価な財産を 手放さずに済む ・返済期間は原則3年 |

・返済義務を免除できる |

| デメリット | ・貸金業者と直接交渉するため 応じてもらえない場合がある |

・住宅などの財産を手放さないと 返済額が多くなる場合がある |

・財産を手放す必要がある ・職業によっては一定期間は仕事ができない ・裁判所の許可なく転居や 長期の旅行ができない |

| 事故情報の 登録期間 |

5年 | 5〜7年 | 5〜7年 |

| 費用 (法テラスで1〜10社を 債務整理する場合) |

・実費:10,000円〜 25,000円 ・着手金:33,000円〜 154,000円 |

・実費:35,000円 ・着手金:165,000円 |

・実費:23,000円 ・着手金:132,000円 |

債務整理を弁護士や司法書士に依頼する場合は費用が発生しますが、法テラスに依頼するのであれば、月額5,000円〜1万円程度の分割払いが可能です。

債務整理は、下記の窓口にて相談できます。

債務整理の相談先

● 日本貸金業協会貸金業相談・紛争解決センター

● 国民生活センター 相談窓口

● 日本司法支援センター法テラス

● 日本弁護士連合会

● 弁護士会の法律相談センター

● 日本司法書士会連合会総合相談センター

絶対通るおまとめローンに関するQ&A

また、過去5〜7年以内に延滞や債務整理をした人も、審査に通らない可能性が高いといえます。延滞や債務整理の情報は、返済が困難になった過去があることの証明となるためです。過去に延滞や債務整理をした人は、生活サポート基金など生活困窮者向けの貸付制度を検討しましょう。

とはいえ、銀行は自主的に借り入れの上限額を年収の2分の1に制限しています。借入総額が年収の2分の1に近い場合は、多めに借りられる可能性は低いでしょう。

ただし、毎月の返済額が少額になるほど返済期間が長引き、利息総額が膨らむ点には注意が必要です。利息を含む返済総額を抑えるためには、お金に余裕があるときは繰り上げ返済をするなど、返済期間を短縮できるよう努めましょう。

具体的にいくらまで借りられるのかは公表されていませんが、消費者金融のおまとめローンは比較的柔軟に審査が実施されています。借入残高にかかわらず、無理なく返済できると判断されれば審査に通過できる可能性があるため、審査通過に不安がある人は消費者金融のおまとめローンを検討しましょう。

繰り上げ返済をする余裕がないのであれば、債務整理も選択肢の1つとなります。毎月の返済によって生活が苦しいのであれば、すでに多重債務に陥っている可能性が高いでしょう。法テラスや日本貸金業協会、消費者生活センターなどで相談することをおすすめします。

一方、消費者金融は、消費者金融側が他社借入の返済手続きを行ってくれます。他社借入の返済手続きが煩わしい人は、消費者金融を選びましょう。

【こちらの記事も読まれています】