SBI証券のiDeCoは、商品数が豊富でラインナップが充実していると人気の金融商品です。しかし、金融商品にはメリットばかりではなくデメリットもあります。

そこでこの記事では、SBI証券のiDeCoの特徴を説明するとともにどのようなメリットがあるのかについてまとめました。

メリットだけでなくデメリットも紹介し、ポートフォリオの組み方について簡単な指針を解説します。

SBI証券のiDeCo(イデコ)の特徴

SBI証券では2005年からiDeCo(個人型確定拠出年金)を提供、10年を超える運用実績があります。また、加入者数も多く業界一となっています(2020年10月 SBI証券調べ)。

選択肢も豊富で、低コストと多様性にこだわった商品選定をしています。

なお、コースはセレクトプランとオリジナルプランの2種類ですが、2021年1月をもってオリジナルプランは新規受付を停止しています。

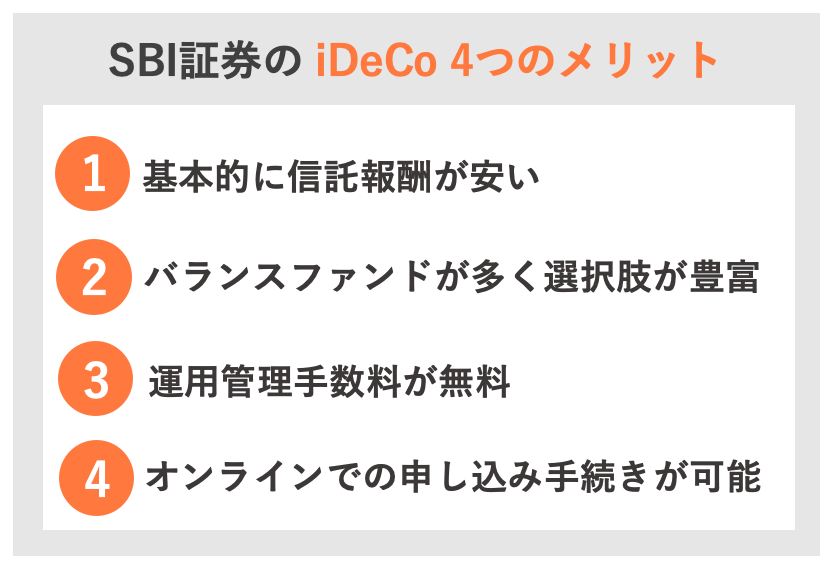

SBI証券のiDeCo(イデコ)を選ぶメリット4点

SBI証券のiDeCoを選ぶメリットをまとめると、主に以下の4点です。

1.基本的に信託報酬が安い

基本的に信託報酬が安い点は、SBI証券を選ぶ大きなメリットの一つです。セレクトプランはiDeCoを提供している他社と比較しても信託報酬は最安水準。

2.バランスファンドが多く選択肢が豊富

新規でSBI証券のiDeCoに加入することで、コストも軽減できます。また、商品ラインナップの中でもバランスファンドが多く自分の希望に近い金融商品が見つかりやすい点はメリットです。

3.運用管理手数料が無料

選択肢が多いと変動リスクを抑えたタイプから積極的にリターンを求めるタイプまで、自分の考えているポートフォリオを組みやすいためメリットといえます。さらに運用管理手数料が無料であることも見逃せません。他社では運用管理手数料が必要な場合もあるので、この点も大きな魅力です。

4.2021年1月から申し込み手続きを電子化

2021年1月より申し込み手続きが電子化。口座開設の手続きが簡単になりました。

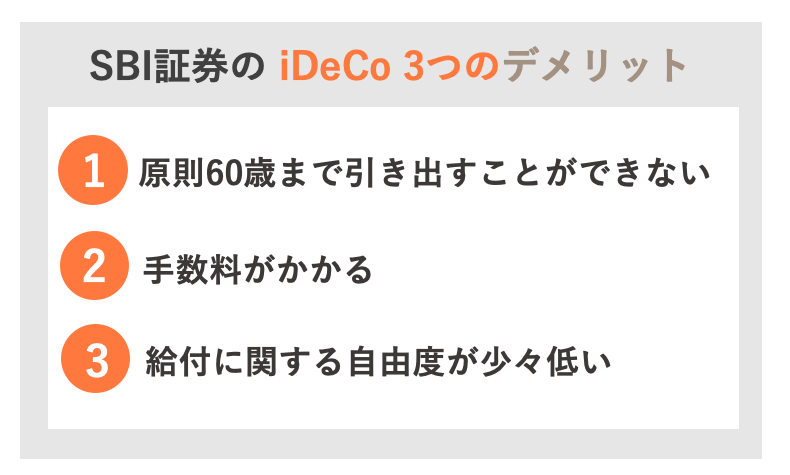

SBI証券のiDeCo(イデコ)を選ぶデメリット3点

このようにメリットの多いSBI証券のiDeCoですが、それでも注意しなければならない点もあります。SBI証券のiDeCoを選ぶデメリットは以下の3点です。

「60歳まで引き出すことができない」「手数料がかかる」といったデメリットはSBI証券に限ったことではありませんが、デメリットとして覚えておきましょう。

また、給付に関して自由度が少々低い点も気になるポイント。SBI証券の場合、給付期間は5 年、10 年、15 年、20 年のいずれかの選択制ですが、他社では5年以上20年以下の年単位と柔軟性を持たせています。

給付期間中の受け取りスパンも、年1回・2回・4回・6回のみで12回(毎月)を選べない点がネックです。

セレクトプランのおすすめ商品は?

デメリットを知っていただいたところで、それぞれのおすすめ商品5選を紹介します。選ぶ際の参考にしてみてくださいね。

セレクトプランのおすすめ商品ベスト5

セレクトプランの中でも特におすすめの投資信託のベスト5を紹介します。以下の3つの内容を基準として選定しました。

-

国内最大手の投信評価会社である「モーニングスター」の格付けが高い

-

これからのパフォーマンスに期待が持てる

-

低コストで自分の考えている運用がしやすい

1.eMAXIS Slim 先進国株式インデックス

低コストで、日本を除く先進国の株式に分散投資できる点が大きな魅力です。モーニングスターレーディングでも5つ星ファンドに輝いており、これからの運用成績にも期待できる投資信託です。

2.セゾン資産形成の達人ファンド

モーニングスターレーディングの5つ星ファンドで今後のパフォーマンス向上に期待が持てる商品です。こちらは、日本および世界の株式に分散投資しています。1本の投資信託でアクティブに運用成績を上げることを狙いとしています。

ポートフォリオにアクティブな投資信託を組み込みたい場合は、まず候補にしたい商品です。

3.SBI・全世界株式インデックス・ファンド(愛称:雪だるま(全世界株式))

国内・海外の株式インデックスに幅広く投資しつつ、投資コストは可能な限り低く抑えている、長期投資向きの商品。セゾン資産形成の達人ファンドとの違いは、信託報酬率が割安という点です。このファンド1本で、バランスよく分散投資ができる点は大きな魅力と言えます。

4.三菱UFJ国際-三菱UFJ 純金ファンド (愛称:ファインゴールド)

株式の価値が下がると相対的に人気が出るのが金です。その金を扱う唯一のコモディティタイプの投資信託が本商品。モーニングスターレーディングでは星5つを獲得しています。資産のポートフォリオのバランスを整えるために組み込むことを検討してみてはいかがでしょうか。

5.定期預金あおぞらDC定期(1年)

セレクトプランの中で唯一元本保証の商品。定期預金のため、利回りは大きく期待できません。しかし、ポートフォリオに組み込んでハイリスク・ハイリターンに傾きすぎないようにするためには欠かせない商品といえるでしょう。

※各モーニングスターレーティングの星の数は2021年5月31日時点の総合のものです。

SBI証券のiDeCo(イデコ)セレクトプラン一覧

2021年5月31日時点でSBI証券のiDeCo(イデコ)が用意しているセレクトプランは以下の通りです。

| 元本変動/ 元本保証 |

商品分類 | インデックス/ アクティブ |

商品名 | 信託報酬率 (税込み) |

|---|---|---|---|---|

| 元本変動 | 国内株式 | インデックス | <購入・換金手数料なし> ニッセイ日経平均 インデックスファンド |

0.154% 以内 |

| eMAXIS Slim 国内株式(TOPIX) |

0.154% 以内 |

|||

| アクティブ | ひふみ年金 | 0.836% | ||

| 野村リアル グロース・オープン (確定拠出年金向け) |

0.935% | |||

| つみたて椿 (愛称:女性活躍応援 積立ファンド) |

0.99% | |||

| SBI中小型 割安成長株ファンド ジェイリバイブ <DC年金> |

1.65% | |||

| 全世界株式 | インデックス | SBI・全世界株式 インデックス・ファンド (愛称:雪だるま (全世界株式)) |

0.1102% 程度 |

|

| eMAXIS Slim 全世界株式(除く日本) |

0.1144% 以内 |

|||

| EXE-i グローバル 中小型株式ファンド |

0.327% 程度 |

|||

| アクティブ | セゾン資産形成 の達人ファンド |

1.35% ±0.2% (概算) |

||

| 先進国株式 | インデックス | eMAXIS Slim 先進国株式インデックス |

0.1023% 以内 |

|

| <購入・換金手数料なし> ニッセイ外国株式 インデックスファンド |

0.1023% 以内 |

|||

| eMAXIS Slim米国株式(S&P500) | 0.0968% 以内 |

|||

| iFree NYダウ・インデックス | 0.2475% | |||

| インデックスファンド 海外株式ヘッジあり (DC専用) |

0.176% | |||

| アクティブ | 農林中金<パートナーズ> 長期厳選投資 おおぶね |

0.99% | ||

| ラッセル・インベストメント 外国株式ファンド(DC向け) |

1.463% | |||

| 朝日Nvestグローバル バリュー株オープン (愛称:Avest-E) |

1.98% | |||

| 新興国株式 | インデックス | eMAXIS Slim 新興国株式インデックス |

0.187% 以内 |

|

| アクティブ | ハーベスト アジア フロンティア株式ファンド |

2.124% 程度 |

||

| 国内債券 | インデックス | eMAXIS Slim 国内債券インデックス |

0.132% 以内 |

|

| 先進国債券 | インデックス | eMAXIS Slim 先進国債券インデックス |

0.154% 以内 |

|

| インデックスファンド 海外債券ヘッジあり (DC専用) |

0.176% | |||

| アクティブ | SBI-PIMCO 世界債券アクティブファンド(DC) |

0.8294% | ||

| 新興国債券 | インデックス | iFree 新興国債券インデックス | 0.242% | |

| 国内REIT | インデックス | <購入・換金手数料なし> ニッセイJリート インデックスファンド |

0.275% 以内 |

|

| 先進国 REIT |

インデックス | 三井住友・DC外国リート インデックスファンド |

0.297% 以内 |

|

| バランス | インデックス | eMAXIS Slimバランス (8資産均等型) |

0.154% 以内 |

|

| アクティブ | iFree 年金バランス | 0.1749% | ||

| SBIグローバル・ バランス・ファンド ※指定運用商品 |

0.2799% 程度 |

|||

| セゾン・バンガード・ グローバルバランスファンド |

年0.57% ±0.02% (概算) |

|||

| コモディティ | 三菱UFJ 純金ファンド (愛称:ファインゴールド) |

0.99% 程度 |

||

| ターゲット イヤー |

セレブライフ・ストーリー2025 | 0.6604% (概算値) |

||

| セレブライフ・ストーリー2035 | 0.659% (概算値) |

|||

| セレブライフ・ストーリー2045 | 0.6599% (概算値) |

|||

| セレブライフ・ストーリー2055 | 0.6% (概算値) |

|||

| 元本保証 | 定期預金 | あおぞらDC定期(1年) | 預金保険機構 の保護対象商品 |

SBI証券のiDeCoでどうポートフォリオを組む?

SBI証券のiDeCoを使うメリットとデメリットについて理解を深めたら次に考えたいのがポートフォリオです。

安全性重視の定期預金から多少のリスクを取って大きなリターンを目指すインデックスファンドなどをどのような割合で組み込むと良いでしょうか。

20~30代の若いうちは、積極的にハイリターンを取りに行く商品を中心にポートフォリオを組み、資産を大きく増やすことを考えましょう。40代に入ると少しずつ元本保証の定期預金の割合を増やしていきます。さらに50~60代には安定資産の割合を増やすことを検討してみましょう。

実際に年金として受け取るタイミングが近づいてくるため安定商品にシフトすることで価格変動リスクを抑えることができます。若いうちは積極的に、受け取りが近づいてきたら安定資産に少しずつシフトする方針でポートフォリオを検討してみてください。

藤森みすず(ビジネスライター)SBI証券のiDeCo(イデコ)利用者の口コミを見てみよう

最後に、SBI証券のiDeCo(イデコ)利用者からの口コミを紹介します。口座開設の参考にしてみてはいかがでしょうか。

初心者にも選びやすい

-

SBI証のiDeCoで老後の資産形成として投資を始めました。取扱商品が質の良いものに絞られていて、初心者の私にも選びやすいと感じました。資産が増えていくのがグラフで分かりやすく見られるのでやっていて楽しいですし、サイトの使いやすさも良いと思いました。

30代・男性

ニーズに合わせてプランを選べる

-

手数料が安く2つのプランを用意されているので、ニーズに合わせてプランを選ぶことができます。この点がSBI証券で「iDeCo」を運用するメリットがあると思っています。それにこの証券会社は早くから「iDeCo」を取り扱っていて実績もありますので信頼できる点も良いです。以上の理由からSBI証券で「iDeCo」を運用しています。

40代・男性

パソコン上で運用が完結できる

-

専用口座で接続すると掛け金の総額と運用成果がすぐわかります。また、取扱商品は金融庁の商品規制がかかる前から積極的に増やしていたので、規制上限商品数にするため絞り込みが必要となり、対象商品は金融機関で取り扱うイデコの中では最大級商品数となります。運用に関しては、商品の交換(入れ替え)や投資配分変更がパソコン上で完結するので重宝しています。

50代・男性

どこよりも手数料が安い

-

私がSBI証券のiDeCoで良いと思ったのはここは他よりも手数料が安いと思ったのが良いと思いました。 またここはプランを選べるようになっているので自分に合った最適なプランは何か選べるのが良いと思いました。 おかげでよりお得にiDeCoを始める事ができたと思っています。

30代・女性

手数料が安く、プランを選べるため自分に合った最適のポートフォリオを組めるという点で高評価を得ていることが分かります。

iDeCo(イデコ)選びは慎重に考えよう

SBI証券のiDeCoは、商品ラインナップの豊富さや運用管理手数料が無料であることなど選ぶメリットの多い金融商品です。しかし、年金の給付に関してなどデメリットも存在するため、他社と比較して慎重に選びましょう。

SBI証券のiDeCo(イデコ)を選ぶメリット・デメリットについて Q&A

Q. SBI証券のiDeCoを選ぶメリットとは?

いくつかありますが、もっとも大きなメリットは「基本的に信託報酬が安い」という点でしょう。セレクトプランは、iDeCoを提供している他社と比較しても信託報酬は最安水準です。他にも、バランスファンドが多く自分の希望に近い金融商品が見つかりやすい点や、運用管理手数料が無料であることもメリットです。

Q. SBI証券のiDeCoを選ぶデメリットとは?

「60歳まで引き出すことができない」、「手数料がかかる」といったデメリットはSBI証券に限ったことではありませんが、デメリットとして覚えておきましょう。また、給付期間は5 年、10 年、15 年、20 年のいずれかを選択しなければならない自由度の低さもデメリットと言えそうです。

Q. SBI証券のiDeCoではどのようにポートフォリオを組むと良い?

20~30代の若いうちは、積極的にハイリターンを取りに行く商品を中心にポートフォリオを組み、資産を大きく増やすことを考えましょう。40代に入ると少しずつ元本保証の定期預金の割合を増やしていきます。さらに50~60代には安定資産の割合を増やすことを検討してみましょう。

【こちらの記事も読まれています】

>iDeCo(個人型確定拠出年金)はSBI証券と楽天証券どちらがおすすめ?FPが解説

>iDeCo(個人型確定拠出年金)そろそろ始めたい!金融機関と運用商品ランキング

>iDeco(個人型確定拠出年金)におすすめの金融機関は?失敗しない選び方も解説!

>iDeCo(個人型確定拠出年金)で節税できる仕組みを解説。年収500万円でいくら得する?

>iDeCo博士になろう!iDeCoについて徹底解説