手元に残るお金を多くして効率よく働くために、パートで働く主婦・夫が気になるのは、「税金」と「扶養」ではないでしょうか。収入が一定の範囲内でれば、「所得税」や「住民税」を納める必要はありませんが、超えれば「所得税」や「住民税」を納める事になりますし、配偶者の扶養内で働く主婦・夫の方は、働きすぎると扶養を出るため、パートナーの支払う税金が高くなってしまいます。パートで働く主婦・夫の方が知っておきたい税金と扶養についての基礎知識をお伝えいたします。

パート主婦・夫の所得控除の基本

税金の計算は、どうなっている?

まず、パート収入にかかる税金について解説していきますね。1月1日から12月31日までを1年として、1年間に受け取った個人の所得に対して課税されるのが、「所得税」と「住民税」です。

勤務先から受け取る給料や賞与は「給与所得」となり、パートで得た収入も給与所得です。収入が給与のみの方の税金の計算は、以下の式で算出することができます。

(給与収入-給与所得控除)=給与所得-所得控除=課税所得×税率

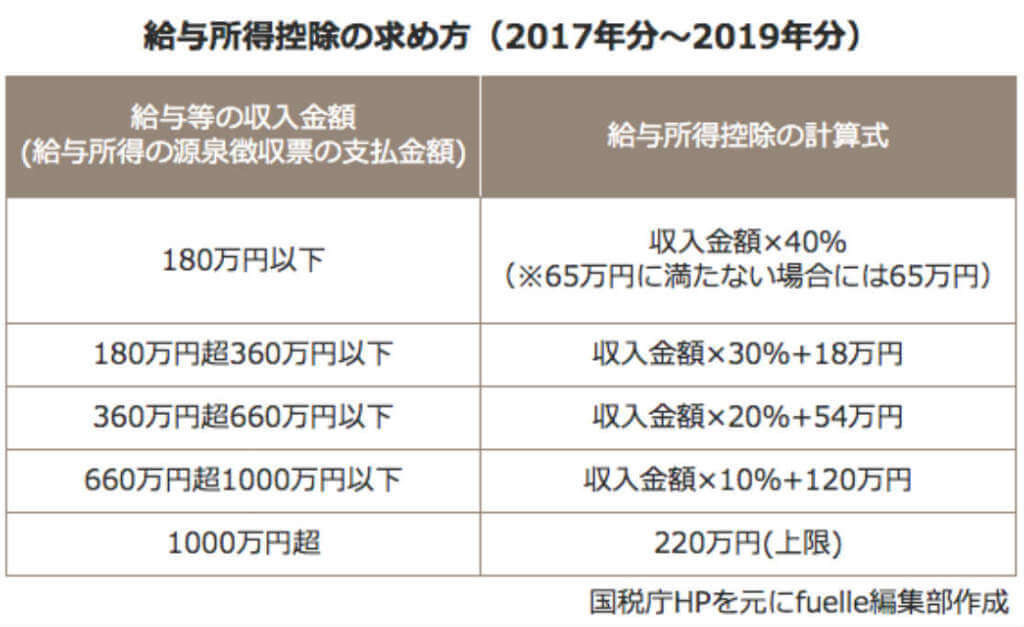

給与所得控除は、収入によって計算式が異なり下記の表から計算します。

所得控除って、どんなものがある?

「所得控除」は、14種類あります。所得控除の金額が多いほど、課税所得は少なくなり、収入が同じでも納める税金に違いが発生します。

まず、誰にでも一律に与えられているのが「基礎控除」です。控除額は令和元年までは、一律38万円ですが、令和2年以降は合計の所得金額が2,400万円以下の場合は48万円、2,400万円超2,450万円以下は32万円……と所得が多くなると控除額が減っていきます。

その他、「扶養控除」「寡婦・夫控除」「障害者控除」「勤労学生控除」など、本人やご家族の状況に応じて受けられる控除があります。配偶者を扶養している場合は、「配偶者控除」「配偶者特別控除」というものもあります。

家計からの支出に関する控除もあり、生命保険や地震保険料を支払っている場合は「生命保険料控除」「地震保険料控除」、健康保険料や雇用保険料、年金の支払額は「社会保険料控除」、個人型確定拠出年金(iDeCo)等の掛け金は「小規模企業共済等掛金控除」となります。

それ以外にも、確定申告が必要となりますが「医療費控除」「寄附金控除」「雑損控除」といったものもあります。どんな控除が受けられるのか、チェックしてみると良いですよ。

パート主婦・夫の本人が所得税を払うのは103万円を超えてから?

所得控除が「基礎控除」のみの場合は、収入が103万円を超えると所得税が発生します。103万円(給与収入)-65万円(給与所得控除)=38万円(給与所得)-38万円(基礎控除)=0円(課税所得)となるからです。(ただし、令和2年以降は、給与所得控除が最低55万円、基礎控除は合計所得2,400万円以下の場合48万円となります。)

しかし、生命保険料控除が4万円ある場合は、103万円に4万円を足した107万円までは課税所得が0円となるため、控除金額によって課税される収入ラインは多少変わります。

一方、住民税の場合は自治体によりますが、扶養家族がいない場合、所得が30万円程度なら住民税がかからないことが多くなります。

夫・妻が配偶者控除・配偶者特別控除を受ける条件

給与所得が一定以下の場合は、パートナーの扶養として「配偶者控除」「配偶者特別控除」が受けられます。所得控除額が増えるため、パートナーの税金が安くなるので、ご自身の収入がパートナーの税金にも影響を与えます。

配偶者控除の適用を受けるには?

配偶者控除の対象となる人の条件の一つに、「年間の合計所得が38万円以下」があります。令和2年以降は、給与所得控除が10万円分少なくなるので、「48万円以下」となりますが、年収で考えると「年収103万円以下」なら配偶者控除の対象となる点は変わりません。

その他の条件には、「民法上の配偶者であること(内縁関係は含まない)」「納税者と生計を一にしていること」「青色申告者または白色申告者の事業専従者でないこと」「控除を受ける納税者本人の合計所得金額が1,000万円以下」という条件があります。

配偶者特別控除の適用を受けるには?

年収103万円を超えてしまっても、控除が全くなくなるわけではありません。「年間の合計所得が38万円超123万円以下」なら、配偶者特別控除を受ける事ができます。(令和2年以降は48万円超133万円以下)給与収入のみで考えると、年収103万円超201.4万円程度となります。

自分で税金を計算してみよう

ご自身で税金を計算する際には、「年間の給与収入-給与所得控除=①」と「所得控除=②」の金額をまずは算出しましょう。次に、(①-②)×税率で、所得税額が計算できます。源泉徴収票の「源泉徴収額」と照らし合わせてみて、合っていればOKです。

例えば、年間の給与収入が120万円の場合は、給与所得控除額が120万円×40%=48万円<65万円なので、給与所得控除額は65万円です。所得控除が基礎控除のみの場合は、120万円-65万円-38万円=17万円が課税所得金額です。所得税は、17万円×5%=8,500円が所得税の金額となります。

年末調整時に何かする必要はある?

「年末調整」は、所得控除を受けるための手続きです。年間の給与収入が103万円以下の場合は、所得控除を受けなくても、所得税の支払いはありません。ただし、年収900万円を超える場合は、住民税がかかる可能性があるので、生命保険料控除などの所得控除があれば、年末調整で申請しておくと良いですよ。

年末調整の申請書は、扶養に関する情報を記載する「扶養控除等(異動)申告書」や「配偶者控除等申告書」、「保険料控除申告書」などがありますので、該当箇所に記入していきます。「ふるさと納税」をされた方は、確定申告か「ワンストップ特例制度」(寄附した自治体に、所定の書類を郵送)をする必要があり、年末調整での手続きはできませんので、注意してください。

もし、申請し忘れた場合でも5年間遡って確定申告することで、払いすぎた税金の還付を受けることができます。

超えてしまいそうならシフトを調整してもらって

「扶養に入るためには、103万円以下」と思っている方もいらっしゃるかもしれませんが、パートナーの合計所得が900万円以下なら、年収140万円でも38万円の配偶者特別控除を受けることができます。ただし、収入が増えるとご自身の所得税の支払いが増えたり、会社の扶養手当がもらえなくなったりすることもあります。そのうえ、年収130万円を超えると社会保険料の支払いが生じます。働く時間や収入を上手にコントロールしていきたいですね。

文・冨士野喜子(ふじのFP事務所)

【こちらの記事もおすすめ】

>お金が貯まるコツ5つ

>「いつもお金がない人」5つの行動

>お金持ちの「貯まる特徴」3つ

>お金を増やしたい人へ。3つの方法

>将来お金持ちになる男性の共通点5つ