ETF(Exchange Traded Funds、上場投資信託)は、証券取引所に上場し、株価指数に連動することを目標とする投資信託です。株式と同じように市場で取引でき、投資信託と同じように分散投資が自動でできる、初心者向けの始めやすい投資商品と位置づけられています。この記事では、

・ETFの仕組みやメリット・デメリット、注意点、選び方

・ETFのおすすめ銘柄

について、わかりやすく解説します。

1. ETFとは?ETFの仕組み、メリットとデメリット

ETFとは、Exchange Traded Fundsの略で、「上場投資信託(上場投信)」と呼ばれています。証券取引所に上場し、株価指数に連動することを目標とする投資信託で、初心者向けの投資信託とされています。ここではETFの仕組みと、メリット・デメリットについて説明します。

1-1.ETFとは?ETFの仕組み

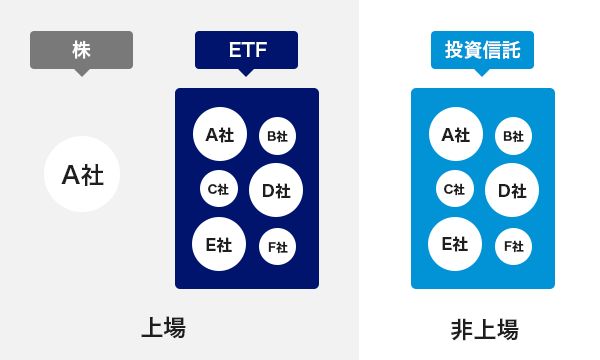

ETFは、一般的な「株式投資」と「投資信託」の特徴を併せ持つ投資方法といえます。「上場」投資信託であるため、株と同じように市場価格を確認して、リアルタイムで取引できます。同時に、「投資信託」(ETFが連動を目指している指数は複数の銘柄で構成されている)であるため、1つの銘柄へ投資すると、自動的に分散投資がされていることになります。

日本国内では、ETFは東京証券取引所に上場されており、一般NISA(少額投資非課税制度)の投資対象でもあります。1990年にカナダ・トロントの証券取引所で運用が始まって以来、世界の主要取引所へと取り扱いが広まり、マーケットは急速な発展を遂げました。日本でいう日経平均やTOPIXなど代表的な株価指数に連動させるため、値動きがわかりやすく運用の透明性が高いことから、株価急落時のリスクカバーとしても注目を集めています。

1-2.ETFの4つのメリット

具体的に、ETFが通常の株式投資などに比べて優れている点を紹介します。

・ETFのメリット1:ETFはリアルタイムでいつでも取引できる

ETFでは、株式と同じく相場を見ながらリアルタイムで指値注文・成行注文が可能です。通常の投資信託では、当日の取引終値から算出される「基準価額」でしか取引ができず、設定解約は1日1回までとなっています。

・ETFのメリット2:ETFは少額で簡単にリスクを分散できる

投資では値下がりの際のリスクを避けるため「分散投資」がとられることがあります。株式指数に連動するよう運用されるETFに投資を行えば、複数の銘柄で構成されているため、簡単に分散投資することができます。

・ETFのメリット3:ETFは信託報酬が安く低コスト運用が可能

ETFの信託報酬は、通常の非上場投資信託などに比べ信託報酬が低いといわれています。信託報酬はETFを保有する際にかかる「保有コスト」と呼ばれるものですが、販売会社への手数料やファンドの事務費用が安く済むため、信託報酬も比較的安価となっています。

・ETFのメリット4:ETFは種類が豊富にある

ETFは、日本株式だけでなく外国株式、債券(日本債券、外国債券)、REIT(不動産投資信託)など、さまざまな指数に連動するものが豊富に取り揃えられており、幅広い銘柄・商品に手軽に投資することが可能です(詳しくは4章〔参考③〕を参照)。

1-3.ETFの5つのデメリット(注意点)と対策

ETFのデメリット(注意点)としては、以下の5つがあります。それぞれについての対策も確認しておきましょう。

・ETFのデメリット1:銘柄数が限られている

株式投資と投資信託の長所を合わせもつETFですが、商品の数は両者に比べてかなり少ないです。例えば国内で扱われている投資信託は約6,000本ありますが、ETFの銘柄はわずか約200本となっています。数の少なさはデメリットといえるかもしれません。

【対策】

ETFは金融商品だけでなく金、原油、不動産などの幅広い種類の商品に投資できるため(後述〔参考③〕を参照)、本数だけで単純に比較はできません。また数が少ない=厳選された商品のみ取り扱っているとも考えられます。

・ETFのデメリット2:ETFは売買手数料が高め

ETFは株と同じで、売買時に手数料がかかります。

【対策】

ネット証券を選ぶことで、一回あたりの売買コストを下げることができます。また、売買手数料無料の「フリーETF」銘柄も、数は限定的ながら取り扱っているネット証券会社もあります。なお、各証券会社によって、販売手数料無料のETF取扱い本数は異なります。

・ETFのデメリット3:iDeCo(イデコ)は対象外、つみたて(積立)NISAは本数が少ない

iDeCoの対象商品にはETFは含まれていないため、利用対象になりません。またつみたてNISAも、利用対象となっているのは10本以下とかなり少なくなっています。

【対策】

つみたてNISAは本数が少ないものの、一般NISAはETFも利用対象となっています。

・ETFのデメリット4:自動積立ができない場合が多い

投資信託と同じく分散投資のできるETFですが、投資信託で便利な自動積立はほとんどの場合できません。そのため継続的な投資は自分で判断して行う必要が出てきます。ETFの自動積立を考えている場合は、口座開設する証券会社に相談しましょう。

【対策】

証券会社によっては、自動積立と似た「株式累積投資」をサービス提供しているところもあります(ただし、このサービスは売買手数料とは別に口座管理料が発生します)。ネット証券でも、一部、自動積立サービスを行っているところもあります(マネックス証券など)。

・ETFのデメリット5:純資産総額が少なくなる=上場廃止リスクがある

ETFの規模の大きさを表す「純資産総額」が少なくなると、上場廃止になるため、途中で運用ができなくなる可能性があります。

【対策】

2章でも説明しますが、純資産総額が大きい、上場廃止リスクの少ない商品を選びましょう。

ETFと一般的な投資信託(非上場投資信託)は、指数に連動するよう取引するパッシブ運用を行う点で同じといえますが、ETFの場合は投資家が株式同様にリアルタイムで市場売買を行う点で大きく異なっています。

・取得方法

ETFでは株式同様に証券会社を通じて売買を行います。また株式同様、指値注文や成行注文が行えます。一方、投資信託ではファンドごとに証券会社、郵便局、銀行など取得場所が異なります。

また、ETFは取引時間中リアルタイムで取引を行います。それに対して投資信託は9~15時に取得、1日1回取引終値から基準価額を算出します。

・コスト(かかる費用)

ETFや株式では取引ごとに売買委託手数料という形で支払いを行います。リアルタイムで取引できるとはいえ、何度も売買を重ねればコストがかさむ点には注意しましょう。 投資信託ではファンドや証券会社が設定した販売手数料を支払います。投資信託では株式やETFと異なり、売却・解約時に換金手数料や信託財産留保額がかかる場合があります。

・分配金への課税

ETFでも分配金が支払われることがありますが、権利決定時にETFの所有者である必要があり、支払いが行われれば課税対象となります。一方、投資信託においては普通分配金は課税対象ですが、元本払戻金(特別分配)扱いになる場合は、非課税となります。

2. ETFの選び方の3つのポイント

長所が多く初心者にも比較的始めやすいETFですが、留意すべき点もあります。ここではETFの選び方のポイントと、ETFを選ぶ際の注意点について説明します。

ETFの選び方1:出来高(流通量)の多いETFを選ぶ

出来高とは売買の合計数量のことで、出来高が多いということはそれだけ人気があるということです。人気がなく取引が少ないと、手持ち銘柄の分配金が多くなっても売却ができないという事態も起こります。いわゆる流動性リスクと呼ばれるものです。

より安全な取引を行うとすれば、やはり日経平均連動型ETFなど長い間一定の人気を持つ投資先にする必要があります。より取引自由度の高いホットな銘柄を求めるなら、場合によってはETFの本場であるアメリカ(世界のETF取引残高比率の7割が米国)での取引も視野に入れておくとよいでしょう。

ETFの選び方2:純資産額の大きいETFを選ぶ

出来高に次ぐ要素として、純資産額(ETF資産の合計)が挙げられます。純資産額の大きいETFはそれだけマーケットが長く続くことが見込め、十分な分散投資ができる投資先であるということです。

逆に純資産額の小さい投資先だと、最悪の場合、上場廃止というリスクが考えられます。ETFの取引先が廃止となった場合は株式と違い資産の払い戻しがありますが、そもそも廃止が起きるような投資先では利益は上げにくく分散投資の効果も薄いため、純資産額の大きな投資先を選ぶようにしましょう。

ETFの選び方3:信託報酬の低いETFを選ぶ

どのマーケットを選ぶかという基準の他にも、できる限り信託報酬の低い証券会社を選ぶことも重要でしょう。ETFの信託報酬はもともと低く設定されていることがほとんどですが、パーセンテージでは小さくても長期の取引や、扱う資産額が大きくなればなるほど後々侮れないコストとなります。

日本取引所グループの情報によれば、ETFにおける信託報酬は0.060~0.950%ほどです。株式・債券連動やコモディティなど対象資産別の数字ではないものの、かなりの振れ幅があります。0.090%を超えると一般の投資信託とあまり変わらない報酬金になるので注意が必要です。

投資先選択の基準は、どの程度の資産を用いるのか、どこまでリスクを取れるかなどにより異なってきます。

大きなリスクを避けバランスを重視、また長期の投資を行うならば、国内・海外限らずできるだけ多くの選択肢を設けて分散投資を行い、市場も出来高・純資産の多い安定したものを選ぶこととなります。海外株であれば、前述のように取引の多いアメリカなどの先進国が取引場となるでしょう。

逆にリスクを取って少し積極的な投資を行いたい場合は、新興国市場や新興国債なども視野に入れましょう。これらに1点張りする必要はなく、むしろETFの効果が薄くなってしまうので、ETFの少額・分散投資ができる強みを生かすならば先進国や安定した市場にコアを置いておき、取れるリスクと期待に応じて、細かくサブとなる投資先を選択するとよいでしょう。

自分で投資先を選ぶのが困難な場合は、取引を行う証券会社などのアドバイザー制度を活用するのも1つの手です。ロボアドバイザーの利用は投資先進国であるアメリカでは主流となっており、システムの利用料はほとんどが預かり残高の0.50%ほどです。

これに対し、日本のロボアドバイザーは約1.00%と利用料が少し高めに設定されています。しかし自身の考えだけでなく、金融工学理論を用いた高度な支援システムのバックアップを受けてポートフォリオを考えることにもなり、より強固な計画を組みやすいことでしょう。

また後述しますが、証券会社によってはアドバイザー制度に力を入れ、専門家による手厚いサービスやリーズナブルな料金プランが用意されている場合もあるため、証券会社選びの際の確認事項としておくとよいでしょう。

3.初心者にもおすすめできる人気のETFの上位ランキング

この章では、初心者におすすめできるETFのランキングを紹介します。

3-1.ETF分配金利回りのランキング

▽第1位「NEXT FUNDS 鉄鋼・非鉄(TOPIX−17)上場投信」

| 運用会社 | 野村アセットマネジメント |

|---|---|

| 対象指数 | TOPIX−17 鉄鋼・非鉄 |

| 単元株数 | 1 |

| 基準価額 | 93,442円 |

| 分配金利回り | 12.68% |

| 信託報酬 | 0.32% |

▽第2位「NEXT FUNDS 銀行(TOPIX−17)上場投信」

| 運用会社 | 野村アセットマネジメント |

|---|---|

| 対象指数 | TOPIX–17 銀行 |

| 単元株数 | 1 |

| 基準価額 | 66,673円 |

| 分配金利回り | 8.49% |

| 信託報酬 | 0.32% |

▽第3位「東証銀行業株価指数連動型上場投資信託」

| 運用会社 | 野村アセットマネジメント |

|---|---|

| 対象指数 | 東証銀行業株価指数 |

| 単元株数 | 100 |

| 基準価額 | 11,786円 |

| 分配金利回り | 6.51% |

| 信託報酬 | 0.22% |

3-2.米国ETFのランキング(2020年3月末時点)

▽第1位「SPDR S&P500 ETF(SPY)」

| 運用会社 | ステート・ストリート・ グローバル・アドバイザーズ (SSgA) |

|---|---|

| 対象指数 | S&P500(配当込み) |

| 単元株数 | 1 |

| 基準価額 | 279.18ドル(4月23日現在) |

| 分配金利回り | 1.90% |

| 信託報酬 | 0.09% |

▽第2位「iシェアーズ・コア S&P 500 ETF(IVV)」

| 運用会社 | ブラックロック |

|---|---|

| 対象指数 | S&P500(配当込み) |

| 単元株数 | 1 |

| 基準価額 | 280.07ドル(4月23日現在) |

| 分配金利回り | 2.17% |

| 信託報酬 | 0.04% |

▽第3位「バンガード・S&P 500 ETF(VOO)」

| 運用会社 | バンガード・グループ |

|---|---|

| 対象指数 | S&P500(配当込み) |

| 単元株数 | 1 |

| 基準価額 | 256.55ドル(4月23日現在) |

| 分配金利回り | 2.06% |

| 信託報酬 | 0.03% |