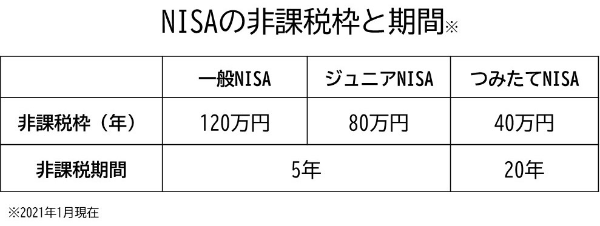

2014年1月より始まったNISA(少額投資非課税制度)。2021年1月現在、利用可能な「一般NISA」、「ジュニアNISA」、「つみたてNISA」では、それぞれ非課税となる限度額と期間が決まっています。それでは、非課税期間の終了後は非課税で運用することはできないのでしょうか?いえ、「一般NISA」と「ジュニアNISA」で利用できる「ロールオーバー」という仕組みを利用すれば、更に5年間非課税で運用し続けることができるのです。そこで本記事では、これからNISAを始める方や、すでにNISAを始めていて非課税期間がもうすぐ終了する方が、ロールオーバーについて正しい判断をするためのポイントをご紹介します。

ロールオーバーとは何か

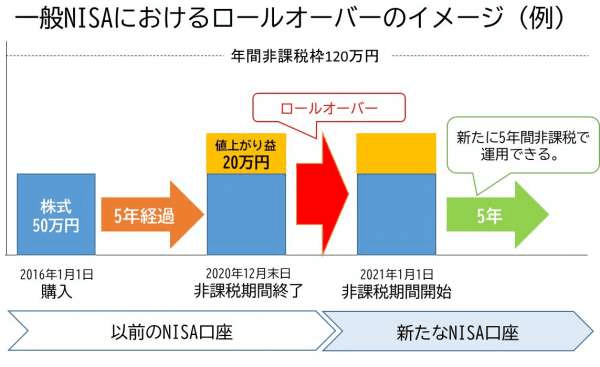

ロールオーバーとは、おもに金融の世界で「これまでの条件で対象を新たに引き継ぐ」という意味で使われる言葉です。NISAにおける意味も同様で、「これまでの条件(=非課税)で、対象(=株や投資信託など保有資産)を、新たに(翌年以降の非課税枠に)引き継ぐ」ことです。

ロールオーバーすれば、新たに5年間非課税での運用が可能です。ただし、ジュニアNISAは2023年末で終了することが決まっており、一般NISAは2024年に制度が改正された後、2028年末に終了する予定です。それ以降に非課税期間が終了しても、新たなNISA口座を開設できないためロールオーバーはできません。

ただし、ジュニアNISAについては2023年末以降であっても、非課税期間終了時点で未成年であれば、20歳になるまでロールオーバーは可能です。

ロールオーバー以外の選択肢は?

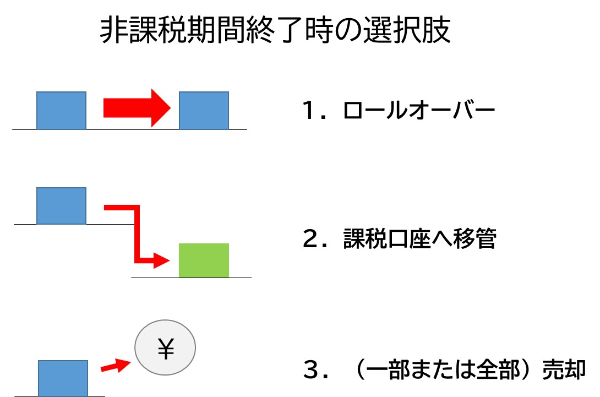

NISA口座の非課税期間がもうすぐ終了するとします。さて、保有する資産はどうすればよいのでしょうか。大きく分けて3つの選択肢があります。「ロールオーバーするか」「課税口座に移管するか」「売却するか」です。ここでは、ロールオーバー以外の2つの方法をご紹介します。

課税口座に移管する

NISAを始めるとき、NISA口座とあわせて「特定口座」または「一般口座」などの課税口座を開設します。ロールオーバーせずに、NISA口座で保有している資産を課税口座へ移管すると、配当金や分配金、売却益に20.315%(所得税および復興特別所得税15.315%、住民税5%)の税金がかかります。なお、保有資産の一部はロールオーバーし、残りは課税口座に移す、という選択も可能です。

売却する(一部または全部)

ロールオーバーせず、保有資産を売却する方法もあります。もし購入時より値上がりした状態で売却すれば、非課税で売却益を得ることができます。また、一部は売却して、残りはロールオーバーすることも可能です。

ロールオーバーのメリット・デメリット

それでは、続いてロールオーバーのメリット、デメリットを見ていきましょう。

ロールオーバーのメリット

1.引き続き非課税で配当金や分配金を受け取ることができる

ロールオーバーによって、今後5年間継続して配当金や分配金を非課税で受け取ることができます。特に、売却益より定期的に受け取る配当金や分配金を重視される方には大きなメリットです。

2.更に値上がりが期待できるなら、より大きな節税メリットがある

「この株式や投資信託は、翌年以降ももっと値上がりするかも」もしそのようにお考えなら、ロールオーバーして値上がりした時点で売却することで、ロールオーバーしない場合と比べてより大きな節税メリットが得られます。

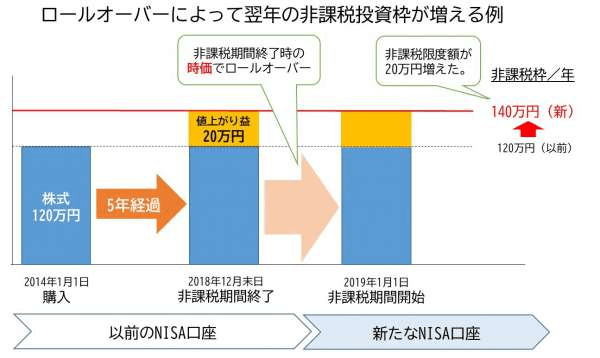

3.非課税限度額を使い切っていても、ロールオーバーで翌年の非課税枠が増えることも

前述の通り、NISAには毎年の非課税限度額が決まっています。これはロールオーバーしても変わりません。しかし例外があります。非課税期間終了時点の保有資産(時価)が非課税限度額を超えている状態でロールオーバーすると、翌年の非課税限度額は保有資産(時価)となるのです。

これは、ロールオーバー後の資産の取得価額が、以前のNISA口座で購入したときの価額ではなく、非課税期間終了時点の時価となる決まりがあるからです。

上の例では、120万円で購入した株式が、5年後の非課税期間終了時に140万円まで値上がりしていました。

本来、翌年の非課税枠は、以前と同様に120万円のはずですが、ロールオーバーすることで140万円へ増えたのです。ただし、非課税枠を使い切っていることには変わりないので、新たなNISA口座で追加の投資はできません。

ロールオーバーのデメリット

1.「損益通算」や「繰越控除」が使えない

もし、NISA口座と課税口座の両方で株や投資信託を保有している場合、注意すべき点です。

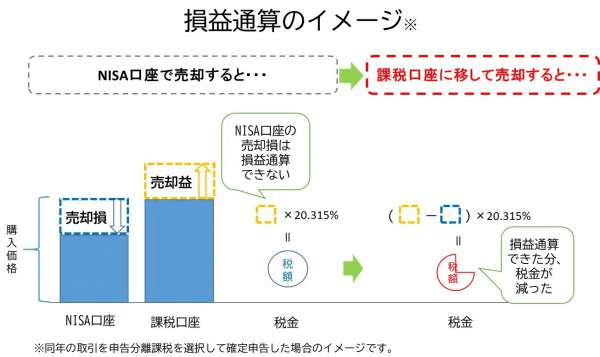

「損益通算」とは、売却益と売却損を相殺することで、配当金や分配金、売却益にかかる税金を減らしたり、ゼロにすることです。課税口座で運用している場合は可能ですが、NISA口座では使うことができません。

NISAでは売却益に税金を課さない代わりに、売却損を利用して税金を減らすことも認められていないからです。また、損益通算した結果、控除しきれない損失を翌年以降3年間繰越できる「繰越控除」もNISAでは利用できません。

したがって、NISA口座へロールオーバーするより、課税口座へ移した上で売却し、損益通算したほうがよい場合があります。たとえば、課税口座で売却益が出ている一方、同じ年にNISA口座で持っている株式が購入価格より値下がりしているようなケースです(下図参照)。ただし、損益通算は原則確定申告が必要になります。

2.追加投資できないことがある。

こちらは、メリットの3でご紹介したことの裏返しです。非課税枠を目一杯使っている状態でロールオーバーすると、翌年の新規投資ができなくなります。課税期間終了後、翌年の追加投資を考えているなら、ロールオーバーせずに課税口座へ移すか、売却して非課税枠を増やす必要があります。

3.使わなかった非課税枠はロールオーバーできない

非課税限度額を使い切ることなく非課税期間が終了しても、その余った非課税枠をロールオーバーして新たなNISA口座で利用することはできません。一般NISAの場合、以前の口座で非課税枠がどんなに余っていても、新たなNISA口座の非課税限度額は120万円です。