カードローンの返済方法にはいくつか種類があり、返済方法によって返済総額が大きくなったり少なくなったりします。知らないまま利用していると思わぬ損をしているかもしれません。

カードローンで、最も返済総額が少なくなる返済方法はなんなのでしょうか? そもそも、カードローンの返済方法にはどんなものがあるのでしょう。

この記事では、カードローンの返済方法について詳しくご説明します。カードローンで損しないためにも、しっかり確認しましょう。

カードローンの返済は「約定返済」と「随時返済」

| 約定返済 | 毎月一定の額を返済 多くのカードローンが「リボルビング払い」を採用 |

| 随時返済 | 好きなタイミングで行う追加の返済 「繰り上げ返済」「一括返済」とも |

毎月返済していくのが約定返済

カードローンの基本の返済が「約定返済」です。少し難しい単語ですが、単に毎月一定額を返済する方式のことです。

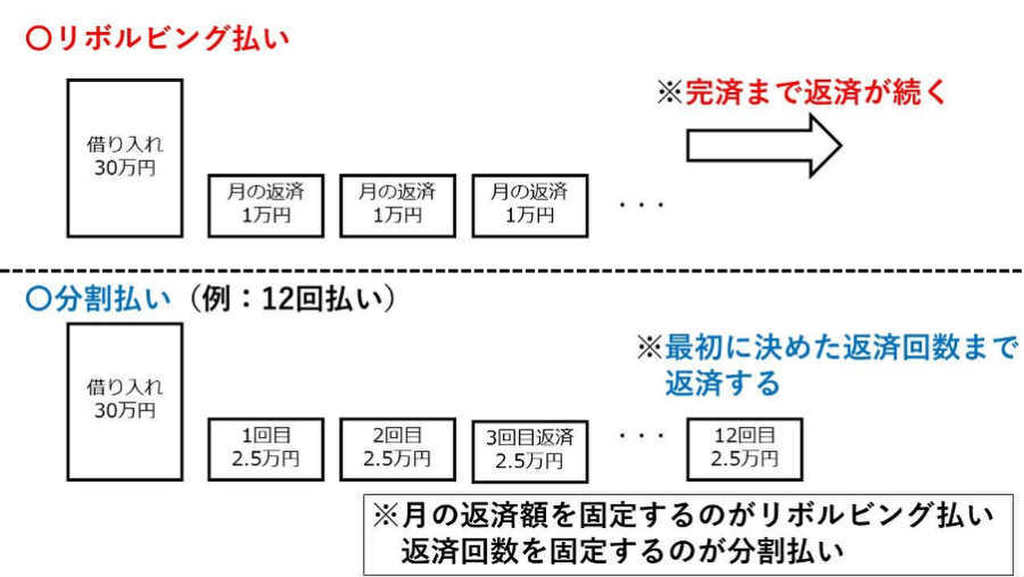

カードローンの約定返済は「リボルビング払い」が基本です。似たものに「分割払い」がありますが、分割払いは支払い回数を固定する返済方法です。リボルビング払いでは返済回数を固定せず、月の返済額を固定し、完済まで返済し続けます。

繰り上げ返済とは

一方、約定返済とは別に「随時返済」という返済方法もあります。こちらも難しい単語ですが、「好きなタイミングで行う追加の返済」のことです。随時返済には「繰り上げ返済」と「一括返済」があります。

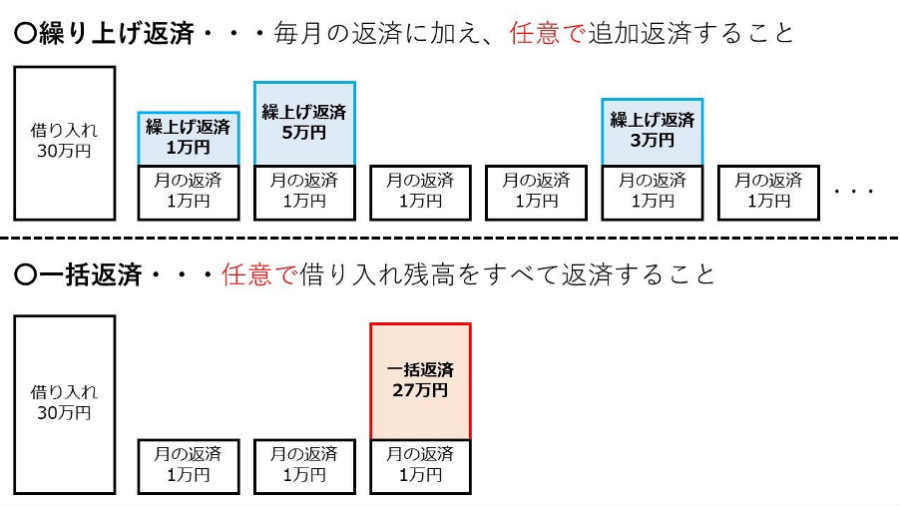

繰り上げ返済とは毎月の返済に加え、少し多めに返済する方法です。返済額が多くなりますので、完済までの期間が短くなります。

一括返済とは

一括返済とは借り入れ残高をすべて支払ってしまうことです。借り入れ残高がなくなりますので、最も金利負担が少なくなります。

おすすめのカードローン会社!

■初めての方限定!30日間利息0円!■

>プロミスの詳細はこちら(公式サイト)

■ご返済の度に「Vポイント」が貯まる!■

>SMBCモビットの詳細はこちら(公式サイト)

カードローンの返済の仕組み(約定返済)

カードローンの返済はリボルビング払いが基本

カードローンの返済はリボルビング払いが基本です。リボルビング払いの中でも種類がありますので、違いを見ていきましょう。

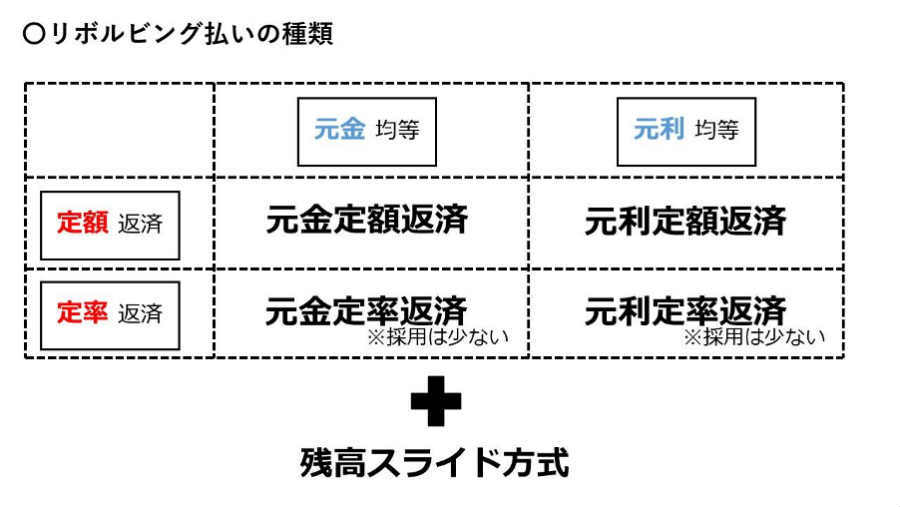

・リボルビング払いの種類

| 「元金定額」と「元利定額」の違い | 毎月1万円の返済なら・・・ 元金定額:1万円+利息を返済 元利定額:利息と合わせて1万円を返済 |

| 「定額返済」と「定率返済」の違い | 定額返済:返済額が固定(例:毎月1万円) 定率返済:返済額=その時点の残高×率 (例:残高20万円×3%=6,000円) |

借り入れ元金と利息の支払い方は「元金定額」と「元利定額」で違ってきます。

元金定額方式の場合、元金部分の返済額を固定し、利息は追加で支払います。元利定額方式の場合、元金部分と利息部分を合わせて返済額を固定します。元金定額方式は端数が出ますが、元利定額方式は支払額が一定になりやすいメリットがあります。

一方、「定額返済」と「定率返済」という違いもあります。定額返済は返済額が一定ですが、定率返済はその時点の借り入れ残高に一定の利率をかけて利息を計算します。返済が進むに連れ、月の返済額が減っていく方式です。

「残高スライド方式」について

残高スライド方式とは、利用額に応じ毎月の返済額が変動する返済方式です。利用額が大きくなるほど毎月の返済額も大きくなります。

・「元利定額返済」「残高スライド元利定額返済」が一般的

| 元利定額返済方式 | 返済額が一定(例:毎月1万円) 返済額から利息を引いた額が元金返済に向かう |

| 残高スライド元利定額返済方式 | 返済額が借入時の残高で決定。 借入を増やすと返済額が増える。 返済額から利息を引いた額が元金返済に向かう |

| 元金定額返済方式 | 利息を加えた額を返済(例:毎月1万円+利息) 「元利定額返済」より元金返済が早く、 返済期間が短くなる |

カードローンのリボルビング払いで多く採用されているのは「元利定額返済方式」と「残高スライド元利定額返済方式」です。「元金定額返済方式」を採用しているカードローンもあります。

すぐにお金が必要な方!

♦提携ATM手数料は借り入れ・返済どちらも終日0円!♦

>オリックス銀行の詳細はこちら(公式サイト)

♦専用アプリを使えば、借入や返済管理もラクラク!♦

>ジャパンネット銀行の詳細はこちら(公式サイト)

カードローンの返済の仕組み(随時返済)

約定返済と別に、追加で支払う任意の返済

随時返済は、毎月の支払いとは別に、追加で支払う返済方法でしたね。繰り上げ返済と一括返済があり、好きなタイミングで行うことができます。随時返済は強制ではないため、行わなくても大丈夫です。

利息の負担が減る

随時返済を行えば借り入れ残高を多く減らすことができ、返済期間が短くなります。

カードローンは借り入れ期間が長いほど利息の負担が大きくなります。随時返済を行うと利息の負担を減らすことができます。

お金に余裕があるタイミングで検討を

強制ではありませんが、随時返済は利息の負担を減らせます。ボーナスなどでお金に余裕があるときに行うことをおすすめします。

カードローンの返済方法

口座引き落としの返済

カードローンは口座からの引き落としで返済することができます。自動的に引き落とされるため、返済を忘れるといったことがありません。毎月の返済は口座引き落としにしておくことをおすすめします。

振込で返済

銀行口座から返済用の口座へ振り込むことでも返済できます。随時返済などに便利ですね。

店頭やATMで返済

現金で随時返済したいときはATMから返済しましょう。店頭で返済できるカードローンもあります。

カードローン返済シミュレーション

・100万円を年15%で借り、5万円ずつ返済する場合の総返済額

| 1回の返済額 (毎月の返済) |

返済回数 | 返済総額 | |

|---|---|---|---|

| 元利定額返済方式 | 5万円 | 24回 | 115万5,312円 |

| 元金定額返済方式 | 5万円+利息 | 20回 | 112万9,442円 |

| 元利定額返済方式 +半期10万円の随時返済 |

5万円 | 18回 (+3回の随時返済) |

112万2,483円 |

| 元金定額返済方式 +半期10万円の随時返済 |

5万円+利息 | 16回 (+2回の随時返済) |

110万7,252円 |

元利定額より元金定額の方が返済総額は少ない

元金定額方式の方が返済スピードが速く、返済総額が少なくなりました。月の返済額が元金定額の方が大きくなり、借り入れ期間が短くなったためです。

随時返済を活用するとさらに返済額が少なくなる

随時返済(繰り上げ返済)を利用すると、さらに返済スピードが上がります。

上の例ではボーナスを想定し、半年に1度(6回に1度)10万円を随時返済しました。随時返済しない場合と比較すると、いずれも返済総額が少なくなったことがわかりますね。

カードローンの返済額を少なくする方法

元金定額方式を選択する

先述したとおり、元利定額方式より元金定額方式の方が返済総額は少なくなります。返済総額を重視する場合、元金定額方式を選択しましょう。

「残高スライド方式」も返済期間が短くなります。借り入れが大きくなるほど返済額が大きくなるので、その分返済スピードが上がります。

金利の低いローンを選択する

当たり前ですが、カードローン金利が低いほど返済総額は少なくなります。できるだけ金利の低いカードローンを選択しましょう。

カードローンには「銀行系」「信販系」「消費者金融系」があります。一概に言えませんが、銀行系や信販系のカードローンは金利が低い傾向にあります。

また、同じカードローン会社でも、通常のカードローンと上位カードローンが用意されている場合があります。上位カードローンは審査を厳しくする代わりに、金利が優遇されています。

毎月の返済額を大きくし、返済期間を短くする

毎月の返済額を大きくすれば返済期間が短くなり、返済総額も少なくなります。無理のない範囲で、できるだけ早く返すようにしましょう。

余裕のある時は随時返済で繰上げ返済する

随時返済(繰り上げ返済)も返済スピードを早くしてくれます。お金に余裕のある月は、繰り上げ返済を上手に活用しましょう。

おすすめは一括返済 利息の負担が最も少ない

返済総額が最も少なくなる返済方法は「一括返済」です。繰り上げ返済と同じ理屈ですが、一括返済は借り入れ残高がなくなるわけですから、その後の利息負担は発生しません。

繰り上げ返済よりハードルは高いですが、借り入れ残高が少額の場合、またボーナスや臨時収入でお金に余裕がある場合、ぜひ検討してみてください。

アプリで申込可能なカードローン会社

◆お申し込みからお借入までアプリで完結!♦

>プロミスの詳細はこちら(公式サイト)

♦専用アプリを使えば、借入や返済管理もラクラク!♦

>ジャパンネット銀行の詳細はこちら(公式サイト)

カードローンの返済が遅れたら?

カードローンが利用できなくなる

返済を遅延してしまうとカードローンが停止され、利用できなくなってしまいます。

上限20%の遅延損害金金利が適用

カードローンの返済に万が一遅れてしまった場合、ペナルティが課されます。代表的なものが「損害遅延金」で、以下のように計算します。

損害遅延金=延滞元金×遅延損害金利率(20%)÷365日×延滞日数

損害遅延金利率はカードローン会社によって違いますが、多くのカードローン会社で20%となっています。これは「利息制限法」の上限金利で、重い負担といえるでしょう。

信用情報が傷つき次の借り入れに影響が

返済の遅延は「信用情報」として「信用情報機関」に登録されます。ローン会社は審査の際に信用情報を照会するため、新たなローン申込みに悪い影響を与えてしまいます。

カードローンの返済が難しいときは?

ローン会社に返済計画の相談を

「カードローンの返済ができない」と気付いたら、まずローン会社に連絡しましょう。一概にはいえませんが、返済の一時的な減額など、なんらかの対処法を提示してくれる可能性があります。

「連絡せず放置」は決してしないようにしましょう。先述したペナルティなど、大きなトラブルに発展する可能性があります。

どうしても難しいなら「債務整理」などを検討

ローン会社に返済計画の相談をし、それでも返済が難しい場合、「債務整理」などが選択肢になってきます。債務整理とは当事者間の話し合い、あるいは裁判所を介し、借入額の減額や免除などを進める手続きです。

債務整理は最終手段ですが、どうしても返済できない場合、弁護士など法律の専門家や各地の相談窓口に相談しましょう。

カードローンの返済は早め&確実に

カードローン返済方法にはいくつかあり、代表的なものは「元利定額返済方式」「残高スライド元利定額返済方式」で、「元金定額返済方式」を採用しているカードローンもあります。

返済総額が少なくなりやすいのは「元金定額返済方式」です。繰上げ返済や一括返済を併用すると、さらに返済総額は小さくなります。返済総額を減らすためにはできるだけ早く返すのがポイントです。

返済にはスピードも大切ですが、もっと大切なのは「確実に」返済することです。遅延など、返済のトラブルは重いペナルティやトラブルの可能性があります。

カードローンの返済は、早く、確実に行うようにしましょう。

| おすすめのカードローン会社 | ||

| カードローン会社 | 特徴 | |

|---|---|---|

| ・収入証明書類提出で最高10万円分のプレゼント当たる! ・初めての方限定!30日間金利0円! ・お申し込みからお借入までアプリで完結! |

申込はこちら |

|

|

・大手金融機関のSMBCグループのカードローン会社! ・ご返済の度に「Vポイント」が貯まる! ・LINEと連携するとさらにお得に! |

申込はこちら |

|

・新規ユーザーなら、初回借入日から30日間無利息! ・ジャパンネット銀行の口座を持っていなくても、同時申し込みが可能! ・「ネットキャッシングアプリ」を使えば、借入や返済管理もラクラク! |

申込はこちら |

|

・ガン保障特約付きプランも選択可能! ・提携ATM手数料は借り入れ・返済どちらも終日0円! |

申込はこちら |

文・若山卓也

肩書・ファイナンシャルプランナー

証券会社で個人向け営業を経験し、その後ファイナンシャルプランナーとして独立。金融商品仲介業、保険募集代理業、金融系ライターとして活動しています。 関心のあるジャンルは資産運用や保険、またお得なポイントサービスなど。お金にまつわることなら幅広くカバーし、発信しています。AFP、プライベートバンキング・コーディネーター資格保有。

【こちらの記事もおすすめ】

>お金が貯まるコツ5つ

>「いつもお金がない人」5つの行動

>お金持ちの「貯まる特徴」3つ

>お金を増やしたい人へ。3つの方法

>将来お金持ちになる男性の共通点5つ