「ポイント投資」をご存知ですか?「初心者だけど資産運用してみたい」という方に特におすすめの、投資の体験ができるサービスです。

しかし「ポイントとはいえ、利益が出たら税金はどうなるの?」と思われる方もいらっしゃるでしょう。ポイント投資の税金関係を確認しましょう。

目次

ポイント投資の税金は「かからないもの」と「かかるもの」がある

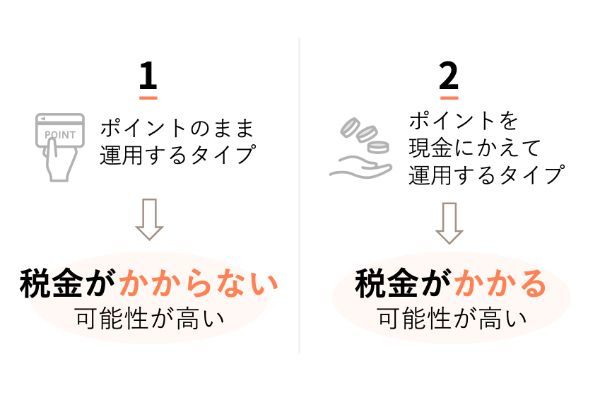

ポイント投資で得た利益に、税金はかかるのでしょうか? 結論からいえば、ポイント投資の種類によって税金が「かからないタイプ」と「かかるタイプ」があります。

ポイント投資は2種類ある

ポイント投資には「ポイントのまま運用するタイプ」と「ポイントを現金にかえて運用するタイプ」があります。

ポイントのまま運用するタイプは、ポイントの数が変動し、運用終了時も現金化されずポイントのままです。NTTドコモの「dポイント投資」やauの「au PAY ポイント運用」などが代表的です。

- dポイント投資(dポイント)

- au PAYポイント運用(Pontaポイント)

- ボーナス運用(PayPayボーナス)

- 楽天ポイント運用(楽天ポイント)

一方、現金にかえるタイプはその現金で通常の投資商品を買い、運用終了時には現金で払い出されます。代表的なものは「楽天ポイント」や「Tポイント」のポイント投資です。

- 楽天ポイント投資(楽天ポイント─楽天証券)

- Tポイント投資(Tポイント─SBI証券またはSBIネオモバイル証券)

- LINEポイント投資(LINEポイント─LINE証券)

- Pontaポイント投資(Pontaポイント─auカブコム証券)

ご自身が利用しているポイント投資はどちらのタイプなのかを、まずは確認しておきましょう。

ポイント投資の種類は、「証券口座を開設するかどうか」で判別できます。

証券口座を開設しない場合は「ポイントのまま運用するタイプ」、証券口座の開設が必要な場合は「現金にかえて運用するタイプ」です。現金にかえて運用するタイプは実際の商品を購入するため、証券口座が必要になります。

若山卓也(ファイナンシャルプランナー)

\ポイント別で証券会社を選ぶ/

■楽天スーパーポイントで投資を始める

>楽天証券の詳細はこちら

■dポイントで投資を始める

>日興フロッギーの詳細はこちら

税金のかかり方は運用タイプによって異なる

前述のとおり、ポイント投資は運用タイプによって税金のかかり方が異なります。「ポイントのまま運用するタイプ」は原則、税金がかかりません。一方、「現金にかえて運用するタイプ」は税金がかかる可能性が高いです。

このように「ポイントをどう運用するか」で、税金がかかるかどうかが決まります。この後の章で、違いを詳しく解説します。

【ポイントを“受け取ったとき”の税金は?】

本記事では「ポイント投資で得られた利益」について解説しますが、そもそも「ポイントを最初に受け取ったとき」の税金はどうなるのでしょうか。

結論からいうと、基本的に税金は発生しません。通常のお買い物で受け取るポイントは「値引き」の扱いとなり、課税の対象外です。

ただしポイント投資のように、通常のお買い物によらない場合は「一時所得」となります。一時所得とはなりますが、控除があるため、ほとんどの方は税金が出ない仕組みになっています(詳細は後述しています)。

細かい例外がありまた法整備がまだ進んでいない部分もありますが、ポイントの受け取りは原則税金がかからないと覚えておきましょう。

「ポイントのまま運用するタイプ」なら原則税金はかからない

先述したように「ポイントのまま運用するタイプ」では、実質的に税金がかからない可能性が高いでしょう。基本的に税金は気にせず利用することができます。

利益が50万円を超えるまでは非課税

- 「ポイント運用での利益+その他の一時所得の収入」が50万円以下なら税金は発生しない

- 50万円を超えたら、超えた額の1/2に対して税金がかかる

「ポイントのまま運用するタイプ」で出た利益は「一時所得」です。一時所得とはその名のとおり、一定の条件を満たした一時的な所得(継続性がない所得)のことです。労働や譲渡などの対価として得られるものは除き、「懸賞の賞金」や「保険の一時金・解約返戻金」などが該当します。

出典元:国税庁「一時所得」

「一時所得」には一律50万円の控除額が設定されています。つまり1年の利益が50万円を超えない場合は基本的に所得が発生しない=税金がかからない仕組みになっているのです。

なお仮に50万円を超えた場合でも、所得の計算上、超えた金額を半分にしてくれます。

【利益が50万円を超えた場合の計算式】

一時所得=(一時所得の収入-一時所得の収入を得るために支出した金額-50万円)×1/2

※ポイント投資の場合、「一時所得の収入を得るために支出した金額」は0円と考えられます

若山卓也(ファイナンシャルプランナー)

確定申告はすべき?

- 「ポイントのまま運用するタイプ」は確定申告不要

前述のとおり「ポイントのまま運用するタイプ」で得た利益は「一時所得」に該当しますが、50万円の控除があるため所得はほぼ残りません。つまり税金がかからず、申告する所得がないので確定申告は不要です。

もし50万円以上の利益を得たとしても、必ず確定申告が必要になるわけではありません。一定以下の利益ならその他の控除によって所得が残らない(税金がかからない)からです。

例えば専業主婦のように収入がまったくない場合、48万円までの所得は非課税です。「基礎控除(合計所得が2,400万円以下なら誰でも受けられる控除)」が48万円分あるからです。この場合、ポイント投資の利益が146万円以下なら税金はかかりません。

【ポイントのまま運用するタイプの利益が146万円の場合】

・一時所得=(146万円-50万円)×1/2=48万円

・基礎控除48万円を差し引くと所得は0円になる(税金がかからない)

「生命保険料控除」など、その他に控除がある場合はさらに差し引けます。まとめると、「ポイントのまま運用するタイプ」では基本的に確定申告は不要といえます。

会社員なら90万円まで申告不要

- 会社員は利益90万円までなら確定申告不要

一般的な会社員の場合、給与以外の所得が20万円以内なら確定申告は不要です。「ポイントのまま運用するタイプ」で考えると、90万円以下の利益なら申告がいりません。

一時所得=(90万円-50万円)×1/2=20万円

※給与所得者の場合20万円以下は申告不要

ただしこの20万円までの申告不要制度は「税金がかかりません」という制度ではなく、「申告しなくていいですよ」という制度です。そもそも確定申告する方で、ポイント投資の利益が50万円以上ある場合は併せて申告しないといけません。

例えば、以下に当てはまる会社員の方は一時所得の額にかかわらず、もともと確定申告が必要な方です。

・1年目の住宅ローン控除を受ける会社員(2年目以降は不要)

・ワンストップ特例以外のふるさと納税を受ける方 など

「ポイントのまま運用するタイプ」で50万円以上の利益を得た場合は、これらのルールに注意しましょう。

「現金にかえて運用するタイプ」は税金がかかる可能性あり

「ポイントを現金にかえて運用するタイプ」のものは「上場株式等の譲渡所得」扱いとなり、税金が発生する可能性が高くなります。

上場株式等の譲渡所得とは、株式や投資信託などで得られた利益に対する課税ルールのこと。給与など他の所得と分けて税金を計算するのが特徴です。税金はかかりますが、金融機関で源泉徴収を行う口座なら確定申告は不要です(詳細は後述)。

出典元:国税庁 個人が企業発行ポイントを取得又は使用した場合の取扱い

通常の投資扱いになるので税金がかかる

- 「ポイントを現金にかえて運用するタイプ」で利益が出れば税金がかかる

- 税率は通常の投資同様20.315%

- 一律の控除はなし

「ポイントを現金にかえて運用するタイプ」は、株式や投資信託など実際の商品へ投資を行います。つまり課税関係も実際の商品と同じため、税金も通常通りかかってしまうのです。

税率は利益に対して20.315%と、通常の投資と同じです。

もちろん損失の場合は税金がかかりませんが、利益の場合は税金が取られることになります。一時所得と異なり、一律の控除もありません。

【ポイントを“現金にかえたときの金額”は一時所得】

「ポイントを現金にかえて運用するタイプ」の場合、現金に変えたときの金額については「一時所得」となり、その後の運用で得られた利益は「上場株式等の譲渡所得」となります。

例えば1万円分のポイントを現金にかえて投資商品を買い、1,000円の利益が得られた場合、以下のように取り扱います。

・現金に変えた1万円:一時所得

・運用で得られた1,000円:上場株式等の譲渡所得

もともと受け取ったポイント自体は非課税の扱いですが、それは「値引き」と考えられるためです。しかしポイントを現金にかえ、投資に使う場合は値引きと考えられませんので、改めて一時所得となります。

確定申告は不要

- 「ポイントを現金にかえて運用するタイプ」は確定申告不要

- 金融機関で「特定口座・源泉徴収あり」を選択する必要あり

自分で確定申告をする必要はありません。ポイント投資を行う金融機関で「特定口座・源泉徴収あり」を選択すれば、金融機関が代わりに税金を計算し、自動的に売却金額から引いてくれます。

「NISA(ニーサ)」は非課税で運用できる制度です。利益がいくらになっても税金がかかりません。ポイントを現金にかえて運用するタイプもNISAの利用が可能です。なおNISAを利用する場合は、通常の口座と別に専用の口座を開設しましょう。

若山卓也(ファイナンシャルプランナー)

どちらのポイント投資がお得?

節税を考えるなら!ポイントのまま運用するタイプ

税金がほとんどかからないので、節税額が大きいのは「ポイントのまま運用するタイプ」です。ポイントを使いこなすことができる方ならメリットが大きいでしょう。

リスクの高い投資なら!ポイントのまま運用するタイプ

リスクの高い投資にチャレンジしたい場合も、「ポイントのまま運用するタイプ」をおすすめします。

現金をまったく使わないので、気軽にチャレンジできるでしょう。

ボーナス運用の「チャレンジコース」は、アメリカの株価指数「S&P500」の3倍の値動きとなる投資信託と連動します。上昇時は大きく増えますが、下落時も大きく減ってしまう、比較的リスクが高い銘柄です。

実際のお金で投資するにはためらってしまうような商品でも、ポイント運用なら選択肢に入れてもいいかもしれません。

現金化を考えるなら!ポイントを現金にかえて運用するタイプ

「ポイントを現金にかえて運用するタイプ」は確かに税金がかかりますが、売却すれば現金となります。ポイントを現金化できるのは魅力的ですね。

ポイントのまま増やしても、そのポイントで利用できるサービスにしか使えません。現金化できれば好きなものを買うことができるのでより便利です。

本格的な投資体験をしたいなら!ポイントを現金にかえて運用するタイプ

「ポイントを現金にかえて運用するタイプ」では、実際の商品で運用します。本番と同じルールで行うため、より本格的な投資体験ができることがメリットです。

本格的な投資に興味がある場合は「現金にかえて運用するタイプ」のほうが勉強になるでしょう。

ポイント投資ができる証券会をチェック!

>>楽天証券の詳細はこちら(公式サイト)

使い道のないポイントを有効活用して得しましょう

ポイント投資には2つの種類があり、確定申告はどちらも原則不要です。税金が発生しやすいのは「現金にかえて運用するタイプ」ですが、現金化できるメリットもあり一長一短です。自分にとって都合のよい方を選択しましょう。

ポイントをもらうと嬉しいですが、忘れてしまってついつい有効期限が切れてしまいがちです。使い道がないポイントを持っているならポイント投資を利用してみてはいかがでしょうか。

ポイント投資の税金 よくあるQ&A

【こちらの記事も読まれています】

>dポイントの賢い貯め方3選

>ポイントでお得なホテル4選

>ポイントを貯めやすいジャンルとは?

>ポイント投資でカンタン資産運用

>みるみるポイントが貯まる4つの方法