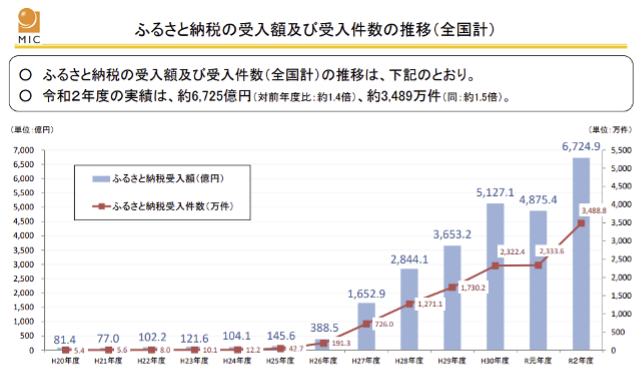

新卒で初めて社会で働きだすとこれまで以上に「お金」のことが気になりますよね。いろいろな情報が飛び交うなか、お得な制度として「ふるさと納税」を耳にすることが多いのではないでしょうか。

なぜこれほどにふるさと納税が人気なのでしょうか。本記事では、新社会人の方に向けて、ふるさと納税についてわかりやすく解説します。また、「確定申告」を行なう場合のふるさと納税の方法や、「ワンストップ特例」についても解説いたします。

- ふるさと納税とは、「住民税の一部の納税先を自由に選べる」制度

- ふるさと納税には 「税金を減らせる」「返礼品がもらえる」「地域を応援できる」というメリットがある

- ふるさと納税は、新卒で年収が低くてもメリットがある

- 新卒で住民税を納めていなくてもふるさと納税は利用できる

- 「ワンストップ特例」を利用すれば確定申告をせずに税金の控除を受けられる

ふるさと納税とは?

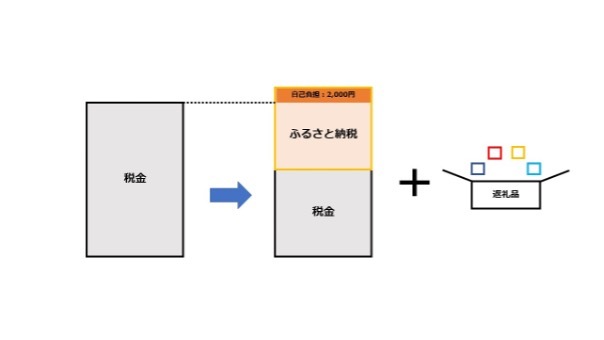

ふるさと納税を端的に説明すると「住民税の一部の納税先を自由に選べる」制度 です。 通常、私たちは住所のある自治体へ住民税を納税します。そのため「自分で納税先を選んだ」と感じる方は少ないでしょう。仕事の都合などで「いま住んでいる地域」に納税している方もいるかもしれません。

ふるさと納税なら自分で選んだ好きな自治体へ「寄付」という形で住民税の納税が可能 です。寄付額は、本来の税金から控除(差し引かれること)される ため、実質的に 「納税先を移し替えた」ことになります。

ふるさと納税とは、自分の選んだ自治体に寄附(ふるさと納税)を行った場合に、寄附額のうち2,000円を越える部分について、所得税と住民税から原則として全額が控除される制度です(一定の上限はあります。)。

例えばA市に10万円納税している方がB市へ5万円ふるさと納税したとします。この場合、A市に納める税金が5万2,000円(※)に減少します(2,000円は自己負担)。

| 本来の税金 | ふるさと納税額 | 支払いの合計 | |

|---|---|---|---|

| ふるさと納税前 | A市:10万円 | ─ | 10万円 |

| ふるさと納税後 | A市:5万2,000円 | B市:5万円 | 10万2,000円 |

さらに魅力的なのは、寄付した自治体から「返礼品」を受け取れる点です。 各自治体は、寄付のお礼としてさまざまな贈り物を用意しています。こうしたことから、ふるさと納税は「2,000円の自己負担で返礼品を受け取れる制度」 ともいえるでしょう。

ふるさと納税3つのメリット

ふるさと納税の仕組みを理解するため、メリット・デメリットについても確認しましょう。まずは、メリットです。

ふるさと納税には、主に以下の3つのメリットがあります。

- 税金を減らせる

- 返礼品がもらえる

- 地域を応援できる

ふるさと納税のメリット:税金を減らせる

ふるさと納税を行うと本来納める翌年の住民税が「ふるさと納税額-2,000円」だけ少なくなります。

仮にふるさと納税を3万円分行った場合、税金の減少額は2万8,000円です。つまり本来支払うべき負担が少なくなるため、実質2,000円の負担でふるさと納税を行えます。

ふるさと納税のシミュレーション

イメージしやすいよう年収400万円のケースで具体的に考えてみましょう。

独身でいずれの節税策も講じていないケースを想定した場合、本来の所得税(国税)と住民税(地方税)の合計は約25万7,000円です。

この人がふるさと納税を3万円実施した場合、納める税金は22万9,000円となり2万8,000円の減少 となりました。

独身で年収400万円の方が3万円分ふるさと納税を実施した場合

| 所得税(国税) | 住民税(地方税) | |

|---|---|---|

| 年収① | 400万円 | 400万円 |

| 給与所得控除② | 124万円 | 124万円 |

| 社会保険料控除③ | 60万円 | 60万円 |

| 基礎控除④ | 48万円 | 43万円 |

| 課税される所得 ※①-(②+③+④) |

168万円 | 173万円 |

| ふるさと納税前の税額 | 8万4,000円 (税率5%) |

17万3,000円 (税率10%) |

| ふるさと納税(3万円)の減税額 | 1,400円 | 2万6,600円 |

| ふるさと納税後の税額 | 8万2,600円 | 14万6,400円 |

ふるさと納税で控除された税金は、所得税分は還付 (取り過ぎた税金を返還すること)、住民税分は翌年分から税額控除 されます。なぜなら、所得税は前払い(源泉徴収)、住民税は後払いの制度だからです。

若山卓也(ファイナンシャルプランナー)

ふるさと納税のメリット:返礼品がもらえる

ふるさと納税の魅力は、なんといっても「返礼品」 でしょう。ふるさと納税は、自己負担が2,000円必要ですが返礼品が2,000円以上のお返しが期待できるため人気に火がつきました。

返礼品の目安は「寄付額の3割以下」です。2019年6月以前は、さらに高額の返礼品もありましたが、自治体による返礼品の競争が過熱したことが問題視され、総務省の通達で3割に制限されました。

もっとも3割でも返礼品は十分魅力的といえます。例えば3万円分のふるさと納税で約9,000円の返礼品が期待できるため、2,000円のマイナスを差し引いても7,000円分お得になります。

ふるさと納税を行う地域により返礼品は異なるので一概にはいえませんが、しっかり探せばお得な返礼品を送ってくれる自治体を見つけることができるでしょう。

ふるさと納税のメリット:地域を応援できる

ふるさと納税の本来の趣旨は「寄付」 です。返礼品も魅力的ですが、地元や好きな地域を応援できるメリットも忘れてはいけません。

企業が都市部へ集中する日本では、新卒で地元を離れる方も多いのではないでしょうか。生まれ育ったふるさとへの恩返しをしようとしても、実際に行動することは難しいかもしれません。そこで納税先を選べるようにしたのがふるさと納税です。

本来納めるべき税金を好きな地域に振り替えるだけなので大きな負担がなく(2,000円は自己負担)、簡単に地元を応援できます。

もちろん支援できる寄付先は地元だけではありません。例えば被災地や過疎地域などは、財源に不安を抱えています。ふるさと納税を活用すればこういった地域へも寄付しやすいでしょう。

ふるさと納税を通じて行う寄付は、自治体によって使い道を指定できるケースもあります。地域の産業支援や環境保護など自分がより一層関心のある施策の支援が可能です。

若山卓也(ファイナンシャルプランナー)

ふるさと納税3つのデメリット・注意点

次にふるさと納税のデメリットと注意点についても押さえましょう。主に以下3つに注意が必要です。

- 節税にはならない

- 確定申告が必要なケースがある

- 控除限度額を超えると自己負担になる

ふるさと納税のデメリット・注意点:節税にはならない

ふるさと納税は、お得な制度ですが節税にはなりません。なぜなら冒頭で解説した通り支払っているお金の額は変わらないばかりか、むしろ自己負担となる2,000円分増えてしまうからです。

上述した独身で年収400万円の方では、本来25万7,000円の税金(所得税と住民税)を支払うべきところ、3万円のふるさと納税で22万9,000円に減っているので一見減っているようにも感じます。

しかし実際に負担しているお金は、ふるさと納税と税金の合計で25万9,000円(22万9,000円+3万円)です。

つまり出ていくお金が2,000円増えてしまったことになります。このようにふるさと納税には、節税効果はありません。

ふるさと納税は「2,000円の負担でなにが得られるか」を考えることが大切です。返礼品や地域を応援できるメリットに見合うと感じるのであれば行ったほうが得でしょう。しかしそうでない場合は、無理にふるさと納税を行う必要はありません。

ふるさと納税のデメリット・注意点:確定申告が必要なケースがある

ふるさと納税の適用を受けるためには、原則確定申告を行わなければいけません。

所得税の確定申告は、毎年1月1日から12月31日までの1年間に生じた所得の金額とそれに対する所得税等の額を計算して確定させる手続です。 源泉徴収された税金や予定納税額などがある場合には、この確定申告によってその過不足を精算します。

一般的に給与所得者の場合は、会社で源泉徴収されており年末徴収で納税が完結するため、多くの方は確定申告が不要です。そのため慣れない確定申告で手間が増えてしまう点は、デメリットといえるでしょう。

ふるさと納税を「ワンストップ特例」で行うと確定申告の手間を省けます。ただし利用するために条件があるため、内容を押さえておくことが必要です。(記事の最後で解説)

ふるさと納税を行うと寄付先の自治体から「寄付金受領証明書」が届きます。寄附金受領証明書は、確定申告の際に一緒に添付することが必要となるため、大切に保管しておきましょう。 確定申告の詳細な手順は、後述します。

控除限度額を超えると自己負担になる

ふるさと納税は、本来納める税金から「ふるさと納税額-2,000円」を控除する効果がありますが控除できる金額には上限があります。

上限を超えた部分のふるさと納税は控除額が減り自己負担額が2,000円を超えてしまう可能性もある ため、十分に注意しましょう。

上限の計算式を以下に記載しますが少し内容が複雑です。しかもこれらの計算に用いる「住民税所得割額」「所得税率」は、収入やほかの所得控除などで変動します。

【満額の控除を受けられるふるさと納税の上限の計算式】

住民税所得割額×20%÷(90%-所得税率)+2,000円

※住民税のからの控除(特例分)

(引用:総務省 ふるさと納税のしくみ)

税金に詳しくない方は、ポータルサイトのシミュレーションを活用したほうが分かりやすいかもしれません。ただしポータルサイトで計算される上限は、あくまで目安だとご認識ください。

新卒にもふるさと納税はおすすめ!注意点などQ&Aでチェック

「ふるさと納税は新入社員に関係ない」と思っている方も多いかもしれませんがそんなことはありません。新卒の方にもふるさと納税はおすすめです。

ここでは、その理由や疑問をQ&Aで簡単に解説します。

Q.新卒で年収が低い。年収200万円でもふるさと納税はメリットがある?

A. 年収が低くてもふるさと納税のメリットはあります。

新入社員の場合、まだ年収が高くないケースも多いでしょう。厚生労働省の「賃金構造基本統計調査」によると2020年の初任給は約17万~22万円でした。業績への貢献度も低いと考えられるため、ボーナスも大きくは期待できないことから、年収は200~260万円程度200~260万円程度と想定します。

【初任給の平均(2020年)】

| 最終学歴 | 男性 | 女性 |

|---|---|---|

| 大卒 | 22万7,200円 | 22万4,600円 |

| 高卒 | 17万9,500円 | 17万4,600円 |

(引用:厚生労働省 令和2年賃金構造基本統計調査)

結論をお伝えすると、「新卒で独身、年収200万円」といったケースでもふるさと納税を行うメリットはあります。その他の所得控除がない場合、年間約1万5,000円までならふるさと納税で満額の控除を受けられるでしょう。

1万5,000円のふるさと納税に対して3割の返礼品があった場合、4,500円相当となり2,000円の自己負担をしても約2,500円分お得です。

- ふるさと納税の上限:年間1万5,000円

- 控除額:1万3,000円

- 期待される返礼品:4,500円相当

※期待される返礼品は、ふるさと納税額×30%で計算

実際に1万5,000円の寄付で受けられる返礼品には、どんなものがあるのかについて例を見てみましょう。以下、5カテゴリに分けて紹介します。

- 和牛

- 地酒・クラフトビール

- 伝統工芸品

- 美容・化粧品

- 旅行券

※返礼品の情報は、すべて本記事執筆時点(2021年11月7日)です。在庫がなくなり変更されるケースがあるため、寄付前に自治体HPなどで確認してください。

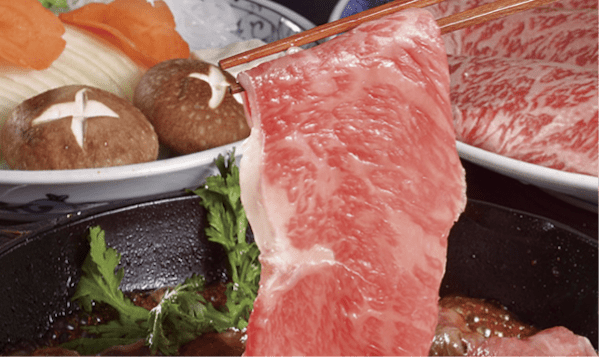

新卒におすすめの返礼品:【和牛】三重県松阪市 松阪牛

三重県松阪市の返礼品は、最高級和牛として有名な「松阪牛」です。2002年には、1頭5,000万円もの値が付いたこともありました。

ふるさと納税を行うと1万円程度から松阪牛(200グラム)を返礼品として受け取ることができます。普段は、手が届かないおいしいお肉も2,000円の負担で受け取れるのはうれしいですね。

ちなみに、「松阪(まつさか)市」の牛なので、読み方は「まつさかうし」または「まつさかぎゅう」とどちらも正しい読み方です。 「まつざかうし」「まつざかぎゅう」といったように「さ」が濁らないので注意してください。

新卒におすすめの返礼品:【地酒】沖縄県石垣市 泡盛・クラフトビール

沖縄県石垣市は、いわずと知れた観光地。沖縄本島からさらに南西に約400キロメートルも離れた美しい海とサンゴに囲まれた南国の島です。

周囲にも魅力的な島が点在しており、日本最南端にある「波照間島」は、南十字星の観測点として有名です。

石垣市へのふるさと納税を行うと、返礼品として島で作られた泡盛(600ミリリットル×3本)やクラフトビール(350ミリリットル×6缶)が贈られます。お酒好きの方にはたまらない返礼品ではないでしょうか。

新卒におすすめの返礼品:【伝統工芸品】秋田県大舘市 曲げわっぱ

秋田県大舘市は「曲げわっぱ」の産地として有名です。1枚の杉を熱湯でやわらかくし職人がすばやく曲げて形成します。

似たような「曲げもの」は各地にありますが、国の伝統的工芸品に指定されているのは秋田県大館市だけです(2021年11月7日時点)。

大型のものは、数万円の寄付が必要ですが小さな製品なら1万円程度でも受け取れます。 職人の技術に触れてみてはいかがでしょうか。

新卒におすすめの返礼品:【美容・化粧品】神奈川県南足柄市 富士フィルム「アスタリフト」

神奈川県南足柄市は、駅伝で有名な箱根山のふもとにあります。良質な水ときれいな空気を求め、1930年代に富士フィルムが進出しました。今でも多くの工場と研究拠点が稼働しています。

南足柄市の返礼品は「富士フィルムの町」ならではの一品です。1万3,000円の寄付から同社の代表的な化粧品シリーズ「アスタリフト」が贈られます。

新卒におすすめの返礼品:【旅行券】大分県日出町 ログキャビン宿泊券

「おんせん県」で知られる大分県の日出町は、別府湾に臨むリゾート地です。もともと豊臣秀吉の義理の甥「木下延俊」が城を築き地域が栄えました。

日出町へ1万5,000円分のふるさと納税を行うと「糸ヶ浜海浜公園」に隣接するキャンプ場のログキャビン宿泊券(1棟分)が贈られます。温泉と歴史の町で人気のキャンプを楽しんではいかがでしょうか。

Q.新卒で住民税を納めていなくても寄付できる?

A.できます。

新卒で働きだすと国に納める「所得税」は、毎月給与から源泉徴収されます。しかし住民票がある地域に納める「住民税」は引かれません。

なぜなら所得税は源泉徴収で前払いなのに対して、住民税は後払いの仕組みだからです。そのため新卒1年目は住民税の負担がありません。

1年目の所得に対して2年目から住民税がかかります。新卒で住民税が引かれていない場合でも、ふるさと納税は可能です。

その年に所得が一定以上ある限り翌年に住民税が発生します。ふるさと納税を行うことで翌年分の住民税が減少するでしょう。

【税金の基本は後払い。所得税が特殊】

そもそも税金は、1年間(1~12月)の所得に対して決まるため、年の途中では税額が決定しません。そのため本来は年が終わってから確定申告および納税を行うことが基本です。

給与の所得税は、むしろ特殊なケースで暫定的に毎月「源泉徴収」として先に税金を徴収しています。1年を通しででは過不足が出る可能性があるため「年末調整」で正しい税額に調整する仕組みです。

ただし年末調整ですべて対応してもらえるわけではありません。ふるさと納税を行った場合は、原則改めて確定申告で正しい税額を申告します。(ワンストップを利用した場合を除く)若山卓也(ファイナンシャルプランナー)

Q.入社前の3月までアルバイトしていた場合の上限額の計算方法は?

A.1月〜3月のアルバイトの収入と、4月〜12月の入社後の給与を合計して計算します。

入社前の3月までアルバイトをしていた場合、1~3月の収入も含めて計算しなければいけません。Aさんの例で考えてみましょう。

Aさんは、学生時代の1~3月にアルバイトで毎月5万円の収入があり、会社員として働きだしてからは毎月20万円の給与を4~12月まで受け取りました(ボーナスなし)。

Aさんが節税策を講じないと仮定した場合、税金は以下のように計算できます。

| アルバイトの収入①(1~3月) | 15万円 |

| 会社員としての収入②(4~12月) | 180万円 |

| 年収①+② | 195万円 |

| 所得税(国税) | 住民税(地方税) | |

|---|---|---|

| 給与所得控除③ | 66万5,000円 | 66万5,000円 |

| 社会保険料控除④※1 | 27万円 | 27万円 |

| 基礎控除⑤ | 48万円 | 43万円 |

| 課税される所得 ①+②-(③+④+⑤) |

53万5,000円 | 58万5,000円 |

| ふるさと納税前の税額 | 2万6,750円 (税率5%) |

5万8,500円 (税率10%) |

これを上述したふるさと納税の上限を求める計算式に当てはめると以下のようになります。

【(再掲)満額の控除を受けられるふるさと納税の上限の計算式】

住民税所得割額×20%÷(90%-所得税率)+2,000円

↓

58,500円×20%÷(90%ー5%)+2,000円=約1万5,764円

以上、Aさんが税金の控除を満額受けられるふるさと納税の上限は約1万5,000円と計算できました。

ただしAさんが当該年度の途中で保険に加入したり結婚したりした場合、別途控除が発生するため、上限の計算は異なります。正確に知りたい場合は、税務署や税理士に相談しましょう。

【入社前のアルバイトも必ず申告が必要】

入社前のアルバイト収入も課税対象のため、必ず申告しましょう。

若山卓也(ファイナンシャルプランナー)

ふるさと納税を始める手順

ふるさと納税を行う具体的な手順を確認しましょう。大まかな流れは以下の通りです。

【ふるさと納税を始める手順1】自分の寄付金額上限(=控除上限額)を調べる

まずは、満額の控除を受けられるふるさと納税の上限を調べましょう。

上述の計算式を用いてもいいですが難しいと感じる場合は、ふるさと納税のポータルサイトなどでシミュレーションを用いてもかまいません。

参考に、「ふるなび」のサイトでシミュレーションを行い、年収150~250万円までの上限額を以下にまとめました。

| 年収 | 上限額 |

|---|---|

| 150万円 | 8,000円 |

| 175万円 | 1万2,000円 |

| 200万円 | 1万5,000円 |

| 225万円 | 1万8,000円 |

| 250万円 | 2万1,000円 |

【ふるさと納税を始める手順2】寄付をする自治体と返礼品を決める

上限額を調べたらふるさと納税を行う自治体を決めましょう。 各自治体のHPから調べていては手間がかかってしまうため、やはりふるさと納税のポータルサイトを活用するのがおすすめです。

ポータルサイトでは、寄付金額や返礼品、また寄付金の使い道などで自治体を絞り込む検索機能が利用できます。魅力的な返礼品や応援したい自治体を探しましょう。

【ふるさと納税を始める手順3】自治体に寄付を申し込む

自治体が決まったら寄付の申し込みです。ポータルサイトから直接申し込みましょう。

期限は特にありませんが、税金の控除が受けられるのはふるさと納税を行った年が対象です。例えば2021年分のふるさと納税を行いたい場合、2021年12月末までに寄付が完了していないといけません。

つまり、 申し込みが年内であっても、コンビニ決済が翌年だと税金の控除に間に合いません。くれぐれも注意しましょう。

返礼品を早く受け取りたい方は、期限に限らず早めに申し込みましょう(返礼品によっては発送が遅いケースもあります)。

入社前のアルバイト収入も課税対象のため、必ず申告しましょう。 寄付金の支払い方は、ポータルサイトが指定する方法で行いましょう。おすすめはクレジットカード。ポイント還元があるため、コンビニ決済などよりお得です。

若山卓也(ファイナンシャルプランナー)

【ふるさと納税を始める手順4】返礼品と寄附金受領証明書を受け取る

ふるさと納税を行うと自治体から返礼品と「寄付金受領証明書」が送られます。確定申告に必要な書類なので大切に保管しておきましょう。

【ふるさと納税を始める手順5】税金の控除の手続きを行う

最後にふるさと納税で税金を控除する手続きを行いましょう。方法は「確定申告」と「ワンストップ特例」の2つです。

ワンストップ特例については、次章で解説します。ここでは、確定申告を行う場合の手続きについて確認していきましょう。

確定申告を行うタイミングと必要書類について以下にまとめました。

| 手続きのタイミング | ふるさと納税を申し込んだ翌年2~3月 |

|---|---|

| 必要書類 |

|

確定申告を行う場合、国税庁HPの「申告書作成コーナー」で申告書を作成すれば記入や計算の手間を省くことができます。

参考:国税庁 確定申告書作成コーナー

入力する数値は、勤務先から受け取る源泉徴収票で確認しましょう(申告書に添付する必要はありません)。

作成した申告書には、自治体から送られた「寄付金受領証明書」と「マイナンバーカードのコピー」の添付が必要です。

マイナンバーカードを用意できない場合は「通知カード」「マイナンバー記載の住民票」などに本人確認書類(運転免許証など)を添付して代用できます。

【「寄付金控除に関する証明書」とは?】

ふるさと納税の申告は2021年度分から簡素化され、各自治体から受け取る「寄付金受領証明書」に代えて、ふるさと納税ポータルサイトから発行される「寄付金控除に関する証明書」を提出できるようになりました。

これまで寄付金受領証明書は寄付のたびに発行されるため、複数の自治体にふるさと納税を行なうと証明書の数が増え、管理が大変でした

新たにポータルサイトから発行される「寄付金控除に関する証明書」は、そのポータルサイトから行なったふるさと納税が一覧にまとめられた書類です。複数の自治体に寄付した場合でも、少ない書類で申告できるメリットがあります。若山卓也(ファイナンシャルプランナー)

ワンストップ特例制度とは?

ふるさと納税で税金の控除を受けるもう一つの方法が「ワンストップ特例」 です。確定申告をせずに税金の控除を受けられるため、手間を省けるメリットがあります。

確定申告の不要な給与所得者等がふるさと納税を行う場合、確定申告を行わなくてもふるさと納税の寄附金控除を受けられる仕組み「ふるさと納税ワンストップ特例制度」が創設されました。特例の申請にはふるさと納税先の自治体数が5団体以内で、ふるさと納税を行う際に各ふるさと納税先の自治体に特例の適用に関する申請書を提出する必要があります。

ワンストップ特例制度申請の流れ

ワンストップ特例を利用する手順も自治体へ寄付を申し込むまでは確定申告と同じです。

両者の違いは、手続きの時期にあります。確定申告は、翌年1回にまとめて行うのが特徴です。しかしワンストップ特例は、寄付のたびに自治体へ「寄附金税額控除に係る申告特例申請書(ワンストップ特例申請書)」を送付しなければいけません。

毎回手続きが必要ですが申請書の様式はシンプルで申告書より簡単に作成できるでしょう。

【ワンストップ特例申請書の見本】

申請書は、ポータルサイトや各自治体HPからダウンロードできます。必要書類と一緒に寄付先の自治体へ郵送しましょう。ワンストップ特例の手続きを行うタイミングと必要書類を以下にまとめました。

| 手続きのタイミング | ふるさと納税を申し込むたびに自治体へ申請 |

|---|---|

| 必要書類 |

|

ワンストップ特例制度が利用できる人

ワンストップ特例は、便利な制度ですが利用できる人には以下のような条件があります。

- 本来、確定申告が不要な人(給与所得者など)

- 医療費控除などの適用を受ける目的などで確定申告を行わない人

- 寄付する自治体が5団体以下の人

ワンストップ特例を利用できる方は「確定申告を行わず寄付する団体が5団体以下」の方だけです。新卒の方なら多くがこの条件に当てはまるでしょう。

ワンストップ特例が利用できず、確定申告が必要な人

以下のような人は、ワンストップ特例を利用できないため、確定申告が必要です。

- 本来、確定申告が必要な人(自営業者など)

- 医療費控除などの適用を受ける目的などで確定申告を行う人

- 6団体以上の自治体へ寄付する人

ワンストップ特例は、普段確定申告を行わない方のための制度です。普段から確定申告を行う自営業者などは利用できないため、注意しましょう。また6団体以上の自治体へ寄付をする方も同様にワンストップ特例を利用できません。

新卒の方が注意したいのは、なんらかの事情で確定申告を行う場合です。医療費控除など申告が条件となっている節税を行う場合や、投資の利益申告や損失繰越などのために確定申告を行う場合、ワンストップ特例を利用できません。

ワンストップ特例を利用する場合でも自治体から送られる「寄付金受領証明書」は、念のため保管しておいたほうがいいでしょう。

新卒でもふるさと納税のメリットあり

ふるさと納税は、まだ年収が低い新卒の方でも十分メリットがあります。2,000円の自己負担でお得な返礼品を受け取れるほか好きな自治体を寄付で支援することが可能です。ワンストップ特例を利用すれば確定申告の手間もありません。

主な注意点は、ふるさと納税の上限でしょう。満額の控除を受けられる金額は「世帯構成」「年収」などで異なり、なおかつ上限があるため、ポータルサイトなどのシミュレーションなどで大まかな目安を知っておくことが大切です。

そのほかの注意点さえ気をつけていれば、ふるさと納税はとても魅力的な制度といえるでしょう。せっかく支払う税金ならふるさと納税でお得に寄付してみてはいかがでしょうか。

新卒にもおすすめの「ふるさと納税」をQ&Aで再確認

仮にふるさと納税を3万円分行った場合、税金の減少額は2万8,000円です。つまり本来支払うべき負担が少なくなるため、実質2,000円の負担でふるさと納税を行えます。また、返礼品がもらえるのも大きな魅力です。

- 1. 自分の寄付金額上限を調べる

- 2. 寄付をする自治体と返礼品を決める

- 3. 自治体に寄付を申し込む

- 4. 返礼品と寄付金受領証明書を受け取る

- 5. 税金の控除の手続きを行う

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079