「何とかしてお金持ちになりたい」「働かずにお金を得たい」と考えた結果、投資で稼ぐというアイディアに行きついた人もいるのではないでしょうか。

しかし、本当に投資で稼げるのか、リスクはないのか、実態が気になるところですよね。そこで、この記事では

・株投資で人生逆転した人たちの事例

・投資で稼ぐおすすめの方法

・稼ぐ投資家が実践している6つのこと

を解説していきます。投資で稼いだ人の体験談や、投資で稼ぐ方法が知りたい人は、最後まで読んでみてください。

富裕層の定義は?投資や事業でいくら稼げばお金持ちか

そもそも、いくら稼げば「富裕層」のうちに入ったとみなされるのでしょうか。 野村総合研究所の調査においては、純金融資産保有額が1億円以上5億円未満の世帯を富裕層として定義しています。

純金融資産保有額とは、預貯金や投資商品を含めた金融資産から負債を差し引いた額のこと。

このことから、純金融資産保有額が1億円を超えれば、胸を張って「富裕層の仲間入りをした」とうたうことができるでしょう。

ちなみに、資産階層の最下層にして多数派である「マス層」は、純金融資産保有額が3000万円未満の世帯を指しています。

つまり、純金融資産保有額が3000万円を超えていれば、「一般家庭よりは資産がある」と言えそうです。

※参考:野村総合研究所、日本の富裕層は127万世帯、純金融資産総額は299兆円と推計

株投資で稼いで人生逆転した人たちの事例

投資でお金を稼ぐことは、投資初心者にとっては夢物語のように感じるかもしれません。

しかし、投資で資産形成をする人は一般人にもたくさんいますし、中には人生が激変するほどに投資でお金を稼いだ人も存在します。 そこで、ここからは、以下2つの印象的な事例を紹介。

・株投資で億を稼いだ会社員の事例

・芸人で株に挑戦して億を稼いだ事例

「本当に投資でお金が稼げるの?」と半信半疑な人は、ぜひ読んでみてください。

株投資で億を稼いだ会社員の事例

1つ目は、株投資で億を稼いだ会社員の事例。

会社員のDさんは、結婚を機にライフプランについて考えるようになり、2003年から資産形成を目的とした株投資を始めました。

投資を始めて3年目で2000万円以上の大きな金額を稼ぐも、ライブドアショックやリーマンショックのあおりを受け、一時は利益がすべて吹き飛んでしまったといいます。

この大失敗をきっかけに自己流投資をやめ、投資セミナーや本で勉強に励んだDさん。

株を始めて10年で資産額は1億円を超え、見事に富裕層の仲間入りを果たしました。

現在は会社を辞め、専業投資家として株投資を続けているそうです。

芸人で株に挑戦して億を稼いだ事例

2つ目は、株に挑戦して億を稼いだ芸人の事例。

お笑い芸人のIさんは下積み時代、生活費を稼ぐため「アルバイトの代わり」という感覚で株投資を始めたと言います。

100万円を元手に、株主優待も楽しみつつ株取引の経験を積みましたが、結果は振るわず。結局アルバイトで生活費を稼いでいたIさんを変えたのは、現在の配偶者である女性との出会いでした。

Iさんは芸人活動の傍ら、中小企業診断士の資格を取るなど精力的に株の勉強に取り組み、紆余曲折を経て1億円もの資産を築くことに成功したのです。

株投資で稼ぐならおすすめは「米国株」

株投資で稼ぐなら、「米国株」投資がおすすめ。

ここからは、米国株投資がおすすめな理由と米国株投資の3つのメリットをお伝えします。

毎月5万円投資で30年後は6000万円

投資で稼ぐなら米国株がおすすめな理由は、平均利回りが高いからです。

例えば、米国株のインデックス投資信託の利回りは7%前後に及ぶことも。

平均利回り7%の投資商品に毎月5万円を30年間積立投資した場合、元金1800万円が約6000万円に増える計算です。

平均利回りの高い米国株投資で長期運用すれば、複利効果も手伝い、大きく資産を増やせる可能性があります。

米国株のメリット1|グローバル企業に投資できる

米国株投資で稼ぐメリット1つ目は「グローバル企業に投資できる」です。

米国株投資なら、グーグル・アップル・フェイスブック・アマゾンを始めとする、世界的に有名な企業の株への投資が可能。

アメリカはグローバル規模の事業を手掛ける企業が豊富なため、今後の成長が期待できる銘柄も多く見つかるはずです。

米国株のメリット2|1株から投資できる

米国株投資で稼ぐメリット2つ目は「1株から投資できる」です。

日本企業の株の場合、最低売買単位が100株や1000株の銘柄ばかりですが、米国株投資なら1株から買付可能。

米国株は十数万円あれば購入できる銘柄が多く、最低限必要な投資資金が少額で済むので、投資初心者でもスタートしやすいメリットがあります。

米国株のメリット3|仕事をしながら投資できる

米国株投資で稼ぐメリット3つ目は「仕事をしながら投資できる」です。

株の売買取引は株式市場が開いている時間帯にしかできないため、平日の日中に勤務中のサラリーマンは、集中して取引できないデメリットがあります。

しかし、米国株投資の場合、日本とアメリカの時差のおかげで、サラリーマンでも仕事終わりの時間帯に株取引が可能。

以下は、日本株・米国株 市場の取引時間の比較表です。

| 市場 | 取引時間(日本時間) |

|---|---|

| 日本株 (東証) |

平日 9:00〜11:30/12:30〜15:00 |

| 米国株 (立会時間内) |

標準時間期間 23:30〜翌朝 6:00 サマータイム期間 22:30~翌朝 5:00 |

いざ始めるなら?初心者に人気な米国ETFとは?

先述通り、米国株といってもアップル(AAPL)とテスラ(TSLA)などの個別株からインデックスの米国ETF(VOOなど)やeMAXIS Slim 米国株式(S&P500)などの投資信託などさまざまな選択肢があります。

なかでも初心者におすすめなのが米国ETF。

ETFとは投資信託と同様に数多くの銘柄を詰め合わせた金融商品ですが、投資信託と違うのはマーケットに上場していること。そのため、価格の変動を見ながらリアルタイムに売買が可能です。

手数料も安く、ダウ平均やS&P500といった株式指数に連動した金融商品であることから個別株に比べたらリスクが少ないことで初心者には人気があります。

主な米国ETFは下記の通り。

| 銘柄名 | ティッカー |

|---|---|

| SPDR ポートフォリオS&P 500高配当株式ETF |

SPYD |

| バンガード・S&P 500 ETF |

VOO |

| バンガード・ 米国高配当株式ETF |

VYM |

| バンガード・トータル・ ストック・マーケットETF |

VTI |

| インベスコQQQ 信託シリーズ1 |

QQQ |

上記の銘柄を参考に、自分の投資目標や投資スタイルに合わせて、検討してみてください。

「自分にどんな方法があっているかわからない」「米国株について具体的に知りたい」という方は、お金のプロに聞いてみましょう!

「お金の健康診断」なら何回でも無料でチャット相談が可能です。 匿名で利用できるので、ぜひ気軽に相談してみてくださいね。

稼ぐ投資家が実践している6つのこと

投資を始めることは誰にでもできますが、投資で稼ぐとなれば話は別。 やみくもに投資をしても、思い通りの成果を上げることは難しいでしょう。

そこで、ここでは稼ぐ投資家が実践している6つのことを紹介します。

1.生活費を投資に注ぎ込まない

2.投資だけで生計を立てようとしない

3.キャッシュフローの管理を怠らない

4.無理に投資額を引き上げない

5.損切りと利益確定のラインを決めたら守る

6.失敗しても継続する

投資で稼ぎたい人は、ぜひ参考にしてみてください。

1.生活費を投資に注ぎ込まない

投資で稼ぐには、生活費を投資に使わないことが大切。

稼げるチャンスがあるからといって、やみくもに資金投入するのは賢明とは言えません。 冷静な投資判断をするために、生活費まで投資に注ぎ込まないようにしましょう。

一か八かのギャンブル感覚ではなく、投資は余剰資金で行うのが鉄則です。

2.投資だけで生計を立てようとしない

投資で稼ぐ人は、本業で生計を立て、生活費をきっちり確保しています。

投資初心者が本業を辞め、いきなり投資で生計を立てようとするのは非現実的。

特に最初のうちは、投資で儲けようと必死にならずに、本業でしっかりとベースインカムを得るよう肝に銘じましょう。

3.キャッシュフローの管理を怠らない

稼ぐ投資家は、キャッシュフローの管理を怠りません。

キャッシュフローとは、簡単に言えば「お金の流れ」のこと。 投資初心者は、まずは家計の収支を把握し、お金の流れを掴むことから始めましょう。

家計のキャッシュフローが正しく管理できていれば、どのくらいの資金を投資にまわすのが適切か判断ができるからです。

また、現在の生活を見直すことで、より多くの投資資金捻出も可能になります。

4.無理に投資額を引き上げない

投資で稼ぐには、無理に投資額を引き上げないよう心掛けましょう。

相場の動向によっては、想定以上の利益が発生することもあります。 しかし「調子が良いから」と投資額を引き上げた途端に、暴落に見舞われることもよくある話。

どんなときでもリスク管理を怠らず、大きな痛手を受けないように注意が必要です。

5.損切りと利益確定のラインを決めたら守る

投資で稼ぐコツは、損切りと利益確定のラインを事前に決めておき、どんなときでも必ずルールを守ることです。

いざ投資を始めると、相場の変動に踊らされて冷静な判断ができなくなるもの。

投資家の間で有名な「航路を守る」という言葉があります。

稼ぐ投資家は、事前に自分の投資ルールを決めておき、相場に左右されずルールを守ることの重要性を知っているのです。

6.失敗しても継続する

投資で稼ぎ財を成している人の共通点は、失敗しても投資を続けているという点。

投資は常に値動きするのが当たり前なので、運用成績が良いときもあれば悪いときもあります。 そのため、一時の失敗に引きずられることなく、気持ちを切り替えて新たな取引に向かう精神力も必要です。

投資で稼ぐには、短期間で結果を出そうとするのではなく、長期戦を前提に取り組むようにしましょう。

若いうちに投資を始めると稼げる金額が大きくなる!

投資で稼ぐ場合、若いうちに始めるほど大きな利益が見込めます。

ここからは、投資期間が長いほどに有利な理由と大学生におすすめな2つの投資手法をお伝えします。

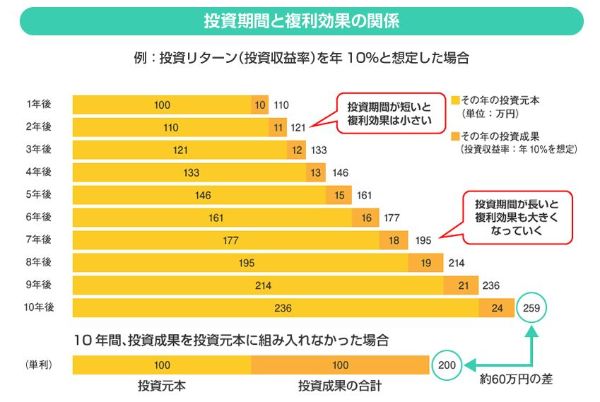

長期運用の恩恵

若いうちに投資を始めれば、必然的に長期間の運用が可能になります。

例えば大学生のうちから運用開始した場合、向こう30年間は働きながら投資を継続できるでしょう。 運用期間が長ければ長いほど、複利効果の恩恵により資産を大きく増やせるため大変有利です。

(画像=『オカネコ』より引用)

大学生におすすめ1|積立投資

投資で稼ぎたい大学生におすすめな1つ目の方法は、積立投資。

積立投資のメリットは以下の通り。

・元手がなくても始められる

・時間の分散効果でリスク軽減できる

・つみたてNISAを活用すれば節税できる

積立投資なら「30年以上の長期運用ができる」という大学生ならではのメリットを生かし、リスク軽減しながら大きな投資成果を狙えます。

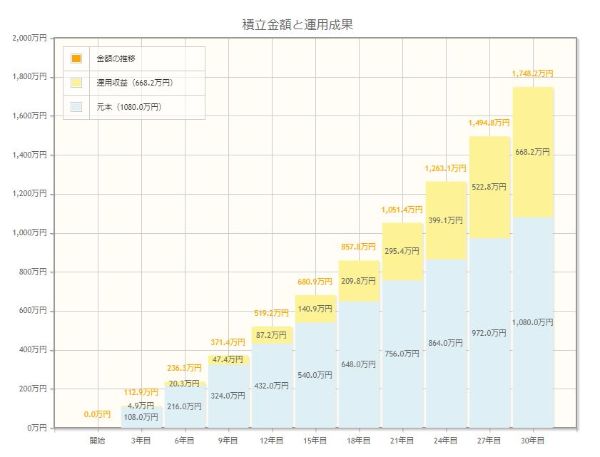

試しに、つみたてNISAで利回り3%の投資信託を毎月3万円積立購入した場合をシミュレーションしてみましょう。

(画像=『オカネコ』より引用)

運用30年目には、約1750万円の運用成果を得られることが分かります。

積立総額は1080万円なので、約670万円もの投資利益が発生する計算です。

しかも、投資利益には約20%の税金がかかりますが、つみたてNISAを利用すれば最長20年間は非課税になるため、投資利益をまるまる受け取れるメリットもあります。

大学生におすすめ2|個人向け国債

投資で稼ぎたい大学生におすすめな2つ目の方法は、個人向け国債。

個人向け国債のメリットは以下の通り。

・日本国政府発行の債券なので低リスク

・元本割れの心配がない

・1万円から購入可能

・0.05%の最低金利を保証

個人向け国債は低リスクかつ元本割れの心配がないため、「投資で損をするのが怖い」という大学生にもおすすめです。

その代わり、0.05%の最低金利が保証されているとはいえ、リターンはかなり小さめ。

例えば、変動金利型10年の個人向け国債を50万円分購入した場合をシミュレーションしてみると、10年後の受取利子(税引前)は125円になります。

個人向け国債だけでお金持ちになることは難しいですが、投資を始めるきっかけとしては最適な商品です。

※参考:個人向け国債 受取利子シミュレーション(財務省)

投資で稼ぐ人に学び、効果的な資産形成をしよう

この記事では、投資で稼いだ人たちの事例や、投資で稼ぐ方法について解説しました。

紹介した事例の通り、投資だけで食べていけるほどの金額を稼ぐには投資の勉強と実践の積み重ねが不可欠なため、そう簡単なことではありません。

しかし、長期運用を前提にコツコツ投資を行い、数十年後の大きな資産を作ることなら、どんな人にもチャンスがあります。

投資で稼ぐことに興味を持った人は、せっかく掴みかけたチャンスを逃さないよう、早速運用を始めてみましょう。

自分に合う投資の方法が知りたい人は、ぜひ当サイトの「お金の健康診断」を活用してみてください。

「お金の健康診断」なら、お金のプロであるFPに無料かつ匿名でチャット相談ができます。

チャット形式なので自分のタイミングで相談することができ、わざわざ外出する必要もありません。

ぜひ気軽に利用してみてくださいね。

提供・オカネコ(お金の専門家にチャットですぐ相談できるWebマガジン)

【こちらの記事も読まれています】

>平均貯金額を【年代・世帯別】に紹介!子育てや老後に必要な貯金額と賢く貯めるコツも解説

>家計簿をつけているのに、お金がたまらないのは、なぜ?

>FPに相談するとはどういうことなのか?

>40歳の平均貯金額は?教育費や老後にかかる費用と貯めるコツ5選

>国立大学の学費はいくら?生活費や留学費用など大学生活でかかる各費用を解説