こんにちは、ファイナンシャルプランナーの池田昇太です。

日本証券業協会の「平成30年度 証券投資に関する全国調査」によれば、20代で投資を始めている人は約1割です。

そのため現在20代の人は、投資を始めれば周りの友人・知人と比べて、将来大きな資産を築ける可能性があります。

しかしどのように投資を始めれば良いのか分からない人や、誰に相談すべきか悩んでいる人は多いでしょう。

そこでこの記事では、投資を始めるメリットや必要資金、おすすめの投資商品について解説します。

チャンスがいっぱい!20代から投資を始めるメリット

20代のうちから投資を始めれば、3つのメリットがあります。

詳しく解説しましょう。

長期運用できる

早いうちから投資を始めれば、長期運用ができます。

長期運用とは、10年以上のスパンで投資し続ける手法です。

具体的な方法は、一度大きな金額を投資して10年以上持ち続けるやり方や、10年以上に渡って毎月少しずつ積立投資するやり方があります。

20代に長期運用をおすすめする理由は、「時間を武器にできるため」です。

効率的な資産運用のやり方は、長い時間をかけて複利運用する方法。

複利とは、定期的に発生する利息を元本に上乗せし、その上乗せ額に対しても利率がかけられる仕組みです。

例えば10万円を年利3%で複利運用すると、1年目に発生する利息は3000円ですね。

複利運用の場合、2年目の利息は、3000円の利息を元本10万円に上乗せした金額に対して発生します。

つまり10万3000円を年利3%で運用することになるため、2年目の利息は3090円。

このように複利運用では、利息が発生するたびに元本の額が増えていくのです。

複利運用は時間をかければかけるだけ、元本が大きくなります。

そのため20代のうちに投資を始め、時間を武器にして複利運用すれば、効率的な長期投資が可能です。

社会勉強になる

投資をすれば、投資先のリサーチや経済の勉強のきっかけになります。

例えば株に投資するなら、投資した企業の業績や、経済ニュースによる影響が気になるでしょう。

筆者はFXをはじめた頃、ドル円の通貨ペアでトレードをしていました。

その際、アメリカの政治・経済に関するニュースのこまめなチェックが習慣化した経験があります。

このように投資を始めれば、社会勉強のきっかけになるのです。

お金に関する知識が増える

投資を始めれば、お金の知識が増えます。

複利運用の効果だけではなく、単利との違い・各金融商品の利率・資金管理の方法など、学びが多いのです。

特に20代は、勉強する時間を取れるでしょう。

大学生なら勉強できる時間は多いですし、社会人でも空いた時間で勉強できます。

筆者も投資を始めたり、FP2級の資格を取ったりしたのは社会人になってからです。

現在は勉強した知識を活かして、自分で資産運用をしています。

このように20代のうちから投資の勉強をすれば、後になって自分のために活用できるでしょう。

20代で投資をしている人の割合

20代から投資を始めることにはメリットがあると解説しました。

それにもかかわらず、20代で投資をしている人の割合は少なめです。

日本証券業協会が公開している「平成30年度 証券投資に関する全国調査」によると、20代で投資をしている人は全体の1割ほど。

20~24歳の男性で、株式・投資信託・公社債といった預貯金以外の金融商品を利用している人は、1割にも達していません。

20~24歳で株式を保有している人は3.1%、投資信託を保有している人は1.3%。

一方で25~29歳の場合、株式を保有している人が7.4%で投資信託を保有している人は5.4%と、わずかに20代前半の割合を上回っています。

なお、女性で投資をしている人の割合は男性よりも低く、20~24歳で投資信託・公社債を保有している割合はゼロです。

投資をしている割合は、男女ともに年齢が上がるにつれて上がっているようです。

このように、20代で投資をしている人の割合は、他の年齢層と比べて少ないと分かりました。

【投資目的】20代から考えるべきライフイベントの資金目安

20代で投資をしている人は、たったの1割程。

ほとんどの人が預貯金で資産を貯めているのが分かりました。

そのためあなたがすぐに投資を始めれば、将来的に資産額で周りの人に差が付くでしょう。

また投資をすれば、将来のライフイベントに対する備えも作れます。

ここでは20代の人が投資目的として考えるべき具体的なライフイベント3つと必要な資金の目安について解説しましょう。

結婚資金

20代の投資目的の1つ目は結婚資金。

リクルートのブライダル総研の「ゼクシィ結婚トレンド調査2019(首都圏)」によると、結婚に必要な費用の平均額は次の通りです。

同調査では、結婚にかかった費用の平均総額は487万6000円という結果が出ています。

結婚式を身内だけの小規模で行うケースや、結納式をしないケースでは、平均より少ない金額で済むでしょう。

また結婚式で受け取るご祝儀で一部の費用を賄えるので、全額を自己負担するつもりで資金準備する必要はないかもしれません。

なお、同調査によると披露宴・披露パーティのご祝儀額総額の平均は224万1000円です。

住宅購入費用

20代の投資目的の2つ目は住宅購入費用。

ここでは住宅購入に必要な頭金の目安を解説しましょう。

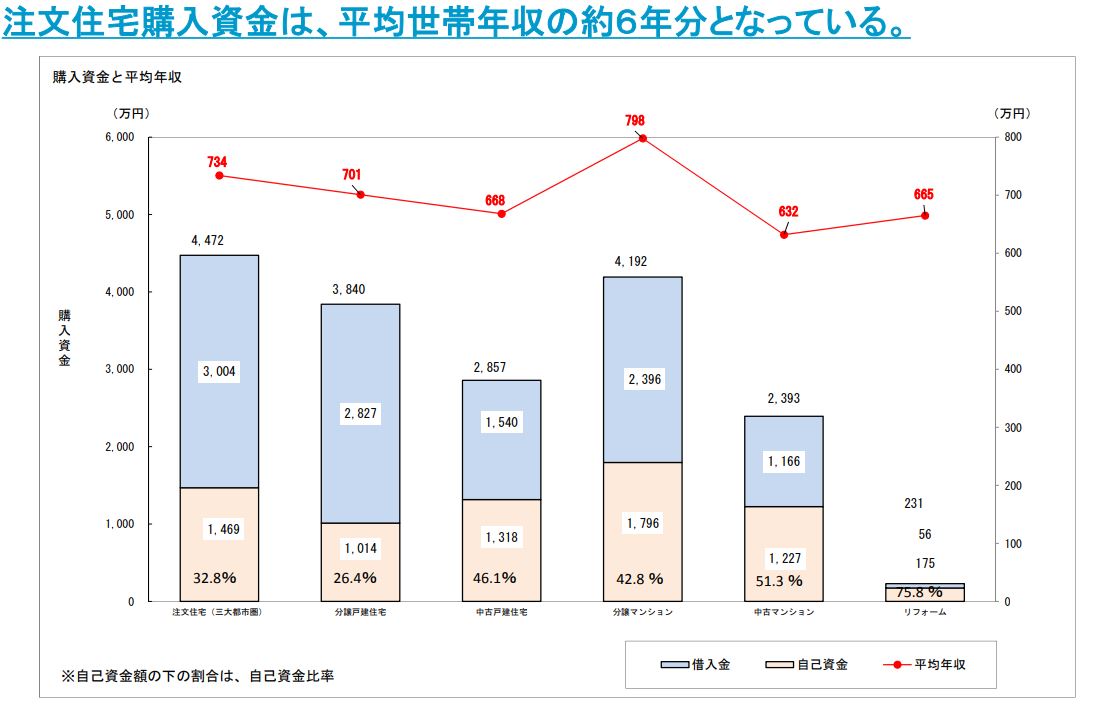

国土交通省の「平成29年度 住宅市場動向調査報告書」には、住宅購入時の借入金と自己資金が公開されています。

注文住宅・分譲戸建住宅・中古戸建住宅・分譲マンション・中古マンションの自己資金(頭金)を見ると、いずれも1000万円を超えています。

マイホーム購入を目指す場合、頭金として1000万円以上を用意するケースが多いようです。

しかしこのデータは、あくまでも平均値です。

住宅購入資金に対する自己資金の割合が8割の人もいれば、1割程度の人もいるでしょうから、参考程度に押さえておいてください。

老後の生活費

20代の投資目的の3つ目は、老後の生活費です。

生命保険文化センターの「令和元年度 生活保障に関する調査《速報版》」によると、夫婦2人の老後の最低日常生活費は、月額平均22万1000円です。

最も多い回答は月額20~25万円未満で、その次に30~40万円未満。

もし65歳で世帯主が仕事を引退して、そこから20年間夫婦で生活する場合、

月額平均22万1000円×20年間(240か月)=5304万円

が必要な老後資金の目安になるでしょう。

もちろん定年退職する年齢や老齢年金の支給額により、自分で用意しなくてはならない老後資金は変わってきます。

20代から投資を始めるにはどれくらいお金が必要?

老後資金や住宅購入資金のように、多くの資金を必要とするライフイベントがあるとお伝えしました。

このようなライフイベントに備えるために、早いうちから投資を始めると良いでしょう。

それでは20代が投資を始めるには、どれくらいのお金が必要でしょうか。 詳しく解説します。

【20代】投資合計額の割合

日本証券業協会の「平成30年度 証券投資に関する全国調査」によると、投資に費やす資金の合計額は100~300万円が最も多いようです。

全年代での保有金融商品の合計額(投資額の合計)は、以下の通り。

20代の投資額に注目してみるとどうでしょうか。

20代男性の場合、最も割合の多い投資額は20~24歳が10万円未満(37.6%)、25~29歳が100~300万円未満(24%)。

20代女性の投資額は、20~24歳が10~50万円未満(38%)、25~29歳が100~300万円未満(27.3%)が多くを占めていました。

20代後半になると貯金に余裕が出てくることから、投資額を増やせるのかもしれないですね。

投資は数百円からでも始められる!

100万円以上を投資する20代も多くいると知り、「そんなに投資にお金を回せないよ」と感じた人もいるでしょう。

しかし投資は少額からでも始められます。

例えば証券会社で取り扱われているETF(上場投資信託)であれば、500円から購入できる銘柄があるのです。

たしかに元本が大きければ大きいほど、投資の効果を期待できます。

年1%の利率で運用する場合、元本が1万円なら利益は100円しか出ませんが、元本100万円なら1万円の利益です。

しかし最初から大きな金額を用意する必要はありません。

投資の元本を増やすのは、投資に慣れてからでも問題ないので、試しに少額から投資を始めてみると良いでしょう。

20代から始める投資におすすめの商品4選

「少額から投資を始められる」と聞いて、より投資に興味を持った人は多いのではないでしょうか。 ここでは20代が投資を始めるのにおすすめの商品を4つご紹介します。

それぞれの概要とメリット・デメリットを解説しますので、商品選びの参考にしてください。

債券投資

債券とは、企業・地方・国が資金を集めるために発行するもの。

投資家は債券購入を通じて、債券発行者に資金を貸します。

そして発行者は満期になったら、投資家から借りたお金に利息を付けて返すのです。

債券のメリットは、原則的に元本割れしない点が挙げられるでしょう。

ただし銘柄によっては、元本が変動するケースもあります。

一方でデメリットは、株式や投資信託と比べて利率が低めである点です。

個人向け国債であれば最低金利は年0.05%で、社債の場合は年利2%ほどの銘柄があります。

株式投資

株式とは、企業が資金を集める目的で発行するものです。

債券とは異なり、企業は投資家に資金を返還する必要がありません。

株式を通した資金は企業の資本となります。

株式のメリットは、債券よりも大きなリターンを得られる点です。

例えば2020年12月8日時点で、前田道路(1883)の配当利回りは43.76%、マクセルホールディングス(6810)は20.97%。

また株価の値上がり率は、銘柄によっては前日比30%を超えるケースがあります。

同日時点でタメニー(6181)は前日比+31.85%、ヒーハイスト(6433)は+25.4%です。

このように株式投資は上手くいけば高い利益を得られますが、反対に大きく損をするかもしれないデメリットがあります。

極端な話、企業が倒産すれば株に価値は付きません。

そのため投資額を失うリスクがあるのです。

投資信託

投資信託とは、資産運用を専門家に依頼する方法です。

投資先は国内や海外の株式・債券・不動産・金など。

プロに運用を任せられるため、自分で値動きを見続けたり分析したりしなくて済むメリットがあります。

また債券よりもリターンが高めです。

筆者はアメリカの株式指数であるS&P500に連動する上場投資信託を購入していますが、1年間の利率は10%ほど。

ただし投資信託には、運用結果によっては元本割れするデメリットがあります。

また、信託報酬や信託財産留保額といった手数料がかかる点にも注意しましょう。

つみたてNISA・iDeCo

つみたてNISAやiDeCoも早いうちから利用してみると良いでしょう。

つみたてNISAとは、投資で得た利益を非課税にできる制度で、毎月決まった金額を積立投資できます。

非課税期間は20年間で、その間にいつでもお金を手元に戻すことが可能。

ただし年間の投資額は40万円が上限となっています。

つみたてNISAのメリットは、国が長期投資向けに厳選した投資信託を購入できる点です。

特に投資初心者は、投資先を選ぶ手間を削減できるでしょう。

デメリットは、つみたてNISAで購入できるのが投資信託だけである点。

また一般口座で購入した投資信託は、後からつみたてNISA口座に移動できません。

そしてiDeCo(個人型確定拠出年金)とは、個人で用意する私的年金です。

つみたてNISAと同様、毎月決まった金額を拠出します。

拠出した掛金は、自分の好きな方法で運用できます。

運用方法は大きく分けて次の2種類。

・元本確保型…定期預金や保険で運用

・元本変動型…株式や投資信託で運用

iDeCoには「掛金が全額所得控除できる」「年金の受け取り時に一定額の税金を控除できる」「投資による利益を非課税にできる」メリットがあります。

一方で、毎月の掛金に上限がある点や、60歳になるまで引き出せない点がデメリットです。

20代にはゲーム感覚のロボアドバイザーが使いやすい

投資の方法はさまざまありますが、20代にも利用しやすい投資方法の1つといえるのがロボアドバイザー。

ロボアドバイザーとは、資産運用をAIに任せる方法です。

ロボアドバイザーを提供する会社のサイトや専用のアプリで、自分の年齢・年収・資産運用の目的といった質問に答えます。

そうすると、自分にとって最適な運用方法をロボアドバイザーが提案してくれるのです。

またロボアドバイザーは、運用結果を考慮して銘柄の買い増し・売却を実行。

自分で細かく管理をしなくても、自動的に資産配分のバランスを取れます。

ただしロボアドバイザーを使うと自分の手で投資判断をしないので、銘柄や経済の分析を通して投資の経験を積みにくい点にご注意ください。

20代で投資を始めるなら専門家に相談しよう

この記事では、20代の人向けの投資について解説しました。

投資の目的や必要な資金、そして具体的な投資方法をお伝えしてきましたね。

ぜひこの記事を参考にして、投資の第一歩を踏み出してみましょう。

もし不安な点や疑問点があれば、当サイトの「お金の健康診断」でFPに相談するのをおすすめします。

チャットを通して無料で相談できますので、ぜひご利用ください。

提供・オカネコ(お金の専門家にチャットですぐ相談できるWebマガジン)

【こちらの記事も読まれています】

>平均貯金額を【年代・世帯別】に紹介!子育てや老後に必要な貯金額と賢く貯めるコツも解説

>家計簿をつけているのに、お金がたまらないのは、なぜ?

>FPに相談するとはどういうことなのか?

>40歳の平均貯金額は?教育費や老後にかかる費用と貯めるコツ5選

>国立大学の学費はいくら?生活費や留学費用など大学生活でかかる各費用を解説