では、実際どれくらいの効果があるのか考えてみましょう。

まず、月3000円の支払いが、仮に「新」介護医療保険料に加入しているとして、年間保険料は3万6000円です。生命保険の契約により、割戻金や還付金があるときには差し引きますが、今回は“なし”とします。

保険料3万6000円に対して、生命保険料控除は2万8000円と計算できます。年収が500万円なら、給与所得控除後の金額は356万円です。社会保険料は仮に15%とみなして、75万円とします。

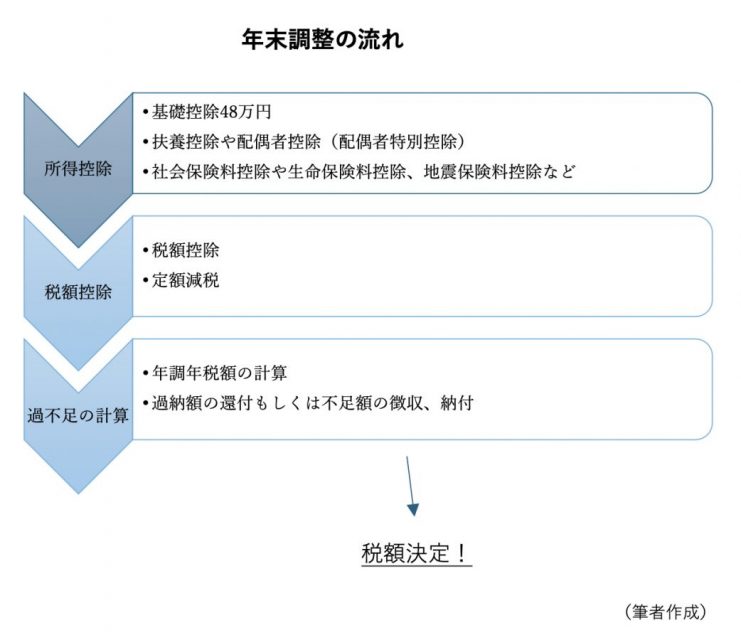

図表1

図表1の流れにより、所得控除後の給与所得356万円-基礎控除48万円-社会保険料控除75万円-生命保険料控除2万8000円=230万2000円(課税所得)

算出税額の速算表より税額 13万2700円→復興税額加算して13万5400円

もし、生命保険料がなければ、13万5500円→復興税額加算して13万8300円です(注意:通常の年末調整の方法から単純計算。定額減税は加味していません)。

実際の税軽減が「2900円だけ?」と感じる方もいるかもしれませんが、今回のようなケースは、十分に生命保険料控除を利用できていません。生命保険料は3つの区分を最大限利用すると、最大12万円となります。今回考慮していない小規模企業共済制度や地震保険料があり、ほかの控除金額があれば、さらに年税額が下がります。

今年は定額減税という恩恵がありましたが、来年は減税の恩恵はないと考えて、これからは自分ができる工夫を考えておきたいものです。

出典

国税庁 旧生命保険料と新生命保険料の支払がある場合の生命保険料控除額

国税庁 No.2260 所得税の税率

執筆者:當舎緑

社会保険労務士。行政書士。CFP(R)。

【関連記事】

- 年末調整をしていても確定申告が必要な場合って?9つの事例にあなたは当てはまる?

- あなたはどちら?年末調整で税金が還付される人、されない人。

- 結局のところ、生命保険料控除で所得税はいくら減税になっているの?