iDeCo(個人型確定拠出年金)に節税効果があるということは比較的知られるようになってきましたが、「具体的にいくらくらい節税できるのか」ご存知でしょうか。

iDeCoの3つの節税効果

iDeCoでは、お金を拠出したとき、運用しているとき、受け取るときの3つの段階すべてで税制優遇が受けられます。

・掛金が全額所得控除になる

iDeCoに投入したお金は全額が所得控除の対象になります。つまり、所得税や住民税の負担が軽くなるということですね。

・運用益が非課税

通常であれば、投資で得た利益には約20%の税金がかかります。でも、iDeCoを利用すれば非課税であることから、運用益の分はまるまる再投資にあてることができます。

・受け取り時も控除が受けられる

iDeCoではそれまで運用してきたお金を60歳以上で受け取ることができます。一時金としてまとめて受け取る場合には「退職所得控除」、年金として少しずつ受け取る場合は「公的年金等控除」の対象になり、どちらも一定金額までは税金がかかりません。

iDeCoの節税金額は自分でシミュレーションできる

iDeCoで節税できる金額は、人によって違います。

支払うべき所得税や住民税の金額は、収入から控除を差し引いた「所得」をもとに計算されます。控除とはざっくり言うと、税金を計算するうえで考慮すべき事情がある場合に、所得額から一定額を差し引いて税負担を軽くする措置のことです。

この控除にはいろいろな種類があり、iDeCoの月々の掛金(小規模企業共済等掛金控除)、扶養家族の人数(扶養控除)など、その人の状況によってどの控除をいくら受けられるかが違います。収入が同じでもこの控除の合計金額が変わると所得額も変わり、所得額が変わると税額も変わります。

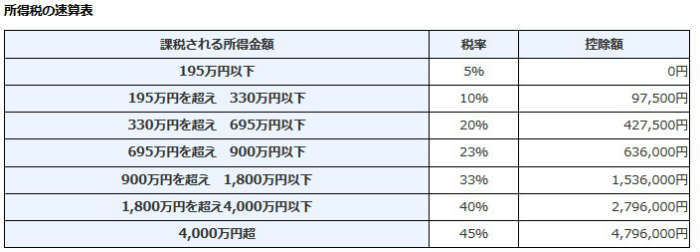

所得税の税率は以下のように決まっていて、同収入でも控除額が大きい人と小さい人では支払う税金額が大きく異なることもあります。

出典:国税庁ホームページ

一見ややこしそうですが、自分でいくら節税できるのかざっくりとシミュレーションすることもできます。

課税所得と掛金別の節税金額一覧表

たとえば、現在40歳の会社員の方が新しくiDeCoに加入した場合について考えてみましょう。iDeCoに加入することで所得税と住民税合わせていくら軽減されるかの目安が以下のとおりです。

お金を拠出したときに軽減できる税金額(1年あたり)

| 掛金5,000円/月 | 掛金1万円/月 | 掛金2万円/月 | |

| 年収200万円 | 9,000円 | 1万8,000円 | 3万6,000円 |

| 年収500万円 | 1万2,000円 | 2万4,000円 | 4万8,000円 |

| 年収1,000万円 | 1万8,000円 | 3万6,000円 | 7万2,000円 |

40歳の方なら60歳まで20年ありますので、上記の表の金額に「×20」で拠出期間中のトータルの軽減額が計算できます。

この例では、「課税所得=年収-給与所得控除(78万円)-社会保険料控除(年収の14.22%)-基礎控除(一律38万円)」、住民税は一律10%として、1年あたりの軽減額を計算しています。配偶者控除、障害者控除、医療費控除、生命保険料控除など何かしらの控除がほかにある方は表中の数字より節税効果が少なくなる可能性があります。

お金を運用しているときに軽減できる税金額

運用益についての税金の計算には、先ほどの拠出時に必要だった年収、月額の掛金、控除の額といった情報に加えて、何%で運用できたかも重要になってくるため、より複雑になります。以下は一例です。

| 年収200万円 かつ 掛金5,000円/月 |

年収500万円 かつ 掛金1万円/月 |

年収1,000万円 かつ 掛金2万円/月 |

|

| 運用利率1% | 約2万6,000円 | 約5万1,000円 | 約10万2,000円 |

| 運用利率3% | 約8万8,000円 | 約17万7,000円 | 約35万3,000円 |

| 運用利率5% | 約17万1,000円 | 約34万2,000円 | 約68万4,000円 |

先ほど同様、40歳の会社員の方が60歳まで20年間運用した想定で算出しています。

お金を受け取るときに軽減できる税金額

どちらも一定額まで非課税となっていますが、その一定額がいくらなのかを計算する方法は受け取り方によって違います。

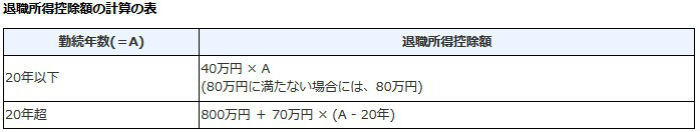

・一括で受け取った場合

出典:国税庁ホームページ

たとえば勤続30年の方なら、会社の退職金などと合わせて1,500万円【800万円+70万円×(30年-20年)】までは非課税ということになります。

・分割して受け取った場合

出典:国税庁ホームページ

たとえば年収1,000万円以下の方が60歳から受け取る場合、ほかの年金所得と合わせて60万円までは非課税となります。(表の上部参照)

iDeCoに加入しても節税効果がない人も

iDeCoで節税できる金額は人によると紹介しました。なかには、iDeCoを利用したところであまり効果がない方も存在します。

iDeCoではその掛金が所得控除の対象になりますが、年収100万円以下の場合など所得税や住民税が課税されていない方の場合は、軽減されるべき税金がそもそも存在しないので節税効果もありません。また、住宅ローン控除を利用中ですでに支払うべき所得税額がほぼなくなっているような方も、さらにiDeCoを追加したところで節税面でのメリットは小さくなります。

自分以外の家族が加入する掛金を負担した場合も、税制上のメリットを受けることはできませんので注意しましょう。

シミュレーションサイトも活用しよう

iDeCoの節税シミュレーションができる機能は、国民年金基金連合会が運営するiDeCoの公式サイトやiDeCoの取り扱いがある金融機関のサイトなどでも提供されています。細かい控除の有無などより詳しい条件を入力して計算できるサイトもありますし、節税額だけでなく、何%で運用すれば何年後に何円増えているかなども、簡単な入力だけで自動的に計算してくれるので参考にするとよいでしょう。

せっかく老後の資金準備に役立つ制度が用意されているのですから、きちんと知ってうまく活用していきたいですね。

■圧倒的な商品数と無料ロボアドバイザーの利用で自分に合った商品が選べる

>>SBI証券の口座開設はこちら

■運用コストを抑えた商品ラインナップと無料のウェブセミナーが充実

>>楽天証券の口座開設はこちら

■創業100年の歴史と実績がある老舗、厳選ラインナップで商品が選びやすい

>>松井証券の口座開設はこちら

【こちらの記事もおすすめ】

>iDeCo(個人型確定拠出年金)はSBI証券と楽天証券どちらがおすすめ?FPが解説

>iDeCo(個人型確定拠出年金)そろそろ始めたい!金融機関と運用商品ランキング

>iDeco(個人型確定拠出年金)におすすめの金融機関は?失敗しない選び方も解説!

>iDeCo(個人型確定拠出年金)で節税できる仕組みを解説。年収500万円でいくら得する?

>[iDeCo博士になろう!iDeCoについて徹底解説

](/archives/15424)